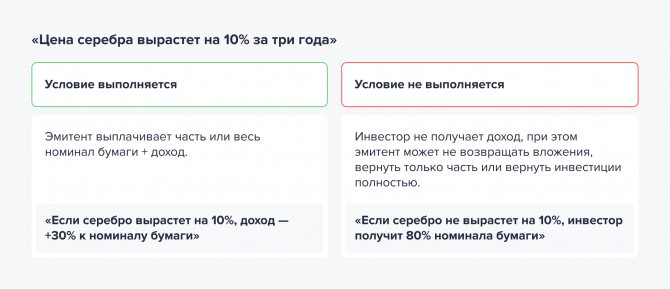

Что такое структурная ценная бумага

Структурная ценная бумага

— актив, доход по которому зависит от событий на рынке. Это краткая инвестиционная стратегия в документированном виде:

Источник: аналитический отдел ГПБ Инвестиции

Ещё по теме:

Спецпроект

23 сентября 2021 Как собрать инвестиционный портфель с пониженным риском: 5 советов инвестору 7 минут

Базовый актив

— биржевой актив или финансовый показатель, от которого зависят условия дохода структурной бумаги. Они закреплены во втором абзаце подпункта 23 пункта 1 статьи 2 Федерального закона от 22.04.1996 № 39-ФЗ «О ценных бумагах». Это могут быть котировки:

- драгоценных металлов;

- товаров, например нефти и газа;

- акций российских и иностранных компаний;

- биржевых индексов, например S&P 500, индекса Мосбиржи.

Доход по структурной бумаге может зависеть от событий, которые влияют на компанию или экономику в целом:

- дефолт компаний;

- изменение ключевой ставки Банка России;

- рост чистой прибыли, выручки, снижение долга компании;

- размер инфляции.

В 2022 году Сбербанк выпустил структурную бумагу, доход по которой зависит от дефолта нескольких компаний. Если дефолта нет, Сбербанк выплачивает 8,25% годовых каждые шесть месяцев. Если хотя бы одна компания допустит дефолт — выплаты останавливаются, и размер погашения зависит от дефолтных обязательств компании, допустившей дефолт.

Базовых активов может быть несколько. Например, в бумаге Газпромбанка ГПБ-КИ-04 (ISIN RU000A103ED4) четыре базовых актива: три депозитарных расписки — X5 Retail Group, Mail.ru Group Limited, Etalon Group PLC — и одна акция Роснефти.

Ещё по теме:

Научиться инвестировать

29 марта 2021 Как устроены облигации: полный гид для новичков 12 минут

Эмиссионная ЦБ

К эмиссионным ценным бумагам относятся акции, облигации, опционы, депозитарные расписки. Все они служат инструментами для извлечения прибыли за счет вложения капитала.

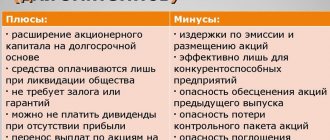

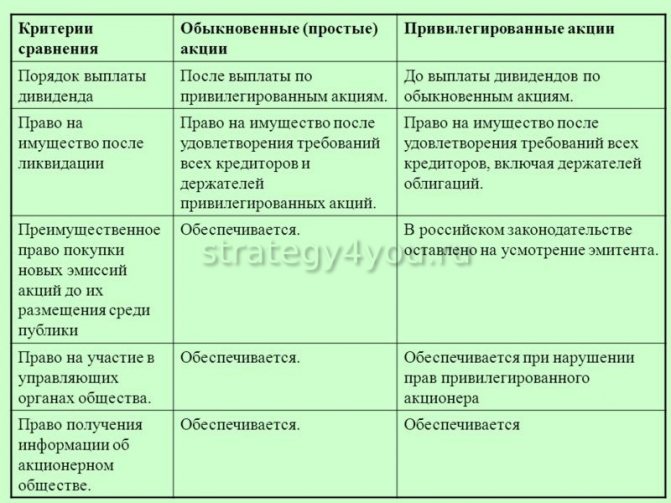

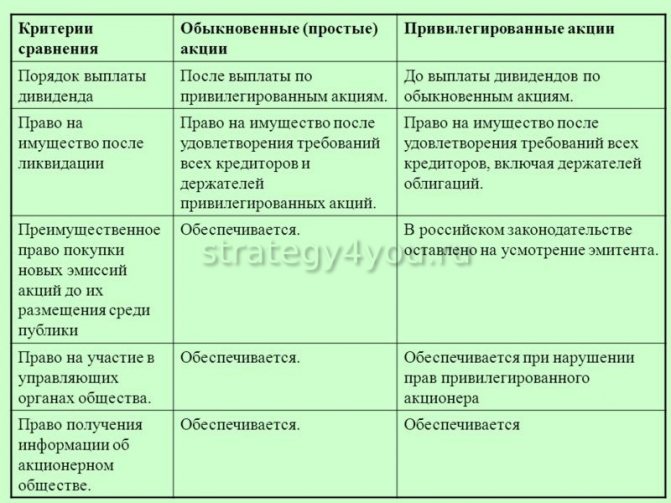

Акция

Акция представляет собой документ, подтверждающий право своего владельца на долю в бизнесе.

Оно реализуется за счет 2 аспектов:

- получения части прибыли акционерного общества в виде дивидендов;

- участия в управлении предприятием путем голосования на собрании акционеров;

- получение части имущества, пропорциональной количеству удерживаемых бумаг в случае ликвидации компании.

По классификации этот инвестиционный актив относится к именным и бездокументарным. Он не предусматривает каких-либо ограничений по срокам владения. По решению эмитента в дополнение к стандартным акциям могут быть выпущены привилегированные.

Их отличия сводятся к тому, что они:

- обеспечивают получение дивидендов в увеличенном размере;

- не предусматривают возможности участвовать в голосовании акционеров.

Однако владельцам акций нужно учитывать, что несмотря на предполагаемые права, эмитент может отказать в выплате дивидендов на основании плохих результатов экономической деятельности. Размер вознаграждения держателя такого актива не регламентирован. Кроме того, в случае банкротства компании в разделе имущества приоритет получают лица, имевшие на руках ее облигации.

Облигация

Облигация — это долговая бумага, относящаяся к категории ценных.

Ее характеризуют такие параметры, как:

- номинал;

- срок до погашения;

- наличие или отсутствие оферты;

- доходность.

Исходя из них они классифицируются по длительности обращения на краткосрочные и долгосрочные. Выпуск облигации, действие которой не ограничено во времени, невозможен.

Кроме того, этот вид инвестиционных активов делят:

- на купонные, то есть приносящие своему владельцу прибыль в виде регулярных выплат;

- на облигации с дисконтом, по которому не производится перечисления купонов, а их доходность сводится к разнице между ценой приобретения ее инвестором и номиналом, по которому производится погашение.

Первый тип подобной бумаги в свою очередь подразделяется на виды, дающие фиксированный, переменный или постоянный доход. Выпускать такие инвестиционные активы могут как Министерство финансов РФ или ее субъектов, так и частные компании.

Статус эмитента влияет не только на надежность инструмента извлечения прибыли, но и на порядок налогообложения получаемых по нему купонов.

Опцион

Опцион представляет собой право купить или продать тот или иной товар по фиксированной цене. При торговле этим инвестиционным инструментом объектом передачи становится не материальный товар, а право на его преимущественную покупку или продажу.

Опционом эмитента называют право на покупку акций этого эмитента по фиксированной стоимости, закрепляемое за его владельцем. Т.е. это именной актив.

При этом принадлежность к ЦБ полностью установлена только для опциона эмитента. Вопрос об отношении к ним всех иных видов опционов, например валютных или сырьевых, остается открытым. Это обусловлено особенностями российского законодательства: ГК РФ не ограничивает их виды приведенным в нем перечнем.

Лицо, приобретающее опцион эмитента, рассчитывает на то, что стоимость его базисного актива со временем вырастет. Держатель этой ценной бумаги получит выгоду от сохранения права купить акции за заранее оговоренную сумму.

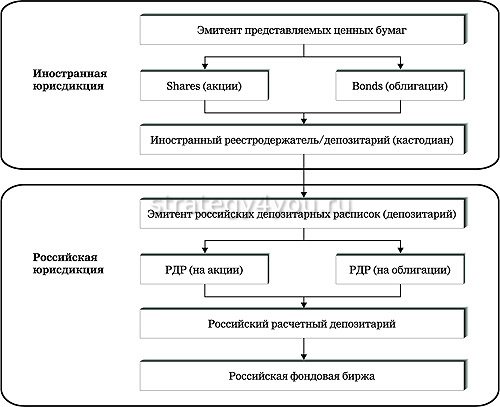

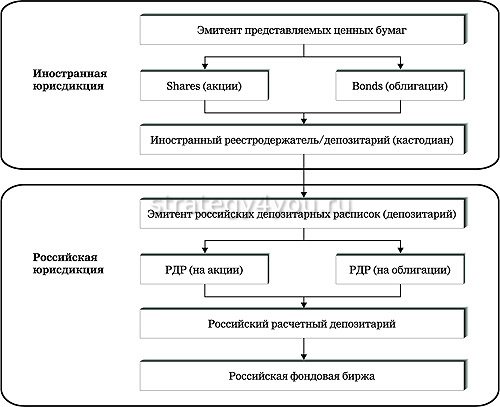

Российская депозитарная расписка

Российская депозитарная расписка (РДР) не имеет фиксированной стоимости и срока, ограничивающего период действия. Ее смысл — закрепление права держателя требовать установленное количество акций или облигаций эмитента.

РДР выпускаются крупными инвестиционными компаниями, имеющими аккредитацию на мировых площадках. Будучи владельцами большого числа иностранных инвестиционных инструментов, они в свою очередь эмитируют активы, которые могут быть переданы во владение лицам, проживающим в РФ.

Использование этого инвестиционного инструмента позволяет гражданам РФ становиться владельцами иностранных активов без учета требований закона о вывозе капитала.

Сколько можно заработать на структурных бумагах

Доход структурной бумаги может делиться на постоянный и дополнительный.

Купонный доход (постоянный)

— фиксированный процент годовых. Обычно он составляет 0,01% от номинала или даже меньше.

Дополнительный доход

зависит от условий, прописанных во время эмиссии ценной бумаги. Например:

- 10% от номинала бумаги при росте базового актива. Главное — наступление условий.

- 40% от роста базового актива. Чем больше вырастет — тем больше доход.

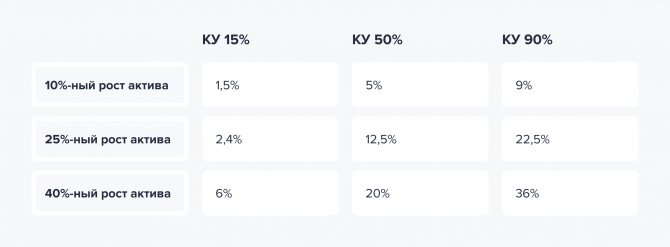

Коэффициент участия

— процент выплат от роста базового актива.Чем он выше, тем больше дохода получит инвестор в день погашения облигации.

Например, базовый актив структурной облигации — серебро. Его цена на момент покупки бумаги инвестором составляет $15. В день погашения серебро стоит $18 — на 20% больше. Эмитент возвращает базовую цену облигации (1000 рублей) и 70% от роста серебра (20×0,7 = 14%). Инвестор получит 1140 рублей.

Доход инвестора при разных значениях коэффициента участия. Источник: аналитический отдел ГПБ Инвестиции

Ещё по теме:

Научиться инвестировать

22 ноября 2021 ТОП-10 дивидендных акций России в 2022 году 8 минут

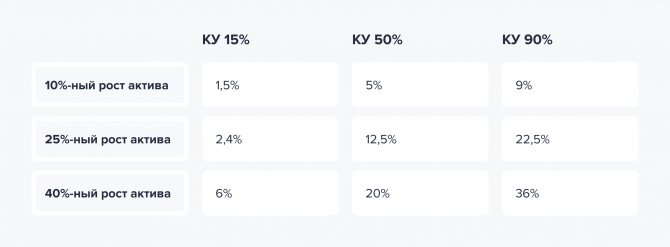

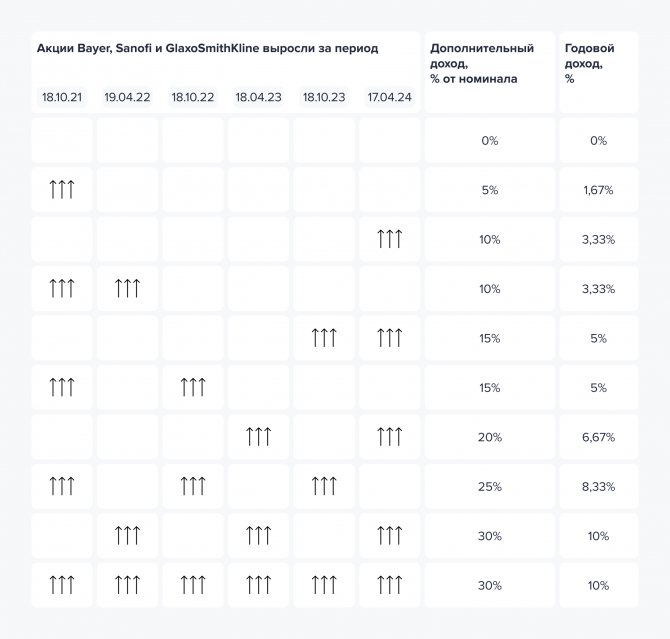

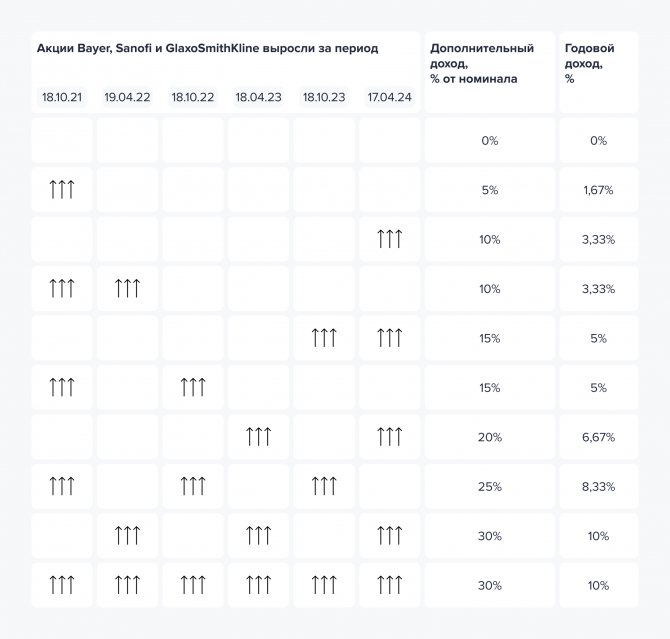

Разберем доход на примере структурных бумаг Райффайзенбанка (RU000A1030F6). Облигации серии БРО-02 имеют купонный доход 0,01% и дополнительный доход, который привязан к росту акций трех фармацевтических компаний: Bayer, Sanofi и GlaxoSmithKline.

Раз в полгода рыночная цена акций сверяется с ценой 19 апреля 2021 года. Если все три акции стоят дороже — инвестор получает 5% дохода за этот период. Если хотя бы одна акция упала в цене, то доход за период замораживается и суммируется с доходом от следующего периода, когда акции вырастут. За раз можно получить только +10% с двух купонов.

Источник: аналитический отдел ГПБ Инвестиции

Ещё по теме:

Научиться инвестировать

05 октября 2021 Как купить облигации при первичном размещении 7 минут

Худший сценарий — акции ни разу не превысят базовую цену. Тогда инвестор получит только 1000,33 рубля — это номинал облигации и купонный доход за три года.

Если хотя бы один раз все три акции окажутся выше базовой цены, то инвестор получит до 10% дополнительного дохода. В годовых это составляет 3,33% и меньше инфляции.

Но если цены акций окажутся выше номинальной хотя бы два раза из шести, то инвестор получит до 6,67% годового дохода и сможет обогнать инфляцию в 4%. Любая другая комбинация принесет инвестору еще больше прибыли.

Первый купон 18.10.2021 года по этим облигациям был заморожен — акции Sanofi подешевели относительно апреля 2021-го.

Пример учета облигаций

Фирма купила облигации банковского учреждения на сумму 1 500 рублей. Номинальная стоимость бумаг составила 1 000 рублей. В этом случае происходит расход в форме оплаты эмитенту. Предельно большой срок обращения равен 2 годам. Владелец облигаций каждые 6 месяцев получает доход в размере 40% годовых. В данном случае выполняются эти проводки:

- ДТ76 КТ51. Стоимость облигаций в размере 1 500 рублей перечислена эмитенту.

- ДТ58.1 КТ76. Фиксация балансовой стоимости бумаг в размере 1 500 рублей.

- ДТ76 КТ91. Начисление дивидендов в объеме 300 рублей.

- ДТ51 КТ76. Перечисление дивидендов в размере 300 рублей.

- ДТ91 КТ58. Фиксация доли уменьшения стоимости облигаций.

В этом примере перечислено минимальное число проводок. Однако на практике, как правило, количество проводок может достигать 20.

ВАЖНО! В бухучете ценные бумаги фиксируются по их балансовой стоимости.

Эмитент облигаций будет использовать эти акции:

- ДТ51 КТ67. Выпуск и реализация бумаг по номинальной стоимости, если номинальная оценка меньше покупной.

- ДТ51 КТ67. Выпуск и реализация бумаг по покупной стоимости, если номинальная оценка больше покупной.

- ДТ51 КТ98. Учтена положительная разница между покупной и номинальной стоимостью. Она признается в качестве доходов следующих периодов.

- ДТ97 КТ67. Образована отрицательная разница.

- ДТ26 КТ67. Начислены проценты.

Списание разниц между номинальной и покупной стоимостью фиксируется с помощью этих проводок: ДТ98 КТ91 и ДТ91 КТ97.

Что такое структурные облигации

В структурных облигациях выплата номинала зависит от событий на рынке. Инвестор может потерять все инвестиции, потому что рыночные события предсказать невозможно. Например, в эмиссионных документах могут быть прописаны следующие условия:

- если акции упадут на 15%, вернется только 60% от номинала;

- если цена опустится ниже 900 рублей — инвестор получает 80% от номинала. Если ниже 500 рублей — номинал не выплачивается;

- номинал уменьшается на процент падения акции.

В России структурные облигации появились в 2022 году вместе с федеральным законом от 18 апреля 2022 г. N 75-ФЗ «О внесении изменений в Федеральный закон “О рынке ценных бумаг” в части регулирования структурных облигаций».

В нем сформулированы особенности использования таких облигаций:

- доступны только квалифицированным инвесторам, за исключением редких случаев;

- эмитентами структурных облигаций могут быть только кредитные организации, брокеры, дилеры и специализированные финансовые общества;

- эмитент не может досрочно погашать структурные облигации.

Первые структурные облигации российских эмитентов появились на Московской бирже в ноябре 2022 года. Два года спустя, в ноябре 2021-го, их всего девять:

Структурные облигации, доступные к покупке на Московской бирже

Структурные облигации оказались не самым популярным инструментом: объем торгов за месяц редко превышает 10 млн рублей и чаще всего колеблется в районе 1–2 млн рублей.

Что надо знать про выпуск облигаций как способ финансирования бизнеса

Чем заменить кредит для бизнеса?

На определенном этапе развития перед каждой компанией встает вопрос о необходимости и способе привлечение дополнительного капитала. Большинство компаний обращаются к кредитным и финансовым учреждениям с целью получения средств, не думая о возможных рисках. Однако есть надежные и альтернативные варианты привлечения дополнительной прибыли, которые станут большим стратегическим шагом для будущего роста компании.

Кредиты и займы предполагают сильную зависимость от одного кредитора и невысокую мобильность в принятии решений по параметрам финансирования. В данном случае, при привлечении заемных средств у банков либо частных фондов основные условия займа, такие как объём, срок, величина процентной ставки определяются кредитором. В связи с чем, данное финансирование предоставляется компаниям, подтвердившим свою платежеспособность и предоставившим необходимое обеспечение, стоимость которого больше суммы займа.

После того, как Банк России за последние несколько лет начал ужесточать требования к банкам по выдаче кредитов для малого и среднего бизнеса (МСБ), получить финансирование в банке им стало намного сложнее. Одной из таких причин заключается в том, что в целом ряде случаев банки не могут удовлетворить требования компаний МСБ с точки зрения объема привлекаемых ресурсов и срока, на который их можно предоставить. Небольшие предприятия стали искать альтернативные источники финансирования. К этому времени на фондовом рынке появилась инфраструктура для размещения облигаций таких компаний. Кроме того, на публичный долговой рынок в массовом порядке вышли инвесторы-физлица в поиске более высоких доходностей чем ставки по депозитам.

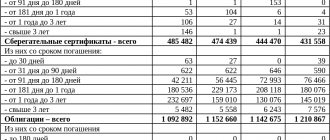

По состоянию на конец 2022 года объем выпущенных российскими компаниями облигаций относительно небольшой и составляет около 21% ВВП. В первую очередь это связано с исторически сложившимися высокими процентными ставками, которые не позволяли различным видам долговых отношений активно развиваться и с многолетней историей банковского кредитования и долевого финансирования компаний, которые до недавнего времени были ментально ближе многим компаниям как способ привлечения дополнительных средств.

В настоящий момент имеется устойчивый рост облигационных выпусков российскими компаниями, так как, в сравнении с предыдущими периодами, низкая инфляция позволяет компаниям и инвесторам прогнозировать привлечение инвестиций и вложение денежных средств на более длительный период.

Частично рост рынка связан с государственной поддержкой отдельных отраслей экономики. Санкции США и Европейских стран, хотя и направленны на внешний долг российских компаний, вместе с тем они оказывают дополнительный стимулирующий эффект для роста российского внутреннего рынка облигаций. Мажоритарными владельцами облигаций российских компаний являются банки и инвестиционные компании, но при этом на фондовом рынке наблюдается активный спрос и рост новых инвесторов-физических лиц.

Большая часть облигационных выпусков в России обращается на фондовом рынке. Начиная с 2014 года по объему размещений 80 — 85% новых выпусков облигаций приходится на биржевые облигации. Данный факт только подтверждает вытеснение классических корпоративных облигаций, выпускаемых компаниями и связано с более комфортной и упрощенной процедурой их регистрации на Бирже. Коммерческие облигации — новый вид внебиржевых — высокодоходных облигаций (ВДО), выпускаемых компаниями, не имеющими кредитного рейтинга, которые являются альтернативой вексельного финансирования и в обозримом будущем заменят его.

Все вышеуказанное свидетельствует о постепенном замещении вексельного рынка, банковского кредитования и иных классических способов финансирования облигационными займами.

В России работают две торговые площадки на которых возможно размещений облигаций: Московская биржа и Биржа «Санкт-Петербург». На Московскую биржу приходится основная часть сделок с облигациями российских компаний. Компания, выпускающая облигации должна соответствовать определенным параметрам для прохождения процедуры листинга на Московской бирже, включения облигаций в определенный котировальный список (три уровня списка) и осуществления сделок. Включение облигаций в список того или иного уровня зависит от соблюдения требований Московской биржи и законодательства России компанией выпускающей облигации.

Заимствования на публичном финансовом рынке лишены большинства недостатков банковского и иных способов кредитования, но вместе с тем накладывают ряд обязательств, исходящих как раз из публичности этого рынка (необходимая степень прозрачности, обязательства по раскрытию информации, внятная стратегия поведения на рынке и т.д.), при этом обеспечивая при финансировании долгосрочных программ целый ряд преимуществ:

- Более крупный объем займа и длительный срок привлечения;

- Возможность снижения ставки займа при последующих размещения (удешевление);

- Беззалоговое финансирование;

- Широкий круг инвесторов;

- Возможность гибкого управления долгом.

Понятие Биржевых и Коммерческих облигаций были введены в Федеральный закон о рынке ценных бумаг от 22 апреля 1996 г. № 39-ФЗ — Федеральными законами от 27 июля 2006 г. № 138-ФЗ и от 21 июля 2014 г. № 218-ФЗ.

Первый выпуск биржевых облигаций состоялся в 2008 году. Основные параметры предъявляемыми к выпуску биржевых облигаций:

- идентификационный номер выпуску облигации? присваивается Биржей;

- не предоставляют их владельцам иных прав, кроме права на получение номинальной стоимости или номинальной стоимости и процента от номинальной стоимости;

- выпускаются в документарной форме на предъявителя с обязательным централизованным хранением;

- выплата номинальной стоимости и процентов осуществляется только денежными средствами;

- владельцы биржевых облигаций вправе предъявить их к досрочному погашению в случае делистинга биржевых облигаций на всех биржах, осуществивших их допуск к организованным торгам;

- выпускаются без залогового обеспечения;

- размещаются путем открытой или закрытой подписки;

- без регистрации Проспекта ценных бумаг (зависит от условий выпуска);

- возможно размещение в рамках Программы.

Первый выпуск коммерческих облигаций состоялся в 2016 году. Основные параметры предъявляемыми к выпуску коммерческих облигаций идентичны с биржевыми облигация, однако существуют следующие существенные отличия:

- Идентификационный номер выпуску облигации? присваивается Центральным депозитарием (НКО АО НРД);

- размещаются путем закрытой подписки;

- без регистрации Проспекта ценных бумаг.

Потенциальными компании, планирующие выпустить биржевые или коммерческие облигации это: компании-Резиденты Российской Федерации, малые и крупные предприятия, Банки и инвестиционные компании, рассматривающие возможность быстрого, и относительно не дорогого выхода на публичный рынок для привлечения финансирования с целью реализация внутренних проектов компании, масштабирования бизнеса и рефинансирование текущих кредитных обязательств.

Ориентировочные параметры, предъявляемые к новым компаниям, планирующим выпустить облигации на Московской бирже:

- Минимальный размер выручки — 120 млн. руб.

- Минимальный объем выпуска — 50 млн. руб.

- Чистый долг / EBIT (операционная прибыль) менее 3x или объем выпуска не более ½ от объема выручки или валюты баланса.

- Отчетность МСФО за последний отчетный год (если эмитент входит в группу компаний).

- Структура выпуска облигаций соответствует реальному периметру бизнеса.

- Компания имеет высокие стандарты корпоративного управления и устойчивые рыночные позиции и перспективы развития.

- Средний темп прироста выручки (CAGR) не менее 10% за последние 3 года.

Параметры и структура выпуска облигаций должны определяться в зависимости от профиля и особенностей компании-эмитента и рыночной конъюнктуры.

- Сумма определяется уровнем спроса на долг эмитента. Должна быть соразмерна и вписываться в финансовую модель компании.

- Валюта — рубли/иностранная валюта (определение рублевой суммы выплаты с привязкой к курсу определенной валюты).

- Номинальная стоимость — стандартные лоты — 1000 рублей. Размещение по номинальной стоимости или с дисконтом/премией.

- Процентная ставка (купон) — фиксированная/плавающая (есть ограничения для определенных групп инвесторов). Должна вписываться в финансовую модель эмитента.

- Срок обращения зависит от рыночной конъюнктуры.

В 2022 году разместилось 33 выпуска облигаций объемом менее 500 млн. руб. 26 новых эмитентов общим объемом 5,38 млрд. руб. Почти все данные эмитенты относятся, согласно российскому законодательству, к микропредприятиям и МСП.

Отрасли новых Эмитентов разместившие небольшие объемы облигации в 2022 году — транспортные услуги, производство строительных материалов, производство пищевой промышленности, ломбарды, компании, оказывающие микрофинансовые услуги (МФО), лизинговые компании, а также строительство и девелопмент, информационные технологии, и фитнес-индустрия.

Практические аспекты подготовки компании к выпуску облигаций.

- Срок существования эмитента и/или поручителей не менее 2 — 3 лет.

- Коммерческая деятельность Эмитента является доходной, стабильной и понятной для инвестора.

- Эмитент имеет эффективную бизнес-модель и разумную долговую нагрузку.

- Эмитент имеет понятную структуру собственников (бенефициаров).

- Работники Эмитента — команда профессионалов, способная достигать стратегических целей и показывать ежегодный рост выручки компании.

- Эмитент — работает в сегменте B2C, если круг потенциальных инвесторов физ. лица и B2В, если круг потенциальных инвесторов юр. лица.

У Эмитента должно быть понимание за счет какого денежного потока будут происходить выплаты по купону и погашен номинал выпуска облигаций (публичного займа).

Дополнительные требованиям к Эмитенту при выпуске биржевых облигаций зависят от условий выпуска и уровня листинга Эмитента на Московской Бирже (1-й, 2-й или 3-й уровень).

Условия выпуска облигаций содержат стандартные параметры для среднесрочных и долгосрочных облигаций.

Раскрытие информации осуществляется согласно требованиям Положения Банка России от 30 декабря 2014 г. N 454-П и Правил листинга Московской биржи. Цель и условия выпуска облигаций проста и понятна, целевое или проектное заимствование (развитие существующего бизнеса или финансирование отдельного проекта), а условия выпуска содержат стандартные параметры для облигаций.

Подготовка Эмитента к размещению облигаций занимает от 2 до 6 месяцев и включает следующие этапы:

- Поиск Консультанта и Организатора размещения.

- Определения условий предстоящего размещения — разовое размещение или в рамках Программы, с Проспектом или без.

- Прохождение процедуры KYC (подтверждения необходимости привлечения финансирования с помощью выпуска облигаций) на Бирже или в НРД.

- Взаимодействие с акционерами и менеджментом Эмитента.

- Составление презентации (коммерческие облигации) и инвестиционного меморандума (биржевые облигации).

- Составление эмиссионной документации (Решение о выпуске, Программа облигаций и Проспект ценных бумаг).

- Поиск Инвесторов.

- Взаимодействие с Биржей и НРД.

Единовременные расходы при выпуске облигаций зависят от условий выпуска и следующего состава участников, которые помогают компаниям выпустить и разместить облигации:

Консультант — оказывает услуги по подготовке компании к выпуску облигаций, консультирует компанию по выбору оптимальных условий размещения, подготовке документов для Биржи, а также помогает компании после размещения облигаций и до момента их погашения. Стоимость услуг фиксированная и меньше чем 0,01% от суммы займа.

- Организатор — занимается поиском и проведением встреч с Инвесторами, Биржей, Андеррайтером, составлением инвестиционных меморандумов, а также занимается маркетинговыми мероприятиями. Стоимость услуг от 0,5% от суммы займа.

- Андеррайтер — занимается размещением облигаций и является гарантом на размещение всего или части облигационного займа. Стоимость услуг от 0,2% от суммы займа.

- Биржа — оказывает услуги по включению и поддержанию облигаций компании в котировальный список. Стоимость услуг фиксированная и не превышает 0,1% от суммы займа.

- Депозитарий (НРД) -— в течение всего срока выпуска облигаций ведет учет данных и регистрирует изменения. Стоимость услуг фиксированная и меньше чем 0,1% от суммы займа.

- Госпошлина — составляет 0,2 от объема выпуска, но не более 200 000 рублей.

Учитывая тенденцию увеличения в облигационных займах инвесторов — физических лиц, при облигационном займе компания получает широкий круг инвесторов.

Данный фактор является безусловным достоинством — когда у тебя много владельцев облигаций. Ввиду отсутствия концентрации кредитных ресурсов в одних руках и в случае изменения экономической ситуации в компании или в условиях снижения ставок заимствования денежных средств и инфляции, а также наличие в соответствии с условиями выпуска Представителя владельцев облигаций (ПВО) компании намного проще договориться с инвесторами о выкупе долга, доразмещении или внесении изменений в условия облигационного займа.

Благоприятная экономическая ситуация в России для размещений облигационных выпусков российских компаний, совершенствование законодательной базы, проведение мероприятий по повышению финансовой грамотности населения и упрощение порядка доступа новых компаний для выхода на фондовый рынок, все это будет в среднесрочной перспективе способствовать росту фондового рынка и увеличения количества новых Эмитентов, испытывающих потребность в привлечении финансирования с помощью выпусков облигаций.

Гость, прокачайся в профессии!

Пройдите курс повышения квалификации по теме «Управленческий учет с нуля до внедрения». 120 ак.часов, обучение онлайн 1 месяц, официальное удостоверение.

При записи на курс до 6 февраля подарок 12 тысяч рублей — 3 месяца безлимитных консультаций от лучших экспертов «Клерка».

Программа курса

Что такое облигации со структурным доходом

В облигациях со структурным доходом выплата номинала фиксирована и не зависит от событий на рынке.

Защита капитала

— процент номинала облигации со структурным доходом, который получает инвестор в конце срока размещения. Она прописывается в проспекте эмиссии ценной бумаги и обычно составляет 80–100% от номинала облигации.

Полная защита капитала

— 100%-ный возврат номинала облигации.

Защита капитала снижает риски инвестора. Максимальный убыток всегда будет одинаковым, и инвестор может соотнести риск и выгоду во время покупки бумаги. Облигации со структурным доходом — это менее рискованный инструмент, чем структурные облигации.

Юридически облигации со структурным доходом оформляются как биржевые или корпоративные облигации. Это значит, что они доступны неквалифицированным инвесторам после прохождения тестирования.

Итоги

Учет ценных бумаг в бухгалтерском учете производится по-разному у продавца и покупателя, принимается во внимание совокупность нюансов: назначение и вид ценной бумаги, цель ее покупки и т. д.

Для достоверного отражения ценных бумаг в отчетности необходимо придерживаться принципа приоритета экономического содержания хозяйственных операций над их формой.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как не спутать структурные облигации и облигации со структурным доходом

Проверить проспект эмиссии

. Эмитент явно указывает, что не является структурными облигациями:

Решение о выпуске ценных бумаг БРО-02, Райффайзенбанк

Проверить условия выплаты номинала

. Если номинал зависит от рыночных событий — это структурная облигация, если не зависит и выплачивается фиксированный процент — это облигация со структурным доходом.

Проверить список Мосбиржи

. Все структурные облигации России торгуются на Московской бирже.

Правила учета облигаций

Правила учета утверждены в «Учете трат по займам». Долг перед собственником облигаций указывается как обязательство по займам. Для корреспонденции используются счета 66 и 67. Какой именно счет нужно применять? Это определяется типом долга по облигациям: краткосрочная или долгосрочная. Для краткосрочных долгов используется счет 66, а для долгосрочных – счет 67. Рассмотрим типы бухгалтерских проводок:

- ДТ76 КТ51. Покупка облигаций.

- ДТ91.2 КТ58.2. Выявлен долг.

- ДТ91 КТ58.2. Погашение долга.

- ДТ58.2 КТ91. Списание разницы между начальной и номинальной оценкой ценных бумаг.

- ДТ51 КТ62. Получение выплат по бумагам.

Если выплаченные средства больше номинальной оценки бумаги, сумма разницы включается в структуру прочих доходов.

Как купить структурные бумаги и облигации со структурным доходом

Федеральный закон от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг» определяет структурные облигации, как «бумаги, предназначенные для квалифицированных инвесторов». Но есть исключение: неквалифицированные инвесторы смогут приобрести структурные облигации, если ценные бумаги будут соответствовать критериям Банка России. Официальный документ с критериями Банк России готовит к 2022 году.

Облигации со структурным доходом свободно торгуются на бирже и доступны неквалифицированным инвесторам после прохождения бесплатного тестирования. Подробнее о тестировании инвесторов — в нашем материале «Тестирование инвесторов: что это такое и как его пройти».

Ещё по теме:

Научиться инвестировать

27 октября 2021 Высокодоходные облигации: плюсы, минусы и риски 7 минут

Нюансы учета векселей

Нередко коммерсанты используют для взаиморасчетов ЦБ с названием «вексель», представляющую собой выраженное в документальной (установленной законом) форме обязательство:

- уплатить его предъявителю определенную сумму;

- расчет осуществить в указанный на векселе срок и в конкретном месте.

Чтобы использование вексельных расчетов не доставляло коммерсантам особых хлопот, а отражение их в бухучете было достоверным и обоснованным, нужно учитывать следующее:

- вексель может быть только документарной ЦБ (составляться на бумаге);

- вексель с одним или несколькими отсутствующими обязательными реквизитами является недействительным;

- предметом вексельного обязательства могут служить только деньги.

ВНИМАНИЕ! Принять к учету ЦБ с названием «вексель» можно только при наличии в ее тексте следующей информации:

- наименование ЦБ — «Вексель»;

- предложение выплатить определенную сумму денежных средств;

- детали платежа (срок и место его осуществления);

- кому (или по приказу кого) совершается платеж;

- временные и адресные детали составления векселя (о дате и месте его составления).

Завершающим обязательным реквизитом векселя является подпись векселедателя.

Применение коммерсантом вексельных расчетов требует от него детального знания вексельного законодательства, так как в отношении обязательных реквизитов законом предусмотрены некоторые отступления и дополнения. К примеру:

- отсутствие в векселе указания на срок платежа не делает его недействительным, а превращает в вексель «по предъявлении», подлежащий предъявлению в течение года с даты составления;

- не указанное в векселе место его составления означает, что им считается одновременно место жительства плательщика и место платежа;

- иные особенности вексельного законодательства.

Принимать вексель к бухучету можно только в том случае, если все требования специфичного для данной ЦБ законодательства соблюдены.

Бухучет векселей производится с применением следующих бухгалтерских записей:

- Дт 62 (субсчет «Векселя полученные») Кт 62 (субсчет «Расчеты с покупателями и заказчиками») — покупатель расплатился векселем;

- Дт 62 (субсчет «Векселя полученные») Кт 91 — начислены проценты по векселю (если такое условие в нем предусмотрено).

Применение вышеуказанных проводок справедливо в том случае, если покупатель расплатился собственным векселем. Если же в оплату за полученные товары он передал вексель третьего лица, проводки будут иными:

Если вексель процентный или дисконтный:

- Дт 58 Кт 76 — полученный от покупателя вексель учтен в составе финвложений;

- Дт 76 Кт 62 — уменьшен долг покупателя за товары и услуги;

- Дт 76 Кт 91 — начислены проценты по векселю.

Если вексель беспроцентный:

- Дт 76 Кт 62 — уменьшен долг покупателя в связи с тем, что он оплатил товар беспроцентным векселем третьего лица.

О нюансах учета векселей подробно рассказано в КонсультантПлюс. Полный пробный доступ к К+ можно получить бесплатно. Правильно учесть собственный вексель вам поможет эта Типовая ситуация, а в этом материале вы узнаете порядок учета векселей, полученных в оплату товаров.

Риски структурных ценных бумаг

В структурных облигациях главный риск — невозможность просчитать вероятность события, при котором номинал облигации вернется инвестору. На рыночную цену актива влияет множество факторов: внутренняя и внешняя политика стран, финансовые показатели за конкретный период, действия конкурентов, эпидемии, катастрофы и прочие редкие события.

Инвестор может контролировать риск неполного возврата номинала только для облигаций со структурным доходом. Он известен уже во время эмиссии ценных бумаг. Если защита капитала равна 90%, то в любом случае инвестор потеряет не больше 10%.

Для структурных бумаг есть общие риски:

- Риск упущенной выгоды

. Вложиться в базовый актив облигации может быть выгоднее, чем покупать структурную облигацию. Например, серебро выросло на 12% за период размещения, а по структурной облигации дополнительный доход выплачивается только при росте серебра на 15%. - Дефолт эмитента

. Он наступает, когда эмитент облигации не может выплатить номинал или купонный доход. Эмитент может реструктурировать долг, попросить у инвесторов отсрочку и выплатить доход позже. - Банкротство эмитента

. При банкротстве доход от продажи активов банкрота сначала идет на выплаты заработной платы работникам, оплату самой процедуры банкротства и так далее. Инвесторы находятся в третьей очереди, и выплаты происходят по остаточному принципу. Погашение облигации, скорее всего, произойдет, но придется ждать, пока завершится процедура банкротства. К тому же, скорее всего, вернется не 100% средств. Если эмитент — зарубежная организация, то выплаты усложнятся еще больше. - Риск неликвидности

. Объем торгов структурными облигациями не самый большой, и если инвестор захочет их продать на рынке до даты погашения, то может ждать покупателя несколько месяцев. - Риск потери инвестиций при досрочной продаже

. Цена облигаций может упасть ниже номинала. Например, структурные облигации ВТБ со сроком погашения в 2023 году в ноябре 2021 года торгуются за 90% от номинальной стоимости.

Дополнительная эмиссия акций

Дополнительная эмиссия акций производится коммерческими организациями с целью формирования или увеличения уставного капитала, реорганизации акционерного общества, изменения объема прав, предоставленных ранее выпущенными ценными бумагами, пополнения капитала или привлечения инвестиций.

При эмиссии акций выполняется следующий порядок действий: — принятие решения; — утверждение решения; — государственная регистрация выпуска акций; — размещение акций — передача ценных бумаг владельцам; — государственная регистрация отчета об итогах выпуска акций.

Как снизить риски при покупке структурных ценных бумаг

Наступление конкретного события на рынке — это теория, которая может реализоваться, а может и нет. При этом модели не учитывают редкие случайные события — эпидемии, наводнения, катастрофы, которые могут повлиять на цену актива.

Аналитики сервиса Газпромбанк Инвестиции предлагают несколько рекомендаций, как снизить риски при использовании структурных продуктов:

- Выбирать облигации со структурным доходом с полной защитой капитала

. Тогда весь номинал облигации вернется инвестору, и в худшем случае деньги обесценятся на размер инфляции. - Покупать структурные продукты эмитентов с высоким кредитным рейтингом

. Чем выше рейтинг эмитента — тем меньше шанс дефолта, банкротства и невыплаты по облигациям. - Отдавать предпочтения структурным продуктам российских эмитентов

. При проблемах с выплатами суд будет проходить по законодательству страны эмитента. - Диверсифицировать портфель

. Структурные ценные бумаги — один из самых высокорисковых инструментов, поэтому лучше, если их доля в портфеле будет 3–5%. При этом безопаснее купить 10 бумаг с разными базовыми активами и от разных эмитентов.

Инвестору важно помнить, что с любого дохода от ценных бумаг нужно заплатить налог на доход физических лиц — 13% от суммы дохода или 15%, если совокупная сумма дохода за год составит более 5 млн рублей.

Скачивай приложение в App Store и Google Play

Загрузите в App Store Доступно в Google Play

Ошибки, часто возникающие при учете ценных бумаг

Ошибки в бухучете могут быть существенными и несущественными. Первые могут повлиять на решения руководителей, вызвать вопросы у контролирующих органов. Поэтому возникновение крупных ошибок недопустимо. Рассмотрим распространенные ошибки учета, являющиеся существенными:

- Внесение неверных проводок. К примеру, это может быть применение неправильных счетов, неверные суммы операций.

- Неверный учет векселя покупателя. Ценную бумагу нужно фиксировать на счете 58. Однако в том случае, если покупатель выписал вексель, фиксировать его нужно на дебете счета 62. Если же лицо передало бумагу третьим лицам, бумага относится к краткосрочным долгам.

- Когда фирма получает вексель на безвозмездной основе, она не уведомляет об этом налоговую. Это также является существенной ошибкой, так как отчеты в ФНС должны направляться и по безвозмездным поступлениям.

- Траты, возникающие при продаже ценных бумаг, фиксируются в статье расходов. Однако это неверно, так как траты на реализацию не могут уменьшать налоговые выплаты.

Существенной ошибкой также является отсутствие первичной документации. Проводки всегда основываются на документах.

Доход от облигаций

В отличие от акционера, держатель облигации — не совладелец компании, а ее кредитор. Существуют два способа получения дохода по облигациям:

- фиксированный процент, который компания обязуется выплачивать в течение всего срока действия облигации;

- разница между рыночной и номинальной ценами облигации или ценами купли и продажи.

Купонные выплаты

По акциям отчисляются дивиденды, а по облигациям — купоны. Только, в отличие от дивидендов, купоны — обязательные выплаты.

Они бывают:

- фиксированными — регулярно выплачивается одинаковая сумма, которая устанавливается заранее;

- переменными — сумма выплаты может меняться.

Купоны, как и дивиденды, выплачиваются за квартал, полугодие или год. Доход по купону начисляется каждый день, но выплачивается в определенную дату.

Сумма купона зависит от размера компании. Чем крупнее предприятие, тем ниже купонные выплаты по его облигациям.

Разница в цене

Как и в случае с акциями, на облигациях зарабатывают благодаря изменению цены. В конкретный день компания выкупает у вас облигацию по установленной номинальной цене, либо выплачивает сумму по частям, если облигация амортизируемая. Главное — приобрести облигацию по цене ниже номинала. Тогда разница между ценой покупки и выплаченным номиналом — дисконт — будет вашим доходом.

Если облигация бескупонная, обычно она продается значительно дешевле номинала. И заработок на изменении цены получается внушительным. Но чаще всего такие облигации выпускают компании, близкие к банкротству.

Необязательно держать облигацию до конца срока, в любой момент ее можно продать и заработать на разнице между ценой покупки и продажи. Но если облигация купонная, вы лишитесь дальнейших процентных выплат и вам придется перечислить новому владельцу НКД — накопленный купонный доход.