Слово «emittens» в переводе с латинского означает «выпускающий». В наше время этим финансовым термином обозначается выпуск в обращение каких-либо платёжных средств таких, как ценные бумаги, пластиковые карты, криптовалюта и т. д. Темой данной статьи являются эмитенты ценных бумаг, то есть те, кто выпускает подобные активы.

Ценные бумаги могут выпускаться в обращение исполнительными органами государственной и муниципальной власти, и любыми коммерческими структурами, как мелкими акционерными обществами, так и крупными корпорациями.

Суть понятия

Эмитенты ценных бумаг – это организации, выпускающие их в свободное обращение. Эмитенты являются основными участниками организованного рынка. Рассмотрим это понятие на примере банка. Когда банку нужно привлечь финансирование, он выпускает облигации. Если цель банка заключается в увеличении собственного капитала, будет проведена эмиссия акций. Банк может выпустить и другие виды активов, к примеру, векселя.

Более широкий смысл слова «эмитент» подразумевает юридическое лицо, выпускающее любое платёжное средство. Банки – эмитенты кредитных карт, так как осуществляют их выпуск в обращение, Центробанк – эмитент денежной массы. В соответствии с Конституцией РФ только ЦБ вправе выпускать деньги, никто кроме него не может заниматься изготовлением монет и банкнот.

Выпускаться в обращение могут помимо ценных бумаг (облигаций, акций, депозитарных расписок) и денег, дебетовые (кредитные) карты и дорожные чеки.

Эмитент не только выпускает бумаги, но и соблюдает обязательства по правам, которые предоставляют эти активы. Простыми словами, если эмитент что-то пообещал, он обязательно должен выполнить обещание. Классическим примером может служить выпуск облигаций. Государством или компанией выпускаются долговые бумаги. Купившие их фактически становятся кредиторами эмитента и могут рассчитывать на вознаграждение в виде купонного дохода.

Причём не имеет значение способ приобретения бумаги – продал ли их непосредственно эмитент или прежний держатель. Компания, которая выпустила облигации в обращение, выполняет обязательства перед нынешними владельцами долговых активов. Эмиссионные ценные бумаги обладают рядом признаков:

- Их необходимо регистрировать в органах госконтроля;

- Размещаются партиями в заранее установленном количестве;

- Все активы одного выпуска наделяются одинаковыми правами;

- Деятельность эмитента является полностью прозрачной (финансовая информация о компании общедоступна).

Кто может быть эмитентом

Физические лица или индивидуальные предприниматели ценные бумаги выпускать не могут. Эмитентами подобных активов могут выступать:

| Эмитент | Описание |

| Государство и Министерство финансов | Являются наиболее надёжными эмитентами. Если произойдёт дефолт облигаций федерального займа (ОФЗ), подорвётся доверие к государственной экономике в целом, так как владеют государственными облигациями в основном зарубежные инвесторы. Государство рассчитывается по ОФЗ в любом случае, может эмитировать новый тираж для покрытия старых долгов. Чаще всего выпускает облигации Министерство финансов. Средства привлекаются на различные цели: покрываются социальные обязательства, запускается крупный проект, сдерживается инфляция. |

| Муниципальные органы власти | Надёжны в такой же степени, как Министерство финансов. Государство не допускает дефолт муниципальных облигаций, так как дорожит престижем и безопасностью. Однако, технический дефолт, когда номинал облигации выплачивается позже срока, допускается. Поэтому такие эмитенты считаются более рисковыми. Деньги привлекаются муниципалитетами, чтобы выплачивать зарплату бюджетникам, развивать внутреннюю инфраструктуру региона, вложиться в крупный проект. Долги возвращаются из средств налогоплательщиков или субсидий Минфина |

| Корпорации | Средства заимствуются, чтобы покрыть кассовый разрыв, увеличить уставный капитал, обновить оборудование и т. д. Самыми надёжными эмитентами являются крупные компании такие, как Сбербанк, Газпром и пр. Облигации неизвестных компаний, недавно включённых в листинг Московской биржи, являются наиболее рисковыми |

Надёжными эмитентами предлагается меньшая доходность, находящаяся на уровне банковских ставок. Чем меньше надёжность эмитента, тем больший купонный доход он предлагает как премию за риск.

Если рассматривать акции, самыми надёжными эмитентами являются компании, которые находятся в первом котировальном списке Московской биржи и входят в её индекс. Компании с меньшей надёжностью находятся во втором и третьем эшелоне. Самыми ненадёжными считаются компании, которые не вышли на IPO и предлагают свои активы напрямую (к примеру, молодые стартапы).

Эмиссия ценных бумаг может осуществляться только юридическими лицами, имеющими разрешение на это, и могут быть:

- Частными предприятиями;

- Предприятиями, находящимися в государственной собственности;

- Государственными или местными органами самоуправления.

Эмитентами облигаций могут быть все вышеперечисленные юридические лица, а выпускать акции и опционы имеют право только акционерные общества. Эмитенты могут различаться:

- Формой собственности.

- Направлением деятельности.

- Территориальным расположением.

Центральный банк как крупнейший эмитент

Самым крупным эмитентом считается государство, так как Центральному банку принадлежат права монополиста при эмиссии денежных знаков.

Дополнительный выпуск денег жестко контролируется государством, чтобы поддерживать показатели уровня цен и инфляции в пределах приемлемых значений.

Деньги могут изыматься из обращения в зависимости от экономической ситуации в стране. Полномочия на принятие соответствующего решения принадлежат Министерству финансов.

Центральный банк тесно связан с государством, однако они не выполняют обязательств друг друга по обязательствам с третьими лицами. Поэтому он в вопросах развития наделен частичной независимостью.

Особенности процедуры эмиссии

Эмитент ценных бумаг является субъектом экономических отношений и имеет права и обязанности. После эмиссии компания контролирует процесс продажи активов и обеспечивает условия, оговариваемые при приобретении ценных бумаг. У эмитента есть определённые права: компания уполномочена действовать на рынке, получать доход и осуществлять собственную деятельность, соответствующую законодательству.

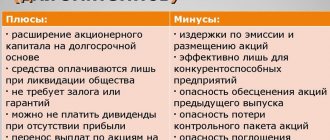

Эмитент обязан зарегистрировать первый выпуск в государственном органе, а также каждый последующий. Для этого многие обращаются к услугам андеррайтеров, выступающих профессиональными посредниками. Они проводят регистрацию эмиссии и размещают активы на фондовых биржах. Ценные бумаги обычно выпускаются в виде облигаций и акций. Эмитентами акций выступают АО. Акции дают право владельцу право на часть собственности компании и право участия в управлении.

Эмиссия может быть закрытой, когда акции реализуются определённому кругу лиц, и открытой. При открытой эмиссии акции продаются через фондовые биржи или по открытой подписке, акции могут быть приобретены любым желающим. Доходность акций имеет прямую зависимость от итогов работы компании, обычно на дивиденды направляется 25% дохода предприятия. Эмиссии облигаций используются как средство привлечения займа. Доходность облигаций не имеет зависимость от результатов деятельности эмитента, в качестве вознаграждения выплачивается определённая процентная ставка.

Для того, чтобы коммерческие компании имели возможность реализовывать свои ценные бумаги по выгодной стоимости или размещать их на торговых площадках, они должны соответствовать некоторым требованиям: юридическому статусу, уровню доходности, величине уставного фонда и другим показателям. Компании, реализующие свои активы через солидные фондовые биржи, приобретают дополнительную солидность, что подтверждает их успешную деятельность.

Эмитенты ценных бумаг в России являются крупными компаниями. После эмиссии и появления в открытой продаже, купля/продажа активов осуществляется в соответствии с курсом, формируемым спросом и предложением. Главный критерий, влияющий на курсовую стоимость – финансовое состояние эмитента. Если дела предприятия ведутся успешно, курс стоимости акций и облигаций растёт.

Обязанности и права эмитентов ценных бумаг

Эмитент ценных бумаг выступает в роли субъекта экономических отношений, поэтому у него есть свои права и обязанности. После их выпуска компания не пропадает. В ее обязанности входит контроль процесса продажи и обеспечения тех условий, которые оговаривались при приобретении ценной бумаги.

Нельзя не отметить права эмитента ценных бумаг. Юридическое лицо уполномочено действовать на рынке, получать прибыль во время проведения деятельности, а также осуществлять собственные функции в соответствии с действующим законом.

Сведения, предоставляемые эмитентами

В соответствии с российским законодательством, установлены определённые правила предоставления сведений о ведении деятельности юридическим лицом, выпускающим ценные бумаги. Компания должна регулярно и доступно предоставлять сведения о финансовом положении. Если эмитент находится в котировальных перечнях фондового рынка, он обязан представить полную информацию о своей деятельности.

Российским законодательством установлено, что эмитент должен раскрыть следующие сведения: бухгалтерские и годовые отчёты, перечень аффилированных лиц, и данные, которые влияют на котировку ценных бумаг. Кроме того, компания должна представить отчёты и решение об эмиссии. Когда государственные органы, акционеры или аудиторы подают запрос на получение сведений, предприятие обязано их предоставить.

Данные о выпуске государственных акций и облигаций могут предоставляться в разной форме. Раскрытие информации определяется законодательно и зависит от объёмов эмиссии и видов запросов. Обязательные сведения для раскрытия опубликовываются в СМИ, интернете, новостях и разных изданиях. Если фирме дорога собственная репутация, выпуск ценных бумаг будет способствовать укреплению соответствующего имиджа.

Несомненный плюс, когда эмитент добровольно подробно раскрывает информацию о финансовом положении и бухгалтерской отчётности. Когда публичная компания демонстрирует открытость и информационную прозрачность, это способствует успешному размещению ценных бумаг.

Сводная информация о раскрытии информации эмитентами

На карточке компании (вкладка «Сводка») в блоке «Раскрытие информации» пользователь может ознакомиться с последними сообщениями эмитентов.

Блок «Раскрытие информации»

В блоке есть ссылка, перейдя по которой пользователь окажется на официальной странице раскрытия информации в интернете.

Типы эмитентов

Ценные бумаги отечественных эмитентов классифицируются на несколько видов. Это помогает инвесторам правильно выбрать наиболее подходящий вариант и своевременно купить или продать облигации и акции. Самые часто встречающиеся эмитенты:

| Вид | Комментарий |

| Голубые фишки | Выпускаются самыми большими и ликвидными предприятиями, отличающимися стабильностью экономических показателей и выплачивающими высокие дивиденды. Подобные активы являются индикаторами финансового рынка. Когда растёт стоимость акций крупнейших компаний, наблюдается увеличение цены активов второго эшелона. У этих акций наибольшая кредитоспособность. На отечественном рынке они представляются такими компаниями, как Газпром, Сбербанк, Роснефть, ЕЭС РФ и пр. |

| Второй эшелон | Таким активам доверяют немного меньше и спрос на них ниже по сравнению с голубыми фишками. Но многими параметрами они схожи. Выпускаются молодыми и не очень большими компаниями |

| Центровые | Лидируют в сферах, влияющих на стоимость других акций в этой группе. Например:

|

| Оборонительные | Являются собственностью крупных компаний, которые выплачивают высокие дивиденды. При медвежьем рынке стоимость покупки и продажи не отличается. На отечественных фондовых рынках таких акций нет |

| Премиальные | Это бумаги, занимающие ведущие позиции по росту курса. Имеют большую разницу купли/продажи |

| Гвоздь программы | Имеют высокую ликвидность. Финансовые операции с ними способствуют получению высокой доходности, даже если стоимость меняется незначительно. Например, таким активом на российских фондовых рынках был ваучер |

| Обаятельные | Такие активы по уровню доходности практически равны премиальным акциям, их стоимость быстро растёт. Обычно их выпускают молодые предприятия |

| Спящие | Подобные акции отличает высокая перспективность, значительный потенциал роста, но они ещё не завоевали финансовый рынок. На российском рынке большое количество таких активов |

| Цикличные | Выплата дивидендов таких акций напрямую зависит от активности деятельности эмитента |

| Спекулятивные | Сравнительно недавно появились на финансовых рынках и не имеют сформированной репутации и истории. Прогнозировать дивиденды и динамику котировок этих акций достаточно сложно. Например, на российских фондовых рынках к таким активам относятся депозитарные свидетельства. Эмитентами формируются правила игры, что способствует получению максимальной прибыли |

| Дутые | Подобные ценные бумаги считаются переоценёнными |

| Неактивные | С точки зрения инвесторов такие акции не обладают ликвидностью и не представляют никакого интереса |

Видео по теме:

Формы эмиссии

Существует несколько форм эмиссии ценных бумаг:

- Эмиссионная и неэмиссионная. Эмиссионный – это выпуск облигаций и акций, который разрешил уполномоченный регулирующий орган. Такие бумаги необходимо регистрировать в государственных органах. Неэмиссионный – выпуск депозитных сертификатов, векселей, производных ценных бумаг. Согласование и государственная регистрация в этом случае не предусматривается.

- Бездокументарная и документарная. Документарные активы характеризуются бумажной формой: переводные и простые векселя, сертификаты. Бездокументарные не имеют бумажного носителя, это запись на счетах депо.

- Предъявительская и именная. При именной сведения о собственнике заносятся в реестр государственного регистратора. Предъявительская не требует указывать владельца, реестра держателей нет.

- Открытая и закрытая. Открытая (публичная) характеризуется публичной офертой для любого потенциального инвестора. Закрытая (приватная, частная) реализует активы только определённым возможным инвесторам.