Содержание:

- Что представляет собой ценная бумага?

- Что такое акции и в чем их преимущество?

- Главные особенности облигаций

Законодательством РФ определено четкое количество и характеристики основных ценных бумаг, которые разрешено выпускать и продавать на территории страны. Их обращение осуществляется в рамках фондового рынка. Сегодня эта площадка выступает одним из наиболее прибыльных способов заработка – там работает большое количество трейдеров и каждый день появляются новые игроки.

Работать на рынке ценных бумаг может каждый желающий. Это стало возможным благодаря наличию специальных обучающих курсов. Достаточно пройти такое обучение и можно значительно повысить свой доход!

Найти подходящие программы можно на платформе подготовки профессиональных трейдеров Александра Герчика. Она была организована специалистом с 22-летним опытом успешных торгов на бирже. Большинство учеников Герчика уже стало профессиональными трейдерами и успели заработать свои первые большие деньги, а остальные работают в этом направлении. Свои истории они рассказывают в успешных кейсах об обучении.

Чтобы выбрать подходящий курс или отдельную тематику урока, достаточно перейти по ссылке и ознакомиться с подробной информацией. Плюс такого обучения – оно проходит в онлайн-формате. Это означает, что человеку достаточно выделить любое удобное время для прохождения курса, а после можно смело приступать к трейдингу… и начинать подсчитывать прибыль!

Облигации

Статья 2. Федерального закона № 39 (ФЗ-39) «О рынке ценных бумаг» дает следующее определение облигации «…Облигация — эмиссионная ценная бумага, закрепляющая право её владельца на получение от эмитента облигации в предусмотренный в ней срок её номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право её владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт…»

Видео лекция — Ценные бумаги. Долговые обязательства. Часть 2

Исходя из вышеуказанного, облигация выражает, прежде всего, отношения займа между кредитором (эмитентом облигации) и заемщиком (держателем, владельцем) облигации. Облигация это ценная бумага, которая включает в себя два основных момента:

- обязательство эмитента облигации вернуть в оговоренный срок номинальную стоимость облигации;

- обязательство эмитента выплатить в оговоренный срок доход по облигации, выраженный либо в процентах от номинальной стоимости, либо в другом имущественном эквиваленте.

Исторически облигации возникли примерно одновременно с появлением акций и выражали отношения займа акционерных обществ по отношению к держателям облигаций. Принципиально эта ценная бумага не претерпела изменений до наших дней. Необходимо четко понимать разницу между акциями и облигациями. Приобретатель акций становится совладельцем акционерного общества (собственником) пропорционально количеству акций и соответственно имеет права собственника предприятия – возможность участвовать в управлении акционерным обществом, получать часть прибыли общества и т.д. Приобретатель облигации имеет право требовать только сумму долга, выраженную облигацией и доход по этой облигации выраженный в деньгах, либо имущественном эквиваленте.

Облигация, как ценная бумага, имеет следующие признаки:

- номинал

– это первоначальная стоимость облигации, обозначенная на ее титуле. Расчет процентов и дисконта по облигации производится от номинала; - срок обращения

– срок, указанный в условиях выпуска облигаций, через который будет погашаться (выплачиваться) их номинал. Все облигации выпускаются на определенный срок, то есть носят характер срочных ценных бумаг. Срок обращения облигаций бывает совершенно разный, есть облигации на мировом рынке, выпущенные и на 30 лет; - форма выплаты доходов по облигации

. Она может выражаться либо в процентах к номиналу (купонные облигации), либо в дисконте, когда облигации продается первому владельцу ниже номинальной стоимости, а погашается эмитентом по номиналу; - рыночная цена облигации

. На открытом рынке (фондовой бирже) цена облигации может быть выше или ниже номинала, все зависит от спроса на нее и предложения облигаций данного типа.

В современное экономике существует очень большое разнообразие обращающихся облигаций. В самом общем виде их можно классифицировать следующим образом:

1. В зависимости от эмитента, выпускающего облигации на открытый рынок, различают:

а) Федеральные облигации (государственные облигации)

. В России такие ценные бумаги представлены следующих видов:

- ОФЗ-ПД

– облигации с постоянным купонным доходом. Величина купонного дохода по ним постоянна в течение всего срока обращения облигации и подлежит погашению раз в полгода; - ОФЗ-ФД

– облигации с фиксированным купоном. В течение длительного периода по таким облигациям действует фиксированная процентная ставка, но ее величина может измениться на другой длительный период, но это будет известно заранее; - — ОФЗ-ПК

– облигации с переменным купонным дохо-дом. Доход по облигациям такого типа привязан к какой-то величине, которая может изменяться периодически. Например, ставка рефинансирования Банка России, или ставка по определенным видам кредитов на межбанковском рынке. Доход по таким облигациям также меняется в зависимости от ставки, к которой он привязан; - ОФЗ-АД

– облигации с амортизацией номинала, то есть по ним номинал выплачивается частично, в течение всего срока обращения таких облигаций, как правило, равными частями. График выплаты номинала облигации предусмотрен заранее и обусловлен условиями выпуска облигаций; - ОФЗ-ИН

– облигации с индексируемым на величину инфляции номиналом. Индекс, применяемый в данном случае для увеличения номинала, несколько больше, чем размер инфляции. Доходы по таким долговым обязательствам прямо зависят от официально установленной Минфином РФ величины инфляции в экономике России. Постоянно производится индексация номинала облигации в зависимости от размера инфляции; - ОФЗ-н

– облигации для физических лиц, сроком обращения до трех лет, с фиксированным купонным доходом, который погашается через каждые полгода и возрастает постепенно. Данные облигации выпускаются с мая 2017 года и призваны стимулировать инвестирование со стороны граждан. Выпускаются только в документарной форме, размещается через уполномоченные Минфином РФ банки, номинал облигаций 1000 рублей; - ГСО (ГСО-ППС и ГСО-ФПС)

– государственные облигации с постоянной процентной ставкой и государственные облигации с фиксированной процентной ставкой, предназначены для институциональных инвесторов – коммерческих банков, пенсионных фондов, страховых компаний и других финансовых организаций. Данные облигации не обращаются на вторичном рынке, выпускаются в документарной форме с обязательным централизованным хранением; - ОВОЗ

– облигации внутренних облигационных займов. Данные облигации номинированы в российских рублях, но могут обращаться и на международных валютных рынках. Номинал этих облигаций – 5 миллионов рублей, срок обращения до 30 лет. Предназначены они для крупных отечественных и международных инвесторов. Выпускаются Министерством финансов РФ с 2011 года;

б) Региональные и муниципальные облигации

. Облигации, выпускаемые региональными и местными органами власти для сбалансирования своих бюджетов.

Например, Свердловская область в 2022 году проводила эмиссию своих облигаций на предъявителя, с фиксированным купонным доходом и амортизацией долга. Номинал облигаций составляет 1000 рублей, в общей сложности выпущено 10 миллионов штук, сроком обращения 91 и 188 дней;

в) Корпоративные облигации

, то есть облигации, выпускаемые крупными компаниями, в том числе компаниями, с государственным участием. Российский фондовый рынок представлен достаточно широким спектром подобных облигаций. Все крупные коммерческие банки в России являются эмитентами облигаций, а также компании нефтяной, газовой, металлургический, химической отраслей, а также многие другие публичные акционерные общества;

г) Международные облигации

, номинированные в различной иностранной валюте и обращающиеся на мировых фондовых площадках. Эмитентами таких облигаций в основном являются крупные глобальные корпорации.

2. В зависимости от сроков, на который выпускается облигационный заем, можно выделить следующие облигации:

а) краткосрочные

, сроком обращения до 1 года;

б) среднесрочные

, сроком обращения от 1 года до 3 лет;

в) долгосрочные

, сроком обращения свыше 3 лет;

3. Облигации можно также различать по целям проводимого облигационного займа:

а) эмитент не обозначает четко цель займа

, а денежные средства, привлеченные с помощью облигаций используются для финансирования текущей задолженности, либо для пополнения оборотных средств;

б) целевой облигационный заем

, на конкретный долгосрочный проект, либо осуществление и развитие определенного вида деятельности. Все это указывается в проспекте эмиссии облигаций;

4. По методу погашения займа (номинала) облигации могут быть:

а) амортизационные облигации

– с частичным погашением номинала за определенный период времени (квартал, год);

б) облигации, чей номинал погашается единовременным платежом

, по окончании срока обращения ценной бумаги;

5. По способам выплаты купонного дохода различают следующие виды облигаций:

а) облигации с фиксированным процентом

(купонной ставкой) к номиналу;

б) облигации с плавающей процентной ставкой

, размер которой может быть привязан к – ставке рефинансирования Центрального банка, официальному уровню инфляции, средней ставке на рынке межбанковского кредитования;

в) облигации с равномерно возрастающей или уменьшающейся процентной ставкой

по годам облигационного займа;

г) дисконтные облигации

, которые продаются по цене ниже номинала, а погашаются по номинальной стоимости;

6. В зависимости от условий выпуска облигационные займы можно классифицировать следующим образом:

а) обеспеченные залогом

– ликвидными активами (имущество, драгоценные металлы, оборудование), фондовыми ценными бумагами и т.д.;

б) гарантированные

– облигационный заем обеспечивается гарантиями и поручительствами третьих лиц (государства, крупных компаний, банков и т.д.);

в) застрахованные

– облигационный заем страхуется крупными страховыми компаниями;

г) не обеспеченные залогом имущества

и гарантиями третьих лиц.

В России право эмиссии облигаций имеют государственные органы всех уровней власти, а также публичные акционерные общества, завершившие первичное размещение акций.

Государство широко использует облигации для сбалансирования бюджетов всех уровней, а также в качестве инструмента для привлечения денежных средств от крупных компаний и физических лиц, в том числе с целью стимулирования вывода денежных средств из под юрисдикции других стран.

Крупным компаниям облигации позволяют реализовать различные капиталоемкие долгосрочные проекты, пополнить за счет них оборотные средства, привлечь значительные ресурсы на мировом финансовом рынке.

Для физических лиц облигации являются одним из способов сохранения денежных средств и получения дохода, как правило, обгоняющего инфляцию и доходность по вкладам (депозитам) в банках.

На биржевом и внебиржевом рынках (вторичный рынок) облигации продаются и покупаются по рыночной цене, которая может отличаться от номинала в большую или меньшую сторону. Рыночная цена формируется на открытом рынке под воздействием спроса и предложения. Но необходимо отметить, что стоимость облигаций имеет незначительные колебания и редко превышает отклонения в 3-7% от номинала. Облигации, в отличие от акций, считаются у инвесторов менее доходным, но более надежным инструментом для вложений.

Что представляет собой ценная бумага?

Ценной бумагой является документ, который удостоверяет права собственности. Важно, чтобы он был составлен с учетом всех государственных требований, имел необходимые подписи и печати, а также обязательные реквизиты. В противном случае он окажется недействительным.

К ценным бумагам относятся акции, облигации, векселя, чеки и т. д. Часто можно услышать, что это экономические ценные бумаги: это означает, что они являются основными инструментами на экономическом рынке страны – с их помощью проводятся важные финансовые операции.

Депозитные и сберегательные сертификаты

Депозитные и сберегательные сертификаты, это ценные бумаги, с помощью которых кредитные организации привлекают денежные средства юридических и физических лиц. Эти ценные бумаги могут выпускать только коммерческие банки. Выпуск и обращение депозитных и сберегательных сертификатов на территории России регулируется нормативными актами Банка России.

Исторически сертификаты на вклад возникли с появлением первых банков в Италии в средние века. Депозитный (сберегательный) сертификат по сути своей является ценной бумагой, которая удостоверяет сумму определенного денежного вклада (депозита) внесенного в банк. Данный сертификат дает право его владельцу, через определенный сертификатом срок, получить сумму его номинала и сумму процентов, предусмотренную условиями выпуска сертификата. Что отличает сертификат от классического вклада в банке, так это то, что владелец сертификата вправе получить его сумму номинала и проценты в любом отделении банка, выпустившего сертификат.

В России выпуск и обращение депозитных (сберегательных) сертификатов регулируется Гражданским кодексом — Статья 844., и Положением Банка России Положение Банка России от 03.07.2018 N 645-П «О сберегательных и депозитных сертификатах кредитных организаций», с последующими изменениями и дополнениями.

В соответствии с этим нормативным актом, право эмиссии депозитных и сберегательных сертификатов предоставляется банкам при соблюдении следующих условий:

- осуществление банковской деятельности на финансовом рынке не менее двух лет;

- публикация годовой бухгалтерской и финансовой отчетности за год, подтвержденной независимой аудиторской организацией;

- выполнение обязательных экономических нормативов деятельности банка, установленных Банком России;

- обязательное наличие резервного фонда банка в размере не менее 15% от фактического уставного капитала;

- выполнение в полном объеме обязательных резервных требований Банка России;

- точное соблюдение действующего банковского законодательства.

Банки могут выпускать как именные сертификаты, так и на предъявителя. Депозитные сертификаты банки могут оформлять только на юридических лиц и соответственно расчеты по ним могут осуществляться только в безналичном порядке. Сберегательные сертификаты оформляются только на физических лиц и расчеты по ним могут осуществляться как наличными деньгами через кассу банка, так и в безналичном порядке. Банки могут выпускать сертификаты только в рублях, выпуск сертификатов в иностранной валюте не допускается. А приобретателями сертификатов могут быть, в том числе и нерезиденты. Срок обращения сертификатов, а также процентные ставки по ним каждый банк устанавливает самостоятельно. Процентная ставка, установленная при выпуске сертификата, действует в течение всего срока его обращения и не может быть изменена банком в одностороннем порядке. Выплата процентов по сертификату производится банком одновременно с выплатой его номинала.

Бланк депозитного (сберегательного) сертификата должен содержать следующие обязательные реквизиты:

- наименование ценной бумаги – «сберегательный» или «депозитный» сертификат;

- номер и серия сертификатов, присвоенная при регистрации выпуска в Банке России;

- дата внесения депозита (вклада), который оформлен этим сертификатом;

- номинал сертификата (сумма депозита или вклада) прописью и цифрами;

- безусловное обязательство банка вернуть сумму номинала, а также выплатить сумму процентов, обусловленную условиями выпуска сертификата;

- дата востребования суммы по депозитному (сберегательному) сертификату;

- процентная ставка за пользование суммой сертификата, а также сумма причитающихся к выплате процентов цифрами и прописью;

- процентная ставка, которая будет применяться в случае досрочного предъявления сертификата к оплате;

- все реквизиты банка, выпустившего сертификат, а именно – наименование банка, его адрес и номер корреспондентского счета, БИК;

- на именных депозитных сертификатах указываются все реквизиты юридического лица – приобретателя сертификата, а на сберегательных именных сертификатах – Ф.И.О. и паспортные данные физического лица;

- выпущенные сертификаты заверяются печатью банка и подписью двух должностных лиц банка, имеющих право подписывать подобные обязательства.

По своему усмотрению, кредитная организация может включить в сертификаты дополнительные условия, не противоречащие законодательству России, а также содержанию обязательных реквизитов.

Банк вправе продавать (размещать) депозитные и сберегательные сертификаты может только после регистрации их выпуска в территориальном учреждении Банка России.

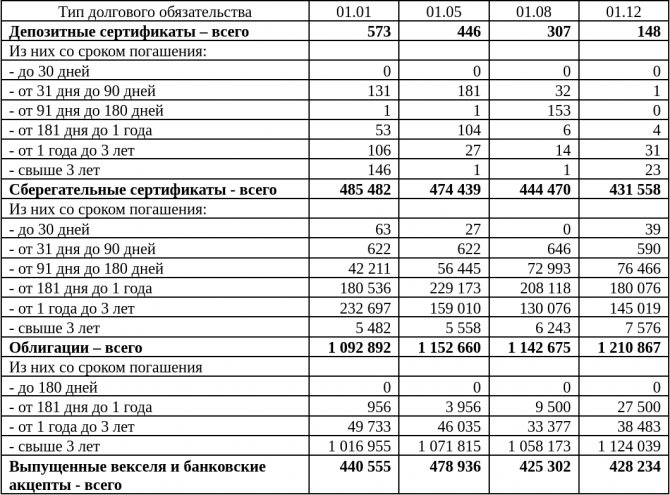

Уместно посмотреть объем выпущенных долговых ценных бумаг коммерческими банками в России в 2022 году, по данным Банка России.

Таблица 30. Суммы денежных средств, привлеченные коммерческими банками в 2022 году с помощью долговых обязательств (в млн. рублей)

Из вышеприведенных данных хорошо видно, что основным инструментом среди ценных бумаг для привлечения средств являются облигации, с помощью их российскими банками привлечено в целом – 1 триллион 210 миллиардов рублей на конец года. В основном облигациями привлечены средства на срок свыше 3 лет, что в целом позитивно для экономики. То есть с помощью этого инструмента реализуются долгосрочные финансовые проекты, в основном направленные на развитие отраслей экономики.

С помощью сберегательных сертификатов и векселей российскими банками привлечено приблизительно одинаковое количество денежных средств – 431,5 миллиард и 428,2 миллиарда соответственно на конец года. Но с помощью этих ценных бумаг денежные средства привлекаются банками на короткие в основном сроки до 3 лет. Депозитные сертификаты не играют большой роли на рынке заимствований с помощью ценных бумаг, объем средств, привлеченных ими совсем не значительный, и составляет всего 148 миллиардов на 01.12 2017 года.

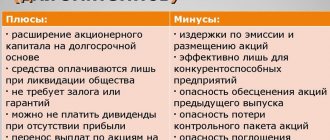

Что такое акции и в чем их преимущество?

Одним из основных видов ценных бумаг выступает акция. Она закрепляет за своим собственником права на получение части дивидендов от прибыли компании. Кроме того, акционер может рассчитывать на получение доли имущества организации в том случае, если предприятие будет ликвидировано.

Основную же прибыль акционеры получают из другого источника – от продажи акций после того, как цены на них выросли. Схема при этом является следующей:

- Игрок фондового рынка выбирает подходящие для него акции. При этом важно провести анализ компании и убедиться в том, что она не имеет кредитов и задолженностей. Важно также определиться с подходящей стоимостью, так как акции, как правило, можно купить по цене от 100 рублей до нескольких тысяч долларов.

- Человек определяется с подходящим количеством акций и совершает покупку, а далее следит за ростом цен на них.

- Владелец ценной бумаги получает по ней законные дивиденды (это выплаты совладельцам части от прибыли бизнеса, в который они вложились). Как только акции сделают скачок в цене, можно продать их по стоимости, значительно превышающей первоначальную!

Чтобы такая операция имела успех, важно знать особенности фондового рынка, понимать перспективы роста тех или иных акций. В общем, при грамотном подходе можно получить доход, который превысит сумму вложений в несколько сотен раз.

Ценные бумаги как объекты гражданских правоотношений

1.

Легальное определение ценных бумаг дано в ст. 142 ГК:

ценными бумагами являются документы, соответствующие установленным законом требованиям и удостоверяющие обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов.

Признаки

документарных ценных бумаг:

1) любая ценная бумага представляет собой документ

, материальный носитель информации. Информация о принадлежности субъективного гражданского права зафиксирована на каком-либо материальном (чаще всего бумажном) носителе. Движение права, выраженного в ценной бумаге, в известной степени связано с движением документа;

2) ценной бумагой признается лишь такой документ, при составлении которого соблюдены все требования закона о его форме и реквизитах

. Если же хотя бы часть таких требований не соблюдается, то документ не признается ценной бумагой (хотя и сохраняет значение письменного доказательства);

3) всякая ценная бумага создается с целью зафиксировать какое-либо субъективное гражданское право

. Чаще всего это обязательственные права (облигация, например, дает право на получение денег). Нередко в ценных бумагах выражаются права участия в юридических лицах (акция). В особо оговоренных случаях ценные бумаги могут выражать вещные права (коносамент, ипотечный сертификат участия). Зачастую в одной ценной бумаге содержится целый набор прав;

4) право,

выраженное в ценной бумаге,

может быть реализовано

не иначе, как

по предъявлении

этого документа. Передача права из ценной бумаги также требует обязательной передачи документа (начало презентационности);

5) перечню ранее упомянутых содержательных признаков соответствует довольно большое число документов, но ГК признает ценными бумагами только те из них, которые прямо названы

таковыми в тексте нормативного акта <1>;

6) в каждом случае упоминания в законе ценной бумаги общие предписания гражданского законодательства отходят на задний план и применяются в лучшем случае субсидиарно, для восполнения пробелов. Непосредственно же отношения сторон регулируются специальными правилами

, созданными для ценных бумаг (примеры такого подхода — ст. ст. 145, 815 ГК).

2.

Подобно тому, как деньги могут существовать в наличной и безналичной формах, ценные бумаги также имеют две разновидности:

документарные

и

бездокументарные

. Легальное определение бездокументарных ценных бумаг содержится в ст. 142 ГК: ценными бумагами признаются также обязательственные и иные права, которые закреплены в решении о выпуске или ином акте лица, выпустившего ценные бумаги в соответствии с требованиями закона, и осуществление и передача которых возможны только с соблюдением правил учета этих прав.

Признаки

бездокументарных ценных бумаг:

1) если в классической ценной бумаге право имеет некий материальный носитель, то для бездокументарных ценных бумаг характерно полное отсутствие вещного воплощения

. Право существует помимо бумажных документов;

2) несмотря на всю свою автономность, права, выраженные в бездокументарных ценных бумагах, все же нуждаются в оформлении. Первой стадией такого оформления является решение о выпуске

или иной аналогичный акт эмитента. В решении о выпуске должны содержаться данные, достаточные для установления объема прав, закрепленных ценной бумагой;

3) документарным ценным бумагам присуще начало презентационности: осуществление или передача прав из ценных бумаг возможны только при предъявлении этих бумаг. Поскольку в случае с бездокументарными ценными бумагами предъявлять попросту нечего, начало презентационное заменено учетной техникой

: осуществление или передача прав возможны только при соблюдении правил учета. Как при безналичных расчетах между плательщиком и получателем денег стоит банк, так и при обращении бездокументарных ценных бумаг между эмитентом и владельцем ценной бумаги стоит

регистратор

(лицо, осуществляющее учет прав по ценным бумагам).

Учет прав осуществляется путем внесения записей по счетам.

Переход прав, например, осуществляется посредством списания бездокументарных ценных бумаг со счета отчуждателя и зачисления их на счет приобретателя. Неизбежно возникающие в таких случаях вопросы ответственности регистратора, сохранности учетных данных, защиты прав владельцев и проч. решаются как в актах специального законодательства, так и в Общей части ГК.

Признаки закрытого перечня и особого правового режима не вошли в легальное определение бездокументарных ценных бумаг, но с учетом последующих предписаний законодательства все же могут считаться атрибутами этих объектов.

Режим некоторых документарных ценных бумаг может быть уподоблен режиму бездокументарных. Для этого достаточно сдать их на хранение регистратору. После этого движение прав из этих бумаг возможно только при обращении к регистратору. Гражданский кодекс такое действие называет обездвижением ценных бумаг, Закон о рынке ценных бумаг — депонированием

.

3.

Другим критерием классификации ценных бумаг может являться способ легитимации

управомоченного лица. По этому критерию выделяются три вида ценных бумаг: именные, ордерные и предъявительские.

Именная ценная бумага

выдается с указанием конкретного управомоченного лица. Исполнение по такой бумаге должно быть произведено или

этому лицу, или иному лицу,

к которому права на ценную бумагу перешли от первоначального владельца в соответствии с

правилами,

установленными для

уступки требования (цессии)

. Чаще всего это делается путем совершения на ценной бумаге именных передаточных надписей, но возможны и иные способы передачи прав.

Именная ценная бумага, удостоверяющая денежное требование, не может быть истребована от добросовестного приобретателя.

Восстановление

прав по утраченной именной ценной бумаге осуществляется судом в порядке особого производства по делам об установлении фактов, имеющих юридическое значение.

Ордерная ценная бумага

также выдается с указанием конкретного управомоченного лица. Однако исполнение по ней должно быть осуществлено не только первому приобретателю, но и тому лицу, на которое он укажет, его «приказу» (ордеру, отсюда название этого вида бумаг).

Передача прав

по ордерным ценным бумагам осуществляется посредством учинения на бланке ценной бумаги

передаточной надписи (индоссамента)

. Соблюдать правила цессии не требуется. Если для именных ценных бумаг

индоссамент

всегда

именной,

то для ордерных допускается еще и

бланковый

(не содержащий указания лица, в пользу которого он сделан).

Правило о невозможности виндикации денежных ценных бумаг от добросовестного приобретателя действует и в отношении ордерных ценных бумаг.

Чтобы восстановить права

по утраченной ордерной ценной бумаге, следует обращаться не в суд, а к обязанному по бумаге лицу.

Предъявительская ценная бумага

выдается без указания конкретного управомоченного лица. Исполнение по ней должно быть произведено всякому добросовестному владельцу. Передача права из ценной бумаги на предъявителя осуществляется путем вручения самой ценной бумаги, других действий не требуется.

Предъявительские ценные бумаги не могут быть истребованы от добросовестного приобретателя, какое бы право ими не удостоверялось.

Восстановление прав

по утраченной ценной бумаге на предъявителя производится судом в порядке вызывного производства.

В рамках данной классификации бездокументарные ценные бумаги законом уподоблены именным ценным бумагам.

Вексель

Вексель – классический образец ордера. Представляет собой документацию, имущественные права по которой располагаются в отношении некоторой суммы, указанной в векселе. Формирует долговые обязательство путем указания на квитке конкретной сумму, которую эмитент должен держателю.

Процесс выписки векселя представляет собой маршрут из банка, с которым и эмитента имеется договор, документации, которая им заполняется и держателем, который возвращается в банк с данной бумагой. Держатель требует сумму по векселю со счета в банке. Либо получает долговое обязательство. В банке осуществляются выдачи средств по векселям. Таким образом они “гасятся”, то есть, долговые обязательства закрываются.

Передача прав

Передача права, как уже было сказано выше, осуществляется при помощи индоссаманта. Это специальная надпись, которую проводит действующий владелец прям на бумаге, тем самым передавая полномочия в руки нового владельца. Указывается имя и дата передачи.

Восстановление прав по определенной документации может быть проведено в зависимости от потери этих прав. Чаще всего возможен судебный порядок, на котором будет рассмотрено дело. В случае потери документа есть вероятность успешно обратиться в учреждение – эмитент, и предоставив доказательства восстановить вексель.

Судебный порядок устанавливается Гражданским Кодексом РФ:

- В случае поступления заявления держателя документа до истечения трех месяцев со дня опубликования указанных в части первой статьи 296 настоящего Кодекса сведений суд оставляет заявление лица, утратившего документ, без рассмотрения и устанавливает срок, в течение которого лицу, выдавшему документ, запрещается производить по нему платежи и выдачи. Этот срок не должен превышать два месяца.

- Одновременно судья разъясняет заявителю его право предъявить в общем порядке иск к держателю документа об истребовании этого документа, а держателю документа его право взыскать с заявителя убытки, причиненные принятыми запретительными мерами.

- На определение суда по вопросам, указанным в настоящей статье, может быть подана частная жалоба.

Уступка права требования обязательств по ордерной бумаге проводится также в рамках Гражданского Кодекса РФ, где этот момент прописан в статье 146 а также в соответствии с 29-ой статьей Федерального Закона “О рынке ценных бумаг”.

Основные проблемы обращения ОЦБ в России

Обращение ордерных ЦБ в РФ регулируют Гражданский кодекс и ряд нормативно-правовых актов. В отечественной литературе и практике достаточно мало исследований, посвященных теории ордерных бумаг.

Поэтому многие вопросы касательно регулирования обращения ордерных ценных бумаг остаются открытыми. Это же привносит сложности и в работу судебных органов.

Теория приобретения права собственности на ордерную бумагу

В теории ценных бумаг и сегодня ведутся споры по поводу того, какой факт инициирует появление прав и обязанностей по ордерным ценным бумагам с юридической точки зрения. Есть немало гипотез и взглядов, одной из актуальных видится теория приобретения собственности непосредственно на бумагу.

Согласно этой теории, для появления права/обязанности по ЦБ нужны две основные предпосылки: верно составленная бумага по форме и лицо, которое получило право ею распоряжаться (и это должен быть не составитель). Из них вытекают другие особенности и нюансы.

В чем разница индоссамента и цессии

Предлагаю выяснить, что такое индоссамент и цессия, каковы их особенности и отличия.

Индоссамент – это специальная надпись, подтверждающая переход прав по определенной ЦБ от одного владельца другому. Лицо, передающее права, называется индоссантом, а получающее– индоссат. Сам процесс – индоссирование. Индоссамент выполняется письменно на оборотной стороне ЦБ или на специальном добавочном листе – аллонже.

Главные аспекты индоссамента – безусловность и полнота. Он не зависит от того, наступит ли какое-то событие или совершится ли какое-то действие. По индоссаменту нельзя передать только часть полномочий.

Если индоссамент сделан без указания данных лица, которое становится новым владельцем, а стоит только подпись предыдущего собственника, – это бланковый индоссамент. Если же данные нового владельца указаны, то это ордерный индоссамент.

Чтобы ценная бумага была оплачена, ряд индоссаментов на ней должен быть непрерывным, а последний владелец должен подтвердить свою легитимность.

Цессия – это переуступка прав требования по долговым обязательствам. Лицо, передающее права – цедент, а тот, кто их получает, – цессионарий. Заключенный договор цессии предусматривает передачу одним кредитором права требовать с должника выполнения обязательств другому кредитору.

Теперь перейдем к основным отличиям этих двух понятий.

Чтобы индоссамент считался действительным, достаточно одной подписи лица, передающего свои права. Для договора цессии обязательны подписи обеих сторон – передающей права требования и принимающей их на себя.

Индоссамент выполняется исключительно на обратной стороне ЦБ или на аллонже. Для цессии законодательно не установлено четких требований к оформлению. Таким образом, цессия может быть выполнена в любой не запрещенной законом письменной форме.

Так как цессия представляет собой сделку, то она должна быть именной, то есть совершенной в пользу четко установленного лица. Индоссамент бывает как односторонним, так и именным.

И главное, чем отличаются индоссамент и цессия: все подписавшиеся индоссаты автоматически становятся соответчиками по обязательствам и могут требовать регресса ко всем, кто поставил свои подписи.

Чеки

Чеки — еще один вид ОЦБ.

Не следует путать их с кассовыми чеками из магазина, служащие подтверждением факта уплаты денег за купленный товар. Знакомое понятие «чековая книжка», «выписать чек» из фильмов и книг — речь пойдет об этих инструментах.

Сравнительно недавно банковские чеки служили основной формой безналичных расчетов. Они использовались практически во всех сферах экономики. Выпускаются в форме чековых книжек из отдельных бланков с усиленной типографской защитой.

При оформлении указываются реквизиты сторон:

- данные финансовой организации;

- имя и личная подпись эмитента;

- имя получателя;

- сумма в заранее обговоренной валюте.

Состав реквизитов определен ГК РФ, а форма утверждается коммерческими банками. Лицо, на чье имя выписан чек, получает право обналичить его в указанном отделении банка. Передача третьим лицам производится по вексельному типу, или с помощью специального приказа (индоссамент). Если плательщик отказывает в инкассации чека, кредитор имеет право подать исковое требование чекодателю, индоссантам или авалисту, т.е. всем лицам со стороны должника.

В сегодняшней практике чеки утратили популярность, уступив место банковским картам.

Особенности передачи ОЦБ

Ордерные ценные бумаги передаются посредством вписывания владельца в специальный список – делается надпись на документе (индоссамент). Основное условие исполнения прав и обязанностей по бумаге – непрерывность надписей.

Последствия индоссирования векселя неуполномоченным на то лицом

Если же вексель, к примеру, индоссирован лицом, не имеющим на то прав и полномочий, становится актуальным вопрос о его легитимности. Самым важным тут является вопрос о легитимности векселедержателя при признании недействительным одного из индоссаментов. Тут без рассмотрения законодательных норм не обойтись.

Положение про простой/переводной вексель наряду с постановлением Пленумов Верховного/Высшего арбитражного судов РФ говорит так: если один из индоссаментов признан нелегитимным, остальные подписи в цепи не теряют своей законной силы.

Другая ситуация складывается, если вексель индоссирован не имеющим на то право лицом или с превышением им полномочий. У законодательства нет четких инструкций касательно такого случая и непонятно, становится ли обязанным по векселю превысившее полномочия лицо (физическое) или эмитент (юридическое лицо, от имени которого выступало физическое лицо).