olegas Авг 18, 2022 / 160 Views

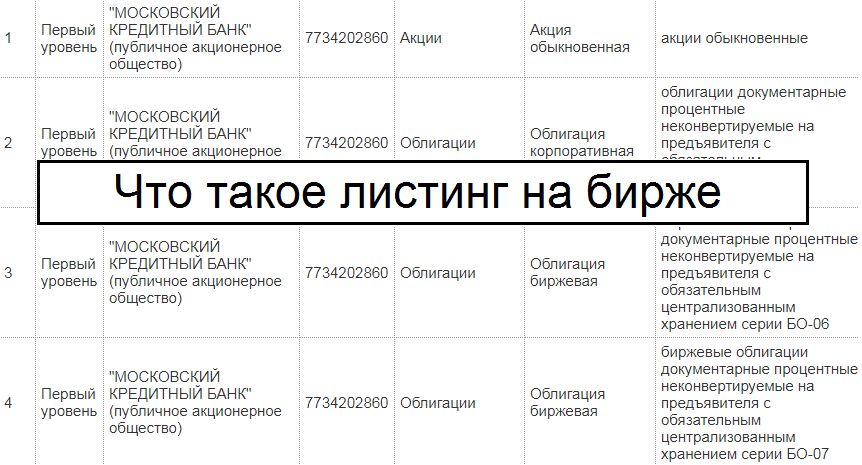

Когда трейдер начинает работать с крупнейшей в нашей стране Московской биржей, он неизменно сталкивается с таким понятием как котировальные списки. На Мосбирже существуют такие списки, разделённые на три основных категории (уровня).

Для включения своих бумаг в эти списки, эмитент должен пройти процедуру листинга, включающую в себя проверку на соответствие правилам и стандартам, установленным биржевой площадкой. Для этого он пишет соответствующее заявление и представляет биржевой комиссии все необходимые документы.

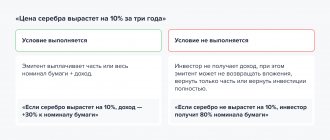

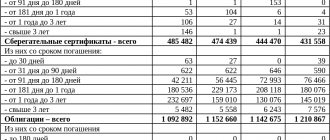

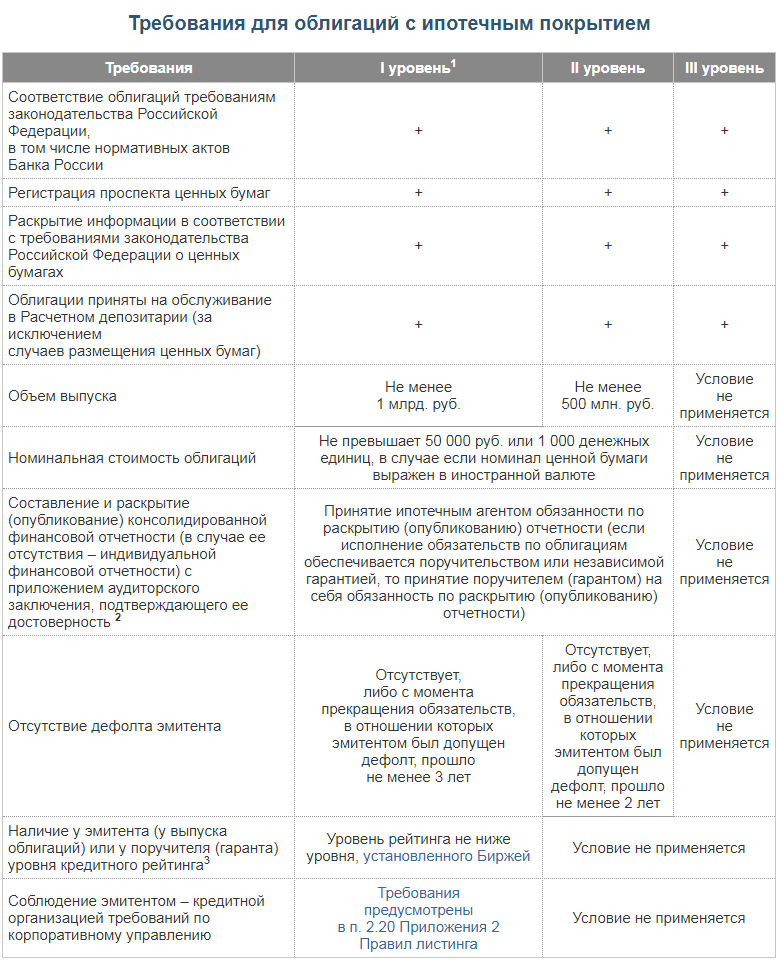

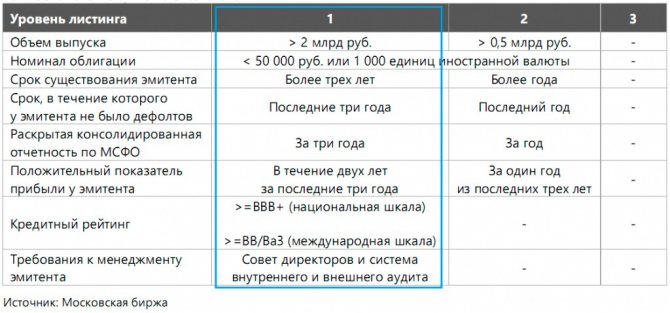

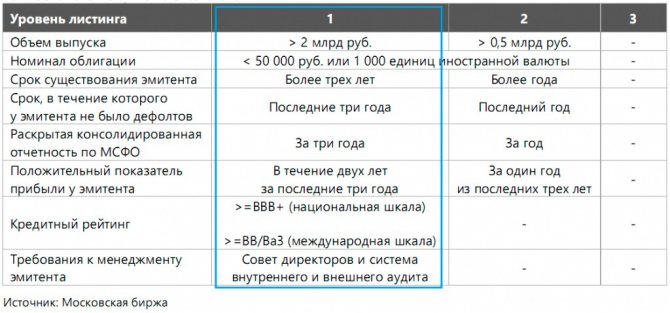

Например, ниже приведены требования Московской биржи для размещения облигаций с ипотечным покрытием в котировальных списках того или иного уровня:

Если комиссия биржи сочтёт возможным включение представленных эмитентом бумаг в свой листинг, то она присваивает этим бумагам определённый уровень и размещает их в соответствующем котировальном списке.

Что такое листинг

Биржа заботится об инвесторах и своей репутации, поэтому проверяет каждую ценную бумагу и каждого эмитента. Если проверка успешна — бумаги допускаются к торгам. Эта процедура называется листингом, она закреплена в Федеральном законе N 39-ФЗ «О рынке ценных бумаг»:

«Листинг ценных бумаг — включение ценных бумаг организатором торговли в список ценных бумаг, допущенных к организованным торгам для заключения договоров купли-продажи, в том числе включение ценных бумаг биржей в котировальный список».

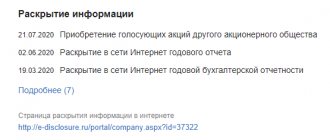

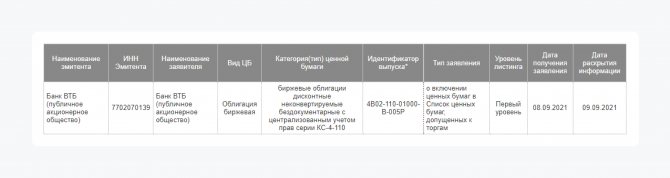

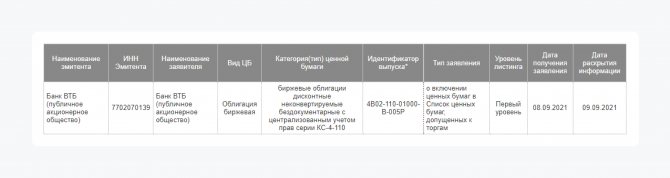

Чтобы начать торги, эмитент собирает пакет документов и подает заявление организатору торгов на листинг ценной бумаги. С подачи заявления до принятия решения о включении проходит от 5 до 20 рабочих дней.

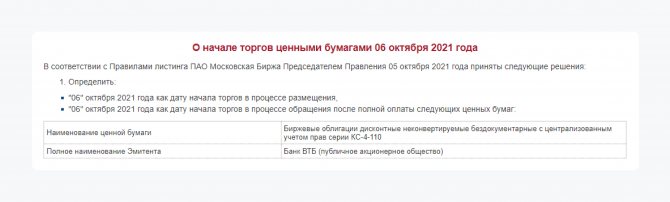

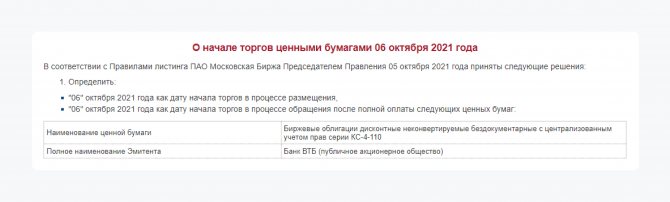

Банк ВТБ подал заявление на листинг облигаций 8 сентября. Источник данных: официальный сайт Московской биржи

Биржа приняла решение о включении ценных бумаг в первый уровень листинга через 19 дней — 5 октября. Облигации стали доступны для покупки на следующий день

Для каждого типа финансовых инструментов биржа устанавливает разные требования листинга и закрепляет их в официальном документе «Правила листинга». Их можно посмотреть на официальных сайтах российских бирж:

- Правила листинга ПАО «Московская биржа»

- Правила листинга «СПБ Биржи»

Если правила не выполняются, биржа может отказать в размещении бумаги.

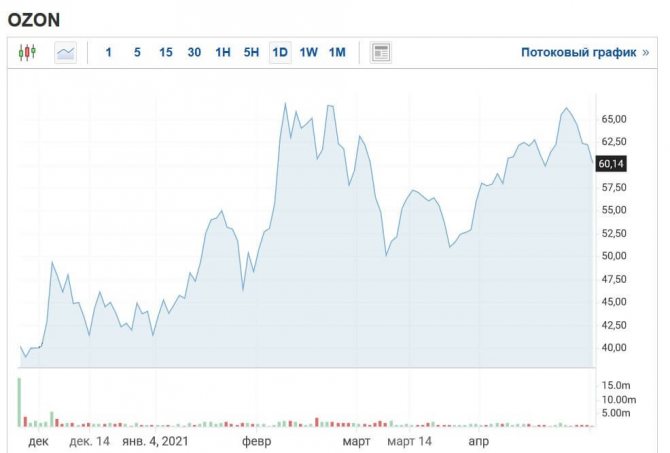

Листинг и IPO — два разных понятия. IPO — это первая публичная продажа акций компании неограниченному кругу лиц.

Листинг — любое размещение ценных бумаг на бирже. Это может быть довыпуск акций, размещение их на другой бирже, например на Нью-Йоркской (дополнительно к Московской), или выпуск новых финансовых инструментов, например облигаций или фьючерсов.

Ещё по теме:

Научиться инвестировать

23 марта 2021 Купить, продать или вложиться: что такое акции и как они появляются 15 минут

Вида листинга на бирже

По назначению:

- Первичный (Primary listing). Проводится на национальной бирже. Ещё называют первичным публичным предложением (IPO).

- Вторичный (Secondary). Выход на зарубежные биржи. Возможен только после первичного листинга.

- Специальный. Эмиссия для определённых целей для узкого круга инвесторов.

Виды по процедуре проведения (только для вторичного листинга):

- Прямой (Direct listing). Самый обычный листинг на зарубежную фондовую биржу.

- Кросс-листинг (Cross-listing) или перекрестный. Подача заявлений на несколько бирж в разных странах. В случае одобрения, можно получить упрощенную процедуру проверки на остальных. Это ускоряет процесс прохождения проверок.

- Двойной (Dual listing). Подача заявления на несколько бирж в рамках одной страны. Делается для повышения ликвидности своих ценных бумаг.

- Депозитарный (Depository). Для эмиссии депозитарных расписок.

Что такое делистинг Делистинг — это удаление ценной бумаги с торгов на бирже. Причин этому может быть множество. Например, компанию скупил крупный акционер и он не хочет, чтобы его компания котировалась на рынке.

Что такое котировальный список

Инвесторы не всегда могут самостоятельно оценить риски, потому что у них нет доступа к финансовым документам эмитентов. За них это делает биржа. После проверки она размещает каждую бумагу на одном из трех уровней листинга:

- первый уровень листинга — котировальный список первого (высшего) уровня;

- второй уровень листинга — котировальный список второго уровня;

- третий уровень листинга — некотировальная часть списка ценных бумаг.

В официальных документах опускают часть про котировальный список и называют бумаги просто «акции 1-го уровня» или «облигации 2-го уровня».

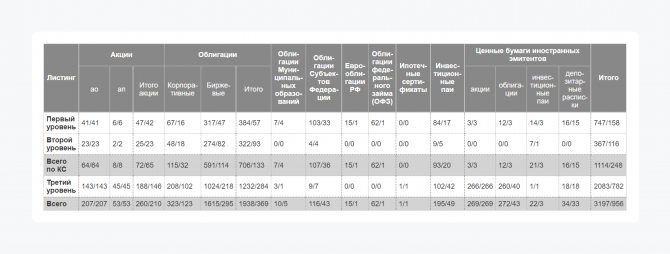

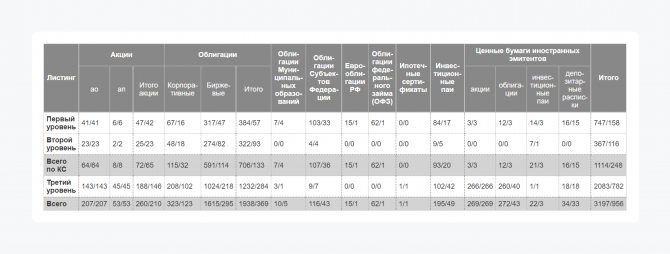

1 октября 2022 года на Московской бирже торговалось 3197 ценных бумаг, из них 23% первого уровня, 11,5% второго и 65,5% третьего. В ячейках слева указано количество бумаг в категории, цифра справа — количество эмитентов

Чем выше уровень листинга, тем более серьезные требования и условия предъявляются для выполнения эмитентом. Такие требования и условия закреплены «Правилами листинга» биржи.

На первом уровне листинга торгуются «голубые фишки», например Газпром и Яндекс. Сюда же попадают ценные бумаги государства — облигации федерального займа.

Инструменты в некотировальном списке биржа оценивает только на соответствие законодательству РФ и требованиям Банка России. Центробанк считает их высокорисковыми, поэтому он ограничил сделки с ними для неквалифицированных инвесторов.

Ещё по теме:

Научиться инвестировать

09 ноября 2021 Новые акции на Московской бирже в 2022 году 11 минут

В некотировальном списке Московской биржи торгуются более 300 акций иностранных компаний, и только три акции попали на первый уровень котировального списка.

На СПБ Бирже представлено больше бумаг от иностранных эмитентов, поэтому почти все инструменты находятся в некотировальном списке. Но в Правилах биржи закреплено то же разделение на три уровня листинга, что и на Мосбирже.

Ценные бумаги одного эмитента могут находиться в разных уровнях листинга. Газпромбанк разместил на Московской бирже 58 ценных бумаг. Из них 18 включены в первый уровень листинга, 19 — во второй и 21 — в третий.

Уровни

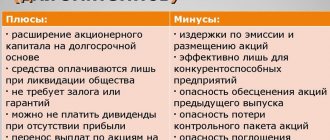

Листинг 1 уровня – это наиболее надежные ценные бумаги, принадлежащие крупнейшим компаниям и промышленным гигантам.

Листинг 2 уровня – это компании, которые также прошли проверку надежности биржей, но чуть более «рискованные». В такой список может, например, попасть стабильная, но молодая компания.

Листинг 3 уровня – компании, которые не смогли пройти этапы листинга. Инвесторы, желающие купить акции таких компаний, должны полагаться на самостоятельный анализ их благонадежности. Биржа не несет ответственности за их ценные бумаги.

Уровни листинга ММВБ

Изменение уровня списка и делистинг ценных бумаг

Эмитент может добровольно повысить и понизить уровень ценной бумаги, а также попросить исключить ее из листинга. Биржа, в свою очередь, может принудительно понизить уровень листинга ценной бумаги, прекратить или ограничить торги и даже исключить все ценные бумаги эмитента при дефолте или банкротстве.

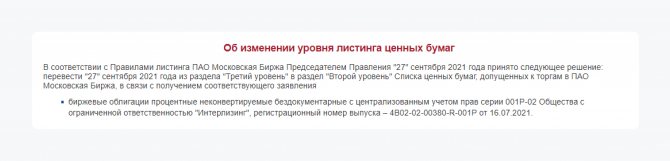

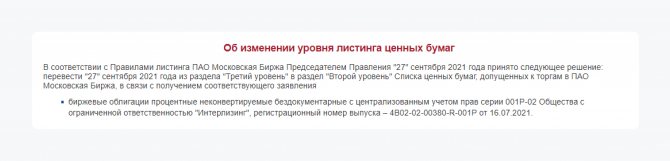

Чтобы повысить уровень листинга

ценной бумаги, эмитент собирает документы и финансовую отчетность, подает заявление на биржу и проходит проверку.

Биржевые облигации ООО «Интерлизинг» прошли проверку и 27 сентября вошли в котировальный список биржи

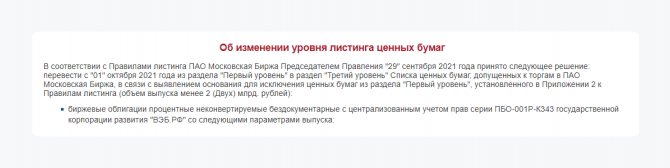

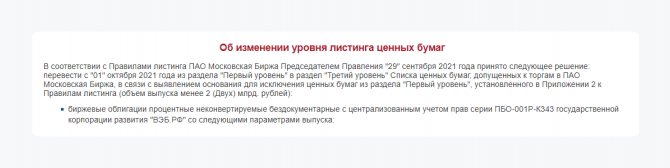

Понизить уровень листинга

может эмитент или сама биржа, если информация в поданных документах окажется неправильной. Например, в документах указан больший объем выпуска, чем на самом деле. Так биржа понизила облигации ВЭБ.РФ с первого до третьего уровня, потому что их общая стоимость была ниже 2 млрд рублей.

Источник: сайт Московской биржи

Ещё по теме:

Научиться инвестировать

28 апреля 2021 Московская и Санкт-Петербургская биржи: как устроены и в чем разница 15 минут

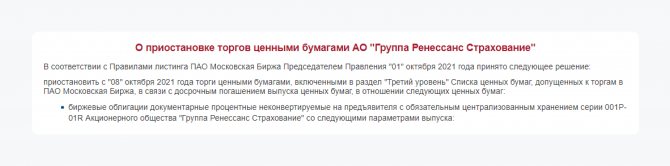

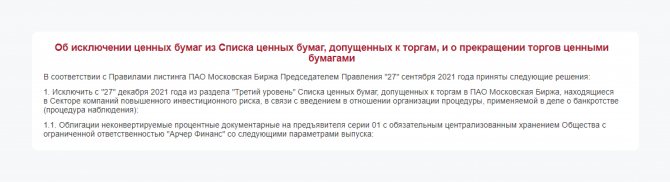

Биржа останавливает торги ценными бумагами или исключает их из списка

по разным причинам. Это может быть желание эмитента, досрочное погашение ценной бумаги, несоответствие требованиям биржи или законодательству РФ, дефолт и процедура банкротства эмитента. Исключение ценных бумаг называется делистингом.

Московская биржа остановила торги облигациями АО «Группа Ренессанс Страхование», потому что компания погасила их досрочно

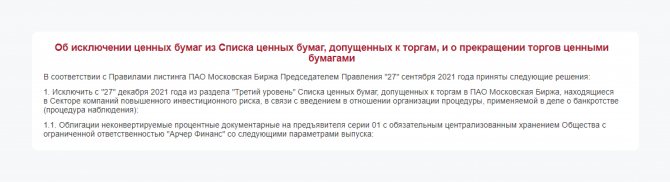

Московская биржа провела делистинг облигаций ООО «Арчер Финанс». У инвесторов есть три месяца до 27 декабря, чтобы их распродать или дождаться оферты

Главный риск владельца ценных бумаг при делистинге — резкое падение стоимости ценных бумаг в момент объявления делистинга. Процедура длится от нескольких дней до трех месяцев, и поэтому инвестор может принять взвешенное решение: продать все сразу, дождаться выгодной цены или оферты о выкупе ценных бумаг.

Например, при дефолте эмитента делистинг проводится не раньше одного месяца со дня принятия решения о делистинге биржей. Самый быстрый делистинг — на следующий рабочий день. Он проводится, только если бумага попала на торги без договора с биржей. Это может быть технический сбой в системе.

Минимум за 35 дней до делистинга на бирже эмитент должен предложить оферту — выкуп ценных бумаг по среднерыночной цене за шесть месяцев или дороже. После делистинга бумаги все еще можно продать на внебиржевом рынке.

Если эмитент не обанкротился, делистинг может принести выгоду. Такое может произойти, если компания решила стать частной и предложить цену акций на 30% больше рыночной. Или бумаги будут заменены на другие, с лучшими условиями. Например, 11 сентября 2020 года выкуп акций объявил директор второй по величине телекоммуникационной компании Франции. Цена за акции Altice по оферте была на 23,8% выше цены закрытия торгов 10 сентября.

Ещё по теме:

Научиться инвестировать

30 августа 2021 Что такое ETF и стоит ли в них инвестировать 15 минут

Как получить доступ к инструментам из третьего уровня листинга

Инвесторы получат доступ к инструментам некотировального списка, если станут квалифицированными инвесторами или пройдут тест у брокера. До этого им доступны лишь несколько инструментов:

- акции, депозитарные расписки и ETF котировального списка (1-го и 2-го уровня листинга) — эмитенты высокой надежности;

- акции иностранных эмитентов, депозитарные расписки и ETF, не включенные в котировальные списки (ниже 2-го уровня листинга), если они входят в расчет индексов или доходность по ним определяется индексами, которые входят в перечень ЦБ РФ;

- паи ПИФ, за исключением паев закрытых ПИФ;

- ОФЗ, за исключением ОФЗ-ИН и ОФЗ-ПК;

- российские облигации с кредитным рейтингом эмитента, выпуска или лица, предоставившего обеспечение по облигациям, не ниже уровня ААА по шкале «Эксперт РА/АКРА»;

- иностранные облигации с рейтингом юридического лица, предоставившего обеспечение по ценной бумаге, не ниже уровня ААА по шкале «Эксперт РА/АКРА», при этом эмитенты таких облигаций зарегистрированы в странах Евразийского экономического сообщества, Евросоюза, Великобритании или Ирландии, а со страной выпуска заключено соглашение об избежании двойного налогообложения.

Ещё по теме:

Научиться инвестировать

18 июня 2021 Квалифицированные и неквалифицированные инвесторы: кто есть кто 8 минут

Есть исключение: если инвестор до 1 октября торговал определенным типом бумаг, то после 1 октября он может это делать без теста. Например, если инвестор купил акции Alcoa в августе, после 1 октября ему доступны все бумаги из категории «Акции иностранных эмитентов». Подробнее о тестировании и том, что поможет подготовиться, — в статье «Тестирование инвесторов: что это такое и как его пройти».

Покупка ценных бумаг из котировального списка не гарантирует прибыль и отсутствие рисков. Точно так же, как покупка инструментов третьего уровня листинга не значит, что инвестор потеряет все.

Критерии и требования, предъявляемые к эмитентам

Каждая биржа утверждает собственные требования для включения акций и облигаций в котировальный список. К таким критериям обязательно относятся:

- показатель общей стоимости активов компании;

- размер чистой прибыли по результатам работы за несколько лет;

- предполагаемое для размещения количество ценных бумаг;

- капитализация компании составляет не меньше 60 миллиардов рублей;

- публикация отчетности по МСФО за последние 3 года.

Естественно, это неисчерпывающий перечень требований, которые могут предъявляться к компании-эмитенту.