Каждая страна стремится создать максимально благоприятные экономические условия для собственного развития, обеспечивая финансовую безопасность своих граждан. Однако, непредсказуемый характер мировой экономики и внезапные политические события зачастую приводит к негативным сдвигам в экономической сфере. Являясь главным финансовым институтом государства, Центральный банк управляет и контролирует денежно-кредитную систему, корректируя базовые условия в соответствии с актуальной ситуацией. Процентные ставки – это один из основных инструментов для оперативной адаптации экономики к текущим реалиям.

РегистрацияДемо-счет

Определение процентной ставки

Процентная ставка – это цена предоставления кредита, получаемая с заёмщика. Этот показатель выражается в процентах от суммы займа и начисляется в указанные периоды в соответствии с кредитным договором. Процентная ставка представляет собой компенсацию риска не возврата заимствованной суммы, который неизбежно возникает в кредитных отношениях.

Кредитор определяет процентную ставку с учётом следующих факторов:

- потенциальная способность/неспособность заемщика погасить долг;

- наличие ликвидного залогового обеспечения;

- текущий уровень инфляции – чем активнее инфляционный процесс, тем выше процентная ставка;

- срок действия кредитного договора: продолжительные контракты подвержены более высоким рискам;

- стоимость кредитных средств: расходы кредитора на заработок денег, которые были одолжены заемщику

Процентные ставки классифицируются по основным категориям в зависимости от специфики и масштаба действия.

Национальные процентные ставки

Минимальная процентная ставка определяется Центральным банком страны, который находится под контролем государства. Главный банковский институт выдаёт кредиты коммерческим банкам, стимулируя и контролируя весь кредитно-финансовый сектор. Проценты, получаемые от кредитов, направляются в государственный бюджет.

С помощью базовой процентной ставки Центральный банк может влиять на такие важные процессы как курс национальной валюты, уровень инфляции, объёмы потребительских и ипотечных займов. Во всех случаях главной целью является создание благоприятной атмосферы для экономики страны со снижением уровня безработицы, стабилизацией инфляции и повышением валового внутреннего продукта.

Экономическо-социальная функция процентных ставок

Размер процентной ставки отражает стоимость кредитования в Центральном банке. При понижении процентных ставок коммерческие банки могут получать крупные займы на более выгодных условиях. Соответственно последующее кредитование бизнеса и частных лиц будет проводиться с низкими годовыми процентами. Такая ситуация благоприятно повлияет на экономику и благосостояние граждан. Противоположный сценарий станет тормозом для экономической активности со всеми вытекающими последствиями. Ниже мы расскажем, в каких случаях повышение базовой ставки становится положительным фактором.

Банковская ставка на сегодня

Банковскую ставку для коммерческих кредитных организаций на определенный период устанавливает Банк России. Узнать ее можно на официальном сайте финансового учреждения или в открытых источниках информации.

Каждый банк устанавливает собственную банковскую ставку для своих клиентов. Ее размер для физических и юридических лиц, для определенных видов займов может быть различным. Информацию о банковской ставке можно узнать на сайте финансового учреждения. Банковская ставка — важный критерий выгодности сотрудничества с кредитным учреждением.

Простой и сложный процент

- Простой процент – это фиксированная цена кредита, вычисляемая с начальной стоимости займа.

- Сложный процент – это накопительная комиссия кредитора, в которой основное тело кредита увеличивается в установленном периоде с включением процентных ставок предыдущих периодов.

РегистрацияДемо-счет

Пример: Заёмщик берёт кредит $10 000 с годовой ставкой 10% на 3 года. Если в договоре прописаны простые проценты, то каждый год дополнительно нужно выплачивать банку $1000, а вся стоимость кредита составит $3000.

Если речь идёт о сложном проценте, то комиссия за первый год составит $1000, за второй – $1100(с учётом 10% от первой процентной премии), а за третий – $1210 (10 % от выросшей базовой суммы $12 100). В конечном итоге заёмщику придётся уплатить банку вознаграждение в размере $3 310.

Как выбрать банк

Самое важное условие при выборе финансового учреждения, перед заключением депозитного договора, это банковская стабильность. Необходимо взвесить все важные факторы и правильность такого решения. Следует внимательно изучить банковский рынок, выбирая проверенные и стабильные учреждения, которые давно функционируют. Еще один показатель стабильной работы банка – количество вкладчиков. Чем рентабельнее банк и чем дольше он работает, тем больше у него имеется клиентов.

Важно обратить внимание на размер депозитной ставки в банке, ведь в этом моменте может и заключаться подвох, включая риск потери депозитных денег. Если банковские учреждения не стабильны, действуют на рынке РФ недавно, то обычно они срочно повышают депозитные ставки для физ. лиц по программам вложений. Открывать в таких банках физ. лицу вклад не стоит. Не нужно выбирать первое попавшееся учреждение, где ставка самая высокая, ведь можно в конечном итоге потерять средства, если финансовая компания станет банкротом.

Стабильные крупные государственные банки обычно имеют средние либо чуть ниже средних показателей по ставкам. Важно учитывать срок, на который клиент хочет оформить депозитную ставку. Если физ. лицо планирует долгосрочное сотрудничество, желая годами пользоваться услугами банков России по депозиту, лучше выбирать стабильное государственное учреждение не с самой высокой процентной ставкой для выплат.

Преимущества депозита

При оформлении краткосрочного депозита (до трех месяцев) на небольшую сумму для физ. лиц, можно рискнуть, вложив средства в учреждение с повышенной ставкой. Все эти моменты нужно хорошо продумать, изучая банковский депозитный рынок. Чтобы определить стабильность банка, достаточно изучить актуальный рейтинг на сегодня по банковским учреждениям. Существуют специальные сервисы для сравнения рейтинга разных компаний.

Еще один важный пункт – перед оформлением депозита для физ. лиц важно удостовериться, что учреждение имеет соглашение с Фондом защиты вкладчиков. Это значит, что в случае банкротства запускается государственный механизм защиты денег. Суть его заключается в том, что до определенного размера суммы (по законодательству Российской Федерации – до 1 400 000 рублей), вкладчику должны возместить ущерб.

Важно понимать, что возмещает потерянную сумму денег физ. лицу не обанкротившийся банк, а государство без учета выплаченных процентов. Это значит, что суммируется выплаченная процентная часть, отнимается от суммы вложений, а затем отдают разницу вкладчику. Если физическое лицо, вкладывающее финансы, не хочет в будущем оказаться в такой ситуации, то нужно обдуманно выбирать банк, куда клиент вложит свои сбережения.

Номинальные, реальные и эффективные процентные ставки

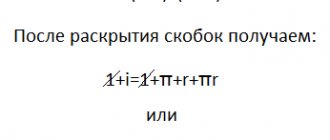

- Номинальная процентная ставка. На протяжении кредитного договора фактическая ценность процентной ставки может уменьшаться в результате инфляции. Несмотря на то, что покупательная способность национальной валюты может со временем сильно упасть, кредитор всё равно будет в соответствии с договором получать номинальную процентную ставку.

- Реальная процентная ставка. Если номинальная комиссия за кредит корректируется с учётом инфляции, то такая премия называется реальной процентной ставкой. Если в момент предоставления займа (10% годовых) уровень инфляции был 3%, а в конце договора вырос до 5%, то реальная процентная ставка составила бы 8%, то есть была бы меньше запланированного дохода на 2%.

- Эффективная процентная ставка. Эта разновидность банковской кредитной комиссии используется при расчете номинальной процентной ставки по сложным процентным кредитам. Другими словами, это номинальная процентная ставка, которая учитывает сложность периода. Она рассчитывается по формуле:

Эффективная процентная ставка = [(1 + (i / n) ^ n) – 1] x 100

- i: процентная ставка

- n: сложный период

Пример: Банк выдаёт кредит $10 000 долларов под 10% годовых номинальной процентной ставкой с квартальным составом. Эффективная процентная ставка = [(1 + (10% / 4) ^ 4) – 1] х 100 = 10,38%. Другими словами, когда номинальная процентная ставка 10% будет скорректирована с учётом сложного периода, банк фактически заработает 10,38% процентов по кредиту в размере $10 000.

#2. Дисконтирование (помогает понять, что лучше: взять рассрочку или заплатить сейчас со скидкой)

Мы рассмотрели, какие бывают ставки и какие бывают способы начисления процентов. Если проценты выплачиваются в конце срока действия вклада, проценты называются простыми

, если проценты выплачиваются с какой-то периодичностью, то такие проценты называются

сложными

.

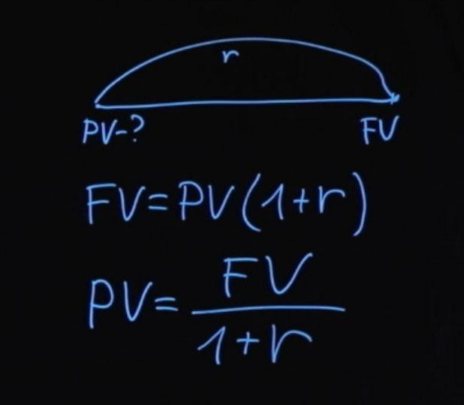

Давайте решим обратную задачу. Допустим, мы знаем, сколько нам заплатят в будущем (например, нам кто-то пообещал платеж за какой-то продукт). Мы также знаем, какая сейчас процентная ставка. Как нам посчитать текущую цену этого продукта?

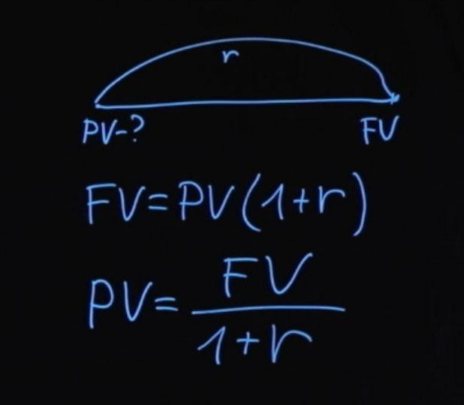

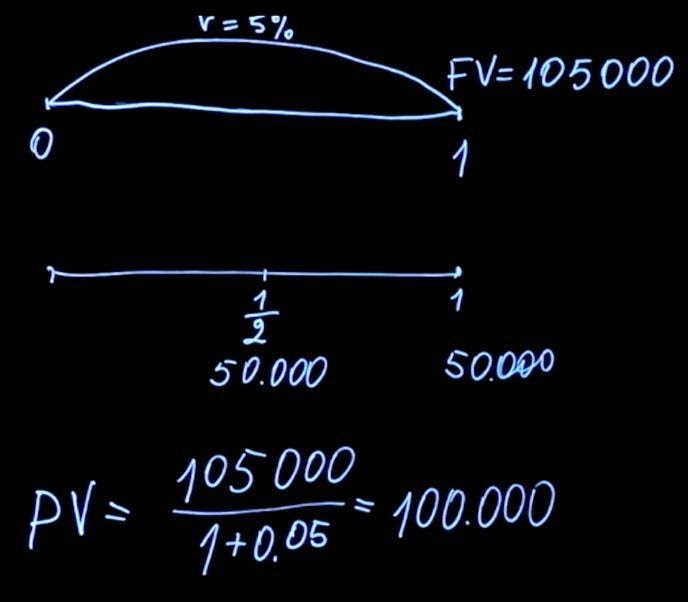

Как было сказано ранее, будущее значение суммы платежа будет равняться текущему значению, умноженному на единицу плюс процентная ставка. Если из этой формулы мы выразим текущее значение, то оно будет равняться будущему значению, деленному на единицу плюс процентная ставка.

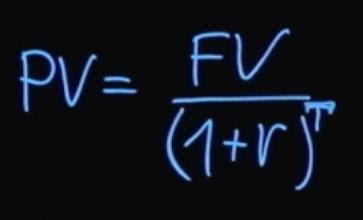

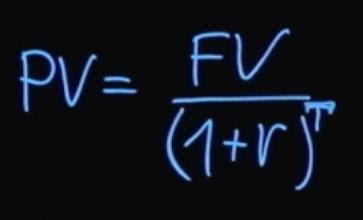

Если проценты начисляются с какой-то периодичностью, то в общем виде формула выглядит так:

T – это количество периодов выплат начислений процентной ставки. Такой процесс деления будущего значения на единицу плюс процентная ставка в степени T называется

дисконтированием

. А множитель, единица деленная на сумму единицы плюс r в степени T, называется

коэффициентом дисконтирования

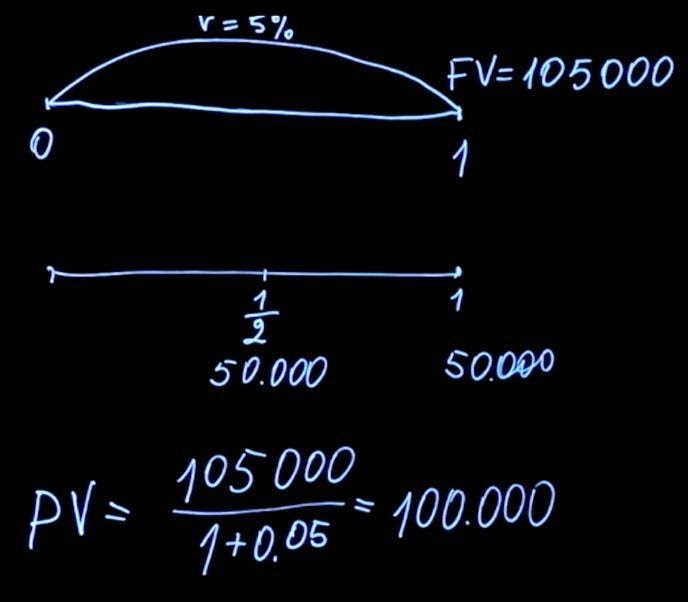

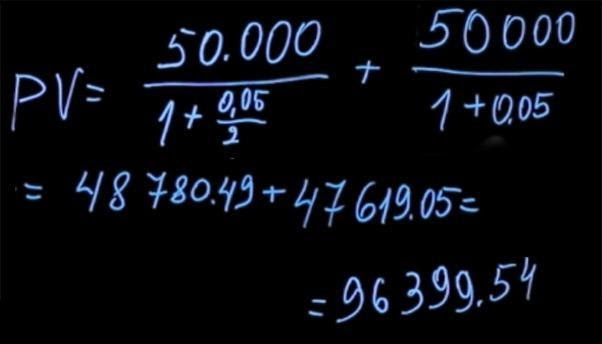

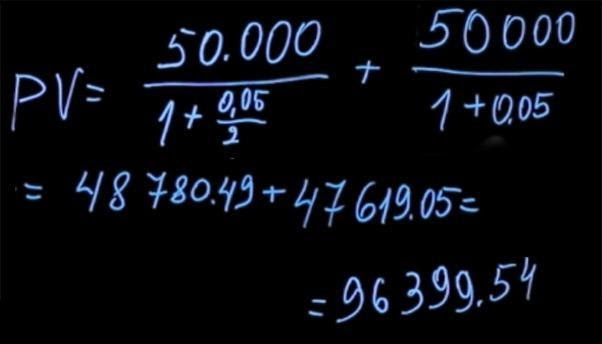

. Давайте вернемся к задаче о том, какую премию лучше выбрать. В зависимости от способа премирования сумма выплат может отличаться. При этом не всегда очевидно, какой из способов предпочтительнее. Чтобы дать правильный ответ, необходимо решить математическую задачу. Предположим, у нас есть возможность взять в конце года 105 тысяч рублей при процентной ставке 5 процентов. Либо мы можем выбрать другой способ премирования, когда нам выплачивают по 50 тысяч рублей раз в полгода при той же процентной ставке.

Сравним эти два платежа. Для этого посчитаем, какое будет текущее значение для каждой из данных выплат. Воспользовавшись формулой для нахождения текущего значения, нам нужно продисконтировать 105 тысяч по ставке пять процентов (в данном случае T=1). Получаем 100 тысяч.

Чтобы найти текущее значение выплат через каждые полгода, мы должны 50 тысяч рублей (которые получим через полгода) продисконтировать по ставке два с половиной процента (потому что начисление происходит только в первые полгода. Строго говоря, ставка на 6 мес не равна половине годовой ставки. N(1+x)(1+x)=N(1+0.05) => x=2.4695% мы инвестируем на 6 мес, а потом опять на 6 и это идентично инвестиции на год), пять процентов годовых, деленные на два, плюс 50 тысяч полученные в конце года, которые мы дисконтируем по ставке 5 процентов. В результате подсчетов мы получаем цену первого платежа за полгода в размере 48780 рублей 49 копеек и второго платежа — 47619 рублей 5 копеек. Сумма ценностей составляет 96399 рублей 54 копеек.

Очевидно, что предложение получить 105 тысяч рублей через год выгоднее, чем получать по 50 тысяч раз в полгода. Хотя интуитивно вам могло показаться, что разница несущественна, при том, что деньги вы получите быстрее. Математика говорит нам о том, что это не так.

Выгоднее получить премию в 105 тыс рублей, подождав дольше.

Данный принцип работает при оценке различных жизненных ситуаций.

Например, когда вам предлагают купить автомобиль в рассрочку или заплатить полную сумму сейчас с какой-нибудь скидкой. Нужно взять будущую сумму, которую вы заплатите, привести к текущему значению, а затем сравнивать платежи, происходящие в один и тот же момент времени.

В таком случае сравнение будет корректным.

Влияние процентных ставок на экономику страны

Базовая процентная ставка, определяемая Центральным банком, является мощным инструментом для регулирования государственной экономики. Основная задача этой функции заключается в создании оптимальной денежно-кредитной политики, способствующей развитию всех экономическо-финансовых секторов. Стабильный экономический рост обычно прогнозируются при следующих показателях:

- инфляция – на уровне 4%,

- рост ВВП – на уровне 3%

- безработица – на уровне 4%

Однако, на практике указанные эталоны постоянно выходят из-под контроля, что требует принятия различных мер, в том числе и корректировки процентной ставки. Понижение или повышение базовой ставки позволяет управлять денежной массой, стимулируя или сдерживая экономические процессы. Соответственно существует ещё одна классификация базовых процентных ставок.

РегистрацияДемо-счет

- Процентные ставки в активной экономике со стратегией внутренней и международной экспансии. В этом случае речь идёт о снижении процентных ставок, приводящем к удешевлению кредитов. Соответственно бизнес может пользоваться более дешёвыми займами, инвестируя остаток средств в собственное развитие, включая модернизацию и расширение коммерческой географии. Динамичный рост деловой активности повышает валовой внутренний продукт, создавая условия для успешной конкуренции с импортными товарами и услугами. В конечном итоге возрастает потребительский спрос, что неизбежно приводит к ценовой инфляции внутреннего рынка. Если такое явление будет носить стабильный характер, то дело может закончиться гиперинфляцией рыночных цен. Значимый рост стоимости товаров и услуг приведёт к падению продаж и требованиям о повышении зарплаты. Это в свою очередь может стать причиной массовых увольнений. В результате рост безработицы снизит ВВП, а в экономике страны возникнут серьёзные проблемы. В этом случае необходимо менять экспансивную тактику на стратегию сдерживания.

- Процентные ставки в экономике сдерживания. Если упомянутые выше трудности начинают тормозить экономическое развитие, то Центральный банк принимает решение о повышении базовой процентной ставки. Дорогие кредиты поставят заслон на крупных тратах с соответствующим снижением потребительского спроса. Дисбаланс спроса и предложения будет смещаться в сторону перенасыщения рынка предложениями. Поэтому цены на товары и услуги будут неизбежно понижаться, а вместе с ними гиперинфляция перейдёт в умеренную фазу.

Ссудный процент и его использование в рыночной экономике

18.1. Природа ссудного процента

Ссудный процент — своеобразная цена ссужаемой во временное пользование стоимости (ссудного капитала).

Существование ссудного процента обусловлено наличием товарно-денежных отношений, которые в свою очередь определяются отношениями собственности. Ссудный процент возникает там, где один собственник передает другому определенную стоимость во временное пользование.

Для кредитора, отказывающегося от текущего потребления материальных благ, цель сделки состоит в получении дохода на ссуженную стоимость; предприниматель привлекает заемные средства также с целью рационализации производства, в том числе увеличения прибыли, из которой он должен уплатить проценты.

Если исходить из принципа равного дохода на вложенные средства, то на один рубль заемных средств приходится величина прибыли, соответствующая доходности собственных вложений. Столкновение интересов собственника средств и предпринимателя, пускающего их в оборот, приводит к разделению прибыли на вложенные средства между заемщиком и кредитором. Доля последнего выступает в форме ссудного процента.

Такое определение природы ссудного процента опирается на ряд основных теоретических подходов к трактовке причин его возникновения.

Марксистская теория ссудного процента

Согласно марксистской теории ссудного процента источником его образования является прибавочная стоимость, полученная в процессе производства, которая делится на две части: предпринимательский доход и ссудный процент как плату за пользование предоставленным капиталом. При этом ставка процента определяется соотношением спроса и предложения на заемный капитал.

Марксистская теория дает следующее определение ссудного процента: «Если цена выражает стоимость товара, то процент выражает возрастание стоимости денежного капитала и потому представляется ценою, которая уплачивается за него кредитору». Одновременно утверждается, что «процент как цена капитала — выражение с самого начала совершенно иррациональное», поскольку цена сведена к чисто абстрактной форме, а именно к определенной сумме денег, уплачиваемой за нечто, фигурирующее в качестве потребительной стоимости.

Марксистская теория вводит разделение двух понятий: капитала-собственности и капитала-функции. Процент является доходом капитала-собственности, платой капиталисту за то, что он является владельцем ссудного капитала. Предпринимательский доход — вознаграждение капитала-функции за предпринимательскую деятельность.

Теория предельной полезности

Согласно теории предельной полезности процент возникает в связи с психологическим предпочтением человека потреблять материальные блага сегодня, а также получать дополнительный доход в результате разумного распоряжения деньгами, а не откладывать этот процесс на будущее. Соответственно процент рассматривается как некоторая компенсация за отказ собственника средств от их текущего потребления.

Теория чистой производительности капитала

В трактовке теории чистой производительности капитала процент возникает в результате обмена суммы текущих благ на большую сумму будущих благ. В результате производительного применения капитала повышается эффективность производства, что приводит к увеличению выпуска конечного продукта. Этот прирост выпуска называют чистой производительностью капитала и измеряют уровнем процента.

Теории процента в экономической литературе советского периода

В экономической литературе советского периода (особенно 20-30-х гг.) ссудный процент чаще всего рассматривался как средство снижения себестоимости продукции либо как способ возмещения расходов банка. Действительно, расходы по уплате процентов включались в себестоимость продукции. Считалось, что излишние расходы на уплату процентов в связи с нерациональным использованием кредита снижают рентабельность предприятий и соответственно уменьшают их накопления. Вместе с тем банк получал прибыль в виде разницы между доходом от взимания процентов и расходами на их выплату за вычетом прочих расходов кредитного учреждения. Утверждалось, что снижение ставок по активным операциям стимулирует сокращение банками расходов и в конечном счете повышение их рентабельности.

Позже, в 50-х годах, стали появляться теории, в которых в качестве экономической основы процента признавалось социалистическое накопление. Ссудный процент рассматривался как часть накоплений предприятий, образующихся в результате использования оборотных средств, в том числе заемных, и причитающихся банку за предоставленные им кредиты.

Подобный подход сохранился и в 60-70-х годах ХХ века, когда ссудный процент определяли как часть чистого дохода общества. В тот же период в ссудном проценте ряд специалистов видел плату за использование заемных средств.

В 80-х годах в советской экономической литературе главенствующее место заняли теории, определяющие ссудный процент в качестве иррациональной цены кредита (ссудного фонда).

Функции и роль ссудного процента

Развитие рыночных отношений в России определило трансформацию функций ссудного процента, присущих ему в системе административно-планового хозяйства: стимулирующей функции и функции распределения прибыли в более широко трактуемую регулирующую функцию.

Если уровень ссудного процента складывается на основе соотношения спроса и предложения кредита, что характерно для рыночного хозяйства, он должен четко отражать изменение экономической конъюнктуры. Стимулы к дополнительным инвестициям с привлечением кредита будут сохраняться до тех пор, пока ожидаемая рентабельность превышает текущую норму процента или равна ей. Однако данная схема на сегодняшний день не полностью соответствует реальным экономическим условиям. Несмотря на рыночное формирование уровня ссудного процента, ряд причин (инфляция, особенности денежно-кредитного регулирования, неразвитость денежного рынка, используемые формы государственного регулирования отдельных отраслей экономики) не позволяют проценту в полной мере реализовать регулирующую функцию.

Вместе с тем в условиях современной экономики России действуют отдельные элементы экономического регулирования, связанные с ссудным процентом. Это проявляется в той роли, которую играет процент в экономической сфере:

- посредством нормы процента уравновешивается соотношение спроса и предложения кредита. Он содействует рациональному сочетанию собственных и заемных средств. В условиях рыночного формирования уровня ссудного процента привлечение в оборот заемных средств выгодно только при покрытии кредитом временных и необходимых дополнительных потребностей. Всякое излишнее использование кредита снижает общий уровень рентабельности вложений;

- устанавливаемая Банком России ставка платы за ресурсы наряду с нормой обязательных резервов и условиями выпуска и обращения государственных ценных бумаг постепенно становится эффективным средством управления коммерческими банками. Не прибегая к прямому регулированию процентной политики последних, Банк России определяет единство процентной политики в масштабах хозяйства, стимулируя повышение или понижение процентных ставок;

- посредством процента осуществляется регулирование объема привлекаемых банком депозитов. Рост потребностей хозяйства в кредитах должен быть покрыт соответствующим приростом банковских депозитов как источников кредитования. Это ведет к повышению ставок депозитного процента до размера, уравновешивающего предложение депозитов и спрос на них со стороны кредитного учреждения. Напротив, при сокращении потребностей хозяйства в кредитах будут снижаться доходы банка от предоставляемых ссуд. Увеличить прибыль он сможет при сокращении объема пассивных операций. Таким образом, уменьшение притока ресурсов в кредитную систему — это реакция на снижение потребностей хозяйства в заемных средствах;

- процентная политика коммерческого банка уже сегодня направлена на соответствующее управление ликвидностью его баланса. Дифференциация уровня ссудного процента по активным операциям в зависимости от ликвидности вложений приводит к соответствию спроса на рисковый кредит со стороны заемщиков требованиям ликвидности баланса банков. Аналогично прослеживается роль процента по депозитным операциям как стимула привлечения наиболее устойчивых средств в оборот кредитного учреждения.

В целом усиление роли ссудного процента в экономике и превращение его в действенный элемент экономического регулирования непосредственно связаны с состоянием экономической ситуации в стране. Для современных экономических отношений характерно усиление роли ссудного процента как результата проявления его регулирующей функции.

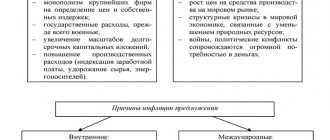

Формы ссудного процента

Ссудный процент может иметь разные формы, их классификация определяется рядом признаков, в том числе формами кредита, видами операций кредитного учреждения, видами инвестиций с привлечением кредита, сроками кредитования.

В качестве примера можно привести следующие классификации форм ссудного процента (рис. 18.1 и 18.2).

Рис. 18.1.

Рис. 18.2.

Наличие различных форм ссудного процента на практике определяет многообразие процентных ставок.

Савка дисконтирования по отношению к ставке федеральных фондов

В США и ряде других крупных экономик центральные банки могут устанавливать различные процентные ставки по кредитам Центрального банка и межбанковским кредитам. Процентная ставка заимствования у Центрального банка называется ставка дисконтирования, в то время как процентная ставка по межбанковским кредитам называется ставкой федеральных фондов.

Ставка по федеральным фондам обычно ниже ставки дисконтирования. Такой дисбаланс позволяет стимулировать коммерческие банки, которым становится выгоднее получать кредиты друг у друга, чем обращаться за государственными займами. Если Центральный банк является кредитором, то коммерческий заём финансируется либо из национальных резервов, либо с помощью печатания денег. Межбанковское кредитование не оказывает негативного влияния на состояние денежной массы. Поэтому такое разделение базовой процентной ставки позволяет гибко манипулировать основными инструментами финансово-кредитного сектора, снижая вероятность гиперинфляции.

Банковская ставка по вкладам физических лиц

Банковская ставка по вкладам физических лиц — процентная ставка при уплате средств за пользование заемными деньгами. Финансовые учреждения устанавливают эту величину самостоятельно. Вкладчикам выгодно держать средства на счетах кредитной организации, предоставляющей самые высокие банковские ставки. Банки побуждают клиентов вкладывать средства на длительный срок, предоставляя повышенные ставки по таким вкладам.

Существует понятие средней банковской ставки по вкладам физических лиц. Эта величина рассчитывается на основании всех предложений банков определенного региона или в масштабах всего государства.

Как учитывать процентные ставки в торговых решениях

Процентные ставки, как и торговый баланс, являются ретроспективными экономическими показателями, определяемыми на основе предыдущих данных экономических отчётов. Анализируя цифры прошедшего отчётного периода, Центральный банк принимает решение о повышении или понижении базовой процентной ставки. Как вариант – сохранение ставки на прежнем уровне.

Решение об изменениях процентных ставок принимаются каждый месяц или один раз в шесть недель. Этот процесс сопровождается проведением публичной конференции, на которой руководство Центробанка обосновывает коррекцию базовых процентов. В кризисных условиях может осуществляться внеплановое корректирование, позволяющее снизить последствия глобальных экономических потрясений.

РегистрацияДемо-счет

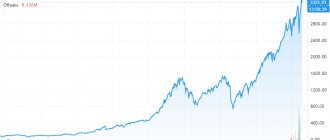

Повышение процентных ставок рассматривается Центральными банками как агрессивный ход («ястребиная стратегия»), так как в этом случае неизбежно возрастает стоимость кредитования в национальной валюте. Банки получают больше доходов в виде кредитных комиссий. Стоимость национальной валюты на международных рынках возрастает, начиная стимулировать импорт. Одновременно растёт прибыльность государственных казначейских облигаций, которые во все времена считаются самыми безопасными и надёжными инвестициями. Соответственно инвесторы сосредотачивают внимание именно на этих активах, временно игнорируя более рискованные вложения в акции и индексы.

Снижение процентных ставок носит негласное название «голубиный подход», открывающий доступ к дешёвым кредитам в национальной валюте, которая постепенно теряет в стоимости. Процентное кредитование также в некоторой степени обесценивается. В этой ситуации инвесторы готовы рисковать, расширяя свои портфели вложениями в акции, индексы, сырьё и драгметаллы.

Пример первый — Капитализация процентов ежемесячно

Капитализация процентов ежемесячно

В этом случае, мы применяем формулу сложных процентов, так как капитализация процентов происходит ежемесячно.

Янв: S=(100 000 х 14 х 31 / 365) / 100 S=1189,04 руб.

Далее, получившийся процент в размере 1189,04 руб., мы прибавляем к нашему первоначальному вкладу в размере 100.000 руб. Получаем 101 189,04 руб. Так выглядит ежемесячная капитализация. Дальше февраль рассчитываем аналогичным образом, не забывая про то, что в феврале 28 или 29 дней.

Фев: S=(101 189.04 х 14 х 28 / 365) / 100 S=1086,74 руб. (сумма получилась меньше, так как в феврале было меньше дней, чем в предыдущем месяце). Прибавляем полученные проценты 1086.74 к 101189,04 = 102275,78 руб. И так далее, полученные проценты прибавляем к предыдущей сумме и расчет нового месяца делаем с учетом первоначального вклада и всех накопленных процентов.

Пример реакции рынка на изменение процентной ставки

Допустим, Федеральная резервная система США должна в ближайшее время объявить о решении по процентной ставке. В настоящий момент аналитики прогнозируют снижение на 0,25%. Настроение рынка уже включает в себя решение в течение дня, и ключевые пары USD попадают в нисходящий тренд. «Голубиный подход» неизбежно снизит котировки доллара США. При этом в случае серьёзного понижения базовой ставки, например на 0,5%, панические «медвежьи» настроения способны снизить котировки доллара до минимума. При противоположном сценарии инвесторы стали бы играть на повышение, что привело к формированию восходящего долларового тренда.

С учётом данного примера процентные ставки предоставляют возможность спекулировать на росте или падении валюты, заключая сделки на основе фундаментального анализа и аналитических прогнозов. Грамотно обоснованная информация создает торговые возможности, но также и риски из-за достаточно быстрого роста волатильности рынка. Действия центральных банков ведущих стран в этом секторе формируют перспективы достоверного новостного анализа с последующим принятием эффективных торговых решений.

Базовые процентные ставки ведущих стран

Ставки по федеральным фондам США

- Регион: Северная Америка

- Дата выпуска: 8 раз в год

- Эмиссионное Агентство: Федеральный комитет по открытым рынкам (FOMC) Федеральной резервной системы (ФРС)

- Задействованные активы: доллары США; акции и облигации США; Dow Jones, S&P 500, NASDAQ 100; товары, торгуемые в долларах США

Официальные процентные ставки ЕС

- Регион: Европа

- Дата выпуска: 8 раз в год

- Эмиссионное Агентство: Европейский Центральный банк (ЕЦБ)

- Затронутые активы: EUR; EuroStoxx50; DAX 30, CAC 40; государственные облигации стран-членов ЕС

Базовая ставка в Великобритании

- Регион: Европа

- Дата выпуска: 8 раз в год

- Эмиссионное Агентство: Комитет по денежно-кредитной политике (MPC) Банка Англии (BoE)

- Задействованные активы: GBP, EUR; британские акции; FTSE 100; британские позолоты

Процентная Ставка Канады

- Регион: Северная Америка

- Дата выпуска: 8 раз в год

- Эмиссионное Агентство: Bank of Canada (BoC)

- Затронутые активы: CAD; канадские акции; S&P / TSX; канадские рыночные облигации; сырая нефть

Процентные Ставки В Японии

- Регион: Азия

- Дата выпуска: 8 раз в год

- Эмиссионное Агентство: Банк Японии (BoJ)

- Учитываемые активы: JPY; японские акции; Nikkei 225; японские государственные облигации

Базовая Процентная Ставка Китая

- Регион: Азия

- Дата выпуска: 8 раз в год

- Эмиссионное Агентство: Народный банк Китая (PBC)

- Задействованные активы: CNY, AUD, NZD; китайские акции; China A50; китайские государственные облигации

Базовая Ставка Австралии

- Регион: Океания, Азия

- Дата выпуска: 8 раз в год

- Эмиссионное Агентство: Резервный банк Австралии (РБА)

- Затронутые активы: AUD, NZD; австралийские и новозеландские акции и облигации; индекс ASX 200