Из этой статьи вы узнаете:

- Что дает показатель чистой прибыли компании

- По какой формуле рассчитывается чистая прибыль любой организации

- Как правильно рассчитать рентабельность по чистой прибыли

- Какими способами можно увеличить чистую прибыль

Как известно, главными целями любого коммерческого предприятия является извлечение прибыли и дальнейший рост бизнеса. Оценивать его эффективность можно с помощью различных показателей. Особое место среди них занимает чистая прибыль – доля балансовой прибыли, которая остается в распоряжении компании после того, как уплачены все налоги, отчисления и т. п. Знание того, как рассчитать чистую прибыль, какие формулы использовать для этого и как провести её в бухгалтерской отчетности, является обязательным для любого руководителя бизнеса.

Что такое чистая прибыль?

Коммерция неразрывно связана с понятием чистой прибыли. Чтобы получить её, люди основывают новые предприятия, открывают производства, постоянно ищут действенные способы увеличения доходов фирмы, причем в максимизации чистой прибыли заинтересованы не только владельцы и управляющие компаний.

Чистая прибыль является одним из главных итоговых показателей деятельности любого хозяйствующего субъекта. Этот показатель включает в себя всю балансовую прибыль компании, из которой вычтены суммы расходов (на зарплату персоналу, управленческих, производственных и других), налогов, сборов и прочих отчислений в бюджет.

Чистая прибыль в полном объеме принадлежит предприятию, ею можно распоряжаться, обновляя из неё фонды компании, выплачивая акционерам проценты, расширяя оборотный капитал. То есть эти деньги можно тратить на расширение бизнеса, покрытие текущих потребностей, внедрение инноваций, обновление оборудования и т. п.

Любое предприятие регулярно сталкивается с необходимостью рассчитать сумму чистой прибыли, однако критерии для оценки эффективности управления бизнесом отличаются в различных компаниях. Среди них основными являются:

- оборот капитала;

- экономическая эффективность;

- увеличение активов.

Рассчитав чистую прибыль компании, мы можем с точностью установить, сколько денег осталось в собственности у хозяйствующего субъекта.

Расчет величины чистой прибыли необходим и некоммерческим организациям (казенным, бюджетным и т. п.), поскольку понятие эффективности работы применимо и к ним.

Прямое указание законодательства, регулирующего работу Обществ с ограниченной ответственностью (ООО) и Акционерных обществ (АО), предписывает направлять чистую прибыль на:

- уплату дивидендов держателям акций (либо распределение её между членами общества);

- развитие бизнеса, увеличение объема оборотных средств;

- другие потребности компании.

Таким образом, для бухгалтерии любого акционерного общества важно знать, как рассчитать чистую прибыль еще и для выплаты дивидендов в полном и правильном объеме.

Рекомендуем

«Расчет прибыли предприятия: полное руководство для начинающих» Подробнее

Прибыль до налогообложения и уплаты процентов

Прибыль до вычета налогов и процентов – важный показатель рентабельность бизнеса. Иллюстрирует прибыль, генерируемую компанией. Понятие является синонимом операционной прибыли. Игнорируя такие переменные, как структура капитала и налоговая нагрузка, индикатор показывает, на что способна компания. Соотношение прибыли до налогообложения к объему продаж варьируется в зависимости от сферы бизнеса. В строительном сегменте – 2-3%, в торговле продовольственными товарами – 4-5%. В компаниях, предоставляющих услуги населению, показатель может достигать 15%.

Средний показатель прибыли до уплаты процентов и налогов составляет около 10%.

Важно!

При снижении валовой прибыли на несколько пунктов необходимо проверить процентное соотношение расходов и объема продаж. Если оно не изменилось, то падение приведет к снижению нормы прибыли.

При резком снижении уровня продаж необходимо частично компенсировать убытки, сократив накладные расходы.

Разница между чистой и нераспределенной прибылью

Чистая прибыль – не синоним нераспределенной прибыли (хотя некоторые уверены в том, что это одно и то же). Зачастую они различаются количественно, по-разному рассчитываются и проводятся в бухгалтерских документах.

Для отражения чистой прибыли существует отдельная строка в отчете о финансовых результатах организации. Чистую прибыль обязано рассчитывать и фиксировать каждое предприятие по окончании отчетного периода. Иногда прибыли как таковой нет, дела идут плохо, и тогда вместо неё в итоговых документах отражают убыток.

Рекомендуемые статьи по данной теме:

- Методы ценообразования и рекомендации по их применению

- Ведение бизнеса: от разработки плана до выбора программных средств

- Методы снижения затрат в компании и на предприятии без малых жертв

Нераспределенная же прибыль фиксируется в другом месте – в пассиве бухгалтерского баланса.

Как правило, термином «чистая прибыль» обозначают доход, полученный субъектом экономических отношений за отчетный период (обычно это календарный год). В нераспределенную прибыль входит доход не только за текущий год, но и за предыдущие периоды.

Рассмотрим элементарный практический пример того, как можно рассчитать чистую прибыль магазина. Бухгалтерский баланс ООО «Василёк» на самое начало года, 1 января, содержит в графе «нераспределенная прибыль» сумму 3,2 млн рублей, а чистая прибыль за этот год равна 750 тыс. рублей. Таким образом:

- Нераспределенная прибыль к началу отчетного периода − 3,200 млн рублей.

- Чистая прибыль за отчетный год − 750 тыс. рублей.

- Нераспределенная прибыль на конец отчетного года − 3,950 млн рублей.

То есть чистую прибыль компании всегда рассчитывают за конкретный отчетный период, а нераспределенная прибыль (вместо которой иногда бывает убыток) представляет собой итог работы фирмы с момента её открытия, за всё время.

Валовая прибыль

Валовая прибыль (ВП) – остаток между доходом от продаж товара и себестоимостью этого товара. ВП считается до погашения долговых и налоговых обязательств. На показатель влияют факторы, зависящие и независящие от действий руководства и коллектива:

- рост объемов производства;

- методы реализации;

- повышение качества продукции;

- расширение ассортимента;

- удешевление себестоимости;

- рекламная компания;

- место нахождения компании;

- экология района расположения;

- особенности действующего законодательства;

- непредвиденные ситуации, оказывающие влияние на логистику;

- экономическая ситуация в стране и в мире.

Внимание!

Формула расчета валовой прибыли: ВП = ЧП – С.

Где С – себестоимость единицы товара, а ЧП – чистая прибыль за вычетом расходов на возврат товара и скидки на продукцию.

Общее значение выручки

Выручка показывает, сколько средств компания заработала за определенный период времени. Если показатель растет из года в год, значит, компания успешно развивается. Если размер выручки уменьшается, необходимо что-то менять.

В общую выручку входит только доход от реализации продукции. Если предприятие инвестирует часть прибыли или сдает в аренду офис, доходы от этих действий не включаются в значение выручки.

Что такое валовая выручка

Валовая выручка – итог финансовой деятельность предприятия или компании. В показатель включаются доходы от любого вида коммерческой деятельности, от продажи произведенного продукта и любых услуг. Посчитаем ВП компании, имеющей основой и дополнительные источники дохода.

Пример расчета: Предприятие производит и продает футболки с оригинальными надписями. Стоимость товара – 500 р. Расходы на производство:

- покупка материала, красок – 100 000 р. за 12 месяцев работы;

- расходы на получение авторских прав на рисунки – 10 000 р. в год.;

- зарплатный фонд – 1 млн. р. в год;

- расходы на рекламу – 50 000 за 12 месяцев;

- доставка – 40 000 р. год.

Доходы предприятия (валовая выручка) формируются из нескольких источников:

- продажа модных футболок – 1 млн. р. в год;

- доходы от сдачи недвижимости – 50 000 р. в год;

- поступление денежных средств от инвестиций 20 0000 р. в год.

Потраченная сумма: 100 000+10 000+1 000 000+50 000+40 000=1 200 000 р.

Полученная сумма: 1 000 000+300 000+200 000=1 500 000 р.

ВП = 1 500 000-1 200 000=300 000 р.

Анализ расходов и доходов показал, что необходимо увеличить валовую прибыль. Возможно, придется уменьшить зарплатный фонд или более рационально использовать сумму, отданную под инвестиции.

Зачем рассчитывают чистую прибыль?

Величиной чистой прибыли измеряется эффективность работы всего предприятия. Этот параметр необходим для различных целей как внешним, так и внутренним стейкхолдерам.

| Пользователь/стейкхолдер | Цель и способы использования |

| Инвестор | Оценить инвестиционную привлекательность бизнеса. Для этого анализируют размер чистой прибыли и динамику её изменений. Способность фирмы давать большую чистую прибыль в конце отчетного периода свидетельствует о её высокой рентабельности |

| Кредитор | Оценка кредитоспособности компании. Она определяется величиной и динамикой чистой прибыли, от которых зависит платежеспособность и кредитоспособность организации. Деньги – наиболее ликвидный актив. Чем большим свободным капиталом компания располагает после уплаты налогов и всех неизбежных издержек, тем проще ей будет рассчитаться по долгосрочным и краткосрочным обязательствам |

| Владелец бизнеса или акционер | Оценить эффективность работы организации в целом. Интегральной характеристикой деятельности организации является чистая прибыль, отражающая результативность всех принятых в отчетном периоде управленческих решений. Чем она больше, тем эффективнее велось управление, тем больше дивидендные выплаты и тем легче привлечь новых акционеров, продать акции компании |

| Поставщик | Оценить стабильность функционирования организации. Поставщиков чистая прибыль интересует в качестве маркера устойчивого развития компании-клиента: чем более значительный чистый доход она получила в течение отчетного периода, тем больше можно рассчитывать на то, что она вовремя расплатится за приобретенные материалы и сырье с поставщиками, а также выполнит обязательства перед подрядчиками |

| Топ-менеджер | Оценить стабильность финансового развития фирмы. Управляющего предприятием сумма чистой прибыли и её динамика интересуют как ориентиры для выработки стратегий и планирования дальнейшей деятельности – от глобальных до вполне конкретных планов и графиков. Рассчитывать чистую прибыль необходимо и для распределения отчислений в различные фонды: производственный, зарплатный, резервный |

Рекомендуем

«Виды прибыли компании: какие бывают и как рассчитать» Подробнее

Что такое балансовая прибыль

Балансовая прибыль (БП) – совокупная прибыль предприятия, имеющаяся на балансе за определенный промежуток времени. В ее составе – денежные суммы, сформированные благодаря производственным и иным мероприятиям.

Для определения балансовой прибыли необходимо иметь показатель операционной прибыли.

Внимание!

Способ расчета балансовой прибыли: БП = ОП – проценты.

БП иллюстрирует эффективность управления предприятием и производственных решений.

Как рассчитать чистую прибыль предприятия: формулы

Формула, по которой рассчитывается показатель чистой прибыли предприятия (от продаж или изготовления продукции), не меняет своего экономического смысла, хотя в ней могут быть использованы различные исходные данные.

Существует несколько способов расчета чистой прибыли (ЧП):

- ЧП = выручка – налоги – расходы (управленческие, производственные, транспортные и т. д.) – себестоимость товаров.

- ЧП = прибыль (до вычета налогов) – налоги.

- ЧП = общая прибыль (валовая, финансовая, операционная) – налоговые отчисления.

- ЧП от продаж = валовая прибыль – коммерческие расходы – управленческие затраты на продажу товара.

Величина этого показателя определяется целым рядом факторов:

- общей выручкой компании;

- себестоимостью продукции;

- суммой налогов;

- размером остальных издержек и доходов.

Кроме чистой прибыли, в бухгалтерском учете применяется и противоположный показатель – чистый убыток, или отрицательная прибыль. Немало предприятий являются убыточными на момент окончания отчетного года, хотя в течение этого времени функционируют вполне успешно. Бывает и так, что даже при отсутствии большого оборота бизнес приносит огромную чистую прибыль.

По каким бы формулам вы ни рассчитывали чистую прибыль, в итоге получается одна и та же цифра. Обычно на практике ЧП вычисляют по упрощенной формуле, построчно заполняя отчет о финансовой деятельности и получая искомую чистую прибыль в итоговой строке.

Как же рассчитать чистую прибыль по упрощенной формуле? Вот так:

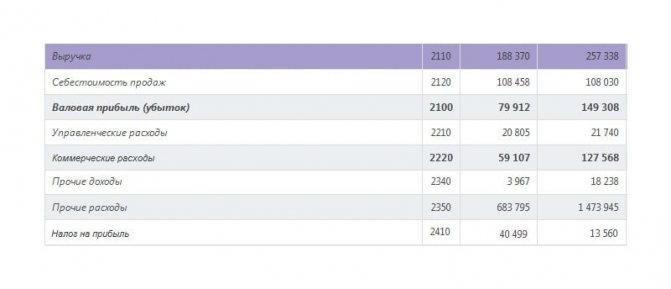

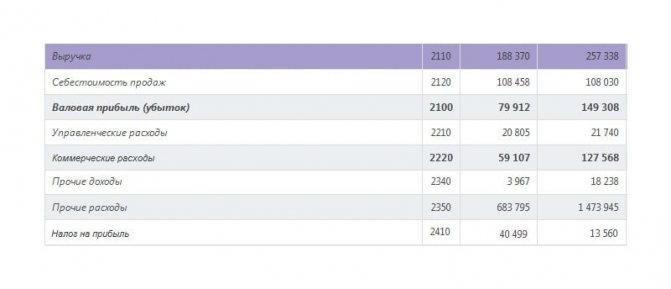

ЧП = В – СС – УР – КР + ПД – ПР – НП

В данной формуле:

- В — выручка;

- СС — себестоимость продаж;

- УР, КР — управленческие , коммерческие расходы;

- ПД, ПР — прочие доходы и расходы;

- НП — налог на прибыль.

Все требуемые исходные данные содержатся в отчете о финансовых результатах организации за интересующий период.

Таким образом, имея доступ к данным из бухгалтерской отчетности, рассчитать чистую прибыль совсем несложно. По этому показателю можно судить о том, насколько продуктивна работа компании. Разумеется, владельцев бизнеса и топ-менеджеров интересуют любые способы увеличения чистой прибыли: расширение объемов производства, сокращение издержек и т. д. Резкая динамика этого показателя (большими скачками), может вызвать подозрения у возможных инвесторов и партнеров.

Рекомендуем

«Максимизация прибыли: золотое правило и методы реализации» Подробнее

Виды прибыли

Прибыль можно получать по-разному. В зависимости от условий формирования различают несколько видов данного понятия:

- Валовая прибыль. Разница между себестоимостью продукции и доходом от ее реализации. Включает расходы по уплате налоговых взносов.

- Операционная. Финансовый результат, оставшийся после вычета всех операционных расходов, включая расходы на амортизацию оборудования и текущие затраты.

- Чистая. Средства, остающиеся после уплаты налогов, долговых обязательств и затрат на производство и продажу.

- Маржинальная. Доход компании, обеспечивающий безубыточность ее работы. В расчете не учитывают НДС и незапланированные затраты.

- Нераспределенная. Прибыль, остающаяся после вычета всех расходов, оплаты налогов и выплаты других финансовых обязательств, в том числе дивидендов по акциям. Она не тратится, а аккумулируется на счетах предприятия.

- Балансовая. Общая прибыль до вычета налогов. Используется как основа для налогообложения.

- Бухгалтерская. Разница между подтвержденными доходами и явными расходами. Понятие используют для сведения бухгалтерского баланса.

- Экономическая. Сумма, оставшаяся после вычета неявных расходов из чистой прибыли. К неявным расходам можно отнести неполученный доход и незапланированные расходы.

Кроме того, по конечному результату прибыль может быть:

- предусмотренной (запланированной);

- максимальной или минимально допустимой;

- упущенной и отрицательной (убыточной).

В зависимости от способов получения прибыль делится на:

- Доходы от финансовой деятельности. Вложения капитала с выгодными условиями.

- Результат производства и сбыта товаров.

- Средства, полученные благодаря инвестициям. Вложения в ценные бумаги и депозитные банковские вклады.

По периодичность поступления прибыль бывает:

- нормированной;

- сезонной;

- чрезмерной;

- предельной или добавочной.

Для того, чтобы разобраться в основных разновидностях прибыли, стоит рассмотреть их подробнее.

Влияние основных показателей деятельности компании на чистую прибыль

Показатель чистой прибыли складывается из нескольких компонентов, что и отражено в различных формулах для её расчета. Каждый из этих компонентов сам по себе тоже является сложносоставным. Так, выручка может состоять из нескольких географических сегментов или направлений работы, но как бы то ни было, она вся должна отражаться в формуле, по которой рассчитывают чистую прибыль.

Структура себестоимости в разных отраслях экономики и на конкретных предприятиях сильно варьируется. Высокая себестоимость, сравнимая или превышающая выручку (из-за дорогого сырья, трудоемкого производства или устарелости оборудования), исключает возможность получать значительную ЧП.

Коммерческие и управленческие расходы влияют на чистую прибыль вполне предсказуемо: чем они выше, тем меньше ЧП (насколько меньше, зависит от управленческих талантов руководителя фирмы, особенно тех, что касаются оптимизации различных издержек).

Если предприятие имеет дополнительные доходы помимо основной деятельности, то её чистая прибыль может оказаться значительной и в том случае, когда продажи приносят нулевой доход или даже убыток. Эта ситуация будет рассмотрена далее.

Неудовлетворительно низкая прибыль от основной деятельности – нередкое явление, особенно на начальных этапах развития бизнеса. Поэтому дополнительный доход служит серьезным подспорьем.

Это может быть, к примеру, инвестирование в другие предприятия либо грамотные вложения свободных денег в ценные бумаги. Полученный такими способами доход увеличивает сумму чистой прибыли предприятия. Улучшить показатель ЧП можно даже с помощью стандартного договора с банком, позволяющего последнему использовать остатки денег на расчетных счетах компании под проценты.

Для предприятий, пользующихся заемными деньгами, проценты по кредитам могут сильно ударить по показателю чистой прибыли, и это следует иметь в виду, рассчитывая взять кредит. Проценты по заемным обязательствам, даже по рыночной ставке, способны не только урезать чистую прибыль предприятия, но и сделать его убыточным, вплоть до банкротства.

Нельзя недооценивать влияние на ЧП сторонних издержек и доходов, не имеющих отношения к основной деятельности предприятия. Например, сдача в аренду помещений, которые не используются в данный момент, или ненужного оборудования – отличный источник дополнительного дохода и вклад в чистую прибыль. Продажа активов, не используемых фирмой, тоже обеспечивает прирост ЧП.

Однако следует постоянно контролировать прочие расходы (их объем и структуру): когда они возрастают, это часто сказывается негативно на чистой прибыли. Такой статьей расходов может стать (например) благотворительность.

Маржинальная прибыль

Маржинальная прибыль (МП) позволяет выяснить рентабельность производства, оценить, сможет ли «маржа» перекрыть издержки. В расчет включают такие переменные показатели, как:

- стоимость сырья;

- зарплаты и премии;

- расходы на отопление и электроэнергию.

Внимание!

Формула расчета маржинальной прибыли: МП = Д(доходы) – ПР (переменные расходы).

Переменные расходы это траты, которые компания перестала бы совершать в случае приостановки деятельности. Они напрямую зависят от объема произведенного товара. Показатель общих расходов складывается из переменных и постоянных расходов. В расчете МП учитываются только переменные.

Пример расчета:

Предприятие по производству пластиковой тары выпускает емкости объемом 5 л. Стоимость пластиковой тары – 25 р. Переменные издержки на ее производство – 15 р. МП = 25 – 15 = 10 р.

Чем выше «маржа», тем быстрее возмещаются затраты, значит, предприятие является более рентабельным.

На практике встречаются другие варианты расшифровки определения:

- Общее увеличение средств, полученных от реализации товара.

- Прирост прибыли от продажи каждой дополнительной единицы продукта.

- Разница между закупочной ценой и ценой продажи.

Для увеличения маржинальной прибыли увеличивают объем продаж или величину наценки на товар.

Как рассчитать чистую прибыль по балансу?

Согласно Приказу № 66н Минфина РФ от 02.07.2010 финансовые результаты деятельности предприятия фиксируются на данном бланке отчета.

В этом формуляре имеется специальная графа под номером 2400 для отражения чистой прибыли (убытка) за отчетный период.

Отдельно отметим, что одним из надежных способов рассчитать сумму чистой прибыли является расчет на основе сведений из отчетности фирмы.

Чтобы вычислить этот показатель, применяют следующую формулу, где цифры обозначают номера строк в бланке:

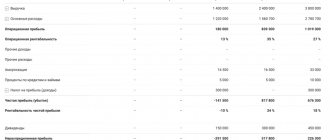

2110 – 2120 – 2210 – 2220 + 2340 − 2350 – 2410, где:

- 2110 соответствует валовой выручке;

- 2120 – себестоимости;

- 2210 и 2220 — производственным и управленческим расходам;

- 2340 – прочему доходу (2350 – аналогичному расходу);

- 2410 – налогу на прибыль.

Таким образом, нужно иметь целиком заполненный формуляр балансового отчета. Из него берутся необходимые данные, по которым рассчитывают чистую прибыль.

Но можно рассчитать ЧП и по более простому алгоритму, просто вычтя из строки 2300 (прибыли до уплаты налогов) строку 2410, соответствующую налогу на прибыль.

Либо использовать оборот по счету 99 в корреспонденции со счетом 84.

Рекомендуем

«Увеличение прибыли предприятия: расчет, методы, примеры» Подробнее

Операционная прибыль

Операционная прибыль учитывает абсолютно все виды затрат, обеспечивающих деятельность предприятия, но отличающиеся на траты, составляющие себестоимость продукта. В том числе: амортизацию оборудования, ренту, незапланированные траты и другие виды расходов.

Внимание!

Операционная прибыль считается по формуле: ОП = ВП — ОР

Где ВП – валовая прибыль, а ОР – операционные расходы. В операционные расходы включаются коммерческие и управленческие траты.

Пример расчета:

Компания покупает мелкую бытовую технику у производителя и продает в магазине, находящемся в торговом центре. За отчетный период было куплено товара на 150 000 р. Выручка с продаж составила 300 000 р.

Траты на деятельность магазина составили:

- аренда – 25 000 р.;

- зарплата – 50 000 р.;

- износ кассового аппарата и витрин – 2 000 р.;

- другие расходы – 3 000 р.

Операционная прибыль = 300 000 – 150 000 – 25 000 – 50 000 – 2 000 – 3 000.

Итого ОП = 70 000 р.

Методы анализа чистой прибыли

На существующий момент выработано два действенных способа анализа чистой прибыли.

Факторный анализ

Сущностью метода является поиск причин, внешних и внутренних, и оценка их влияния на динамику прибыли, выраженную в рублях.

Внешние факторы, влияющие на чистую прибыль, включают в себя:

- инфляцию;

- изменения в законодательстве;

- природные условия региона;

- структуру спроса;

- изменение поставщиками условий предоставления материалов, сырья;

- тарифы на перевозки;

- подорожание электроэнергии и сырья;

- конкурентную ситуацию на рынке;

- политические факторы.

Внутренние факторы – это:

- изменение численности персонала фирмы;

- повышение арендной платы;

- изменение ассортимента продукции;

- увеличение или уменьшение объемов производства;

- пересмотр цен на товары (услуги);

- размер налогового бремени.

К основным факторам, определяющим прибыль, относятся:

- стоимость товаров (услуг);

- их себестоимость;

- выручка от продаж;

- управленческие, коммерческие расходы.

Факторный анализ чистой прибыли проводится в четыре этапа:

- Отбирают основные факторы, влияющие на ЧП.

- Систематизируют и классифицируют их.

- Создают модели взаимосвязей между ними.

- Рассчитывают и оценивают влияние каждого из них.

Формула факторного анализа:

∆ЧП = ∆В + ∆СС + ∆КР + ∆УР + ∆ПД + ∆ПР – ∆СНП, где:

- ∆ – символ изменения;

- ЧП – чистая прибыль;

- В – выручка;

- СС – себестоимость;

- СНП – текущий налог на прибыль;

- КР – коммерческие расходы;

- УР – управленческие расходы;

- ПД – прочие доходы;

- ПР – прочие расходы.

Проведение статистического анализа прибыли

При помощи данного метода решают следующие задачи:

- Проанализировать структуру и исходный объем образования прибыли.

- Изучить финансовые отношения.

- Описать все направления расходования денег.

- Исследовать динамику прибыли.

- Оценить финансовую стабильность компании.

- Изучить динамику суммарного БП.

- Осуществить индексный анализ влияния каждого фактора на ЧП.

- Проанализировать структуру БП.

Оценка общего финансового состояния бизнеса, его окупаемости и доходности невозможна без анализа рентабельности. Он демонстрирует эффективность пользования всеми ресурсами компании – финансовыми, трудовыми, материальными и т. д.

Рекомендуем

«Основные факторы и условия роста прибыли» Подробнее

Функции полученной прибыли

Основной функцией прибыли является отражение экономической деятельности компании в денежном эквиваленте.

Есть и иные функции:

- Оценочная может показать уровень, на котором компания находится в настоящий момент, она даёт оценку работы предприятия в целом.

- Стимулирующая функция подталкивает к росту эффективности компании.

- Воспроизводительная помогает понять разницу между доходами и расходами предприятия.

- Контрольная позволяет оценить критерии деятельности компании.

- Фискальная отвечает за отчисления прибыли в государственный бюджет.

Прибыль – это показатель уровня качества, популярности и успешности продаж продукции. Полученная прибыль должна идти на масштабирование, улучшение условий труда, поощрение работников и владельцев бизнеса.

Как рассчитать рентабельность по чистой прибыли?

Показатели экономической эффективности бизнеса бывают прямыми и обратными. Первые – это коэффициенты отдачи: условная единица результата на условную единицу затрат для его достижения. Вторые, наоборот, отталкиваются от единицы результата и демонстрируют, какой объем условных издержек необходим для её получения (коэффициенты емкости).

Рентабельность считается одной из главных характеристик эффективности экономической деятельности компании. Влияние инфляции на неё минимально, выражать её можно в виде различных соотношений доходов и расходов (но, как правило, измеряется она в коэффициентах).

Таким образом, рентабельностью называют показатель эффективности хозяйственной деятельности, характеризующий то, насколько грамотно используются различные ресурсы (финансовые, материальные, человеческие и т. п.).

Показатели рентабельности бывают двух типов. В обоих случаях их рассчитывают как отношение одних измерителей к другим.

Главный интерес для собственника бизнеса, инвесторов, акционеров и других стейкхолдеров представляют следующие разновидности рентабельности:

- Рентабельность активов

Этот финансовый коэффициент отражает прибыльность и результативность работы компании – тот доход, который был получен с каждого рубля издержек. Рассчитывают рентабельность активов путем деления чистой прибыли на средний показатель величины активов и умножения получившегося результата на 100 %:

Рентабельность активов = (Чистая прибыль : Среднегодовая величина активов) х 100 %

Исходные данные берутся из бухгалтерских документов: ЧП – из формы № 2 под названием «Отчет о финансовых результатах» (раньше называлась «Отчет о прибылях и убытках»), среднеарифметическая величина активов за год – из формы № 1 под названием «Бухгалтерский баланс». Если необходимо рассчитать рентабельность активов максимально точно, суммируют размер активов на начало и конец года и делят эту величину пополам.

Рентабельность активов показывает, насколько реальная рентабельность не совпала с ожидаемой, и определяет причины этого.

По рентабельности активов можно сравнивать эффективность предприятий, работающих в одной рыночной нише.

Допустим, в 2022 году предприятие владело активами на сумму 2,698 млн рублей, в 2022 году – уже на 3,986 млн рублей. Чистая прибыль в 2022 году составила 1,983 млн рублей.

Рассчитаем среднегодовую величину активов, найдя среднее арифметическое между суммами за оба года. Она равна 3,342 млн рублей.

В 2022 году рентабельность активов была равна 49,7 %.

Посмотрев на эти цифры, видим, что каждый потраченный рубль дал предприятию прибыль в 49,7 %. Это и есть показатель доходности.

- Рентабельность основных производственных фондов (ОПФ)

Этот показатель, также называемый рентабельностью основных средств, рассчитывается путем деления чистой прибыли на стоимость основных средств и умножения результата на 100 %:

Рентабельность ОПФ = (ЧП : Среднегодовая стоимость основных средств) х 100 %

Он показывает, какова реальная доходность при использовании основных средств, с помощью которых производится продукция. Все исходные данные для вычисления рентабельности основных производственных фондов можно почерпнуть из бухгалтерской отчетности, а именно: из форм № 2 (объем чистой прибыли) и № 1 (средний размер основных производственных фондов).

Рассмотрим практический пример. В 2022 году производственные фонды компании оценивались в 1,056 млн рублей, а через год – уже в 1,632 млн рублей. В том же 2022 году предприятие показало чистую прибыль, равную 1,983 млн рублей.

Рассчитаем среднее арифметическое стоимостей фондов, получается 1,344 млн рублей. Их рентабельность на 2022 год составит 147,5 % – это и есть реальная доходность от пользования ими.

- Рентабельность продаж

С рентабельностью продаж всё просто: она отражает долю прибыли в выручке предприятия. Фактически это коэффициент прибыли на каждый заработанный рубль. Данный показатель выражают в процентах и рассчитывают за определенный период.

Рентабельность продаж – это тот маркер, на который в первую очередь обращает внимание руководитель бизнеса. Опираясь на данные о рентабельности продаж, компании меняют свою ценовую политику и оптимизируют расходы на реализацию товара.

Рентабельность продаж = (Прибыль : Выручка) х 100 %

У каждого предприятия есть свое уникальное значение показателя рентабельности. Общепринятых мерок здесь не может быть, поскольку и ассортимент, и конкурентные стратегии компаний сильно различаются.

Рассчитывать коэффициент рентабельности продаж можно на базе разных типов прибыли. Это порождает несколько вариаций данного показателя. Чаще всего его вычисляют по валовой или чистой прибыли, но также распространена и операционная рентабельность продаж.

Рентабельность продаж по валовой прибыли = (Валовая прибыль : Выручка) х 100 %

Рентабельность продаж по валовой прибыли рассчитывают, разделив валовую прибыль на выручку, и выражают в процентах.

В свою очередь, валовую прибыль можно рассчитать, вычтя себестоимость реализации товара из выручки за него. Эти данные содержатся в форме № 2.

Разберем конкретный пример. В 2022 году компания получила валовую прибыль, равную 2,112 млн рублей, а её годовая выручка при этом равнялась 4,019 млн рублей. Рентабельность продаж, рассчитанная по валовой прибыли, составит 52,6 % – то есть каждый заработанный фирмой рубль в 2022 году на 52,6 % состоял из валовой прибыли.

Операционная рентабельность продаж = (Прибыль до налогообложения : Выручка) х 100 %

Операционная рентабельность продаж является отношением прибыли (без вычета налогов) к выручке. Тоже имеет процентное выражение. Все исходные сведения для расчета есть в форме № 2.

Этот показатель демонстрирует долю прибыли в каждом рубле, который заработала компания, после налогообложения выручки.

Предположим, что прибыль компании в 2022 году без учета налогов составила 2,001 млн рублей. Фирма выручила за тот же год всего 4,019 млн рулей. В этом случае операционная рентабельность продаж составит 49,8 %. Это означает, что каждый рубль вырученных денег, после того как предприятие уплатило все обязательные налоги, содержит 49,8 % прибыли.

Рентабельность продаж по чистой прибыли = (Чистая прибыль : Выручка) х 100 %

Рентабельность продаж по чистой прибыли – это отношение чистой прибыли к сумме вырученных средств в процентном выражении.

Все исходные показатели, как и в остальных случаях, есть в форме № 2.

Предположим, предприятие в 2022 году получило чистую прибыль в размере 1,983 млн рублей, выручив за этот период всего 4,019 млн рублей.

Если рассчитывать рентабельность продаж по чистой прибыли, то она будет равной 49,3 %: каждый рубль, заработанный компанией, на 49,3 % является чистой прибылью.

В некоторых случаях коэффициент рентабельности продаж обозначается как норма прибыльности, поскольку он отражает удельный вес прибыли того или иного вида в выручке от продажи продуктов, оказания услуг или проведения работ.

Анализируя рентабельность продаж, имейте в виду, что её падение свидетельствует об уменьшении спроса на продукцию компании и её конкурентоспособности. В подобных случаях надо позаботиться о стимулировании спроса, освоении новых рыночных ниш либо улучшении качества предлагаемого товара (услуги).

В факторном анализе рентабельность продаж рассматривается с точки зрения её влияния на ценовую динамику себестоимости и конечной стоимости товаров (услуг, работ).

Чтобы обнаружить тенденции изменения рентабельности, выделяют отчетный и базисный периоды. За базисный обычно принимают прошлый год либо тот период, когда предприятие было на пике успеха и получало самые высокие прибыли. Коэффициенты рентабельности за оба периода сравнивают.

Повышения рентабельности продаж можно добиться путем увеличения потребительских цен на товарный ассортимент либо оптимизации себестоимости. Выбирая стратегию действий и соответствующие ей коммуникационные, ценовые, товарные рычаги влияния на ситуацию, следует принимать во внимание следующие факторы: колебания спроса, динамику рыночной конъюнктуры, действия конкурентов, возможность сокращения производственных издержек.

Рекомендуем

«Формула рентабельности продаж: пример расчета» Подробнее

Зачем и как считать прибыль

Подсчёт прибыли необходим для того, чтобы понимать, в каком направлении развивается бизнес. Некоторые компании зарабатывают достаточное количество денег, но у них не хватает средств на развитие и масштабирование бизнеса.

Расчёты помогают понять рентабельность компании, но нужно считать их разными методами:

- Горизонтальный (временной) анализ – это сравнение прибыли в разные периоды времени, например первый квартал 2020 года с первым кварталом 2022 года. Цифры помогут понять, идёт ли развитие бизнеса. Этот анализ помогает своевременно увидеть падение выручки и предотвратить дальнейший спад.

- Вертикальный (структурный) анализ позволяет разложить по полочкам всю выручку, куда и сколько уходит: плата за кредит, налоги, себестоимость, косвенные траты и постоянные расходы.

- Конкурентный анализ позволяет сравнить компанию с конкурентами. Но информацию о конкурентах, каждый добывает по-своему. Например, можно пообщаться с бизнес-консультантами, которые часто располагают такой информацией, потому что ведут несколько клиентов по одному направлению. Конечно, они не раскроют данные конкурентов, но зато подскажут, к каким цифрам стоит стремиться. Также можно использовать статистику Росстата, где ежегодно отмечаются средние показатели по отраслям.

Расчёт прибыли поможет понять, где теряет компания и на чём зарабатывает. Например, если валовая прибыль в норме, но падает маржинальная, значит нужно пересмотреть косвенные расходы.

Если же прибыль в целом находится не на высоте, значит, нужно пересмотреть его полностью, модернизировать или попросту закрыть, не дожидаясь банкротства.

Отразим в бухгалтерском учете

Для промежуточных расчетов используются данные синтетических счетов. Чтобы определить, чему бухгалтерская прибыль равна в отчетном периоде, бухгалтер анализирует 99 счет бухучета (приказ Минфина России № 94н от 31.10.2000).

На 99 счете каждый месяц отражают прибыльность или убытки от основной и прочих видов деятельности предприятия. На нем же формируют итоговые бухгалтерские записи. Вот основные проводки:

| Проводка | Описание операции |

| Дт 90.9 Кт 99 | Учтена бухприбыль от основных видов деятельности |

| Дт 99 Кт 90.9 | Убыток от основных видов деятельности |

| Дт 91.9 Кт 99 | Прибыльность от прочих поступлений и затрат |

| Дт 99 Кт 91.9 | Убыток от прочих поступлений и затрат |

| Дт 99 Кт 84 | Итоговая бухприбыль за год |

| Дт 84 Кт 99 | Итоговый убыток за год |

Прибыльность за выбранный период (на дату формирования отчета) рассчитывается так: БП = сальдо СЧ 99 + сальдо СЧ 84.

Анализ результатов расчета

Интерпретируя результаты, надо учитывать такую информацию:

- В большинстве случаев невысокая рентабельность продаж — свидетельство неправильной ценовой политики и невыгодной конкурентной позиции. Есть и исключения: ситуации, когда предприятие сознательно демпингует, чтобы вытеснить с рынка конкурентов и стать лидером.

- Неуклонное снижение ROS — признак того, что затраты следует снижать. Также улучшить ситуацию может пересмотр ассортимента и вывод из него продуктов, не приносящих прибыли. При этом необходимо принять во внимание и роль каждого из продуктов в обеспечении жизнедеятельности компании. Например, товар из категории “дойных коров” не будет демонстрировать быстрого роста ROS. Но именно он дает значительную часть финансовых средств. Товары из категории “звезд” на каком-то этапе могут перейти как в категорию “дойных коров”, так и в категорию “собак”. Анализ динамики рентабельности продаж поможет понять, какой из товаров необходимо исключить из ассортимента.

- Рост объема продаж, который не ведет к увеличению ROS — знак того, что в затратах компании чрезмерно велика доля непроизводственных расходов.

- У более масштабных предприятий с широким ассортиментом рентабельность продаж обычно ниже, чем у небольших фирм. Это нормально.

Вывод

- Доход – это все финансы, которые поступают на счета предприятия. Принято различать основной доход и сопутствующий (внереализационный), например, от сдачи недвижимости в аренду.

- Выручка – это часть дохода, которую предприятие получило за основную деятельность. Принято различать валовую и чистую выручку (после уплаты налогов). Выручка бывает меньше или равна доходам.

- Прибыль – это доходы предприятия за минусом всех расходов. Этот критерий является показателем успешности компании. Бывает положительной, нулевой или отрицательной.

- Подсчёт прибыли необходим для того, чтобы знать, как развивается бизнес и какие у него перспективы.

Прибыль ≠ выручка

Перед тем, как начать, на всякий случай проясним термины.

Выручка напрямую связана с выполненными компанией обязательствами. Другими словами, даже если клиент оплатил ваши товары или услуги, но вы их еще не отгрузили или не оказали, выручкой это считаться не будет. Это просто деньги клиента, которые хранятся на вашем счете.

Важно!

Пока вы не выполнили обязательства перед клиентом, деньги на вашем счете — не ваши. Это не выручка. Вашими они становятся после исполнения обязательств. А до тех пор пользоваться этими средствами вы не можете. Как только обязательство перед клиентом выполнено, можете признавать выручку. Важно отличать просто деньги клиента на вашем счете от выручки.

Прибыль компании — это то, что получается, если вычесть из выручки компании ее расходы. Как только обязательства выполнены, можно признавать расходы. Например, себестоимость товара мы признаем как расход не тогда, когда купили этот товар, а тогда, когда поставили его клиенту.

Материальные расходы организации в расчетах налога на прибыль

Другую группу расходов, учитываемых в расчетах по налогу на прибыль, составляют материальные расходы. Эта группа, согласно ст. 254 НК РФ, включает затраты на приобретение:

- материалов и сырья, которые предназначены для производственных нужд;

- материалов, которые расходуются на упаковку продукции и прочие хознужды;

- инвентаря, инструментов, спецодежды, приспособлений и другого имущества, которое не амортизируется;

- комплектующих и полуфабрикатов для последующей обработки;

- энергии, воды и топлива в технологических целях;

- работ и услуг сторонних организаций и ИП;

- обслуживания и эксплуатации ОС и имущества природоохранного назначения.

Приведенный перечень открытый, так как материальные — это любые расходы, которые касаются производственного процесса.

Также для целей налогообложения учитываются расходы:

- на рекультивацию земель и другие мероприятия природоохранного характера;

- в виде понесенных потерь от порчи и недостачи МПЗ в пределах действующих норм;

- в виде технологических потерь в ходе производства и транспортировки;

- на горно-подготовительные работы в процессе добычи полезных ископаемых.

Учет материалов, приобретаемых организацией, ведется по фактической стоимости, которая получается из стоимости материалов, расходов на их транспортировку, вознаграждений посредникам, пошлин, сборов и других подобных затрат.

Признание материальных расходов происходит в порядке, который зависит от применяемого в компании метода налогового учета. Если используется кассовый метод, расходы учитываются по факту оплаты, а сырье и материалы — по мере списания в производство. Если используется метод начисления и расходы относятся к косвенным — их учет осуществляется в периоде, к которому эти расходы относятся.

Кроме того, материальные расходы могут относиться к прямым, тогда материалы списываются в расход в процессе реализации продукции, в стоимости которой они учтены. Это касается в основном затрат на сырье и материалы, которые использовали в производстве.

Отпуск материалов и сырья в производство происходит одним из трех способов, установленных НК РФ:

- по стоимости единицы запасов;

- по средней стоимости;

- по ФИФО (оценка по стоимости первых по времени приобретения).

Выбранный способ компания должна зафиксировать в своей учетной налоговой политике.

Состав материальных расходов организации влияет на порядок проведения расчетов по налогу на прибыль. Например, компания учитывает потери МПЗ в границах естественной убыли. Однако нужно учитывать, что это распространяется только на материальные ценности, для которых действуют нормы. Если для МПЗ нормы не утверждены, учесть их в расходах по налогу на прибыль нельзя (пп. 2 п. 7 ст. 254 НК РФ).

Место чистой прибыли в системе дохода предприятия

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

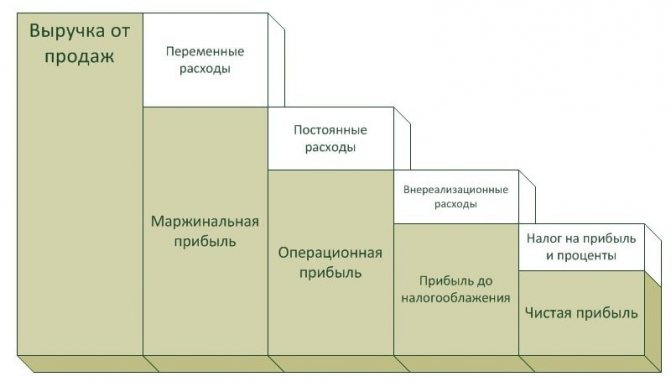

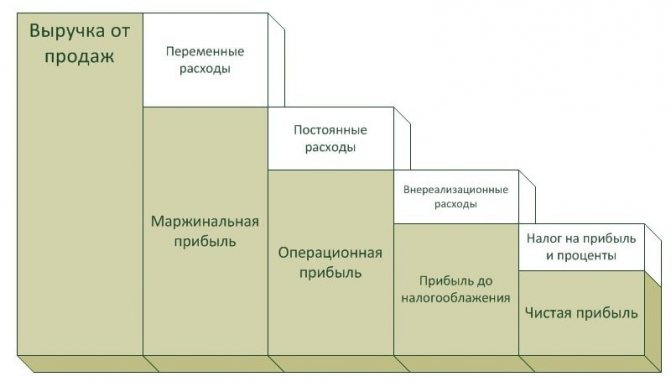

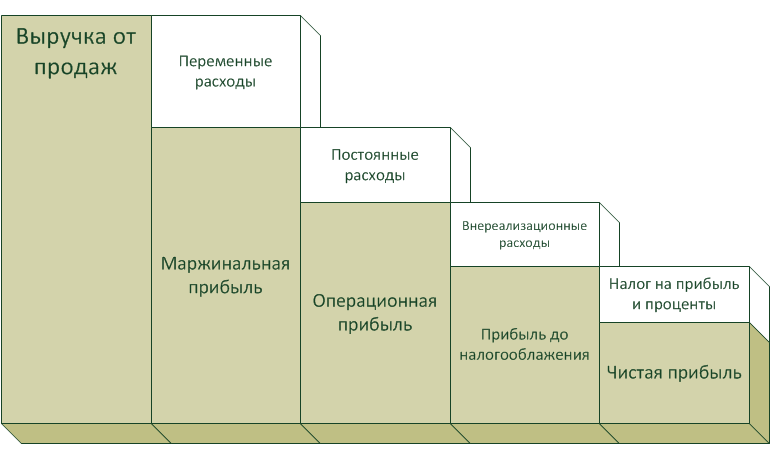

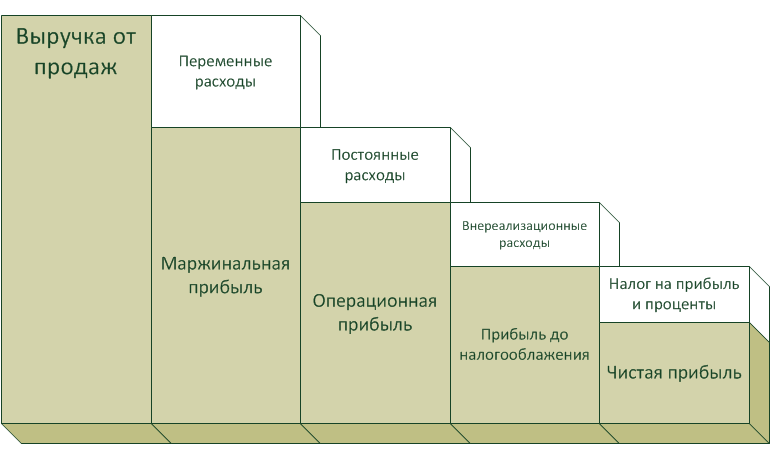

Чистая прибыль занимает ключевое положение в системе дохода предприятия. Для того чтобы понять рассмотрим ее взаимосвязь с другими видами дохода. На рисунке ниже показаны виды прибыли и их взаимосвязь. Каждый вид прибыли позволяет оценить эффективность. Так Маржинальная прибыль показывает эффективность продаж и реализации продукции. (более подробно о данном виде прибыли вы можете узнать в статье: «Маржинальная прибыль. Формула расчета. Анализ на примере«) Операционная прибыль отражает эффективность производства или другого вида основной деятельности предприятия Прибыль до налогооблажения это прибыль без учета прочих затрат/доходов от неосновной деятельности. В итоге чистая прибыль очищенная от всех затрат и издержек показывает интегральный результат функционирования предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс