Расчет рентабельности бизнеса может понадобиться:

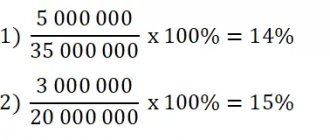

При планировании новых проектов и привлечении инвесторов

Зная рентабельность и сравнивая ее с другими вариантами вложения денег, инвестор может понять, что выгоднее. Если рассматривать компании из примера, вложения в кафе принесут в два с половиной раза больше прибыли. А инвестиции в ресторан с 10% доходностью выгоднее, чем хранение денег на банковском вкладе со ставкой 5% год, но несут больше рисков.

Для анализа эффективности работы компании

Если рассматривать показатели рентабельности в динамике, можно понять, повышается ли эффективность ее работы или снижается.

При оценке стоимости компании

Более рентабельная компания будет стоить дороже, так как сможет принести инвестору большую прибыль. Важно сравнивать показатели рентабельности для компаний из одной отрасли, чтобы не было искажений.

При производстве и реализации продукции используется множество различных ресурсов, и для каждого можно провести свой расчет рентабельности. Рассмотрим в статье основные показатели, которые широко используются:

- рентабельность продаж;

- рентабельность активов;

- рентабельность основных производственных фондов;

- рентабельность оборотных активов;

- рентабельность собственного капитала.

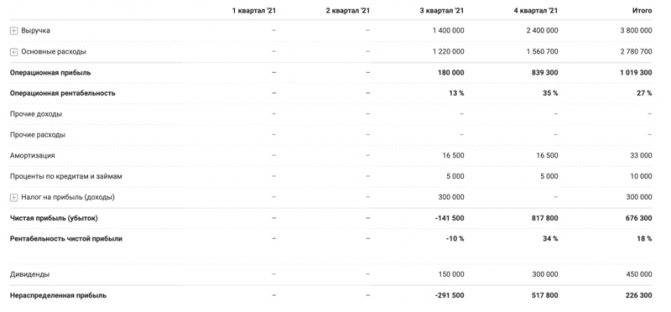

Данные для расчета можно найти в отчете о прибылях и убытках:

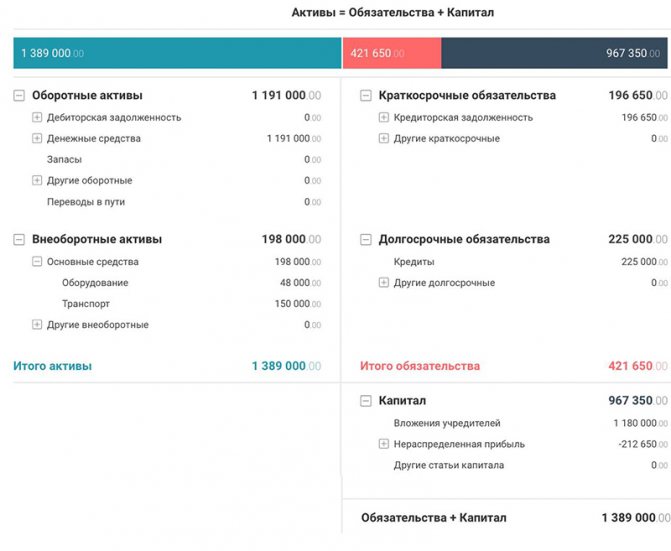

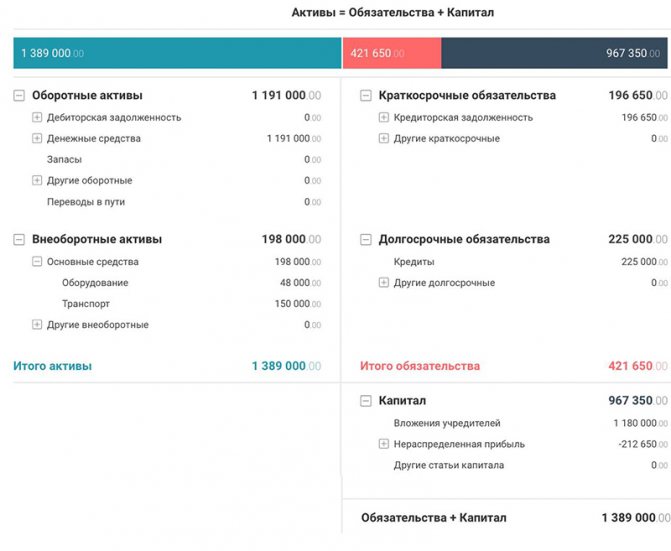

И бухгалтерском балансе. Баланс на начало периода:

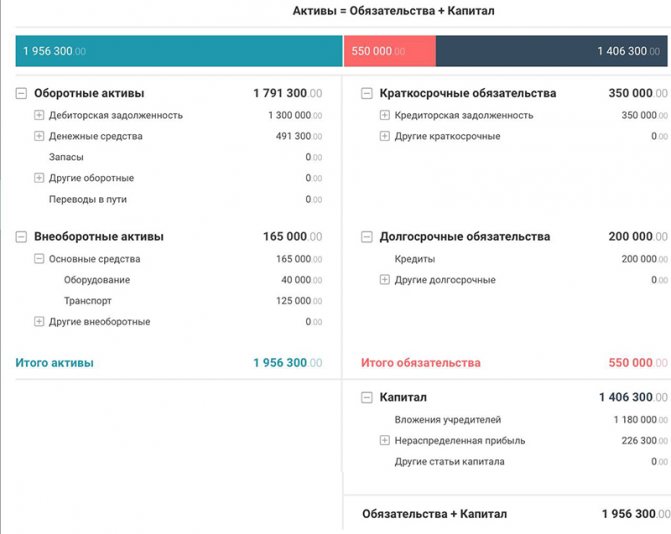

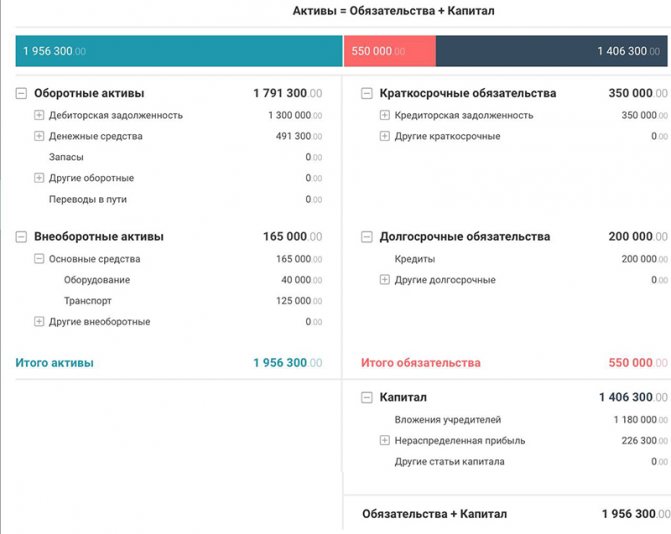

Баланс на конец периода:

Сервис ПланФакт формирует эти отчеты из данных, которые вносит пользователь, а также автоматически рассчитывает некоторые показатели рентабельности.

Как рассчитать годовую доходность инвестиций

Профессионалы используют сложные формулы вроде коэффициента Шарпа или коэффициента Трейнора. Частному инвестору это может пригодиться, но для начала будет достаточно таблички в Excel и нескольких чисел из приложения брокера.

Если инвестор завёл табличку и вносит туда все движения денег, даты, выплаты дивидендов и комиссии, то сможет всё удобно посчитать. Базовая формула выглядит так:

Прибыль (или убыток) по сделке + дивиденды − комиссии = доходность

Учесть активы

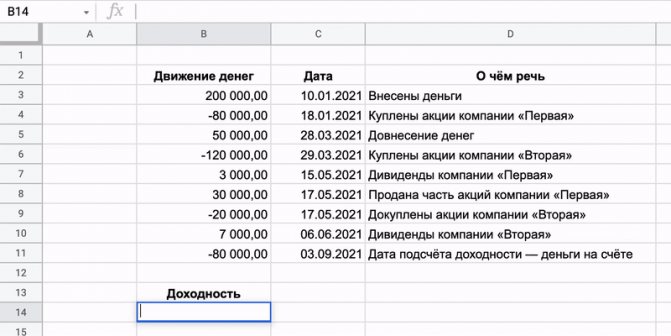

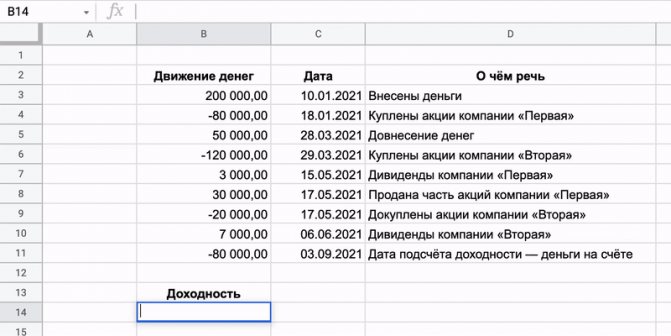

Допустим, инвестор девять месяцев подряд покупал и продавал ценные бумаги. Он знает, сколько денег пришло и ушло, помнит даты операций и не забыл всё подписать. В итоге у него есть простая таблица:

Инвестор покупал и продавал активы, вносил деньги на счёт и выводил их, поэтому правильно сначала посчитать чистую доходность. Достаточно просто подставить формулу ЧИСТВНДОХ (или XIRR, это то же самое).

Двоеточием в Excel указывают интервалы, чтобы не прописывать каждую ячейку вручную, а точкой с запятой отбивают друг от друга значения

Получается, что инвестор заработал 18,66% годовых. Это неплохо, потому что индекс S & P 500 за то же время выросS & P 500 Real Time Price, 10 января 2022 года — 3 сентября 2022 года / Yahoo Finance на 19,6%.

Заплатить комиссии

Брокеры берут процент с каждой операции, разве что конкретные суммы варьируются — лучше всего уточнить это в своём договоре со специалистом. Часто комиссии уже «вшиты» в отчёты, но иногда они идут дополнительной строкой. В таком случае лучше отдельно прописывать их в табличке.

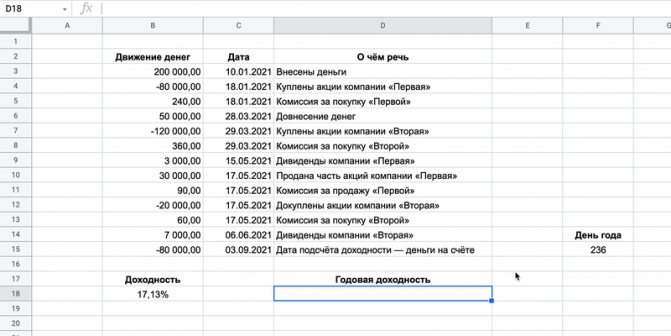

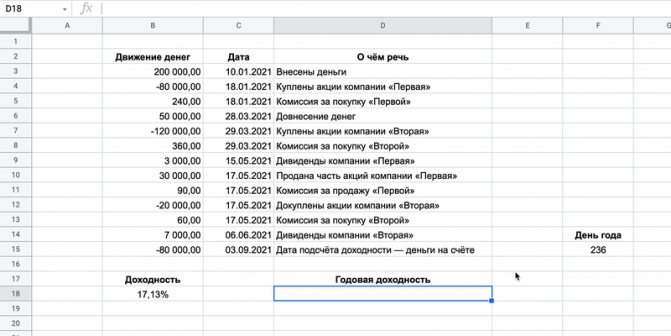

Предположим, что инвестор платит 0,3% после каждой покупки или продажи актива. Если он учёл показатель заранее, то не придётся использовать новые формулы, сойдёт та же ЧИСТВНДОХ. Окажется, что заработано меньше.

Вычислить годовые проценты

Но инвестор рассчитал доходность портфеля только за то время, что вкладывал деньги. Это меньше года, а сравнивать объёмы прибыли принято в процентах годовых. Нужно добавить ещё одну формулу:

Чистая доходность × дни в году / дни инвестирования = годовая доходность

В нашем случае инвестор торговал ценными бумагами 236 дней. Применим формулу:

Годовая доходность вложений — 26,49%. Если инвестор сравнит её, например, с депозитами, то выяснится: прибыльность его активов выше в четыре‑пять раз, поэтому выгоднее продолжать размещать деньги таким способом. При этом индекс S & P 500 принёсS&P 500 Real Time Price, 10 января 2022 года — 3 сентября 2022 года / Yahoo Finance 30,3% годовых за тот же период в 2022 году — возможно, что целесообразнее вложиться в фонды, которые за ним следуют.

Рентабельность продаж (ROS)

Коэффициент рентабельности продаж (Return of sales) отражает прибыльность продаж и долю общей прибыли в выручке. Используются значения выручки и чистой прибыли из отчета о прибылях и убытках. Рост показателя говорит о том, что компания эффективно растет, а снижение — о возможных проблемах в работе.

Рентабельность продаж = Прибыль от продаж / Выручка

Выручка — это деньги, вырученные компанией за реализованные товары, оказанные услуги, выполненные работы.

В зависимости от того, что стоит в числителе, рентабельность продаж может быть разных видов:

Чистая рентабельность продаж

Чистая рентабельность продаж = Чистая прибыль / Выручка

Чистая прибыль — это прибыль, оставшаяся в компании после уплаты налогов, сборов и других обязательных платежей. Может быть положительной (дела в компании идут хорошо) или отрицательной, в этом случае, правильнее говорить об убытке.

Чистая прибыль = Выручка компании – Расходы по основной деятельности – Прочие расходы + Прочие доходы – Амортизация – Проценты по кредитам – Налог на прибыль

Значения показателя чистой рентабельности:

- отрицательный — бизнес убыточный;

- 1-5% — низкорентабельный бизнес;

- 5-20% — среднерентабельный;

- 20-30% — высокорентабельный;

- больше 30% — сверхприбыльный.

При оценке бизнеса важно сравнивать его показатели с другими аналогичными компаниями. Так нормальной рентабельностью для ресторанного бизнеса считается 10-20%, а в продуктовом ритейле рентабельность продаж ниже 4%.

Валовая рентабельность продаж

Используется при анализе крупных компаний, когда трудно рассчитать чистую прибыль.

Валовая рентабельность продаж = Валовая прибыль / Выручка

Валовая прибыль — разница между выручкой и себестоимостью проданной продукции.

Валовая прибыль = Выручка от продажи — Себестоимость

Нормального значения показателя нет, важно, чтобы он был положительным и демонстрировал рост. Увеличение показателя говорит о росте эффективности производства, снижении себестоимости продукции. Падение — о том, что себестоимость растет.

Операционная рентабельность продаж

Этот показатель отражает, сколько прибыли компания получит на каждый рубль на каждый рубль выручки от продаж после оплаты расходов производства, но до уплаты налогов. Операционная рентабельность помогает определить, какой проект выгоднее для компании. Его можно использовать для сравнения компаний из одной отрасли, с похожими бизнес-моделями.

Операционная рентабельность продаж = Операционная прибыль / Выручка

Операционная прибыль — разница между выручкой и расходами по основной деятельности компании.

Операционная прибыль = Выручка компании – Расходы по основной деятельности

Пример:

Чистая рентабельность продаж = 676 300 : 3 800 000 = 0,177 или 17,7%

Операционная рентабельность продаж = 1 019 300 : 3 800 000 = 0,268 или 26,8%

Бизнес среднерентабельный.

Диана Лебедева, финансист, квалифицированный инвестор:

«Обязательно работаем с предпринимателями с показателем рентабельности: 1. Оцениваем бизнес через рентабельность по чистой прибыли. Также этот показатель помогает поставить план по выручке компании, чтобы прийти к желаемому результату по чистой прибыли. 2. Отслеживаем рентабельность каждого направления бизнеса, чтобы своевременно реагировать на убыточные и принимать меры для урегулирования. 3. Оцениваем рентабельность отдельных сделок и проектов, чтобы выявлять те, что приносят больше дохода компании»

Рентабельность активов (ROA)

Это показатель отражает, насколько эффективно используются активы компании и какой они приносят доход. Рентабельность активов один из самых важных коэффициентов рентабельности, наряду с рентабельностью продаж и рентабельностью капитала.

Рентабельность активов = Операционная прибыль / Средняя стоимость активов

Рентабельность активов также зависима от характера деятельности компании. Если отрасль капиталоемкая, требует значительных активов, этот показатель будет ниже. В сфере услуг, где не нужны большие вложения, ROA будет выше.

В норме этот показатель должен быть положительным.

Пример:

Средняя стоимость активов = (1 389 000 + 1 956 300) : 2 = 1 672 650 (руб.)

Рентабельность активов = 1 019 300 : 1 672 650 = 0,609 или 60,9%

Этот показатель говорит о том, что каждый вложенный в активы рубль приносит 60,9 копеек прибыли.

Активы компании делятся на внеоборотные (основные средства и нематериальные активы) и оборотные. Для них также можно рассчитать свои показатели рентабельности.

Как не стоит считать доходность

Формулы чистой доходности и учёт комиссий позволяют увидеть «честные» числа. Потому что интуитивный способ расчёта — разделить нынешнюю стоимость портфеля на вложения — не поможет. Это подходит только в случае, если инвестор приобрёл активы, а ровно через год продал.

В реальности человек почти наверняка докупает в портфель что‑то новое или продаёт бумаги. Рассчитать доходность каждой отдельной инвестиции будет просто, но для всего портфеля, да ещё и с учётом комиссий, легче использовать формулы и табличку.

Рентабельность основных производственных фондов (ROFA)

Это отношение чистой прибыли к стоимости активов. Отражает, сколько прибыли приносят компании основные средства (недвижимость, транспорт, оборудование).

Рентабельность основных производственных фондов = Чистая прибыль / Средняя стоимость основных производственных фондов

Пример:

Среднегодовая стоимость основных производственных фондов = (198 000 + 165 000) : 2 = 181 500 (руб.)

Рентабельность основных производственных фондов = 676 300 : 181 500 = 3,72 или 372%

Рентабельность оборотных активов (RCA)

Показатель отражает эффективность использования оборотных активов. Рассчитывается как отношение чистой прибыли к оборотным активам:

Рентабельность оборотных активов = Чистая прибыль / Средний размер оборотных активов

Оборотные активы — это активы, которые меняют свою форму на протяжении производственного цикла (деньги, запасы, дебиторская задолженность) и полностью переносят свою стоимость на готовую продукцию.

Пример:

Средний размер оборотных активов = (1 191 000 + 1 791 300) : 2 = 1 491 150 (руб.)

Рентабельность оборотных активов = 676 300 : 1 491 150 = 0,453 или 45,3%

Рентабельность собственного капитала (ROE)

Помогает оценить эффективность бизнеса и его привлекательность для инвестора, показывает долю чистой прибыли в собственном капитале.

Рентабельность собственного капитала = Чистая прибыль / Средняя величина собственного капитала

Собственный капитал — это стоимостное выражение имущества компании, сумма уставного, резервного и добавочного капитала.

Уставный капитал формируется при создании компании и состоит из взносов учредителей.

Резервный капитал создается в процессе работы, состоит из части прибыли, полученный в процессе работы.

Добавочный капитал формируется за счет переоценки основных средств или дополнительных взносов учредителей.

Пример:

Средняя величина собственного капитала = (967 350 + 1 406 300) : 2 = 1 186 825 (руб.)

Рентабельность собственного капитала = 676 300 : 1 186 825 = 0,57 или 57%

Существует еще одна формула расчета, формула Дюпона. Она позволяет более точно понять, какой из показателей оказывает большее значение на рентабельность капитала.

Рентабельность собственного капитала = Рентабельность продаж х Оборачиваемость активов х Мультипликатор собственного капитала

Чистая рентабельность продаж была рассчитана выше и равна 0,177.

Оборачиваемость активов — эффективность использования активов, сколько денег получает компания с каждого вложенного в активы рубля.

Оборачиваемость активов = Выручка / Средняя стоимость активов

Оборачиваемость активов = 3 800 000 : 1 672 650 = 2,272

Мультипликатор собственного капитала в формуле Дюпона — это отношение средней стоимости активов компании к собственному капиталу.

Мультипликатор собственного капитала = Средняя стоимость активов / Средняя величина собственного капитала

Мультипликатор собственного капитала = 1 672 650 : 1 186 825 = 1,409

Рентабельность собственного капитала = 0,177 х 2,272 х 1,409 = 0,57 или 57%

Если упростить формулу Дюпона, то получится обычная формула расчета рентабельность собственного капитала. Для этого нужно преобразовать множители в дроби:

Рентабельность собственного капитала = (Чистая прибыль / Выручка) х (Выручка / Средняя стоимость активов) х (Средняя стоимость активов / Средняя величина собственного капитала)

И упростить дроби, сократив значения выручки и средней стоимости активов:

Рентабельность собственного капитала = Чистая прибыль / Средняя величина собственного капитала

Мария Искусных, ресторатор, операционный директор:

«Показатели рентабельности, безусловно, являются одними из ключевых показателей эффективной деятельности. Представители малого бизнеса, а в ресторанной индустрии таких очень много, зачастую пренебрегают расчетами. Этого делать не стоит. Без расчетов, прибыльным может показаться проект, который таким не является. Я считаю, что любой предприниматель минимум раз в три месяца должен рассчитывать, как валовую рентабельность ресторана в целом, так и рентабельность продаж, в том числе, сравнивая рентабельность продаж текущую с той, что была раньше, особенно при обновлении меню»

Зачем рассчитывать доходность

Накупить ценных бумаг и сколько‑то на них заработать довольно просто. Инвестору даже не надо никуда ходить — брокеры переехали в мобильные приложения, через которые можно приобрести разные активы на разных рынках.

Пока инвестор не знает, сколько именно он зарабатывает, ему трудно сохранить деньги или выгодно их вкладывать в будущем. Человек может думать, что у него отличные результаты, но внимательный расчёт покажет: не такие уж и отличные, особенно в сравнении с другими инструментами, поэтому нужно подумать о смене активов. Или наоборот: реальная доходность хорошая, и стоит продолжать в том же духе.

Для того чтобы всё это понять, нужно разобраться с относительной доходностью портфеля и подсчитать, сколько процентов годовых получает инвестор.

Способы повышения рентабельности

Существует два основных пути повышения рентабельности:

- Увеличение дохода: рост объема производства и реализации продукции, повышение цен, увеличение в ассортименте доли продукции с более высокой рентабельностью.

- Снижение расходов: финансовый контроль, снижение себестоимости, оптимизация использования рабочего времени.

Оценить изменение рентабельности, а также прибыльности вашего бизнеса при изменении доходов и расходов можно с помощью калькулятора.

Резюмируем

- При оценке эффективности бизнеса прибыль играет важную роль, но без расчета рентабельности трудно понять ситуацию в целом.

- Рентабельность — это относительный показатель, рассчитанный как отношение прибыли к ресурсу, эффективность которого нужно оценить.

- Расчет рентабельности позволяет оценить эффективность бизнеса, сравнить компании из одной отрасли, выбрать наиболее выгодный способ вложения средств.

- Основные пути повышения рентабельности — увеличение доходов и снижение расходов бизнеса, а также выбор более рентабельных проектов и продуктов в ассортименте компании.

Что такое ROI

ROI – это коэффициент рентабельности инвестиций. Данный показатель измеряется в процентах и позволяет оценить убыточность или прибыльность той или иной инвестиции. Для расчета данного показателя нужно знать только 2 вещи: размер инвестиций и доход от вложений.

ROMI – то же, что и ROI, но только для оценки эффективности маркетинговых вложений. Показатель ROMI учитывает только маркетинговые расходы, не принимая в расчет остальные затраты, например расходы на производство товара.

Если говорить простыми словами, то ROI (Return on Investment) – это показатель, который демонстрирует то, насколько невыгодной или выгодной является инвестиция. Под инвестициями подразумеваются капиталовложения непосредственно в бизнес, то есть: расходы на аренду помещения, оплату налогов, зарплаты сотрудникам, закупку сырья, маркетинг, оборудование для работы и т. д.