Технический индикатор Средний Истинный Диапазон (Average True Range, ATR) – это показатель волатильности рынка. Его ввел Уэллс Уайлдер в книге «Новые концепции технических торговых систем» и с тех пор индикатор применяется как составляющая многих других индикаторов и торговых систем. Это довольно популярный индикатор, включенный в большинство программ для анализа рынков. Его главное назначение – установка правильных уровней Стоп-Лосс. Это самый эффективный метод установки стопов , что доказывает статистика.

Average True Range служит также и как фильтр тренда. Его можно интерпретировать по тем же правилам, что и другие индикаторы волатильности. Принцип прогнозирования с помощью ATR формулируется так: чем выше значение индикатора, тем выше вероятность смены тренда; чем ниже его значение, тем слабее направленность тренда. Подробный обзор индикатора в сегодняшнем материале.

Как пользоваться индикатором ATR

Расчет

Истинный диапазон (True Range) есть наибольшая из следующих трех величин:

разность между текущими максимумом и минимумом; разность между предыдущей ценой закрытия и текущим максимумом; разность между предыдущей ценой закрытия и текущим минимумом.

True Range = Max(High[1]-Low[1]; High[1] – Close[2]; Close[2]-Low[1])

Индикатор Среднего Истинного Диапазона (Average True Range) представляет собой скользящее среднее значений истинного диапазона:

Average True Range = SMA(TR,N), где TR – истинный диапазон, N – период усреднения, SMA – простая скользящая средняя.

Из настроек для индикатора ATR доступен лишь период усреднения, который по умолчанию равен 14.

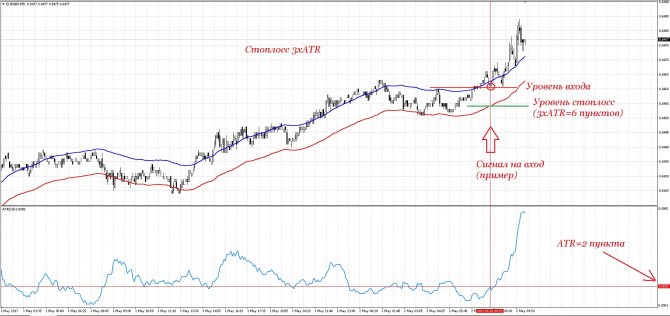

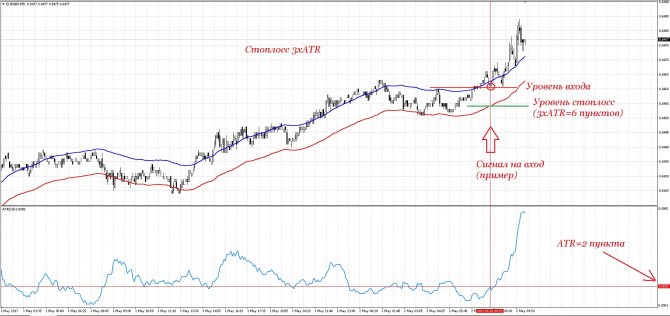

Трендовая стратегия торговли по стохастику и ATR

При торговле по данной методике сделки будут открываться в моменты развития новой сильной тенденции, которая часто появляется после продолжительного флэта или консолидации.

Для работы установите на график стохастик со стандартными настройками и ATR с периодом 14. Таймфрейм рабочего графика – M15. Валютная пара может быть любой из списка волатильных, например, евро/доллар.

Торговать лучше днем, так как в ночное время суток основные торговые сессии неактивны и рынок обычно движется во флете.

Первый сигнал должен быть получен от Average True Range. Его линия должна начать подъем вверх, двигаясь к максимальному значению. Это сигнал о том, что волатильность рынка повысилась и возможно зарождение нового тренда.

Как только ATR начал повышаться, переключите внимание на стохастик – он укажет на тип и направление сделки:

- Если мувинги Stochastic пробили уровень 80 сверху вниз, то на рынке зарождается медвежья тенденция. Можно открывать позицию на продажу.

- Если линии Stochastic пробили линию 20 снизу вверх, то на графике формируется бычья тенденция. Можно оформлять ордер на покупку.

Стоп-лосс для защиты депозита следует установить на точке ближнего локального экстремума. Тейк-профит лучше заменить трейлинг-стопом и закрыть сделку в тот момент, когда линия ATR сменит свое направление и начнет опускаться вниз. Еще один сигнал к закрытию ордера – вход линий стохастика в противоположную экстремальную зону:

- Ордер на покупку следует закрывать в тот момент, когда стохастик достиг зоны перепроданности.

- Ордер на продажу закрывают тогда, когда Stochastic достигает зоны перекупленности.

Данная стратегия универсальна, поэтому ее можно изменять или дополнять по своему усмотрению. Например, вместо стохастика можно использовать Parabolic SAR, который также указывает на смену тенденций.

Рекомендуем вам также скачать и установить индикатор Parabolic SAR со звуком.

Индикатор ATR – это универсальный инструмент для анализа волатильности рынка. Он подходит для торговли любыми активами, в том числе ценными бумагами, криптовалютой, акциями и т.п.

Использование ATR как фильтра

ATR можно использовать как фильтр тренда. Для этого нужно нанести на график ATR срединную линию. При ее пробое возникают наиболее существенные движения цены. У индикатора нет и не может быть отрицательных значений и определенной срединной линии тоже. Выбирается она на глаз, для каждого рынка отдельно. Советую в качестве срединной линии накладывать на график ATR скользящую среднюю с большим периодом. Пока ATR ниже своей скользящей средней, движения незначительны и рынок спокоен. При пробое ATR своей средней снизу-вверх начинается тренд. Кроме того, некоторые трейдеры рекомендуют использовать индикатор на нескольких ТФ, например, на H1 и D1. Если их направления согласованы и на меньшем ТФ индикатор пересек свою срединную линию, рынок оживился. Еще раз повторюсь, настраивать ATR и срединную линию нужно под каждый рынок и каждый ТФ отдельно.

Отлично работает ATR14 и MA100 в качестве срединной линии для определения времени торговли по торговым системам, основанным на принципе возврата к среднему. Также очень неплохо показывает себя индикатор Envelopes (240), примененный к значениям индикатора ATR – при нахождении ATR ниже Envelopes, волатильность мала, а после пробоя канала вверх возможны резкие волатильные движения. Также ATR часто используют для определения средней длины свечи. Например, если текущее показание ATR больше, скажем, 20, или, наоборот, меньше 10, вход в сделку пропускается. Тут все вполне логично – если на текущем рынке слишком маленькие свечи, то потенциал для прибыли невелик. Если же свечи слишком большие, то, скорее всего, на рынке происходят какие-то экстремальные события вроде выхода важных экономических новостей. А как мы все знаем, во время выхода новостей рынок довольно нестабилен и дальнейшее направление движения инструмента слабо прогнозируется.

Как использовать индикатор ATR?

Поскольку ATR — это прежде всего инструмент для измерения волатильности, его нельзя использовать в качестве отдельного инструмента для торговли на рынке. Вы будете использовать его в сочетании с вашей торговой стратегий для точной настройки входа, размещения стоп-лосса и цели получения прибыли.

Индикатор ATR не относится к трендовым

Некоторые трейдеры заблуждаются, считая, что тренд на рынке и волатильность — это одно и то же. Но это совсем не так. Волатильность может быть низкой, в то время как тренд будет продолжать свое движение.

Как индикатор ATR может помочь нам в поиске сетапов на пробой?

Волатильность на рынке всегда меняется. Периоды с низкой волатильности сменяются на периоды с высокой волатильностью. И наоборот. Следовательно, мы можем ожидать, что если рынок долгое время находится в состоянии низкой волатильности, этот период может сменится на высокую волатильность.

Как мы можем определить моменты, когда цена может совершить пробой уровня?

- Дожидаемся, когда волатильность приблизится к своим минимальным значениям на недельном таймфрейме.

- Находим консолидацию в этом периоде.

- Торгуем на пробой уровня.

Как можно использовать индикатор ATR для постановки стоп-лоссов?

Случалась ли с вами ситуация, когда цена задевала ваш стоп-лосс, а потом начинала двигаться в выбранном вами направлении? Чаще всего это происходит потому, что ваш стоп находится слишком близко от точки входа. Поэтому всегда нужно оставлять для цены свободное пространство, которое бы учитывало среднюю дневную волатильность.

Индикатор ATR прекрасно поможет нам в этом:

- Мы выясняем текущее значение ATR.

- Выбираем множитель.

- Прибавляем полученное значение к нашей цене входа.

К примеру, если ваш множитель равен единице. Мы выставляем стоп-лосс на величину 1 ATR от цены входа.

Как использовать индикатор ATR для ловли больших трендов?

Если вы хотите оставаться в трендовом движении рынка как можно дольше, вы можете использоватьтрейлинг стоп. Одним из самых популярных методов будет использование значения ATR для этой цели:

Смысл в том, чтобы использовать значение индикатора ATR, чтобы определить расстояние, на которое вы хотите отследить цену. Когда цена будет двигаться в вашу пользу, стоп-лосс также будет двигаться вместе с ценой, принимая во внимание расстояние, которое вы установили от текущей цены. Это позволит вам извлечь максимальную выгоду из рынка при наличии постоянного тренда.

- Выбираем множитель.

- Отнимаем значение ATR, умноженное на множитель, от крайнего значения цены.

Какой множитель лучше всего использовать? Используйте небольшой множитель для слабых трендов и больший — для сильных трендов. Найдите лучший множитель для себя.

Как использовать индикатор ATR для фиксации прибыли?

Если линия ATR находится в верхней половине во время вашей торговли, вы можете рассмотреть возможность умножения минимального потенциала цели вашего паттерна на 2. С другой стороны, если линия ATR находится в нижней половине индикатора, вы можете выбрать минимальный потенциал паттерна.

Допустим, цена совершает пробой фигуры треугольник в бычьем направлении. В результате вы решаете войти в лонг. Правила треугольника гласят, что вы должны оставаться в рынке при минимальном движении цены, равном размеру шаблона. Однако, если ATR показывает вам высокие значения в это время, вы можете рассмотреть возможность остаться в сделке до достижения двойного размера треугольника.

Как вариант, вы можете закрыть половину своей позиции на исходной цели и закрыть другую половину на второй цели.

Как понять, что вскоре произойдет смена текущей тенденции?

Ни одно направленное движение цены на рынке не может продолжаться бесконечно долго. Рано или поздно случится откат, цена войдет в состояние консолидации или произойдет смена тенденции. ATR поможет нам в поиске подобных точек разворота. Нам нужно:

- Посмотреть текущее значение ATR.

- Умножить его на 2.

- Если цена продолжает свое движение и оно превышает значение ATR, умноженное на 2, точка разворота уже близко.

Не нужно использовать эту технику в изоляции. Комбинируйте ее с уровнями поддержки и сопротивления, чтобы находить возможные точки разворота.

Мы видим, что цена упала на 500 пунктов (что уже близко к значению 2ATR) и подошла к уровню сопротивления. Затем формируется модель бычьего поглощения на дневном графике.

Мы имеем все предпосылки к тому, что текущее нисходящее движение закончится, и цена развернется наверх.

Использование ATR для выхода

ATR часто используют для установки адаптивного стоп лосса, как фиксированного, так и плавающего (трейлинг-стоп). Идея установки стопов на основе волатильности лично мне по душе и я часто использую именно такой вариант для трейлинга. Как правило, для вычисления необходимого размера стоп приказа значение индикатора умножается на определенную константу, которая зависит от теоретической длительности будущей сделки. Для часовых графиков, например, можно взять константу, равную 2-4. То есть, например, для сделки по EURUSD при ATR=0,0062 на часовике мы 6,2 умножаем на константу, например, 3 и наш стоп получается примерно 18 — 19 пунктов.

Гораздо удобней (и, думаю, это будет вполне правильно и логично) использовать ATR для трейлинг-стопа. В этом случае величина трейлинга автоматически подстраивается под текущую волатильность рынка. Например, мы вошли в сделку, накопили определенную прибыль по позиции, и на заданном расстоянии трал начал подтягиваться к цене. Цена, в свою очередь, начала резкое движение в нужную сторону. Трал при этом держится на довольно большом расстоянии, давая рынку возможность двигаться дальше. Затем движение заканчивается и начинается флэт. ATR соответственно падает и наш трал становится короче — стоп придвигается поближе к цене. Как известно, после периодов сильного тренда возникает флэт, после которого цена снова резко начинает движение, причем не обязательно в нашу сторону. В случае разворота после периода флета мы потеряем немного — наш стоп подтянут достаточно близко к цене. В случае продолжения картина повторится вновь и вновь, вплоть до активации, в конце концов, нашего стоп приказа.

Как работает Average True Range

Вообще, разбор любого индикатора я бы советовал начинать именно с изучения алгоритма его работы. В случае с ATR расчет значения индикатора на каждой свече ведется в 2 этапа:

• сперва выполняется определение истинного диапазона, используются 3 зависимости вида.

• затем уже рассчитывается средний истинный диапазон. Т.е. из трех полученных значений просто берутся максимальные и сглаживаются на определенном временном промежутке. В итоге для каждой свечи индикатор ATR имеет свое значение.

Относится ATR к категории осцилляторов и присутствует в любом торговом терминале сразу после его установки, отдельно добавлять его не нужно. Что касается настроек, то изменять можно всего лишь один параметр — период, на протяжении которого будет усредняться значение истинного диапазона. Прочие настройки (тип, цвет линии и т. д.) меняют лишь визуальную составляющую и потому не играют никакой роли в работе самого индикатора.

Значения ATR отображаются в виде десятичной дроби с 4 знаками после запятой. Чтобы узнать значение ATR для каждой свечи нужно всего лишь перенести запятую на 4 знака вправо. Например, значение 0,0039 говорит о том, что в данном случае ATR = 39 пунктам по 4-знаку.

Фильтр волатильности для программистов

И в качестве бонуса для тех, кто умеет (или учится) программировать, я решил выложить свой вариант функции, запрещающей торговлю при высокой волатильности.

extern bool UseATRFilter = true; extern int ATRPer = 14; extern int EnvPer = 240; input ENUM_MA_METHOD EnvMode = MODE_EMA; extern double EnvDev = 10; bool ATRFilter() { if(!UseATRFilter) return(true); double ATR[500]; for(int i=0;i<=499;i++) { ATR=iATR(_Symbol,PERIOD_M5,ATRPer,i+1); } ArraySetAsSeries(ATR,true); double ATR1=iATR(_Symbol,PERIOD_M5,ATRPer,1); double EnvUp=iEnvelopesOnArray(ATR,0,EnvPer, EnvMode,0,EnvDev,MODE_UPPER,0); if(ATR1

Эта функция возвращает false, если текущая волатильность на рынке великовата для торговли, и true, если индикатор ATR находится под каналами Envelopes. Функция действительно значительно улучшает результаты советников, использующих принципы работы в канале (по крайней мере, тех, в которых я пробовал ее применить). Кроме того, думаю, она также пригодится и для торговых систем, для которых, наоборот, низкий уровень волатильности приносит убытки (но я пока в этой роли ее не тестировал).

LWMA ATR – сглаженный индикатор среднего истинного диапазона

В базовой версии индикатора для сглаживания применяется обычная скользящая средняя. Иначе говоря, просто берутся значения ATR для каждой свечи на заданном временном интервале и рассчитывается их среднее значение. В модифицированном варианте LWMA ATR используется другой принцип — считается, что часть данных, близкая к текущей цене влияет на значение индикатора больше, соответственно, ей присваивается больший вес (с помощью коэффициента). А вот для данных, расположенных ближе к концу заданного периода для анализа, задается меньший коэффициент, так что и влияние их на показания индикатора меньше.

В настройках добавился всего один параметр — Multiplier, этот коэффициент отвечает за расчет рекомендованного стоп-лосса. В остальном все то же самое.

Даже визуально видно, что линейно-взвешенный вариант немного отличается от стандартного ATR. В целом форма линии индикатора сохраняется, просто немного меняются показания. В примере на линейно-взвешенной версии значение составляет 264 пункта (по 5-знаку) либо 26,4 п для 4-значных котировок. Стандартный ATR на этой же свече дает 21 п для 4-значных котировок или 210 п для 5-значных. То есть разница в показаниях составляет 20%, на спокойных участках эта разница меньше в разы, на высоковолатильных — может быть даже выше. Скачать индикатор — можно здесь.

Помимо этого, авторы добавили небольшое улучшение — информационное окно. В нем отображается информация по текущей волатильности, а также рекомендованный размер стоп-лосса в зависимости от заданного в настройках коэффициента.

Стрелочный индикатор ATR Hilo Channels Arrow

ATR Hilo Channels Arrow (скачать можно тут) — еще один стрелочник, позиционируется как замена всем известного TМА Channel. Если коротко описать алгоритм работы, то на графике строится канал по локальным экстремумам, также добавляется скользящая средняя, идентифицирующая состояние рынка, а также стрелками указывается направление возможного входа. Используется расширение по ATR с тем, чтобы входы в рынок формировались накануне сильных движений.

Канал строится на основании данных по волатильности, т.е. центральная скользящая средняя просто смещается на определенное расстояние вверх и вниз в зависимости от средней волатильности.

Есть одно но — индикатор, как и предыдущий, перерисовывается, то есть на истории все выглядит великолепно, но дело в том, что большинство убыточных входов просто исчезает на истории, ATR Hilo Channels хитрит.

Торговля ведется на отбой от границ канала, но самих по себе сигналов индикатора недостаточно. Если планируете использовать его в торговле, то мой вам совет — используйте любое возможное подтверждение, это может быть и свечной/графический паттерн, данные с других индикаторов и т. д.

ATR Channels – каналы, построенные на ATR

Еще один оригинальный вариант применения стандартного индикатора среднего истинного диапазона. В этом случае авторы ATR Channels скрестили его со скользящей средней и наложили непосредственно на график цены.

Строго говоря, это не один ATR, а сразу 3, для каждого из них задан свой коэффициент, благодаря которым после добавления на график получаем набор из трех каналов с общей срединной линией. Торговать рекомендуется только на отбой от границ каналов.

Общая идея примерно та же, что и у полос Боллинджера. Каналы строятся таким образом, что цена практически все время находится в их границах. Если и случается такое, что она выходит за границы третьего канала, то длится это буквально несколько свечей, потом происходит возврат в пределы каналов. Скачать индикатор каналов вы — можете здесь.

Лучше всего работать во флете (его можно определить по положение срединной линии каналов либо любым другим доступным способом). В этом случае отбои от границы канала работают как часы.

При этом сам по себе факт касания ценой границы канала не говорит ни о чем. Цена может пробить его и пойти дальше, отбиться от него и уйти в противоположном направлении либо и вовсе застыть на месте. Поэтому обязательно дожидайтесь подтверждения сигнала, тот же разворотный свечной паттерн — отличное подтверждение, можно использовать Стохастик (если работать будете только во флете). Также стоит учитывать вес канала — если цена добралась до границы крайнего канала, то вероятность отбоя растет.

Рассмотрим пару примеров сделок по ATR Channels + Stochastic:

• 1-я сделка — на графике видим медвежье поглощение + отбой от границы канала, Стохастик в зоне перекупленности. Можно рискнуть и продать сразу после поглощения, либо дождаться выхода Стохастика из зоны перекупленности. Цель — как минимум срединная линия, максимум — противоположная граница канала, от границы которого произошел отбой;

• 2-я сделка — первую закрываем вручную, так как цена застопорилась у голубого канала. Стохастик выходит из зоны перепроданности, хоть сигнал и неидеальный, но купить можно, открываем длинную позицию с небольшим стопом;

• 3-я сделка — предыдущая закрылась по стоп-лоссу. Ждем пока Стохастик выйдет из зоны перепроданности + оформится отбой от нижней границы синего канала;

• 4-я сделка — предыдущая закрывается по тейк профит. Переворачиваемся после оформления отбоя от верхней границы синего канала;

• 5-я сделка — предыдущая закрылась по , покупки открываем по причине дивергенции на Стохастике, отбоя от нижней границы красного канала и пересечения линий Стохастика в зоне перепроданности. Видно, что до цели цена все-таки добралась в будущем.

Если просчитать итог всех 5 сделок, то имеем 34 – 25 + 62 + 50 + 62 = 183 п. При этом с убытком закрылась только одна сделка, да и то, стоп-лосс оказался мизерным, порядка 25 пунктов.

В целом, я бы посоветовал сделки вручную не закрывать. В момент входа в рынок выставили стоп-лосс и тейк-профит, и просто ждите пока один из них не сработает. Дело в том, что цена часто немного притормаживает на промежуточных сопротивлениях и возникает соблазн прикрыть сделку, чтобы не потерять уже заработанные пункты. Лучше не жадничайте, в большинстве случаев цена все-таки доходит до противоположной границы канала. Для страховки можете переставить стоп-лосс в безубыток после того, как цена пройдет 30-40 пунктов в прибыльную сторону.

ATR Darma – стандартный индикатор со сглаженной линией

Индикатор ATR Darma (скачать можно — здесь) — от обычного отличается наличием линии, сглаживающей показания ATR. При этом базовый алгоритм ATR остается таким же, как и в авторской версии, просто добавлена сглаживающая линия. Предназначен этот инструмент для работы на крупных таймфреймах, автор не рекомендует спускаться ниже Н1, а лучше всего торговать на Н4 или даже на дневных свечах.

Лично этим индикатором я не пользовался, но даже при беглом анализе графика видно, что в работу можно брать 2 сигнала:

• когда сглаживающая линия и линия ATR расходятся — это говорит о нарастании тренда, в таких условиях можно либо наращивать позицию, либо искать момент для входа на откате, либо просто радоваться удачно заключенной сделке;

• когда линии пересекаются — это говорит о том, что движение либо взяло серьезную паузу, либо и вовсе силы быков и медведей сравнялись и теперь можно фиксировать позицию.

Так как применяется индикатор на крупных таймфреймах, то на небольшие коррекционные движения чаще всего не реагирует, а показывает действительно неплохие моменты для выхода из рынка. Рассматривать его можно и как дополнение к своей ТС, и как основу для новой торговой стратегии.

Как рассчитать ATR

Мы уже выяснили, что такое ATR. Это средний диапазон ценового колебания за определенный период — обычно за 14 дней. Теперь выясним, как же его рассчитать.

Для этого есть несколько способов:

- формула;

- готовый atr индикатор;

- ручное измерение.

Как показала практика, последний из них — самый простой и действенный, поэтому будем рассматривать, как рассчитать ATR вручную.

Вот алгоритм:

1. Откройте дневной график нужного вам актива.

2. Сделайте выборку из четырнадцати свечей подряд.

3. Важно, чтобы в ней не было чрезмерно больших свечей, которые обычно формируются на новостных движениях. Если они есть в вашей выборке, пропустите их.

4. На глаз определите среди выбранных среднюю по размеру свечу.

5. Измерьте ее перекрестием. Это и будет ваш ATR.

Трейлинг стоп на основе ATR (ATR Trailing Stop)

Помощник в чистом виде — никакой пользы при подаче сигналов он не принесете, а пригодится в тех случаях, когда нужно сопровождать перспективную позицию в течение длительного времени, а стандартный трейлинг-стоп не подходит.

Принцип работы индикатора ATR Trailing Stop (скачать — можно тут) следующий — задается минимальное значение в пунктах, с которого сделка начинает тралиться, после этого на каждой свече индикатор перемещает стоп-лосс в прибыльном направлении на величину, равную волатильности по ATR (могут вводиться и повышающие коэффициенты). Если цена стала двигаться менее активно и расстояние от цены до текущего уровня стоп-лосс не увеличивается (меньше заданного минимума), то стоп-лосс остается на том же уровне. То есть выход из сделки в любом случае осуществляется по стоп-лоссу, просто к этому моменту он уже давно находится в прибыльной зоне, на сильном тренде это лучше, чем использование фиксированного тейк-профита.

После добавления на график в виде ломаной линии будет отображаться положение трейлинг стопа, как его бы переносил индикатор, если бы была открыта позиция в то или иное время. И отсюда следует небольшой важный вывод — рекомендованный параметр 14 не слишком хорошо подходит именно для трала сделки на сильном движении. При более-менее спокойном рынке использовать можно как стандартный период 14, так и поменьше — придется экспериментировать.