Мультипликатор P/S (англ: Price to Sales ratio, аналог: P/Revenue, перевод: Цена / Выручка) – коэффициент отношения капитализации компании на фондовом рынке к ее выручке. Другими словами, показатель отражает, сколько платит инвестор за единицу выручки. Данный критерий, наряду с такими мультипликаторами как: P/E, P/BV, EV/EBITDA, EPS, ROE, применяется в стоимостном инвестировании, как инструмент поиска недооцененных акций.

Стоимостное инвестирование (value investment) широко развито и распространено на Американском фондовом рынке. Основоположником такого подхода был Б. Грэхем и Д. Додд еще в 40-е годы 20-го века. Сейчас его идеи активно реализует Уоррен Баффет. Суть стоимостного инвестирования заключается в поиске недооцененных рынком акций, но обладающий высокой внутренней стоимостью, которые в долгосрочной / среденесрочной перспективе имеют потенциал для роста.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Формула расчета P/S

Разберем что показывает коэффициент P/S и какие существую формулы расчета по балансу.

Вариант №1. Формула расчета мультипликатора P/S следующая и очевидная:

Капитализация – стоимость всех выпущенных акций на фондовом рынке компании. Ее можно узнать на официальных сайтах компаний, на бирже ММВБ или в сервисе Tradingview.

Выручка – объем продаж продукции (услуг). Отражается 2110 строкой в «Отчете о финансовых результатах».

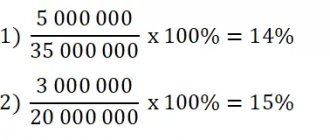

Вариант №2. Вариация расчета коэффициента через рентабельность продаж:

Показывает прямую связь между ROS — рентабельностью продаж и мультипликатором P/E (Капитализация / Чистая прибыль).

Преимущества использования критерия «Выручки» в P/S

Одним из преимуществ P/S по отношению к другим показателям (например P/E), является использование в знаменателе выручки. Ее использование отражает:

- Меру влияния компании. Использование выручки в расчетах коэффициента, как общего показателя результативности деятельности отражает, как компания доминирует в своей отрасли, какой объем денежных средств получает от продаж.

- Потенциал для роста. Выручка это то количество денег, которое компания получила от продаж. Если использовать чистую прибыль, то мы исключаем влияние затрат на себестоимость, управленческие и операционные расходы. При увеличении рентабельности и снижении затрат выручка становится потенциальным драйвером чистой прибыли.

Резюме

- Коэффициент P/S дает возможность оценить компанию с незначительной или нулевой прибылью.

- Более высокое соотношение P/S по сравнению с аналогичными компаниями или отраслью может предполагать преувеличенную стоимость актива. В то же время более низкое соотношение P/S предполагает его недооцененность.

- Сравнение соотношения P/S компаний в разных отраслях может оказаться нецелесообразным, учитывая разницу в затратах, необходимых для получения прибыли или оплаты долгов.

- Как и во всех методах анализа, коэффициенты, основанные на продажах, являются лишь частью решения. Для оценки компании инвесторам следует учитывать несколько показателей.

- Низкий коэффициент P/S может указывать на непризнанный потенциал стоимости — при условии существования других критериев, таких как высокая рентабельность, низкий уровень долга и хорошие перспективы роста. В противном случае коэффициент P/S может быть ложным индикатором стоимости.

Хотя коэффициент P/S рассматривается в качестве основного отраслевого показателя для инвестиционной проверки, недоброжелатели утверждают, что его значимость для определения внутренней стоимости компании ограничена. Согласно гипотезе эффективного рынка, вся важная информация о стоимости компании отражается в ее текущей цене акций.

Таким образом, использование цены акций в качестве входного параметра для расчета коэффициента P/S является контринтуитивным, что делает этот мультипликатор в значительной степени неактуальным.

И наоборот, многие аналитики и инвесторы считают, что цена акций компании основана на общественном восприятии. Для таких сторон возможность инвестирования в недооцененную компанию является потенциальным способом получения финансовой выгоды.

В погоне за сделками на рынке акций соотношение P/S может быть полезным инструментом и неотъемлемой частью фундаментального анализа.

⇐ Как заработать на акциях. Урок 5. Коэффициент Р/Е Как заработать на акциях: статьи от финансового аналитика ⇒

Нормативное значение P/S

Ключевая задача показателя найти те компании, которые недооценены рынком и имеют потенциал для роста в дальнейшем. Чем больше значение P/S, тем хуже для инвестора, т.к. ему приходится больше платить за каждую 1 единицу выручки.

| Значение | Привлекательность |

| P/S < 1 | Компания недооценена и имеет потенциал для роста |

| 1 < P/S < 2 | Компания оптимально оценена рынком |

| P/S > 2 | Компания переоценена рынком |

| P/S1 2 | Компания (1) более инвестиционно-привлекательна чем (2) |

| P/S1 * | P/S компании меньше среднерыночного значения (*) Компания может быть куплена (поглощена) из-за низкой капитализации |

На рынке капитала нет точных нормативов, они все носят рекомендательных характер. Так, например, компания Apple (AAPL) P/S >3. И не смотря на ее переоценённость, все равно имеет тенденцию к росту.

Связь P/S и этапа развития компании

Динамика коэффициента P/S отражает фазу развития компании. Изменение выручки показывает этапа развития: рост, стагнация, спад. В фазе роста объемы выручки показатель будет снизаться и наоборот при снижении выручки коэффициент будет расти.

| Динамика P/S | Фаза развития компании |

| P/S ↓ | Фаза роста. Компания увеличивает объемы продаж, влияние и доминирование в своей отрасли |

| P/S ↑ | Фаза спада или стагнации. Компания снижает объемы продаж, уменьшение влияние на рынке, снижение конкурентоспособности |

Практический пример расчета P/S для ПАО Газпром

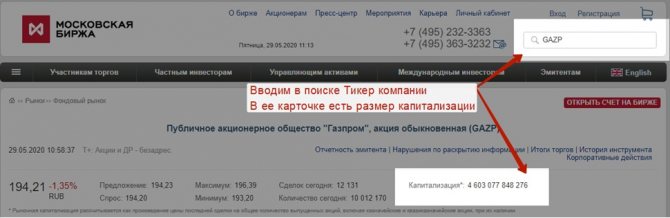

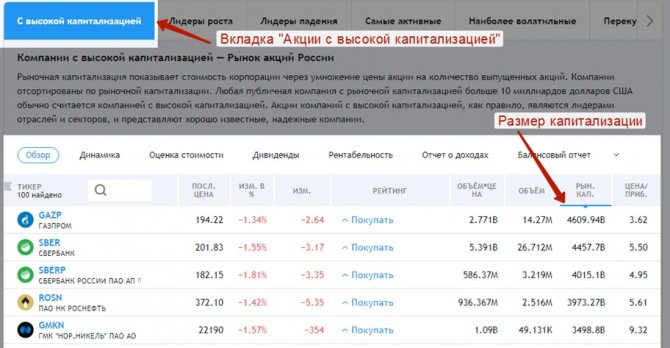

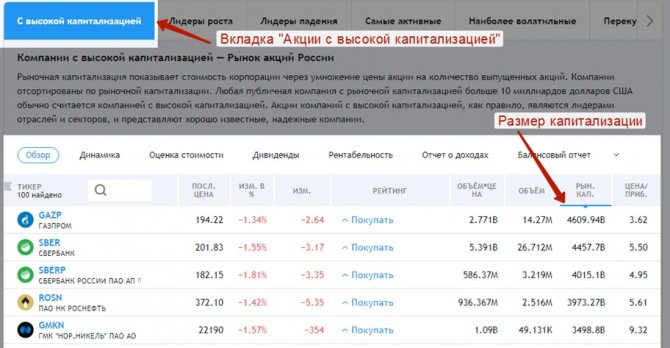

Для более глубокого понимания рассмотрим практический пример расчета мультипликатора P/S для ПАО Газмром (GAZP). На первом этапе рассчитываем капитализацию компании. Для этого заходим на Московскую биржу → вводит в строке поиска тикер компании “GAZP” → в карточке компании отражен размер капитализации.

Где найти размер капитализации компании на отечественном фондовом рынке (ММВБ)

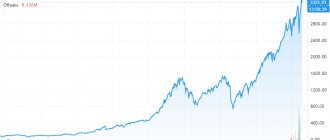

Второй способ определить капитализация с помощью сервиса TradingViews → перейти в сервис.

Оценить размер капитализации компании с помощью сервиса TradingView

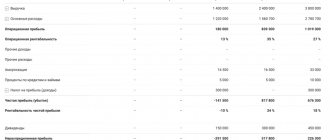

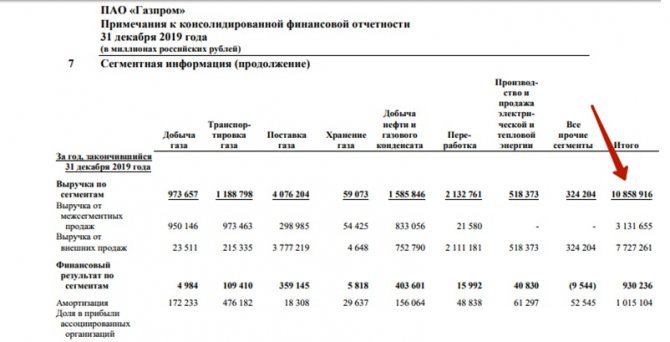

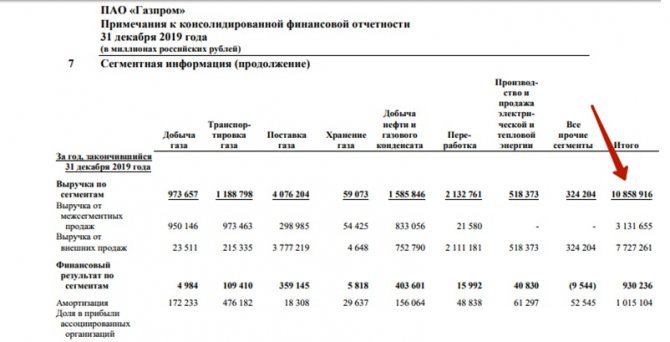

Для расчета выручки необходимо воспользоваться ежеквартально финансовой отчетностью Газпрома с официального сайта. Отчетность по кварталам и годам можно посмотреть здесь → отчетности. Выручка отражается в «Отчете о финансовых результатах» первой строчкой (2110 код).

Итоговое значение P/S = 4609000 / 10858916 млн. руб. = 0,42

Такое значение сигнализирует о сильной недооцененности акции.

В расчетах я использовал данные по выручке за 2022 год, т.к. еще нет отчетности за 1 квартал.

Низкий P/S — к скорым переменам…

Низкое значение показателя рентабельности выручки (P/S) внутри отрасли косвенным образом свидетельствует о том, что эта компания стоит дешевле своих конкурентов (почему это так, предлагаю поразмыслить самостоятельно).

Прожженые инвесторы, разумеется, знают о такой метаморфозе и предпринимают усилия к отысканию подобных компаний для последующего поглощения.

Это достаточно широко распространенная схема: поглощение эффективно управляемым бизнесом низкорентабельной компании в пределах той же отрасли.

«Поглотители» соглашаются уплатить за низкорентабельную компанию больше ее стоимости, поскольку рассчитывают получить значительные выгоды от слияния компаний.

Эти выгоды могут выражаться, в [1]

приобретении акций компании по относительно невысоким ценам (даже с учетом предлагаемой премии),

[2]

устранении конкурента,

[3]

расширении своего присутствия на рынке,

[4]

росте рентабельности собственного капитала.

Именно поэтому компании с низким P/S, как правило, «на прилавке не залеживаются»…

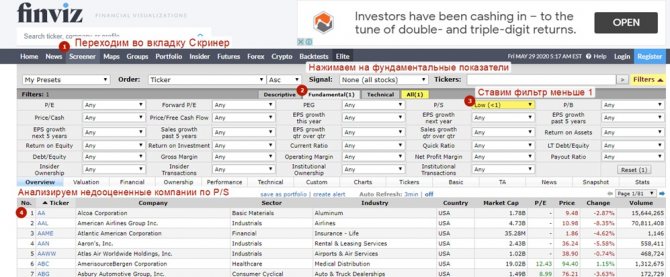

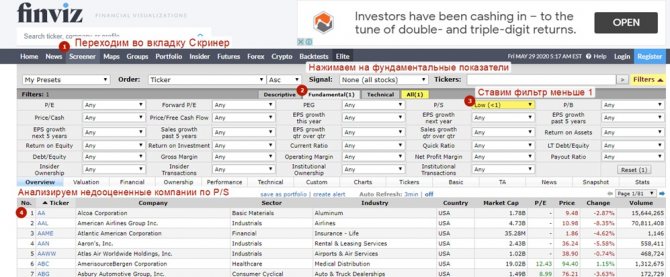

[Сервис] Где быстро посмотреть P/S для зарубежных акций

Для того чтобы найти акции зарубежных компаний воспользуемся сервисом finviz.com → Screener. Заходим в раздел «Скринер» → «Фундаментальные показатели» → «Фильтр <1». На рисунке показаны этапы работы с сервисом по поиску недооцененных акций. Дальнейший анализ может быть направлен оценку привлекательности других показателей компании P/E, P/B, P/C, коэффициента текущий ликвидности, коэффициента быстрой ликвидности, рентабельности (ROA, ROE, ROI).

Пошаговая инструкция как оценить P/S для иностранных акций с помощью сервиса Finviz

(+ / –) Преимущества и недостатки P/S

Рассмотрим преимущества и недостатки применения показателя P/S.

(+) Сложность в манипулировании. Показатель выручке, который входит в формулу расчета сложно подделать в финансовых отчетах (нежели чистую прибыль). Она не зависит от учетной политики и напрямую отражает результативность компании. Вариант манипулирования P/S. Одним из вариантов воздействия на коэффициент является применение обратного выкупа акций в целях увеличения рыночной стоимости.

(+) Унифицированная форма сравнения всех компаний. Возможность сопоставлять различные компании, независимо от их отрасли, стадии развития и размера. Сравнивая компании по абсолютным значениям фундаментальных показателей: чистой прибыли, выручке, размеру активов, задолженности и т.д. мы бы не смогли сопоставить бизнесы из-за волатильности этих показателей и их абсолютных значений.

(+) Универсальность в расчетах. Коэффициент всегда можно рассчитать при любых финансовых отчетах компании. Так как в знаменателе стоит выручка, которая есть всегда, в отличие от чистой прибыли, которая в некоторые периоды может быть отрицательная или равна нулю. Это преимущество перед мультипликатором P/E, который может в некоторые периоды принимать отрицательные значения (рассчитывается как отношение цены акции к чистой прибыли).

(–) Большая выручка, может скрывать маленькую прибыль. Компания может получить большую выручку, но не иметь чистой прибыли, которая может расходоваться на затраты, себестоимость, взносы и налоги. Ориентация только на этот показатель не предоставит полной информации о компании.

Теперь, после того как мы ознакомились с основами изучения финансовой отчетности компаний (языком бизнеса), необходимо рассмотреть базовый язык инвестиций. Коэффициенты P/E, EPS, PEG и другие — это основной инструмент, используемый инвесторами для соотношения цены компании с качеством её работы. Эти быстрые и грубые оценочные показатели могут быть для вас весьма полезны, если вы не будете забывать о присущих им ограничениях. Но перед тем как приступить к каким-либо вычислениям, мы должны сначала рассмотреть некоторые необходимые определения.

Коэффициенты — это основной инструмент, используемый инвесторами для соотношения цены компании с качеством её работы.

Прибыль на акцию (EPS) — это чистая прибыль компании (обычно за 12 предшествующих месяцев), деленная на число выпущенных в обращении акций. EPS существует в двух видах − базовом и размытом. Базовый коэффициент учитывает только фактическое число акций в обращении, в то время как размытый коэффициент принимает во внимание всё возможное число акций, с учетом выданных на настоящий момент опционов и тому подобных инструментов. Размытый EPS является более «консервативным» коэффициентом.

EPS = (Общая чистая прибыль компании) / (Число акций в обращении)

EPS дает вам быстрое представление о прибыльности компании, однако его нельзя использовать в одиночку.

EPS дает вам быстрое представление о прибыльности компании, однако его нельзя использовать в одиночку, без анализа денежных потоков и других показателей хозяйственной деятельности.

Рыночная капитализация — это рыночная стоимость компании. Она вычисляется путем умножения числа акций в обращении на текущую рыночную стоимость одной акции. К примеру, если у компании XYZ в обращении находится 10 миллионов акций и одна акция стоит 25 долларов, то рыночная капитализация компании XYZ составляет 250 миллионов долларов. Как мы вскоре выясним, этот показатель не только даёт нам представление о размере компании, но и может быть использован в расчете других показателей оценки стоимости компании.

Рыночная капитализация = (Цена акции) х (Число акций в обращении)

Так же, как существует три вида прибыли (валовая, операционная и чистая), существует и три вида рентабельности, позволяющих определить степень прибыльности компании.

Валовая рентабельность (рентабельность продаж) = (Валовая прибыль) / Выручка

Операционная рентабельность = (Операционная прибыль) / Выручка

Чистая рентабельность = (Чистая прибыль) / Выручка

Этот коэффициент — один из наиболее популярных способов оценки стоимости компании. Он определяет соотношение стоимости акции компании к прибыли на одну акцию за предшествующие четыре квартала. К примеру, акция компании, торгующаяся по цене в 15 долларов с прибылью за предшествующий год в 1 доллар на акцию будет иметь коэффициент P/E равный 15.

P/E = (Цена акции) / EPS

Коэффициент P/E дает нам примерное представление о цене, которую платят за акции компании другие инвесторы, относительно базовых прибылей этой компании.

Этот коэффициент дает нам примерное представление о цене, которую платят за акции компании другие инвесторы, относительно базовых прибылей этой компании. Он также выступает грубой мерой того, являются ли акции компании дорогими или дешевыми. В общем случае, чем выше коэффициент P/E, тем больше готовы платить инвесторы за каждый доллар прибыли этой компании. Акции с высоким коэффициентом P/E (в основном со значением выше 30) обычно имеют высокие темпы роста и / или ожидания роста прибыли компании. Акции с низким значением коэффициента P/E (обычно, ниже 15) обычно подвержены медленному росту и имеют более скромные перспективы прибыли в будущем.

Коэффициент P/E может быть также полезен при сравнении этих коэффициентов у схожих компаний, чтобы проанализировать, кто из конкурентов оценивается рынком выше. Кроме того, вы можете сравнить коэффициент компании с общим коэффициентом всего рынка в виде индекса S&P 500 или любым другим подходящим индексом. Это даст вам информацию об оценке акции относительно рынка.

Одной из полезных вариаций этого коэффициента является ставка доходности, или значение EPS, деленное на цену акции. Ставка доходности − это значение, обратное коэффициенту Р/Е, поэтому более высокая ставка доходности означает относительно более дешевую акцию, а более низкая ставка доходности − более дорогую. Бывает также полезно сравнить ставку доходности с доходностью 10- или 30-летних облигаций Казначейства, чтобы получше понять, насколько дорога или дешева конкретная акция.

Ставка доходности = 1 / (коэффициент Р/Е) = EPS / (Цена акции)

Еще одной полезной вариацией выступает коэффициент PEG. Высокое значение Р/Е обычно означает, что рынок ожидает от компании быстрого роста прибылей в будущем. Это означает, что основной потенциал прибыльности компании расположен именно в будущем. А это в свою очередь ведет к тому, что рыночная стоимость компании (которая отражает все эти будущие ожидаемые прибыли) весьма велика по отношению к текущим прибылям.

Коэффициент PEG позволяет определить, не зашел ли коэффициент P/E слишком далеко в оценке будущего. Коэффициент PEG дает вам представление о том, сколько инвесторы платят за рост компании. Коэффициент PEG — это будущее значение коэффициента P/E, деленного на ожидаемую ставку роста прибыли компании в ближайшие пять лет, определенную через консенсусный прогноз аналитиков. К примеру, если компания имеет значение будущего P/E в размере 20 при ожидаемом росте годовой прибыли в 10% в год, значение коэффициента PEG для этой компании будет равно 2. Чем более высокое значение принимает коэффициент PEG, тем более относительно дорогими являются исследуемые акции.

PEG = (Будущее значение Р/Е) / (Темп годового роста EPS в ближайшие 5 лет)

Как и в случае с другими коэффициентами, PEG надо использовать с осмотрительностью. В своем расчете он опирается на два предположения аналитиков: прибыль в будущем году и годовые темпы роста прибыли в ближайшие пять лет, и таким образом вдвойне подвержен воздействию слишком оптимистичных и слишком пессимистичных настроений аналитиков. В добавок, в случае прогнозируемого нулевого роста, этот коэффициент теряет всякое значение.

Коэффициент «Цена / Продажи», или P/S, определяется схожим образом с коэффициентом P/E, с той лишь разницей, что в знаменателе используется значение выручки, а не прибыли. Его важность для инвестора состоит в том, что он базируется на объеме продаж, то есть на таком показателе, которым гораздо более сложно манипулировать и при вычислении которого используется гораздо менее допущений, чем при вычислении прибыли. Кроме того, поскольку продажи обычно бывают более стабильными, нежели прибыль, коэффициент P/S может быть хорошим инструментом для определения компаний, подверженных цикличным колебаниям.

P/S = (Цена акции) / (Выручка на одну акцию) = (Рыночная капитализация) / (Объем продаж)

Используя коэффициент P/S, необходимо помнить, что доллар прибыли имеет всегда одну и ту же ценность, вне зависимости от того, какой объем продаж его породил.

Используя этот коэффициент, необходимо помнить, что доллар прибыли имеет всегда одну и ту же ценность, вне зависимости от того, какой объем продаж его породил. Имеется в виду, что один доллар продаж в компании с высоким уровнем рентабельности стоит больше, чем один доллар продаж в компании с низким уровнем рентабельности. А это ведет к необходимости сравнивать компании с помощью этого коэффициента только в рамках одного сектора или секторов со схожими характеристиками.

Чтобы понять различия между разными секторами экономики, давайте сравним продуктовый магазин с производством медицинского оборудования. У продовольственных магазинов торговая наценка обычно не превышает нескольких центов на один доллар, что приводит к коэффициенту P/S в размере 0,5, одному из самых низких среди всех отраслей промышленности. Чтобы создать один доллар прибыли, магазинам необходим огромный объем продаж, поэтому для инвесторов большие объемы продаж в этой индустрии являются чем-то привычным.

В то же время, рентабельность производителей медицинского оборудования гораздо выше. Для того, чтобы создать один доллар прибыли, таким производителям совсем не нужны космические объемы продаж. Неудивительно, что показатель P/S у таких компаний колеблется в районе 5,0. Таким образом, розничная сеть со значением P/S в 2,0 будет выглядеть крайне переоцененной, а производитель медицинского оборудования с таким же значением P/S будет оценён чертовски дёшево.

Еще одним распространенным способом оценки компании выступает коэффициент «Цена акции / Балансовая стоимость компании» (P/B), который соотносит рыночную стоимость акций компании с балансовой стоимостью акционерного капитала из последнего балансового отчета компании. Балансовая стоимость может быть представлена как то, что осталось бы для распределения между акционерами при ликвидации компании, если бы компания прекратила все свои операции, расплатилась со своими кредиторами и получила всё причитающееся со своих дебиторов.

Балансовая стоимость на одну акцию = (Общий акционерный капитал) / (Количество акций в обращении)

P/B = (Цена акции) / (Балансовая стоимость на одну акцию) = (Рыночная капитализация / (Общий акционерный капитал)

Как и у всех других коэффициентов, у этого есть свои ограничения. К примеру, балансовая стоимость может не совсем аккуратно отображать стоимость компании, особенно, если фирма владеет значительным количеством нематериальных активов, таких как торговые марки, рыночная доля и другие рыночные преимущества. Самые низкие значения этого коэффициента обычно встречаются в самых капиталоёмких отраслях, таких как коммунальное хозяйство и розница, в то время как самые высокие значения бывают у производителей лекарств и потребительских товаров, где значение нематериальных активов гораздо более важно.

Коэффициент P/B также связан с показателем возврата на капитал, который представляет собой чистую прибыль, деленную на акционерный капитал. Если взять две одинаковых компании, та из них, у которой выше возврат на капитал, будет иметь и более высокое значение P/B. Высокое значение P/B не должно обязательно отталкивать инвестора, особенно если компания последовательно приносит высокий возврат на капитал.

Этот коэффициент используется значительно реже тех, которые были освещены ранее. Он вычисляется схожим с коэффициентом P/Е образом, но с использованием в знаменателе операционного денежного потока вместо чистой прибыли.

P/CF = (Цена акции) / (Операционный денежный поток на одну акцию)

Показатель денежного потока труднее поддается бухгалтерским уловкам, нежели показатель прибыли, поскольку он отражает реальные деньги, а не бумажные значения. Этот коэффициент может быть полезен при анализе фирм из таких отраслей, как коммунальное хозяйство или кабельные коммуникации, у которых поступление денежных средств может значительно превышать прибыль. Он так же может использоваться в случае, если множество одномоментных списаний привело к тому, что показатель P/E стал отрицательным.

Как уже говорилось, есть два способа заработать деньги на покупке акций: прирост капитала, когда акции дорожают в цене, и дивидендные выплаты. Дивиденды − это выплаты компаний напрямую своим акционерам.

Дивидендная доходность была важным показателем оценки компаний на протяжении многих лет. Показатель дивидендной доходности равен сумме годовых дивидендов компании, деленной на цену её одной акции. Если компания выплатила за год 2 доллара при цене акции в 100 долларов, её дивидендная доходность составляет 2%. Если цена акции упадёт до 50 долларов, то её дивидендная доходность возрастёт до 4%. При прочих равных, дивидендная доходность падает, когда растёт цена акции.

Дивидендная доходность = (Годовая сумма дивидендов на одну акцию) / (Цена акции)

После многих лет ориентации исключительно на рост курсовой стоимости акций, дивиденды опять начинают попадать в центр внимания инвесторов.

Акции с высокой дивидендной доходностью обычно принадлежат зрелым компаниям с незначительными возможностями резкого роста. Экономические причины состоят в том, что компании не могут найти подходящих объектов для инвестиций в своей отрасли и поэтому предпочитают выплачивать заработанные деньги напрямую акционерам. К таким акциям обычно относят акции компаний коммунального хозяйства, но их можно также найти и среди отраслей роста, вроде фармацевтической промышленности.

После многих лет ориентации исключительно на рост курсовой стоимости акций, дивиденды опять начинают попадать в центр внимания инвесторов. Одной из причин выступает недавнее изменение в налоговой системе США, понизившей налог на дивиденды.

Компании с наилучшими акциями с высокой дивидендной доходностью обладают также стабильными положительными денежными потоками, здоровыми балансами и относительно стабильным бизнесом. Кроме того, стоит также обратить внимание на историю дивидендных выплат в каждой конкретной компании за последние, скажем, 50 лет.

Мы разобрались с тем, как вычисляются многие из распространенных аналитических коэффициентов. Но помимо формул расчета необходимо понимать природу финансовых показателей, которые лежат в основах этих формул, а также потенциальные ограничения использования тех или иных коэффициентов. Из приятных новостей: при долгосрочном инвестировании значения этих коэффициентов перемещаются на второй план.

Похожие статьи:

- Финансовые коэффициенты и экономические рвы Определение того, имеет ли компания экономический ров, который мы обсуждали…

- Инвестиционная декларация: что это такое и зачем она нужна? Крупные организации создают их для размещения своих пенсионных фондов. Финансовые…

- Анализ финансовой отчетности. Финансовые коэффициенты. В трех предыдущих разделах мы рассмотрели три главных финансовых отчета….

- Как рассчитать стоимость компании. Модель DCF В предыдущем разделе мы рассмотрели как рассчитать стоимость компании с…

Рекомендации по использованию

Ряд дополнительных рекомендаций по применению мультипликатора:

- Коэффициент P/S отражает недооцененность акции.

- Лучше сравнивать компании одной отрасли и сегмента. Нельзя сравнивать компании с высокой и низкой фондоемкостью: например Газпром и Яндекс.

- Применять показатель P/S лучше с совокупности с другими мультипликаторами (P/E, ROE, P/BV, EPS, Долг/EBITDA, EV/EBITDA, EBITDA.

- Плохо подходит для оценки страховых и финансовых компаний из-за особенность формирования выручки. Асват Дамодаран рекомендует использовать для телекоммуникационной отрасли.

Оцените качество статьи. Нам важно ваше мнение:

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Происхождение соотношения цены и продаж

Коэффициент P/S был разработан экспертом по фондовому рынку Кеннетом Л. Фишером. Фишер заметил, что когда компания переживает период раннего роста, то инвесторы нереалистично оценивают ее. Когда же стоимость падает ниже их ожиданий, инвесторы паникуют и продают акции.

Фишер считал, что компания с сильным менеджментом должна уметь выявлять проблемы, решать их и двигаться дальше. Если удастся исправить ситуацию, то цена акций и прибыль вырастут.

Чтобы помочь решить проблему переоценки, Фишер придумал соотношение P/S. Стоимость продаж используется в качестве базы для формулы, потому что когда доходы колеблются, то продажи — нет.