Дата: 01.08.2018 Автор: Виктор Сикирин

Начинающие инвесторы часто думают, что стоит купить несколько акций, как через год-два сразу разбогатеешь. На деле, если пособирать акций и облигаций наугад, не только не заработаешь, но и рискуешь потерять все деньги. Сегодня, мы расскажем, как грамотно подобрать активы для инвестиций.

Что такое инвестиционный портфель

Инвестиционный портфель — набор финансовых инструментов, в которые инвестор вкладывает свои сбережения. Составляя портфель, вы распределяете деньги между различными классами активов: депозитами, ценными бумагами, недвижимостью, паями фондов, товарными активами и так далее.

У Николая есть 1 млн ₽. Вместо того, чтобы просто положить их в банк под проценты, Николай купил на них акции Сбербанка, Facebook и облигации федерального займа. Теперь миллион не просто «заначка», а инвестиционный портфель.

Портфель — не просто набор разных финансовых инструментов. Это баланс между рисками и доходностью.

Борис купил на свободные 100 000 ₽ тысячу долларов, а на остальное взял акции Газпрома. Мы бы не назвали это портфелем — Борис взял два низкодоходных инструмента и ничем их не уравновесил.

Грамотно составить портфель сложно. Этим занимаются специальные люди — инвестиционные консультанты и портфельные управляющие, — которые берут за свою работу хорошие деньги. Скопировать чужой портфель тоже сложно и помогает не всегда. Сделать так можно, но это не обязательно принесет ту же прибыль. У всех инвесторов разные возможности, цели, горизонт инвестирования, стрессоустойчивость. Поэтому для начинающих инвесторов будет полезнее составить портфель самостоятельно и понемногу его улучшать: снижать риски и увеличивать доходность.

Риски инвестиционного портфеля — системные и несистемные

Прочитав множество источников и книг, можно было заметить, что многие делят риски инвестиционного портфеля на две категории:

- Системные риски

- Политические/Страновые (войны, изменения в стране);

- Инфляционные (высокая инфляция);

- Валютные (сильное изменение курса национальной валюты);

- Изменения ставки рефинансирования (имеется в виду сильные и незапланированные изменения);

- Форс-мажоры (катастрофы, природные явления, эпидемии);

- Несистемные риски

- Кредитные (невыполнение кредитных обязательств);

- Деловые (ошибки в выборе вектора развития);

- Отраслевые (проблемы конкретно в секторах);

Помимо этого списка можно выделить ещё следующие

1 Капитальный риск. Это общий риск инвестирования в ценные бумаги. Вопрос встаёт в том, стоит ли вообще вкладываться в текущий момент по текущим ценам или стоит подождать. К сожалению, это невозможно определить.

2 Риск ликвидности. Из-за нехватки заявок на рынке есть возможность потери на комиссии, а, точнее, на спреде, поэтому важно покупать ликвидные активы. А если приобретать неликвидные, то только на долгосрок.

Спред — это разница между ценой аск и бид.

3 Селективный. Ошибки при отборе ценных бумаг. Это уже подвластно каждому инвестору.

- Как выбирать недооцененные акции по мультипликаторам;

- Как выбрать акции для инвестирования;

4 Временной. Фундаментальный анализ показывает, что можно покупать, но было выбрано не самое удачное время для входа.

5 Экономический кризис. Глобальные спады в экономике случаются регулярно и будут случаться в будущем. При общем снижении экономик заработать можно лишь при торговле в шорт. Однако для инвестиционных портфелей такой подход практикуется только у активных трейдеров, но не у инвесторов.

Определите сумму инвестирования

Подсчитайте точно сколько денег вы готовы вложить. Чем больше сумма инвестирования, тем больше финансовых инструментов вам доступны.

Помните, что инвестиции — всегда риск, поэтому вкладывайте только те деньги, которые действительно можете позволить себе потерять. Это избитая истина, но ею часто пренебрегают, гонясь за прибылью.

Регулярные вложения гораздо важнее большой начальной суммы. Определитесь где вы будете брать деньги на плановые пополнение капитала и ребалансировку портфеля. Это могут быть дивиденды, доходы от бизнеса, сдачи квартиры или просто 10% от каждой зарплаты. Плановые вложения нужны, чтобы заработать больше — без них доходность портфеля значительно снизится.

Не обязательно ждать пока вы накопите крупную сумму — скажем, $10 000. Вкладывать можно и со $100. В начале инвесторы часто совершают самые простые ошибки. Лучше допустить их с портфелем в сотню долларов, чем потерять существенные накопления.

Рассмотрим конкретный пример. Менеджер Артур хочет составить инвестиционный портфель и добиться своей финансовой цели. Для этого у него есть накопленные 100 000 ₽ и 20 000 ₽ каждый месяц от сдачи квартиры.

Определите инвестиционные цели и горизонт инвестирования

Определитесь, чего вы ждете от своих инвестиций — назовите точную сумму и срок. Например:

- накопить на квартиру в Москве за 3 года;

- создать капитал в $1 млн через 10 лет;

- отложить на безбедную старость через 30 лет, чтобы получать пассивный доход в 100 000 ₽ в месяц.

Цели должны быть реалистичными. Чтобы накопить миллион долларов через 10 лет, вы должны зарабатывать и откладывать по $100 000 в год или $8300 ежемесячно. Если ваша зарплата 100 000 ₽ в месяц, гораздо более реалистичной будет цель в 1-2 млн через 3-4 года.

В зависимости, от ваших целей, у вашего портфеля будет разный состав. Чем дольше срок инвестирования, тем больше агрессивных (рисковых, но доходных) инструментов можно включить в портфель. На длительном сроке, колебания портфеля не имеют большого значения — важно общее движение рынка. А вот для краткосрочных инвестиций, или по мере приближения к цели, надо отдавать предпочтение консервативным инструментам.

Поэтому, если хотите накопить на квартиру через 3 года, вам не подойдут долгосрочные инвестиции на срок 5-10 лет. Идеальным вариантом станут краткосрочные облигации, растущие акции, паи ETF-фондов, валюта, краундлендинг. А вот копить на пенсию надо самыми долгосрочными и надежными инструментами. Тут идеально подойдут накопительное страхование жизни, облигации с долгим сроком погашения, акции стабильных компаний.

Практика показывает, что только акции позволяют стабильно обыгрывать инфляцию и увеличивать капитал. Рынок может просесть на несколько лет, но в перспективе он всегда растет. А вот риск, что облигации не обгонят инфляцию, наоборот, с каждым годом растет. Поэтому именно акции должны стать основой вашего портфеля при долгосрочном инвестировании.

Помните, что, чем дольше инвестируете, тем больше прибыль. За 1-2 года ваш миллион может прибавить всего 20-30%, а вот за 10-20 лет — дорасти до десяти.

Цель Артура — накопить миллион рублей за 3 года. С учетом стартовой суммы и ежемесячных взносов за это время он накопит 820 000 ₽. Значит 180 000 ₽ ему должны принести инвестиции. Это не так просто — надо получить больше 25% доходности, — но вполне осуществимо.

Инвестиционный портфель и способы оценки

После того, как инвестор определился с целями, необходимо приступить непосредственно к формированию инвестиционного портфеля. Для это нужно выбрать среди многих проектов наиболее эффективные.

Для этого используют специальные методы оценки, которые дают возможность среди нескольких вариантов выбрать наиболее оптимальный. Методов существует много, они довольно просты, и каждый может сделать расчет самостоятельно.

При этом инвестор выбирает, какой из них лучше использовать в той или иной ситуации. Часто их комбинируют и используют несколько методов оценки. Мы же рассмотрим самые популярные.

Фундаментальный анализ

Такой метод исследования наиболее часто используется инвесторами. Он довольно сложный и часто требует привлечение специалистов узкого профиля, аналитиков и так далее.

Суть этого метода заключается в комплексном исследовании. Изначально анализируется состояние экономики и политическая ситуация внутри страны, графики с экономическими показателями и их фото. Это позволяет понять, насколько благоприятной на данный момент является ситуация для вложения средств, возможны ли долгосрочные контракты и какие риски при этом могут возникать.

Далее производится изучение отраслей экономики с целью выявления направлений, наиболее благоприятных для вложения средств. Берутся во внимание развивающиеся отрасли, которые могут обеспечить хороший и быстрый доход, без особого риска. Часто встречается государственная поддержка определенных отраслей, это дает определенные гарантии и увеличивает привлекательность определенной галузи.

На заключительном этапе производится анализ непосредственно субъектов хозяйственной деятельности. Изучается финансовое состояние компаний, котировки их акций, проверяется информация о собственниках, деловая репутация и много другое.

Это дает возможность определиться окончательно с кандидатами в объекты инвестирования и начать подготовительный процесс.

Метод расчета чистого эффекта

При использовании этого метода оценкa рискa инвестиционного портфеля основывается на расчете приведенного эффекта. Он вычисляется по формуле как отношение размера первоначальной инвестиции к величине дисконтированного чистого дохода за расчетный период.

Инструкция расчета предполагает использование формулы:

PV = FV/(1+r)п

NPV = ? PV-I

Где:

- PV – общий размер дисконтированного дохода:

- FV- объем инвестиций;

- r – дисконтированный коэффициент;

- n – количество лет;

- NPV – приведенный чистый эффект.

- Исходя из расчета:

- NPV > 0 — то проект необходимо принять;

- NPV < 0 — то проект необходимо отвергнуть;

- NPV = 0 — о проект не убыточный, но и не прибыльный.

Видео в этой статье Вам поможет.

Выберите степень риска и стратегию инвестирования

Распределение активов в портфеле определяет их риск и доходность. Составьте портфель так, чтобы получить максимальную доходность при заданном уровне риска. Чем больше вы хотите заработать, тем большим будет риск.

Как бы грамотно вы не составили портфель, периодически он будет падать и терять в цене. В зависимости от активов и ситуации на рынке он может изменяться на 5, 10, 30 или даже все 100 процентов. Насколько вы к этому готовы?

Есть 3 основных инвестиционных стратегии по степени риска и ожидаемой доходности:

Пассивная (консервативная) стратегия подойдет вам, если вы стремитесь максимально избегать рисков и вкладываться только в самые надежные и проверенные временем активы (высоконадежные и медленно растущие в цене): акции больших стабильных компаний, депозиты, гособлигации, недвижимость, инвестиционное страхование жизни. За надежность придется расплачиваться скромной доходностью — до 10% годовых.

Умеренная стратегия для тех, кто готов идти на риски ради большей доходности. Они вкладываются в акции и облигации надежных компаний, ETF, ПИФ, сырьевые активы, деривативы (фьючерсы, опционы через брокерский счет, доверительное управление, хедж-фонды), структурные продукты, краудлендинг и p2p-кредитование с умеренным уровнем риска и зарабатывают 10-50% годовых.

Активная (агрессивная) стратегия — удел профессионалов и самых рискованных инвесторов, которые хотят добиться доходности от 100% годовых и ради этого готовы полностью рискнуть деньгами. Как правило, это краткосрочные инвестиции: акции и ценные бумаги с большими колебаниями курса, Forex, криптовалюты.

Артур не очень любит рисковать, но и доход хочет повыше, чем в банке. Поэтому для себя он выбрал умеренную стратегию.

Какие активы могут быть в составе инвестиционного портфеля

Этот вопрос из разряда риторических… Нет универсального ответа на вопрос что должно быть в портфеле инвестора, потому как у инвесторов разные цели, возраст, капитал, жизненные ситуации и т.д. Но тем не менее, сплошь и рядом вы видите множество советов!

Настоящие «знатоки» скажут вам сразу, что портфель должен включать акции и облигации, золото (как же без него!), commodities (они же «комодитис», не все правда внятно могут объяснить, что это такое), а самые эксперты добавят и криптовалюту.

Нужно понять, что НЕЛЬЗЯ дать ответ на вопрос что должно быть в инвестиционном портфеле, с одинаковой эффективностью для всех!

Решая вопрос о составе инвестиционного портфеля, нужно исходить из личности инвестора (возраст, доход, капитал, цели) или из типичных задач (пенсия, покупка недвижимости, пассивный доход). И в каждом случае это будут разные составы портфелей!

Например, при ориентации на пенсию в портфеле могут быть высоконадежные акции и надежные облигации, либо же ETF на облигации. А в случае, если инвестору 20-25 лет и цель сформировать капитал – в портфеле могут быть акции «роста» и агрессивные ETF фонды.

Определите структуру портфеля

Разобравшись с тем, насколько вы рисковый инвестор, определите структуру портфеля — сколько и в каком соотношении закупать. Здесь все зависит от ваших целей, сроков и степени риска, на который вы готовы пойти.

На практике инвесторы стараются сочетать в своем портфеле все три инвестиционные стратегии. Для этого они делят его на несколько частей: доходную (самую прибыльную и рисковую), стабилизационную или страховую (активы, которые можно выгодно продать в любой момент) и накопительную (самые консервативные активы).

Классическое сочетание портфеля (умеренные риски): 30-40% средств вложены в консервативные инструменты, около половины — в умеренные, и 5-20% — в самые рисковые и прибыльные. Начинающие инвесторы обычно делают проще — 80% отводится на консервативные или активы с умеренной доходностью, а 20% — на рисковые.

Примеры консервативного портфеля:

| облигации | 65% | облигации | 60% |

| акции | 20% | депозит | 20% |

| валюта, драгметаллы | 15% | ETF | 20% |

Каким бы консервативным инвестором вы ни были, оставьте в портфеле долю акциям или более рисковым инструментам — например, 10-15%. Так вы уменьшите риски и повысите доход. Но вкладывайтесь только в самые надежные из них, дефолт по которым маловероятен: облигации федерального займа, акции госкомпаний (Сбербанк, Роснефть), ETF американского рынка, акции «голубых фишек».

Примеры агрессивного портфеля:

| акции | 60% | акции | 40% |

| ПИФы | 20% | ETF | 20% |

| криптовалюты | 10% | криптовалюты | 10% |

| облигации | 10% | краудлендинг | 20% |

| облигации | 10% |

Агрессивным инвесторам с большим горизонтом инвестирования выгоднее вложиться в акции или ETF-фонды. Но обязательно надо оставить 10-15% на облигации. Так увеличится прибыль, а риски снизятся — если упадет рынок, облигации продолжат приносить доход, на который вы сможете покупать подешевевшие акции.

Выбирая стратегию инвестирования, помните про баланс инфляции и рыночного риска. Если будете слишком осторожны, рискуете получить доход ниже инфляции. А если слишком агрессивны – можете потерять в цене активов. Поэтому придерживайтесь простого правила: доходность портфеля должна быть хотя бы на несколько процентов выше, чем инфляция.

Если вы начинающий инвестор, выбирайте консервативные активы и активы, с умеренной степенью риска. Люди часто думают, что готовы к риску, но стоит рынку просесть на 20-30%, начинают судорожно все продавать по невыгодной цене. Это типичная ошибка новичка. Только пережив несколько падений и подъемов, инвестор начинает действительно осознавать на что он готов.

Если не знаете какую инвестиционную стратегию выбрать, придерживайтесь простого правила: сколько вам лет — столько процентов вашего инвестиционного портфеля должно быть в консервативных инструментах. Например, 20 лет — 20% в облигациях, накопительном страховании или вкладах, а 80% — в акция; 40 лет — 40% в консервативных инструментах.

Никто не может предсказать будущее и все учесть. Поэтому нет идеального соотношения активов в портфеле. Есть только набор общих правил, которые могут сделать ваш портфель максимально сбалансированным и эффективным, но, конечно, далеким от идеала.

| Инструмент | Риски | Расходы | Ликвидность | Предсказуемость дохода | Доходность |

| Банковский депозит | Минимальные Инвестиции до 1,4 млн ₽ застрахованы | Нет | Высокая | Высокая | 4-8% |

| Драгметаллы | Высокая | Высокие | Средняя | Низкая | 8-20% |

| Облигации | Средние | Средние | Высокая | Высокая | 7-12% |

| Акции | Высокие | Средние | Высокая | Низкая | дивиденды 5-15% капитализация 15-40% |

| ПИФы | Средние | Средние | Низкая | Средняя | 10-20% |

| ETF | Средние | Низкие | Высокая | Средняя | 10-30% |

| Валюты | Средние | Средние | Высокая | Низкая | 1-5% |

| Структурные продукты | Средние | Низкие | Высокая | Средняя | 7-25% |

| Недвижимость | Средние | Высокие | Низкая | Средняя | 1-5% |

| Криптовалюты | Максимальные | Средние | Высокая | Низкая | до сотен тысяч процентов |

| Краудлендинг | Средние | Низкие | Высокая | Высокая | 20-30% |

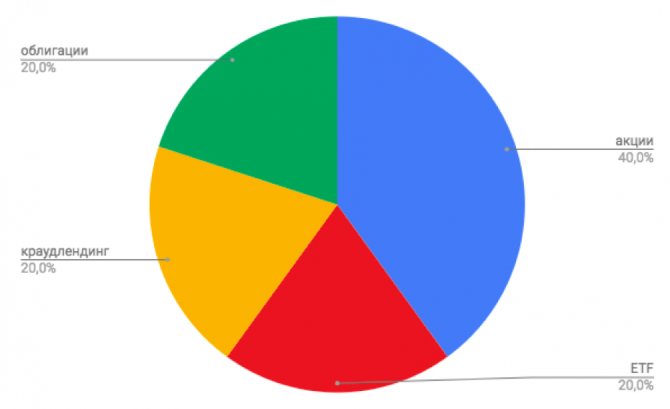

Портфель Артура, составленный по умеренной стратегии, выглядит так:

| акции | 40% |

| ETF | 20% |

| краудлендинг | 20% |

| облигации | 20% |

Артур хочет накопить капитал в 1 млн ₽ за 3 года. Значит может позволить себе и среднесрочные облигации, и паи ПИФов и растущие акции — если рынок просядет, он сможет подождать. Но если бы он копил на квартиру, то доля рискованных инвестиций должна была бы быть сведена к минимуму. В портфеле должны были бы преобладать надежные и ликвидные активы, которые легко можно продать — в случае с квартирой инвестор точно знает, что деньги понадобятся в срок и не может позволить себе ждать, пока рынок вырастет.

Для цели Артура не подходят слишком дорогие варианты: недвижимость и структурные продукты. Плюс, Артур неопытный инвестор, который не готов к высоким рискам и не очень хочет в них разбираться. Значит, для него подходят депозиты, облигации, акции, валюта, паи ПИФов и ETF, краудлендинг.

В итоге, Артур отказался от депозита, как инструмента со слишком незначительной доходностью, и заменил его на гособлигации. Большую часть портфеля он составил из американских акций и паев ETF американского фонда акций. Пятую часть средств Артур решил инвестировать в краудлендинг — он позволяет быстро оборачивать вложения с доходностью 20-30%.

Инструменты в борьбе с рисками

Управление рисками включает их оценку и сведение к минимуму. Разберемся по порядку.

Оценить величину рисков можно количественно и качественно. Количественная оценка сводится к представлению потенциальных рисков в виде некой цифры. Суть тут в следующем: поскольку риск понятие абстрактное, нужно его представить в виде понятной величины, исключающей двусмысленности. Проще говоря, такой подход к оценке представляет риск в виде величины потенциальных инвестиционных потерь в процентах или суммах денег.

Существуют множество моделей для оценки инвестиционных рисков. Рассмотрим самые популярные и проверенные временем:

- Value at Risk. Позволяет оценить потенциальный уровень максимальных убытков инвестора от владения финансовыми активами. По этой модели можно рассчитать риски по акциям, инвестиционным фондам или целым портфелям акций и паев.

- Коэффициент Шарпа. Оценивает уровень премии за риск. С его помощью инвестор может оценить то, какие активы эффективнее окупают принимаемые при их покупке риски.

- Коэффициент Сортино. Подобен коэффициенту Шарпа. Однако лишён ключевого его недостатка. Риск оценивается только по отрицательной волатильности. В случае с Шармом берется также и положительная волатильность, которая является не мерой риска, а скорее мерой доходности. Что «смазывает» его точность.

- Коэффициент CALMAR. Данная метрика позволяет оценить устойчивость актива к стрессовым ситуациям. Получить такой результат удается за счёт включения в расчет риска максимальной просадки за исследуемый период.

- Коэффициент Модильяни. Позволяет оценить насколько доходность актива выше рынка, при аналогичном риске. Даёт возможность сравнивать акции, инвестиционные фонды и портфели, выбирая самые эффективные.

Качественная оценка рисков заключается в отслеживании мнений экспертов. Рассмотрим примеры того, как пользоваться этим подходом.

Во-первых, можно включать в портфель только те акции, которые имеют определенный инвестиционный рейтинг. Прежде чем их присвоить, проводится глубокий анализ эмитента. Таким образом основную работу за инвестора делают аналитики рейтингового агентства.

Во-вторых, можно контролировать долю акций в инвестиционном портфеле с учётом консенсус-прогнозов. Если мнения заданного количества экспертов сходятся на том, что бумага будет расти, то ее можно включить в портфель.

В-третьих, следует использовать стоимостные мультипликаторы. По ним отслеживают то, насколько акции дороги или дёшевы, относительно аналогов по отрасли. Имея в распоряжении такие данные, можно включать в инвестиционный портфель только те активы, которые имеют хороший потенциал роста.

Последний параметр, который можно учесть, – это корреляция. Разные акции имеют разную степень корреляции между собой, а также с рынком в целом. Кроме того, их корреляция может иметь особенности в период кризисов. Если портфель перегружен акциям, которые в кризисы синхронно дешевеют, то уровень убытков при таком развитии событий может зашкалить. Следует учитывать эти особенности и ограничить количество таких ценных бумаг в портфеле.

После того, как риски оценены, следует их минимизировать. Рассмотрим несколько инструментов применяемых для этой цели.

Первым делом хочется выделить такой инструмент как дисциплина. Зачастую он рассматривается скорее как черта характера. Однако в данном контексте рассмотрим его как инструмент, который можно приобрести путем воспитания в себе характерных черт.

Дело в том, что все вышеописанные способы оценки дают только представление о величине рисков. Чтобы их контролировать нужно ставить определенные ограничения на портфель. Если у инвестора нет дисциплины, то не имеет значения насколько он подкован в науке риск-менеджмента. Ограничения налагаемые на инвестиционный портфель – это ограничения налагаемые на себя. Ведь они не только снижают риски, но и ограничивают доход. А сказать себе «нет» психологически очень не просто. Поэтому, прежде чем изучать инструменты работы с рисками, следует вооружиться дисциплиной.

В целом, как уже говорилось, инструменты управления риском сводятся к установлению ограничений на портфель. Например, диверсификация достигается путем установления минимальной и максимальной доли на каждую акцию входящую в инвестиционный портфель. Также можно ограничить объем активов определенных отраслей. Например, инвестор плохо понимает банковский сектор. Можно ограничить общий объем средств вложенных в акции банков на уровне 10%.

Ещё одним инструментом, ограничивающим риски является хеджирование. Если есть ожидание того, что акция начнет дешеветь, но нет уверенности в этом, тогда можно открыть сделку на продажу такой же акции, но на рынке производных инструментов. Если обвала не случиться, то инвестор потеряет небольшую сумму на рынке производных инструментов. Если же падение котировок произойдет, тогда прибыль по операции хеджирования компенсирует убыток на фондовом рынке.

Выберите тип управления

Портфель можно составить и забыть про него. Это пассивный стиль управления, при котором состав портфеля остается практически неизменным.

Чтобы добиться максимальной доходности, портфелем надо активно управлять: следить за ситуацией на рынке, покупать выгодные активы и продать те, которые падают в цене. Главная задача управления портфелем — сохранение баланса между доходностью и ликвидностью. При таком стиле управления состав портфеля часто и резко меняется в зависимости от состояния рынка.

Артур — начинающий инвестор, у которого нет времени постоянно мониторить рынок. Поэтому он хочет составить портфель, за которым не надо все время следить: Артур готов менять структуру портфеля максимум два раза в год, а лучше — реже.

Диверсифицируйте риски

Вложения между разными активами надо распределить так, чтобы снизить риски и установить определенный уровень доходности.

Инвестируйте в разные активы. Не вкладывайте все в один актив — инвестируйте в максимально разные.

Допустим, вы положили все деньги в самый надежный актив — банковский депозит. Несколько лет вы получали свои 5-9% годовых, но потом банк обанкротился, и вы потеряли все деньги. Но если бы вы разделили деньги хотя бы на 3 вклада, то после банкротства одного банка вы бы потеряли только треть денег, а оставшиеся части продолжили бы приносить доход.

На практике портфель лучше составлять из 10-15 частей. Если меньше, риски будут слишком велики. Если активов больше, портфель не станет более диверсифицированным, за ним будет сложно следить, а доходность уменьшится.

Чем разнообразнее активы в портфеле, тем лучше. Поэтому вкладывайте деньги не просто в разные банки, а в разные инвестиционные инструменты: акции, облигации, ПИФы, драгметаллы, валюта и прочее.

Избегайте системных и несистемных рисков. Если упростить, риски бывают системными, когда падает весь рынок (например, из-за кризиса) и несистемными, когда падает конкретный актив (например, банкротится банк из-за плохого управления).

Чтобы избежать системных рисков, составьте диверсифицированный портфель, в котором активы зависят от разных факторов. Например, не вкладывайте все в акции нефтяной отрасли — тогда весь ваш портфель будет зависеть от курса доллара и цен на нефть. Чтобы избежать несистемных рисков, вкладывайте только в «голубые фишки» — надежные компании с хорошей репутацией.

Если покупаете ценные бумаги, возьмите бумаги из 4-8 разных отраслей в равных пропорциях. Даже если вы абсолютно уверены, что акции Facebook дадут отличный рост, не закупайте его на 60-80%, особенно в долгосрок. В любой момент рынок может просесть, и чем больше вы вложили в подешевевший актив, тем больше потеряете.

Задайте уровень доходности. Распределяйте активы так, чтобы они компенсировали и дополняли друг друга. Волатильный высокодоходный актив уравновесьте менее доходным, но более устойчивым. Например, акции — облигациями, валюту – золотом.

Допустим, доля одного актива сначала составляла 20% от всего портфеля. Из-за резкого роста его доля увеличилась до 40%. Риск вырос в 2 раза: если актив подешевеет вдвое, инвестор потеряет не 10% средств, а 20%.

Составьте портфель так, чтобы одна часть активов приносила дивиденды или проценты, а другая — росла в цене. Классическое сочетание мы описали выше — это 60-80% акций и 10-20% облигаций. Тогда, если рынок акций упадет, вы продолжите получать прибыль, которую сможете инвестировать дальше. А когда рынок акций растет, выводите полученные проценты и вкладывайте в менее рискованные активы. В идеале, вы должны постоянно следить за выбранным процентным соотношением консервативных, агрессивных и умеренных активов в портфеле.

Вложите в разные валюты. Вложения в разные валюты диверсифицируют риски — если одна из них просела, другие компенсируют потери. Когда рубль падает, растут доллар и евро, и наоборот — они никогда не падают вместе.

Самый простой вариант — просто разделить деньги на 3 части и на две из них купить доллары и евро. Но когда вы храните средства в виде денег, вы теряете в инфляции. Гораздо эффективнее вложиться в активы, которые продаются за доллары или евро. Например, в акции американских компаний или в облигации. Поэтому, скорее всего, доля валютных инвестиций в вашем портфеле будет 70-80%.

Чтобы диверсифицировать риски, Артур купил акции за доллары, а рубли вложил в ETF-фонды, краудлендинг и облигации. Он купил 5 акций американских компаний по 8% каждая, 2 индексных фонда американских акций FXIT и FXUS, один фонд китайских — FXCN, облигации федерального займа и инвестировал 20% средств в краудлендинг.

Средняя доходность по выбранным активам:

| акции | 10-15% |

| ETF | 30-40% |

| краудлендинг | 20-30% |

| облигации | 8-12% |

Прогноз роста портфеля близок к желанным 25%. Если прогнозы и ожидания сбудутся, за 3 года Артур заработает на инвестициях свыше 180 000 ₽ и выполнит собственную цель.

Коэффициент Трейнора

Это составная мера эффективности портфеля, которая включает и риск. При этом автор формулы предположил, что существует два компонента риска: риск, порожденный флуктуациями на рынке, и риск, который возникает вследствие колебаний конкретного актива.

Коэффициент Трейнора еще называют коэффициентом вознаграждения к волатильности – он является показателем доходности, которая превышает доходность, которая могла бы быть получена по безрисковым инвестициям, на каждую единицу рынка. Важный момент: при расчете коэффициента доходность соотносится только с систематическим риском, а не с общим.

То есть, чем выше коэффициент Трейнора, тем более эффективен инвестиционный портфель. Рассчитывается этот коэффициент так:

где:

ri=доходность портфеля rf=безрисковая процентная ставка β=бета (коэффициент риска) Портал Investopedia приводит пример использования коэффициента Трейнора в реальных инвестициях. Можно предположить, что десятилетняя доходность индекса S&P 500 (рыночный портфель) составляет 10% годовых, а средний годовой доход от казначейских бондов США (как замена безрисковой процентной ставки) составляет 5%. Также, предположим, что есть три управляющих портфелями, которые показали следующие 10-летние результаты

| Управляющие | Средняя годовая доходность | Бета |

| А | 10% | 0,90 |

| B | 14% | 1,03 |

| C | 15% | 1,20 |

Коэффициент Трейнора для каждого из них будет таким:

| Вычисление | Коэффициент Трейнора | |

| T(market) | (0.10-0.05)/1 | 0,05 |

| T(manager A) | (0.10-0.05)/0.90 | 0,056 |

| T(manager B) | (0.14-0.05)/1.03 | 0,087 |

| T(manager C) | (0.15-0.05)/1.20 | 0,083 |

Чем выше коэффициент, тем эффективнее портфель. Таким образом, если основываться только на доходности, то менеджер B кажется наиболее результативным. Но если оценивать связанные с его деятельностью риски, то окажется, что на самом деле лучший результат показал управляющий B.

Зачем вкладываться в краудлендинг?

Если инвестор хочет получать регулярный стабильный доход в 20-30% годовых, ему стоит присмотреться к новому механизму инвестирования — краудлендингу. Инвестиции в краудлендинг удобны тем, что в них можно быстро вернуть деньги и получить процент с тем же уровнем риска (а то и ниже), чем при инвестировании в традиционные инструменты.

Краудлендинг работает просто — обычные люди с помощью специального интернет-сервиса дают другим людям или компаниям деньги в долг под процент. Площадка связывает кредиторов и заемщика, гарантирует безопасность сделки и берет себе за это небольшой процент.

Кредитор и заемщики сами договариваются об условиях. Обычно для заемщика проценты переплаты меньше, чем в банке, а для кредиторов — проценты по кредиту выше процентов за депозит.

Penenza это краудлендинговая площадка для бизнеса. Она выдает только целевые займы: на обеспечение заявки, на исполнение контракта, заем материалами и госфакторинг.

Средний срок займов в Penenza — 25 дней. Доля просрочек — 0,4%. Минимальный доход — 1,66% в месяц от суммы займа. Средняя доходность инвесторов 20% годовых в рублях.

20% годовых это средняя доходность Penenza

Инвестиции в краудлендинг могут принести около 20% годовых в короткий срок. При этом не надо следить за биржей, думать какие ценные бумаги продать, а какие купить

Одалживая деньги бизнесу, инвестор Penenza рискует меньше, чем давая в долг приятелю или соседу. Если тот не вернет деньги, получить назад их будет трудно. А вот Penenza проверяет госреестры, учредителей, финансовую отчетность и присваивает рейтинг каждому заемщику и займу. Если заемщик задерживает выплаты, взысканием долгов занимается сам сервис.

Инвестор сам решает кому, сколько денег и на каких условиях давать. Для большей безопасности можно делить портфель между несколькими заемщиками — диверсифицировать портфель. Распределять один долг между многими инвесторами безопаснее, чем вкладываться в заемщика самостоятельно. Если что-то случится, кредитор потеряет только часть денег.

Как составить консервативный портфель

Перед любым инвестором стоит важный вопрос: сохранить или приумножить? Любые вложения – это риски. Разница лишь в том, насколько вы к ним готовы. Если цель инвестирования – получить доходность выше, чем в банке, и сберечь свои нервы, составляйте консервативный портфель.

В этой статье рассказываем, как сохранить средства, минимизировав потери. Вы узнаете, на что обращать внимание и с помощью каких активов диверсифицировать риски.

Не кладите все яйца в одну корзину

Главный совет начинающему инвестору: «Помни о диверсификации!».

Любые инвестиции всегда связаны с рисками, поэтому в первую очередь старайтесь максимально обезопасить личный капитал. Добиться этого можно, составив диверсифицированный портфель.

Окей, гугл, как это делать?

Диверсифицировать риски — значит распределить инвестиции внутри портфеля в разные рынки, отрасли, инструменты. Цель — максимально снизить их зависимость друг от друга. Зависимость в финансовой теории называется «корреляция». Простыми словами — это то, насколько равно- или разнонаправленно двигаются цены на выбранные активы в зависимости от ситуации на рынках.

Как посчитать корреляцию

Почему важно составлять портфель из некоррелируемых инструментов, поясним на примерах.

Когда снижаются цены на нефть, падают и акции нефтяных компаний, потому что у них положительная корреляция и схожие отраслевые риски. Если ваш портфель состоит только из нефтяных активов, то в этой ситуации он просядет. Чтобы уменьшить просадку, в портфель добавляют другие инструменты, которые менее подвержены ситуации на нефтяном рынке.

Сотрудница энергетической компаний Enron вложила в ее акции все свои пенсионные сбережения. Женщина была уверена, что с такой успешной компанией ничего не произойдет. Позднее выяснилось, что фирма манипулировала своей отчетностью, и ее акции обесценились. А женщина потеряла не только работу, но и все свои накопления.

В идеальном мире диверсифицированный портфель включает в себя акции, облигации, металлы, валюты и криптовалюты, недвижимость. К сожалению, такой диверсификации достичь сложно и дорого, поэтому обычно портфель составляют из некоррелируемых акций, облигаций и валют.

Не вводите себя в заблуждение, что просадок можно полностью избежать, если провести достаточно эффективную диверсификацию. На рынок влияет огромное количество показателей, их все невозможно учесть. Просто помните о том, что не стоит класть все яйца в одну корзину.

Риск и доходность – два столпа инвестора

Любой инвестор работает с двумя показателями – риском и доходностью. В случае с консервативным портфелем речь пойдет о минимизации потерь – позволительно потерять около 3% от общей суммы. Это та цифра, к которой морально готовы люди, инвестирующие с целью сохранить накопления. В денежном эквиваленте это примерно 30 тысяч рублей на один миллион.

Помните, что низкие риски предполагают невысокую доходность. Возникает вопрос: зачем вообще инвестировать, если можно просто положить деньги на вклад и забыть о них? Ответ такой — даже невысокая инвестиционная доходность выше банковской. Инвесторы получают премию за риск. Если оптимально составить диверсифицированный портфель, доходность будет в среднем выше, чем по вкладам.

Как управлять рисками и составить портфель самостоятельно, читайте у:

- А. Буренина в «Управлении портфелем ценных бумаг»,

- Д. Мэрфи в «Межрыночном анализе. Принципы взаимодействия финансовых рынков»,

- У. Шарпа в «Портфельной теории и рынках капитала».

Если не хотите разбираться сами, доверьте это управляющей компании – они возьмут комиссию, но сделают все за вас.

Открываем счёт у иностранного брокера

Люди подвержены экономическим рискам страны, в которой живут.

Если вы живёте в России и получаете зарплату в рублях, у вас есть валютный риск. Скорее всего, у вас еще есть какая-то недвижимость в России, рублевые счета в банках, прочие активы. Выбирая с таким багажом российский фондовый рынок, вы кладете все яйца в одну корзину: у вас все активы в рублях, вы хотите еще и свободные средства подвергнуть валютному и страновому риску, который сейчас достаточно велик.

Ситуация на российских рынках после введения апрельских санкций США

При этом в России мало публичных компаний. На Московской и Санкт-Петербургской биржах торгуется менее 300 акций российских компаний и более 500 иностранных. Для сравнения, на одной из бирж США, NYSE, обращается более 3 тысяч акций не российских эмитентов.

Большая часть российских эмитентов связана с сырьем, поэтому их акции двигаются в одном направлении. При этом многие из них ведут себя не рыночно — слабо реагируют на выпуск финансовой отчетности и другие корпоративные события. Это означает, что даже без санкций на российском рынке сложно составить диверсифицированный портфель.

Поэтому рекомендуем открывать счет у иностранного брокера. Лучше сразу идти к американскому.

Какие американские брокеры работают с россиянами

Составляем консервативный портфель

Начинающий инвестор может выбрать следующие пропорции инструментов для консервативного портфеля:

- 55% облигаций;

- 25% акций;

- 20% наличных денег.

Разберем подробнее каждый из них и подскажем, на что обратить внимание при выборе.

55% — в облигации

Инвестиции в облигации – это займ государству или компании. Покупая облигацию, вы становитесь кредитором. Когда срок обращения такой ценной бумаги закончится, вы получите не только ее номинальную стоимость, но и установленные проценты.

Присмотритесь к бондам надежных государств. Оценивают надежность международные рейтинговые агентства. Крупнейшие – Moody’s, Standard & Poor’s (S&P), Fitch. Рейтинги, которые они выставляют государствам, публикуются на сайте tradingseconomics.com. Как вариант, можете 45% портфеля вложить в американские трежерис и еще 10% – в облигации других надежных государств.

При выборе облигаций обращайте внимание на финансовое состояние эмитента, его рейтинги, доходность, сроки до погашения. Слишком длинные облигации брать не стоит — ситуация в экономике может измениться, текущая доходность может оказаться недостаточной. Удобно фильтровать бонды в терминалах Thomson Reuters или Bloomberg.

25% — в акции

Акции — это покупка доли в компании. Можно самостоятельно отбирать акции или же купить долю в уже готовом диверсифицированном портфеле из акций. Называются такие портфели — Exchange Traded Funds (ETF).

Чем удобен ETF? Например, вы верите в электроэнергетику и решили инвестировать в компании этой отрасли. Можно найти их самостоятельно, выбрать подходящие и составить из них портфель. Однако одна акция такой компании может стоить несколько тысяч долларов, и с ограниченным бюджетом инвестировать в выбранные компании электроэнергетики не получится. Плюс на это может уйти много времени. Не забывайте также, что через некоторое время придется совершать обратную операцию — распродавать портфель, по одной избавляясь от ранее купленных инструментов. ETF решает все эти сложности.

Что такое ETF и как в них инвестировать

Отбирать их удобнее всего на сайте etf.com. Первично отфильтруйте ETF по ликвидности, объему торгов и капитализации. Дальнейшие настройки зависят от ваших пожеланий.

20% — наличность

Никто не может точно угадать, когда на рынке появится хороший момент для входа. Он может наступить через месяц, год или два. Чтобы им воспользоваться, оставьте процентов 20 портфеля в наличности.

Наличку можно держать на:

- балансе у брокера. Оперативность реагирования на сигналы рынка, не тратится время на перевод средств брокеру. Также у многих американских брокеров (их список) предусмотрена страховка средств клиентов Корпорацией по защите инвесторов в ценные бумаги (Securities Investor Protection Corporation). Бонусом некоторые брокеры начисляют проценты на остаток по счету — например, Interactive Brokers (1,68% на остаток).

- вкладе в банке. Оперативность распоряжения деньгами, в банке их можно быстро снять. На территории РФ долларовый вклад можно открыть в дочке американского Ситибанка, евровый — в дочках итальянского ЮниКредита и австрийского Райффайзена. Если все-таки вы хотите счет в рублях, делайте это в Сбербанке или ВТБ. Почему так? Дело в надежности — Америка эмитирует доллары, Европа — евро, Россия — рубли. В случае каких-то проблем государство этого кредитного учреждения предоставит ему валютную своп-линию.

Что такое валютный своп

Запомнить

- Рынок динамичен и полностью избежать потерь не получится.

- Для минимизации потерь диверсифицируйте риски, инвестируя в разные рынки, отрасли и некоррелируемые инструменты.

- Обычно диверсифицированный портфель состоит из облигаций, акций и валюты. В случае с консервативным — бОльшая его доля будет в облигациях надежных компаний или государств.

- На российском рынке сложно собрать диверсифицированный портфель, поэтому открывайте счет у иностранного брокера. В идеале — американского.

- И еще раз: диверсифицируйте риски.

Дисклеймер. Информация, предложенная DTI Algorithmic, не должна рассматриваться как предложение, приглашение или побуждение к инвестициям; эта информация не содержит и не является советом или рекомендацией для принятия любого инвестиционного решения. До принятия любого инвестиционного решения вам необходимо получить рекомендации финансового консультанта, знакомого с вашей финансовой ситуацией и инвестиционными целями.

Больше статей на blog.dti.team