Горячо приветствую вас, уважаемые читатели блога «skitanie.com». Сегодняшней темой для статьи я выбрал ОФБУ. И не случайно. Не так давно я писал о ПИФах. На первый взгляд может показаться, что это одно и то же. Именно поэтому я решил раскрыть понятие ОФБУ, обозначить плюсы вклада и риски, а также разобрать, чем же отличается ОФБУ от ПИФов. Думаю, стоит начать с определения.

Общие фонды банковского управления — некая форма управления вкладами на доверительном уровне. Фонды заключают договор доверительного управления с несколькими вкладчиками. Именно эти вклады формируют один актив.

Доверительными управляющими обычно выступают кредитные организации, которые зарегистрировали ОФБУ в соответствии с законодательством.

Объект доверительного вклада, как стать участником

В следующие финансовые активы можно вложить свои средства:

- Денежные средства (иностранная валюта);

- Ценные бумаги;

- Драгоценные металлы;

- Производные финансовые инструменты (опционы, фьючерсы).

Самый важный вопрос, который может возникнуть у вкладчиков: в чем же суть вклада в ОФБУ? Суть инвестирования заключается в том, что инвестор передает свои активы фонду и получает «сертификат долевого участия». Стоит отметить, что данный документ не является ценной бумагой. Однако его можно переоформить на другое лицо, либо завещать.

Стать участником ОФБУ довольно-таки несложно. На сегодняшний день многие банки предоставляют такую услугу. Все что вам нужно — найти фонд и заключить договор доверительного управления. После того как договор заключен и активы переданы фонду, вкладчику предоставляется сертификат о долевом участии и оценивается вся сумма активов, которые он внес.

Вариантов программ, которые предлагают банки — множество, почти каждый вкладчик может подобрать то, что ему будет по душе. Программы можно разделить на два вида: рискованные и консервативные. В зависимости от выбора, прибыль будет либо внушительной, либо скромной. Также есть два варианта суммы вклада: в некоторых фондах потребует всего несколько тысяч, чтобы стать участником, другие подразумевают вклады значительно крупнее.

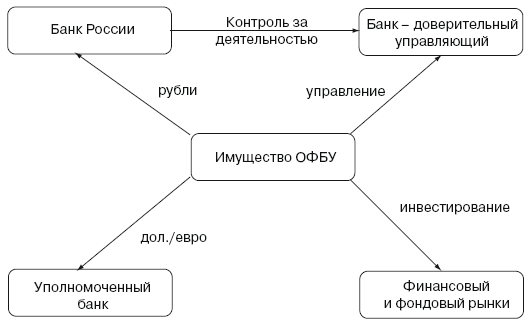

Структура финансового инструмента ОФБУ

Риски инвестирования в ОФБУ

Не секрет, что каждый вклад имеет определенные риски. Будь то: инвестиции в криптовалюту, бизнес, недвижимость, хедж-фонды. ОФБУ — не исключение. Самый основной риск для инвесторов, которые передает свои средства в коллективные вклады — управляющая компания. Следует помнить, что ни один фонд не сможет вам дать гарантию получения большой прибыли. Так что стоит все несколько раз обдумать и понимать, что вы можете все потерять. Это, конечно, не бинарные опционы, но риск также велик.

В инвестировании в ОФБУ вся ответственность лежит на управляющей компании. Одно неверное действие может привести к большим потерям активов. Именно по этой причине изучаемые в этой статье вклады являются высокорискованными.

Однако государство старается свести риски к минимуму. Существует несколько законов и нормативных актов, которые регулируют деятельность ОФБ:

- Банки, открывающие ОФБУ, строго отбираются;

- Банки обязуются открывать и вести отдельный баланс и счет по ОФБУ. На счету прослеживаются все действия с находящимися в распоряжении у банка активами. Все операции местной валюты проходят через Центральный банк, а иностранной — через уполномоченные банки.

- ОФБУ не может вкладывать более 15% находящихся в его управлении активов в ценные бумаги одного эмитента, за исключением государственных ценных бумаг.

- Банк, который предоставляет ОФБУ, не может выдавать кредиты за счет имущества, находящееся в его доверительном управлении.

Некоторые банки дают возможность инвестировать в ОФБУ

Как выплачивается доход с ОФБУ

Вся прибыль, вырученная за счет деятельности ОФБУ, делится между вкладчиками с учетом суммы активов, которую они внесли. Управляющая компания ведет специальную ведомость, в которой указано сумма, причитающаяся каждому инвестору.

Средства могут быть выплачены в нескольких формах:

- Проценты от доли в составе ОФБУ

Проценты вкладчику выплачиваются на протяжении всего периода действия договора доверительного управления. Это самый простой и самый распространенный вариант развития событий. К примеру, сумма ваших активов составляет 200 000 рублей. За определенный срок доверительного управления доход составил 30%. Таким образом, сумма вашего дохода, допустим, на конец года — 60 тысяч рублей. Стоит помнить, что из этой суммы будет высчитана премия управляющей компании, которая была оговорена на этапе подписания договора. Также нужно брать во внимание тот факт, что сумма дохода — не стабильна. Так, на следующий год ваша прибыль может быть либо больше, либо значительно меньше.

- Доход присоединяется к доле вкладчика

Суть этой формы практически идентична предыдущей. Однако есть различие — вкладчик не сможет забрать свой доход по окончании года. Его процент дохода плюсуется с первоначальным вкладом и становится активом. Забрать свои средства инвестор сможет только тогда, когда срок договора истечет.

- Возврат доли имущества вкладчику

Возврат рассчитывается пропорционально той доле вкладчика, которая находится в общем котле активов с учетом всех выплат управляющей компании.

Для более объективной картины стоит рассмотреть эту форму на примере: сумма активов в фонде насчитывает 2 миллиона рублей. Доля инвестора составляет 20% от этой суммы. Управляющей компании по договору принадлежит 2% за оказанные услуги, а также премия — 20 тысяч рублей. Итого: вкладчик получит 274 тысячи рублей на момент вывода своей доли имущества из ОФБУ.

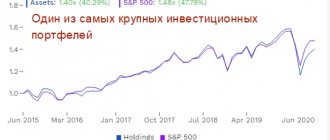

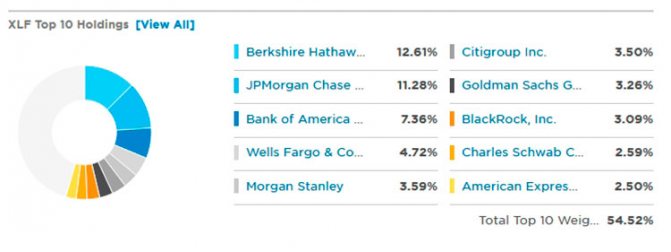

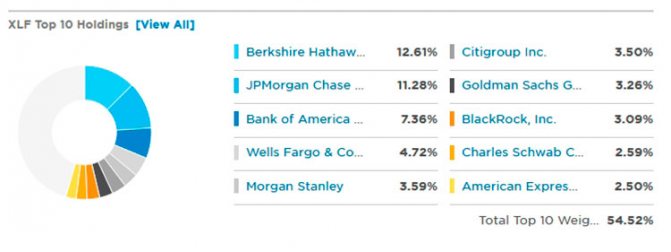

Financial Select Sector SPDR (XLF).

Активы под управлением: 42,4 миллиарда $.

Дивидендная доходность: 1,49%.

Комиссия: 0,12%.

Фонд Financial Select Sector SPDR (XLF), несомненно, является крупнейшим финансовым ETF по активам под управлением, его объем составляет 42,4 млрд. долл., что более чем в три раза превышает показатель ближайшего к нему фонда, Vanguard Financials ETF (VFH).

Это также один из самых диверсифицированных способов инвестирования в финансовый сектор.

Банки составляют всего 44% этого фонда, причем львиная доля приходится на банки большой четверки – JPMorgan, Citigroup, Bank of America (BAC) и Wells Fargo (WFC), а их совокупный вес составляет 33%. Но несмотря на то, что JPMorgan имеет значительный перевес в 11% активов, он не самый крупный – этот титул принадлежит Berkshire Hathaway Уоррена Баффетта (BRK.B 12,8%), что составляет почти все ассигнования XLF на диверсифицированные финансовые услуги.

Банки и банковские рейтинги, кто их присваивает. Узнайте все про рейтинговые агентства.

Остальная часть фонда инвестируется через рынки капитала и компании потребительского финансирования, но также включает 17% -ную долю в страховых компаниях, таких как Chubb (CB) и MetLife (MET). Страховщики, очевидно, представляют собой другой бизнес, чем традиционные банки, но все же получают выгоду от роста ставок, вкладывая свои деньги в более доходные облигации.

ТОП 10 компаний в составе XLF ETF.

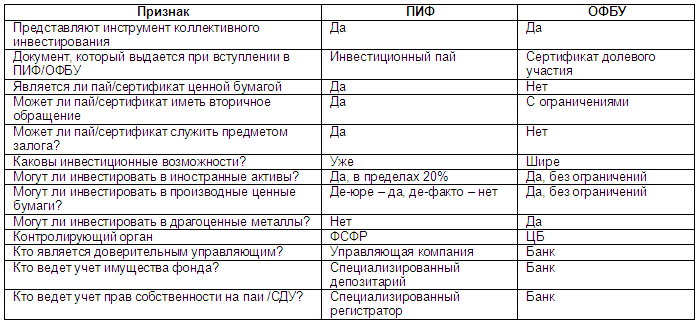

Главные отличия ОФБУ от ПИФов

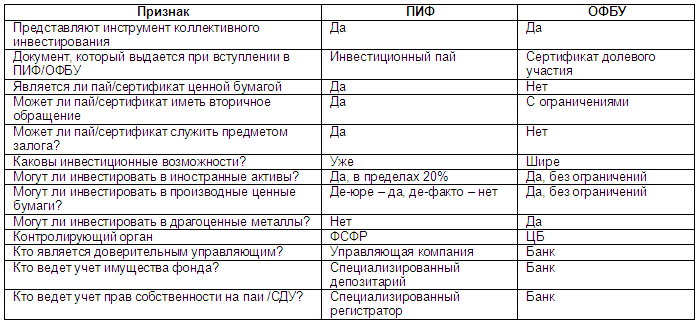

Общие фонды банковского управления и паевые инвестиционные фонды могут показаться очень схожими. Оба вида инвестиций имеют похожий механизм инвестирования: вкладчики владеют активами фонда, так сказать, скидывают средства в общий «котел». Однако, несмотря на это, они разительно отличаются друг от друга.

Инвестируя в ПИФы, вкладчик получает ценную бумагу в виде инвестиционного пая. Данную бумагу инвестор может продать. Паи некоторых фондов продаются на биржевом рынке, соответственно, их можно беспрепятственно купить. В этом самое главное преимущество ПИФов.

Что касается ОФБУ — вкладчик получает на руки «сертификат долевого участия». Этот документ не является не ценной бумагой, не имуществом. Он лишь подтверждает, что вкладчик заключил договор и передал свои средства управляющей компании.

Основные отличия ОФБУ и паевых инвестиционных фондов

Вроде одинаковые, а если присмотреться — нет

Самое главное отличие ОФБУ от ПИФов состоит в том, что при инвестировании в ОФБУ нет жестких рамок на законодательном уровне по структуре активов. Помимо того, что вклад в один эмитент не должен превышать 15% активов.

Это можно отнести к положительным сторонам ОФБУ, так как данный факт дает некую свободу действий для управления и распределения активами. С другой стороны, это повышает рискованность данного вида инвестирования. Тут также стоить отметить, что все направления и финансовые инструменты, которые находятся в распоряжении ОФБУ, прописаны в декларации. С ней можно ознакомиться при заключении договора с фондом.

Еще одно отличие ОФБУ от ПИФов заключается в том, что при инвестировании в ПИФы вкладчик может оперировать только денежными средствами в рублях. В то время как ОФБУ располагает возможностью вклада не только рублей, но и иностранной валюты, а также драгметаллов.

Регулирование деятельности обоих также различается. ОФБУ контролируется только Центральным Банком. Паевые инвестиционные фонды находятся под контролем Федеральной службы по финансовым рынкам. Ежеквартально ПИФы предоставляют в ФСФР отчеты по активам, в которые вложили деньги инвесторы, а также им необходимо предоставить информацию о том, сколько стоит каждый актив и как изменяется их стоимость.

Но это еще не все. ПИФы контролируются также аудитором, оценщиком, регистратором и депозитарием. Именно поэтому инвесторам ПИФов приходится оплачивать из своих кровных услуги контроля за их средствами. И это, несомненно, снижает уровень их дохода. В ОФБУ таких расходов нет.

Принцип функционирования

Общий фонд управления формируется из денег инвесторов и находится на фондовом рынке. Объектами инвестирования становятся различные ценные бумаги, иностранная валюта, ETF-фонды, драгоценные камни и металлы (исключительно ликвидные активы). Процент выгоды получается, если банк будет правильно (относительно рынка) вкладывать деньги. При росте цен на выбранные активы учредитель и инвестор получают дивиденды.

Основные преимущества ОФБУ:

- Высокая надежность. Так как общим фондом управляет банк, инвестиции находятся под защитой ЦБ РФ. Подобную деятельность дают осуществлять только надежным банкам, хотя сами инвестиции не застрахованы.

- Хотя как такового страхования нет, деньги не теряются при санации банка-управляющего. Средства возвращаются с банковского счета на любой указанный инвестором счет.

- Вложения в иностранные активы. ОФБУ вкладываются преимущественно в иностранные компании, что минимизирует риск зависимости от курса рубля и стабильности российской экономики.

- Средства распределяются по оптимальным инвестиционным портфелям, что еще раз снижает риск потери денег.

- Доход от общих фондов превышает процент по стандартным банковским вкладам.

- Возможность мониторить состояние вложений и получать периодические отчеты о действиях управляющего.

- Инвестор заранее знает процент комиссии банка, поэтому может прогнозировать примерную прибыль.

Единственный риск для вкладчиков ОФБУ – некачественное управление фондом со стороны управляющего. Даже небольшая ошибка в размещении денег порой приводит к многомиллионным потерям. Отчасти поэтому ЦБ РФ строго контролирует работу и отчетность фондов.

Куда вложить свои деньги: в ПИФы или в ОФБУ?

Начинающим инвесторам сложно определиться с выбором инвестирования своих денег. Потому что на рынке очень много различных предложений. Будет разумно, если начинающий инвестор сначала изучит лучшие идеи куда вложить деньги.

Что же выгоднее — ПИФы или ОФБУ. Какой инструмент принесет больше прибыли?

Еще в 2008 году фонды могли приносить вкладчикам до 100% прибыли в год. Некоторые фонды приносили около 500% годовых, а это довольно-таки внушительный капитал. Однако со временем ситуация на рынке изменилась, теперь фонды не приносят такой колоссальной прибыли.

По итогам 2022 года, ведущие ОФБУ приносят своим вкладчикам около 5-7% годовых. По сравнению с ОФБУ, ПИФы приносили около 2-3%. Но не стоит спешить с выводом, будто фонды банковского управления гораздо выгоднее. 5-7% доходов принесли только восемь фондов. Остальные же оказались в неприятной ситуации, понеся убытки. В некоторых фондах эти убытки составили 15-25%. Что касаемо ПИФов — они оказались более стабильными. Максимальный убыток составил около 3%.

Что происходит с ОФБУ, если банк обанкротился?

Имущество ОФБУ не является имуществом банка. Поэтому при банкротстве банка имущество фонда не подлежит изъятию и продаже. Банк возвращает учредителям их денежные средства, полученные от реализации активов ОФБУ.

Какие гарантии есть возврата денежных средств

Согласно законодательству Российской Федерации в т.ч «Порядок осуществления деятельности по управлению ценными бумагами», утвержден приказом ФСФР России от 03.04.2007 № 07-37/пз-н), банк гарантирует вам возврат тех средств, которые находятся в доверительном управлении на момент их возврата. Однако банк не может гарантировать, что на момент возврата сумма возвращаемых средств будет равна или превысит сумму средств, переданных вами в доверительное управление.

Заключение

Каждый инвестиционный инструмент имеет определенные риски и может привести к потерям. Выбор инструмента зависит от того, на какую доходность рассчитывает инвестор и насколько он склонен к риску. Если вкладчик не склонен к риску и не готов к значительным потерям денег, возможно лучше всего остановиться и начать с азов. Подтянуть финансовую грамотность у себя и своих детей.

Однако если инвестор готов к тому, что есть возможность в одночасье потерять круглую сумму, можно воспользоваться другими инвестиционными инструментами. Все зависит от опыта инвестора и его готовности к риску потерять ту сумму, которую он инвестирует.

Между тем, доверительное управление от банков в России не пользуется огромным спросом — число фондов ОФБУ намного ниже, нежели ПИФов. Соответственно и объемы управляемых активов в разы меньше.

Преимущества ОФБУ

- ОФБУ имеют гораздо меньше ограничений в выборе объектов инвестирования

- ОФБУ в отличие от ПИФов имеют возможность открывать «короткие» позиции, т.е. работать на понижение

- более низкие затраты на содержание ОФБУ

- более низкие комиссии при покупке и продаже паёв

- индивидуальные для каждого клиента объёмы и сроки инвестирования

- средства ОФБУ находятся на специальных счетах Банка Росссии, не учитываются на балансе банка, зарегистрировавшего фонд и не включаются в конкурсную массу при его возможном банкротстве