Здравствуйте, друзья.

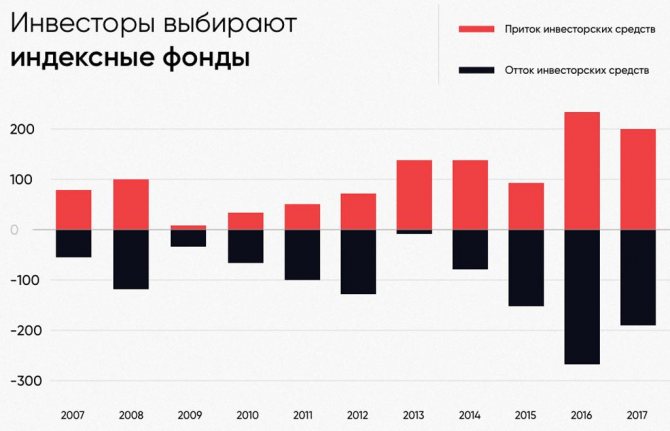

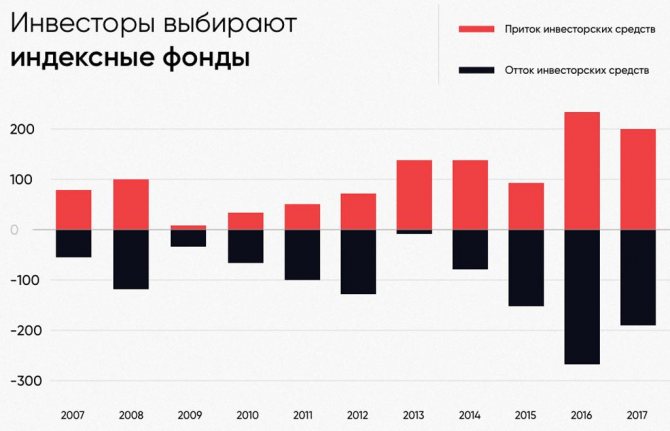

Изучая статистику, я пришел к выводу, что сегодня индексные фонды стали мощной движущей силой в мире инвестиций. Если верить статистике, пятая часть всех денег, инвестированных в американские фондовые рынки, вложена в индексные фонды.

Что именно это означает и почему такой расклад интересен для нас, как для начинающих инвесторов? Каковы преимущества и недостатки инвестирования в индексные фонды? Давайте попробуем разобраться в этом вместе.

Что это такое и зачем они нужны

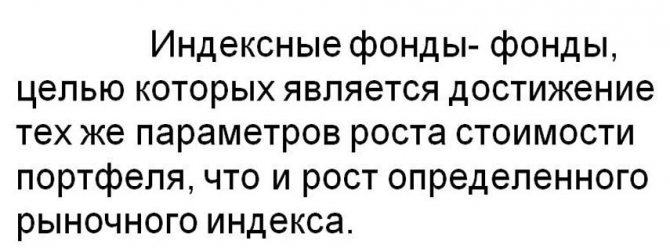

Индексный фонд — это тип паевого или взаимного, активы которого отслеживают определенный рыночный индекс.

Например, популярный индекс Dow Jones включает акции ТОП-30 промышленных гигантов США, взвешенных по цене. Таким образом, индексный фонд, отслеживающий DJIA, базируется на акциях этих компаний примерно в тех же пропорциях, которые они занимают в индексе.

Индексные фонды — это косвенный способ купить весь рынок. То есть мы зависим от успехов не отдельного эмитента, а всего рыночного сектора целиком. Это обеспечивает широчайшие возможности для диверсификации портфеля.

Паевые и взаимные фонды, привязанные к индексам, специально придуманы для того, чтобы снизить инвестиционные риски и сделать фондовый рынок доступным даже для непрофессионалов.

Поскольку фондовый рынок в исторической перспективе всегда растет, а медвежьи падения длятся в среднем не более 5 лет, индексные фонды считаются идеальным активом для осторожных инвесторов. К примеру, легендарный финансист Уоррен Баффетт называет их лучшим инвестиционным инструментом для пенсионеров, не желающих постигать премудрости активной торговли на бирже.

Преимущества и недостатки индексного инвестирования

К преимуществам относятся:

- доступная цена;

- диверсификация портфеля: активы фондов распределяются по различным странам, рынкам, валютам и инструментам;

- экономия времени ‒ не надо погружаться в глубокий анализ и детально изучать сотни эмитентов;

- вы всегда можете посмотреть состав индекса, эти данные находятся в открытом доступе;

- высокий уровень ликвидности, поскольку сделки совершаются мгновенно;

- можно купить акции на ИИС, получив при этом льготу по НДФЛ при владении от 3-х лет.

Недостатки:

- дополнительные издержки на оплату комиссий;

- вероятность ошибки слежения за индексом, которая может снизить доходность.

Плюсы и минусы

Самые очевидные плюсы индексных фондов:

- Минимальные издержки. Поскольку котировки следуют за основным индексом, комиссионные за управление этими инвестициями намного ниже, чем у других альтернатив. Средняя годовая стоимость владения западным индексным фондом обычно ниже одного процента. В России — 1-2%.

- Разнообразие. Индексные фонды предлагают сбалансированный портфель, позволяющий избежать зависимости от состояния дел у одного конкретного эмитента. Проще говоря, вкладывая в индекс, получаешь целую корзину разных акций по низкой цене.

- Эффективность. Один из принципов современной экономики заключается в том, что весь рынок в целом рынок более предсказуем, чем отдельные его участники. Инвестировать в какую-то отрасль безопаснее, чем в одного эмитента.

Для обычного инвестора наиболее ощутимый минус индексного фонда — это невысокая доходность. Акции отдельных эмитентов и активно управляемые ETF-фонды, не привязанные к индексу, могут дать гораздо больше прибыли, чем привязанные к среднему рыночному показателю.

Проще говоря, если акции отдельного эмитента могут внезапно выстрелить на 1000%, индексный фонд никогда такого не сделает. Ничего не поделаешь, такова плата за стабильность и предсказуемость.

Доходность и риски фондов

Уровень прибыли от фонда зависит от массы факторов – структуры, цены чистых активов, стратегии управления, оборачиваемости портфеля, иных показателей. Перспективность инвестиций считается в каждом случае индивидуально.

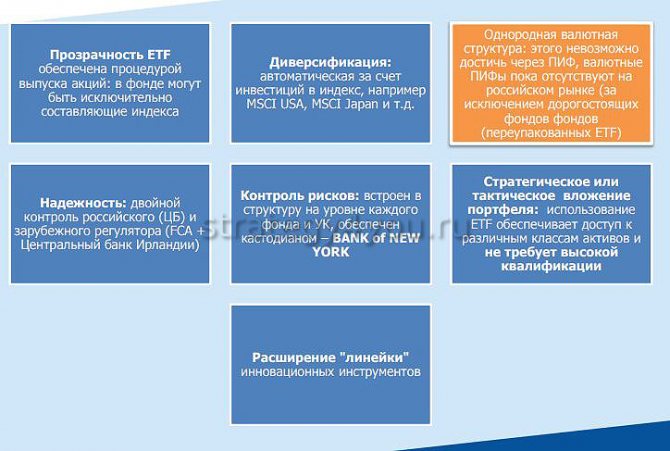

Так, если взять в качестве примера фонд с индексом S&P 500 (SPY, например), он продемонстрировал доходность за 3 предыдущих года в районе 71%, за предыдущих 5 лет – 106%. То есть, инвестиции за 5 лет удвоились. А вот фонд ЕЕН, созданный на основе предприятий с высокой капитализацией, но работающий с использованием показателей технического анализа, дал за 1, 3 и 5 лет доходность в районе 230%, 396% и 443%.

Так, например, развивающиеся экономики обеспечили рост показателей за 5 лет в районе 13%, Россия продемонстрировала отрицательные цифры.

Более низкую прибыль дают фонды облигаций – TTL (отражает динамику двадцатилетних облигаций США) дал доход 17% за год и 43% за пять. Работающий на рынке недвижимости VNQ дал прибыль 57% за год и 120% за 5 лет.

Основные риски биржевых инвестиционных фондов:

- Рыночные – убытки от падения инструмента.

- Валютный риск – актуален для валютных фондов, базируется на возможности отрицательной динамики развития курса валют.

- Риск ликвидности – есть риск невозможности последующей продажи пая либо большой неустойки.

- Инфляционный – прибыль от фонда может не покрывать инфляцию.

- Ошибки в следовании индексу – тут будет разница в прибыльности фонда и базового актива.

- Банкротство контрагента – когда планируется получить прибыль от одалживания ценных бумаг, банкротство заемщика ставит крест на возврате бумаг.

Биржевые фонды очень похожи на ПИФы и основным их отличием являются привязка к индексу, ликвидность, возможность совершать операции купли/продажи не раз в течение одной торговой сессии, заранее известный состав портфеля и невозможность его изменить, более низкие требования по суммам для старта.

Биржевой фонд предлагает максимальную степень диверсификации, поэтому обычно прибыль тут больше, чем убыток и покрывает все риски. А вот уровень дохода уже зависит от конкретного инструмента и особенностей его функционирования.

Список всех индексных фондов России

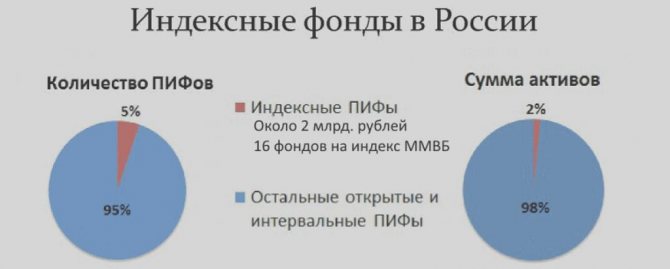

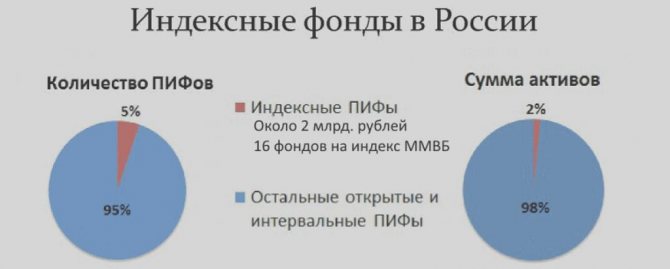

В настоящий момент на Московской бирже доступны 28 индексных ПИФов и ETF.

Облигации/Еврооблигации:

- FXMM;

- FXTB;

- FXRB;

- FXRU;

- RUSB;

- SBCB;

- VTBH;

- VTBB;

- GPBM;

- SBGB;

- GPBS.

Акции:

- FXKZ;

- FXCN;

- FXRL;

- FXUK;

- RUSE;

- FXUS;

- FXDE;

- FXAU;

- FXIT;

- FXJP;

- VTBE;

- SBMX;

- VTBA;

- SBSP;

- AKSP;

- AKNX.

Товары — FXGD.

Активное управление связано с большими рисками

Активные управляющие стараются выбрать те ценные бумаги, которые, по их мнению, будут опережать рынок в будущем. Портфели таких фондов состоят из относительно небольшого количества ценных бумаг. В таких слабо диверсифицированных портфелях всегда существует риск получения значительных убытков в случае неприятности у той или иной компании или даже отрасли, на которой специализируется фонд.

Пассивно сформированные портфели напротив гораздо лучше диверсифицированы, состоят порою из тысяч ценных бумаг и различных активов, распределенных по разным категориям. Портфели, составленные из индексных фондов, отличает более высокая стабильность. Они не приносят очень больших прибылей, но в то же время никогда не имеют больших потерь.

Можно привести пример риска активного инвестирования, связанного с крупным американским фондом «Legg Mason Value Trust», чьи позиции на рынке в 2008 г. обвалились после 20-летнего роста цен на её активы, а вкладчики понесли огромные убытки (примерно -23% годовых). Глава компании тогда объяснил, что он не ожидал такого серьёзного экономического кризиса.

Диверсифицированные по классам пассивные инвестиции в фонды при правильно сконструированном портфеле приносят на длинных промежутках времени в среднем большую доходность при меньшем риске, чем активно управляемые фонды.

Как вложить деньги в иностранный индексный фонд

Для российских вкладчиков есть несколько вариантов.

Зарубежная страховая компания

Относительно простой и низкозатратный способ инвестировать в «буржуйские» индексные фонды. Есть предложения как с ежемесячными, так и с единоразовыми комиссионными взносами и различным перечнем доступных продуктов.

Российский или иностранный банк

Некоторые банки в качестве привилегии для VIP-клиентов дают возможность инвестировать в ПИФы и ETF на глобальном рынке в рамках программы Private Banking. Впрочем, это вариант только для тех, кто может кинуть на счет не меньше 2-3 сотен тысяч вечнозеленых. Другие минусы — дополнительные банковские комиссии и волокита с налоговой.

Напрямую через управляющую компанию

Не самый выгодный для российского инвестора вариант. Прежде всего, потому что зарубежные управляющие компании очень редко работают с нерезидентами напрямую. А те, кто работают, требуют кучу документов, с которых нужно сделать нотариально заверенные переводы в бумажном виде.

Через брокера

Народный выбор. Покупать активы через брокеров с доступом на международные биржи — самый удобный и дешевый способ.

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

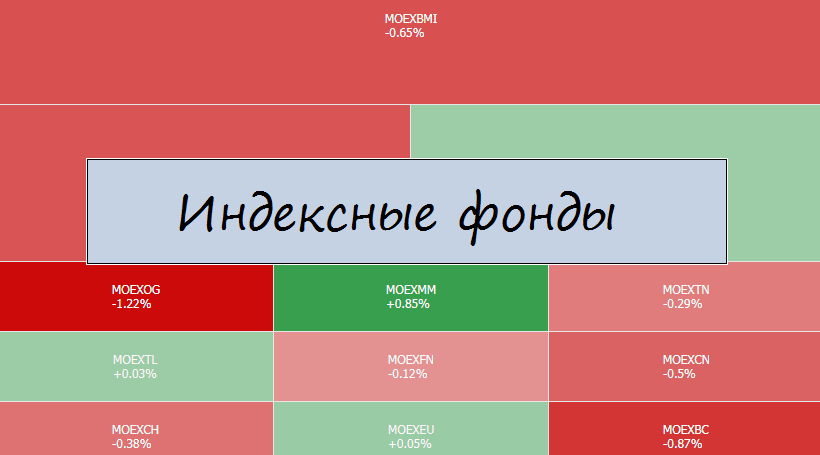

Какой выбрать индексный ETF – зарубежный или российский

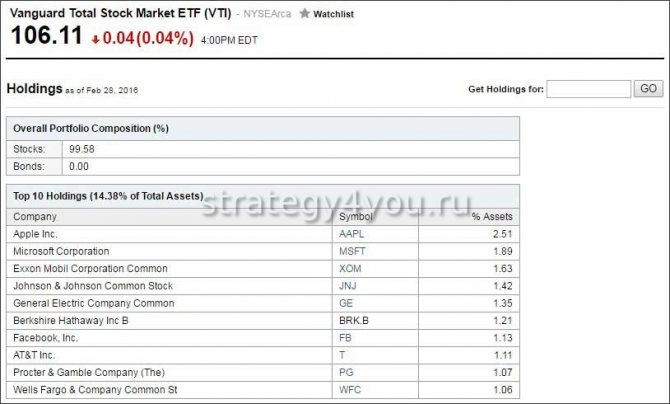

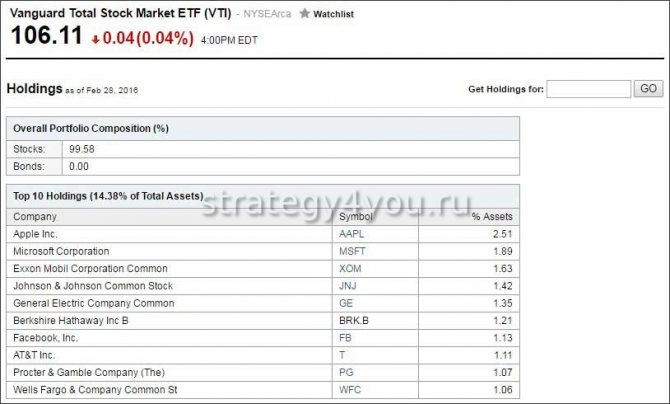

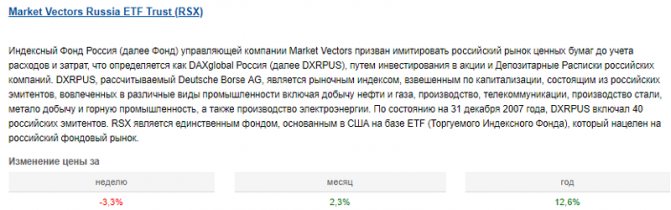

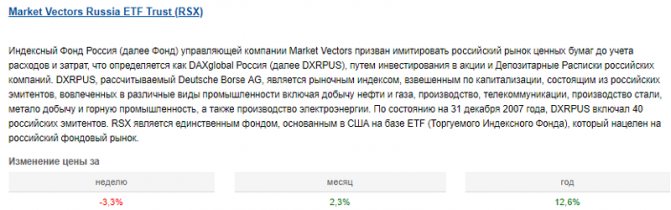

Лучшие зарубежные индексные ETF, за счет больших объемов и конкуренции, могут предложить комиссию, измеряемую сотыми долями процента, как правило, до 0,1%. В качестве примера возьмем страновой индексный фонд Market Vectors Russia ETF Trust (RSX), основанный на российских активах и номинированный в долларах США. Смотрим на сайте брокера Финам описание:

Как мы видим, фонд имитирует индекс, сложенный из крупнейших российских эмитентов. Доходность 12.6% годовых существенно выше банковского депозита. Мониторинг фонда можно смотреть напрямую на сайте биржи NYSE по ссылке. Удобно также пользоваться интегратором etf.com, где можно отслеживать показатели любого индексного фонда, вбив его название или биржевой тикер. Их можно фильтровать по странам и регионам, товарным группам, отраслям, типу доходности.

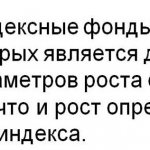

Из отечественных фондов, торгуемых на Мосбирже, стоит отметить лишь продукты от брокера Finex, например, Russian RTS Equity USITS (FXRL). Он базируется на индексе Мосбиржи, номинированном в долларах. Альтернативой для диверсификации можно выбрать, например, фонд MSCI USA Information Technology (FXIT). Индекс включает, в частности, популярные акции Apple, Microsoft, Tesla и др. Комиссия Finex составляет 0.9%, что недалеко от среднерыночных значений. Приобретение ETF в рамках ИИС дает стандартные налоговые льготы. Перечень доступных индексных ETF возьмем с сайта moex.com, данные по доходности – за 2022 год:

Зарубежные индексные ETF — такие, как iShares Core S&P 500 или Vanguard S&P 500, отличаются низкими комиссиями, огромным разнообразием, защитой капитала инвестора. Однако на них не распространяются российские налоговые льготы. Декларацию тоже придется подавать самостоятельно. Для примера перечислим способы выхода на американский рынок:

- Купить ETF у американского брокера, работающего на российском рынке (Interactive Brokers);

- Купить ETF у российского брокера, имеющего доступ на американский рынок;

- Купить полис инвестиционного страхования unit— lunked в западной страховой компании;

- Открыть счет у зарубежного брокера, не представленного в России.

Последний способ, пожалуй, самый привлекательный по издержкам и надежности, но сложный в техническом исполнении.

Как инвестировать в российский индексный фонд

Также есть варианты.

ПИФ

Схема стандартная. Я захожу на сайт Московской биржи и смотрю доступные варианты. Допустим, меня интересуют ПИФы AKNX («Технологии 100») и VTBE («ВТБ — Фонд Акций развивающихся стран»). Я изучаю информацию о продукте, открываю счет у брокера (если у меня его еще нет), пополняю депозит и покупаю актив.

ETF

Действуем аналогично. Заходим на сайт Мосбиржи, смотрим доступные варианты (например, нас заинтересовали «FinEx Cash Equivalents UCITS» и «FinEx Tradable Russian Corporate Bonds UCITS ETF»). Регистрируемся у брокера, пополняем счет и покупаем.

Альтернативы

Ближайшая альтернатива — паевые фонды и ETF, не привязанные к индексам. Если нас не пугают риски, связанные с успешностью отдельных эмитентов и более высокие затраты на обслуживание, можно инвестировать в них.

Плюсы такого выбора — потенциально гораздо более высокая прибыль и широкий выбор активов. На глобальном рынке доступны ETF и ПИФы на что угодно — от IT и медицины до вина, предметов роскоши и медицинского каннабиса.

Минусы — высокие комиссии за управление и необходимость самому постоянно держать руку на пульсе.

Крупные ETF фонды

Сегодня на рынке представлено огромное число биржевых фондов, одни из которых пользуются большей популярностью, другие – меньшей. Работать стоит лишь с теми, кто проверен временем и большим числом крупных инвесторов.

Самые известные и серьезные ETF фонды:

- World Equity Benchmark Shares – капитализация 13.4 миллиардов долларов США.

- Invesco PowerShares Capital Management LLC – 15 миллиардов.

- State Street Global Advisors – 13 миллиардов.

- First Trust – 8.7 миллиардов долларов США.

- ProShares – 9.2 миллиарда.

Биржевые фонды ETF – эффективный инструмент для инвестирования и диверсификации портфеля, когда речь идет о суммах от нескольких тысяч долларов США.

Несмотря на все падения и кризисы, общее движение биржевого рынка пока идет вверх, в направлении экономики развивающихся стран. И при условии верного выбора фонда есть возможность получать хорошую прибыль с минимальными рисками.

Минусы инвестиционных фондов

- Инвестиционные затраты: большинство инвестиционных фондов имеют минимальные первоначальные инвестиционные затраты в размере 1000 долларов или выше. При покупке через брокера или другого типа советника, взимающего комиссию, инвестиционные фонды могут иметь расходы на продажу, называемые нагрузками, которые могут составлять до 5% или более от покупки (фронтальная нагрузка) или продажи (обратная нагрузка) акций. Стандартные коэффициенты расходов инвестиционных фондов составляют 1,00% или выше. Чтобы свести расходы к минимуму, инвесторам следует использовать недорогие инвестиционные фонды без нагрузки.

- Ограниченная гибкость торговли: инвестиционные фонды торгуются в конце торгового дня. Это может быть невыгодно для инвесторов, которые хотят воспользоваться внезапными движениями цены. Например, если рынок имеет положительный импульс, инвестор может захотеть опередить тренд и произвести покупку в начале торгового дня. Или, если цена снижается, инвестор может решить продать в течение дня, чтобы минимизировать потери.

Что такое взаимный фонд

Итак, взаимный фонд – это средства вкладчиков, вложенные в различные виды инструментов. Основным преимуществом таких инвестиций является диверсификация. Фонды работают с широким спектром активов. Деньги вкладчиков инвестируются в акции, облигации, производные ценные бумаги, недвижимость, бизнес, драгоценные металлы и др.

Инвестору с небольшим капиталом необходимо решить самостоятельно только одну задачу – выбрать ВФ, подходящий по уровню доходности, комиссиям и набору финансовых инструментов.

Стоимость бумаг фонда определяется рыночной стоимостью инвестиционного портфеля и пересчитывается ежедневно. Цена одной акции рассчитывается так:

\[ Pmf=\frac{p1+p2+p3+…+pn}{n}-C, где \]

\( Pmf \) – цена акции ВФ;

\( p1, p2….pn \) – котировки инструментов, входящих в портфель;

\( n \) – количество инструментов;

\( C \) – долги ВФ.

Взаимные фонды с точки зрения срока капиталовложений – хороший инструмент для долгосрочных инвестиций. Как мы знаем, экономика развивается циклами, и покупка акций ВФ в период кризиса оправдает себя, когда рынок перестанет трясти. Для спекулятивных операций взаимные фонды не подходят.

Что лучше, ETF или index fund?

В конце концов, выбор ETF или индексного фонда является не столь уж принципиально важным моментом для частного инвестора. Главное, выбрать основное направление инвестирования – долгосрочное, с использованием пассивного инвестиционного инструмента или активное инвестирование (самостоятельно иди через взаимные фонды).

Независимо от того, выбирается индексный ETF или индексный фонд, инвестор выигрывает на более низких сборах, диверсифицированном портфеле и более высокой эффективности индексного инвестирования.

Правда, существует и иное мнение. Мол, будущее за новым классом инвестиций, систематизированных и активных, стандартизированных и унифицированных, основанных на правилах инвестиций, предполагающих надежную отдачу и диверсификацию, но без эмоций, обусловленных предубеждениями человеческого фактора. Спасибо за внимание, всегда ваш Максимальный доход.

Разновидности взаимных фондов

Взаимные инвестиционные фонды классифицируются по нескольким признакам:

- По видам инструментов ВФ делятся на:

- фонды акций. Эти ВФ считаются наиболее рискованными, поскольку средства вкладчиков инвестируются в компании с различной капитализацией. Средняя доходность составляет 10–12% годовых;

- фонды облигаций, инвестирующие в различные виды долговых обязательств – государственные, муниципальные и корпоративные. Доходность и риск зависит от типа облигаций;

- сбалансированные ВФ, размещающие средства в различные типы ценных бумаг;

- фонды недвижимости, вкладывающие капитал в объекты недвижимости, предназначенной для жилья и коммерческого использования;

- фонды денежного рынка, инвестирующие в краткосрочные векселя, депозитные сертификаты и другие бумаги краткосрочного действия.

- По типу управления взаимные фонды подразделяются на:

- открытые – постоянно выпускают акции, которые могут свободно продаваться на фондовом рынке. Цена бумаги определяется стоимостью активов фонда;

- закрытые – эмиссия ценных бумаг ограничена. Паи и акции торгуются на фондовых биржах. Рыночная цена зависит не только от стоимости активов, но и от баланса спроса и предложения. Чаще всего такие ВФ инвестируют в определенный сектор экономики или активы определенного государства.

«Умные» деньги находятся в пассивных инвестициях

Примерно от 40 до 50 % вложений различных институтов (пенсионные фонды, корпорации, банки и т.д.) размещены в портфелях с пассивным (индексным) профилем. Тогда как только 10-12% от общего числа частных инвесторов на рынке используют пассивные стратегии. Но за последние 10 лет их число, возможно, удвоилось. Пассивные инвестиции для своих целей используются такими гигантами как AT&T, IBM, Intel, PacTel, Pepsi и другими.

Теги: Пассивные инвестиции Активные инвестиции Индексные фонды Джон Богл Morningstar

Похожие материалы:

— Активный и пассивный подход — так ли все однозначно? (Часть 1)

— Четыре взгляда на мир инвестиций. Роджер Гибсон

— Баффет и другие пассивные инвесторы