Паевой инвестиционный фонд – что это?

Это портфель ценных бумаг, которые объединены по какому-либо показателю или признаку. Чаще всего их составляют по одному экономическому направлению. ПИФ может складываться из разных активов: акций, облигаций, фьючерсов, валюты.

Пример

ПИФ «ВТБ – Фонд Акций» размещает активы в фундаментально недооценённые акции крупных и устойчивых российских предприятий с фокусом на «голубые фишки».

ПИФ «Апрель Капитал – Акции сырьевых компаний» формирует свою стратегию на инвестировании в акции компаний, которые занимаются добычей и экспортом сырья.

Портфелем фонда распоряжается управляющая компания

Она покупает и продаёт ценные бумаги, совершает сделки с валютой, сдаёт в аренду недвижимость, выдаёт кредиты или займы. Если УК делает это успешно, растёт стоимость всего портфеля и каждого пая (ценной бумаги ПИФа).

У клиента нет права распоряжаться имуществом фонда

По сути, он вместе с другими клиентами фонда складывает деньги в общий сейф. А фонд берёт их, чтобы управлять активами.

Работа управляющей компании контролируется законом. Она не может в один момент всё продать и пропасть вместе с деньгами. Кроме того, она заинтересована в хороших результатах: вырастет доходность фонда –> будет больше клиентов –> будет больше зарабатывать на комиссиях.

Плюсы и минусы

К положительным сторонам ПИФа «Сбалансированный» я отнесу простоту инвестирования: достаточно зайти в личный кабинет Сбербанка, нажать кнопку «Купить онлайн», и вы становитесь обладателем пая. Для таких вложений не требуются специфические навыки и знания, как при самостоятельном инвестировании в акции.

За 2022 год паевой инвестиционный фонд показал доходность 21,41 %. Учитывая комиссию (до 6,4 %), инвестор получает на 25 % меньше прибыли, указанной на графике. Такие вложения нецелесообразны на длительные сроки.

Но ПИФ не может гарантировать получение прибыли в будущем, основываясь на прошлых результатах. Инвестиция в паевой фонд сопряжена с риском. Вы обязаны уплачивать комиссию даже в случае убытков, что может увеличить потери еще больше.

Как устроены ПИФы

Пайщик (клиент ПИФа) владеет паем. Это именная бумага, дающая право на долю фондового имущества. Вступая в паевой фонд, пайщик соглашается с инвестиционной стратегией управляющей компании.

Обычно УК контролирует несколько фондов. У каждого разная стратегия, порог входа, соотношение доходности к риску. Это нужно, чтобы удовлетворять запросы клиентов с разным инвестиционным горизонтом. Доход УК складывается из комиссии за обслуживание и платежей за сделки с паем. Отношения между пайщиками и управляющей компанией регулируются «Правилами доверительного управления» (ПДУ). В этом документе указано, как работает фонд: структура, состав, стратегия.

Пайщик перестаёт быть владельцем имущества или денег, которые он включил в фонд. Теперь это долевая собственность ПИФа. На выходе он сможет получить только сумму, равную его доле.

Кто контролирует управляющую компанию

- Специализированный депозитарий (СД). Он учитывает имущество фондов, следит за тем, чтобы работа ПИФа и УК соответствовала закону и интересам пайщиков, одобряет сделки. СД действует по лицензии ЦБ РФ, но получает плату от управляющей компании.

- Центробанк России. Получает от депозитария и управляющей компании отчёты, проверяет законность сделок, защищает интересы пайщиков. Специализированный депозитарий обязан отдавать данные о работе УК по запросу ЦБ.

Виды ПИФов по структуре

- Для квалифицированных пайщиков (квальные). Вариант для опытных вкладчиков, которые согласны инвестировать с большим риском, но высокой потенциальной прибылью. Такие инвесторы влияют на крупные сделки фонда через инвестиционный комитет.

- Для неквалифицированных пайщиков. Вариант для новичков. В такие фонды включаются простые, менее рисковые инструменты, а пайщики не влияют на решения управляющей компании.

Виды ПИФов по активам

- Фонды недвижимости. Основной заработок фонда складывается из аренды недвижимости, купленной на деньги пайщиков. Такие ПИФы стабильны, но для вступления в них нужны большие деньги, поэтому их создают для квалифицированных инвесторов.

- Фонды ценных бумаг и финансовых инструментов. УК распоряжается акциями, облигациями, валютой, займами, долями в предприятиях. Такие ПИФы работают на неквалифицированных инвесторов, поэтому имеют низкий порог входа (от 1 тысячи рублей).

- Комбинированные. В такой фонд включают любое имущество, кроме денег: самолёт, машину, дорогое вино, опционы на товары, драгметаллы, картины, зарубежные вклады или частную дорогу. Единственное условие: имущество надо указать в ПДУ и хранить в депозитарии. То есть обувную фабрику в этот ПИФ не включишь, а туфли – да (фонд будет покупать их у фабрики). У комбинированных фондов большой порог входа, в России к ним пока относятся осторожно и инвесторы, и управляющие компании.

Пример

УК «Промсвязь» имеет ПИФ недвижимости «Азимут» с СЧА (стоимость чистых активов) 1,4 млрд рублей.

УК «Деловой Дом Калита» – фонд «Ай Пи Ти – Недвижимость» с СЧА 4,5 млрд. Оба фонда закрытые и обслуживают квалифицированных инвесторов.

Виды ПИФов по срокам покупки

- Открытые. Паи покупаются и продаются в любое время.

- Интервальные. Заявки на покупку паёв принимаются в конкретные временные «окна».

- Закрытые. Покупка возможна только при открытии фонда или при дополнительной выдаче паёв. УК объявляет, что создает фонд и какое-то время собирает заявки. Когда проходит срок, вступить нельзя.

Пример

«ВТБ – Фонд драгоценных металлов» – интервальный фонд. Он работает с драгметаллами.

«Ак Барс Акции» – открытый фонд. Он вкладывает деньги в акции российских компаний.

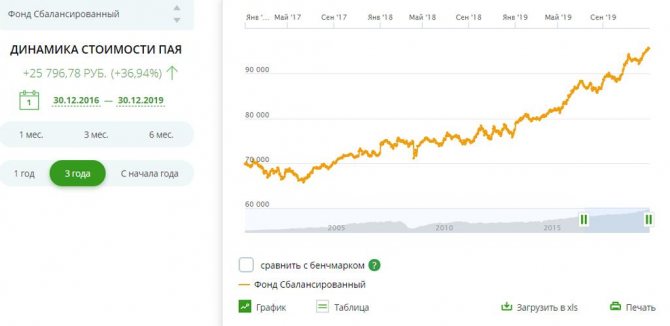

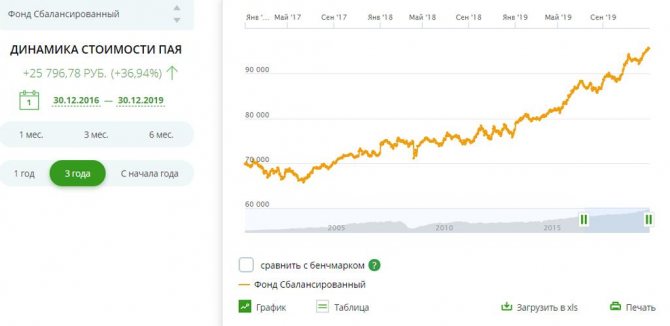

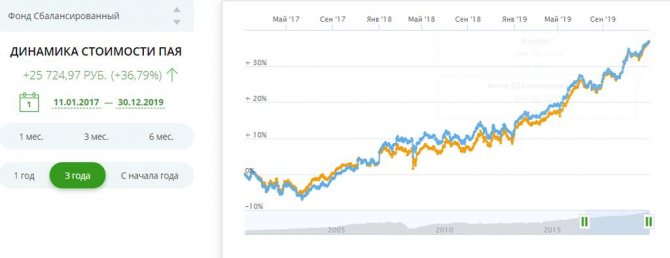

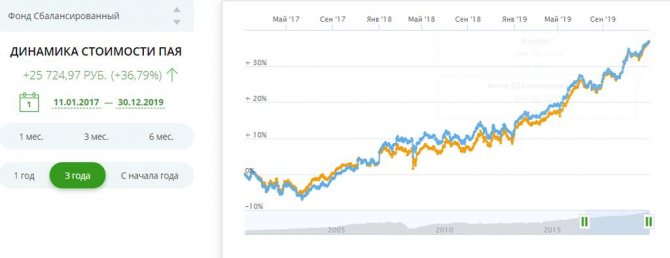

Динамика стоимости пая и СЧА

Чтобы принцип работы ПИФов был понятнее, я рассмотрю пример: вы покупаете пай (долю в инвестиционном фонде «Сбалансированный») за 1000 руб. Если стоимость вклада вырастет, при продаже доли вы получите прибыль.

И наоборот: падение цены на пай приведет к убыткам. Стоимость доли напрямую связана со стоимостью чистых активов. СЧА рассчитывается как разность активов компании и суммы ее обязательств.

Ниже показана динамика стоимости пая.

На графике заметен плавный рост без резких просадок, что говорит об умеренном риске паевого инвестиционного фонда.

Положительная динамика обусловлена ростом СЧА с 1,4 млрд руб. до 10,7 млрд руб. за 3 года. Чтобы оценить эффективность управления паевым инвестиционным фондом «Сбалансированный», используется бенчмарк. Для данного ПИФа Сбербанк использует корзину индексов (50 % IMOEX, 50 % IFX-CBonds).

На графике видно, что команда управляющих справляется со своей задачей на 100 %: динамика стоимости пая и индекса практически идентичны.

Как заработать

После вложения имущества или денег в фонд, у вас в собственности остаётся пай – доля в ПИФе. Это актив, который можно перевести в наличные двумя способами:

- Погасить пай. То есть обратиться в управляющую компанию, чтобы она забрала долю себе и выдала сумму, равную её стоимости за вычетом комиссии.

- Продать другому инвестору.

Сколько стоит ПИФ?

Стоимость ПИФа как определение отсутствует – клиент не покупает пакет конкретных ценных бумаг. Он передаёт деньги управляющей компании, чтобы она прибыльно инвестировала их. Минимальные вложения в открытых фондах обычно равны 1000 или 5000 рублей.

Доходность

В отличие от банковского депозита, ПИФ не гарантирует доход. В зависимости от действий УК, рыночной ситуации, макроэкономических событий цена пая может и вырасти, и упасть.

Например, если недвижимость дешевеет, рыночная цена фонда будет ниже текущей. Если условия благоприятные, можно продать долю дороже.

Налоги

Пайщики платят НДФЛ, пока получают прибыль. Но налоговым агентом является УК – она отправляет налоги за клиента.

Если пайщик получил прибыль от продажи своих паёв, он должен рассчитаться с ФНС сам. Резидент РФ заплатит 13%, а нерезидент – 30%. Есть налоговый вычет. НДФЛ отдавать не нужно, когда инвестор владеет паем больше 3 лет.

Новичку

Начинающий инвестор должен ознакомиться с тонкостями инвестирования, чтобы не потерять сбережения. Однако нет лучшего способа научиться чему-либо, чем пробовать это. Сейчас я расскажу, на что стоит обратить внимание новичку.

Что такое ПИФ и зачем он нужен

Вы имеете свободные деньги, которые хотите инвестировать. Управляющая компания (УК) вкладывает ваши средства в активы, за что берет некоторый процент. Инвестиционный паевой фонд может принести прибыль (если цена продажи приобретенного пая выше цены покупки) или убыток (цена покупки выше цены продажи).

Преимущества и недостатки ПИФов

Необходимость знаний и навыков делает инвестиции недоступным для большинства людей занятием. Использование доверительного управления позволяет увеличивать накопления начинающим инвесторам.

Реальная инфляция выше официальной, поэтому банковский депозит не спасает деньги от обесценивания. Высокий доход «Сбалансированного» паевого фонда позволяет не только сохранить, но и приумножить сбережения.

Пай обладает высокой ликвидностью: получить деньги назад можно практически сразу. Возможно досрочное снятие.

К негативным сторонам паевых инвестиционных фондов я отнесу риск. Даже консервативные стратегии управления могут принести вкладчику убытки. Для получения доходов выше средних паевой фонд должен приносить не менее 20 % годовых, чтобы покрывать комиссионные сборы.

Риски

Нужно с умом подходить к инвестированию в ПИФы Сбербанка. Не стоит вкладывать заемные средства в инвестиционный фонд «Сбалансированный», закладывать недвижимость и брать кредиты, так как есть риск убытков.

Что влияет на уровень риска паевого инвестиционного фонда

Прибыль в прошлом не гарантирует получение дохода ПИФом «Сбалансированный» в будущем. Чтобы застраховать вложения, нужно учитывать следующие факторы:

- стоимость пая «Сбалансированного» ПИФа находится в прямой зависимости со СЧА. Нужно учитывать состояние экономики и потенциал роста отрасли;

- возраст УК – показатель надежности организации. Существуют молодые высокодоходные проекты, обещающие 100 % прирост прибыли за год. После получения денег проект закрывается, деньги не возвращаются. Команда Сбербанка обладает многолетним опытом ипризнана лучшей в сфере управления инвестиционным капиталом;

- главный фактор, влияющий на степень риска, – агрессивность стратегии. Чем она выше, тем прибыльнее инвестиционный инструмент, однако с доходностью растет и риск. Консервативные стратегии позволяют избежать сильных просадок, но процент прибыли значительно ниже.

Что можно сделать для уменьшения рисков

Диверсифицировать. Разделение вложений на несколько активов (например, использование «Сбалансированного» фонда и ПИФа «Илья Муромец») снижает риск и сводит потенциальные убытки к минимуму: убыточная инвестиция перекрывается прибылью по другой.

Как выбрать ПИФ: инструкция

- Установите сумму вложений и инвестиционный срок.

- Выберите тип фонда: открытый или закрытый. Новичкам подходят открытые фонды: можно продавать паи в любой момент. В закрытых фондах нельзя получить деньги раньше, чем сказано в договоре.

- Отсортируйте варианты по доходности. Смотрите доходность за 3-5 лет, а не за год.

- Оставьте фонды со стабильными показателями, хорошим рейтингом УК и высокой СЧА. Чем выше СЧА тем крупнее и диверсифицированнее фонд. Почитайте информацию про владельцев фонда. Доверите ли вы им деньги? Рейтинги по доходности, объёму привлечённых средств, инфраструктурным расходам удобно смотреть через сервис Investfunds.ru.

- Изучите комиссии. Условия по ним могут звучать так: за управление — 1,9% в год. Комиссия при покупке ПИФа – отсутствует. При продаже после 1 года — 0%; ранее, чем через 1 год — 2% от суммы.

Как купить пай

- Купить пай можно на сайте управляющей компании.

- Выберите ПИФ и узнайте условия обслуживания. Какие документы нужны для регистрации.

- При покупке от УК напрямую – отправьте заявку. При покупке у другого пайщика, заключите договор купли-продажи. Он не требует нотариального заверения.

- Оплатите заявку онлайн, в банке или выполните платёж по договору.

Плюсы ПИФов

- Можно получить большую доходность.

- Не нужно управлять инвестициями, анализировать рынок, диверсифицировать активы.

- Данные о составе, структуре и управляющих есть в открытом доступе.

- Защищённые инвестиции. УК не сможет дёшево распродать активы, чтобы обанкротить фонд – сделку не допустит депозитарий. Даже одна-две подозрительных операции разрушат репутацию УК.

- Инфраструктурные расходы управляющей компании закреплены в ПДУ.

- Можно менять управляющую компанию или переводить деньги между ПИФами одной УК.

Минусы ПИФов

- В закрытые квальные фонды берут пайщиков с очень большими бюджетами.

- Комиссии растут, потому что усложняются требования Банка России к УК.

- Оценщик, аудитор, регистратор и СД получают деньги от УК. Это может повлиять на их решения там, где они не противоречат закону.

- УК или депозитарий могут лишиться лицензии. Придётся тратить время на поиски новой управляющей компании или ждать, пока УК найдет нового депозитария.

- Нет гарантии доходности.

- Вложения в ПИФ не застрахованы государством.

Как рассчитывается СЧА

Учитывается фактический показатель по всем активам и их объективная оценка. Если СЧА определяется в каждый торговый день, учитываются последние 10 совершённых в этот день сделок по всем инструментам, торгующимся на бирже.

Допустим, сделок было совершено меньше, тогда учитываются только те торги, где сделок было достаточное количество. Данные суммируются, и затем из суммы вычитается размер физических затрат.

Если оценивается СЧА, не принимающие участия в торгах на бирже, проводится независимый расчёт в соответствии с положением об определении чистых активов (Приказ ФС № 05-21/пз-н). Также рассчитывается баланс СЧА для активов, являющихся мало ликвидными. В рамках данного приказа сам ПИФ может устанавливать собственные правила процедуры оценки.

Самые крупные и известные российские управляющие компании

- УК Сбербанк управление активами

- УК Открытие

- ВТБ Капитал управление инвестициями

- УК Уралсиб

- Райффайзен Капитал

- УК БКС

- Альфа Капитал

- Апрель Капитал

- МТС Инвестиции

- ТКБ Инвестмент Партнерс

- ГК Регион

У этих компаний хорошая репутация и большой опыт. Но при выборе смотрите на разницу в комиссиях. Даже 1% упущенной прибыли за 5 лет вырастает в приличную сумму.