Хеджирование — способ снижения рисков, страхования актива от нежелательных рыночных трендов в будущем. Основная цель хедж фондов, напротив, максимизация прибыли при заданном вкладчиками уровне риска или минимизация риска при определенном уровне доходности. Нет ли здесь противоречия? Нет. Обратная сторона хеджирования — сверхдоходность для портфельных инвесторов и финансовых спекулянтов. Сегодня в мире зарегистрировано свыше 12 тысяч хедж фондов с общими активами свыше 2 трлн долл., а доходность лучших из них превысила 100% годовых. Полезно будет почитать статью: что такое хеджирование простыми словами.

Что такое хедж-фонды

В общем определении, хедж-фондами (далее по тексту — ХФ) являются коммерческие финансовые организации, которые занимаются инвестированием денег клиентов с использованием специальных методов страхования инвестиционных сделок или хеджирования на финансовых и других типах рынков.

Примечание. Хеджирование (от английского hedge) — это ограда, ограждение, в том числе от каких-либо опасностей, неприятностей.

Хеджирование рисков на финансовых рынках связно с использованием определенных типов финансовых инструментов, таких как фьючерсы, опционы, арбитражные сделки, в том числе и минимизация рисков капитала клиентов за счет использования офшорных юрисдикций.

Основные особенности хедж-фондов, в отличие от других видов работы с деньгами сторонних инвесторов (т.е. в рамках договора доверительного управления — ДУ), в следующем:

- Хедж-фонды обычно не имеют конкретной привязки к какой-либо стране, правовой или государственной юрисдикции. Т.е. они по своей структуре управления, работы с клиентами имеют интернациональный характер. В некотором смысле они подобны ТНК (транснациональным компаниям). Такое отсутствие единой юрисдикции позволяет хедж-фондам гибко формировать свою инвестиционную политику, вкладывать деньги клиентов в активы разных стран, применять схемы налоговой оптимизации, использовать особенности налогового законодательства в той или стране, льготы и др.

Правовая юрисдикция в мировой индустрии хедж-фондов.

- ХФ, в отличие от традиционных типов коллективного инвестирования на рынке активов (ПИФы, НПФы и пр.), не имеют строгого регулирования своей финансовой деятельности, методов ограничения рисков. Что создает возможность этим финансовым корпорациям вкладывать деньги инвесторов туда, где наиболее выгодно, а не руководствуясь инструкциями какого-нибудь Центрального Банка или чиновников. Пусть даже это и сопряжено с риском.

- Хедж-фонды используют в своей инвестиционной практике самые прогрессивные и инновационные технологии в финансовой и информационных сферах. Это позволяет им быть на порядок эффективнее, чем традиционные финансовые организации. Кстати, именно ХФ одними из первых инвестировали в проекты по созданию алгоритмических компьютерных систем (и интернета, в частности), чтобы повысить скорость обработки информации при принятии своих финансовых решений.

Сейчас в мире насчитывается более 15 тысяч хедж-фондов различной капитализации, стиля работы с клиентами. Есть фонды, работающие с широкой публикой частных или корпоративных инвесторов. А есть так называемые фонды фондов.

Это, по сути, элитарные инвестиционные клубы, которые занимаются инвестированием капиталов состоятельных клиентов определенного социального круга, специальные семейные фонды.

Наиболее известными представителями класса хедж-фондов в чистом виде являются такие корпорации, как Quantum (основатель — известный филантроп и инвестор Джордж Сорос), Medallion, BlackRock, фонды семейства Ротшильдов и др.

Когда и как они возникли

Время появления первых хедж-фондов пришлось на период послевоенных лет, на рубеж 50-х гг. прошлого века, когда впервые на Чикагской товарной бирже в Америке стали продаваться фьючерсные контракты на пшеницу. Впоследствии — на все типы биржевых товаров, начиная от нефти и заканчивая хлопком и какао-бобами.

С помощью этих фьючерсных контрактов любой продавец или покупатель мог застраховать свою сделку от случаев, если цена покупки или продажи актива не соответствовала его ожиданиям. Постепенно практика использования фьючерсов появилась в торговле ценными бумагами, для защиты инвестиционных портфелей инвесторов от резких колебаний рыночной конъектуры, цен на бирже.

Первый официально зарегистрированный ХФ появился в США в начале 1950 года. Основателем его был известный в то время американский биржевой спекулянт Альфред Джонсон.

Непосредственными причинами появления стало внедрение в практику методов инвестирования со страхованием портфелей ценных бумаг с помощью производных финансовых инструментов. Это нашло применение практически на всех мировых финансовых рынках.

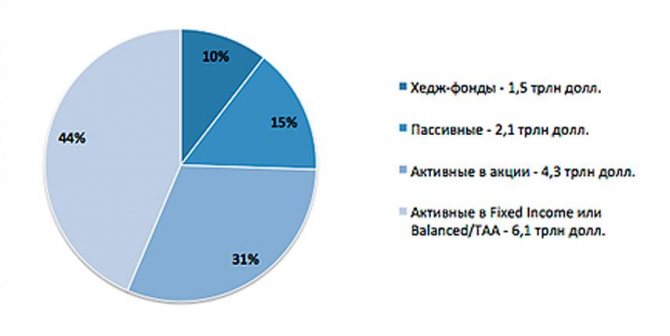

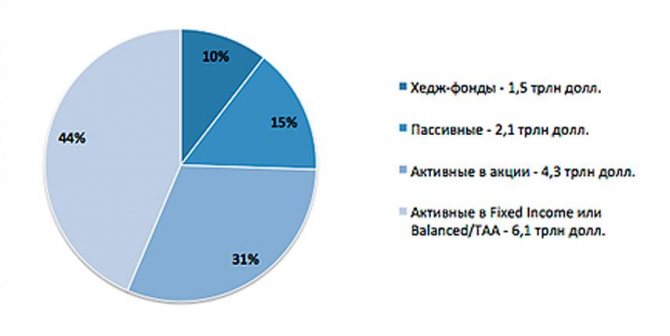

Доля хедж-фондов на мировом рынке инвестирования. Кроме того, немаловажное значение имели такие факторы, как:

- Жесткое налоговое регулирование со стороны финансовых властей Америки, применяемое к финансовым корпорациям. Достаточно сказать, что американское налоговое законодательство, введенное еще в эпоху президента США Рузвельта, предусматривало ставку налога для богатых вплоть до 90% от получаемого дохода. Такая ситуация вынудила многие инвестиционные фонды, чьими клиентами как раз и являются эти богатые, использовать офшорные юрисдикции для минимизации таких «драконовских» налоговых мер.

- На 50–60 гг. прошлого века пришлось время так называемого бэби бума, когда послевоенное поколение американцев начало массово создавать семьи. Для обеспечения беззаботного будущего своих детей эти семьи вкладывали сбережения в многочисленные инвестиционные и пенсионные фонды. Но эти ПФ подвергались жесткому регулированию со стороны финансовых властей. Они могли вкладывать деньги клиентов только в ограниченный список высоконадежных, но, к сожалению, малодоходных ценных бумаг. В первую очередь это были американские государственные казначейские облигации или трежерис. Соответственно, ХФ могли таким семьям предложить большую доходность при относительно низком уровне риска.

- Появление первых компьютерных торговых платформ и систем цифровых коммуникаций в конце 1980 – начале 1990 позволило хедж фондам реализовывать массу методов и технологий, способных нивелировать практически любой финансовый или рыночный риск. Этот период считается началом бума на хедж-фонды по всему миру.

- Появление на рынке многочисленного класса ценных бумаг (например, ипотечных закладных и прочих секьютеризированных финансовых инструментов) также способствовало росту спроса на услуги хедж-фондов. Они ничем не были ограничены в выборе самых экзотических финансовых инструментов для своих инвестиционных стратегий. Всего ХФ используется порядка 1200 финансовых активов и инструментов.

Появление современных цифровых финансовых платежных систем, электронных торгов на биржевых рынках позволило ХФ применять различные стратегии.

Они способны решить любую задачу по эффективному вложению средств клиентов в ценные бумаги, драгоценные металлы, антиквариат, недвижимость или реальный бизнес, а также в новые типы инвестиционных активов, включая и криптовалютные хедж-фонды (альтернативные инвестиции).

Как работают

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопрос

Хотя хедж-фонды представляют собой мощные финансовые корпорации, управляющие многомиллиардными активами клиентов, принцип их работы несложен.

Поясню на примере.

Пакет акций Сбербанка, купленный с расчетом, что они будут расти. Чтобы застраховать риск потери стоимости, приобретается либо фьючерсный контракт, либо, что еще лучше, — опцион.

Если даже цена пакета акций Сбербанка снизится против наших ожиданий, то инвестор все равно имеет возможность продать их по той цене, что закреплена в опционном контракте. Единственное, за что придется инвестору заплатить, — это стоимость самого контракта, которая редко превышает 1–2% от суммы сделки.

Такая схема страхования сделки — одного типа товара или актива с помощью другого товара или контракта — основной принцип работы всех ХФ.

Правда, для этого хедж-фонды могут использовать не только 1200 финансовых инструментов, но также льготные налоговые офшорные юрисдикции, банковские услуги в разных странах (например, арбитраж процентных ставок по кредитам), а также широкую диверсификацию инвестиционных портфелей, где есть не только ценные бумаги, но и реальные активы.

Основные отличия хедж-фондов от ПИФов

Имеют некоторое сходство с ПИФами — это работа с деньгами сторонних клиентов, коллективные инвестиции.

Но есть и ряд принципиальных отличий:

- ХФ не имеют четкой юридической правовой формы. Это могут быть и инвестиционные компании, и фонды, и венчурные предприятия, и даже общественные организации, типа клубов по интересу. ПИФы, по российским законам, должны иметь управляющую компанию не ниже статуса ООО или ЗАО.

- Хедж-фонд может для своей инвестиционной стратегии выбрать практически любой финансовый инструмент, актив, который входит в инвестиционный меморандум фонда. ПИФы же ограничены в выборе активов как по классу надежности, так и по типу. Эти ограничения устанавливаются регулирующими государственными органами, ЦБ РФ, выдающем каждому ПИФу соответствующую лицензию.

Предпочтительность выбора формата инвестирования среди состоятельных клиентов.

- В ПИФах прибыль каждого инвестора определяется исходя из его доли в уставном капитале фонда, т.е. размером пая. В хедж-фондах используется вариант сертификата, удостоверяющего право на прибыль от всей прибыли фонда. Этот сертификат может быть продан, передан по наследству, внесен в качестве залога.

- В ПИФах инвесторы могут лишь принять те условия вложения капитала, которые предлагаются. В хедж-фондах используется право выбора инвестором того, куда именно он предпочитает инвестировать свои деньги.

Особенности работы российских hedge funds

Основной особенностью и одновременно существенным ограничением работы ХФ в России является то, что они имеют право привлекать деньги российских инвесторов и вкладчиков только при условии наличия государственной регистрации на территории страны.

Кроме этого:

- Есть ограничение в плане прохождения лицензирования, в выборе инвестиционных инструментов.

- Большая часть хедж-фондов в России ориентирована исключительно на работу с крупными корпоративными либо состоятельными частными клиентами. В этом случае практикуется вариант размещения части капитала инвесторов на офшорных счетах своих дочерних подразделений.

- Те ХФ, что ориентированы на розничного, мелкого инвестора, как правило, имеют порог входа не менее 100 тысяч рублей. Это существенно ограничивает спрос на продукты таких инвестиционных компаний со стороны большей части населения.

- Комиссии, которые берут российские управляющие хедж-фондов, находятся на уровне не ниже 15–20% от суммы инвестированного капитала, что в несколько раз выше, чем ставки комиссий в развитых странах.

Сюда следует также добавить и тот факт, что большая часть финансовой деятельности ХФ в России является закрытой, так как основная доля капитала инвесторов работает через схемы дочерних управляющих компаний, расположенных в офшорных юрисдикциях.

Эффективен ли он?

Хедж-фонд Extranet Investment, отзывы о котором весьма противоречивы, по своей сути представляет собой хайп-проект, и на сегодняшний день он является очень долгоиграющим. Он непрерывно осуществляет свою деятельность с января 2012 года. В настоящее время он насчитывает несколько десятков тысяч инвесторов. Отзывы при этом о нем различные, как уже было отмечено.

Ключевой особенностью Extranet Investment выступает возможность инвестирования в него малых сумм. Если большинство хедж-фондов начинают работать с суммами от ста тысяч долларов, то здесь можно инвестировать от десяти долларов. Также присутствует возможность приглашения в проект других людей и дополнительного заработка на этом.

Однако стоит учитывать тот факт, что инвестиционный проект, имеющий реферальную структуру, всегда функционирует по принципу финансовой пирамиды. То есть выплаты вкладчики получают за счет поступлений от новых инвесторов.

Представители Extranet Investment делали официальное заявление о том, что компанией осуществляется большой вклад в сельское хозяйство. Однако сразу возникают объективные вопросы. При вложении в сельское хозяйство размер прибыли в 60% ежегодно выглядит маловероятным.

Стоит отметить, что его популярность ассоциируется и с отрицательными событиями. Так, в работе фонда в 2015 году произошли некоторые сбои, в результате которых вкладчики потеряли доступ к своим личным кабинетам. Впоследствии функционал сайта был восстановлен, однако некоторые проблемы с выплатами иногда случаются.

Можно ли с его помощью получить хорошую прибыль — вопрос спорный, но, по отзывам некоторых предпринимателей, работа с ним может обеспечить некоторыми выгодами. Необходимо помнить о том, что по своей сути это финансовая пирамида, которая является стабильной лишь до того момента, пока в структуру вступают новые участники. Поскольку работу с ним можно начать с очень небольшими инвестициями, риски минимальны.

Сколько прибыли получают

Хедж-фонды, особенно те, что работают с состоятельными клиентами (семейные фонды, трасты), являются довольно закрытыми организациями. Даже в рамках исследований их финансовой отчетности трудно найти конечного бенефициара инвестиций.

Это касается и вопроса прибыли. Как оценивают эксперты, в среднем ХФ способен кратно перекрывать безрисковую ставку доходности или банковского ссудного процента, устанавливаемого ЦБ. Для США и стран Западной Европы это 2–3%, для России — 7–8%.

Соответственно, американские имеют прибыль не ниже, чем 10–12% годовых. Т.е. их доходность сопоставима с биржевым индексом SP500. Российские имеют прибыль на уровне не ниже 20–30% годовых, так как им приходится в свою инвестиционную стратегию закладывать страновые риски. Т.е. риски ведения бизнеса на конкретной территории.

Поощрительные вознаграждения хедж-фондов

Кроме основной выплаты в виде доли от полученной фондом прибыли за отчетный период, инвесторы получают поощрительные выплаты или бонусы:

- опционы на приобретение доли или сертификата участия в ХФ по льготной цене;

- при превышении заданного порога суммы инвестиционного портфеля снижается комиссия управляющего активами;

- льготное обслуживание у адвокатов при оформлении инвестиционных сделок, в том числе распределение доли среди конечных бенефициаров инвестиционного проекта или портфеля;

- льготная ставка кредитования инвесторам фонда через его партнерские банки.

В чем отличие от взаимного фонда

Фонды взаимных инвестиций осуществляют управление портфелями ценных бумаг и ориентированы на средних и мелких инвесторов. Основные отличия таких фондов от хедж фондов следующие:

- Взаимные фонды работают с классическими ценными бумагами (акциями, облигациями и др). Хедж фонды используют также производные финансовые инструменты (фьючерсы, опционы, конвертируемые облигации и др.).

- Доход взаимного фонда зависит только от стоимости активов. Хедж фонд зарабатывает также на прибыли от инвестиций.

- Фонды взаимных инвестиций доступны для вкладчиков с минимальным порогом средств. Хедж фонды работают только с крупными инвесторами.

Виды

На практике встречаются следующие типы хедж-фондов:

- Фонды фондов. Управляющие сетью различных фондов, каждый из которых имеет свою специализацию. УК лишь координирует общую стратегию и управляет перераспределением финансовых потоков. Ближайшая аналогия – корпоративные холдинговые структуры.

- Фонды нейтральной стратегии. Применяющие стратегию ограничения убытков вне зависимости от рыночной конъектуры. Работают на рынке недвижимости при реализации девелоперских проектов. Это обусловлено тем, что нужно обеспечить стабильный финансовый поток независимо от того, какой сейчас спрос на жилую или коммерческую недвижимость.

- Фонды, работающие с использованием тактики текущих событий или, проще говоря, осуществляющие вход в активы рынка, по которым ожидаются какие-либо важные экономические или политические события. Например, скупка акций компании в ожидании снижения ставки ФРС или внесение законопроекта об ужесточении работы иностранных инвесторов в АйТи-секторе России.

- Фонды, применяющие стратегию инвестирования в акции с одновременным хеджированием портфеля различными инструментами.

Что такое хеджирование и как оно применяется

Понятие «Хедж» переводится с английского как изгородь, препятствие или преграда. Исходя из этого, хедж-фонды создаются с целью противодействовать убыткам инвесторов. В одной из статей я уже писал о хеджировании на форексе. Им активно пользуются банки, открывающие позиции на покупку растущей валюты против падающей. В результате они не только защищают свой баланс от потерь, но и получают прибыль.

Существует два основных вида хеджирования:

- через покупку (long), с целью страхования от повышения цен в будущем;

- через продажу (short), цель – страховка от снижения цены.

Хеджирование – это сочетание длинных и коротких позиций в определенной пропорции через покупку недооцененных и продажу переоцененных активов. Например, приобретение растущих акций с одновременным открытием коротких позиций на акции компаний, которые, по прогнозам, должны пойти вниз. Если расчеты верны, это позволяет защитить прибыль, полученную от покупки растущих акций.

Именно тот случай, когда управляющему все равно, в каком направлении движется рынок. Как правило, покупается и продается не физический товар, а инструменты срочного рынка либо валюта. Хеджируется необязательно вся стоимость сделки. При любых рисках цена поставляемого товара, курс валюты или ставка центробанка не упадут до нуля. Поэтому нередко применяется частичное хеджирование контракта.

Любая сделка не бесплатна, т. к. активы берутся в долг у брокера. Однако, даже с учетом вознаграждения посреднику, это может принести выгоду. Например, проданные в шорт и подешевевшие бумаги затем откупаются с прибылью. Открывая позицию лонг, хеджер держит растущие активы у себя и продает после их подорожания. За минусом комиссии брокеру, он получает прибыль. Таким образом, хеджер зарабатывает как на растущем, так и на падающем рынке. Кредитное плечо, предоставляемое брокером, используется как рычаг для увеличения доходности.

Хеджировать можно с помощью различных инструментов:

- Сделки в противоположном от уже открытой позиции направлении. Например, одновременная игра на рынках двух стран с разницей в ставке.

- Конвертации депозита в валюту, по которой намечается рост. Пример: перевод активов из рубля в доллар может быть отличным способом хеджирования валютных рисков. Это было выгодно в 2014 или в первом квартале 2022 года, накануне введения санкций. А вот в 2016–2017 годах это принесло бы убыток, помноженный на кредитное плечо.

- Фьючерсное хеджирование, когда контракт на покупку фондового актива или валюты заключается с отсрочкой по исполнению. Таким образом продавец и покупатель договариваются, что товар будет поставлен в будущем по сегодняшней стоимости. Также близки по механизмам форвардные контракты, опционы, маржинальные CFD контракты на разницу цен.

Могут быть различными и условия договора:

- Прямое исполнение контракта в будущем по оговоренной цене.

- Включение в договор страхующих условий, например, о разделе между сторонами как прибыли, так и возможных убытков;

- Процентное хеджирование, когда валюта обменивается по текущему курсу и помещается на банковский депозит. Это применяется, когда деньги нужны через несколько месяцев, а курс может двинуться в невыгодную для вас сторону.

Рекомендую прочитать также:

Словарь инвестора: основные термины и понятия

Инвестиции в терминах и понятиях: просто и кратко

Структура и управление

В самом начале своего появления все ХФ имели классическую многоуровневую вертикальную структуру и модель управления. Однако сейчас большинство имеют сетевую структуру, с множеством отделений, представительств, дочерних компаний, адвокатских контор, брокеров, консалтинговых агентств в нескольких странах мира.

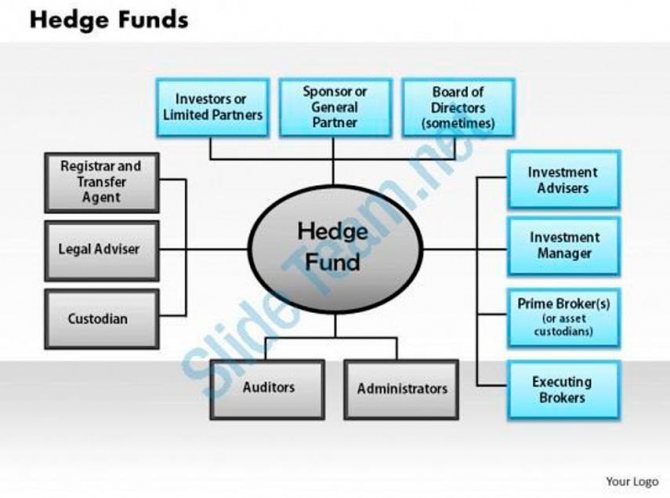

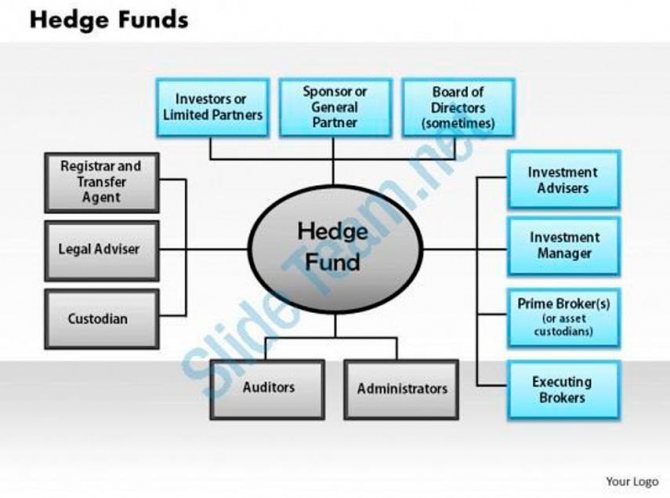

Тем не менее, каждый хедж-фонд имеет определенный набор функциональных органов управления в своей структуре:

Типовые схемы структуры хедж-фондов.

Типовые схемы структуры хедж-фондов.

- Орган управления — это обычно совет директоров управляющей компании. Нередко такие УК зарегистрированы в офшорах, а управление возложено на номинального генерального директора. Все реальные полномочия по управлению капиталом возложены на совет директоров (СД), каждый со своим правом голоса, соответствующий размеру доли в уставном капитале.

- Клиентский банк или банк-кастодиан. Этот банк выполняет функции по приему денег инвесторов, перечисляя их потом на счета УК ХФ.

- Брокер. Его основная функция состоит в том, чтобы через него выполнять все операции на финансовых рынках, биржах, торгах, аукционах и конкурсах. Нередко крупные ХФ имеют свои брокерские компании, обеспечивающие прямой выход на биржевые торговые площадки.

- Консалтинговая или адвокатская компания (подразделение) — необходима для юридически грамотного сопровождения всех инвестиционных сделок, работы с клиентами.

Что касается самого фонда, то он имеет обычно форму компании с ограниченной ответственностью ЛТД или в российском варианте ООО. На его счетах аккумулируется первоначальный пул денег инвестора, которые потом передаются в ДУ управляющей компании.

В структуре также может быть свой СД, где функции директоров могут выполнять те же лица, что и в совете директоров УК фонда. Иногда используется схема перекрестного обмена директорами между СД фонда и СД управляющей компании.

Понятие и история возникновения

Хедж-фонд (англ. hedge fund) – это инвестиционный фонд для инвесторов с большим капиталом, который берет деньги под управление за комиссионные, вкладывает их в различные финансовые инструменты и выплачивает своим клиентам полученный доход.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Слово hedge (в переводе “изгородь, защита”) лежит в основе не только хедж-фонда, но и хеджирования. В экономике понятие означает защиту капитала от негативных сценариев на рынке: падения котировок, курса валюты, цены на товар и т. д.

Первый защитный фонд связывают с именем А. У. Джонса. В основе его стратегии инвестирования лежало изучение закономерности, что когда одни акции растут, другие падают. Он стал покупать недооцененные акции (сейчас это называется “открывать сделку long”), которые в перспективе вырастут в цене, а по переоцененным бумагам заключал сделку short в надежде на падение котировок. В результате Джонс зарабатывал и на росте, и на падении, а портфель не уходил в минус при любом раскладе на фондовом рынке.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Стратегия кажется простой и понятной, но на практике за ней стоит большая работа аналитика и эксперта, который может правильно подобрать инструменты в портфель для минимизации риска. За 70 лет, прошедших со времени Джонса, в США и Великобритании появилось уже несколько тысяч защитных фондов. Некоторые были зарегистрированы в офшорах. Под управлением находятся триллионы долларов, но далеко не все инвесторы могут позволить себе стать клиентом hedge fund.

Налогообложение хедж-фондов

Налогообложение хедж-фондов осуществляется так же, как и у прочих финансовых компаний и корпораций по ставкам налога на прибыль с ее стартовым значением в 24%. Однако эта цифра дополняется налогами, уплачиваемыми за доходы, полученные в виде дивидендов по акциям. В общем, если брать все налоги, то ХФ обязаны в России платить не менее 50–60% от всей своей прибыли.

Но ХФ не были бы хедж-фондами, если не использовали легальные схемы и методы налоговой оптимизации. В том числе за счет фиксации части (большей части) прибыли на офшорных счетах своих дочерних компаний. В офшорах же редко прибыль от операций на финансовых рынках для ХФ составляет более 10% от суммы всей прибыли за отчетный период.

Процентные ставки хедж-фонда в США

Процентный доход среднего по размеру капитала ХФ в Америке составляет от 15 до 40%.

При этом следует учитывать, что масштаб капитала, которым оперируют только крупные фонды в США, составляет сумму более 1,6 трлн. долларов. Это не считая тех денег инвесторов, которые через ХФ «спрятали» свои капиталы в многочисленных «серых» офшорных юрисдикциях.

Как хедж-фонды добиваются более выгодного размера маржи

Чтобы иметь доходность выше, чем у большинства классических инвестфондов или банковского депозита, ХФ используют не только методы страхования рисков или налоговое планирование, но и увеличение своего маржинального дохода.

Для этого применяются:

- методы, связанные с маржинальной торговлей ценными бумагами, валютой, драгметаллами, товарами с так называемым кредитным плечом. Оно может доходить до значений 1:100 и выше;

- покупка недооцененных или бросовых активов, ценных бумаг, у которых рейтинг ниже инвестиционного (ниже ВВВ по рейтинговой шкале);

- скупка работающих компаний, бизнесов, которые испытывают определенные трудности. Им предлагается вариант реструктуризации, дружественного поглощения, кредит взамен доли в уставном капитале;

- применение схем арбитражных сделок, арбитраж процентных ставок по кредитам, в том числе и керри трейд.

ХФ используют в своей инвестиционной стратегии высокочастотный или алгоритмический трейдинг, применяют для анализа БИГ ДАТА искусственный интеллект, нейросетевые платформы, цифровые криптографические коммуникации.

Что представляют собой инвестиции?

Как правило, средства вкладчиков по большей части инвестируются в бумаги, торгуемые публично. Но этим инвестиции чаще всего не ограничиваются. В качестве источника дохода может рассматриваться все, что может в перспективе дать прибыль: валюта, земля, ценные бумаги, товарный рынок и тому подобное. Воспользоваться свойствами хедж-фонда при этом может не каждый предприниматель – лишь профессиональные либо аккредитованные инвесторы могут получить такой доступ. Одно из условий для мировых рейтинговых компаний – наличие капитала не менее одного миллиона долларов. При этом существуют и менее крупные хедж-фонды, которые работают и с гораздо меньшими суммами.

Как стать участником хедж-фонда

Чтобы стать инвестором или участником хедж-фонда, необходимо выполнить базовые условия:

- Иметь достаточный входной капитал, так как большинство ХФ имеют ценовой порог входа в России от 100 тысяч рублей и выше. В Штатах такой порог входа исчисляется сотнями тысяч и даже млн. долларов.

- Иметь легальное подтверждение своих доходов, что они получены честным путем, с них уплачены все налоги.

- Представить документы, подтверждающие личность, паспорт, выписки с банковских счетов, подтверждение о реальном адресе места проживания.

- Ознакомиться и подписать инвестиционный меморандум. Это можно сделать как в офисе, так и через его сайт.

- Заполнить заявку на вхождение в фонд. Чем серьезнее ХФ, тем дольше эта заявка будет рассматриваться. Вполне возможно, что будет необходимость встретиться с руководством или приедет его представитель, чтобы побеседовать с инвестором лично.

Как только все формальности будут соблюдены, инвестор перечисляет свои деньги на счета банка — кастодиана фонда — и ждет тот счастливый день, когда станет намного богаче благодаря заботе менеджеров ХФ.

Куда выгодно инвестировать

Наиболее перспективными направлениями инвестирования с позиции инвестиционной политики и перспектив мировой и российской экономики являются:

- инвестиции в ценные бумаги (акции и облигации), связанные с высокими технологиями, производством экологических продуктов питания, медицинской техники и оборудования, в компании, занимающиеся биотехнологиями, а также альтернативными источниками энергии;

- вложения в активы, связанные с инновационными финансовыми технологиями «финтек». Это, прежде всего, технологии блокчейн, криптовалютные платежные системы, криптографические пользовательские интерфейсы;

- вложения в интеллектуальные продукты — авторские права, произведения искусства, в том числе картины, предметы антиквариата, винные коллекции;

- вложения, связанные с развитием научных исследований прикладного характера. В первую очередь это касается космических исследований и полетов, беспилотного транспорта, роботизации технологических процессов, «интернет-вещей», концепции «умный дом», искусственного интеллекта, компьютерных нейросетей, продления жизни — «антиэйджинг» и др.

Рейтинг российских фондов

Одним из безусловных лидеров выступает VR Global Offshore Fund, обеспечивающий годовую прибыль более 30%. Для достижения столь высокого дохода компания прибегла к блокировке средств.

Второе место занимает Diamond Age Atlas Fund, получающий несколько более 20% общей прибыли. Примерно на таком же уровне находится и хедж-фонд «Квадрат» (Kvadrat Black).

Третье место принадлежит Copperstone Alpha Fund, обеспечивающему 19,1% прибыли. На четвертой позиции располагается Burnem Asset Management, обладающий уровнем дохода в 17%.

Все вышеперечисленные фонды удерживают в себе приблизительно 80 процентов средств, движущихся на рынке инвестиций в России. При этом около половины этих активов находятся в собственности одного наиболее доходного участника.

Как создать свой хедж-фонд с нуля

Можно ответить длинным перечнем инструкции, как открыть в России хедж-фонд, она займет не один час чтения. Проще сказать, что для этого нужно (в последовательном порядке):

- Учреждение юридического лица. В России это должна быть компания не ниже статуса ООО. В заграничной практике LLC или Co.Ltd.

- Лицензирование. Для прохождения лицензирования в России потребуется иметь соответствующий инвестиционный меморандум, величину уставного капитала не ниже нормативов ЦБ РФ. Чтобы генеральный директор УК, исполнительный директор, ключевые специалисты имели квалификационные аттестаты профессиональных финансовых управляющих или консультантов. Они выдаются Федеральной службой по надзору за финансовыми рынками ЦБ РФ. Это стоит недешево. Достаточно сказать, что прохождение обучения, сдача экзаменов займет 2 месяца и обойдется в сумму не менее 50 тысяч рублей на одного человека.

- Заключить договор с банком-кастодианом и брокером. Все эти партнеры потребуют своей доли вознаграждения, которая будет не ниже 5% от величины инвестиционного капитала.

- Уставной капитал для ХФ может быть в пределах минимального порога, т.е. в 10 000 рублей. Но стоит помнить, что инвесторы требуют от компании надежности и гарантий компенсации своих убытков. Так что минимальный уставной капитал для финансовых организаций, привлекающих деньги сторонних инвесторов, должен быть не менее 30 млн. рублей.

- Как только все будет приготовлено, следующий шаг — это привлечение клиентов. Расходы на первичную рекламу, работу с ключевыми инвесторами. На раскрутку ХФ может потребоваться от 6 месяцев до 1 года.

Если же имеется желание сделать ХФ в офшорной юрисдикции, то в организационном плане все проще. В принципе можно купить готовую фирму под ключ. Это обойдется минимум в 10–15 тысяч долларов.

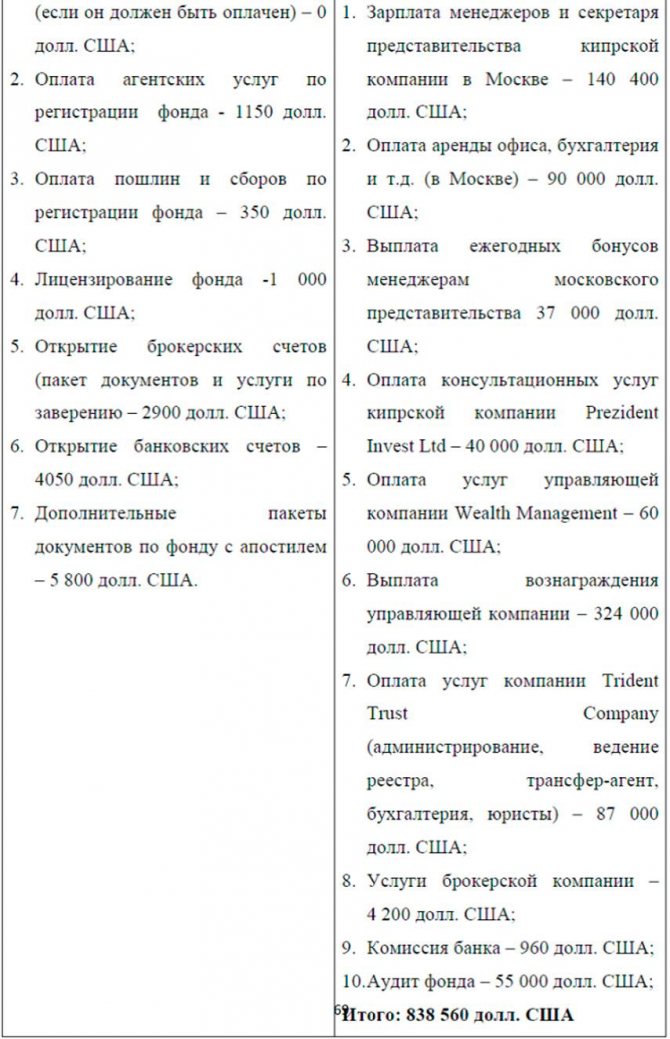

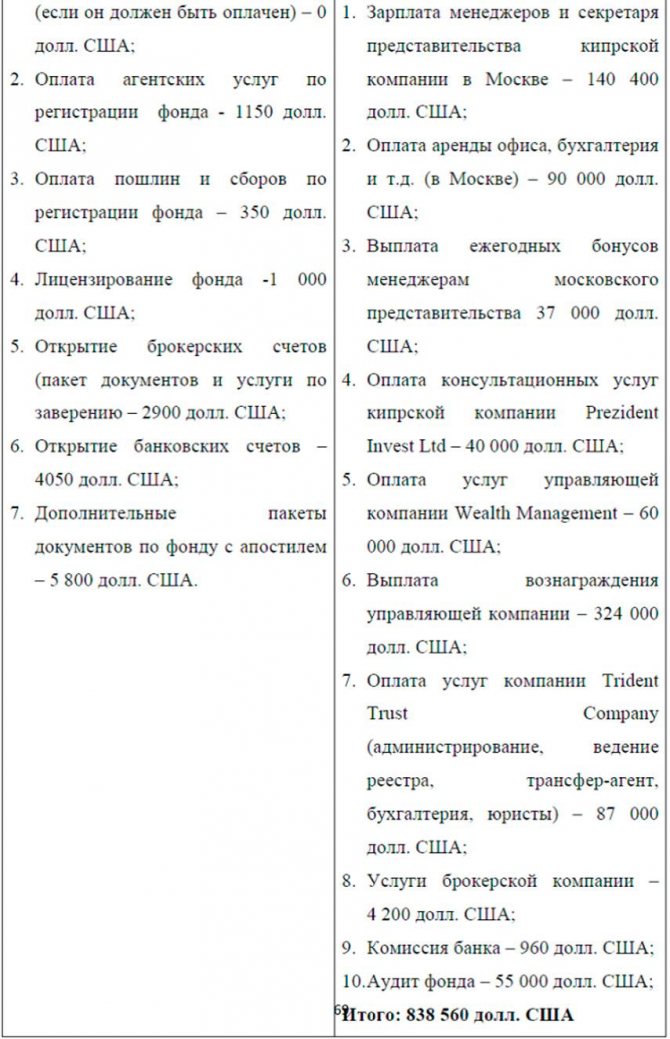

Основные расходы на открытие и содержание хедж-фонда в офшорной юрисдикции:

Но для работы с солидными клиентами придется вложить минимум 1 млн. долларов, чтобы иметь определенные финансовые гарантии перед партнерами в виде банков, консультантов, адвокатов и аудиторских фирм.

Расходы на них будут составлять не менее 50% от всех затрат. Для наглядности все базовые цифры по открытию ХФ в офшорах приведены в таблице 2.

Преимущества и недостатки

К основным достоинствам хедж фондов можно отнести:

- Широкий выбор финансовых инструментов для инвестирования.

- Управление капиталом осуществляется специалистами высокой квалификации.

- Возможность получения прибыли независимо от направления движения рынка.

Недостатки:

- Отсутствие строгого контроля со стороны государственных органов, что может негативно сказаться на защите интересов вкладчиков.

- Высокий порог входа.

- Невозможность продать свой пай на вторичном рынке.

- Вероятен достаточно высокий риск, особенно при использовании кредитного плеча.

Пример работы и расчет дохода

Рассмотрим пример работы хедж фонда Smart Strategy. Исходные данные оформим в таблице. Все средства поступили на баланс банка-кастодиана и впоследствии были инвестированы в фондовый рынок с применением стратегии длинных и коротких позиций. Рассчитаем доходы хедж фонда и инвесторов по итогам года при условии, что все вкладчики имеют одинаковый размер пая.

| Количество инвесторов | 100 |

| Средства в управлении | 150 млн.$ |

| Вознаграждение управляющего | «2 и 20» |

| Прибыль за год | 50 млн.$ |

- Рассчитаем доход фонда:

\[ 150 000 000*0,02=3 000 000$; \]

\[ 50 000 000*0,20=10 000 000$; \]

\[ 3 000 000+10 000 000=13 000 000$. \]

- Теперь посчитаем прибыль на каждого инвестора:

\[ (500 000)/100=400 000$. \]

Может возникнуть вопрос: а из каких денег выплачивается вознаграждение 2%, которое исчисляется от стоимости активов? Эта сумма берется из общей выручки хедж фонда и участвует в расчете чистой прибыли от инвестирования.

Предположим, выручка от торговых операций за минусом убыточных сделок составила 60 млн.$. Из этой суммы вычитаются издержки в размере 7 млн.$ и вознаграждение по ставке 2% – 3 млн.$. Таким образом, чистая прибыль составит:

\[ 60 000 000-7 000 000-3 000 000=50 000 000$. \]