Что такое своп (swap) на Форекс

Своп (анг. swap — обмен) — под этим термином подразумевается некоторый процент, который начисляется (положительный своп) либо снимается (отрицательный своп) при переносе сделки на следующие сутки. При этом если сделка была закрыта в тот же день, то своп не начисляется.

Также следует учитывать, что в ночь со среды на четверг действует тройная ставка. Это связано с тем, что суббота и воскресение — не торговые дни, то есть сделка переносится сразу до следующей недели.

Основное назначение операций

Валютный своп (англ. «foreign exchange swap») представляет собой обмен валютами спот (первая часть валютного свопа) с обязательством совершения в определенную дату последующего форвардного обратного обмена теми же валютами (вторая часть валютного свопа). При этом курс, по которому совершается обмен по первой части, и курс, по которому совершается обмен по второй части, согласуются сторонами при заключении валютного свопа. Курс по первой части (базовый курс) и курс по второй части различаются на своп-разницу.

Механизм валютного свопа подразумевает, что происходит переход права собственности на иностранную валюту, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

Валютный своп как инструмент денежно-кредитной политики

в основном используется центральными банками при предоставлении ликвидности в национальной валюте. В этом случае иностранная валюта выступает как обеспечение.

Свободно конвертируемая иностранная валюта, безусловно, является надежным обеспечением в любой сделке. Вместе с тем центральному банку предоставлять ликвидность кредитным организациям только или в основном под обеспечение иностранной валютой обычно нерационально. Прежде всего, у кредитных организаций может не быть столько иностранной валюты. Кроме того, иностранная валюта нужна кредитным организациям для осуществления платежей. А вот как вспомогательный инструмент многие центральные банки включают валютный своп в свой арсенал. Причем, поскольку валютные свопы широко распространены в операциях между кредитными организациями, то и центральные банки используют именно эти операции, а не обеспеченные кредиты.

Активное использование данного инструмента для предоставления ликвидности в целях денежно-кредитной политики характерно для центральных банков стран с высокой степенью открытости экономики (значительными потоками средств в иностранной валюте) и низкой емкостью внутреннего рынка качественных ценных бумаг (что ограничивает потенциал использования инструментов по предоставлению ликвидности под обеспечение ценными бумагами). Примеры стран, где центральные банки когда-либо действительно предоставляли ликвидность в национальной валюте путем заключения сделок валютного свопа, — Австралия и Новая Зеландия.

Операции «валютный своп» Банка России как инструмент денежно-кредитной политики представляют покупку Банком России иностранной валюты у кредитной организации за рубли (спот) с последующей продажей Банком России иностранной валюты кредитной организации за рубли в определенную дату (форвард). Банк России использует валютный своп как инструмент постоянного действия. Банк России также может проводить аукционы валютного свопа «тонкой настройки».

Валютный своп может использоваться центральными банками как инструмент поддержания финансовой стабильности

, в том числе с предоставлением кредитным организациям денежных средств в иностранной валюте. Такие операции проводили, например, Евросистема (ЕЦБ) и Швейцарский Национальный Банк.

Операции «валютный своп» Банка России как инструмент поддержания финансовой стабильности представляют продажу Банком России долларов США кредитной организации за рубли (спот) с последующей покупкой Банком России долларов США у кредитной организации за рубли в определенную дату (форвард). Банк России заключает указанные сделки в соответствии со стандартной рыночной практикой.

Как формируется Своп у сделок

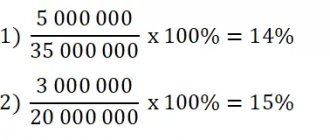

Чтобы лучше разобраться в сути, представим упрощенную картину:

Возьмем валютную пару EUR/USD, если хотим купить евро, продав доллары. Для этого мы должны взять доллары в кредит, а потом обменять их на евро.

За кредит нужно будет отдать проценты, равные ключевой ставке (Ключевая ставка устанавливается Центробанком).

Допустим, для доллара это — 2%.

Итак, купив доллары и продав их за евро, наш долг кредиторам дополнительные 2% годовых.

Но евро тоже просто так лежать не будут: их отдадим в кредит под проценты, равные ключевой ставке для евро — 1%.

Тогда наш своп высчитывается как: +1% — 2% = -1% годовых.

Однако это очень примитивное описание, не учитывающее отличия в ставках, которые предлагают конкретные Центральные банки, а также прочие условия вашего торгового счета.

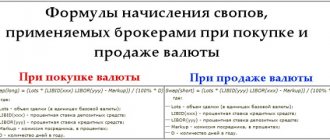

В реальности брокер будет рассчитывать своп несколько сложнее.

Как рассчитать своп на Форекс

В общих чертах формула расчета свопа на Форексе выглядит так:

Формула расчета свопа

Swap = -1 × Размер_контракта × (Разница ставок + Ком.брокера) × Срок / 365д

Например, как рассчитывается своп на Форексе EUR/USD:

- Размер контракта = $100 000 = 1 лот

- Ставка EUR = 0%

- Ставка USD = 2.5% = 0.025

- Комиссия брокера = 1% = 0.01

- Срок = 1 день

Тогда, при продаже EUR:

Swap = -100 000 × ( 0 — 0.025 + 0.01 ) × 1 / 365 = $4.11

При покупке EUR:

Swap = -100 000 × ( 0.025 — 0 + 0.01 ) × 1 / 365 = -$9.59

Однако каждый Форекс-брокер высчитывает своп со своими комиссиями, или даже по своим формулам.

Как уменьшить своп на Форексе?

Как видно из приведенной выше формулы, от трейдера зависят только выбор валютной пары, тип сделки, и, конечно, выбор Форекс брокера, — других вариантов повлиять на размер свопа нет.

Также можно выбрать тип торгового счета вообще без свопа: читайте об этом ниже в разделе «Что делать при ведении долгосрочной торговли»)

Бессвоповые счета Swap-free

Своп (особенно отрицательный) важно учитывать, если вы планируете держать открытые позиции более 2-3 недель, т.к. за это время набегает цифра, которая может влиять на результат сделки. Поэтому если вы планируете держать открытые сделки более месяца, то возможно лучшим решением будет обратить внимание на так называемые бессвоповые счета (swap-free).

Бессвоповые счета сейчас есть практически у каждого брокера, т.к. подобные счета востребованы у достаточно большого количества трейдеров. В частности, недавно закрывшиеся ПАММ счета Galaxy на Форекс-Тренде были бессвоповыми. Сложно представить, какая сумма бы накопилась в качестве свопа на протяжении торговой жизни счета Галактики, если среднее количество открытых сделок, по моим наблюдениям, было около 600. При инвестировании в ПАММ счета подобного типа важно учитывать риски возможного увеличения плавающей просадки до уровня стоп аута, при котором сделки будут принудительно закрыты.

Отсутствие свопа на торговых счетах трейдеров брокерские компании обычно компенсируют дополнительными комиссиями при открытии сделок. Поэтому, открывая такой счет, следует сравнить торговые условия, возможно, для вашей торговой стратегии счет swap-free будет не самым выгодным.

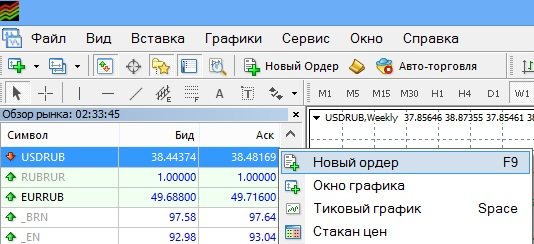

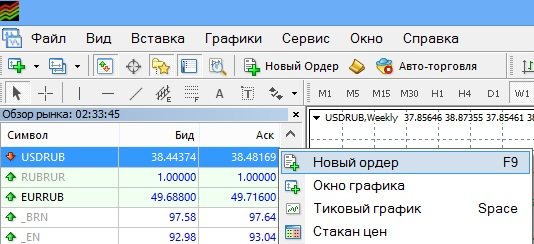

Где найти своп в терминале Метатрейдер

Размер свопов можно узнать в терминале:

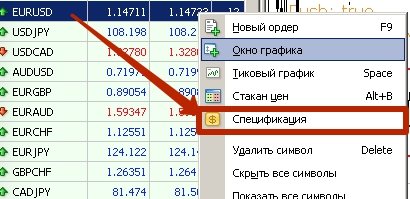

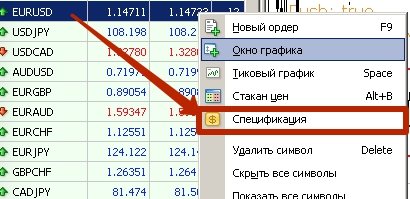

Например, в Metatrader 4 нужно открыть окно «Обзор рынка», нажать правую кнопку мыши на интересующую валютную пару и в появившейся вкладке выбрать «Спецификация контракта».

Скриншот 1. Спецификация EURUSD

Скриншот 2. Где найти своп в терминале Метатрейдер

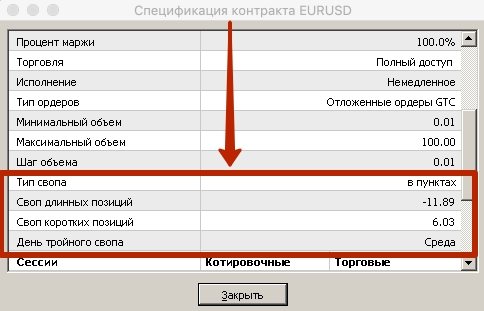

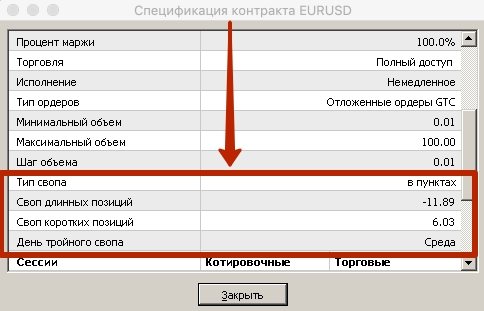

Откроется окно с информацией о валютной паре, где среди прочих параметров будут «Своп длинных позиций» и «Своп коротких позиций».

Валютный своп — сколько?

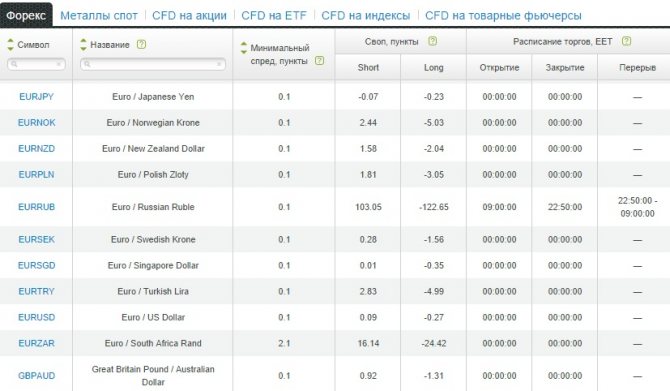

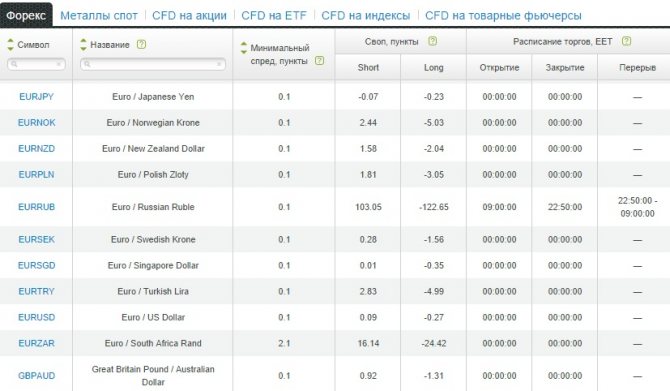

В этой статье я не буду вдаваться в подробности расчета свопов, т.к. это совершенно не пригодится в торговле. В силу описанных выше обстоятельств значения свопов у каждого брокера разные, и их можно посмотреть, зайдя в раздел «спецификация контрактов» на официальном сайте брокерской компании. Например, у компании Альпари их можно посмотреть здесь, у Афорекса здесь.

Рекомендую прочитать также:

Сервис копирования сделок RAMM от AMarkets

Что такое сервис RAMM и как в нём копировать сделки

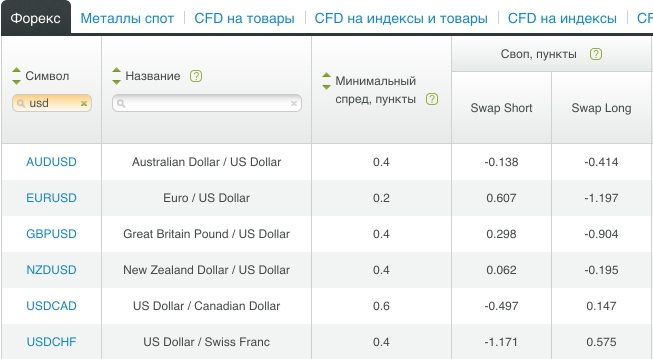

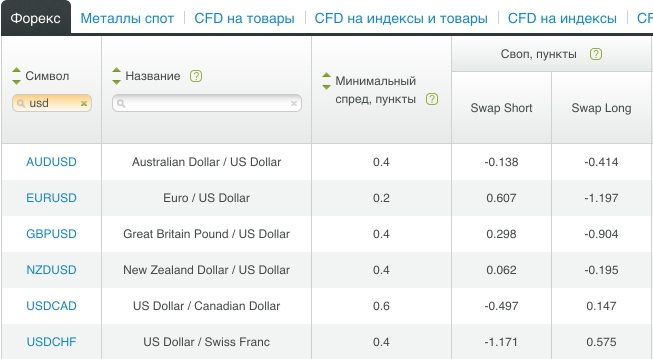

При выборе брокера важно оценивать не только авторитет и отзывы о компании, но и сравнивать торговые условия и размеры свопов по самой используемой паре. Для примера приведу спецификацию контрактов Альпари.

Размер свопов в таблице указан в пунктах и рассчитывается индивидуально для каждой пары. Свопы для сделок, открытых на покупку (buy), показаны в столбике Long, соответственно, на продажу (sell) Short. Если перед значением стоит знак минус, то своп отрицательный. Уже из данного скрина видно, что самый большой положительный своп начисляется по паре евро\рубль. На этой ноте перехожу к обещанной инвестиционной идее.

Инвестиционная идея

В последнее время рубль пробивает исторические минимумы. Основными двигателями инфляции служат дешевеющая нефть, сложная обстановка на Украине и экономические санкции других государств в отношении России. По оценкам экспертов данная ситуация не может продолжаться вечно, а значит котировки рубля должны откатиться хотя бы до отметки 36 рублей. Эту теорию отчасти подтверждает технический анализ графика котировок пары доллар\рубль.

Собственно, инвестиционная идея заключается в том, чтобы дождаться и поймать этот откат. Причем ждать откат в данной ситуации не менее выгодно, чем его поймать. Открывая сделку на продажу по паре usd\rub, мы будем ежедневно получать положительный своп. Разложу варианты в зависимости от размера депозита.

| депозит | лот | залог(маржа) | своп в сутки | прибыль (курс 36,00р.) |

| от 100$ | 0,01 | 10$ | +0,2$ | 63,5$ |

| от 1000$ | 0,1 | 100$ | +2$ | 635$ |

| от 5000$ | 0,5 | 500$ | +10,11$ | 3175$ |

Расчет конечной прибыли произведен калькулятором для трейдеров от Альпари, исходя из показателей текущих котировок (38.44374) и спреда (комиссии). Указанную в таблице лотность лучше не завышать, т.к. в противном случае риски не дождаться разворота повышаются (цена может доходить до 39,5-40 руб). Подобную схему можно использовать и в паре Евро\Рубль, в которой своп еще больше. Лично мне ближе долларовая пара, поэтому привел в пример именно ее.

Время от времени я использую подобную схему, и она доказала свою эффективность. Последний месяц, правда, был не столь удачным, т.к. пара доллар рубль значительно подросла. Поэтому при использовании этой схемы все же лучше дождаться окончания восходящего тренда. Также напомню тем кто захочет применить мою схему, о рисках. Я всего лишь поделился способом, который буду использовать сам, и не могу нести ответственность за чьи-либо результаты. Помните, что на форексе нет никаких гарантий. Если хочется попробовать, но не уверены, заходите только по минималке. Если даже схема не сработает (доллар перескочит 40 руб.), получите базовые знания и торговый опыт.

Рекомендую прочитать также:

Сервис копирования сделок RAMM от AMarkets

Что такое сервис RAMM и как в нём копировать сделки

Для тех, кто хочет попробовать данную схему, вот небольшая инструкция (для новичков):

1) Открываем торговый счет (тип standard.mt4) здесь. Я торгую через брокера Альпари (только по руб. парам), т.к. у него самые большие свопы по рублевым парам. К слову сказать, многие брокеры из моего инвестиционного портфеля вообще не поддерживают рублевые пары.

2) Пополняем счет на необходимую сумму. Я пополнял с webmoney (комиссия 0,8%). Далее скачиваем торговый терминал MetaTrader 4 (скачать можно в разделе торговые платформы).

3) Устанавливаем и запускаем терминал. Далее заходим в Файл\Подключиться к торговому счету. Вводим логин и пароль, полученные при регистрации.

4) В окошке «обзор рынка» правой кнопкой мыши вызываем контекстное меню и кликаем на «Показать все символы». Далее находим пару usd/rub и также правой кнопкой мыши вызываем меню и кликаем «Новый ордер».

5) В открывшемся окне «Ордер» проставляем лотность (по таблице). Можно также выставить стоп лосс на уровень 39.5-40 рублей. Нажимаем розовую кнопку sell.

6) Для того, чтобы закрыть сделку и зафиксировать профит, в самом низу терминала во вкладке «Торговля» находим открытую сделку и нажимаем на крестик в столбике «Прибыль».

Где посмотреть на свопы брокера

Конкретные swap для ваших сделок можно узнать на сайте Форекс-брокера, обычно они приводятся в виде таблицы свопов с разными Форекс парами.

Свопы в Альпари

Таблица 1. Размер свопов в Альпари

Свопы в Велтрейд

Таблица 2. Размер свопов в Weltrade

Также размер свопа показываться при открытии сделки, в зависимости от вашего торгового терминала.

Так как своп рассчитывается на основе процентных ставок, то его можно приблизительно рассчитать, сравнив процентные ставки необходимых валют.

Механизм образования и метод расчёта Swap

Источником свопа является разница в процентных ставок по базовому и котируемому активам в паре. Актуальна плата за перенос позиции при маржинальных (за счет кредитных средств, без реальной поставки товаров/ валют) торгах.

Подробнее: Что такое VPS сервер для форекс и какой лучше выбрать?

Механизм образования swap следующий:

- Трейдер приобретает актив на сумму, которая превышает объем собственных средств, превышение определяется кредитным плечом. Недостающие для этого средства предоставляет в кредит брокер, через которого ведется торговля.

- При переносе позиции на следующий день взимается оплата за использование заемных средств.

- Приобретенный трейдером и участвующий в торгах актив предоставляется другим участникам рынка для совершения обратных сделок.

- При переносе позиции на следующие сутки предоставленные объемы оплачиваются по соответствующей процентной ставке в пользу владельца (открывшего позицию участника рынка).

- Разница между перечисленной брокеру и полученной от других участников торгов суммой составляет своп.

Применение методики расчета иллюстрирует пример.

Допустим, собственные средства трейдера составляют 10 тыс. долларов США. Он собирается открывать сделку 1 лот по паре EURUSD. Кредитное плечо, предоставляемое брокером, позволят получить кредит, достаточный для выполнения маржинальных требований. Процентная ставка по UISD составляет 0,2% в день, по EUR – 0,1% в день, текущий курс 1,2. Схема работы следующая:

- Брокер предоставляет кредит на недостающие 110 тыс. долларов США.

- Открывается позиция 1 лот – 100 тыс. Евро.

- При переносе позиции брокер получает оплату за предоставление заемных средств 0.22 тыс. долларов.

- За использование рыночными игроками выставленных на торги 100 тыс. евро в пользу трейдера начисляется оплата в 0.1 тыс. Евро (0,12 тыс. долларов по текущему курсу).

- Swap (разница) составляет -0.1 тыс. долларов (знак «-» показывает полученный убыток).

При входе в рынок в обратном направлении разница в ставках определяет положительный результат – получение дополнительной прибыли.

Легко увидеть несколько особенностей:

- своп накапливается;

- разница тем существеннее, чем больше различия в процентных ставках;

- в зависимости от продолжительности удержания позиции абсолютная величина swap может быть сравнима с объемом сделки и полученным результатом торгов.

Они требуют учета как в обычной торговле, так и при выборе carry trade в качестве основной стратегии.

Положительный или отрицательный своп у сделок

В зависимости от разницы процентных ставок по составляющим пару активам своп у сделок может быть положительным или отрицательным:

- убыток получается, если ставка по базовому активу выше, чем по котируемому;

- прибыль – в противном случае.

Разница ставок и текущие курсы определяют разницу между свопом по длинным и коротким сделкам — покупкам и продажам финансового инструмента. Вероятен вариант, при котором оплата становится положительной или отрицательной вне зависимости от направления торгов.

Подробнее: Объясняем простыми словами — что такое маржа на форекс?

Бессвоповые счета Swap-free

Для инвесторов, основные интересы которых сосредоточены в области долгосрочной торговли брокеры предлагают бессвоповые (swap-free) счета.

В этом случае плата за перенос позиции не взимается. Недополученная брокером прибыль компенсируется (полностью или частично) за счет введения дополнительных комиссий по каждой сделке. Причем такая оплата может взиматься разово при входе в рынок, или при совершении обеих операций открытии и закрытии позиции. Сумма комиссии устанавливается пропорциональной объему заключенного на рынке контракта.

В большинстве случаев такая организация торговли выгоднее для долгосрочного трейдинга – небольшое количество требует меньших дополнительных расходов, чем постоянные потери от свопа.

Для внутридневной или среднесрочной торговли использование бессвоповых счетов нерационально – комиссии за большое количество сделок выливаются в серьезный гарантированный убыток. Своп же, в отличие от комиссии может быть как положительным, так и отрицательным.

Валютный своп

У валютного свопа наиболее понятный механизм появления и алгоритм расчета.

При этом следует помнить несколько важных положений:

- Своп приводится в пунктах для длинных и коротких сделок.

- В текущей экономической ситуации центробанками установлены низкие (зачастую, отрицательные) процентные ставки по многим основным мировым валютам. Это приводит к появлению по некоторым инструментам только положительных или только отрицательных swap (например, по EURCHF оба свопа отрицательны).

- В парах основных ваплют плата за перенос позиции значительно ниже, чем при работе см экзотическими инструментами. Например, swap по EURTRY (евро/турецкая лира) превосходит плату за перенос в парах евро с долларом или другими европейскими валютами в десятки раз.

Величны валютного swap принципиально важны для форекс-трейдеров, для которых валютные пары являются основными инструментами торговли.

Как можно заработать на свопах Форекс

Заработать на свопах не просто, но вполне возможно, для этого даже существует специальная стратегия — Carry Trade.

Ее суть в том, что выбирается валютная пара с большим положительным свопом, и открытая сделка удерживается в течение длительного срока.

Много таким образом едва ли заработаешь, но некоторое количество процентов получить возможно.

При этом существуют риски, что купленная валюта пойдет вниз, и потери значительно превысят скромные доходы. Использовать данную стратегию рекомендуется только опытным трейдерам.

Также может прийти в голову вопрос:

Можно ли заработать на Форекс свопах, если прямо перед переносом сделок открыть позицию с положительным свопом, а после его начисления закрыть сделку?

— Нет, потому что разница между ценой покупки и ценой продажи (спред) в таком случае всегда будет больше полученного дохода.

Поделиться или сохранить:

- Telegram

Что это такое?

Своп (англ. swap – обмен, перенос, перекачка) на форекс – дополнительная плата, которая взимается с открытой позиции трейдера при переносе ее на следующий торговый день.

Размеры свопов устанавливаются брокерами для различных валютных пар и других инструментов, зависят от направления позиции – могут быть положительными или отрицательными.

Соответственно, своп может обладать как положительным эффектом для участника торгов, принося дополнительную прибыль, так и отрицательным – при значительной длительности сделки «съедая» полученный положительный результат или увеличивая убытки при неудачном входе в рынок.

Принципиально актуальный для открытой позиции абсолютный размер swap отображается только как дополнительные прибыль или убыток по текущей сделке. Но в результате он оказывает влияние на все характеристики сделки:

- equity — текущая сумма средств;

- свободная маржа — сумма свободных средств, доступная для заключения сделок;

- абсолютные значения уровней MarginCall и StopOut.

В результате у трейдеров сформировалось 3 вида отношения к переносу позиций:

- Отрицательное (боязнь свопов). Присуще, преимущественно, новичкам в трейдинге, не знающим как учитывать плату за перенос в долгосрочной торговле. Основано на боязни получить дополнительный убыток больше, чем потенциальная прибыль от сделки на старших таймфреймах. Такое отношение может быть обоснованным и у опытных участников торгов, например, при неадекватных условиях брокера. Так, еще несколько лет назад один из лидеров российского рынка услуг форекс, компания ForexClub, указывала в спецификации контрактов только отрицательные свопы, причем достаточно высокие. Это вынуждало трейдеров сосредоточиться на внутридневной торговле.

- Нейтральное. Опытный пользователь адекватно оценивает уровень swap по выбранной валютной паре или другому активу, прогнозирует потенциальный доход и принимает взвешенное решение относительно времени удержания позиции.

- Прагматичное. Подход стал основой для разновидности особого ода торговых стратегий – carry trade. Базис для нее – разница в уровне процентных ставок по различным валютам, которая , собственно, и составляет источник свопов. Принцип основан на получении прибыли за счет платы за перенос позиций при длительно удержании позиций вне зависимости от основного результата отдельной сделки.

В любом случае, открывая счета для работы на финансовых рынках, трейдеру обязательно знать механизм образования свопов и их величину, которая учитывается при заключении сделок.