Зачем рассчитывать доходность

Накупить ценных бумаг и сколько‑то на них заработать довольно просто. Инвестору даже не надо никуда ходить — брокеры переехали в мобильные приложения, через которые можно приобрести разные активы на разных рынках.

Пока инвестор не знает, сколько именно он зарабатывает, ему трудно сохранить деньги или выгодно их вкладывать в будущем. Человек может думать, что у него отличные результаты, но внимательный расчёт покажет: не такие уж и отличные, особенно в сравнении с другими инструментами, поэтому нужно подумать о смене активов. Или наоборот: реальная доходность хорошая, и стоит продолжать в том же духе.

Для того чтобы всё это понять, нужно разобраться с относительной доходностью портфеля и подсчитать, сколько процентов годовых получает инвестор.

Факторы влияющие на доходность акций

В качестве завершения статьи перечислим какие факторы влияют на доходность акций.

- Финансовые показатели компании. Невозможно предсказать какие прибыли будут в будущем. Вполне возможно, что появятся какие-то внешние факторы сильно влияющие на доходность бизнеса, которые просто невозможно сейчас предсказать;

- Кредитный рейтинг эмитента. Чем он выше, тем дешевле для него будут обходиться кредиты, а значит ему легче развиваться. Плюс к тому же крупные инвестиционные фонды вкладывают средства в эмитентов с высокими кредитными рейтингами;

- Инвестирование денег со стороны зарубежных фондов. Зарубежные инвесторы вкладывают в наш рынок через ETF на MSCI Russia. Таким образом, акции, входящие в индекс MSCI Russia, автоматически притягивают деньги пассивных инвесторов;

- Увеличение веса в индексе ММВБ. Если вес увеличивается, то российские индексные фонды (ПИФы, ETF) начинают докупать этот актив;

- Ключевая процентная ставка ЦБ. Если она снижается, то акции склонны к бурному росту;

- Рост экономики в стране (ВВП);

- Уровень инфляции;

- Стабильность курса национальной валюты;

- Отсутствие санкций;

- Уровень налогообложения;

- Программа байбэка;

- Прозрачное корпоративное управление;

- Гашение казначейских акций;

К сожалению, многие из этих факторов не поддаются долгосрочному прогнозированию.

- От чего зависит цена акций;

- Инвестиции в акции;

- Как купить ценные бумаги — подробное описание;

- Можно ли заработать на бирже;

- Как придумать стратегию для торговли на бирже;

Как рассчитать годовую доходность инвестиций

Профессионалы используют сложные формулы вроде коэффициента Шарпа или коэффициента Трейнора. Частному инвестору это может пригодиться, но для начала будет достаточно таблички в Excel и нескольких чисел из приложения брокера.

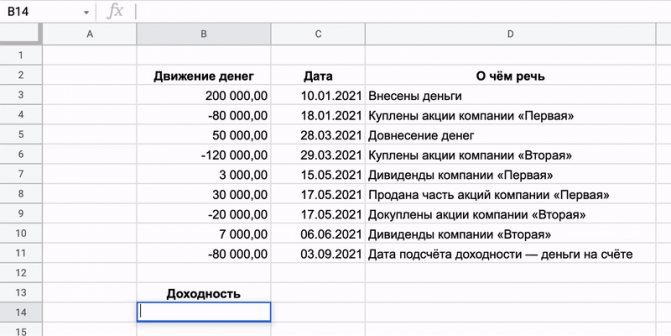

Если инвестор завёл табличку и вносит туда все движения денег, даты, выплаты дивидендов и комиссии, то сможет всё удобно посчитать. Базовая формула выглядит так:

Прибыль (или убыток) по сделке + дивиденды − комиссии = доходность

Учесть активы

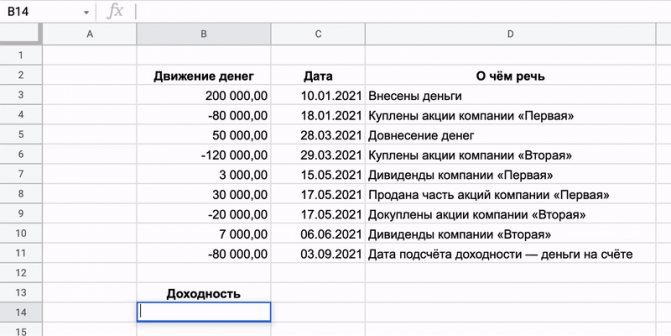

Допустим, инвестор девять месяцев подряд покупал и продавал ценные бумаги. Он знает, сколько денег пришло и ушло, помнит даты операций и не забыл всё подписать. В итоге у него есть простая таблица:

Инвестор покупал и продавал активы, вносил деньги на счёт и выводил их, поэтому правильно сначала посчитать чистую доходность. Достаточно просто подставить формулу ЧИСТВНДОХ (или XIRR, это то же самое).

Двоеточием в Excel указывают интервалы, чтобы не прописывать каждую ячейку вручную, а точкой с запятой отбивают друг от друга значения

Получается, что инвестор заработал 18,66% годовых. Это неплохо, потому что индекс S & P 500 за то же время выросS & P 500 Real Time Price, 10 января 2022 года — 3 сентября 2022 года / Yahoo Finance на 19,6%.

Заплатить комиссии

Брокеры берут процент с каждой операции, разве что конкретные суммы варьируются — лучше всего уточнить это в своём договоре со специалистом. Часто комиссии уже «вшиты» в отчёты, но иногда они идут дополнительной строкой. В таком случае лучше отдельно прописывать их в табличке.

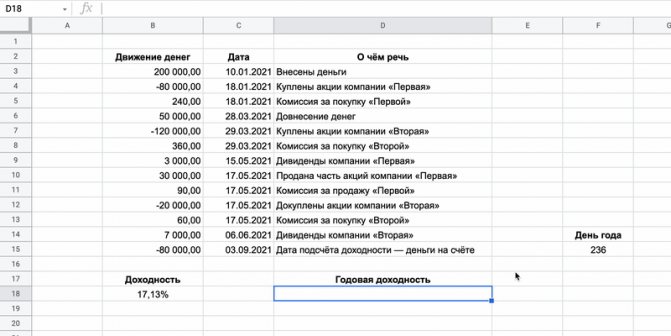

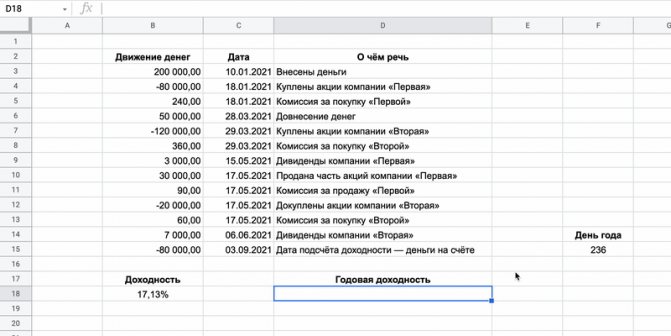

Предположим, что инвестор платит 0,3% после каждой покупки или продажи актива. Если он учёл показатель заранее, то не придётся использовать новые формулы, сойдёт та же ЧИСТВНДОХ. Окажется, что заработано меньше.

Вычислить годовые проценты

Но инвестор рассчитал доходность портфеля только за то время, что вкладывал деньги. Это меньше года, а сравнивать объёмы прибыли принято в процентах годовых. Нужно добавить ещё одну формулу:

Чистая доходность × дни в году / дни инвестирования = годовая доходность

В нашем случае инвестор торговал ценными бумагами 236 дней. Применим формулу:

Годовая доходность вложений — 26,49%. Если инвестор сравнит её, например, с депозитами, то выяснится: прибыльность его активов выше в четыре‑пять раз, поэтому выгоднее продолжать размещать деньги таким способом. При этом индекс S & P 500 принёсS&P 500 Real Time Price, 10 января 2022 года — 3 сентября 2022 года / Yahoo Finance 30,3% годовых за тот же период в 2022 году — возможно, что целесообразнее вложиться в фонды, которые за ним следуют.

Как рассчитать доходность инвестиций в будущем

Ни один аналитик, профессиональный инвестор или ясновидящий не сможет ответить точно. Но можно хотя бы попытаться оценить этот показатель с помощью исторической доходности.

Итак, инвестор заработал 18,66% годовых в 2022 году. Он изучил доходность своих активов за предыдущие 5–10 лет и понял: в среднем такой портфель приносил 13% годовых.

Не факт, что в будущем всё повторится. Тренды в экономике меняются, компании попадают под жёсткое регулирование, и всегда есть угроза кризиса.

Но инвестор всё учёл и предполагает, что в следующие 10 лет доходность сохранится на среднем уровне.

Деньги инвестора остаются на счету, потому что он копит на квартиру детям. Все полученные дивиденды человек реинвестирует обратно. В этом случае подключается магия сложного процента:

| Сумма на счёте, рубли | Доходность | Годовая прибыль, рубли | |

| 2022 | 90 400 | 13% | 10 400 |

| 2023 | 102 152 | 13% | 11 752 |

| 2024 | 115 431,76 | 13% | 13 279,76 |

| 2025 | 130 437,89 | 13% | 15 006,13 |

| 2026 | 147 394,81 | 13% | 16 956,92 |

| 2027 | 166 556,14 | 13% | 19 161,33 |

| 2028 | 188 208,44 | 13% | 21 652,30 |

| 2029 | 212 675,54 | 13% | 24 467,10 |

| 2030 | 240 323,36 | 13% | 27 647,82 |

| 2031 | 271 565,39 | 13% | 31 242,03 |

Если бы инвестор каждый год забирал прибыль и вновь вкладывал ту же сумму, то за 10 лет заработал бы 104 000 рублей. Но действия принесли ему 191 565 рублей — почти вдвое больше. Это называется сложным процентом, или капитализацией процентов.

Как не стоит считать доходность

Формулы чистой доходности и учёт комиссий позволяют увидеть «честные» числа. Потому что интуитивный способ расчёта — разделить нынешнюю стоимость портфеля на вложения — не поможет. Это подходит только в случае, если инвестор приобрёл активы, а ровно через год продал.

В реальности человек почти наверняка докупает в портфель что‑то новое или продаёт бумаги. Рассчитать доходность каждой отдельной инвестиции будет просто, но для всего портфеля, да ещё и с учётом комиссий, легче использовать формулы и табличку.

Формула полной доходности акции

Складывая дивидендную доходность и прибыль от роста курсовой стоимости, инвесторы смогут рассчитать полную доходность акции:

r = [ ∑Di + (pi — p) ] / [ pa × T] × 100%

Где:

- Di — дивидендные выплаты в i-ом году;

- pi — рыночная цена в i-ом году;

- p — цена покупки;

- T — число лет владения;

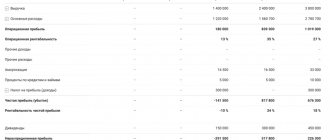

В последнее время дивиденды стали приносить меньше прибыли, чем курсовой рост. Ниже таблица с историей это подтверждает

| Страна | Годы | Полная доходность, % | Дивидендная составляющая, % | Курсовая составляющая, % |

| США | 1802-1900 | 5,89 | 5,18 | 0,71 |

| 1901-2000 | 9,81 | 4,84 | 4,97 | |

| 1950-2005 | 12,1 | 3,8 | 8,3 | |

| Великобритания | 1800-1900 | 4,69 | 3,91 | 0,79 |

| 1901-2000 | 8,91 | 4,93 | 3,98 | |

| 1950-2005 | 12,7 | 5,1 | 7,6 | |

| Германия | 1870-1913 | 6,92 | 5,59 | 1,33 |

| 1901-2000 | 5,82 | 1,91 | 3,91 | |

| 1950-2005 | 12,3 | 3,3 | 9,0 |

Эти доходности актуальны для инвесторов, придерживающихся стратегии купи и держи или пассивного индексного инвестирования.

Как учитывать налоги от инвестиций

Налоги за инвестора в России платит брокер — поэтому можно даже не сразу заметить, что их списали. Но полезно всё-таки знать, сколько придётся отдать государству. Это зависит от того, какие активы и на какой срок приобретать.

Если акция, облигация или пай ETF куплены больше трёх лет назад, то можноНК РФ, статья 219.1 «Инвестиционные налоговые вычеты» смело их продавать и не платить налог на прибыль. Допустим, инвестор с планами на квартиру, которую он хочет купить через 10 лет, может вложиться и не волноваться, что обязательные отчисления повлияют на доходность.

Но если активы придётся продавать раньше, то налог с них всё-таки удержат — 13%. Кроме тех случаев, когда инвестор зафиксировал убыток: продал дешевле, чем купил. Если прибыль есть, то налог нужно заплатитьНК РФ, статья 214.1 «Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами», но только с разницы между покупкой и продажей.

Например, инвестор приобрёл акции за 80 000 рублей, а в следующем году продал их за 100 000. За обе операции он отдал 0,3% комиссии брокеру, что тоже учитывается при расчётах. Заплатить придётся столько:

(100 000 − 300 − 80 000 − 240) × 0,13 = 2 529,8 рубля

Помимо этого, предстоят отчисления государству по дивидендам и купонам, тот же подоходный взнос в 13%. Допустим, дивиденды составили 7 000 рублей — с инвестора удержат 910, что тоже отразится на доходности.

С учётом налогов инвестор потеряет 3% доходности своего портфеля — довольно много, и теперь вложение в индекс S & P 500 с годовой прибылью в 30,3% выглядит ещё более разумным. Хотя и это значение будет немного меньше — из‑за комиссий фондов и налогов.

Доход от других ценных бумаг

Ценные бумаги, отражающие отношения займа

Проценты и дисконт — основной вид дохода от ценных бумаг, которые устанавливают отношения займа между продавцом и покупателем. Помимо облигаций, к ним относятся векселя, депозитные и сберегательные сертификаты. Векселя может купить каждый, сберегательные сертификаты приобретают физические лица, депозитные — юридические. В отличие от сертификата, держатель векселя не может погасить его в любой момент без издержек.

Процентные ставки по этим бумагам определяет Центробанк. Получить доход в виде дисконта можно, если купить бумаги по цене ниже номинала.

Ценные бумаги, дающие право владения

К ценным бумагам, удостоверяющим права собственности, относятся опционы, фьючерсы и варранты. Владельцы этих бумаг либо обязаны — в случае с фьючерсами, либо имеют право — в случае с опционами и варрантами приобрести активы в установленный период времени по оговоренной цене. По варрантам приобретают ценные бумаги, по опционам и фьючерсам — любые активы.

В качестве дохода продавец получает премию — комиссионные от покупателя, а покупатель зарабатывает на разнице в стоимости: продает актив по более дорогой цене, если она упала, либо покупает по более низкой цене, если она поднялась. Продавцы опционов или обе стороны фьючерсных сделок могут вносить маржу — гарантию, с помощью которой можно погасить позицию, если вторая сторона не выполнила обязательства.

Куда выгоднее вложиться

Ценные бумаги выгоднее, чем банковские вклады, потому что доход по ним выше. Но он зависит от риска. Чем рискованнее бумага, тем больший доход она может принести.

Практически отсутствует риск по государственным векселям. К низкорисковым относятся остальные государственные бумаги, к среднерисковым — корпоративные облигации. Они подходят любителям консервативных стратегий.

Самый высокий риск — по акциям, опционам и фьючерсам, зато эти бумаги приносят наибольший доход.

Подобрать акции и облигации с учетом желаемого вами соотношения риска и доходности помогает сервис Right. С помощью простых вопросов он определяет подходящую вам стратегию, собирает портфель и управляет им.

Что стоит запомнить

- Если инвестор не считает доходность, то он не понимает, удачно ли вложил деньги и стоит ли изменить инвестиционный портфель.

- Рассчитывать прибыль, потери на комиссиях и налогах проще, если вести простейшую таблицу‑дневник в Excel.

- Инвестору лучше всего определять доходность с помощью формулы ЧИСТВНДОХ — она позволит учесть нерегулярные движения денег на брокерском счёте.

- Иногда выгоднее вложиться в несколько фондов или индексов, чем составлять собственный инвестиционный портфель.

Размер имеет значение

Несмотря на сильный разброс доходности (вплоть до отрицательной), инвесторы могут увеличить свои шансы на положительный исход за счет времени. Чем длиннее горизонт инвестирования, тем больше вероятность получить положительные результаты.

Опять же обратимся к статистике прошлых лет:

- На годовом интервале инвестирования — вероятность выйти в плюс составляет 75%.

- Интервал в 5 лет — шансы на положительный исход повышаются до 87,7%.

- 10 летний период — с вероятностью 97,7% инвестор получит прибыль.

Обратите внимание: речь не идет о стопроцентной гарантии прибыли. Мы говорим про вероятности.