21 января 2022, 14:25 — Общественная служба новостей — ОСН Инвестиции позволяют защищать личные накопления от обесценивания и преумножать их. Но получать реальный доход от них можно только в том случае, если инвестировать правильно. Куда вложить деньги в 2022 году, чтобы получить прибыль? Каким инструментам стоит доверять, а какие «отложить до лучших времен»? И какими правилами стоит руководствоваться обычному человеку без глубоких знаний в сфере финансов, чтобы не обжечься при вложении средств?

Эти вопросы Общественная служба новостей задала экспертам-экономистам.

Куда россияне вкладывают деньги в 2022 году

Ежегодно количество людей, открывающих брокерские счета для инвестирования на бирже, растет. По данным Центробанка, в середине 2020 года количество частных инвесторов в России составляло 6 млн. человек. Спустя год численность брокерских счетов возросла более чем в 2 раза: в середине 2022 года их количество достигло почти 15 млн. А начало 2022 года ознаменовано новым притоком частных инвесторов на Московскую биржу. Число частных инвесторов, пользующихся ее услугами, превысило 17 млн. человек.

Тем не менее, существенный рост количества брокерских счетов служит лишь косвенным признаком активности россиян в вопросах инвестиций. По данным Центробанка, большая часть начинающих игроков рынка так и не сделали ни одного «выгодного вложения денег».

Россияне регистрируются на бирже, но не инвестируют (Фото: pexels.com)

Почти 65% брокерских счетов остаются пустыми, то есть просто зарегистрированы, но не использованы. Это подтверждает озвученное ранее мнение, что большинство россиян рассматривают инвестиции на бирже в качестве ненадежного и рискованного варианта вложения денег. Такой вывод сделали специалисты онлайн сервиса SuperJob на основании опроса россиян в середине прошлого года. Более безопасными и надежными представляются понятные и знакомые инструменты, которые хоть и не приносят значительных заработков, но снижают риск потери накоплений.

«Сегодня существует огромное количество финансовых инструментов для инвестирования, — комментирует кандидат экономически наук, доцент экономического факультета РУДН Оксана Карпенко. — К наиболее безопасным относится банковский депозит в пределах страховой суммы в 1 млн. 400 тысяч рублей. Далее следуют покупка иностранной валюты, инвестирование в облигации федерального займа. А наиболее рискованными инвестициями являются вложения в покупку криптовалют».

Электрокары

Политика по снижению выбросов углеводородов в окружающую среду сопряжена с заменой автомобилей с двигателями внутреннего сгорания на электрокары. Это небыстрый процесс, но уже сейчас наметилось несколько фаворитов в этой гонке. Главным локомотивом электрификации автомобильной индустрии выступает компания Tesla. Аналитики не сомневаются в успехе компании Илона Маска и верят, что уже в недалеком будущем акции компании достигнут уровня $1800, что увеличит капитализацию компании на 70%. Сам рынок электромобилей в ближайшие два–три года может вырасти более чем в три раза — с 3% до 10% от общего количества автомобилей. Многие крупные автопроизводители собираются полностью перейти на машины с электрическим мотором в ближайшие 10–15 лет. Заметные изменения на рынке автомобилей произойдут уже к 2025 году.

Материал по теме

От степени принятия риска зависит выбор инвесторов. К менее рискованным компаниям относятся традиционные производители, активно инвестирующие в разработки и переход к EV (Toyota, GM, Ford)

. Более рискованные инвесторы могут отдать предпочтение таким компаниям, как

Xpeng, Nio, Rivian, Arrival и Enovix

.

Куда можно инвестировать деньги в России

«Главным трендом 2022 года для частных инвесторов будет поиск инструментов для защиты накоплений от инфляции, обесценивания курса рубля и снижения цен акций, — комментирует кандидат наук, финансовый аналитик Илья Бутурлин. — Традиционно в кризисное время растет количество финансовых пирамид, которые обещают быстро разбогатеть каждому инвестору. Поэтому, чтобы не потерять деньги, нужно оставаться начеку. Сейчас лучше вкладывать в надежные инструменты и компании: проверять наличие у них лицензии, опыт работы, продолжительность существования на рынке».

В условиях экономической нестабильности изменились и особенности самых популярных инструментов инвестирования. Бывшие ранее надежными и безопасными, в 2022 году некоторые из них уже не представляются самым выгодным вложением денег на сегодняшний день.

Надежность финансовых инструментов изменилась (Фото: Twitter.com)

Банковский вклад

Самый консервативный инструмент, позволяющий сегодня вкладывать деньги почти без рисков, но и без возможности заработать. Банковские вклады с учетом их нынешней доходности, не превышающей 9% годовых, и уровня инфляции, которая на сегодняшний день также находится в пределах 9%, из инструмента заработка превратились в способ просто сохранить накопления.

«С другой стороны, банковский депозит позволяет дождаться, когда снижение рынка закончится, не рискуя капиталом», — уточняет Илья Бутурлин.

Акции

Акции представляют собой долю компании, поэтому покупая их, инвестор получает долю бизнеса, пусть и очень маленькую. С этого момента у него появляется право на часть прибыли компании — дивиденды, а также на ее имущество в случае банкротства.

Акции могут приносить доход двумя способами.

- Выплата дивидендов. Это часть прибыли, которую компания направляет своим акционерам. Не все компании и далеко не всегда платят дивиденды, поэтому с этой точки зрения инвестировать в них деньги, чтобы заработать, ошибочно.

- Рост стоимости бумаги. Если бизнес развивается, а компания с каждым годом зарабатывает все больше, тогда и ее акции на рынке растут в цене. Купив дешевле и продав дороже, инвестор может заработать. Сколько? Можно ориентироваться на американский фондовый рынок. За последние 30 лет он ежегодно рос на 10% в долларовом эквиваленте. Но сегодня ситуация выглядит иначе.

«Сегодня я не рекомендую покупать акции, — отмечает Илья Бутурлин, — так как в текущем году из-за омикрона и высокой инфляции рынки будут снижаться и вряд ли покажут высокую доходность. Исключением могут быть компании, которые выиграют от кризиса, например, акции горнодобывающих компаний, сектора энергетики и потребительских товаров первой необходимости».

Покупка акций сопряжена с рисками (Фото: pexels.com)

Облигации

Эти ценные бумаги выпускают компании и государства, чтобы привлечь деньги для развития. Инвесторы, покупая облигации, как бы дают свои деньги эмитенту взаймы, чтобы тот впоследствии вернул их с процентами.

От акций облигации отличаются установленной доходностью. То есть инвестор точно знает, когда и в какой сумме получит деньги обратно. К тому же облигация — это всегда обязательство, и не выплатить проценты по ней заемщик может в единственном случае — если он обанкротится.

Стоит ли считать облигации хорошим вложением денег с целью получения дохода без риска? Лишь условно, так как их доходность зависит от уровня риска напрямую. Самые безопасные облигации — ОФЗ (бумаги федерального займа), выпущенные Минфином. По ним доходность составляет 5,5-8,5%, в зависимости от даты погашения, что не опережает инфляцию. Если же инвестор готов вложить сумму денег под больший процент, он может купить корпоративные облигации, то есть выпущенные компаниями. По ним доходность сейчас составляет 8-11%, но тоже зависит от даты погашения: чем выше доходность, тем выше вероятность дефолта и риски.

По словам Ильи Бутурлина, в этом году есть смысл покупать только самые надежные, государственные облигации, например, ОФЗ 26209 с погашением 20.07.2022 года.

Облигации государственного займа надежны (Фото: Владимир Трефилов / РИА Новости)

Недвижимость

Второй по популярности, после банковских вкладов, инвестиционный инструмент среди россиян. Но в 2021-2022 годах он не оправдывает возлагаемых на него надежд и вряд ли может считаться вариантом инвестирования для пассивного дохода.

«Мнение о том, что владение недвижимостью и сдача ее в аренду приносит доход больше, чем съедает инфляция, — не более чем миф, — отмечает стратегический управляющий, финансовый эксперт Андрей Ковалев. — Реальный размер доходности составляет около 4-5% годовых с учетом затрат на содержание объекта, минимальную обстановку, коммунальные платежи и налоги. Дорогие объекты — большие квартиры в современных жилых комплексах приносят существенно меньше, — около двух процентов в рублях в год».

При продаже объекта инвестор сталкивается с конкуренцией не только с другими «мелкими» игроками рынка, но и с застройщиком, который к тому моменту может уже реализовать новый проект, выигрывающий у предыдущего по параметрам или характеристикам. По этой причине к инвестициям в недвижимость в России стоит подходить очень взвешенно: сдача квартир в аренду может принести небольшой доход, а вот покупка с целью продажи в краткосрочной перспективе — уже нет.

Инвестиции в недвижимость перестали быть выгодными (Фото: pexels.com)

Драгоценные металлы

«Их следует покупать только в краткосрочном периоде, пока ежемесячная инфляция растет, — комментирует Оксана Карпенко. — Долгосрочное инвестирование в драгоценные металлы не всегда позволяет преумножить вложенные средства, так как по мере снижения инфляции цены на них могут тоже пойти вниз».

Этой же позиции придерживается Илья Бутурлин, отмечая, что такой способ вкладывать деньги, чтобы они приносили доход, имеет низкую ликвидность и высокие комиссии, которые приходится отдавать как при покупке, так и продаже драгметаллов.

Бизнес (малый, онлайн)

Вкладывать деньги в бизнес сегодня выгодно лишь в том случае, если человек не только досконально разбирается в специфике данной сферы, но и может юридически защитить свои права. Приобретение доли бизнеса, как правило, не гарантирует получение инвестором дохода. В большинстве случаев инвестор становится лишь номинальным владельцем, «донором» и не допускается ни к принятию решению, ни к управлению финансовыми потоками.

Фонды (ETF, ПИФ)

Микрокредитование

Еще один достаточно интересный способ того, куда лучше инвестировать начинающему инвестору, это p2p-кредиты, или кредитование физических лиц. Это достаточно интересное решение, для которого не нужны какие-то крупные суммы. В современном мире искать людей, которые бы взяли у вас деньги, не нужно: достаточно просто прийти на кредитную биржу, предложить свои услуги, и выбрать заемщика, который вам понравится.

Существует большое количество бирж, которые являются посредниками между кредиторами и кредитующимися. Одна из таких бирж работает у сервиса webMoney. Все что вам нужно будет сделать, чтобы влиться в струю инвесторов – завести кошелек, пополнить его на определенную сумму, выбрать подходящего кредитующегося и сделать займ. В конце срока он вернется вам с процентом, и вы получите прибыль.

Есть ли риски невозврата?

Для того чтобы зарегистрироваться в системе и авторизоваться, как заемщик, человеку нужно будет предоставить скан своего паспорта, идентификационного кода, подтвердить свою личность и пр.

Соответственно, его без особых проблем можно найти. Если выбирать профили с историей займов, то рисков практически нет. Конечно, кто-то когда-то затянет с выплатами и получит штрафные санкции, кто-то вообще откажется отдавать деньги, но на такого человека можно подать в суд, и приставы спишут у него деньги с карты, арестуют имущество и пр. В 99.9% случаев вы получите назад свою сумму, правильно отобрав людей, с которыми будете сотрудничать.

Почему люди идут кредитоваться на биржи, а не в банки, несмотря на то, что на биржах процент выше? Причины могут быть совершенно разными. Одни не могут получить кредиты в банках, потому что выбрали свой лимит, вторым не дают денег из-за отсутствия официальной работы, третьи просто не хотят связываться с банками и ждать решения несколько дней. Они просто приходят на биржу, берут нужную им сумму (причем она может поступать от нескольких кредиторов), и работают с деньгами, возвращая их в указанный срок.

Доходность по подобным инвестициям может быть разной. Обычно она зависит от суммы и срока, на который выдается кредит. Например, можно занять 100 долларов на месяц под 10% или же 1000 долларов на 3 месяца под 5%. P2p-кредиты – это отличный вариант, куда инвестировать во время кризиса, но обязательно внимательно изучайте людей, которым вы будете занимать, и смотрите на их рейтинг.

Куда вложить деньги с гарантированной прибылью и без рисков

Вариантов вложений для дохода в нынешнем году несколько.

ETF

Или российская разновидность таких фондов — ПИФ (БПИФ). В биржевые паевые инвестиционные фонды входит множество ценных бумаг, отобранных по принципу диверсификации (то есть снижения) рисков.

«Доходность в этом году покажут ETF на золото, продовольствие, акции биотехнологических компаний и IT сектора», ― отмечает Илья Бутурлин.

Акции

В условиях высокой инфляции лучше и выгоднее вкладывать деньги в секторы:

- горнодобывающих компаний;

- продовольствия;

- промышленных товаров;

- потребительских товаров.

При этом к российским акциям эксперты советуют относиться с большой осторожностью, учитывая санкционные риски. Их в своем портфеле стоит иметь не более 1/5 части. Иностранные же акции стоит выбирать с учетом значимости экономики конкретной страны на мировой «финансовой арене», но, не вкладывая все деньги в одну страну, даже если это – ведущая экономика мира. Также нельзя покупать акции единственной отрасли, а выбирать несколько из них.

«В этом случае портфель будет автоматически диверсифицирован и по валютам, так как при просадке одной автоматически вырастет цена другой, ― отмечает Оксана Карпенко, ― и по отраслям. Следует помнить, что некоторые отрасли, которые сейчас страдают от коронавирусных мер, например, туризм, авиация, рестораны, в случае снятия ограничений могут резко вырасти. А отрасли, которые выигрывают от новостей о коронавирусе, например, стриминг или сервисы онлайн-общения, со снятием ограничений могут упасть».

Вложения в акции могут принести доход (Фото: abkhazian.ru)

Облигации

Это один из немногих инструментов, куда можно вложить деньги и получить гарантированный доход. Лучше выбирать государственные или корпоративные облигации с высоким рейтингом. Или же их альтернативу ― ETF, составленный из таких инструментов.

Банковский вклад

Если задача стоит сохранить средства, и инвестор не готов рисковать, можно остановиться на банковском депозите. Суммы вкладов до 1,4 млн. рублей гарантированы государством. Это значит, что если с банковской организацией что-то случится, вкладчик не пострадает: деньги ему вернут из специального Фонда защиты вкладчиков. Если сумма больше гарантированной, нужно разделить ее на части и сделать вклады в нескольких банках.

Валюта

Привычный для россиян способ хранения денег в этом году тоже актуален. Но подходить к нему нужно с учетом защиты капитала от рисков.

«Чтобы снизить риски падения евро, доллара или рубля, стоит хранить деньги в трех валютах, разделив их в равных пропорциях, — советует начальник отдела инвестиционной аналитики и взаимодействия с инвесторами банка «Ренессанс Кредит» Павел Журавлев. — Если же инвестор хочет отдать предпочтение одной конкретной валюте, важно выбирать ее с учетом текущих целей. Например, если инвестор планирует накопить на поездку в США, стоит держать средства в долларах, чтобы избежать лишних конвертаций».

По словам эксперта, на горизонте от полугода до года наблюдаются потенциал укрепления рубля и перспективы роста американской валюты. Последний относительно других валют выглядит наиболее привлекательным.

Хранить деньги стоит в трех валютах (Фото: twitter.com)

Запомнить

Позиции, которые стоит учитывать при инвестировании:

- При расчете доходности учитывайте уровень инфляции.

- Депозиты надежные, но у них минимальная доходность. Они только покрывают инфляцию.

- Вклады в валюту также защищают от инфляции, но лучше, чтобы портфель состоял из нескольких валют.

- Облигации дают высокую доходность, но при этом велик риск потери средств

- Вложения в бизнес позволяют получить готовый собственный бизнес, или вложиться в чужой.

- Для больших вложений необходимый опыт и навыки. Начинающим инвесторам не рекомендуется вкладывать все средства.

Во что лучше инвестировать физлицу небольшую сумму денег

Если денег немного, начинать инвестировать можно с маленьких сумм, например, с 1000 рублей. Для первого небольшого инвестиционного портфеля можно выбрать самые надежные и доступные инструменты, например:

- государственные облигации;

- акции крупнейшего российского банка.

Постепенно стоимость портфеля нужно увеличивать, добавляя к нему новые ценные бумаги. Например, ежемесячно инвестируя по 1000 рублей и накапливая все большие суммы. Начинающему инвестору лучше инвестировать деньги, покупая только надежные акции и облигации. Пример безопасного инвестиционного портфеля выглядит так:

- 60% облигаций — государственных или корпоративных с высоким рейтингом;

- 40% акций — крупнейших российских банков, компаний нефтегазовой отрасли, IT-гигантов.

Куда лучше инвестировать пенсионеру

Цель инвестиций в этом случае — гарантированно сохранить капитал, исключив вероятность его обесценивания, и получать постоянный пассивный доход на пенсии.

«Для пенсионера будет оптимальна следующая структура портфеля, — советует Илья Бутурлин. — Целевая доходность 4-5% годовых. В портфель следует включить 70% облигаций, 20% акций, 10% золото».

При этом золото эксперт советует покупать не в виде драгоценного металла или изделий из него, а в виде ETF-фонда на золото. В этом случае самими слитками владеет фонд, а ETF-инвестор приобретает у него небольшую часть от общего количества. ETF-фонды на золото — GLD и SLV.

Для пенсионера есть безопасные инструменты инвестирования (Фото: twitter.com)

Частые ошибки начинающих инвесторов

Начинающие инвесторы совершают следующие ошибки:

- Вкладывают чужие деньги. Брать займы и кредиты для инвестирования недопустимо. Проценты по кредитам, превышают доход от инвестирования. Сначала погасите обязательства, создать финансовую подушку безопасности, и только после этого пробовать силы в инвестициях.

- Вкладывать все сбережения. Оставьте для себя некоторые средства, чтобы в случае неудачного вложения остались средства для дальнейшей работы. Заработать пассивный доход, вкладывая все деньги сложно.

- Инвестировать не разобравшись. Действовать на авось в этом деле рискованно, высок риск полной потери капитала.

- Покупаться на обещание высокой доходности. Стоит понимать, что вложив 100 рублей через неделю не получите 1 000 рублей. Компании которые обещают подозрительно высокую доходность за короткий срок, чаще обманщики.

Куда вкладывать деньги в 2022 году опасно

Из-за высокого уровня инфляции и в России, и в других странах центральные банки будут повышать ключевую ставку и сворачивать программы стимулирования экономики. Из-за этого в проигрыше окажутся те инвесторы, которые будут покупать недвижимость или формировать свой инвестиционный портфель только из акций.

Не стоит рассчитывать и на долгосрочные облигации — ценные бумаги со сроком погашения более пяти лет. Из-за устойчивого тренда на рост ключевой ставки покупать долгосрочные облигации сейчас не выгодно. Они станут актуальными тогда, когда рост ключевой ставки остановится.

Напомним, ранее Общественная служба новостей рассказывала, как пенсионеру получить накопительную часть пенсии сразу в 2022 году.

Хайп-проекты

Вложения такого типа относятся к чрезвычайно рискованным. Даже если у хайп-проекта отлично проработана легенда и заявлены серьезные амбиции, нет гарантий, что он не схлопнется через 1-2 месяца после старта. Но инвестиции на 1 год и до года могут дать неплохой результат.

Большинство таких проектов – финансовые пирамиды, отличается только упаковка – соус, под которым преподносятся намерения создателей пирамиды. Но если входить на старте, то есть шансы попасть в число счастливчиков и заработать.

Успех определяется жесткостью отбора и умением отфильтровывать откровенно ненадежные предложения. При фильтрации учитывайте следующее:

- Чем выше предлагается доходность, тем ниже вероятность долгой работы проекта. Если вам обещают по 100% дохода в неделю, то скорее всего цель – собрать деньги и через 1-2 месяца закрыть проект.

- Адекватность легенды.

- Документация. Проверьте соответствие легенды и данных о регистрации хотя бы на сайте egrul.nalog.ru. Должно в точности совпадать и название компании, и ФИО руководителя. Это не гарантирует надежность на 100%, но позволяет отсеять откровенные пустышки.

- Реальность работы. Если нет подтверждений реальности работы, то придется верить на слово авторам легенды.

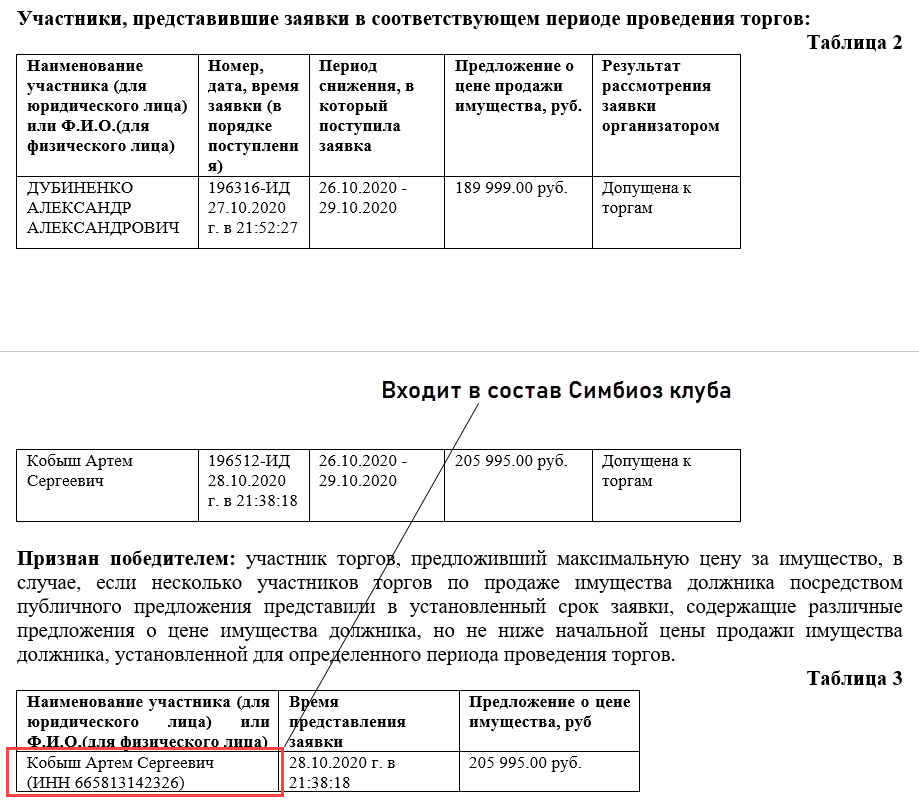

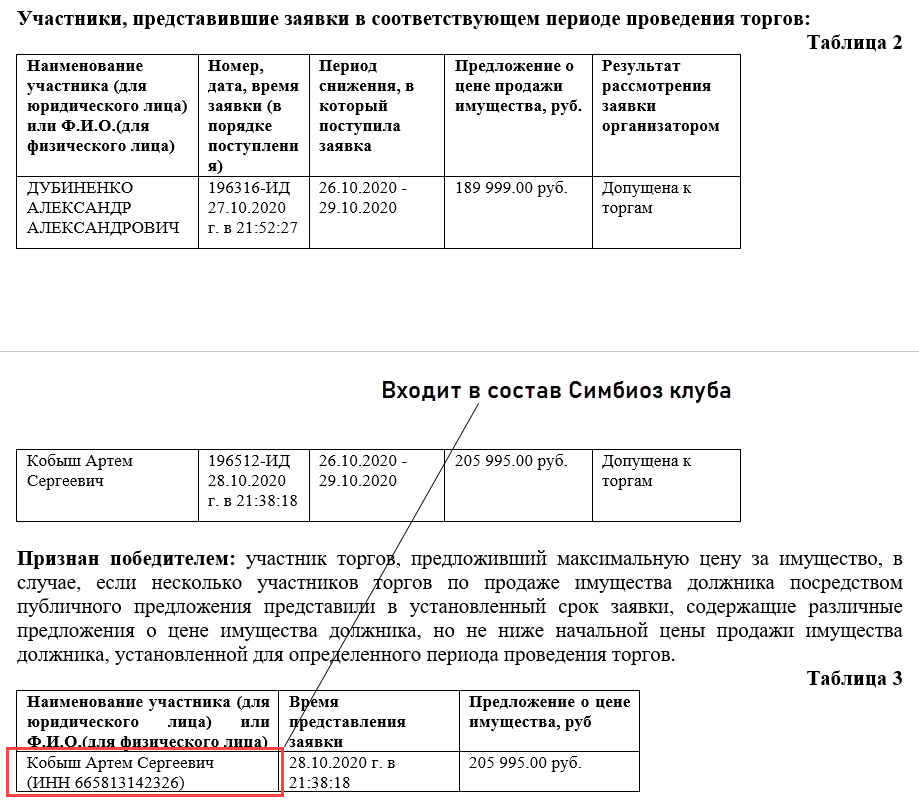

Разберем анализ на примере Symbios Club:

- Компания официально зарегистрирована в России, работает легально, есть реальный офис в РФ.

- Идея выглядит рабочей – компания работает на рынке банкротств, выкупает имущество банкротов на аукционах, перепродает его и за счет этого зарабатывает. Это рабочий подход, по этой схеме действительно можно зарабатывать.

- Есть документальные подтверждения участия в торгах и подтверждение ряда побед в аукционах. Причем эта информация есть не только на сайте Симбиоз Клуба, но и на самих площадках, где проводятся торги по имуществу банкротов.

- Предлагается сравнительно небольшая доходность.

Проект стартовал недавно, беглый анализ показывает, что он может продержаться дольше чем пара месяцев. Можно рискнуть и инвестировать в него небольшие деньги на 1 год или меньше.

P.S. Вы можете читать эту статью спустя длительное время после ее опубликования, поэтому будьте осторожны, инвестировать в этот хайп уже может быть поздно.

Помните, что хайп-проекты по умолчанию подразумевают очень высокий риск. В них можно заработать больше 100% за год, но и риск потерь очень велик. Запрещено направлять в хайп-проекты все деньги, отведенные под инвестирование.

Рекомендую прочитать также:

Индекс Nasdaq Biotechnology — история, состав корзины, формула. Как инвестировать?

Этот инструмент не относится к основным индексам США, это скорее секторальный барометр, оценивающий состояние фармацевтической и биотехнологической сферы. Но […]