Расчет прибыли – это определение разницы между объемом полученной выручки и затратами. Для того, чтобы понять процедуру, необходимо знать расшифровку каждого понятия, которые только на первый взгляд кажутся синонимами. Также, важно знать формулы и методы различных видов расчетов для получения точных результатов.

Для представителей бизнеса интересной и полезной будет следующая информация:

- Расчет чистой прибыли

- Формула расчета прибыли

- Расчет прибыли предприятия

- Расчет валовой прибыли

- Методы расчета прибыли

Что такое прибыль

Прибыль – показатель, определяющий финансовый успех бизнеса, цель предпринимательской деятельности. По этому понятию оценивается рентабельность бизнеса, его экономическая эффективность. Выручка и прибыль – явления смежные, но не равнозначные.

Внимание!

Прибыль – разница между выручкой (финансовой выгодой) и расходами, необходимыми для ее получения.

В расходы включают все затраты, понесенные в процессе предпринимательской деятельности. Такие как: приобретение или производство товара, аренда помещения, коммунальные услуги, зарплата работникам, доставка и т.д.

Прибыль считается по формуле: Доход (Выручка) – Расходы (Затраты) = Прибыль.

Пример расчета: Александр Петров производит домашний сыр. За один месяц выручка от продажи его продукции составила 100 000 р. За это время израсходовано:

- на покупку домашнего молока 30 000 р.;

- на производство сыра 5 000 р.;

- на коммунальные услуги – 5 000 р.,

- на зарплату – 2 0000 р.;

- на доставку до покупателя – 10 000 р.

Сумма расходов составила: 30 000 + 5 000 + 5 000 + 20 000 + 10 000=70 000 р.

Прибыль составила: 10 0000 р. – 70 000р. = 30 000 р.

Что такое доход

Определение слова «доход» вовсе не тождественно термину «выручка», как ошибочно полагают некоторые предприниматели.

Доход – сумма всех денег, заработанных предприятием благодаря своей деятельности. Это увеличение экономической выгоды предприятия за счет увеличения капитала компании поступлением активов.

Подробная трактовка путей формирования доходов и их классификация содержатся в Положении о бухгалтерском учете «Доходы организаций».

Если денежная выручка – это средства, поступающие в бюджет компании в ходе ее основной деятельности, то доход включает в себя еще и иные источники прибытия средств (продажа акций, получение процентов по депозиту и так далее).

На практике предприятия зачастую ведут многообразную деятельность и соответственно имеют различные каналы для получения дохода.

Доход – общая выгода компании, результат ее работы. Это сумма, увеличивающая капитал организации.

Иногда доход бывает равен по величине чистой выручке организации, но чаще всего компании имеют несколько видов дохода, а выручка может быть только одна.

Доход встречается не только в предпринимательстве, но и в повседневной жизни частного лица, не занимающегося бизнесом. Например: стипендия, пенсия, зарплата.

Получение средств за рамками ведения предпринимательской деятельности будет именоваться доходом.

Основные отличия выручки и дохода приведем в таблице:

| Выручка | Доход |

| Итог основной деятельности вашего бизнеса | Результат и основных, и вспомогательных видов деятельности (реализация акций, проценты по банковскому депозиту) |

| Возникает только в результате ведения коммерческой деятельности | Допускается даже у безработных граждан (пособия, стипендии) |

| Рассчитывается из средств, полученных в результате работы фирмы | Равен выручке за вычетом расходов |

| Не может быть меньше нуля | Допустим уход в отрицательное значение |

Функции и роль полученной прибыли

Основная функция прибыли – показатель экономического эффекта деятельности предприятия. Дополнительные функции:

- Оценочная. Показывает уровень развития предприятия, дает оценку хозяйственной деятельности в целом.

- Стимулирующая. Стимулирует рост эффективности предприятия.

- Воспроизводительная. Иллюстрирует разницу между доходами и расходами.

- Контрольная. Критерий оценки деятельности предприятия.

- Фискальная. Отчисления в государственный бюджет производятся из прибыли.

Основная роль прибыли – показать результат работы экономического объекта в денежном выражении. Это маркер уровня качества, востребованности и успешности продвижения производимой продукции. Полученную прибыль распределяют на расширение производства, улучшение условий труда, поощрение сотрудников, повышение благосостояния владельцев.

Кому и зачем нужен показатель чистой прибыли

Прежде всего разберемся с термином. Это понятие используется для обозначения части полученных средств, которые остаются в распоряжении предприятия после вычета из суммы совокупных поступлений от продажи продукции, отчислений в фонды, налоговых и других обязательных платежей.

Чистая прибыль предприятия – это показатель, расчет которого требуется не только собственнику компании, но и другим заинтересованным лицам.

- Учредители и акционеры. Данный показатель – это информация, на основе которой владелец бизнеса оценивает текущую хозяйственную деятельность предприятия и делает выводы об имеющейся системе менеджмента. Кроме того, это те деньги, которые будут распределены между соучредителями или частными вкладчиками (держателями акций).

- Директор. В обязанности топ-менеджера входит обеспечение финансовой стабильности организации. Чтобы принимать разумные управленческие решения, ему необходимо анализировать текущее экономическое состояние, а именно оценивать объем полученных свободных средств и рентабельность предприятия.

- Контрагенты. Организации, которые поставляют сырье и материалы, должны понимать, сможет ли заказчик оплатить товар. Поэтому им также важно знать, насколько финансово стабильна компания, поскольку убыточная деятельность может стать основанием для расторжения договора поставки.

- Инвесторы. Компании и частные лица, которые делают вклады, заинтересованы в получении максимальной суммы дохода. Поэтому им важно понимать, какова прибыль компании, а значит, будущие поступления от вложений в акции.

- Кредиторы. Кредитная организация (банк), которая временно предоставляет в распоряжение денежные средства, должна знать, сможет ли заемщик вовремя вернуть сумму займа. Стабильная прибыль показывает платежеспособность фирмы, то есть вероятность того, что платежи по кредиту будут отправлены своевременно.

Чистая прибыль – это индекс, величина которого наиболее точно дает характеристику хозяйственной деятельности компании. Если в текущем периоде эта сумма увеличивается в сравнении с предыдущим, значит, деятельность компании рентабельна. Если же уменьшается, то это говорит об иррациональной управленческой тактике.

Вас также может заинтересовать: Увеличение прибыли предприятия: расчет, методы, примеры

Виды прибыли

Прибыль можно получать по-разному. В зависимости от условий формирования различают несколько видов данного понятия:

- Валовая прибыль. Разница между себестоимостью продукции и доходом от ее реализации. Включает расходы по уплате налоговых взносов.

- Операционная. Финансовый результат, оставшийся после вычета всех операционных расходов, включая расходы на амортизацию оборудования и текущие затраты.

- Чистая. Средства, остающиеся после уплаты налогов, долговых обязательств и затрат на производство и продажу.

- Маржинальная. Доход компании, обеспечивающий безубыточность ее работы. В расчете не учитывают НДС и незапланированные затраты.

- Нераспределенная. Прибыль, остающаяся после вычета всех расходов, оплаты налогов и выплаты других финансовых обязательств, в том числе дивидендов по акциям. Она не тратится, а аккумулируется на счетах предприятия.

- Балансовая. Общая прибыль до вычета налогов. Используется как основа для налогообложения.

- Бухгалтерская. Разница между подтвержденными доходами и явными расходами. Понятие используют для сведения бухгалтерского баланса.

- Экономическая. Сумма, оставшаяся после вычета неявных расходов из чистой прибыли. К неявным расходам можно отнести неполученный доход и незапланированные расходы.

Кроме того, по конечному результату прибыль может быть:

- предусмотренной (запланированной);

- максимальной или минимально допустимой;

- упущенной и отрицательной (убыточной).

В зависимости от способов получения прибыль делится на:

- Доходы от финансовой деятельности. Вложения капитала с выгодными условиями.

- Результат производства и сбыта товаров.

- Средства, полученные благодаря инвестициям. Вложения в ценные бумаги и депозитные банковские вклады.

По периодичность поступления прибыль бывает:

- нормированной;

- сезонной;

- чрезмерной;

- предельной или добавочной.

Для того, чтобы разобраться в основных разновидностях прибыли, стоит рассмотреть их подробнее.

Разница между доходами, выручкой и прибылью предприятия, особенности их учета

Непонимание разницы между доходами, выручкой и прибылью приводят к ошибкам в учете и расчетам, к неправильному использованию формул, а соответственно к искажению финансовой информации о проводимых операциях.

Доход – это любое поступление активов на предприятие. Это могут быть как наличные денежные средства, так и переданное в дар оборудование. Доход означает рост активов. Он может быть от основной или неосновной деятельности. Доход может быть получен в результате возврата безнадежной дебиторской задолженности, пеней, штрафов, разницы валютных курсов и пр.

Выручка – это все деньги, полученные предприятием. Это сумма всех средств, поступивших на расчетный счет и в кассу компании, без каких-либо вычетов.

Прибыль – это оставшаяся часть средств после вычета затрат. В зависимости от того, какие расходы вычитаются, она может быть валовой, балансовой, до налогообложения и чистой. Для расчета каждого вида используется своя формула вычисления прибыли. Главным показателем является чистый финансовый результат. Он, по сути, и определяет эффективность работы предприятия. Прибыль может быть положительной или отрицательной (убыток).

Валовая прибыль

Валовая прибыль (ВП) – остаток между доходом от продаж товара и себестоимостью этого товара. ВП считается до погашения долговых и налоговых обязательств. На показатель влияют факторы, зависящие и независящие от действий руководства и коллектива:

- рост объемов производства;

- методы реализации;

- повышение качества продукции;

- расширение ассортимента;

- удешевление себестоимости;

- рекламная компания;

- место нахождения компании;

- экология района расположения;

- особенности действующего законодательства;

- непредвиденные ситуации, оказывающие влияние на логистику;

- экономическая ситуация в стране и в мире.

Внимание!

Формула расчета валовой прибыли: ВП = ЧП – С.

Где С – себестоимость единицы товара, а ЧП – чистая прибыль за вычетом расходов на возврат товара и скидки на продукцию.

Общее значение выручки

Выручка показывает, сколько средств компания заработала за определенный период времени. Если показатель растет из года в год, значит, компания успешно развивается. Если размер выручки уменьшается, необходимо что-то менять.

В общую выручку входит только доход от реализации продукции. Если предприятие инвестирует часть прибыли или сдает в аренду офис, доходы от этих действий не включаются в значение выручки.

Что такое валовая выручка

Валовая выручка – итог финансовой деятельность предприятия или компании. В показатель включаются доходы от любого вида коммерческой деятельности, от продажи произведенного продукта и любых услуг. Посчитаем ВП компании, имеющей основой и дополнительные источники дохода.

Пример расчета: Предприятие производит и продает футболки с оригинальными надписями. Стоимость товара – 500 р. Расходы на производство:

- покупка материала, красок – 100 000 р. за 12 месяцев работы;

- расходы на получение авторских прав на рисунки – 10 000 р. в год.;

- зарплатный фонд – 1 млн. р. в год;

- расходы на рекламу – 50 000 за 12 месяцев;

- доставка – 40 000 р. год.

Доходы предприятия (валовая выручка) формируются из нескольких источников:

- продажа модных футболок – 1 млн. р. в год;

- доходы от сдачи недвижимости – 50 000 р. в год;

- поступление денежных средств от инвестиций 20 0000 р. в год.

Потраченная сумма: 100 000+10 000+1 000 000+50 000+40 000=1 200 000 р.

Полученная сумма: 1 000 000+300 000+200 000=1 500 000 р.

ВП = 1 500 000-1 200 000=300 000 р.

Анализ расходов и доходов показал, что необходимо увеличить валовую прибыль. Возможно, придется уменьшить зарплатный фонд или более рационально использовать сумму, отданную под инвестиции.

Дополнительная классификация прибыли организации

Существует и другая градация, основанная на включении в расчет различных поступлений и расходов компании. Разберем подробнее эту классификацию:

Валовая прибыль

Представляет собой показатель отдачи от производства или от продажи товаров, предоставления услуг и непосредственно связан с затратами на такие операции. При этом не берутся в учет расходы на управление и маркетинг, рекламу, сбыт продукции (коммерческие расходы). То есть валовая прибыль отражает поступления, возникшие в результате оборота товаров или производственного цикла выпуска изделий предприятия. Она чаще всего используется руководством предприятия при планировании предстоящей выручки и затрат. Расходы на производство не постоянны, они могут меняться, поэтому смету составляют на небольшой период, например, на финансовый год.

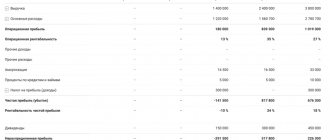

Валовая прибыль рассчитывается исходя из финансовых результатов, полученных предприятием, и отраженных в бухгалтерской отчетности, а именно в «Отчете о прибылях и убытках».

Ее определяют по такой формуле:

- Прибыль валовая = Выручка — Себестоимость

В состав выручки не включаются прочие поступления, например:

- продажа основных средств: оборудования, зданий, сооружений;

- от реализации ценных бумаг;

- безвозмездное получение имущества в результате дарения;

- выплаченные контрагентами штрафы или пени за нарушения договорных обязательств.

Бывают исключения, когда, допустим, продажа оборудования закреплена в учетной политике как один из основных видов деятельности, в этом случае подобные сделки будут участвовать в расчете валовой прибыли.

Себестоимость тоже находят только исходя из производственных затрат, либо тех, которые направлены на продажу товаров или оказание услуг.

Так, в производственной организации для расчета валовой прибыли к себестоимости относят следующие затраты:

- на сырье, материальные запасы, рабочий инструмент;

- топливно-энергетические расходы;

- на амортизацию и обслуживание станков и оборудования;

- на зарплату основного персонала, с учетом положенных отчислений в фонды: пенсионный, медицинского и соцстраха.

В торговой фирме себестоимость складывается из таких статей расходов:

- на приобретение товаров для последующей перепродажи;

- на зарплату сотрудников, с отчислениями в ПФР, ФСС, ФОМС;

- арендные платежи за съем торговых площадей, охрана.

Пример:

За 1 квартал 2022 года кондитерская «Меланж» заработала 650 тысяч рублей. Кроме собственника бизнеса, в фирме работают 2 пекаря и продавец, бухгалтерию ведет внештатный бухгалтер. В учетной политике прописано, что покупка сырья и материальных запасов, а также зарплата сотрудников включены в себестоимость.

| Затраты | Сумма, тыс. руб. |

| Материальные запасы, сырье | 175,0 |

| Инвентарь | 15,0 |

| Заработная плата с налогами и взносами | 110,0 |

| Оплата труда стороннего бухгалтера | 24,0 |

| Аренда торгового помещения и кондитерского цеха | 60,0 |

| Амортизация оборудования | 25,0 |

| Затраты на доставку | 8,0 |

| Упаковочные материалы | 12,0 |

| Расходы на рекламную кампанию | 25,0 |

| Управленческие расходы | 15,0 |

За этот период владелец решил продать 1 из 2 тестомесов, из-за недостаточной загруженности двух аппаратов. Продажа тестомеса принесла 300 тысяч рублей, но эта сумма не включается в расчет валовой прибыли, так как такая сделка не относится к основной деятельности фирмы.

Найдем себестоимость продукции: 175 + 15 + 110 + 24 + 60 + 25 = 409 тыс. руб.

Валовая прибыль за 1 квартал составила: 650 — 409 = 241 тыс. рублей.

Прибыль от реализации (продаж)

Прибыль от реализации продукции на производстве представляет собой то же, что и прибыль, полученная от продаж в предприятии торговли или в сфере оказания услуг.

Это более углубленный показатель, чем балансовая прибыль, он позволяет руководству компании оценить, насколько эффективно производство или продажа продукции с учетом коммерческих и управленческих затрат. Величина прибыли от реализации влияет на ликвидность предприятия, то есть возможность покрывать текущие и погашать непредвиденные расходы, которые могут возникнуть в любой момент.

Ее находят по такой формуле:

- Прибыль от реализации (продаж) = Валовая прибыль — управленческие и коммерческие расходы

Коммерческие и управленческие затраты включаются в общие расходы, связанные с обычными видами деятельности компании. Часть из них относится на себестоимость производимых или продаваемых товаров.

На самом деле, в налоговом законодательстве и других нормативных актах органов власти не дается конкретного понятия таких расходов. Существует общепринятая норма, и каждое предприятие в учетной политике на свое усмотрение относит часть затрат к управленческим либо коммерческим статьям расходов, затем они отражаются на нужных счетах бухучета.

К управленческим расходам принято относить те затраты предприятия, которые непосредственно не касаются производства или продажи товаров, оказания услуг.

Операционная прибыль

Операционная прибыль учитывает абсолютно все виды затрат, обеспечивающих деятельность предприятия, но отличающиеся на траты, составляющие себестоимость продукта. В том числе: амортизацию оборудования, ренту, незапланированные траты и другие виды расходов.

Внимание!

Операционная прибыль считается по формуле: ОП = ВП — ОР

Где ВП – валовая прибыль, а ОР – операционные расходы. В операционные расходы включаются коммерческие и управленческие траты.

Пример расчета:

Компания покупает мелкую бытовую технику у производителя и продает в магазине, находящемся в торговом центре. За отчетный период было куплено товара на 150 000 р. Выручка с продаж составила 300 000 р.

Траты на деятельность магазина составили:

- аренда – 25 000 р.;

- зарплата – 50 000 р.;

- износ кассового аппарата и витрин – 2 000 р.;

- другие расходы – 3 000 р.

Операционная прибыль = 300 000 – 150 000 – 25 000 – 50 000 – 2 000 – 3 000.

Итого ОП = 70 000 р.

Чистая прибыль. Как рассчитать

В определение чистой прибыли (ЧП) включается дополнительный параметр – обязательные платежи, включающие налоговые и другие выплаты.

Внимание!

Формула для расчета чистой прибыли. ЧП = ВД (валовый доход) – Р (явные расходы, включающие налоговые и долговые обязательства).

Пример расчета:

Предприниматель Кузнецова продает свежую выпечку. Стоимость булочки – 20 р., себестоимость – 10 р. Остальные расходы составляют 3 р. на булочку. Для того, чтобы подсчитать чистую прибыль с продажи 1 кондитерского изделия, необходимо суммировать расходы 10 + 3 = 13 р. и вычесть их из дохода. 20 – 13 = 7 р.

Если за год ИП реализует 50 000 булочек, ЧП составит: 50 000 * 7 = 350 000 р.

Норма предельной прибыли

Чтобы определить, когда компания выйдет на точку безубыточности, необходимо рассчитать норму предельной прибыли (НПП). Показатель НПП помогает понять, какой тип издержек необходимо уменьшить, чтобы повысить эффективность бизнеса.

НПП – это прибыль с учетом всех видов издержек.

Внимание!

Расчет НПП возможен по формуле: В – ПИ/В*100%. Где В – выручка от реализации, ПИ – переменные издержки.

Показатель нормы предельной прибыли выражается в процентах и означает часть прибыли, которая остается от выручки за минусом переменных издержек.

Пример расчета:

Компания продала произведенный ею товар на сумму 5 000 000 р. Переменные издержки по проданной продукции составили половину выручки, т.е. 2 500 000 р.

НПП = (10 000 000 – 5 500 000)/10 000 000*100% = 4 500 000/10*100% = 45%

Высокий показатель нормы предельной прибыли не гарантирует высокую чистую прибыль, потому что на практике на маркеры прибыли влияют постоянные и переменные издержки.

В книге «Краткий курс MBA» Нил Томас и Барри Пирсон привели пример компании, которая была вынуждена производить продукцию с очень высоким уровнем издержек.

Крупная компания по производству электроники удочерила небольшую организацию, производящую электронные чипы. Были потрачены значительные суммы на производство и численность обученного персонала. На третий год работы НПП достигла 74%, при показателе переменных издержек – 24%. Но мощности предприятия не были задействованы полностью, постоянные издержки дошли до уровня 205% от выручки. Компания расходовала в 2,5 р. денег больше, чем зарабатывала. В следующем году поднялся спрос на изделия, в которых были задействованы чипы, произведенные компанией. Продажи выросли в 3 раза, появилась прибыль.

Знание НПП по каждому виду продукта/услуги позволяет увеличить прибыль следующими способами:

- Если определенный вид товаров или услуг показывает высокое значение нормы предельной прибыли, необходимо продвигать именно этот товар/услугу.

- Уменьшить издержки в производстве товаров, обеспечивающих низкий показатель НПП.

- Обеспечение среднего уровня НПП в отношении новых товаров, запущенных в производство.

Важные составляющие грамотного управления прибылью:

- Ориентация на точку окупаемости предприятия/компании.

- Управление прибыльностью (рентабельностью) производимых продуктов или услуг.

- Отслеживание уровня рентабельности, достигнутого с ключевыми клиентами.

- Недопустимость установления предельно низкого уровня цен.

Для более эффективного управления бизнесом необходимо подробно рассмотреть приведенные пункты.

Точка окупаемости и точка безубыточности

Точка безубыточности – момент, в который выручка от реализации товара равна затратам. Т. е. уровень продаж, при котором у компании нет ни убытка, ни прибыли. Для определения показателя необходимо иметь следующие сведения:

- размер выручки;

- сумма основных расходов;

- уровень постоянных и переменных издержек.

Точка окупаемости показывает, при получении каких доходов окупятся средства, вложенные в бизнес. Для расчета точки окупаемости нужно знать размер инвестиций, доходов и расходов за определенный календарный период. Например, за год.

Рентабельность товара или услуги

На практике расчет рентабельности производства определенного вида товаров/услуг производится с учетом допущений. Расчет может оказаться неточным из-за того, что деятельность работников или производственных мощностей относится к производству нескольких товаров или услуг. Для учета использую примерные данные, исходя из фактических или «распределенных» издержек.

Рентабельность по ключевым клиентам

По мере развития компании растет уровень концентрации клиентов. Проявляются крупные заказчики, приобретающие около 5% произведенной продукции. Постоянные покупатели более требовательны. Часто для их обслуживания требуются дополнительные издержки. Грамотное управление продажами предполагает расчет нормы предельной прибыли по каждому оптовому или постоянному клиенту.

Негативные последствия установления низких цен

При неудовлетворительном уровне продаж некоторые предприниматели снижают цены с целью привлечения покупателей. Но существенное снижение цены приводит не к повышению, а к резкому падению рентабельности бизнеса.

Последствия таких действий предпринимателей следующие:

- реализация по низким ценам подрывает эффективность бизнеса, основанного на правильном ценообразовании;

- возможен демпинг и ценовая борьба с конкурентами.

Если производственные мощности простаивают, существует соблазн понизить цены. Т. е. повысить эффективность избыточных мощностей. В этом случае необходимо соблюсти несколько условий:

- ограничение периода продаж по сниженным ценам. Проведение акций и скидок в течение ограниченного срока. Иначе, покупателям понравятся низкие цены, и рентабельность бизнеса упадет;

- реализовывать товар, себестоимость которого ниже, чем у привычной продукции;

- снизить цены на реализацию товара для других регионов, стран или новых сегментов целевой аудитории.

При несоблюдении условий существует опасность разрушения собственного бизнеса.

Анализ прибыли и рентабельности предприятия

Цель любого коммерческого предприятия заключается в том, чтобы деятельность была максимально прибыльной, то есть окупались все существующие затраты (на сырье и материалы, трудовые ресурсы, маркетинг и рекламу и т. д.). Несмотря на то, что на положение компании влияют рыночные условия (наличие конкурентов, конъюнктурные факторы), финансовое состояние нужно регулярно оценивать, выявлять, приносят ли ожидаемый результат понесенные издержки. Делать выводы о том, насколько доходным и успешным является бизнес, можно на основе рассмотрения двух показателей, к которым относится прибыль и рентабельность.

Анализировать прибыль предприятия можно с помощью различных методик.

Существуют следующие виды анализа:

- структурный,

- факторный,

- временной,

- сравнительный,

- индексный.

С помощью структурного анализа (разбор составляющих элементов в структуре прибыли) предприниматель может определить, какую долю в составе совокупных поступлений занимают средства, источниками которых является и основная, и неосновная деятельность.

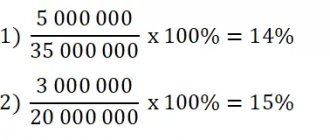

Рассчитать размеры поступлений можно следующим образом:

Процент от основной деятельности = Прибыль от продаж / Прибыль до налогообложения.

Процент от прочих операций = Прибыль от прочих операций / Прибыль до налогообложения.

Изменения структуры прибыли позволяют сделать выводы о том, насколько доходной является операционная деятельность. Если предприятие получает больше свободных денежных средств от вспомогательных операций, значит, существующая бизнес-модель неэффективна.

Методика факторного анализа предполагает исследование, показывающее, как прибыль зависит от влияния различных факторов:

- стоимости производства единицы продукции;

- размера фонда оплаты труда;

- объема продаж;

- отпускной цены товара.

Данный метод позволяет находить взаимосвязи между разными значениями одной переменной. Например, выяснить, как увеличится валовая прибыль предприятия при росте выручки на 1 рубль, то есть понять, каким образом увеличившийся объем от продаж повлияет на итоговый результат.

Проанализировать прибыль можно и с точки зрения анализа изменений в динамике, то есть сопоставив показатели в текущем и прошлом периодах. Например, проследить, как менялся размер выручки предприятия: для расчета нужно полученную выручку 2022 года разделить на соответствующий индекс 2022 года. Говорить о росте можно в том случае, если получившийся результат будет больше единицы.

Суть сравнительного анализа заключается в том, что ключевые показатели экономической деятельности предприятия сравнивают с аналогичными значениями фирм-конкурентов.

Индексный анализ уровня рентабельности дает представление о том, насколько прибыльна деятельность компании. Данная методика также предполагает сопоставление показателей планового и прошедшего периодов, что позволяет делать выводы о повышении эффективности бизнеса либо о стагнации. Рентабельность показывает, какую прибыль компания получает от каждого потраченного рубля.

Расчет прибыли и рентабельности предприятия:

- Коэффициент общей рентабельности = Балансовая прибыль / Выручка × 100 %.

- Коэффициент валовой рентабельности = Валовая прибыль / Выручка × 100 %.

Аналогичный расчет показывает, насколько рентабельными являются активы или капитал.

Вас также может заинтересовать: Как рассчитать ROI: формула, примеры

Прибыль до налогообложения и уплаты процентов

Прибыль до вычета налогов и процентов – важный показатель рентабельность бизнеса. Иллюстрирует прибыль, генерируемую компанией. Понятие является синонимом операционной прибыли. Игнорируя такие переменные, как структура капитала и налоговая нагрузка, индикатор показывает, на что способна компания. Соотношение прибыли до налогообложения к объему продаж варьируется в зависимости от сферы бизнеса. В строительном сегменте – 2-3%, в торговле продовольственными товарами – 4-5%. В компаниях, предоставляющих услуги населению, показатель может достигать 15%.

Средний показатель прибыли до уплаты процентов и налогов составляет около 10%.

Важно!

При снижении валовой прибыли на несколько пунктов необходимо проверить процентное соотношение расходов и объема продаж. Если оно не изменилось, то падение приведет к снижению нормы прибыли.

При резком снижении уровня продаж необходимо частично компенсировать убытки, сократив накладные расходы.

Расчет чистой прибыли предприятия

Собственник бизнеса, держатели акций, контрагенты – для всех них экономические показатели деятельности компании и прибыль, в частности, имеют значение. Динамика ключевых индексов показывает, какая сумма поступает в распоряжение предприятия после вычета налогов и прочих обязательных платежей.

Свободные денежные средства (оставшиеся после налогообложения и расчетов с контрагентами, акционерами) являются фондом, который может быть направлен на развитие и расширение бизнеса. Не стоит забывать, что прибыль влияет и на то, какую сумму дивидендов получат заинтересованные лица.

О том, по каким формулам можно рассчитать ключевые экономические показатели, было рассказано ранее. Однако существует и другая методика расчета прибыли предприятия, которая основана на данных бухгалтерского учета.

Альтернативные формулы расчета:

- Сложение трех видов прибыли – финансовой, валовой, операционной – и вычет налогов.

- Размер выручки уменьшается на сумму себестоимости, расходов на управленческие, коммерческие и прочие нужды и сумму налоговых платежей.

- Из прибыли до налогообложения вычитаются налоговые платежи.

Данные формулы являются общими. Чтобы получить точный результат, корпоративному экономисту или бухгалтеру необходимо адаптировать их под деятельность компании, например скорректировать издержки.

Вас также может заинтересовать: Максимизация прибыли: золотое правило и методы реализации

Методы расчета будущей прибыли

Продемонстрируем, как производится расчет плановой прибыли предприятия.

- Метод прямого счета.

- Нормативный метод.

- Метод экстраполяции.

- Аналитический метод.

Рассчитывается как объем планируемой выручки, уменьшенный на сумму полной себестоимости (включая отчисления в фонды).

Формирование прибыли на основе системы разнообразных нормативов, например на активы.

Основывается на прогнозировании, то есть учете показателей прошлых периодов.

Учитывается влияние на ожидаемый размер прибыли разных факторов: объема сбыта продукции, себестоимости, отпускных цен и пр.

Результаты представленных методов расчета прибыли предприятия зависят от направления деятельности компании, выбранной стратегии, различных внешних и внутренних обстоятельств.

Только тщательный анализ позволяет планировать контрольные показатели деятельности, искать пути оптимизации издержек и способы, как сделать бизнес более прибыльным.

Определившись с размером свободных средств, предпринимателю следует решить, на что их потратить. Можно не только заняться масштабированием существующего бизнес-проекта, но и направить их на производственные или социальные нужды:

- закупить новое оборудование, чтобы автоматизировать технологический процесс;

- внедрить новые технологии;

- сделать условия труда работников более безопасными;

- выплатить премии персоналу или увеличить ФОТ;

- увеличить производственную мощность;

- использовать деньги для инвестиций или вложить в операции с ценными бумагами, валютами.

Из всего вышесказанного можно сделать вывод, что на предприятии необходимо планировать прибыль, а выполнить эту задачу можно только с помощью точного учета всех денежных поступлений и издержек. Очевидно, что для достижения максимального размера свободных средств первые нужно увеличивать, а вторые – оптимизировать.

Представим, что некая компания, занимающаяся производством одежды, по итогам года получила отрицательную прибыль. Проанализировав текущую деятельность, топ-менеджер пришел к выводу, что количество швейных машин нужно сократить (исходя из размера прогнозируемых цифр) либо заменить на новые, чтобы снизить расходы на обслуживание, а вот контрольный показатель объема выпускаемых товаров следует увеличить. Все денежные средства, которые останутся после уплаты налогов и прочих платежей, будут направлены на реализацию утвержденного плана.

Маржинальная прибыль

Маржинальная прибыль (МП) позволяет выяснить рентабельность производства, оценить, сможет ли «маржа» перекрыть издержки. В расчет включают такие переменные показатели, как:

- стоимость сырья;

- зарплаты и премии;

- расходы на отопление и электроэнергию.

Внимание!

Формула расчета маржинальной прибыли: МП = Д(доходы) – ПР (переменные расходы).

Переменные расходы это траты, которые компания перестала бы совершать в случае приостановки деятельности. Они напрямую зависят от объема произведенного товара. Показатель общих расходов складывается из переменных и постоянных расходов. В расчете МП учитываются только переменные.

Пример расчета:

Предприятие по производству пластиковой тары выпускает емкости объемом 5 л. Стоимость пластиковой тары – 25 р. Переменные издержки на ее производство – 15 р. МП = 25 – 15 = 10 р.

Чем выше «маржа», тем быстрее возмещаются затраты, значит, предприятие является более рентабельным.

На практике встречаются другие варианты расшифровки определения:

- Общее увеличение средств, полученных от реализации товара.

- Прирост прибыли от продажи каждой дополнительной единицы продукта.

- Разница между закупочной ценой и ценой продажи.

Для увеличения маржинальной прибыли увеличивают объем продаж или величину наценки на товар.

Маржинальный анализ

С помощью маржинального анализа можно выяснить, какие товары/услуги наиболее рентабельны. Какие выгодно продвигать, а какие – нет.

Функции маржинального анализа:

- позволяет с наибольшей точностью определить, как различные факторы влияют на изменение величины прибыли;

- уточнить порог рентабельности;

- рассчитать точку безубыточности;

- запланировать объем продаж, необходимый для получения желаемой прибыли;

- оценить эффективность работы компании;

- обосновать изменение ассортимента, производственной мощности, ценовой сетки.

МП считается по приведенной формуле отдельно по каждому виду продукции.

Нераспределенная прибыль

Если после получения выручки оплачены все расходы и необходимые платежи, а часть прибыли осталась, ее можно считать нераспределенной. Средства не тратят, а накапливают из года в год. Из прибыли, отложенной в прошлом году, платят дивиденды по акциям или облигациям предприятия.

Внимание!

Нераспределенную прибыль рассчитывают по формуле: НП = ПНПП (прибыль с прошлых лет) + ЧП (чистая прибыль) – дивиденды, если они предусмотрены уставом организации.

Нераспределённая прибыль расходуется только на основании общего решения собственников.

Что такое балансовая прибыль

Балансовая прибыль (БП) – совокупная прибыль предприятия, имеющаяся на балансе за определенный промежуток времени. В ее составе – денежные суммы, сформированные благодаря производственным и иным мероприятиям.

Для определения балансовой прибыли необходимо иметь показатель операционной прибыли.

Внимание!

Способ расчета балансовой прибыли: БП = ОП – проценты.

БП иллюстрирует эффективность управления предприятием и производственных решений.

Факторы, влияющие на прибыль

Прибыль находится под воздействием различных факторов, которые можно разделить на внутренние и внешние.

К внутренним факторам относятся управленческие решения и политика самого предприятия:

- качество производимых товаров;

- оптимизация производственных расходов;

- автоматизация технологических процессов;

- эффективность сбытовой политики;

- расширение товарного ассортимента;

- маркетинговая стратегия.

На любое предприятие оказывают воздействие и внешние факторы, повлиять на которые невозможно:

- местоположение;

- состояние экологии в местности;

- особенности климата;

- политика государства в отношении поддержки предпринимательства;

- экономическая и политическая ситуация в регионе (городе, области, стране);

- обеспеченность ресурсами.

Бухгалтерская и экономическая виды прибыли

Бухгалтерская и экономическая виды прибыли используются в бухгалтерских отчетах и анализе результативности компании. Рассмотрим каждый вид прибыли подробнее.

Бухгалтерская прибыль

Бухгалтерская прибыль – положительная разница между зафиксированными доходами и расходами предприятия или организации. Для расчета нужно знать величину доходов, фактически подтвержденную бухгалтерскими документами и сумму подтвержденных расходов.

Внимание!

Формула, необходимая для расчета величины БП: БП = Д (доходы) – Р (расходы).

На основании бухгалтерской прибыли (БП) рассчитывается бухгалтерский баланс предприятия или организации.

Роль прочих доходов и расходов в формировании чистой прибыли

Зачастую основная деятельность компании не приносит ей желаемой чистой прибыли. Особенно часто это происходит на первоначальном этапе становления фирмы. В этом случае большим подспорьем могут послужить полученные компанией дополнительные доходы.

Например, можно получать прибыль от участия в других компаниях или успешно вкладывать свободные денежные средства в ценные бумаги. Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Но если фирма использует в работе заемные средства, начисленные за пользование кредитом проценты могут значительно снизить показатель чистой прибыли — о таком влиянии факта привлечения заемных средств на чистую прибыль забывать не стоит. Сумма процентов по заемным обязательствам (даже рассчитанная по рыночной ставке) может серьезно уменьшить чистую прибыль, а в определенных случаях привести к убыткам и банкротству.

Могут ли с главбуха взыскать долги фирмы при банкротстве, узнайте по ссылке.

Значительное влияние на чистую прибыль оказывают разнообразные доходы и расходы, не связанные с основной деятельностью фирмы. К примеру, сдача в аренду неиспользуемых площадей или оборудования может принести неплохой дополнительный доход и положительно сказаться на показателе чистой прибыли. Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

При этом не стоит забывать о необходимости постоянного контроля за составом и величиной прочих расходов — при их росте чистая прибыль снижается. Например, чистая прибыль может снизиться в результате чрезмерного расходования денег на благотворительность и в иных аналогичных случаях.

Как расходы на благотворительность отразить в бухучете, расскажем в этом материале.