Лучшие Котировки для трейдеров в режиме реального времени

Без знания текущих курсов используемых торговых инструментов невозможно представить себе ведение полноценных и успешных торгов. В данном разделе портала Brokers.Ru Вашему вниманию представлены реальные форекс котировки валют и других популярных фондовых активов. Вся информация обновляется в реальном времени, поэтому перед Вами исключительно достоверные котировки. Благодаря наблюдению за их изменениями Вы гарантированно получите возможность более точно спрогнозировать возможное развитие ситуации на рынке. Котировки можно с полной уверенностью назвать основой рынка форекс. Узнать их актуальные значения Вы можете абсолютно бесплатно в данном разделе онлайн форекс портала Brokers.Ru. Кстати, курсы валют полностью совпадают с данными, которые предлагает наиболее популярный брокер Alpari. Для тех, кто рассматривает Альпари, как потенциального Форекс брокера, — обратите внимание на Альпари отзывы на нашем сайте от реальных клиентов.

Что принято считать фондовым рынком США

Краткий перечень инструментов фондового рынка США дам далее. Фондовые биржи, ведущие индексы также рассмотрю.

Список бирж

Укажу ведущие фондовые биржи США. Товарно-сырьевые (например, CME) в этот перечень не включены:

- NYSE. Первые торги прошли в 1817 г. Крупнейшая торговая фондовая площадка на планете. Капитализация на весну 2022 больше $23 трлн. Почти четверть от капитализации всех мировых фондовых активов.

- NASDAQ. Торги активами сектора IT, компаний высоких технологий. Первая в истории полностью перешла на автоматизированные котировки с момента основания в 1971.

- AMEX (американская фондовая биржа). Как и первые две, территориально находится в Нью-Йорке. Считается региональной площадкой. С 2008 года входит в Нью-Йоркскую фондовую биржу. Позднее получила официальное название NYSE American.

Список индексов

Насчитывает десятки наименований по капитализации и сферам деятельности. Приведу самые популярные, на которые нужно обращать внимание при оценке фондового рынка США.

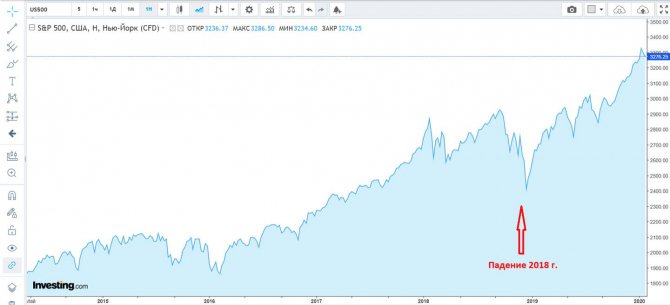

S&P500 — самый распространенный для оценки ФР США. Рассчитывается с 1957 г. На американском фондовом рынке обращается 5000 ценных бумаг. 500 из них входит в состав индекса. При этом отображают 80% капитализации всего рынка.

В S&P500 включены акции компаний с наибольшим весом стоимости обращаемых акций free-float. Вес каждой бумаги по капитализации напрямую зависит от его размера при расчете индекса.

Перечень акций, входящих в индекс.

Минимальный объем оборота в месяц торговли акциями эмитента для включения его в индекс — 250 тыс.

График изменения с 2015 года. Хорошо виден обвал котировок в 2018. Об этом подробнее ниже в статье.

10 ведущих акций в индексе на 31.12.2019. Источник — us.spindices.com.

DJIA — индекс Доу Джонса. Рассчитывается с 1896 года. Входят акции 30 первоклассных компаний. В отличие от S&P500, капитализация не учитывается. Основной параметр — торговый оборот.

Перечень компаний в индексе:

Старожил списка — Exxon Mobil. С 1928 года.

NASDAQ Composite. В расчет входят все компании из котировального списка биржи NASDAQ, >3000 акций. Начальное значение с момента расчета в 1971 году — 100. Не входят акции финансового сектора. Только высокотехнологичные компании.

Russel 2000 учитывает две тысячи компаний малой и средней капитализации фондового рынка США. Акции из списка широко используются для вложений взаимных фондов.

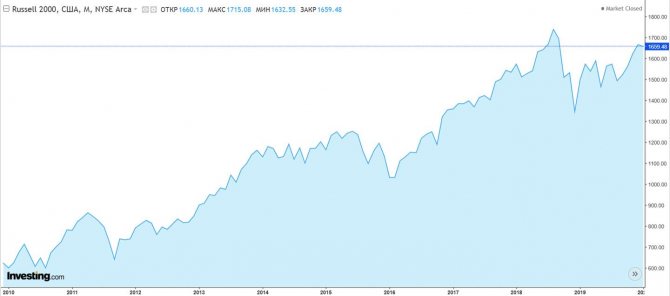

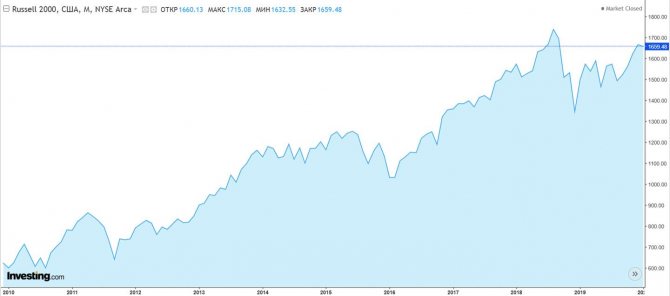

График с 2010 года.

Котировки на все популярные торговые инструменты

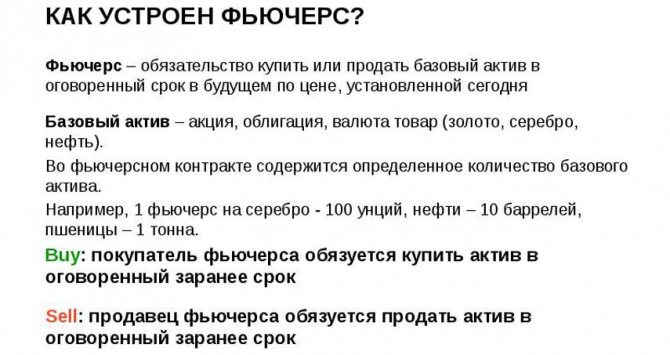

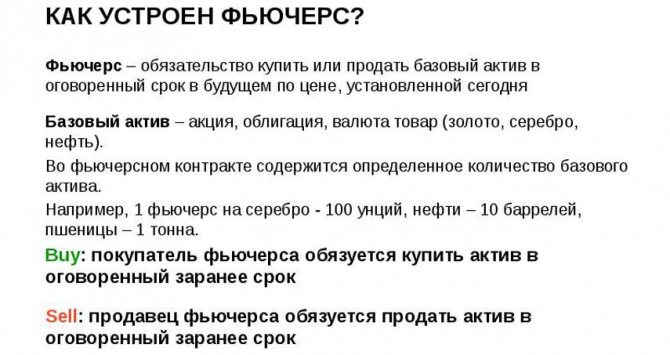

На этой странице посетители нашего сайта могут увидеть форекс котировки не только на валютные пары с участием доллара США и других распространенных валют, но и на фьючерсы, индексы, акции и другие фондовые активы. Более того, данный список не является исчерпывающим и в него входят криптовалюты, металлы, нефть, газ и целый ряд других торговых инструментов. Реальные котировки представлены в виде удобной и информативной онлайн таблицы. Благодаря интуитивно понятному интерфейсу актуальные котировки по необходимому активу без проблем сможет узнать даже начинающий форекс трейдер.

Плюсы и минусы фондового рынка США

Достоинства:

- Самый ликвидный фондовый рынок на планете. Сотни интересных инструментов для вложений. В расчет ведущего индекса американского фондового рынка S&P500 входят акции 500 компаний. Более 1500 акций ETF, которые можно купить и продать как обычные акции. Для сравнения — на Московской бирже торгуется 38 ETF и БПИФ (российский аналог ETF).

- Давняя история института фондового рынка в США. В конце XVIII века почти одновременно (с разницей в 15 лет) возникли биржи в Филадельфии и Нью-Йорке. За это время фондовый рынок США прошел долгий путь. Законодательство рынка ценных бумаг постоянно шлифовалось, сформировались механизмы контроля.

- Высокий уровень защиты интересов инвестора.

- Самый привлекательный фондовый рынок для проведения IPO крупных компаний. Доступ инвесторов со всего мира обеспечивает высочайшую степень ликвидности. На фондовом рынке США размещены акции российских компаний Veon (Вымпелком. Он же Билайн), Мечел, Яндекс, МТС, QIWI.

Недостатки для частного инвестора, физического лица из России:

- Высокий уровень входа по деньгам. Если на российском рынке достаточно 50–100 тысяч рублей для старта и построения полноценных торговых стратегий, для США цена входа поднимается до $10 000.

- В среднем стоимость торгуемых инструментов в пересчете на рубли выше российских.

- Более высокие комиссии по сравнению с российским фондовым рынком.

- Сложность заключения договора на брокерское обслуживание с американскими брокерами. Некоторые из них не работают вообще с нерезидентами, другие не обслуживают россиян по причине сложных политических отношений между США и РФ.

реальные курсы для успешной торговли на форекс Онлайн

На рынке форекс курсы меняются практически каждую секунду в реальном времени. Поэтому принципиально важно для генерирования хорошей прибыли знать текущие форекс котировки. Плюс ко всему необходимо следить за динамикой движения котировки фьючерсов, индексов, акций, доллара США, российского рубля и прочих валют, а также любых других используемых инструментов. Поэтому для получения более широкого комплекса информации Вы можете воспользоваться онлайн графиком по заинтересовавшему Вас активу. Форекс портал Brokers.Ru предоставляет котировки исключительно от надежных и проверенных поставщиков ликвидности. Котировки и графики от TradingView — являются надежным глобальным финансовым агрегатором, предоставляющим наиболее точные биржевые данные. Мы действительно заботимся о посетителях нашего сайта и стремимся предлагать полезные реальные сервисы, которые помогут упростить Ваши торги и сделать их еще более успешными!

Сколько приносят инвестиции в США

Активные спекуляции несут в себе большие риски для частного инвестора. Инвестирование на долгосрочный период (от 3-х лет) несет в себе большую логику для ваших вложений и уменьшение рисков потерь.

Что покупать и сколько можно заработать? На долгосрочном промежутке времени рынки в основном растут (бывают исключения).

Для обычного инвестора один из самых безопасных вложений являются вложения в индекс. Один из самых популярных — в S&P500. Его как базовый актив берут для расчета многие мировые инвестиционные компании.

В ETF или взаимные фонды. Десятки вариантов. При этом база расчета одна — этот индекс. Стоимость предлагаемых инструментов при этом оговаривается правилами конкретной инвестиционной компании/фонда.

Обычный допуск отхода цены от базового актива — не более нескольких процентов. Максимум. Для подбора акций фондов смотрим на поведение базового актива для его анализа. Например, как изменялся S&P500 c начала 2022 года. Рост индекса на январь 2022 составил 43%.

Данные с ресурса investing.com.

На такую сумму дохода в долларах США может рассчитывать инвестор, вложив свои деньги в 2022 г. Если доход конвертируется в рубли, он может быть скорректирован за счет курса рубль/доллар. В январе 2022 средний курс был 60 руб. за доллар. Сегодня 62,5. За счет ослабления доход в рублях выше.

Дивидендные акции США в среднем могут приносить от 2 до 6 процентов доходов в год. В долларах.

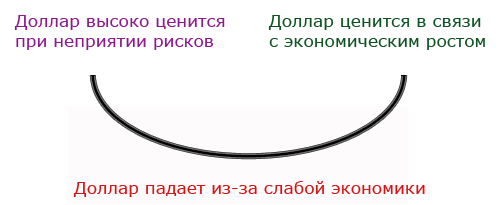

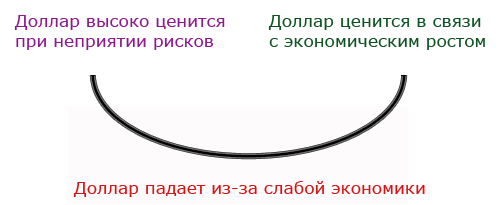

Теория долларовой улыбки

Доллар — очень интересная валюта, он может укрепляться как в плохих, так и в хороших экономических условиях. В результате, один из сотрудников Morgan Stanley как-то придумал фундаментальную теорию, что позволяет объяснить сей феномен. Это был Стивен Джен, экономист и валютный аналитик. Его теория называется «теория долларовой улыбки». Суть теории в том, что доллар США во всем его разнообразии всегда придерживается лишь трех сценариев.

Первая часть улыбки подразумевает ситуацию, когда инвесторы ищут «безопасную гавань» для своих средств, хранящихся в долларах и йенах. Поскольку инвесторы полагают, что глобальная экономика тормозит, они не спешат приобретать рискованные активы и предпочитают вложиться в менее рискованные долларовые, даже если экономика США не демонстрирует особенных успехов.

Второй сценарий – когда доллар сильно падает, обновляя минимальные значения. Это нижняя часть улыбки, которая говорит о том, что экономика США слаба, равно как слаба ее национальная валюта. При этом сценарии нередко уменьшаются учетные ставки, что тоже может сказаться на удешевлении доллара. В результате рынок избавляется от доллара, и улыбка становится шире.

И мы переходим, таким образом, к третьему сценарию. Доллар снова любим и уважаем благодаря экономическому росту в США. Оптимизма все больше, трейдеры начинают закупать долларовые активы, растет ВВП США, ожидается рост ключевых ставок.

Наглядный пример данной теории – кризис 2007 года. В 2008 году в самый пик экономического кризиса доллар резко стал укрепляться – инвесторы от мирового пожара бежали в крепкую валюту, запустив первый сценарий. Затем, в марте 2009 года, инвесторы переключились на более высокодоходные валюты, а доллар продемонстрировал впечатляющее падение. Это был второй сценарий, после которого запустился третий – новый рост доллара, который продлился до лета 2010 года, после чего цикл повторился.

Эта теория всего лишь частный пример того, насколько экономика любых стран имеет цикличную природу. Ну а нам пора обсудить конкретное применение индекса доллара в торговле.

Список самых популярных

Чем вызвана популярность того или иного биржевого инструмента? В первую очередь это ликвидность. Чем она выше, тем более интересен продукт для трейдера. Исходя из такого подхода, ниже я приведу наиболее популярные контракты американского рынка.

S & P 500 mini (ES)

[stock_market_widget type=»leaderboard» template=»color-frame» color=»blue» assets=»ES1!» api=»yf»]

Фьючерс на индекс S & P 500. Привлекает средним объемом торгов – более 1,6 млн сделок в день. Считается одним из самых дружественных инструментов, когда речь заходит о техническом анализе. Имеет низкую волатильность, благодаря чему довольно предсказуем. Не требует больших начальных инвестиций. Срок действия контракта составляет 3 месяца.

10-летний T-Notes (ZN)

[stock_market_widget type=»leaderboard» template=»color-frame» color=»blue» assets=»ZN1!» api=»yf»]

Фьючерс на десятилетние американские казначейские векселя. Интересен тем, что позволяет торговать на новостях о понижении или повышении процентной ставки ФРС США. Экспирация в 7 рабочий день в марте, июне, сентябре и декабре.

Crude Oil (CL)

[stock_market_widget type=»leaderboard» template=»color-frame» color=»blue» assets=»CL1!» api=»yf»]

Фьючерсы на сырую нефть, добываемую в США. Имея дневной объем порядка 800 тыс. сделок, этот инструмент известен высокой волатильностью. Он чутко реагирует на американские и мировые новости, давая спекулянтам возможность провести прибыльные сделки.

Цены на американскую нефть формируют стоимость топлива по всему миру. Срок действия контракта составляет 1 месяц с пролонгацией сделки на следующий период.

Золото (GC)

Хотя фьючерсы на золото – дорогостоящие для торговли, они остаются популярным способом хеджирования против мировых валют и плохих рыночных условий. Существует множество видов таких сделок, включая мини- и микроконтракты. Они могут заключаться на месяц, квартал, полугодие.

EUR (6E)

Сделки по паре евро/доллар – часть класса валютных инструментов, занимают в нем первое место. Они чрезвычайно ликвидны, выводятся на рынок ежедневно. Контракт имеет номинальную стоимость 125 тыс. евро. Есть и другие виды этих фьючерсов: E-mini и E-micro. Срок экспирации 1 мес.

Торгово-взвешенный индекс доллара

Если индекс доллара настолько неточен, то почему на него все так обращают внимание? Хотя есть и более точные способы оценки доллара США, абсолютная точность не всегда важна для индикатора. Многие трейдеры и финансовые компании, наверняка, имеют свои собственные индикаторы, которыми они пользуются для отслеживания стоимости доллара, но для сравнения всегда очень удобно использовать общий индекс. Индекс доллара большую часть времени также тесно коррелирует с торгово-взвешенным индексом (TWDI — Trade-Weighted Dollar Index), который использует Федеральный резерв США.

Его создали, чтобы более точно отображать стоимость доллара по отношению к другим национальным валютам, с учетом конкурентоспособности американских товаров и услуг. Относительная сила или слабость движения доллара США отображает огромные потоки денег. Рост индекса доллара США на 10% равносильно номинальному падению стоимости мирового богатства на более чем 1 трлн. долларов. Движение такого масштаба не происходит в вакууме, а относительная слабость индекса доллара отражает соответствующую слабость торгово-взвешенного индекса.

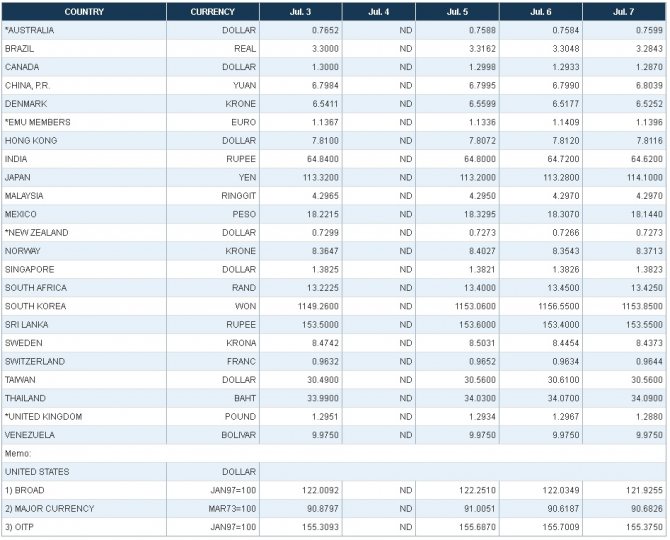

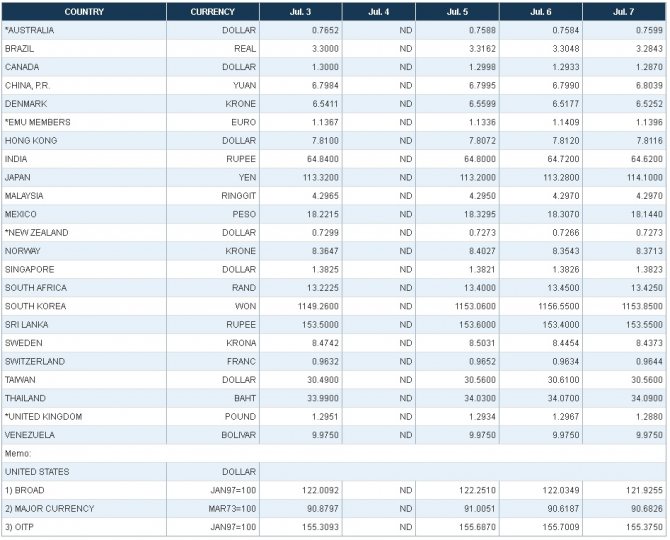

Индекс достаточно свежий, появился в 1998 году. В нем уже намного больше валют (есть и юань, и даже рубль), и выглядит их доля на июль 2022 года вот так:

Вы всегда можете получить более свежие данные на сайте Федерального резерва США

Кстати, там же можно разжиться историей котировок для периода D1 доллара к основным мировым валютам аж с 1971 года.

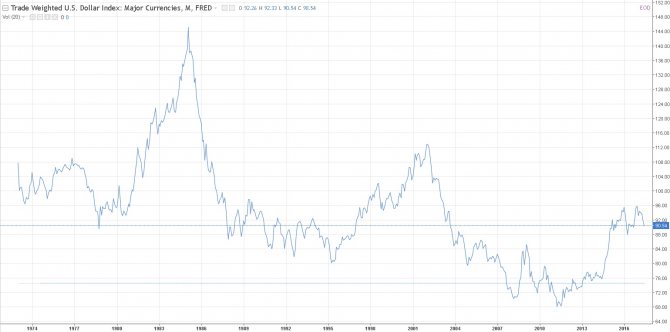

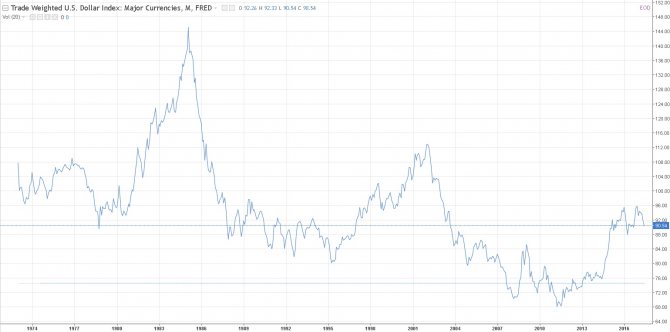

Вообще, если бегло посмотреть на график TWDI, то от DXY он почти не отличим:

Тем не менее, при более внимательном взгляде ясно видны различия. Основное различие между двумя индексами доллара — в их корзину входит разное число валют. В случае индекса от ФРС, в нем представлено намного больше стран и далеко не все из них промышленные и финансовые лидеры – есть немало развивающихся. Так что индекс TWDI от ФРС — более глобальное отражение стоимости доллара по отношению к мировым валютам. При этом доля валют основана на данных о торговом балансе, что обновляются ежегодно.

Как рассчитывается индекс доллара

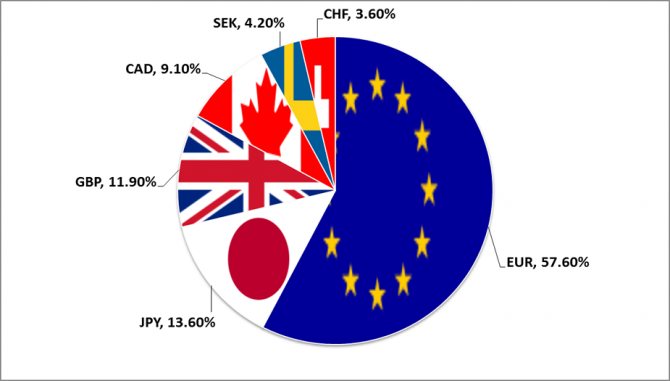

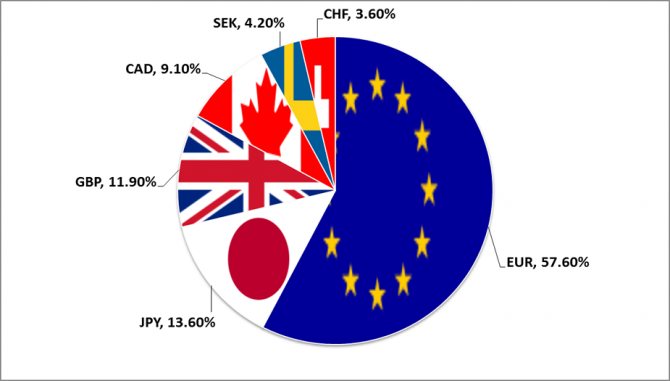

Индекс доллара – это геометрически взвешенный индекс основных (выше перечисленных) торговых партнеров Соединенных Штатов. Структура индекса доллара сильно смещена в сторону евро и европейских стран, которые еще не присоединились к общему европейскому рынку. Взвешенные компоненты индекса доллара: евро (57,5%), японская иена (13,6%), британский фунт стерлингов (11,9%), канадский доллар (9,1%), шведская крона (4,2%) и швейцарский франк (3,6%). Из-за такого состава индекса DXY его еще называют «анти европейским» индексом.

Итак, сколько же стран входит в индекс? Если вы думаете, что шесть, то сильно ошибаетесь. На самом деле их намного больше. Дело в том, что евро – официальная валюта в 19 странах Еврозоны – Австрии, Бельгии, Германии, Греции, Ирландии, Испании, Италии, Кипра, Латвии, Литвы, Люксембурга, Мальты, Нидерландов, Португалии, Словакии, Словении, Финляндии, Франции, Эстонии. Евро также является национальной валютой ещё 9 государств, 7 из которых расположены в Европе. Однако в отличие от участников Еврозоны, данные страны не могут влиять на денежно-кредитную политику Европейского центрального банка и направлять своих представителей в его руководящие органы. Эти страны не учитываются в индексе доллара. Добавим к этому еще 5 стран — Японию, Великобританию, Канаду, Швецию и Швейцарию и получим чуть ли не весь цивилизованный мир. Да, не хватает Китая, но юань — валюта специфическая, мировой резервной так и не стала, к ней отношение особое. Страны, входящие в индекс – не равны по своим экономическим возможностям, поэтому каждой из них в индексе выделена лишь своя доля, что становится более понятно при взгляде на формулу вычисления индекса:

DXY = 50.14348112 × EUR/USD^(-0.576) × USD/JPY^(0.136) × GBP/USD^(-0.119) × USD/CAD^(0.091) × USD/SEK^(0.042) × USD/CHF^(0.036)

Первый коэффициент в формуле приводит значение индекса к 100 на дату начала отсчёта – март 1973 года, когда основные валюты начали свободно котироваться друг относительно друга.