Что такое биржа

Фондовая биржа – это место, где происходят сделки по купле-продаже ценных бумаг и паевых инвестиционных фондов. На рынке проходят и другие операции, такие как выпуск активов и налогообложение. Все сделки проходят по установленным правилам, которых придерживаются все участники. Благодаря фондовой бирже на финансовые инструменты устанавливаются справедливые цены, так как они напрямую зависят от спроса и предложения со стороны участников торгов.

Все сделки, которые проходят на фондовом рынке фиксируются:

- Юридические лица, выходя на биржу, привлекают капитал частных лиц для развития компании.

- Физические лица вкладывают собственные деньги и становятся инвесторами. Каждый инвестор рассчитывает получить прибыль от проведения сделок, но получается это не всегда и не у всех.

За соблюдением правил проведения торгов следит биржа, которая выступает гарантом для всех остальных участников.

Кто выпускает ценные бумаги

Акции и облигации выпускают частные или государственные компании, для того чтобы расширить производство или нарастить инфраструктуру. Их называют эмитентами ценных бумаг.

Если инвестор покупает акции, он становится владельцем доли и может принимать участие в управлении компанией. Если берет в портфель облигации, таких прав у него нет. Инвестор только отдает в распоряжение компании свой капитал, а эмитент долговой бумаги обязуется его вернуть на определенных условиях.

Эмитент при выпуске ценных бумаг самостоятельно определяет:

- количество;

- номинал – стоимость ценной бумаги;

- срок действия.

После выпуска бумаги проходят регистрацию в специальном реестре. После этого акции или облигации можно купить на рынке.

Облигации чаще всего выпускают, чтобы получить новые капиталовложения, но при этом не размывать доли уже имеющихся акционеров. Облигация, по сути, похожа на банковский кредит, только кредиторами выступают частные лица или другие компании. Получить деньги в банке бизнесу гораздо сложнее, чем эмитировать долговые расписки, поэтому и компаниям, и инвесторам такой вариант в итоге выгоднее:

- компания не платит проценты банку за пользование заемными деньгами;

- инвестор получает прибыль за вложение собственного капитала более высокую, чем если бы он поместил эту сумму на банковский вклад.

Облигации более рискованный тип вложения по сравнению с вкладом, так как инвестиции, в отличие от денег на банковских счетах, не застрахованы государством. Чтобы снизить риск можно выбрать долговые расписки, которые выпускает государства, муниципалитеты или крупные корпорации с государственным участием. Вероятность банкротства таких структур значительно меньше, чем компаний, которые никому неизвестны на рынке.

Кто регулирует деятельность фондовых бирж

Соблюдение правил, установленных на бирже, контролируют в разных странах по-разному. Надзорную и регулирующую функцию может выполнять одна или несколько организаций одновременно, таких как:

- руководство фондовой биржи;

- главный регулятор страны в лице Центробанка;

- специальные комиссии;

- некоммерческие уполномоченные организации;

- специальные государственные организации.

Центробанки выдают лицензии фондовым биржам, а также собирают и публикуют важную информацию для всех участников рынка. Если регулятор выявляет нарушения – нелегальные сделки, манипулирование ценами, лицензию могут отозвать, организатора биржи оштрафовать, а ответственных лиц отстранить от занимаемых должностей.

По российскому законодательству деятельность бирж в стране контролирует Банк России. В США фондовый рынок регулирует специальная Комиссия по ценным бумагам SEC, которая может обращаться в суд и возбуждать уголовные дела в отношении участников биржи. У Банка России таких полномочий нет. Контролер фондового рынка в Великобритании – Управление по финансовому поведению FTA, в Японии – Комиссия по надзору за ценными бумагами и биржами SECS.

Процедуры и правила работы каждой биржи закреплены законодательно. В РФ для этого созданы два федеральных законах «О рынке ценных бумаг» и «Об организованных торгах».

Определение и участники

Фондовый рынок простым языком – это место, где встречаются продавцы и покупатели ценных бумаг. Так же, как и на обычном рынке, там действуют законы конкуренции, спроса и предложения. На их основе устанавливается рыночная цена на реализуемые товары, происходит перераспределение капитала между участниками.

Что продается и покупается:

- Акции – долевые ценные бумаги, которые дают ее владельцу рассчитывать на часть прибыли предприятия-эмитента по итогам работы в отчетном периоде (квартал, полугодие, год), долю при разделе имущества в случае ликвидации, а при определенных условиях и право участвовать в управлении.

- Облигации – долговые ценные бумаги, по которым владелец дает предприятию-эмитенту в долг. Как и любая задолженность, облигационный долг должен быть погашен вовремя и с выплатой держателю ценной бумаги дохода (купонов) за использование его денег.

- Производные инструменты – фьючерсы, опционы, форвардные контракты и пр.

- Прочие инструменты – депозитарные расписки, инвестиционные паи ПИФов, ETF.

Иногда фондовый рынок называют еще рынком ценных бумаг (РЦБ). Но не все согласны с таким утверждением. Некоторые эксперты считают, что РЦБ – более широкое понятие, которое включает в себя все операции (выпуск, обращение и изъятие) с ценными бумагами на биржевом и внебиржевом рынках. А фондовый – это организованный рынок, функционирующий внутри биржи по строгим законам и правилам, под контролем регулирующих органов.

Не знаю, кто прав, а кто нет. Оставим решение за экономистами-теоретиками. Но основным звеном на анализируемом нами рынке точно является фондовая биржа. Принципы ее работы мы рассмотрим чуть позже более подробно.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

В структуре рынка главными участниками будут:

- Продавцы или эмитенты – предприятия и организации, которые выпускают ценные бумаги на рынок. Эмитентом может быть и государство, выпускающее, например, ОФЗ (облигации федерального займа).

- Покупатели – частные инвесторы, трейдеры, компании, государство.

- Посредники – организации, которые помогают встретиться продавцам и покупателям: брокеры, управляющие компании.

- Компании, которые организовывают и обслуживают работу рынка – биржа, депозитарий, маркетмейкер, клиринговая компания.

- Контролирующие органы – в России это Центральный банк.

Как работают некоторые из вышеперечисленных организаций, мы поговорим в следующих разделах статьи.

Признаки фондовой биржи

Фондовый рынок отличается несколькими признаками:

- фиксированная торговая площадка;

- специализированный механизм отбора активов, которыми торгуют на рынке;

- выполнение процедур по времени и стандартам работы;

- централизованное оформление сделок;

- контроль уполномоченных органов над деятельностью всех участников рынка;

- официальные котировки всех активов, которые представлены и отобраны на рынке.

В классическую структуру фондовой биржи входят:

- Торговая система, которая отвечает за сбор предложений на покупку-продажу ценных бумаг.

- Расчетная палата для ведения учета операций всех участников рынка. Она контролирует списание положенных сумм со счетов контрагентов и проведение денежных переводов между сторонами.

- Депозитарий для контроля перехода ценных бумаг от одного участника рынка к другому. Оформляет права новых владельцев актива и расчетно-клиринговые сделки.

- Независимые регистраторы собирают данные о владельцах и эмитентах ценных бумаг и передают информацию потенциальным инвесторам. Ведут общий реестр инвесторов и оборот ценных бумаг эмитента. В отдельных случаях независимых регистраторов привлекают для контроля над крупными сделками или блокировки счетов физического или юридического лица при выявлении нарушений.

- Маркетмейкеры поддерживают в определенных пределах диапазон цены межу покупкой и продажей.

Для функционирования биржи требуется многоуровневая инфраструктура, в которую входят:

- функционал самой биржи;

- профессиональные участники;

- технические участники;

- информационные агентства и деловая пресса.

Без вовлечения хотя бы одного из этих уровней, деятельность фондового рынка невозможна.

Какие функции выполняет фондовый рынок

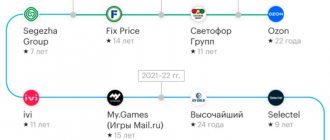

Фондовая биржа обеспечивает прозрачность информации о компании для потенциальных инвесторов. Для того чтобы акции или облигации были представлены на торгах эмитенты обязаны предоставить отчетность об основных экономических показателях. Для попадания в первый или второй эшелон листинга на Московской бирже, компания должна работать не меньше 3 лет, за которые она обязана отчитаться документально. Кроме этого, биржа проверяет соблюдение и других установленных правил.

Фондовая биржа выполняет несколько функций:

- поддерживает справедливое ценообразование;

- выступает гарантом исполнения сделок посредством клирингового центра;

- включает и исключает активы в котировальные списки.

Кроме того фондовая биржа разрабатывает этические стандарты и кодекс поведения для всех участников торгов.

Типы фондовых бирж в РФ

Фондовые биржи классифицируются по разным признакам:

- Тип товара: фондовая, товарная, валютная или криптовалютная.

- Форма организации: коммерческие, государственные или смешанные.

- Тип участия: открытые и закрытые.

- Тип сделок: товарные, опционные, фьючерсные и смешанные.

- Международный статус: есть выход на международный уровень или нет.

В России две площадки, где инвесторы проводят сделки, – Московская фондовая биржа и Санкт-Петербургская биржа.

В группу Московской биржи входят:

- фондовый рынок;

- валютный – мировые валюты;

- срочный – опционы и фьючерсы;

- денежный – сделки РЕПО Центробанка и ВЭБ;

- товарный – драгметаллы и зерно;

- внебиржевой рынок – MOEX

Для начинающих инвесторов главная цель – выход на фондовый рынок Московской биржи для покупки акций, облигаций или паев инвестиционных фондов. Более сложные финансовые инструменты желательно осваивать постепенно или под руководством опытного управляющего.

Санкт-Петербургская биржа развита не так сильно, как Московская, но на ней можно купить активы иностранных компаний-эмитентов. Кроме того в СПБ проводят сделки с сырой нефтью, нефтепродуктами, лесом, газом, сельхозпродукцией и энергоносителями. Частные инвесторы могут проводить на Питерской бирже сделки с некоторыми зарубежными акциями, облигациями и депозитарными расписками без получения статуса квалифицированного инвестора.

Что можно купить

На Московской бирже инвесторы могут купить акции, облигации, фонды, валюту, инструменты денежного и срочного рынков, драгоценные металлы, и даже зерно и сахар.

Раньше на Московской бирже было ограниченное количество иностранных ценных бумаг, но с конца лета 2022 площадка начала расширять список эмитентов иностранными компаниями. На начало марта 2021 года общее число акций и депозитарных расписок иностранных эмитентов площадки достигло 87. К эмитентам, ценные бумаги которых можно купить на Мосбирже, добавились Sony, Toyota, 3M, GAP, Oracle, Moderna и компания всемирно известного инвестора Уоррена Баффета Berkshire Hathaway.

Самые крупные фондовые биржи в мире

Крупнейшие фондовые рынки мира находятся в разных странах, но США лидируют по объему торгов. Самые известные биржи находятся также в Китае, ЕС, Великобритании, Японии и Индии.

Топ-10 фондовых бирж мира в 2022 году:

- Нью-Йоркская фондовая биржа New York Stock Exchange (NYSE) – США

- National Association of Securities Dealers Automated Quotation (NASDAQ) – США.

- Гонконгская фондовая биржа – Гонконг.

- Шанхайская фондовая биржа – Китай.

- Японская биржевая группа Japan Exchange Group (JPX) – Япония.

- Euronext – Европейский союз.

- Шэньчжэньская фондовая биржа – Китай.

- Лондонская фондовая биржа London Stock Exchange (LSE) – Великобритания.

- Бомбейская фондовая биржа Bombay Stock Exchange (BSE) – Индия.

- Национальная фондовая биржа – Индия.

Ни Московская, ни Санкт-Петербургская биржи не входят в топ. Но для российских инвесторов на этот фондовый рынок попасть проще всего. Выйти на иностранные биржи россияне могут через некоторых брокеров, которые предлагают такую услугу. При этом для госслужащих установлены особые ограничения при работе с иностранными биржами и ценными бумагами, о которых надо знать, чтобы не было проблем с законом.

Суть и роль фондового рынка в экономике

Суть фондового рынка несколькими простыми словами не объяснить, но многое понятно по его роли в экономике.

Самое важное отличие фондовых рынков от любой другой торговли в том, что большая часть его операций не ведет к движению материальных ценностей.

Это и невозможно из-за колоссального объема операций. Для сведения – в последние годы рыночная капитализация фондового рынка, т.е. общая стоимость всех ценных бумаг в обращении в США колеблется на уровне 108-159% ВВП, т.е. всей стоимости всех товаров и услуг за год; в Германии – 46-65%, в Японии – порядка 75-106%.

Вот соотношение капитализации фондового рынка и ВВП за 2022 год:

Фото: theglobaleconomy.com

Участники фондовых бирж

Участники фондовой биржи делятся на профессиональных и частных.

В сделках с ценными бумагами участвуют 3 стороны:

- Эмитенты. Компании, которые выпускают и продают собственные ценные бумаги.

- Инвесторы. Частные лица или компании, которые покупают активы эмитентов.

- Профессиональные участники. Физические лица или компании, деятельность которых напрямую связана с биржей – брокеры, дилеры, банки, управляющие компании, квалифицированные инвесторы.

Профессиональные участники обязаны получить лицензию и соблюдать правила. Частным инвесторам лицензия не нужна, но выйти на рынок без посредничества профессионала они не могут.

Организация финансового рынка

Основными участниками финансового рынка являются фондовые и валютные биржи, инвестиционные фонды, производственные и торговые компании. По функциям все участники делятся на инвесторов, эмитентов, предпринимателей, игроков, спекулянтов, хеджеров и арбитражеров. Значительную роль в обслуживании и организации финансового рынка играют так называемые финансовые посредники, которые экономят денежные ресурсы и обеспечивают стабильное финансирование нужд. К посредникам относятся банки и кредитные учреждения (кооперативы, союзы и ассоциации), а также инвестиционные компании, пенсионные фонды и страховые организации. Функции финансовых посредников сводятся к принятию и аккумулированию денежных средств под определенный процент.

Какие инструменты используют участники

Основные инструменты биржи, с которыми проводят сделки частные и квалифицированные инвесторы:

- акции – обыкновенные и привилегированные;

- облигации – государственные, муниципальные, региональные, корпоративные, биржевые, иностранные, коммерческие;

- валюта;

- драгоценные металлы;

- депозитарные расписки;

- паи ПИФов – открытых, закрытых, интервальных, биржевых;

- паи ETF-фондов;

- фьючерсы;

- опционы.

Чем больше на биржу приходит эмитентов со схожими характеристиками, тем шире выбор у инвестора, поэтому у рынков с большой капитализацией всегда больше участников.

Содержание:

- Зачем нужен анализ рынка?

- Преимущества технического анализа

- Как проводится анализ?

Уметь проводить анализ фондового рынка должны все его участники, ведь именно от этого зависит возможность получения высокого и стабильного дохода. Однако стоит понимать, что проанализировать рынок без наличия определенных знаний не удастся. Трейдер должен знать, на какие показатели и когда обращать внимание, как правильно расшифровывать различные таблички и диаграммы. Только после этого он сможет уверенно чувствовать себя на бирже и получать доход.

Узнать, как провести анализ рынка, сегодня помогут специальные курсы. Их можно найти в Интернете и пройти онлайн. САмые эффективные и проверенные тысячами студентов вы найдете на платформе подготовки профессиональных трейдеров Александра Герчика. Ее основал опытный трейдер, который смог достичь больших высот в этой сфере деятельности. Он уже успел обучить большое количество людей, многие из которых стали профессиональными трейдерами и смогли приумножить свою прибыль.

Обучение на платформе имеет ряд преимуществ. У пользователя есть возможность выбрать оптимальный для себя вариант – это могут быть как регулярные занятия, так и просмотр отдельных видеоуроков об актуальных тенденциях рынка. Благодаря такому обучению каждый может попробовать себя в трейдинге и выйти на хороший уровень заработка.

Типы сделок

На фондовом рынке проходят два типа сделок:

- для долгосрочного хранения – купил и держи;

- для спекуляций – купля-продажа активов, на основе падения и роста цены актива.

Кроме того сделки на бирже подразделяются на несколько типов по механизму исполнения:

- кассовые спотовые сделки с оплатой в минимальный срок;

- без покрытия;

- в кредит, также называются маржинальные или «с плечом»;

- арбитражные;

- срочные;

- с фиксированной ценой или твердые сделки;

- фьючерсные;

- с плавающей стоимостью;

- опционные;

- пролонгационные.

По типу исполнения сделки бывают с немедленным исполнением и с отложенным. Если частный инвестор проводит сделку на Московской бирже, режим исполнения «Т+2», означает, что фактически операция пройдет через 2 рабочих дня. Это удобно некоторым инвесторам, так как даже если на текущий момент на счете недостаточно средств, он может успеть их доложить до момента проведения сделки.

Что нужно запомнить

- На фондовой бирже торгуют ценными бумагами, которые выпускают эмитенты.

- Деятельность биржи в России находится под строгим контролем Центробанка.

- Осуществлять сделки на бирже проще, чем кажется, но для этого необходимы базовые знания.

- Для торгов на бирже вам нужен надежный брокер или доверительный управляющий.

- Помните, что доход на фондовом рынке не гарантирован, поэтому подходить к инвестициям необходимо обдуманно.

- Для консультации вы всегда можете обратиться к финансовому советнику.

- #Брокерский счет

- #Облигации

- #Советы начинающим

- #Акции

- #Начинающим

- #Финансовый советник

Статья была полезна?

Спасибо за ответ!

Как торговать на бирже

Для торговли на бирже частному инвестору нужен посредник – брокер или доверительный управляющий, который будет проводить сделки с активами от имени клиента. Если инвестор сам формирует свой портфель, он только отдает распоряжение брокеру, что купить или продать. Если выбрано сотрудничество с управляющей компанией, решения принимает она. И в первом, и во втором случае собственник ценных бумаг – частный инвестор.

При заключении договора с брокером или УК обязательно проверьте наличие у него лицензии Центробанка.

Все сделки между участниками фондового рынка фиксирует специальный регистратор. Это специальная компания, которая ведет реестр лицевых счетов с указанием персональных данных владельца актива. Реестр помогает проводить собрания акционеров и при начислении дивидендов. Регистратор работает на основании лицензии Банка России.

Все купленные бумаги инвестора хранятся в депозитарии. У каждого клиента открыт специальный депо-счет. Инвестор, благодаря деятельности депозитария, всегда знает, сколько и каких бумаг находится в его собственности. При проведении продажи депозитарий выступает гарантом, что именно этот клиент обладает правом и владеет активом на текущий момент.

Проверить законность регистратора и депозитария можно на сайте Банка России по специальной ссылке.

Доступ к иностранным бумагам

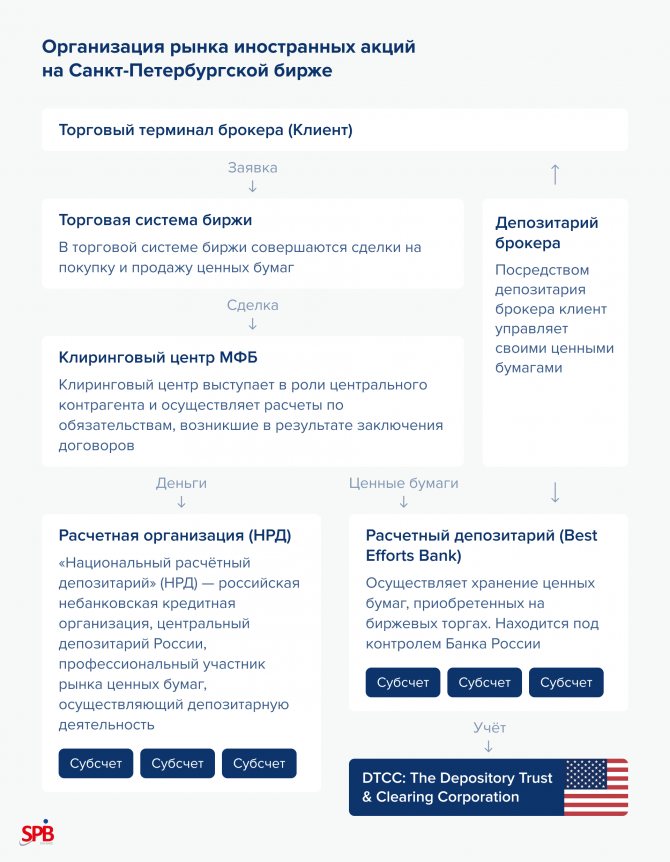

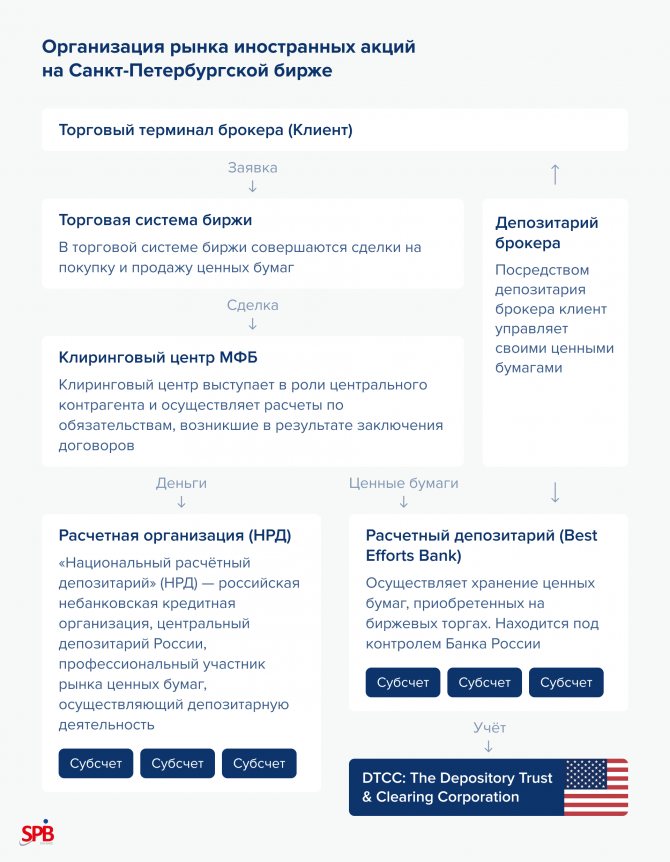

Акции и облигации инвесторов хранятся в ПАО «Бест Эффортс Банк» (Россия), а деньги — на клиринговом счете в Клиринговом центре МФБ в Национальном расчетном депозитарии (НРД).

ПАО «Бест Эффортс Банк» на субсчете учитывает ценные бумаги инвесторов, права инвесторов на ценные бумаги учитываются в депозитарии брокера и далее через цепочку номинальных держателей это право учитывается и в американской DTCC, и у иностранных депозитариев. Покупатель признается конечным владельцем акций с сохранением всех причитающихся ему прав владения. То есть, если вы живете в Рязани и купили бумаги Tesla, вы станете реальным акционером Tesla, проживая в своем городе.

Допуск ценных бумаг иностранных эмитентов к торгам осуществляется без договора с эмитентом на основании пункта 4.1. статьи 51.1. «Закона о рынке ценных бумаг». Это позволяет допускать к торгам акции и облигации наиболее ликвидных иностранных компаний.

Какие риски при торговле на фондовом рынке

Инвестор в отличие от вкладчика не застрахован от потери капитала. Любая ценная бумага или актив могут обесцениться. Поэтому инвестор должен осознавать всю полноту ответственности за принимаемые решения и быть готовым к любым поворотам. Выходя на фондовый рынок, каждый участник принимает на себя риски:

- Рыночный. Фондовая биржа зависима как от экономики, так и от политики. Любое событие в мире финансов, как внутри страны, так и на международном уровне, отражается на котировках.

- Банкротство брокера. В действительности эту ситуацию нельзя назвать тупиковой. Инвестор не потеряет свои ценные бумаги, так как они остаются в его собственности. Но на улаживание вопросов и перевод активов к другому брокеру уйдет время.

По законодательству у брокера нет прав на активы инвесторов. Но чтобы не столкнуться с банкротством брокера, тщательно отбирайте посредника для представления ваших интересов на фондовой бирже. Отдавайте предпочтение только опытным и известным компаниям.

Становиться инвестором можно только тогда, когда нет страха потерять капитал. При этом должны быть накопления на повседневные нужды и непредвиденные расходы. Сделки на фондовом рынке – это не казино и не лотерея. Для успешного инвестирования нужны знания и понимание процессов, в которых предстоит участвовать.

Нет ни одного инвестора, который бы всегда получал только прибыль. Об убытках или провальных сделках большинство участников фондового рынка предпочитают молчать. Кроме того бессмысленно рассчитывать на мгновенные миллионные прибыли с небольшим первоначальным капиталом.

Многие начинающие участники фондового рынка проводят убыточные сделки. Но если они проявляют настойчивость в обучении и умеют делать выводы из своих действий, то постепенно приобретают опыт и добиваются успеха. Если нет времени и желания погружаться в инвестиции, лучше передоверить капитал управляющей компании, выбрать стратегию и только следить за результатами.

Поставьте свою оценку

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Комментарии: 0

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга