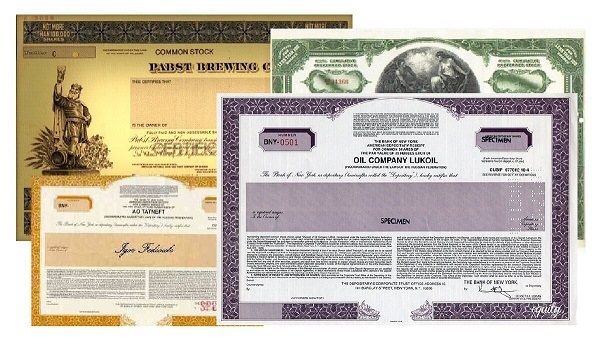

Депозитарная расписка – это сертификат, подтверждающий право собственности на акции или облигации. Цена этого сертификата может равняться стоимости одной или нескольких бумаг, а также доли от номинала. Этот инструмент нужен для того, чтобы инвестор мог добавить в свой портфель активы иностранных компаний без необходимости выхода на зарубежные торговые площадки.

Сегодня мы рассмотрим виды депозитарных расписок, их уровни, а также поговорим о том, где можно приобрести эти бумаги частному инвестору и какие это дает преимущества.

Что такое депозитарные расписки

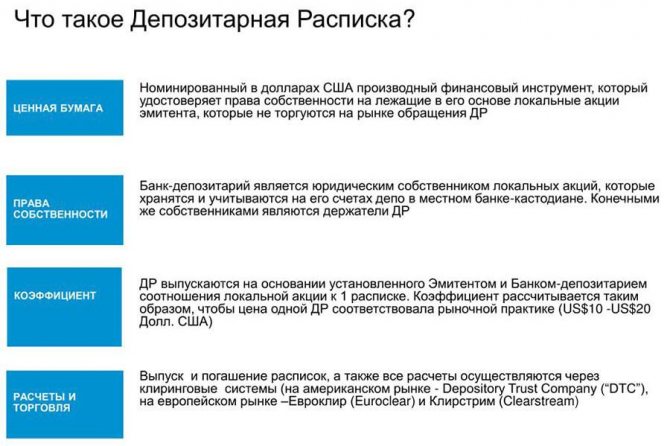

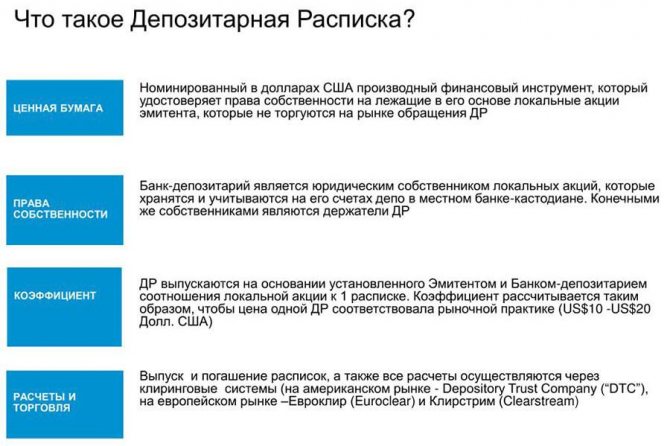

Депозитарная расписка (Depositary Receipt) – это документ, подтверждающий право владения иностранными активами. Мы знаем, что на Московской бирже, например, нельзя купить акции американских предприятий, а для выхода на зарубежную торговую площадку требуется статус квалифицированного инвестора и выполнение иных жестких условий. Депозитарная расписка (ДР) является инструментом, решающим данную проблему. Приобретая такой сертификат, вы становитесь полноправным владельцем ценных бумаг иностранного предприятия. Вы получаете право на дивиденды и участие в управлении компанией наряду с другими акционерами.

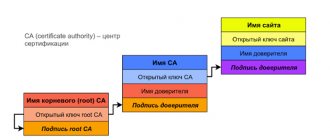

Механизм покупки и продажи депозитарных расписок мы разберем чуть ниже. Простыми словами, не меняя торговую площадку, я могу получить право владения акциями американской, европейской или любой другой компании через ДР, выпущенные российским банком. Этот банк (депозитарий) имеет договор с банком-кастодианом, работающим в стране эмитента, и является хранителем принадлежащих мне акций или облигаций.

Таким образом, я, как инвестор, сохраняю за собой право совершать сделки и уплачивать налоги в соответствии с российским законодательством и одновременно расширять горизонт инвестирования.

Депозитарные расписки пришли в Россию

Российская депозитарная расписка (далее – ДР) – эмиссионная ценная бумага, удостоверяющая право собственности на определенное количество акций или облигаций иностранного эмитента. Ее владелец имеет право требовать от эмитента ДР получения взамен российской депозитарной расписки соответствующего количества ценных бумаг. Вместе с ними ему должны быть оказаны услуги, которые связаны с осуществлением прав, закрепленных представляемыми акциями, включая выплаты по ним.

Депозитарная расписка является ценной бумагой на предъявителя и выпускается в документарной форме с обязательным централизованным хранением. Она не имеет номинальной стоимости. Любая российская компания может приобрести ценные бумаги иностранных компаний, если они разместят свои акции через расписки с помощью российского банка-депозитария. Можно сказать, что депозитарная расписка – это сертификат, выпускаемый банком-депозитарием, удостоверяющим право его владельца на определенное количество акций иностранной компании (эмитента), депонированных в банке-депозитарии.

Рассмотрим основные этапы выпуска таких расписок.

Схема выпуска расписок

На первом этапе акционеры компании-эмитента принимают решение о выпуске акций под программу депозитарных расписок или переводе под нее части существующих ценных бумаг.

Далее происходит передача акций в банк-кастодиан*. Этот банк, как правило, является резидентом той же страны, что и эмитент, однако в любом случае он – юридическое лицо, полностью подконтрольное эмитенту.

Основные функции банка-кастодиана заключаются в следующем. Он:

- открывает счета клиента в отношении денег, эмиссионных ценных бумаг и иных финансовых инструментов, переданных на кастодиальное обслуживание, и обеспечивает их учет;

- действует в качестве номинального держателя ценных бумаг;

- выполняет функции платежного агента по сделкам с эмиссионными ценными бумагами и иными финансовыми инструментами, переданными на кастодиальное обслуживание;

- регистрирует сделки с ценными бумагами на основании приказов клиентов и подтверждает их права на ценные бумаги;

- получает доходы по ценным бумагам и зачисляет их на счета клиентов;

- хранит документарные ценные бумаги клиентов;

- обеспечивает хранение и учет ценных бумаг и денег клиентов отдельно от собственных ресурсов;

- соблюдает технологию ведения счетов и учета ценных бумаг и денег клиентов;

- предоставляет информацию клиентам о состоянии их счетов на регулярной основе и по первому требованию;

- обеспечивает конфиденциальность информации о счетах клиентов и передает им информацию по поручению эмитентов ценных бумаг;

- представляет уполномоченному органу информацию в порядке, установленном законодательством.

Таким образом, в функции банка-кастодиана входит полное техническое и информационное обслуживание интересов акционеров компании-эмитента.

На третьем этапе расписки передаются в банк-депозитарий, основная задача которого – ведение реестра держателей ДР. После проверки финансового состояния эмитента базовых ценных бумаг банк-депозитарий регистрирует выпуск депозитарных расписок по установленным правилам страны своего месторасположения. С этого момента ДР являются «внутренними» ценными бумагами для страны, где они эмитированы. А раз они уже эмитированы, то в дальнейшем вполне могут попасть в котировальные листы крупнейших внутренних бирж страны регистрации банка-депозитария. Из крупнейших мировых банков-депозитариев мож-но выделить Bank Of New York, Deutsche Bank, JP Morgan, Citibank.

И наконец, на четвертом этапе инвесторы приобретают расписки у банка-депозитария.

Почему расписки покупают?

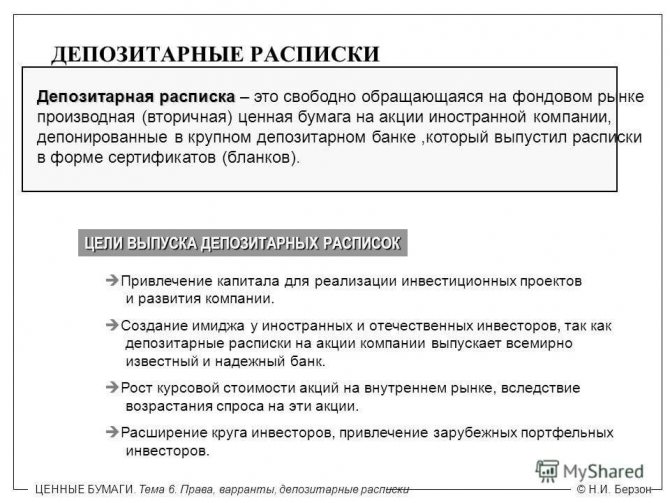

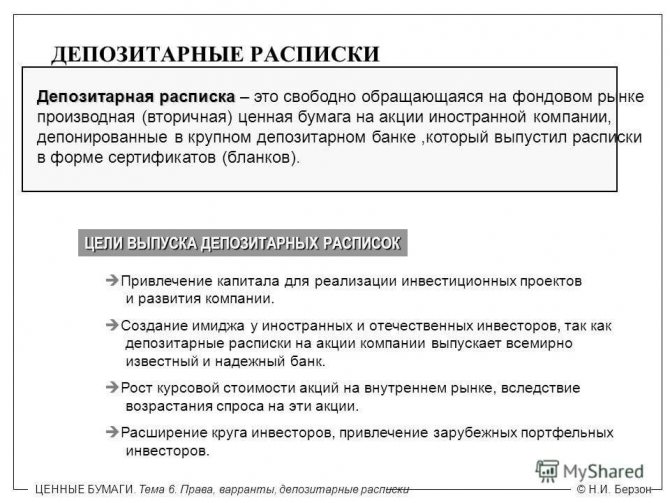

Выделим основные преимущества применения практики депозитарных расписок для компании-инвестора:

- удобство расчетов, поскольку они производятся, как правило, в валюте страны инвестора. Можно сказать, что и расходы по приобретению актива также минимизируются;

- отсутствие ограничений на инвестирование, поскольку можно приобрести любое количество расписок, выпущенных по программе ДР;

- улучшение имиджа компании – владельца иностранных ценных бумаг, повышение уровня информированности о ней как у себя в стране, так и за рубежом.

Однако помимо достоинств у расписок есть и существенные недостатки. Во-первых, предполагается двойное налогообложение дивидендных выплат, поскольку они будут облагаться налогами как в стране эмитента, так и в стране инвестора. Во-вторых, имеются существенные ограничения прав владельцев ДР

по сравнению с держателями обычных акций. Так, при реорганизации компаний-эмитентов, например, в соответствии с законодательством США, обладателям депозитарных расписок могут не перейти бумаги реорганизованных компаний, если так решат их акционеры. Владельцы ДР получат только денежные выплаты по ним. Похожая ситуация возникает и при дополнительном выпуске акций компании, когда держателям расписок могут не предоставить право на покупку дополнительных ценных бумаг.

Все-таки следует согласиться, что даже в худшем случае собственник ДР вернет свои инвестиции. Разумеется, речь не идет о том, что произойдет при возможном банкротстве эмитента, ведь тогда проиграют и акционеры, и держатели расписок.

Новые возможности

Что же дадут депозитарные расписки российскому фондовому рынку? Иностранным ценным бумагам будет предоставлена возможность листинговаться в России, что повысит рейтинг российских бирж, таких как РТС и ММВБ. Кроме того, вырастет конкуренция на рынке капитала, будут потеснены монополисты, что очень хорошо для оздоровления финансового рынка.

Однако не следует думать, что иностранные эмитенты сразу же ринутся размещать расписки на российском фондовом рынке. Однако, по мнению многих экспертов, выпуск ДР на первом этапе ориентирован прежде всего на те иностранные компании, активы которых фактически являются российскими. Данные фирмы, выходящие на мировые рынки, хотят стать публичными и в России, однако сейчас для этого нет подходящего инструмента.

Еще одним препятствием для привлечения зарубежных компаний на рынок ДР являются справедливые сомнения иностранных эмитентов в надежности российских депозитариев. Их финансовые возможности пока далеки от потенциала зарубежных коллег, способных нести ответственность перед владельцами депозитарных расписок.

Россия всеми силами стремится выйти на мировой финансовый рынок капитала. Законодатели не могли оставить без внимания интересы отечественных компаний, ожидающих перемен в инвестиционном климате страны. В результате в Федеральный закон от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» (далее – Закон) в ближайшее время будут внесены изменения, которые предусматривают возможность выпуска российских депозитарных расписок.

В законопроекте, направленном на дополнение Закона, отдельно прописаны требования к кредитным учреждениям, претендующим на статус банка-депозитария. Так, согласно статье 27.5.2. Закона, эмитентом РДР является депозитарий, созданный в соответствии с законодательством Российской Федерации. Он должен отвечать установленным нормативно-правовым актам, требованиям к размеру собственного капитала и осуществлять депозитарную деятельность не менее трех лет. Депозитарий имеет право на эмиссию расписок, только если учет прав на ценные бумаги будет вестись на отдельном счете и в интересах других лиц. При этом контролировать исполнение этого условия должен центральный депозитарий, а в случае его отсутствия – организация, которая включена в перечень, утвержденный федеральным органом исполнительной власти по рынку ценных бумаг. Пока в России не создан центральный депозитарий, перечень этих организаций должна утверждать ФСФР России.

Также законопроект гласит, что государственную регистрацию выпуска расписок должен осуществлять федеральный орган исполнительной власти по рынку ценных бумаг. Выпуск неспонсируемых расписок (по которым отсутствует договор) без согласия иностранного эмитента в России невозможен.

Кроме того, законопроектом предусмотрено множество обоснованных причин для отказа в государственной регистрации выпуска расписок, которые предполагают пустить в публичное обращение. Государство будет иметь механизм пресечения возможных махинаций на рынке ДР.

Правительство намерено не оставлять рынок депозитарных расписок без надлежащего надзора. То, насколько хорошо он организован, стремятся ли попасть на него иностранные эмитенты, формирует привлекательный финансовый имидж России как страны с рыночной экономикой. Появление депозитарных расписок – признак укрепления экономики нашей стра- ны. У иностранных организаций появится возможность листинговать свои акции на российских биржах, и это можно оценить только положительно.

* Кастодиан (англ. custodian) – хранитель.

Что получит эмитент

С точки зрения акционеров компании-эмитента, депозитарные расписки позволяют:

- привлечь иностранный капитал для решения стратегических задач, стоящих перед компанией;

- получить доступ не только к фондовому рынку страны, в которой находится эмитент, но и на зарубежные биржи;

- обеспечить продаваемые ценные бумаги листингом на ведущих биржах всего мира;

- косвенно привлечь внимание иностранных потребителей к продукции или услугам, предлагаемым эмитентом;

- поднять цену своих ценных бумаг на фондовом рынке страны распространения, что также позволит существенно повысить их ликвидность.

Дмитрий Васильев, главный бухгалтер с функциями финансового директора фонда «Институт Фондового Рынка и управления»

Разновидности

Есть несколько разновидностей ДР. В зависимости от страны-эмитента они подразделяются на следующие группы:

Американские (ADR)

ADR – старейшая группа депозитарных расписок. Они выпускаются банками США на акции иностранных компаний с 1927 года. Выпуском занимаются банки:

- Morgan Stanley;

- Bank of New York;

- Citigroup.

ADR торгуются на Нью-Йоркской бирже, их стоимость выражается в долларах или евро. Существует 2 типа ADR – спонсируемые и неспонсируемые. Неспонсируемые депозитарные расписки обращаются на внебиржевом рынке и выпускаются на те ценные бумаги, что уже имеются в обращении. Такие ADR характеризуются высоким уровнем риска.

О спонсируемых ADR мы подробнее поговорим далее. Инициатором их выпуска является эмитент. Такие депозитарные расписки могут выпускаться как сразу после эмиссии акций, так и на уже существующие ценные бумаги.

Европейские (EDR)

Эмитентами европейских депозитарных расписок являются банки стран Европы. Сертификаты выпускаются в долларах и евро. Для европейского инвестора, приобретающего ДР на американские акции, существует валютный риск. Поэтому нужно следить за котировками пары EUR/USD.

Что это такое и зачем они нужны?

Что такое обычная расписка? Эта деловая бумага подтверждает получение денег либо иных материальных ценностей. А депозитарная удостоверяет владение акциями либо облигациями иностранного эмитента, которые практически невозможно приобрести простым путем.

То есть покупка депозитарных расписок (ДР) – это способ пополнить свой инвестиционный портфель ценными бумагами зарубежных компаний, покупая на фондовой бирже той страны, где работает ваш брокер. Притом вкладывать деньги можно в обход запретов и ограничений на владение такими активами.

Важно: дело не только в запретительных мерах – пресловутых санкциях и прочих механизмах финансовой политики государств. Просто эмитентам гораздо дешевле продавать их иностранным резидентам со всего мира через ДР, чем налаживать выпуск акций в отдельных странах.

Как это работает:

- В стране компании-эмитента бумаг ею выпускаются (эмитируются) обыкновенные акции (облигации) и передаются в кастодиальный банк – организацию, хранящую активы клиентов-инвесторов.

- Банк-депозитарий страны, в которой находится биржа (брокер), выкупает часть ценностей, оформляя на себя.

- Затем депозитарный банк оформляет ДР на акции.

- Брокер покупает ДР по поручению инвестора.

- Инвестор, он же трейдер, становится держателем ДР Они – свидетельство его прав, связанные с владением акциями, которые пребывают в депозитарии. В том числе важнейшее — это право на дивидендные выплаты.

Пример: The Bank of New York Mellon выкупает из кастодиального банка акции «ВымпелКом» (сотовый оператор «Билайн») и эмитирует на них депозитарные расписки под тикером (кодом) VEON. Нью-йоркский банковский холдинг выступает банком-депозитарием. Эмитированные им ДР торгуются на Нью-Йоркской фондовой бирже, где доступны для покупки трейдерам из множества стран мира.

Так что де-юре обладателем актива числится инвестиционный банк, а де-факто выгодоприобретателем становится держатель депозитарной расписки. Притом последний волен не только купить ДР в любой момент, но и продать, чтобы провернуть спекуляцию либо избавиться от плохого актива.

Краткая история появления

Впервые депозитарные расписки были выпущены в 1927 году в США. Именно на родине Федеральной резервной системы изобрели ДР как способ вложения денег в бумаги иностранных эмитентов с минимальными затратами и снятием существующих ограничений.

Прибегнуть к такому новаторству американских финансистов заставили изменения в законодательстве Великобритании, ограничившие регистрацию бумаг британских эмитентов за границей и запретившие вывозить из Соединенного Королевства сертификаты акций.

Виды ADR и их уровни

А теперь рассмотрим виды американских ДР, которые представлены четырьмя уровнями.

ADR1

Сертификаты ADR выпускаются на уже находящиеся в обращении акции и продаются только на внебиржевом рынке. Отличаются низкими комиссиями и повышенным уровнем риска. Для выпуска ADR1 законодательство не требует сдачи отчетов по стандартам US GAAP. Некоторые из ADR1 обращаются на биржах Европы и параллельно имеют статус GDR.

ADR2

Депозитарные расписки ADR2 обращаются на биржах и выпускаются также на бумаги, находящиеся в обращении. Для их эмиссии требуется отчетность по стандартам US GAAP.

ADR3

Это – наиболее ликвидный и распространенный вид ДР. Они выполняют функцию привлечения капитала. ADR третьего уровня выпускаются на первично размещаемые акции, и американская комиссия по ценным бумагам (SEC) предъявляет к их эмитентам наиболее суровые требования.

ADR4

Их еще называют АДР по правилу 144A. Такие ДР выпускаются по закрытой программе и доступны только квалифицированным инвесторам из заранее определенного списка. Торгуются на бирже NASDAQ.

Выпуск и обращение депозитарных расписок

Эмиссия ДР включает несколько этапов.

- Предприятие проводит эмиссию акций или облигаций. Желая привлечь дополнительный капитал, эмитент заключает договор с банком-кастодианом, который выкупает ценные бумаги и хранит их у себя.

- Для привлечения иностранных инвесторов банк-кастодиан заключает соглашение с банком-депозитарием, находящимся в другой стране. Последний проводит эмиссию ДР.

- Брокер реализует ДР среди зарубежных инвесторов, а сами ценные бумаги продолжают храниться в банке-кастодиане в качестве залога.

Стоимость одной ДР может равняться стоимости одной или нескольких ценных бумаг, а также выражаться долей. Например, в одной ДР может содержаться 0,5 акции.

Обращение ДР на территории другой страны осуществляется в соответствии с законодательством этой страны. Это дает неоспоримое преимущество в части декларирования доходов и уплаты налогов.

Покупка ДР происходит строго через брокера. Причем брокер может как приобрести уже выпущенные сертификаты, так и потребовать выпустить новые ДР. Бумаги покупаются через представительства, размещенные в других странах, либо через других брокеров.

Как работает система депозитарных расписок

Для выпуска ДР недостаточно одного желания эмитента. На бумаги должен быть спрос, следовательно, ДР выпускаются в строго определенном объеме.

Рассмотрим пример с ADR. Комиссия SEC проверяет отчетность предприятия и принимает решение о выпуске ДР. Далее проводится рекламная кампания, направленная на брокеров и крупных инвесторов.

Если участники иностранного рынка заинтересованы в приобретении акций, то ДР выпускаются в нужном объеме.

Таким образом, в отличие от акций, количество депозитарных расписок, обращающихся на рынке, регулируется спросом со стороны иностранных инвесторов. Этим и обусловлено исчезновение RDR – российские бумаги не сильно котируются за рубежом, а при необходимости их можно купить напрямую у брокера.

Где и как можно купить депозитарные расписки

ADR и GDR приобретаются на фондовой бирже через брокера, который дает поручение своему иностранному коллеге. Последний покупает акции и помещает их в банк-кастодиан.

Далее информация передается в банк-депозитарий, который выдает ДР инвестору.

Минуя брокера, заключать сделки с депозитарными расписками невозможно.

Что касается ADR1, которые обращаются вне бирж, то в России эти инструменты не сильно востребованы. Если же вы являетесь гражданином другого государства, то котировки можно найти в электронном бюллетене «OTC Bulletin Board» или в «Pink Sheets».

Особенности депозитарных расписок

ADR/GDR имеют номинальную стоимость, отвечающую соотношению количества депозитарных расписок к количеству первичных акций.

Номинал ДР бывает разным, например:

- ADR и GDR на бумаги ПАО «Газпром» – 1:2;

- GDR на акции ВТБ – 1:2000;

- РДР официально не обладают номиналом.

Держателям депозитарных расписок начисляются те же дивиденды по акциям, что акционерам.

Цена ДР не идентична цене акций на национальной фондовой бирже (с учетом номинала расписки), потому что отечественные и зарубежные трейдеры оценивают привлекательность активов и реагируют на новости о компании по-разному. К примеру, для одних рост курса валюты, в которой номинированы первичные бумаги – хороший знак, для других – наоборот.

Выпуск и обращение

Выпускаются депозитарные расписки организациями-депозитариями. Как я уже говорил, фактически это крупнейшие банки.

Например:

- Bank of New York – один из трех ведущих эмитентов АДР;

- JPMorgan Chase, Deutsche Bank – ведущие эмитенты ГДР;

- Сбербанк России – эмитент РДР.

Обращаются производные бумаги на фондовых биржах (за исключением неспонсируемых АДР и ADR I), брокеры вправе покупать их напрямую у банков-эмитентов.

Важно: выгода частного инвестора не зависит ни от депозитария, ни от способа покупки ДР брокером. Играют роль факторы, которые я опишу прямо сейчас, «не переключайтесь».

Особенности покупки ГДР

Покупать ГДР нужно у брокеров, которые занимаются операциями с этой разновидностью производных финансовых инструментов.

Где найти АДР?

АДР продаются-покупаются не только на биржах США либо у банков-эмитентов (через брокера). Они представлены и на Московской бирже.

Пример: на МБ торгуются не акции крупного платежного оператора QIWI, а именно ADR.

Есть ли дивиденды?

Дивидендный доход зависит от того, выплачиваются ли дивиденды «обыкновенным» акционерам. Если да – владелец депозитарной расписки тоже будет получать дивиденды.

Комиссии

Банк-кастодиан взимает комиссии за ADR и GDR. Размер платы составляет 0,03–2% от стоимости сертификата. Некоторые брокеры покрывают такую комиссию за свой счет, другие – перекладывают издержки на клиента.

День списания платы известен заранее. Если вы не хотите платить комиссию, уточните у брокера условия: за чей счет покрываются эти расходы и в какой день происходит списание. Можно продать депозитарную расписку в день начисления оплаты, а потом выкупить ее обратно.

Плюсы и минусы ADR и GDR для частного инвестора

Как вы, наверное, уже поняли, депозитарные расписки имеют мало отличий от акций в части доходности и риска. Поэтому и достоинства этих инструментов схожи:

- Расширение географии инвестиций без необходимости выхода на иностранную биржу.

- Диверсификация портфеля с минимальными издержками.

- Получение дохода (дивидендов) в эквиваленте иностранной валюты.

- Возможность совершать сделки в соответствии с законодательством своей страны.

- Отсутствие двойного налогообложения.

А недостатков у ДР немного:

- Риск падения курса иностранной валюты.

- Комиссия банка-кастодиана.

- При получении дивидендов инвестор должен самостоятельно декларировать свои доходы и уплачивать НДФЛ, поскольку брокер в этом случае не является налоговым агентом.

Как платить налог на дивиденды по депозитарным распискам

1 Для начала вам надо определиться получали ли вы дивиденды по депозитарным распискам. Выше мы перечислили таблицу со списком всех таких акций, которые представлены на Московской бирже по состоянию на март 2022 г.

2 Определите какая налоговая ставка в стране регистраторе. Здесь возможно несколько вариантов:

- Налог равен 0%. Тогда инвестору необходимо заплатить 13%;

- Налог равен 10%. Тогда инвестору необходимо доплатить 3%;

- Налог равен 15%. Инвестору ничего доплачивать не надо;

Главная идея в том, что если налог превышает 13%, то доплачивать не надо, если менее 13%, то разницу надо доплатить.

С 2022 г. налогообложение с разными странами меняется. Так Кипр будет брать 13% налогов. В этом случае инвестору нужно просто задекларировать доход.

С 2022 г. отменяется документ о избежании двойного налогообложения с Нидерландами. Теперь с инвестора будет браться 15% Нидерланды и ещё 13% в РФ.

3 C 1 января по 30 апреля требуется передать декларацию 3-НДФЛ за предыдущий год. Оплатить до 30 июня.

В декларации нужно указать:

- Наименование эмитента;

- Страну регистрации;

- Вид дохода (код 1010 — это дивиденды);

- Даты выплаты дивидендов и даты уплаты дохода;

- Код валюты;

- Сколько налога уплачено;

Поскольку выплата осуществлялась в долларах, то будет автоматически подставлен курс доллара ЦБ на день выплаты.

4 При загрузки документов для отчёта нужно обязательно предоставить справку от брокера о том, что вы уплатили налоги на дивиденды. Например, если вы просто напишите, что уплатили, но не приведёте справок доказывавших факт удержания, то декларацию не примут.

Отличия депозитарных расписок от акций и других ценных бумаг (таблица)

Итак, мы выяснили, что для владельцев акций и ДР следующие факторы идентичны:

- доходность;

- риск;

- права (дивиденды, участие в собраниях и др.).

В чем же разница между ДР и акциями? Сформируем таблицу.

| Наименование критерия | Акции и другие ценные бумаги | ДР |

| Тип ценной бумаги | Первичная | Вторичная |

| Количество при эмиссии | Определяется эмитентом исходя из размеров уставного капитала или потребности в финансировании | Определяется исходя из спроса на рынке |

| Налогообложение | Налоговым агентом является брокер. Бумаги можно приобретать на ИИС | Декларировать доходы, исчислять и уплачивать налог с дивидендов инвестор должен самостоятельно. АДР и ГДР нельзя держать на ИИС |

| Юрисдикция | Акции, облигации и другие бумаги отечественных эмитентов являются российскими финансовыми инструментами | АДР и ГДР на российские акции или облигации являются иностранными активами |

| Взаимодействие инвестора с эмитентом | Через брокера | Через брокера и банки (кастодиан и депозитарий) |

Вот, пожалуй, и вся разница. Разве что еще стоит упомянуть про отличие в наименовании тикера у ДР. Например, тикер на акции Газпрома – GAZP, а депозитарная расписка, торгующаяся на Лондонской бирже, обозначается тикером OGZD.

Депозитарные расписки. Общие принципы и российский опыт. Часть 1

Депозитарная расписка – удобный, а иногда и единственно возможный, финансовый инструмент для инвестирования в иностранные ценные бумаги (ЦБ).

ДР удостоверяет право ее владельца на определенное количество акций, облигаций и прочих ЦБ зарубежного эмитента, находящихся на хранении в депозитарном учреждении / кастодиане. Не выходя за пределы национальных рынков, держатель ДР получает тот же набор важнейших опций по бумагам, представленным данной распиской, что и покупатель реальных ЦБ. К ним относятся прибыль/убыток от движения курса и доходы, обусловленные видом и условиями выпуска ценной бумаги. Для акции – дивиденды, для облигации – купонные/дисконтные выплаты.

Основная угроза для иностранного собственника депозитарной расписки – неизбежный валютный риск, возникающий в паре валют страны инвестора и страны эмитента ценной бумаги.

Своим появлением ДР обязаны Соединенным Штатам. Первыми американскими распискам стали ДР на английские акции, появившиеся еще в 1927 г. Широкое распространение американские депозитарные расписки получили с 1950-х годов.

Далее, под ценными бумагами, представляемыми ДР, будут пониматься акции, если не оговорено иное.

Виды национальных депозитарных расписок

В отечественных источниках ДР, с точки зрения «национальной» принадлежности, принято разделять на три вида.

1. Американские депозитарные расписки (АДР, ADR). Выпускаются на акции неамериканских компаний для обращения на фондовом рынке США. Банк-депозитарий – американское финчреждение. 95% ADR выпущены тремя банками: JPMorgan Chase, City Bank и Bank of New York.

2. Глобальные ДР (ГДР, GDR). Эмитируются зарубежными банками для международного обращения. Преимущественные рынки – европейские, включая РФ.

3. Российские ДР (РДР). Расписки на акции иностранных компаний для российского фондового рынка.

РДР. Законодательство

Ядро нормативной базы РФ по российским депозитарным распискам – соответствующие статьи Федерального закона о рынке ценных бумаг № 39-ФЗ от 22.04.1996 г. Первые изменения и дополнения в Закон в части РДР были внесены Федеральным законом № 282-ФЗ от 30.12.2006 г.

В статье 2 Закона вводится понятие РДР.

«Российская депозитарная расписка — именная эмиссионная ценная бумага, не имеющая номинальной стоимости, удостоверяющая право собственности на определенное количество представляемых ценных бумаг (акций или облигаций иностранного эмитента либо ценных бумаг иного иностранного эмитента, удостоверяющих права в отношении акций или облигаций иностранного эмитента) и закрепляющая право ее владельца требовать от эмитента российских депозитарных расписок получения взамен российской депозитарной расписки соответствующего количества представляемых ценных бумаг и оказания услуг, связанных с осуществлением владельцем российской депозитарной расписки прав, закрепленных представляемыми ценными бумагами. В случае, если эмитент представляемых ценных бумаг принимает на себя обязательства перед владельцами российских депозитарных расписок, указанная ценная бумага удостоверяет также право ее владельца требовать надлежащего выполнения этих обязанностей».

Столь подробное определение дает ряд существенных признаков РДР: 1. РДР – именная эмиссионная ЦБ. 2. РДР не имеет номинальной стоимости. 3. РДР удостоверяет право собственности на конкретное число ценных бумаг иностранного эмитента.

Статья 27.5-3 Закона посвящена особенностям выпуска и обращения РДР.

Эмитентом РДР выступает российский депозитарий, отвечающий требованиям Банка России. Права депозитария на ценные бумаги, представляемые РДР, учитываются зарубежными депозитарными организациями. Перечень организаций утверждается Центробанком РФ.

Выпуск РДР может проходить и без обязательств эмитента расписок перед их владельцами, упомянутых в абзаце втором приведенного определения РДР. К таковым относятся, в частности, информационное обеспечение по эмитенту представляемых акций – регулярная финансовая отчетность, сообщения о существенных событиях и пр. Все это оговаривается в отдельном договоре между депозитарием РДР и эмитентом представляемых бумаг. Договор должен отвечать требованиям, изложенным в Законе.

Эмиссия без подобных обязанностей возможна в том случае, когда представляемые распиской бумаги прошли листинг на зарубежной бирже из списка Банка России. Действующий перечень утвержден еще приказом ФСФР (Федеральной службы по финансовым рискам) 2007 года и включает 21 биржу, в том числе, NYSE, NASDAQ, Deutsche Borse, LSE и пр.

Общий порядок выпуска РДР прост и состоит из трех этапов. 1. Уполномоченный орган депозитария утверждает решение об эмиссии РДР. 2. Банком России проводится регистрация выпуска. При упрощенной процедуре регистрация может свестись к присвоению распискам идентификационного номера (обычно это делает биржа). Случаи, когда достаточно ограничиться кодом, изложены в Законе. 3. Размещение РДР путем закрытой или открытой подписки.

Ведение реестра депозитарных расписок возложено на депозитарий. Если эмитент представляемых расписками бумаг не оплатил вознаграждение депозитарию или не компенсировал оговоренные расходы, то депозитарий вправе блокировать транзакции по таким РДР.

Один выпуск расписок может представлять ценные бумаги только одного эмитента и только одного вида (типа/категории). В предельном случае, одна РДР отвечает одной ЦБ. Таким образом, достигается полное соответствие между РДР и представляемыми ими акциями и достигается максимум удобства в инвестировании. Нет существенной разницы между приобретением бумаги или РДР на нее.

Все выплаты по РДР (дивиденды, купонные платежи и пр. доходы) производятся в российских рублях, если иное не оговорено в условиях их выпуска.

Владелец РДР может потребовать у депозитария ее погашения. Под погашением РДР законодатель понимает реализацию депозитарием причитающихся держателю расписки акций и перечисление ему выручки от такой реализации. РДР также считается погашенной, когда депозитарий передал собственнику бумаги, представляемые распиской.

Налогообложение операций с РДР освещено в части второй Налогового кодекса РФ4.

Так как российские депозитарные расписки позиционируются, как эмиссионные ценные бумаги, то налоговая политика по РДР дублирует соответствующие нормы по традиционным ЦБ. Ставка налога на прибыль по сделкам с расписками – 20%.

Статья 299.5 НК РФ приводит особенности формирования налоговой базы для эмитентов РДР. В частности, при определении доходов главную роль играет вознаграждение за подобный вид деятельности. Прочие денежные средства и имущество, полученные депозитарием-эмитентом при размещении РДР, в статье доходов не учитываются.

Продолжение в следующей статье

Примеры

Приведу несколько примеров российских эмитентов, на акции которых торгуются депозитарные расписки:

| Наименование эмитента | Соотношение числа ДР к числу акций | Листинг |

| Газпром | 1:2 | LSE (Лондон), BSE (Берлин), FSE (Франкфурт), SGX (Сингапур) |

| Лукойл | 1:1 | LSE, FSE, MSE (Мюнхен), STU (Штутгарт), внебиржевой рынок США |

| Магнит | 5:1 | LSE |

| Роснефть | 1:1 | LSE |

| Сургутнефтегаз (префы) | 1:10 | FSE, LSE |

| Лента | 5:1 | LSE |