Многие начинающие инвесторы задают один и тот же вопрос: что такое медвежий рынок? Что ж, теперь пришло время узнать.

В мире инвестирования слова «бык» и «медведь» обычно применяются для описания различных рыночных условий. Эти термины используются для оценки того, как в целом обстоят дела на фондовых рынках — то есть, повышаются они или обесцениваются. А для инвестора направление рынка является основной силой, которая оказывает огромное влияние на его портфель. Поэтому важно понимать, как каждое из этих рыночных условий значит для ваших инвестиций. Совсем недавно фондовый рынок находится в разгаре самого быстрого медвежьего рынка в истории. Чтобы лучше понять эту концепцию, посмотрите на график, который может показать скорость падения рынка в первые месяцы 2022 года:

Чтобы поместить это в контекст между великой рецессией в 2008 году и паникой из-за коронавируса в 2022 году рынок пережил самый длительный в истории бычий рынок, то есть акции росли без остановки. Технологический сектор процветал и акции многих крупных компаний взлетели до максимумов.

Медвежий рынок — это полная противоположность. В феврале 2020 года рост внезапно закончился. Фондовый рынок пережил и продолжает терпеть поражение. При этом многие акции, которые значительно выросли за предыдущие шесть месяцев, такие как Tesla (NASDAQ: TSLA) и Virgin Galactic (NYSE: SPCE), испытали головокружительный спад, потеряв миллиарды долларов.

Что вызывает медвежий рынок?

Что делать инвестору на данном рынке?

Советы по инвестированию на медвежьем рынке

Примеры медвежьего рынка

Что вызывает медвежий рынок?

Как правило, медвежий рынок сопровождается вялой или слабой экономикой. Этому способствуют несколько факторов, такие как низкая занятость, замедление потребительских расходов, снижение рентабельности бизнеса. Многие из этих факторов могут привести к рецессии.

В начале 2022 года спад рынка был вызван массовой распродажей из-за опасений, связанных с пандемией коронавируса. Когда линии поставок были нарушены, а потребительские расходы замедлились. Федеральная резервная система начала снижать ставки, в то время как инвесторы потеряли доверие и начали массовую продажу акций, чтобы обезопасить себя от убытков.

Акции отдельной при падении на 20%, в то время как рынок также может достичь «медвежьей» территории, но можно выделить два разных типа.

Обычный медвежий рынок: этот тип рынка является долгосрочным и может длиться от 10 до 20 лет. Он определяется тем, что рынок постоянно показывает доходность ниже среднего. В этот период могут быть ралли, но рынок останется медвежьим, если они не продолжатся.

Циклический медвежий рынок: разгадка кроется в названии, так как циклический рынок может длиться всего несколько недель или несколько лет, постоянно переключаясь между ростом и падением. Циклический рынок работает, как вы уже догадались, циклами.

Медвежьи рынки не следует путать с коррекциями, которые представляют собой падение более чем на 10%, но менее чем на 20%. По данным Центра финансовых исследований Шваба, из 22 падений рынка, произошедших в период с ноября 1974 года по начало 2020 года, только четыре дошли до фактической медвежьей территории. Это происходило в 1980, 1987, 2000 и 2007 годах.

Что делать инвестору на данном рынке?

Основные характеристики медвежьего рынка включают:

- Инвесторы настроены пессимистично. Они решают продать текущие инвестиции или перестать покупать новые акции.

- Стоимость акций снижается. Котирующиеся на бирже компании стоят меньше из-за более низких цен на акции.

- Настроения становятся отрицательными. По общему мнению, рост рынка прекратился и в ближайшее время его рост не будет. Инвесторы переводят деньги в более безопасные и устойчивые активы, такие как казначейские векселя и облигации.

- Компании зарабатывают меньше денег. Потребители покупают меньше, инвесторы потеряли доверие. Корпоративные доходы и прибыль падают или стагнируют. Это приводит к увольнению сотрудников, сокращению производства и ограничению исследований и разработок.

- Экономическое недомогание. Деньги становятся более ограниченными, что приводит к риску дефляции.

На медвежьем рынке вероятность получить убыток гораздо выше, потому что активы падают в цене. Если вы решите инвестировать с надеждой на будущий рост рынка, вы, скорее всего, понесете убытки до того, как произойдет какой-либо разворот. Таким образом, большую часть прибыльности можно найти в продаже без покрытия или более безопасных вложениях ваших средств.

Инвестор может также обратиться к защитным акциям, на эффективность которых лишь минимально влияют изменения рыночных тенденций. Таким образом, защитные акции стабильны как в периоды экономического спада, так и в периоды подъема. Это такие отрасли, как коммунальные услуги, которые часто принадлежат государству. Это предметы первой необходимости, которые люди покупают независимо от экономического положения.

Кроме того, инвесторы могут извлечь выгоду из короткой позиции на медвежьем рынке и получить прибыль от падения цен. Есть несколько способов добиться этого, включая короткие продажи, покупку биржевых фондов (ETF) или покупку опционов пут.

По состоянию на осень 2022 года в США наблюдается бычий рынок. Этот период последовал за самым коротким медвежьим рынком в истории, который длился всего 33 дня, с 19 февраля, когда рынки начали снижаться, до 23 марта, когда они достигли дна. Как и все остальное в 2022 году, это было необычно, поскольку любой другой медвежий рынок длился намного дольше.

Хотя экономика остается нестабильной, быстрый переход к росту означает, что инвесторы думают, что пандемия COVID-19 будет преодолена относительно быстро, возможно, за счет разработки вакцины.

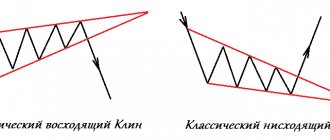

Пробой тренда и смена направления движения

Исходя из физики процесса и ограниченном количестве продавцов и покупателей, а так же ограниченном объеме товара тренды не могу продолжаться вечно. Первыми признаками смены тенденции могут являться расположения локальных максимумов или минимумов не по правилу. Например, при восходящем максимуме цена на коррекции пробила линию поддержки и локальный минимум закрепился ниже предыдущего. Это может говорить либо о временной коррекции (попытке медведей подчинить рынок), либо о переломе тенденции (когда медведи, все таки завладели ситуацией).

Пример перелома тренда показан на рисунке.

Пробой линии и смена тенденции

В некоторых ситуациях основным игрокам необходимо набраться силы и продолжить движение. Поэтому после остановки тренда следует так называемый горизонтальный коридор – консолидация, а затем предыдущая тенденция сохраняется.

Продолжение тренда

Для анализа трендовых движений необходимо ознакомиться с материалами книг по техническому анализу. А именно графический анализ — разновидность технического анализа, позволяет использовать фигуры технического анализа для выявления разворотов или продолжения тренда.

Советы по инвестированию на медвежьем рынке

Медвежьи рынки — плохая новость для большинства инвесторов, так как когда они случаются, зарабатывать деньги становится намного сложнее. Но вы также не обязательно теряете деньги, особенно если вы сможете продержаться, пока цены не вырастут. Конечно, это может занять некоторое время.

Вот еще несколько проверенных временем способов преодолеть медвежий рынок:

- Успокойтесь. У вас может возникнуть соблазн продать все свои вложения сразу. Но лучше делать это постепенно. Для начала подумайте о продаже только 10% за раз и каждый раз заново оценивайте свою позицию, прежде чем делать следующий шаг. После 1966 года медвежьи рынки длились в среднем 17 месяцев, а бычьи — более 75 месяцев.

- Придерживайтесь защитных акций. Компании, которые приносили дивиденды во время предыдущих спадов или которые предлагают товары и услуги, которые нужны людям даже в плохой экономике, — например, продукты питания или коммунальные услуги — часто сохраняют свою ценность. Или даже увеличивают ее.

- Посмотрите, что есть в продаже. Медвежьи рынки хороши для поиска выгодных покупок. Фундаментально здоровые компании могут временно находиться в рецессии. Купите их сейчас, и вы будете в прибыли, когда они восстановятся.

Медвежьи рынки, безусловно, могут быть пугающими временами для инвесторов, и никому не нравится наблюдать за падением стоимости их портфелей. С другой стороны, это может быть отличной возможностью заставить ваши деньги работать в долгосрочной перспективе, когда вы можете купить акции со значительной скидкой.

Думайте о долгосрочной перспективе

Одна из худших вещей, которые вы можете сделать на медвежьем рынке, — это резко реагировать на движения рынка. Средний инвестор значительно отстает от общего фондового рынка в долгосрочной перспективе, и основная причина заключается в том, что он слишком быстро входит и закрывается из позиций.

Когда акции падают и кажется, что они будут падать вечно, это наш инстинкт — продавать «до того, как ситуация ухудшится». Затем, когда происходят бычьи рынки и акции продолжают достигать новых максимумов, мы вкладываем деньги, опасаясь упустить прибыль.

Общеизвестно, что основная цель инвестирования — покупать дешево и продавать дорого, но, эмоционально реагируя на колебания рынка, вы делаете прямо противоположное. Инвестируйте в акции, которыми вы хотите владеть в долгосрочной перспективе, и не продавайте их просто потому, что их цены упали.

Сосредоточьтесь на качестве

Когда наступают медвежьи рынки, компании часто уходят из бизнеса. Одна из моих самых любимых цитат Уоррена Баффета:

Когда уходит прилив, мы узнаем, кто плавал голым.

Другими словами, когда экономика идет в упадок, компании, которые имеют чрезмерную долю заемных средств или не имеют реальных конкурентных преимуществ, как правило, больше всего страдают, в то время как высококачественные компании, как правило, показывают более высокие результаты. В нестабильные времена важно сосредоточиться на компаниях с надежным балансом, а также четкими и прочными конкурентными преимуществами.

Не пытайтесь словить дно

Чаще всего это оказывается неудачной стратегий. Во время медвежьего рынка следует помнить одну вещь: вы не собираетесь инвестировать на дне. Покупайте акции, потому что вы хотите владеть бизнесом в течение длительного времени, даже если цена акций несколько снизится после того, как вы их купите.

Наращивайте свои позиции с течением времени

Вместо того, чтобы пытаться определить дно и сразу вложить все свои деньги, лучшая стратегия во время медвежьего рынка — постепенно наращивать свои позиции по акциям, даже если вы думаете, что цены настолько низкие, насколько они собираются достичь.

Таким образом, если вы ошиблись и акции продолжат падать, вы сможете воспользоваться преимуществами новых более низких цен вместо того, чтобы сидеть в стороне.

Иногда лучше ничего не делать

Сегодняшний 24/7 информационный поток, подпитываемый Интернетом, имеет свойство преувеличивать некоторые события. Скептически отнеситесь к анализу самозваных «экспертов», которые высказывают свое мнение о том, почему рынок упал. Когда вы слышите или читаете мнения о последних рыночных бедствиях, спросите себя: «Если они такие умные, почему они этого не ожидали?»

В случае сомнений лучше всего ничего не делать. Инвесторы обычно слишком быстро реагируют на резкое падение рынка — и почти всегда поступают неправильно. Контролируйте свои эмоции и смотрите, как развиваются события.

Падение рынка может быть недолгой коррекцией. Изучите причины внезапного изменения, и вы можете обнаружить, что основы рынка по-прежнему остаются прочными. Например,коррекция может быть вовсе не коррекцией, а просто чрезмерной реакцией на сенсационную историю. Если так, сидите спокойно. Рынок скоро придет в норму.

Диверсифицируйте свои активы

Возможно, ваш собственный анализ подскажет вам, что за спадом стоят законные причины — скажем, серия действительно отвратительных отчетов о корпоративных доходах в сочетании с резким увеличением количества обращений по безработице.

Если это так, вы вправе предпринять некоторые действия. В идеале вы уже частично защищены диверсификацией. В противном случае рассмотрите возможность диверсификации своих денег между различными категориями акций, облигаций , инвестиций, приносящих процентный доход, и недвижимого имущества, а также других классов активов.

Помните про свои долгосрочные цели

Скорее всего, вы откладываете деньги на пенсию или для другой долгосрочной цели. Имея это в виде и оставайтесь спокойнымий. Не паникуйте и не отказывайтесь от своей инвестиционной стратегии.

Придерживайтесь своих первоначальных целей. Когда рынки восстановятся, у вас будет хорошая возможность продолжить с того места, на котором вы остановились.

Внесите небольшие изменения в свои инвестиции

Слишком много инвесторов склонны остро реагировать и отказываться от определенного класса активов, потому что они падают в цене. Не делайте этой ошибки! Самый большой риск заключается в том, что вы можете продать свои акции прямо до того, как они восстановятся. И если вы кардинально измените свой портфель активовв,ам будет намного труднее вернуться к исходной стратегии распределения инвестиций.

Вместо этого внесите незначительные корректировки в распределение вашего портфеля. Например, если ваше текущее распределение составляет 70% акций, а акции внезапно падают, подумайте о том, чтобы уменьшить долю ваших акций до 60% и компенсировать разницу в облигациях. Таким образом, вы сможете занять оборонительную позицию, пока переживаете спад, и пока уверенность в рынке не вернется.

Продавайте циклические акции с завышенной ценой

Если крах связан с основными экономическими условиями, рассмотрите возможность продажи только тех циклических акций, которые являются самыми слабыми, и перераспределите деньги в нециклические акции.

Ограничьте свои продажи теми, которые имеют завышенную цену и уязвимы для дальнейшего падения. Обязательно держитесь за те, которые имеют разумную или выгодную оценку — они могут оправдать дополнительные вложения, когда рынок вернется в нормальное состояние.

Большие спады на рынке не редкость. Фактически, они неизбежны. Когда рынок внезапно падает, важно доверять своей стратегии и помнить о своих долгосрочных целях. Таким образом, вы обязательно выберетесь на сушу, когда все уляжется.

Примеры медвежьего рынка

Медвежьи рынки довольно распространены. С 1900 г. их было 33, то есть они происходят в среднем каждые 3,6 года:

Обвал доткомов в 2000–2002 годах

Рост использования Интернета в конце 1990-х привел к огромному спекулятивному пузырю на рынке акций технологических компаний. В то время как все основные индексы упали на территорию медвежьего рынка после того, как пузырь лопнул, Nasdaq пострадал особенно сильно: к концу 2002 года он упал примерно на 75% от недавних максимумов.

Финансовый кризис 2008-2009 годов

Из-за волны субстандартного ипотечного кредитования и последующей упаковки этих кредитов в инвестиционные ценные бумаги в 2008 году по всему миру распространился финансовый кризис. Многие банки обанкротились, и потребовались масштабные спасательные операции, чтобы предотвратить банковскую систему США от разрушения. К минимумам марта 2009 года индекс S&P 500 упал более чем на 50% от своих предыдущих максимумов.

Короткие продающие позиции

Один из эффективных способов получения дохода на медвежьем тренде рынка заключается в использовании коротких продающих позиций. При этом трейдеры продают купленные с использованием кредитных средств ценные бумаги, и тут же их выкупают по более выгодной дешевой цене. Подобная тактика сопряжена с риском и может стать убыточной. Но если все пройдет нормально, то прибыль обещает быть ощутимой. Активы берутся взаймы у брокера и выставляются на продажу в виде краткосрочного ордера. Доходность в этом случае определяется разностью между стоимостью продажи и последующего выкупа.

Если реализовать 100 ценных бумаг стоимостью 4000 рублей, а потом после падения их цены до 3500 рублей выкупить такой же объем акций, то ваш доход составит 500 рублей х 100 = 50000 рублей. Если вдруг цена не падает, а растет, то трейдер оказывается в «минусе».