Инвестиции

03.08.2020

15114

Автор: Игорь Смирнов

Фото: pixabay.com

Облигации – это ценные бумаги дающие право на получение дохода от выпустившего их субъекты. Облигации могут перепродаваться на вторичном рынке.

Последние новости:

Инвестиционная платформа Finstore.by сближает инвесторов и эмитентов токенов

Куда инвестируют известные спортсмены

Объяснить, что такое облигация простыми словами, можно так:

- Облигации – это расписки с обязательством выплатить в назначенный срок определенную сумму.

- Сумма к выплате по облигациям больше, чем сумма, потраченная на их покупку.

- Облигации можно перепродавать, в этот случае лицо обязанное рассчитаться не меняется, но меняется получатель средств.

Чтоб лучше понимать место облигаций, можно сравнить их с акциями предприятий:

| Облигации | Акции | |

| Доход заранее известен | да | нет |

| Гарантирована выплата процентов | да, за исключением банкротства эмитента | нет |

| Возможность перепродажи | да | да |

| Дополнительные права | нет | право на участие в управлении эмитентом |

Фото: pixabay.com

Что такое облигации

Облигации – это долговые обязательства в виде расписки, которые выпускает компания или организация, которая нуждается в привлечении капитала. Инвесторы берут эти «расписки», дают деньги в долг эмитенту, и за это получают небольшой доход.

При покупке облигаций обычно заранее известны три параметра:

- сумма;

- срок;

- размер прибыли.

То есть инвестор может сразу понять, какую выгоду он получит, покупая такие ценные бумаги.

Погашение облигаций происходит в установленный срок. Эмитент выплачивает владельцу актива номинальную стоимость, указанную на самой бумаге.

При инвестировании в облигации основной риск – банкротство эмитента. В таком случае держатель бумаги теряет свои деньги, так как они не защищены системой страхования вкладов или какими-то другими гарантиями.

Купонная доходность

Облигации с фиксированным купоном

Выплаты по фиксированным купонам происходят раз в полгода или раз в год и вычисляются от номинала облигации. Процентная ставка устанавливается в момент эмиссии и не меняется на протяжении всего срока обращения бумаги. Если вы купили корпоративную облигацию номиналом $1000 с купоном 8% за $900, то каждый год будете получать доход $80 — то есть 12% годовых от $1000.

Облигации с переменным купоном

Ценные бумаги с переменным купоном часто встречаются на рынке корпоративных облигаций. Так компании получают возможность управлять рисками на случай, если стоимость денег в будущем снизится. По таким облигациям процентная ставка остаётся фиксированной до даты оферты — дня, когда инвестор может досрочно погасить бумаги, если видит перспективы понижения ставки.

Облигации с плавающим (индексируемым) купоном

Размер выплат по таким бумагам колеблется вместе с рынком. Процентная ставка привязана к одному или нескольким финансовым индикаторам: ключевой ставке Банка России, курсу доллара, индексу потребительских цен и так далее. Эмитент публикует формулу расчёта процентной ставки в открытом доступе. Поскольку доходность по корпоративным облигациям с плавающим купоном довольно непредсказуема, новичкам инвестировать в такие бумаги рискованно.

Для начинающего инвестора самый простой способ инвестирования в корпоративные облигации — купить ценные бумаги с фиксированным купоном и получать по ним ежегодный доход до конца срока погашения. Когда компания вернёт тело займа, деньги можно снова вложить в облигации.

Какие бывают облигации

Облигации различаются по нескольким параметрам.

По форме выплаты прибыли они бывают:

- Купонными. Инвестор получает процент от номинальной стоимость бумаги. Выплат по облигации может быть несколько или только одна. Обычно у купонных облигаций фиксированная процентная ставка, владелец актива заранее знает, какую прибыль получит. Но они бывают и с меняющейся ставкой.

- Дисконтными. Такие ценные бумаги покупают по цене ниже номинальной стоимости, но погашаются по номинальной. Разница между стоимостью, за которую инвестор купил облигации, и стоимостью погашения, называют дисконтом.

По сроку погашения облигации могут быть краткосрочными – до 1 года, среднесрочными – 2-5 лет и долгосрочными – от 5 лет и более.

По эмитенту облигации бывают:

- государственными – эмитентом выступает государство, которое выпускает ценные бумаги, чтобы покрыть дефицит бюджета;

- муниципальными – их выпускают органы местного самоуправления для финансирования проектов местного значения;

- корпоративными – их выпускают юридические лица для финансирования своей деятельности.

Облигации могут быть выпущены эмитентом как в российских рублях, так и в валюте.

Виды облигаций российский эмитентов

Облигации федерального займа (ОФЗ)

— это государственные облигации, которые выпускает Министерство финансов России. Они еще называются суверенные. Именно Правительство России выплачивает проценты по данному виду облигаций и возмещает номинальную стоимость облигации при погашении. Важные особенности ОФЗ — это высокая степень надежности и ликвидности, а также наличие множества выпусков с разными сроками погашения.

Муниципальные (субфедеральные)

— это также государственные облигации, эмитентом которых являются администрации субъектов РФ. Данные облигации не такие надежные как ОФЗ, но при этом предполагают процент дохода выше.

Корпоративные

— это облигации, выпускаемые частными компаниями. Надежность данного вида облигаций оценивается специальными рейтинговыми агентствами, которые присваивают им определенную оценку. В основном, надежные облигации с высоким рейтингом не отличаются высоким доходом.

Еврооблигации

— выпускаемые российскими эмитентами, в иностранной валюте, обычно в долларах или евро. Государство или частная организация занимаются выпуском еврооблигаций, если им необходимо занять деньги в валюте у иностранных инвесторов.

Зачем нужны облигации в портфеле инвестора

Строгих правил инвестирования «делайте только так или по-другому» – не существует. Каждый инвестор сам принимает решение, какие держать в портфеле ценные бумаги. Состав активов зависит от финансовой цели, отношения к риску, наличия свободных денег и горизонта инвестирования, то есть срока, на который деньги будут вложены.

Облигации в портфель чаще всего покупают для достижения нескольких целей:

- уменьшения риска;

- альтернативы кэша;

- исполнение роли подушки безопасности.

Все эти направления можно сочетать или ориентироваться только на одно из них.

Снижение риска активов

Падение рынков происходит примерно раз в 2-3 года на 10-20%. С периодичностью в 6-8 лет случается более крупный спад – на 40-50%. После снижения рынки понемногу восстанавливаются. Но на это может уйти несколько месяцев или даже лет.

Чтобы потери были не такими критичными, инвесторы добавляют в портфель долю облигаций, которые меньше реагируют на колебания. Этот вид актива не только снижает общей риск портфеля, но и делает его восстановление более быстрым.

Особенно эффективно добавление облигаций для снижения риска, когда срок инвестирования меньше 5 лет. При этом обратите внимание, чем выше доходность у выбранной ценной бумаги, тем более высоким будет риск. Это также потребуется учесть при формировании портфеля.

Альтернатива кэша

Самый большой доход в долгосрочной перспективе инвестору приносят акции. Для приобретения этих активов лучший момент – когда рынок на дне. Но заранее предсказать кризис проблематично, и если деньги нужны срочно, инвестору могут помочь облигации. В период провалов рынка облигации с коротким сроком погашения от известных эмитентов можно реализовать почти без потерь. И на вырученные деньги закупить подходящие акции.

В период восстановления рынка акции станут более доходными. После таких падений, как крах доткомов и ипотечный кризис, рынок восстанавливался в течение нескольких лет. При этом ежегодный прирост составлял более 20% годовых.

В стабильные периоды доходность по облигациям известных компаний компенсирует инфляцию, а по облигациям от менее надежных эмитентов, приносит более высокую прибыль. Но во втором случае рисков больше.

Финансовая подушка безопасности

Финансовая подушка безопасности – это сумма денег, которых хватит минимум на 6-12 месяцев проживания без постоянного источника дохода. Например, произошло увольнение, длительный больничный или переезд в другой город. Для семей, где несколько иждивенцев, такой стратегический запас денег – обязательная задача.

Без финансовой подушки лучше вообще не начинать инвестировать. В этом случае активы всегда под угрозой. Если самому инвестору или членам его семьи срочно понадобятся деньги, а резерва не будет, он продаст ценные бумаги для решения текущих проблем. Чаще всего такие действия приводят к серьезным потерям, потому что активы приходится продавать быстро и не по самой выгодной цене.

Если в портфеле есть облигации, они могут отчасти компенсировать отсутствие финансовой подушки. Особенно выгодно, если облигации короткие. По таким ценным бумагам самый минимальный спад даже в период кризиса, и тем более не будет потерь, если рынок стабилен.

Что в итоге

Резюме от финансового аналитика Николая Клёнова:

- Облигации — более надёжный инструмент, чем акции. У них фиксированная доходность.

- Инвестор может эту доходность не получить, если эмитент объявит дефолт. Поэтому надо как следует выбирать, куда вкладывать.

- Самый надёжный эмитент — государство с устойчивой экономикой, средний по надёжности — корпорация с хорошим кредитным рейтингом, наиболее рискованный — молодая компания без внятной истории на долговом рынке.

- Поскольку на бирже действует принцип «чем выше доходность — тем выше риск», минимальная доходность будет у облигаций самого надёжного эмитента.

Плюсы наличия облигаций в портфеле

Наличие облигаций в портфеле дает инвестору несколько преимуществ:

- Стабильность и предсказуемость. Инвестор может просчитать точную простую доходность к моменту погашения. Приблизительно можно узнать и эффективную доходность с учетом амортизационных выплат и реинвестирования купонов. Владелец портфеля всегда четко знает, когда и сколько он получит прибыли, хотя есть облигации с заранее неизвестным доходом.

- Низкий риск. Облигации наиболее надежный инструмент при сроке инвестирования до 5 лет. Обычно этот вид актива с небольшим доходом, но есть и с более высоким – это облигации небольших малоизвестных компаний. Если выбирать их, важно понимать, что риск будет значительно выше, чем у бумаг, которые выпускают известные эмитенты или государство.

- Минимальные потери. При обвале рынка короткие надежные облигации можно продать, а на вырученные деньги купить подешевевшие акции. Цены на этот вид актива подвержены меньшему колебанию, поэтому он выполняет частичную функцию балансировки рисков и диверсификации.

Также портфель, в котором есть облигации, стабильнее держится в кризисное время и быстрее восстанавливается. Облигации в портфеле снижают его волатильность, а при эффективном распределении активов, можно получить более высокую стабильную доходность.

Как инвестировать в облигации

Договор с брокером

Обычный человек по закону может совершать операции на бирже только через брокера — компании, которая имеет лицензию участника рынка ценных бумаг.

Самый простой вариант выбрать посредника — изучить предложения банков, продуктами которого вы пользуетесь.

Управлять инвестициями через брокерский счёт можно самостоятельно или с помощью доверительного управления, чтобы поручить сделки с ценными бумагами профессионалу.

Поиск облигаций и проверка заёмщика

На российском рынке корпоративные облигации можно искать на двух сайтах:

- Cbonds.ru — платном сервисе для профессионалов финансового рынка;

- Rusbonds.ru — портале Информационной группы Интерфакс для участников рынка ценных бумаг.

При выборе облигации сначала необходимо изучить бухгалтерский баланс и отчёты о прибыли и убытках эмитента за последние пять лет. Для компаний, которые торгуются только на российском рынке, нет сервисов автоматической проверки, поэтому искать и анализировать отчётность придётся самостоятельно. Факторы, которые в первую очередь показывают надёжность эмитента:

- Компания публикует отчётность в открытом доступе.

- Текущие активы выше текущих пассивов.

- Соотношение собственного и заёмного капитала — 50/50.

- Соотношение чистого долга к прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации (Net debt/Ebitda) ниже 4-5, то есть компании хватает поступающих средств, чтобы платить по долгам.

Если больше 70% пассивов компании заёмные, начинающим инвесторам лучше с ней не связываться, чтобы не потерять деньги.

Главный минус облигаций

Облигации больше подходят тем, кто хочет сохранить, а не приумножить капитал, так как их самый весомый минус – низкая доходность. Если вычесть коэффициент инфляции, доходность вообще не превысит 1-2% годовых. Если инвестору важнее доходность, лучше значительную часть портфеля держать в акциях.

В 2018-2020 годах ключевые ставки были на низком уровне. Инвесторы воспользовались этим и приобрели длинные облигации с фиксированным купоном. В итоге доходность оказалась более высокой. Но сейчас ставки еще ниже, поэтому доходность государственных облигаций упала до нулевых значений, а в некоторых странах даже до отрицательных.

Чтобы получить более высокий доход, можно инвестировать в облигации не развитых, а развивающихся экономик. Доходность у таких бумаг выше, но и риск тоже.

Помните, что у всех высокодоходных облигаций высокий уровень риска. Нужно обладать достаточными знаниями, если планируете брать такие активы в свой портфель. Не забывайте при этом о диверсификации. Покупайте облигации разных государств и корпораций.

На доходность облигаций влияет то, что с января 2022 года со всех облигаций нужно оплачивать налог 13% для резидентов и 30% для нерезидентов Российской Федерации. Это нововведение касается любых облигаций: ОФЗ, корпоративных, муниципальных. Исходя из этого наиболее «безопасный» актив на фондовом рынке стал не таким привлекательным для вложений.

Хуже всего ситуация сказалась на консервативных инвесторах и тех, у кого короткий горизонт планирования до 5 лет. Но и по вкладам введен налог на полученную прибыль. Поэтому каждому инвестору следует самостоятельно подсчитать возможные потери и риски и принять правильное решение для сохранения и приумножения капитала.

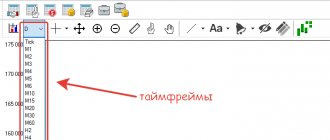

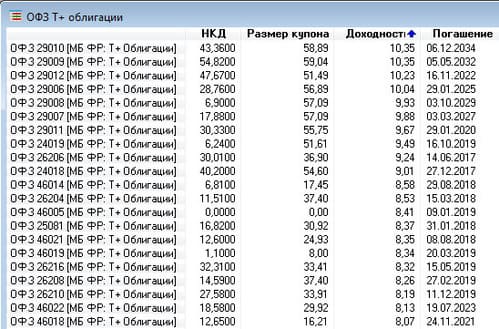

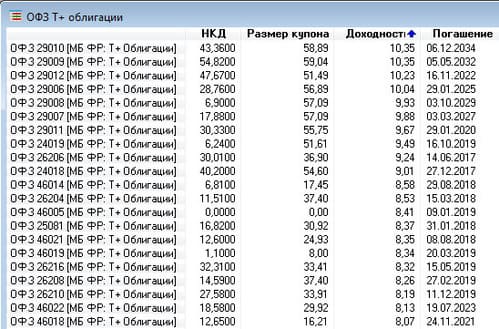

Где смотреть данные

Вся информация по текущим параметрам облигация на рынке доступна в торговом терминале. Когда вы заключите договор с брокером, у вас будет доступ на фондовый рынок. В программе удобно сортировать и находить нужные бумаги по заданным условиям (доходность, размер и дата выплат купонов, текущая стоимость, длительность и многое другое).

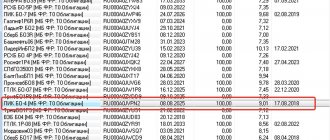

На картинке отсортированы ОФЗ по текущей доходности, для быстрого выбора наилучших условий.

Текущая доходность по государственным облигациям

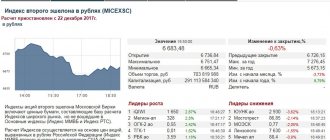

Также есть несколько сайтов, специализирующихся именно на облигациях. Там тоже много чего можно найти. От котировок, до последних новостей. Есть специальные условия по подбору интересных бумаг. Можно посмотреть текущие доходности, ближайшие выплаты по купонам, а также планируемые новые эмиссии.

Список сайтов по облигациям:

- rusbonds.ru

- cbr.ru

- cbonds.ru

Часть функционала платная и доступна только по подписке. Но базовая информация, которой вполне достаточно для обычных инвесторов в бесплатном доступе.

Сравнение портфеля с облигациями и портфеля без них

Портфель без облигаций состоит только из акций или других активов. Он будет более прибыльным, но вместе с доходностью увеличивается и риск инвестора. Нет защиты портфеля в виде облигаций на случай падения рынка, поэтому риск потерять все деньги будет выше.

Портфель с облигациями может не только снизить риск, но и при правильных регулярных ребалансировках повысить доходность инвестора.

Даже если вы спокойной относитесь к риску, лучше держать часть активов в виде облигаций. Каждый может переоценить свою способность выдерживать напряжение, а если нет опыта инвестирования в период больших спадов, лучше застраховать свой портфель.

Во время кризиса облигации можно продать и приобрести подешевевшие акции и ребалансировать портфель более перспективными активами. Облигации тоже могут подешеветь, но не так сильно, как акции. При этом в период до кризиса облигации будут приносить доход в виде купонов.

Оптимальное соотношение акций и облигаций в портфеле – 20/80, если до наступления финансовой цели меньше 5 лет или вы не готовы рисковать. Для всех остальных инвесторов соотношение между долями акций и облигаций будет установлено в индивидуальном порядке. Некоторые участники фондовых рынков вообще не берут облигации в свой портфель, но стоит ли вам поступать также, сможете решить только вы сами.

Поставьте свою оценку

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная? ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту

Облигации федерального займа для населения

*В связи с новым режимом налогообложения при предъявлении физическим лицом ОФЗ-н к выкупу до истечения 12 месяцев со дня приобретения возможна ситуация, при которой совокупная сумма средств, полученных в результате выкупа с учетом купонных выплат, полученных в течение периода владения ОФЗ-н, окажется меньше суммы средств, затраченных на приобретение облигаций, на сумму налога, удержанного с полученного и накопленного купонного дохода.

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг № 045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой ценных бумаг и/или иных финансовых инструментов и/или финансовых услуг. Никакая часть настоящего документа не рассматривается и не должна рассматриваться как предложение со стороны Банка о покупке или продаже каких-либо финансовых инструментов, продуктов или услуг какому-либо лицу. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Никакие положения настоящего информационного материала не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение Банка предоставлять услуги инвестиционного советника. Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее — участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка: (https://www.sberbank.com/ru/compliance/ukipk)

Комментарии: 0

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Клавдия Трескова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

На что обратить внимание при выборе облигаций

Есть несколько важных параметров, которые необходимо учитывать.

Доходность

Сколько вы сможете заработать, если не будете продавать облигации и дождётесь их погашения.

Размер купона

Процентная ставка по вашему «вкладу».

Стоимость облигации

Важный фактор, чтобы понять, можете ли вы в принципе позволить себе вложиться.

Минимальный лот по некоторым облигациям может быть и тысяча рублей, и тысяча долларов. А по некоторым — 10 тысяч или 200 тысяч долларов.

Геннадий Салыч

председатель правления банка «Фридом Финанс»

Дюрация

Это срок до погашения облигации. Чем он длиннее, тем больше рисков в плане изменения ключевой ставки, инфляции и других факторов, которые могут влиять на доходность.

Фиксированная или плавающая процентная ставка

По словам председателя правления банка «Фридом Финанс» Геннадия Салыча, если она фиксированная, то вы не столкнётесь с резким изменением купонного дохода в связи с решением менеджмента эмитента или при изменении рыночного индикатора, к которому привязан купон. Начинающему инвестору лучше выбирать именно такие облигации.

Валюта

Очевидно, что выбирать нужно ту, которую вы посчитаете более выгодной для вложения после того, как ознакомитесь с курсами и мнениями аналитиков и подключите чутьё, если чувствуете, что оно у вас есть.

Субординированная бумага или нет

Субординированные бумаги, или бумаги второго порядка, несут несколько большие риски. Выплата по ним возникает после перечисления денег держателям первого уровня. Поэтому, если вы не готовы рисковать, не берите субординированные облигации.

Возможность оферты

Как отмечает Геннадий Салыч, оферта позволяет владельцу облигации предъявить её эмитенту для досрочного выкупа по заранее оговорённой цене. Это может быть полезно, если по каким-либо причинам вы не захотите дожидаться срока погашения.

Кредитный риск

То есть оценка шансов, что ваш эмитент разорится и оставит вас без денег. Обратите внимание на прибыль компании, отношение собственных средств к заёмным и так далее. Для этого придётся провести небольшое исследование и изучить информацию в открытом доступе.