Понятие «акции второго эшелона» и их отличие от голубых фишек

Акции второго эшелона — это ценные бумаги, выпускаемые компаниями с более низкой капитализацией и стабильностью по сравнению с голубыми фишками. В эту группу входят достаточно крупные предприятия без широкой мировой популярности и востребованности. Эмитенты используют умеренную маркетинговую кампанию по отношению к этим акциям, в связи с чем интерес инвесторов к ним не так велик, как к голубым фишкам.

Основные критерии оценки второго эшелона акций:

- умеренная ликвидность — быстрая продажа возможна, но, вероятно, с потерей в цене;

- широкий спред — от 2 до 3 %;

- высокая волатильность — от 7 до 10 %;

- средний объем торгов — достаточный для покупки и продажи необходимого количества акций инвестором;

- часто более высокие дивиденды, нежели у голубых фишек, но стабильность их выплаты более низкая.

На практике акции первого эшелона редко достигают ежегодного роста более 15 %. Для сравнения менее ликвидные активы способны продемонстрировать увеличение стоимости больше двух раз за год. Причина заключается в том, что эмитентами этих ценных бумаг порой выступают компании с большим потенциалом развития, но не успевшие его продемонстрировать — недооцененные организации.

Акции второго эшелона предпочитают приобретать инвесторы с долгосрочной стратегией вложения капитала. Широкий спред мешает заработать быструю прибыль, но высокая волатильность свидетельствует о перспективности этих активов. Этот подход помогает сбалансировать портфель. Надежность менее ликвидных активов ниже по сравнению с голубыми фишками, но их ценность состоит в том, что они способны принести хороший доход в будущем.

Список российских акций второго эшелона

Перечень организаций, акции которых отнесены ко второму эшелону ПАО:

На что обращать внимание при выборе акций 2-го эшелона

При желании прикупить ценные бумаги учитывают:

- Финансовые показатели предприятия. При приобретении акций второго эшелона я становлюсь совладельцем организации, заинтересованным в процветании бизнеса. Поэтому следует оценивать результаты деятельности по показателям выручки, рентабельности и чистой прибыли. Для оценки привлекательности организации, ее потенциала роста или падения акций используются рыночные мультипликаторы.

- Новости об эмитенте. Может быть информационная задержка, когда цены еще не успели отреагировать на неприятные сообщения.

- Ликвидность. От этого показателя зависит, сколько времени придется потратить на сделку купли-продажи и вероятность убытков.

- Дивиденды. Регулярные выплаты части прибыли компании держателям ее акций. Их размер напрямую зависит от полученных доходов. Эти средства играют немаловажную роль для окупаемости и при получении прибыли. Следует изучить историю выплат, политику компании по отношению к ним, дивидендную доходность.

Риски и особенности торговли

Решиться приобрести акции второго эшелона было сложно. Причин несколько:

- Малоизвестные эмитенты. Представители этой группы могут серьезно недооцениваться или, наоборот, переоцениваться.

- Отсутствие новостей. Задержка информации приводит к тому, что пересмотр личной позиции на акции затягивается во времени и иногда оборачивается финансовыми потерями.

- Проблемы с ликвидностью. Заявка на продажу или покупку ценных бумаг может ожидать исполнения несколько дней или даже недель.

Минимизировать риски помогут следующие особенности работы:

- Диверсифицируйте портфель. Не вкладывайте весь капитал ценные бумаги одного предприятия, несмотря на всю их привлекательность – это основа, которую нельзя игнорировать.

- Позаботьтесь об источниках информации, держащих в курсе событий.

Лучшие брокеры для покупки и инвестиций в акции

Обратите внимание на следующих брокеров:

- ВТБ;

- Сбербанк;

- ООО «БК Регион»;

- ООО «Универ Капитал»;

- АО «Альфа-банк»;

- ФГ БКС;

- АО «Финам»;

- ООО «Атон»;

- АЛОР БРОКЕР;

- АО «Банк ГПБ».

Примеры российских и иностранных компаний второго эшелона

На отечественном и зарубежном рынках обращается достаточно большое количество акций второго эшелона. Многие из них имеют высокую вероятность в будущем достичь уровня голубых фишек за счет относительно высокой капитализации и усиливающейся востребованности среди инвесторов.

Топ-10 российских компаний второго эшелона на 2022 год

| Компания | Тикер | Отрасль |

| Башнефть | BANE | Нефтегаз |

| Мечел | MTLR | Горная добыча и металлургия |

| Автоваз | AVAZ | Автомобилестроение |

| Черкизово группа | GCHE | Пищевая промышленность — переработка свинины и комбикорма |

| Иркутскэнерго | IRGZ | Энергетика |

| Казаньоргсинтез | KZOS | Химическая промышленность |

| Мостотрест | MSTT | Строительство |

| Протек | PRTK | Фармацевтика |

| Промсвязьбанк | PSBR | Финансы |

| Распадская | RASP | Угольная добыча |

Зарубежные компании-эмитенты акций второго эшелона более капитализированные по сравнению с российскими благодаря большей развитости иностранного фондового рынка. Это придает активам заграничных предприятий дополнительную долю надежности и стабильности для инвестиций.

Топ-10 иностранных компаний второго эшелона на 2022 год

| Компания | Тикер | Отрасль |

| Horizon Technology | HRZN | Финансы |

| Illumina | ILMN | Медицина |

| JOYY | YY | Телекоммуникации |

| KLA | KLAC | Производство оборудования |

| Livent | LTHM | Химическое производство |

| Moderna | MRNA | Биотехнологии |

| Sunrun | RUN | Разработки оборудования для использования солнечной энергии |

| TJX | TJX | Торговля |

| Verizon | VZ | Мобильная связь |

| Welltower | WELL | Недвижимость |

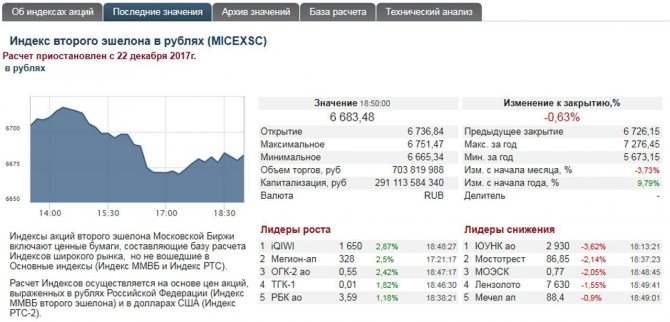

Индекс РТС-2

Одна из наиболее важных величин, используемых на биржах — индекс РТС. Он отражает обобщенную оценку 50 наиболее ликвидных эмитентов. Кроме этого показателя, на площадках применяется другая форма и способ определения тенденции движения рынка. Например, индекс РТС-2. Он позволяет отслеживать динамику за различные периоды времени: неделю, год, несколько лет.

Цифра «2» отражает факт того, что в расчете участвует совокупная стоимость акций второго эшелона

РТС-2 помогает инвесторам определять общую динамику по отношению к среднеликвидным активам. На этот индекс особое внимание обращают акционеры, планирующие вложить денежные средства в перспективные ценные бумаги. То есть, активы, потенциально способные стать лидерами рынка и принести инвестору хороший доход.

Инструмент используется и с обратной целью, для оценки перспективности и скорости роста действующих акций первого эшелона. В случае когда РТС растет медленнее (или падает быстрее) по сравнению с РТС-2, то это становится сигналом к воздержанию инвестирования капитала в голубые фишки. Информация об индексе размещается и регулярно обновляется на сайте МосБиржи.

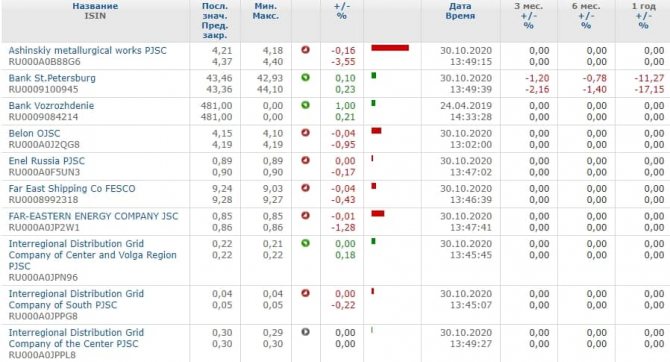

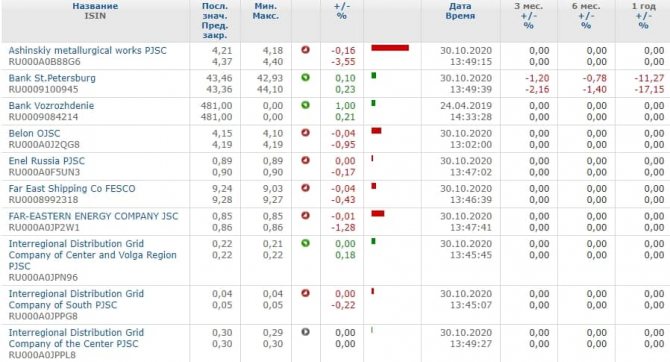

Обзор части акций эмитентов второго эшелона из индекса РТС-2 по данным финансового портала Finanz.ru на 2022 год.

Риски и особенности торговли

Проведение сделок с акциями эмитентов второго эшелона — более рискованное занятие по сравнению с торговлей ликвидными активами. Тонкости соглашения обусловлены рядом определенных факторов, повышающих риск инвестирования средств:

- Малоизвестность эмитента. Небольшие фирмы, известные малому кругу лиц, могут быть значительно недооцененными или излишне переоцененными. Это способно повлечь серьезное повышение котировок ценных бумаг за короткий срок, а также стать причиной стремительного обвала.

- Недостаток новостей. Получить достоверную информацию о деятельности эмитента, относящегося ко второму эшелону по сравнению с голубыми фишками сложнее. Фактор препятствует своевременному реагированию на положительные изменения в деятельности организации, меняющие мнение инвестора о ее ценности.

- Низкая ликвидность. Исполнение ордера на совершение сделки купли-продажи акций компаний со средним и низким спросом на рынке иногда занимает от пары часов до нескольких дней. За это время появляется риск изменения стоимости актива и не всегда в лучшую сторону.

- Высокий спред. Низкая ликвидность акций малоизвестных организаций вызывает существенную разницу между ценой их приобретения и реализации. Этот фактор способен снизить прибыль или стать причиной убытка даже при последующем росте стоимости актива.

Торговля акциями второго эшелона предполагает обязательное соблюдение нескольких правил:

- диверсифицирование портфеля — инвестирование денежных средств в акции разных предприятий;

- отслеживание информации по акциям — воздержание от приобретения ценных бумаг компаний, о деятельности которых практически ничего неизвестно;

- контроль ликвидности — при появлении сигнала к продаже акций заявка вносится заранее до отрицательного изменения ее цены.

Для получения высокого дохода профессиональные инвесторы не ограничиваются лишь голубыми фишками. Прибыль приносит инвестиционный портфель, грамотно наполненный ценными бумагами разного уровня ликвидности и риска, в том числе акциями второго эшелона. Главное — обдуманная стратегия действий и постоянный контроль ситуации на фондовом рынке.

Облигации второго эшелона. Есть ли интересные бумаги

По мере снижения ключевой ставки Банка России до 4,25%, доходности на рынке облигаций также падали. В лидерах были государственные ОФЗ, доходности по которым на горизонте 5 лет оказались ниже 5%.

В то же время корпоративные бумаги второго эшелона, которые в меньшей степени пользуются спросом среди зарубежных инвесторов из-за отсутствия международных рейтингов и невысокой ликвидности, до сих пор выглядят привлекательными. В зависимости от кредитного качества и срока до погашения инвестор может рассмотреть для покупки бумаги с доходностью от 6,5% до 7,5% годовых, не принимая на себя чрезмерный риск.

Рассмотрим ряд эмитентов, чьи облигации могут оказаться интересными для консервативного инвестора. Параметры облигаций в таблицах указаны по состоянию на 11 августа 2022 г.

АФК Система

Система постепенно снижает долговую нагрузку, и после кратковременного перерыва в I полугодии 2022 г. такая тенденция может возобновиться. Компания обладает диверсифицированным портфелем активов, включая доли в ряде динамично развивающихся компаний. Денежный поток от дочерних компаний, в частности от МТС и Детского мира, а также возможность реализовать некоторые активы поддержит платежеспособность эмитента.

Среди облигаций эмитента можно выделить следующие выпуски:

Рейтинг агентства Эксперт РА ruA, прогноз «стабильный». Последний пересмотр — 25.09.2019 г. Долговым обязательствам, выпущенным в мае и июле 2022 г., присвоен аналогичный кредитный рейтинг.

ГК ПИК

Группа — крупный девелопер, занимающийся комплексной застройкой жилой недвижимости. Основной объем строительства (более 85%) приходится на Москву и Московскую область. По оценке рейтингового агентства Эксперт РА, в ближайшие несколько лет операционный денежный поток, объем денежных средств на счетах и привлечение проектного финансирования будут в значительной мере покрывать потребности компании в операционных издержках, выплатах по долгу, дивидендных выплатах, а также для исполнения других финансовых обязательств.

Среди облигаций эмитента можно выделить следующие выпуски:

Рейтинг агентства Эксперт РА ruA, прогноз «стабильный». Последний пересмотр — 15.06.2020 г.

РЕСО-Лизинг

На фоне ухудшения экономических перспектив лизинговые компании оказались под давлением из-за возможного снижения платежеспособности заемщиков. В целом кредитные спреды долговых обязательств компаний из данной отрасли расширились, чем объясняется высокий уровень доходности.

РЕСО-лизинг является стратегически важной частью бизнеса РЕСО-Гарантия и специализируется на лизинге легкового и грузового автотранспорта (71% и 20% чистых инвестиций в лизинг на 01.01.2020 г. соответственно). Узкая специализация компании на автолизинге компенсируется высокой ликвидностью предметов лизинга и низкой концентрацией портфеля — на топ-10 объектов кредитного риска приходится не более 5,5% совокупной величины кредитных рисков.

Эксперт РА отмечает высокую достаточность капитала и качество лизингового портфеля, адекватную ликвидную позицию и уровень корпоративного управления, а также сильные рыночные позиции в качестве аргументов для высокого рейтинга кредитоспособности.

Среди облигаций эмитента можно выделить следующие выпуски:

Рейтинг агентства Эксперт РА ruA+, прогноз «стабильный». Последний пересмотр 04.06.2020 г.

ЛСР

Группа ЛСР — крупный девелопер жилой недвижимости. Деятельность компании диверсифицирована по территориальному признаку и охватывает рынки Санкт-Петербурга, Москвы и Екатеринбурга. Обширный портфель проектов на разной стадии готовности и системообразующий статус обеспечивают компании сильные рыночные позиции и возможность благополучно пережить сложный период 2022 г. Добавочный объем ликвидных средств, который стал доступен благодаря снижению дивидендов, дает дополнительный запас прочности для исполнения обязательств.

Среди интересных облигаций можно выделить следующие выпуски:

Рейтинг агентства Эксперт РА ruA, прогноз «стабильный». Последний пересмотр — 23.01.2020 г.

ЧТПЗ

Челябинский трубопрокатный завод является одним из крупнейших производителей трубной продукции в России и в мире. В 2022 г. доля трубного сегмента в EBITDA составила 85%, при этом 71% EBITDA составил вклад сегмента бесшовных труб нефтяного сортамента и индустриальных труб, 15% пришлось на трубы большого диаметра.

По итогам I полугодия 2022 г. выручка компании сократилась на 16,3%, но EBITDA снизилась лишь на 1,7% г/г. Операционный денежный поток вырос в 2,5 раза. Долговая нагрузка с начала года подросла с 2,1х до 2,3х Net Debt/EBITDA LTM.

Ожидается, что компания сохранит адекватный уровень платежеспособности на горизонте ближайшего года.

Среди облигаций эмитента можно выделить следующие выпуски:

Рейтинг агентства Эксперт РА ruA+, прогноз «стабильный». Последний пересмотр — 27.02.2020 г.

Рейтинг агентства Fitch Ratings BB-, прогноз стабильный. Последний пересмотр — май 2022 г.

ХК Металлоинвест

ХК «Металлоинвест» является крупнейшим производителем и поставщиком железной руды в России и СНГ, занимает второе место в мире по производству окатышей и первое по товарному горячебрикетированному железу. Обеспеченность запасами около 137 лет.

На фоне пандемии коронавируса, рынок ЖРС находится в достаточно сбалансированном состоянии. Спрос и цены на сталь могут находится под давлением до конца 2022 г., но даже по наиболее консервативным прогнозам Металлоинвест останется платежеспособным.

Долговая нагрузка компании остается на умеренном уровне, соотношение Net Debt/EBITDA на 31.12.2019 г. составило 1,49х. Невысокий объем краткосрочного долга позитивно сказывается на показателях ликвидности. По оценке Эксперт РА, отношение выплат по долгу, включая проценты, в 2022 г. к LTM EBITDA составит 0,1х.

Среди облигаций эмитента можно выделить следующий выпуск:

Рейтинг агентства Эксперт РА ruAA, прогноз «стабильный». Последний пересмотр — 06.05.2020 г.

Уралкалий

Вертикально-интегрированный производителей калия, один из крупнейших в мире. По итогам 2022 г. доля компании на рынке калийных удобрений составила около 15%, что говорит о сильных позициях в отрасли, которую можно считать защитной в 2022 г. Рост экспортной выручки из-за ослабления рубля и сокращение капитальных затрат в 2022 г. укрепляют оптимистичный взгляд на возможность компании исполнять свои обязательства, несмотря на относительно высокую долговую нагрузку на уровне 3,1 Net Dent/EBITDA на начало 2019 г.

Среди облигаций эмитента можно выделить следующие выпуски:

Рейтинг агентства Эксперт РА ruA, прогноз «стабильный». Последний пересмотр — 15.05.2020 г.

Белуга

Влияние эпидемии COVID-19 на операционные показатели компании может иметь ограниченный характер, поскольку на продажи в кафе, рестораны и бары приходится менее 10% продаж алкогольной продукции в России. Продажи компании в розничном сегменте в первые 5 месяцев 2020 г. росли двузначными темпами. Снижение продаж в магазинах беспошлинной торговли (около трети экспортной выручки) может быть компенсировано перенаправлением поставок на другие рынки, в меньшей степени зависимые от продаж в ресторанах.

Агентство Fitch Ratings выражает мнение, что операционные показатели у Белуга Групп сохранят устойчивость к давлению, обусловленному COVID-19.

Среди облигаций эмитента можно выделить следующие выпуски:

Рейтинг агентства Эксперт РА ruA-, прогноз «стабильный». Последний пересмотр — 25.12.2019 г.

Рейтинг агентства Fitch Ratings B+, прогноз стабильный. Последний пересмотр — 22.06.2020 г.

БКС Брокер