Что такое ETF и зачем они нужны

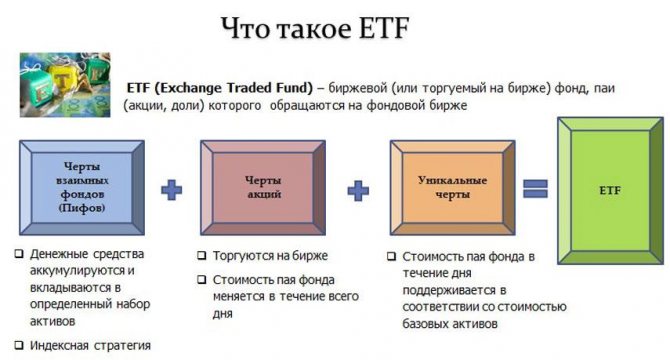

Биржевыми инвестиционными фондами называют Exchange Traded Fund (именно так расшифровывается аббревиатура). Они аналогичны паевым инвестиционным фондам (ПИФам), но имеют несколько серьезных отличий.

Главное: ETF — неуправляемый актив. Управляющий ETF-фондом периодически просто докупает нужные ценные бумаги, не пытается спекулировать на разнице курсов, в отличие от ПИФ. Котировки ETF просто следуют за рынком.

Кому нужны эти фонды? Разберем простой пример. Вы решили приобрести акций топовых компаний на $1000. Чтобы собрать более-менее диверсифицированный портфель, инвестировать нужно хотя бы в 50 различных ценных бумаг. Вот только сделать это проблематично.

Во-первых, вам придется вручную работать с каждой из этих акций: покупать, продавать, отслеживать котировки, в общем, немалые трудозатраты. Во-вторых, каждая акция имеет свою цену, она может стоить как $1, так и $200, в итоге на сбор полноценного портфеля вам просто не хватит денег.

Но выход есть. Таких инвесторов, как вы, в мире очень много. Вы можете вместе скинуться и собрать несколько миллионов долларов, на которые без проблем закупить акции топовых компаний. При этом каждый участник коллектива будет иметь фиксированную долю в общем котле в зависимости от внесенной суммы. Если все закупленные акции в среднем вырастут, капитал фонда увеличится, вы будете владеть куском уже большего пирога.

Процесс предельно прост: приобрел ETF, ждешь роста без необходимости угадывания, какая акция из тысяч возможных принесет прибыль.

История компании FinEx

Инвестиционная компания FinEx (finex-etf.ru) имеет специализацию в области создания инвестиционных фондов, торгуемых на бирже. Компания входит в состав группы FinEx и обеспечивает возможность инвестиций в различные инструменты. На момент выхода на биржевой рынок России, стоимость активов компании составляла более одного миллиарда долларов США.

FinEx Funds plc — это международная инвестиционная компания, зарегистрированная 29 октября 2009 года. Она зарегистрирована в Ирландии, как организация коллективных инвестиций в ценные бумаги, регулируемая законодательными актами ЕС. Создана и регламентирована законодательством Ирландской республики в виде публичной компании, согласно положениям Законов о компаниях и Разрешения от ЦБ Ирландии.

Для достижения целей компания инвестирует доход от выпуска акций в фондовые ценные бумаги. Согласно дивидендной политики компания может объявлять выплату дивидендов по любому классу акций в любой период времени. Управляющей компанией выступает дочерняя FinEx Capital Management LLP, выступающая как партнерство с ограниченной ответственностью. Компания регулируется Инспекцией по контролю за деятельностью финансовых организаций FCA.

Основные характеристики и параметры

ETF представляет более сложный торговый инструмент по сравнению с акциями.

Выделяют несколько основных параметров:

- Дивиденды. По российским ETF дивиденды напрямую инвесторам не выплачиваются. Все накопленные купонные доходы и дивиденды сразу реинвестируются в новые активы, а цена одной акции пропорционально возрастает.

- Метод репликации. Может быть физический и синтетический. В первом варианте покупаются активы, имеющие реальную стоимость: акции, облигации, товары, недвижимость. При синтетическом методе биржевой фонд не закупает реальные активы, а использует различные производные инструменты. Применим при инвестиции в драгоценные металлы.

- Ошибка слежения. Это технический параметр, отражающий отклонение котировок ETF от котировок копируемого биржевого индекса. Выражается в процентах, в идеале ошибка слежения должна стремиться к нулю.

- Комиссии. Годовая комиссия может составлять от 0,3 до 1%. Комиссии удерживаются с инвесторов ежедневно.

- Уровень риска. За год рынок акций может испытать просадку до 80%, облигаций — до 25%. Это максимальные показатели, правда, в те времена на Московской бирже ETF еще не было, зато они были на американских площадках.

Откуда берется цена акции ETF

Цена одной акции рассчитывается по формуле: общая стоимость всех активов/количество паев. Колебания курсов по отдельным активам отражаются на цене паев.

Фонд драгметаллов

Золото — драгоценный металл, его количество ограничено и в кризисные случаи резко возрастает в своей стоимости.

Способы вложения в золото: покупка слитков (подходит для крупных инвесторов, т. к. имеет высокий порог входа), монет, наличие ОМС (обезличенного монетного счета в банке) и использование инвестиционных финансовых инструментов.

ETF следует за ценой золота на мировом рынке. Например, FinEx предоставляет возможность купить паи фондов золота. Тикер — FXGD. Цена за ETF в конце января 2022 г. — не более 950 руб., прибыль за 1 год составила 39,75%, за 3 года — 76,93%.

Основные характеристики:

- ликвидность;

- низкий порог входа;

- рассчитывается на длительное вложение;

- в инвестиционной схеме могут скрываться дополнительные комиссии и издержки.

Преимущества и недостатки

Начнем с преимуществ:

- низкие комиссии

- точное следование индексам

- низкий порог вхождения (от $30)

- высокая ликвидность

- прозрачность

- налоговые льготы

- низкие риски.

Недостатки:

- инвестиции в ETF запрещены госслужащим РФ

- на Московской бирже торгуется очень мало видов, по сравнению с другими крупными мировыми торговыми площадками

- комиссии по ETF на Мосбирже тоже выше.

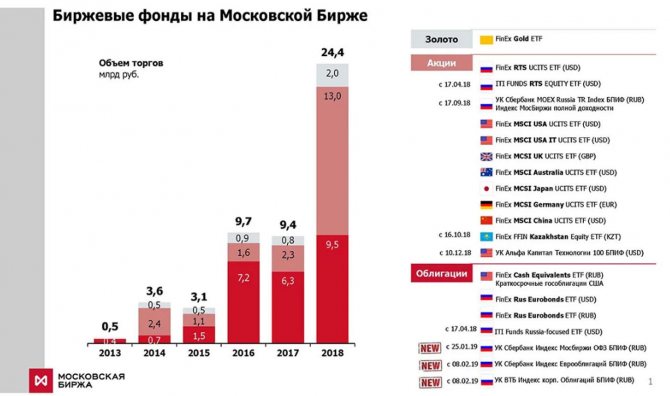

Какие ETF продаются на Московской бирже

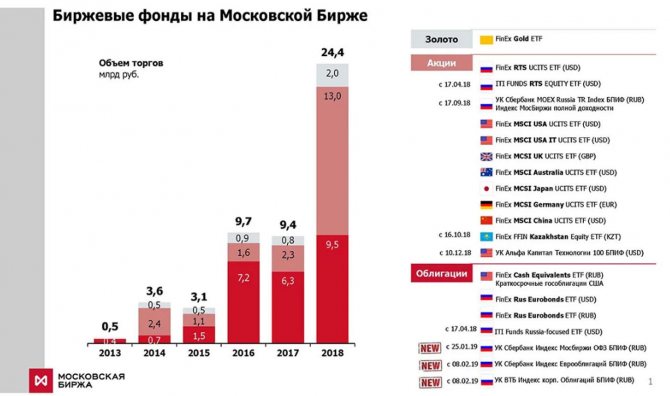

ETF появились в листинге Московской биржи недавно — в 2013. Всего на площадке торгуется их 16:

- 13 фондов — у FinEx

- 2 принадлежат организации ITI Funds

- 1 — Сбербанку.

FinEx

FinEx базируется в Ирландии, компания имеет огромный опыт в управлении ETF.

Как регуляторы выступают Центробанк Ирландии и организации FCAESMA. То есть регулируются нашим Центробанком и зарубежными регуляторами, что, безусловно, повышает надежность компании.

Еще стоит отметить, что более половины европейских ETF создаются именно в Ирландии, благодаря либеральному налоговому режиму в этой стране.

БПИФ Сбербанк

Сбербанк предлагает свой инвестиционный фонд, являющийся чем-то средним от ПИФ и ETF. Сам фонд следует за индексом Мосбиржи, при этом активы приобретаются и управляются . Инвестор может сам выбрать, в каком процентном соотношении будут закуплены активы: акции, гособлигации и еврооблигации.

Продукт от Сбербанка пользуется популярностью в России благодаря надежности самого банка и предельной простоте процесса инвестирования.

ITI Funds

Люксембургская компания ITI Funds пришла на российский рынок в 2018 году и предлагает инвесторам 2 вида фондов.

Что-либо говорить об ITI Funds пока рано: у компании слишком малый опыт в управлении биржевыми фондами, да и юрисдикция Люксембургского регулятора CCSF смущает. Желающие инвестировать пока смотрят на продукт с осторожностью.

Международные ETF – Vanguard FTSE Developed Markets ETF (VEA).

Этот вид ETF может обеспечить целевую экспозицию для международных публичных компаний в широком или более конкретном географическом регионе, например, в Азии, Европе или на развивающихся рынках.

Лучшим ETF является ETF Vanguard FTSE Developed Markets:

Показатели в 2022 году: 9,7%.

Исторические показатели (средняя ежегодная доходность, более 5 лет): 10,9%.

Коэффициент расходов: 0,05%.

Некоторые из наиболее широко используемых международных ETF также включают:

- iShares Core MSCI EAFE ETF (IEFA).

- Vanguard FTSE Emerging Markets ETF (VWO).

- Vanguard Total International Stock ETF (VXUS).

Список ETF на Мосбирже

| Название | Тикер | Валюта | Комиссия,% в год |

| ETF на акции иностранных компаний | |||

| FinЕх МSCI Germany UCITS | FXDE | EUR | 0,9% |

| FinЕх МSCI USA Information Technology UCITS | FXIT | USD | 0,9% |

| FinЕх МSCI Japan UCITS | FXJP | USD | 0,9% |

| FinЕх МSCI Australia UCITS | FXAU | USD | 0,9% |

| FinЕх МSCI USA UCITS | FXUS | USD | 0,9% |

| FinЕх МSCI United Kingdom UCITS | FXUK | GBP | 0,9% |

| FinЕх МSCI China UCITS | FXCN | USD | 0,9% |

| FinЕх FFIN Kazakhstan Equity | FXKZ | KZT | 0,9% |

| ETFна акции, входящие в состав индекса PTC | |||

| ITI FUNDS RTS EQUITY | RUSE | USD | 0,65% |

| FinЕх RUSSIAN RTS EQUITY UCITS | FXRL | USD | 0,9% |

| БПИФ Сбербанк | SBMX | RUB | 1% |

| ETF на золото | |||

| FinЕх Gold | FXGD | USD | 0,45% |

| ETF на еврооблигации российских компаний | |||

| FinЕх Tradable Russian Corporate Bonds UCITS | FXRB | RUB | 0,95% |

| FinЕх Tradable Russian Corporate Bonds UCITS | FXRU | USD | 0,50% |

| ITI Funds Russia-focused | RUSB | USD | 0,50% |

| ETF денежного рынка | |||

| FinЕх CASH EQUIVALENTS UCITS | FXMM | RUB | 0,49% |

ETF на акции иностранных компаний

Для удобства восприятия приведу материал по Московской бирже в форме таблицы.

| Тикер | Во что инвестирует | На какой индекс ориентируется | Доходность индекса | Цена 1 пая |

| FXDE | 57 акций крупных немецких компаний | MSCI Daily TR Net Germany USD Index | +60% за 10 последних лет | ~30 EUR |

| FXIT | 92 акции крупных американских IT-компаний | MSCI Daily TR Net USA Information Technology USD Index | +50% с момента запуска, +115% на пике | ~45 USD |

| FXJP | 319 акций крупных японских компаний | MSCI Daily TR Net Japan Index | +12% за 10 последних лет, +45% на пике | ~35 USD |

| FXAU | 72 акции крупных японских компаний | MSCI Daily TR Net Australia USD Index | +65% за 10 последних лет | ~25 USD |

| FXUS | 600 акций крупных американских компаний | MSCI Daily TR Net USA USD Index | +90% за 10 последних лет | ~40 USD |

| FXUK | 112 акций крупных британских компаний | MSCI Daily TR Net United Kingdom GBP Index | +70% за 10 последних лет | ~23 GBP |

| FXCN | 148 акций крупных китайских компаний | MSCI Daily TR Net China USD Index | +120% за 10 последних лет | ~35 USD |

| FXKZ | 7 акций крупнейших эмитентов Казахстана | KASE Index | +40% за 10 последних лет | ~1100 KZT |

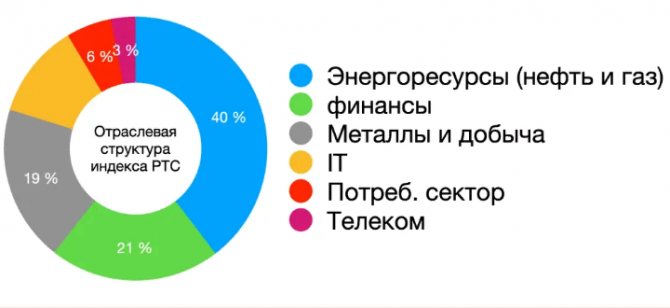

ETF на акции, входящие в состав индекса PTC

| Тикер | Во что инвестирует | На какой индекс ориентируется | Доходность индекса | Цена 1 пая |

| FXRL | Топ-50 голубых фишек | PTC | -35% за 10 последних лет | ~28 USD |

| RUSE | Топ-50 голубых фишек | PTC | -35% за 10 последних лет | ~24 USD |

| SBMX | Топ-50 голубых фишек | PTC | -35% за 10 последних лет | ~1100 RUB |

Не стоит пугаться того, что индекс показывает отрицательную доходность. Такой показатель связан, прежде всего, с санкциями и всем известными событиями 2014—2015 годов. FXRL запущен в 2016. Два других фонда — в самом начале 2022, за 2022 год уже успел принести инвесторам прибыль в среднем +8%. Аналитики прогнозируют доходность на российские акции +15% за 2019—2020.

ETF на золото

ETF на золото — полноценный золотой фонд, которого так долго ждали у нас вообще и на Московской бирже в частности. ETF FXGD полностью привязан к цене на золото (LBMA Gold Price). Один пай эквивалентен 0,22 граммам желтого металла.

На руки драгметалл вы, конечно, не получите, но приобретете более выгодный аналог обезличенных металлических счетов, предлагаемых банками. По сравнению с ОМС, вы сможете сэкономить до 2-3%, если инвестируете в золото. Курс 1 пая равен примерно 9 долларам.

ETF на еврооблигации российских компаний

| Тикер | Во что инвестирует | На какой индекс ориентируется | Доходность | Цена 1 пая |

| FXRB | 27 акций крупнейших эмитентов | EMRUS | В среднем +6-7% в год | ~1500 RUB |

| FXRU | 27 акций крупнейших эмитентов | EMRUS | +25% за 3 последних года | ~11 USD |

| RUSB | Топ-50 голубых фишек | PTC | +10% за 2022 год (на пике) | ~25 USD |

ETF денежного рынка

| Тикер | Во что инвестирует | На какой индекс ориентируется | Доходность | Цена 1 пая |

| FXMM | Краткосрочные казначейские облигации США с кредитным рейтингом ААА (TresuaryBills) | Solactive 1-3 month US T-Bill index | До 9% в год | ~1300 RUB |

Какой ETF лучше

Понятие «лучший» здесь неприменимо. На Московской бирже представлены слишком разные фонды, сравнивать их между собой просто некорректно. Все зависит от целей: насколько инвестор готов к риску, какой доход хочет получить. Именно на основании этих двух факторов стоит составлять свой портфель.

Еще обратить внимание нужно на то, что по ETF не гарантируется доходность, аналогичную доходности за предыдущие года. Более того, положительная динамика может резко поменяться на отрицательную.

Как выбрать подходящий ETF

Вот это уже правильный вопрос. Как мы уже выяснили, выбирать нужно на основании желаемой доходности, готовности рисковать.

Из всех ETF на Московской бирже достаточно надежный — фонд денежного рынка США. Вложения в Treasuary Bills считаются более безопасными, нежели в гособлигации РФ. С золотом тоже понятно — это один из самых надежных инвестиционных вариантов.

Вложения в ETF на акции иностранных компаний тоже считают низкорисковыми. Американские, европейские фондовые рынки сейчас очень сильны и будут только развиваться. Акции упадут лишь вследствие наступления мирового кризиса. Поэтому смело приобретайте на Московской бирже соответствующие ETF.

Ну и перейдем к российскому рынку. Если инвестиции в еврооблигации наших компаний еще имеют право на жизнь, то вложение в акции — дело, мягко говоря, сомнительное. Да, аналитики утверждают, что наш рынок недооценен в 5 раз, но все эти санкции и действия нашего правительства не дают никакой уверенности, что все наши индексы не рухнут в один день вместе с рублем. Поэтому от инвестиций в ETF на индексы Мосбиржи пока лучше воздержаться.

Аналогичная ситуация и с Казахстаном: вроде показатели на графиках бурно растут, одновременно с этим власти переименовывают столицу… Как после такого вообще можно воспринимать эту страну всерьез?

Издержки ETF и налогообложение в России

ETF Московской биржи имеют двойное регулирование, что повышает их надежность. Но кому и как платить за них налоги? Двойного налогообложения, к счастью, нет: налоги нужно заплатить в казну РФ.

Неполучение дивидендов освобождает инвесторов от уплаты налогов. Налог НДФЛ в размере 13% придется заплатить только при продаже своих паев ETF. Если же инвестор будет хранить ценные бумаги более трех лет, он получит налоговые льготы в размере 3 миллионов рублей за каждый год владения.

Стоит отметить, что все налоги автоматически будут списаны брокером, инвесторам заморачиваться с этим делом не нужно.

Ликвидность и санкции

ETF — это высоколиквидный торговый инструмент, биржевые фонды пользуются популярностью у инвесторов всего мира. По статистике, более половины институциональных инвесторов содержат в своем портфеле различные виды фондов.

По поводу санкций. То, что из-за них падают в цене российские акции, понятно.

Допустим, мы инвестируем в зарубежные ценные бумаги. Каковы санкционные риски? Представители FinEx считают, что их нет, поскольку санкции не затрагивают фонды. Проблемы возникнут в том случае, если государство запретит брокерам работать с иностранными ценными бумагами. Но будем надеяться, что подобного не произойдет.

Расчет комиссий

Комиссия в ETF (Expense Ratio) — стоимость издержек компании-провайдера, т. е. процент, который взимается с держателя товарных ценностей за управление фондом. У компании FinEx в России комиссионный сбор составляет 0,2%-0,95%, у американской Vanguard S&P ETF с тикером VOO — 0,03%.

Комиссия в ETF — процент, который взимается за управление фондом.

Расходы на управление ежедневно удерживаются из чистых активов фонда и учитываются в цене бумаги. Например, если у FinEx FXRL величина издержек — 0,90% в год, то каждый день из чистых активов фонда удерживается 0,0025% их стоимости. Если цена не меняется, акция теряет 0,0025% каждый день.

Причины низкой комиссии ETF:

- принадлежность к индексным фондам;

- сделки происходят на фондовой бирже;

- большая сумма активов под управлением;

- тенденция к снижению комиссий американских и европейских фондов.

Стандартная брокерская комиссия за покупку и продажу ценных бумаг взимается сверх стоимости ETF при совершении сделки и составляет около 0,05%.

Чем выше сумма на счете и чем больше операций совершает клиент на бирже, тем дешевле услуги брокера.

Выгодный тариф инвестора складывается из ответов на вопросы:

- какая сумма будет затрачена на инвестиции;

- с какой частотой совершаются сделки и пополнение инвестиционного счета;

- какова минимальная сумма на счете.

Как купить ETF на Московской бирже

Для приобретения ETF открываете брокерский счет. Просто подаете заявку в торговом терминале Московской биржи, ждете, пока стоимость вырастет.

Предлагаю вашему вниманию видео с пошаговой инструкцией о том, как приобрести ETF на Мосбирже: (видео)

Список надежных брокеров

Для получения доступа на Московскую биржу необходим брокер. Для ETF проще работать с российскими брокерами, но подойдет любой, у которого есть доступ на Мосбиржу.

Ознакомиться со списком брокерских организаций, их условиями и тарифами можно в таблице:

Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Предупреждение о бинарных опционах

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопрос

Напомню, что акции не имеют никакого отношения к бинарным опционам и в фонды ETF такие опционы не входят. Бинарные опционы предлагают только брокеры, не имеющие лицензии в РФ, то есть это лохотрон. Работайте с брокерами, имеющими лицензию Центробанка.