Облигации относятся к наиболее консервативным и доступным вариантам вложений. Они отличаются низкой и средней степенью риска, поэтому крупные инвесторы часто включают их в свой инвестиционный портфель с целью диверсификации вложений и защиты от потерь. В этой статье мы расскажем, что такое облигации, какими они бывают и на что обратить внимание при выборе.

Какие бывают облигации

Облигация — ценная бумага, представляющая собой расписку эмитента о получении денежных средств от заемщика и возврате их в оговоренные сроки с процентами. Покупая облигации, вы фактически кредитуете их эмитента и за это получаете проценты.

Особенности облигаций:

- держатель ценной бумаги получает выплату процентов, начисляемых на номинал, — купоны;

- номинал одной облигации, как правило, составляет 1000 рублей;

- в случае ликвидации предприятия в первую очередь происходит расчет эмитента по облигациям;

- срок погашения облигации всегда известен заранее, в зависимости от него долговая бумага может быть краткосрочной (до 12 месяцев), среднесрочной (1-2 года), долгосрочной (3-5 лет);

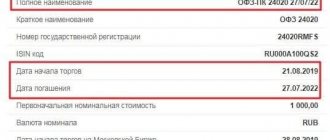

- облигации могут быть выпущены государством (ОФЗ), муниципальными органами власти и отдельными компаниями;

- по валюте номинала различают рублевые облигации и еврооблигации, причем вторые могут котироваться в долларах, евро и других валютах.

Инвестирование в облигации для физлиц возможно только при открытии брокерского счета или индивидуального инвестиционного счета с возможностью получения налогового вычета в сумме до 52 000 рублей в год. Второй вариант актуален для инвесторов, которые имеют официальный налогооблагаемый доход и готовы вложить деньги на срок более 3 лет.

Колесо

Суть схемы инвестирования Колесо заложена в эффекте сложного процента.

Формула расчета сложного процента

Задача состоит в следующем — сформировать облигационный портфель, чтобы доходы, полученные от одних облигаций, реинвестировались постоянно в другие в течение всего года. Т.е. необходимо создать циклическое движение капитала, который бы рос намного быстрее за счет постоянного реинвестирования.

Что для этого нужно (в качестве примера):

- Покупаются 4 равные доли бумаг типа ОФЗ или корпораты с квартальными выплатами купонов. Причем покупки делаются так, чтобы выплаты по купонам были близки к срокам покупки других. Если у нас есть 4 транша бондов, то делаем их распределение поквартально – например, январь, март, июнь, сентябрь.

- Допустим, что в январе наступают купонные выплаты по первому траншу — на эти деньги покупаются бумаги, по которым первый транш выплат будет в марте, затем купоны от мартовского транша вкладываются в июньский транш и т.д. Получается замкнутая схема, когда доходы от одних бумаг тут же реинвестируются в другие инструменты. Если использовать 4 пакета, как в примере, то оборачиваемость капитала увеличивается соответственно в 4 раза. Если сконструировать такую схему с ежемесячным или даже еженедельным оборотом, то скорость оборота капитала увеличивается в 12 или в 52 раза соответственно.

Эта схема достаточно сложна в управлении. Для этой схемы подойдут любые ликвидные долговые бумаги с регулярными купонными выплатами.

График доходности сложных процентов в сравнении с простыми

Особенности:

- Совместимость с ИИС. Возможно применение на ИИС, но требуется тщательный подбор бумаг для создания схемы.

- Риски. относительно низкий риск, так как в схеме используются обычно долговые инструменты с высоким рейтингом надежности, например, ОФЗ и\или корпораты из топ -100 списка биржевых бондов.

- В сравнении с другими методами. Этот вариант дает стабильно растущий финансовый поток прибыли инвестора в заданные им временные периоды — раз в месяц в квартал или даже еженедельно.

Какой доход можно получить

На фоне низких ставок по депозитам облигации являются привлекательным вариантом вложений для консервативных инвесторов. Они надежны и в большинстве случаев обеспечивают стабильный и регулярный доход.

В зависимости от формы получения прибыли облигации бывают:

- дисконтными (не предусматривают выплату купона, доход формируется из разницы между ценой покупки и ценой продажи бумаги);

- процентными (предусматривают выплату процентов в фиксированном или переменном размере);

- смешанными (сочетают в себе и дисконт, и процент).

У каждой облигации есть номинал, как правило, 1 тыс. рублей. Рыночная цена облигации определяется на бирже в процессе торгов и зависит от ситуации в экономике, спроса на бумагу и других факторов. Она может быть как выше, так и ниже номинала.

Купон — это основной доход по облигации. Если вы желаете вложить деньги в облигации, обращайте внимание на размер купона. Слишком высокий купон свидетельствует о высоких рисках невозврата денежных средств.

Начисление купона совершается ежедневно, а вот его выплата – в сроки, установленные эмитентом: 1 раз в квартал, 1 раз в год, 2 раза в год. Если вы захотите продать свои ценные бумаги раньше срока погашения, можете смело рассчитывать на прибыль. Новый собственник ценных бумаг выплатит вам накопленный купонный доход (НКД).

Риски облигаций

Риск ликвидности

— вероятность, что в нужный момент инвестор не сможет найти желающих купить облигации.

Ликвидность с точки зрения торговли облигациями — относительное понятие и зависит от того объема ценных бумаг, с которым имеет дело инвестор. Выпуск облигаций считается ликвидным при условии, если необходимое инвестору количество бумаг можно приобрести по близкой к рыночной цене. И наоборот, ликвидность выпуска облигаций можно считать недостаточной, если для быстрой покупки или продажи нужного объема инвестору необходимо предложить существенно более низкую цену, чем рыночная.

Малый объем торгов означает, что в нужный момент на рынке может физически не быть нужного количества облигаций, которые инвестор захочет купить или продать — в итоге цена сделки для участника рынка ценных бумаг будет невыгодной. Также при низкой ликвидности, как правило, наблюдается большой спред (то есть разница) между предложением на покупку и продажу.

Пример расчета купонного дохода по облигации

Предположим, что инвестор приобрел облигацию с 3-летним сроком действия сразу же после размещения за 980 рублей. Номинальная стоимость облигации — 1000 рублей. Обещанный доход —9% годовых. Каким будет доход инвестора за вычетом НДФЛ?

Расчет

Купонный доход: 1000*0,09*3 = 270 рублей.

Курсовой доход при погашении облигации: 1000-980 = 20 рублей.

Общий доход: 270+20 = 290 рублей.

Доход за минусом НДФЛ = 290*0,87 = 252,3 рубля.

Таким образом, доход инвестора при длительной инвестиции в 3 года после погашения номинала составил 252,3 рубля или 8,3% в год.

Инвестиция в облигации: критерии выбора ценных бумаг

Рассмотрим подробнее, на что нужно обратить внимание при выборе долговых ценных бумаг, чтобы минимизировать риски и сделать надежное вложение.

Кредитоспособность эмитента

Важным критерием выбора облигации является надежность эмитента. Инвестору предстоит оценить кредитоспособность корпорации, разместившей ценную бумагу. Сделать это можно путем определения рейтинга эмитента.

Для расчета кредитного рейтинга предприятия-эмитента оценивают текущую и прошлую финансовую историю корпорации, размер собственного капитала и уровень долговых обязательств в общей сумме активов. Международные агентства, такие как Moody’s и Fitch, Standard & Poors, часто публикуют рейтинги крупных корпораций. В России такими экспертными агентствами принято считать Эксперт РА, Национальное рейтинговое агентство, РусРейтинг.

Уровень доходности облигации

Не стоит приобретать ценные бумаги, доходность по которым существенно превышает среднюю рыночную. Скорее всего, у таких предприятий наблюдаются финансовые проблемы, вынуждающие их пойти на крайние меры для улучшения привлекательности инвестиционного инструмента — существенно повысить процентную ставку.

Виды доходности:

- текущая – обозначает отношение начисляемого купона к актуальной рыночной цене облигации;

- купонная – процент, который эмитент собирается выплатить по каждому номиналу;

- • эффективная доходность к моменту погашения — полная доходность облигации с учетом реинвестирования купонов.

Оценка рисков

Для инвесторов, вкладывающих деньги в облигации, есть несколько видов риска: кредитный, процентный, инфляционный, а также риск ликвидности. Кредитный риск реализуется при ухудшении платежеспособности эмитента, процентный связан с изменением процентных ставок, а инфляционный – с ростом инфляции.

Риск утраты денежных средств и недополучения дохода по облигациям может быть связан с дефолтом эмитента. Именно поэтому облигации федерального займа (ОФЗ) считаются наиболее надежными. Риск банкротства компаний всегда присутствует, следовательно, таким ценным бумагам присвоена категория риска – средний.

При инвестициях обращайте внимание на ликвидность ценных бумаг. Если они активно продаются и покупаются на фондовой бирже, значит, пользуются популярностью среди инвесторов. Те ценные бумаги, которые легко купить, но сложно продать, считаются менее ликвидными.

Лестница

В стратегии Лестница используется схема не цикличного или кольцевого оборота капитала, а его линейное реинвестирование. Доходы по краткосрочным бондам реинвестируются в другие краткосрочные бумаги. Это создает условия для экспоненциального роста капитала за счет эффекта сложного процента.

Облигационная стратегия «лестница»

Поясним на примере.

Покупаются 3 месячные бонды с купоном 12% годовых за номинальную цену в 100 рублей штука в январе. В марте месяце бумага погашается по цене 120 рублей плюс процент по купону 3%. Итого суммарный доход 20 рублей+3 рубля=23 руб. Инвестор в итоге получает свою вложенную сумму 100 и еще 23 рубля прибыли. Эти деньги в сумме 123 рубля он инвестирует в новый транш бондов со сроком погашения в июне, и так эта цепь может продолжаться сколь угодно долго.

Рекомендуется для использования кумулятивного накопления капитала на сроках более, чем 5 -7 лет. Это связано с тем, что сложный процент при базовой ставке купона, например в 7% годовых, начнет давать свой положительный эффект только на 7 – й год. Тогда норма суммарного процентного дохода превышает 50%.

Особенности:

- Совместимость с ИИС. Не требуется от инвестора совершения многократных сделок купли — продажи ценных бумаг. Период действия этой схемы может быть задан любой.

- Риски. Основной риск — это инфляционный. Так, если использовать только бумаги в рублевом номинале, то есть риск потери части капитала из – за обесценения национальной валюты — рубля, которая происходит периодически каждые 4 — 5лет.

- В сравнении с другими методами. Этот метод обеспечивает существенный выигрыш по общей доходности. Не требует относительно больших затрат времени на управление портфелем.

Стратегия «лестница» — применение в облигациях

Вопрос налогообложения

Известно, что купонный доход облигаций облагается налогом в размере 13%. Выпущенные после 1 января 2022 года корпоративные бонды освобождаются от уплаты налога в том случае, если их доходность не превышает ставку рефинансирования ЦБ на 5%. При покупке ОФЗ налог на купонный доход не начисляется.

Пример расчета выгоды по ОФЗ и корпоративным облигациям с учетом налога

Предположим, доходность ОФЗ составляет 6%, а корпоративных облигаций – 6,8%. Свободная для инвестирования сумма – 150 тыс. рублей. Какие облигации выгоднее инвестору?

Доход при ОФЗ: 150*0,06 = 9 тыс. рублей.

Доход при корпоративных облигациях: 150*0,068*0,87 = 8,874 тыс. рублей.

Таким образом, при незначительном отклонении процентной ставки по корпоративным облигациям от купонного дохода по ОФЗ выгоднее приобретать облигации государственного займа, поскольку на них не начисляется подоходный налог.

ИПИФ финансовых инструментов «Международные облигации» внесен Банком России в реестр ПИФ 16.06.2021, правила доверительного управления № 4471-СД. *DTS (Duration Times Spread) — мера характеризующая волатильность цен облигаций. Рассчитывается как произведение срочности инструмента на кредитную премию. Кредитная премия — разница между доходностью инструмента и безрисковой ставкой схожей срочности. *Сценарии среднегодовой доходности рассчитаны по историческим значениям цен активов из портфеля стратегии и/или индексов, с которыми осуществляется сравнение результатов управления ПИФ в портфеле стратегии, за 5 лет при условии инвестирования в стратегию не менее чем на 3 года. Для расчета нейтрального сценария используется медианное значение доходности из всех возможных значений на заданном временном горизонте, для расчета позитивного сценария используется 10% лучших показателей доходности, для расчета негативного сценария – 10 % худших показателей доходности, для расчета стрессового сценария – менее 1% худших показателей доходности. Приведенные выше сценарии доходности не могут рассматриваться как гарантия или ориентир доходности вложения средств в соответствии с предлагаемой инвестиционной стратегией. Сценарии рассчитаны с учетом комиссий управляющей компании. Акционерное общество «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России №045-06044-001000 от 7 июня 2002 года на осуществление деятельности по управлению ценными бумагами. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12 сентября 1996 года. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с федеральным законом и иными нормативными правовыми актами РФ, заинтересованные лица до заключения договора доверительного управления могут по адресу: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, на сайте ww.sber-am.ru, по телефону или в контактно-информационном центре по телефону. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках. Заключаемый договор доверительного управления не является договором банковского вклада или банковского счета. Передаваемые в управление денежные средства не застрахованы в государственной корпорации «Агентство по страхованию вкладов» в соответствии с федеральным законом «О страховании вкладов в банках РФ», государство, ПАО Сбербанк и компания не дают никаких гарантий сохранности и возврата инвестируемых денежных средств. Услуги по доверительному управлению оказывает АО «Сбер Управление Активами». Денежные средства в управление получает АО «Сбер Управление Активами», а не ПАО Сбербанк. ПАО Сбербанк и АО «Сбер Управление Активами» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга. Услуги по доверительному управлению означает инвестирование денежных средств в ценные бумаги. инвестирование в ценные бумаги влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента. Для направления жалоб, а также внесудебного разрешения споров, связанных с услугами доверительного управления, клиент вправе обратиться в компанию (почтовый адрес: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, телефон, эл. адрес, интернет- сайт: ww.sber-am.ru), в ПАО Сбербанк, в НАУФОР, в Центральный Банк РФ. В случае невозможности внесудебного урегулирования спора клиент вправе обратиться в суд.

Как купить облигации

Чтобы вложить деньги в облигации, необходимо выбрать брокера и открыть брокерский счет. Список брокеров можно найти на Московской бирже. При выборе брокера рекомендуем обратить внимание на наличие у него лицензии Центрального банка России. Без нее брокер не имеет права совершать операции на бирже. Узнать, есть ли у брокера лицензия, можно на сайтеЦБ России.

Еще один важный критерий выбора — тарифы на услуги. Кроме комиссии за сделки, брокер может брать плату за услуги депозитария, обслуживание счета, ввод и вывод средств, использование торговой платформы, голосовые поручения на совершение сделки, смс-оповещения.

ИИС

Инвестировать в облигации можно через индивидуальный инвестиционный счет (ИИС). Он открывается через брокера и дает право на получение налогового вычета в размере 13% (не более 52 тыс. рублей в год). Пополнять счет и оформлять вычет можно ежегодно при условии наличия официального налогооблагаемого дохода.

Особенности ИИС:

- максимальный размер взноса – до 1 млн рублей в год;

- ежегодно при выборе вычета типа «А» можно получать вычет в размере до 52 000 рублей;

- вычет типа «Б» позволяет не платить налог на доход от инвестирования;

- минимальный срок использования ИИС – 3 года;

- гражданин может открыть только один счет.

Если вам срочно понадобятся деньги и вы захотите снять их со счета, будьте готовы к тому, что вам придется вернуть полученный налоговый вычет.

Главный минус облигаций

Облигации больше подходят тем, кто хочет сохранить, а не приумножить капитал, так как их самый весомый минус – низкая доходность. Если вычесть коэффициент инфляции, доходность вообще не превысит 1-2% годовых. Если инвестору важнее доходность, лучше значительную часть портфеля держать в акциях.

В 2018-2020 годах ключевые ставки были на низком уровне. Инвесторы воспользовались этим и приобрели длинные облигации с фиксированным купоном. В итоге доходность оказалась более высокой. Но сейчас ставки еще ниже, поэтому доходность государственных облигаций упала до нулевых значений, а в некоторых странах даже до отрицательных.

Чтобы получить более высокий доход, можно инвестировать в облигации не развитых, а развивающихся экономик. Доходность у таких бумаг выше, но и риск тоже.

Помните, что у всех высокодоходных облигаций высокий уровень риска. Нужно обладать достаточными знаниями, если планируете брать такие активы в свой портфель. Не забывайте при этом о диверсификации. Покупайте облигации разных государств и корпораций.

На доходность облигаций влияет то, что с января 2022 года со всех облигаций нужно оплачивать налог 13% для резидентов и 30% для нерезидентов Российской Федерации. Это нововведение касается любых облигаций: ОФЗ, корпоративных, муниципальных. Исходя из этого наиболее «безопасный» актив на фондовом рынке стал не таким привлекательным для вложений.

Хуже всего ситуация сказалась на консервативных инвесторах и тех, у кого короткий горизонт планирования до 5 лет. Но и по вкладам введен налог на полученную прибыль. Поэтому каждому инвестору следует самостоятельно подсчитать возможные потери и риски и принять правильное решение для сохранения и приумножения капитала.