Облигации (ценная бумага, далее по тексту ЦБ) выпускаются на определенный срок. Эмитент (продавец долговых бумаг) при продаже фиксирует, когда наступает дата погашения облигации. Помимо даты клиент обязан обратить внимание на процедуру выкупа, каким образом переводятся деньги с учетом начисленных процентов. Особое внимание следует уделить налогообложению. Рассмотрим, как можно вернуть деньги по ЦБ, нужно ли платить налоги и в каком случае предусмотрено досрочное расторжение оферты.

Что означает погашение облигаций

Погашение облигации – это дата, в которую они перестают существовать, и происходит выплата купона. Простыми словами, заканчивается долговая расписка, и продавец выплачивает покупателю проценты, в заранее установленные сроки.

Важно учитывать, что период действия зависит от их вида. Различают (можно приобретать по своему выбору разные):

- Краткосрочные, до 12 месяцев.

- Среднесрочные, от года до 5 лет.

- Долгосрочные, более 5 лет.

Срок, в течение которого действует ЦБ, принято называть обращение. По факту погашение – это окончание периода обращения, когда эмитент выкупает ее обратно.

Дата выкупа дополнительно прописывается в спецификации инструмента. К примеру, если сделка оформляется на Московской бирже, то дату можно посмотреть в карточке приобретенной ЦБ.

Как заработать на акциях с высоким риском

В США и Европе частные инвесторы нередко прибегают к инструменту ETF — биржевому инвестиционному фонду. В России также распространен БПИФ — биржевой паевый инвестиционный фонд. Она эти инструмента доступны на Московской бирже и относятся к высокорисковым финансовым инструментам.

Этот метод является отличным дополнением к предыдущей стратегии, основанной на биржевых облигациях Московской биржи. Диверсификация рисков позволяет инвестору практически полностью защититься от потенциального убытка, а крупный доход от акций (сейчас БПИФ и ETF демонстрируют около 18% годовой прибыли) заметно увеличивает прибыльность стратегии в целом.

Минусы

Очевидно, что инвестиции в высокорисковые инструменты сопряжены с некоторым шансом убытков. Да, за последние 10 лет оба описанных инструмента демонстрировали уверенный рост. Но ни биржа, ни государство, ни аналитики не могут гарантировать, что эта тенденция продолжится и дальше. Всегда есть риск, что ваша покупка совпадет с периодом корректировок или даже обвала котировок на выбранный актив.

Процедура погашения

Погашение облигаций это стандартная процедура, единая для всех типов бумаг. Как и для получения купона, ждать даты выкупа необязательно. Можно купить или продать ценную бумагу в любое время, в течение обращения. Главное, обратить внимание на ликвидность, которая бывает низкой и высокой.

Облигации с фиксированной датой погашения

Большинство ЦБ выпускаются с фиксированной датой выкупа. Это означает, что в указанный день продавец сделает перевод денег, равный номинальной стоимости.

После того, как средства поступят на счет клиента, их можно снимать или использовать для приобретения новых активов. Если ЦБ была куплена по цене ниже номинала, то инвестор получит дополнительный доход. К примеру, рыночная цена на дату покупки была 900 р., а на дату продажи 1000 р. В данном случае 100 р. – это и есть прибыль.

При дисконтном типе предусмотрена только выплата номинала, без купонного дохода (КД). При этом выделяют 2 способа расчета:

- Денежный, когда переводится вся переменная сумма.

- Неденежный, при котором применяется альтернативный метод погашения.

Облигации с офертой

Этот случай намного сложнее способа с фиксированной датой. В этом случае заключается договор, согласно которому прописано требование досрочного возврата, ранее установленного срока. При этом оплата происходит по номинальной или установленной цене.

Важно принимать во внимание, что эмитент самостоятельно принимает решение о возврате денег.

Есть два вида оферт:

- PUT – когда погасить, решает покупатель.

- Call – решение остается за продавцом.

Погашение амортизационных облигаций

Амортизация – эта рассрочка по оплате дохода. Т.е. номинальная стоимость перечисляется на счет клиента не сразу, а несколькими платежами. Такой способ в первую очередь выгоден эмитентам, поскольку они сами принимают решение, в течение какого времени будут возвращены деньги.

Следует учитывать, что по купонным выплатам процент начисляется не со всей номинальной стоимости, а только от суммы задолженности. Рассмотрим на примере такой вид оплаты.

Пример! Илья Васильевич купил облигацию, стоимостью 3 000 р., со сроком обращения 3 года. Купонный процент – 15%. Оплата происходила следующим образом:

- 1 год. Получил 1 000 р. и дополнительный процент, рассчитанный по формуле: 3000 * 15% = 450 р.

- 2 год. Фиксированные 1 000 р. А проценты рассчитывались по формуле: 3000 – 1000 = 2000 * 15% = 300 р.

- 3 год. Как и за прежние годы 1000 р. и проценты 150 р. Расчет процентов: 3000 – 1000 – 1000 = 1000 * 15%.

Если бы по оферте был установленный купонный доход, то Илья Васильевич получил бы (при 15%) 1350 р. за весь промежуток времени, вместо 900 р. При этом 3000 р. вернулась бы покупателю в конце периода.

Погашение фондов облигаций

Особенность данного вида заключается в том, что у каждой ЦБ свой срок возврата. При этом в течение действия оферты состав фонда может изменяться (обновляться). Специалисты отмечают, что пай фонд – это своего рода вечная облигация, без фиксированной цены. Стоимость ее зависит исключительно от рынка, спроса и предложения. Также влияет ключевая ставка.

Дополнительно могут быть подобраны фонды ЦБ, по которым дата выплаты совпадает. В таком случае в назначенный день фонд расформировывается, и клиент получает деньги. Минус заключается в том, что заранее узнать стоимость пая практически невозможно. Можно только предугадать ориентировочную цену.

Облигация или аблигация? Разбираемся в тонкостях вопроса

Мы не будем гадать, как это делала знаменитый персонаж Ларисы Удовиченко, а попытаемся разобраться.

Итак, в широком смысле, облигация — это по сути долговая расписка, с четко сформулированным доходом для ее держателя в виде купонных выплат, с возвратом номинала через фиксированный период времени.

Если провести параллели со всем понятным банковским депозитом, то номинал облигации — это сумма которую вы вносите на депозит, а купонный доход — это проценты, выплачиваемые банком за использование ваших денег.

На вопрос — почему облигации, а не депозит, ответим старым советским анекдотом:

Рынок, вдоль забора сидят три бабушки, продают семечки. У двоих цена 3 рубля за стакан, а у третьей 5 рублей. Возмущенный покупатель спрашивает:

— Бабушка, а почему у всех семечки по 3 рубля, а у вас 5?!

— Потому что 5 рублей — это больше, сынок…

Доходность по облигациям всегда выше доходности депозита. Это правило надо запомнить раз и навсегда и больше не забивать себе голову этим вопросом. А кому интересно — добавим, что выпускающему облигацию в большинстве случаев дешевле привлечь средства таким способом, чем брать кредиты у банков.

Итак, мы разобрались, зачем и почему нужны облигации, теперь давайте разберемся, что вообще у них под капотом.

Номинал

Цена облигации на момент выпуска. Неизменяемый параметр облигации вплоть до погашения. Именно эту сумму возвратит вам эмитент в день ее погашения.

Обычный размер номинала российских облигаций — 1000 рублей.

Срок обращения

Каждая облигация выпускается на строго ограниченный срок. Он может быть и 1 год, и 30 лет. И все время обращения облигации ее владелец получает купонный доход.

По прошествии срока обращения последнему владельцу выплачивается номинальная стоимость облигации.

Биржевая/рыночная стоимость

Как с любым другим биржевым инструментом, цена облигации определяется спросом и предложением. Вы можете продать или купить облигацию как выше, так и ниже ее номинала, в зависимости от текущего рыночного спроса.

Амортизация

Эмитент, выпустивший облигацию, вместе с купонным доходом может гасить часть номинала облигации. Естественно, при погашении части номинала база, от которой считается процент купонного, снижается, что приводит к уменьшению купона.

Например, 5 летняя облигация номиналом 1000 рублей, с величиной купонного дохода 10% годовых амортизируется каждый год в равных долях. Это значит, что через год вместе с купоном в размере 100 рублей (10% от 1000 р.) вернется еще часть номинала в размере 200 рублей. Еще через год, в связи с уменьшением номинала на 200 рублей, 10% купон будет начислен уже на номинал 800 рублей и составит уже 80р.

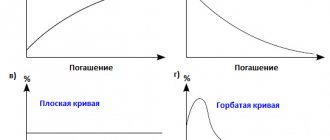

Доходность

Этот параметр облигации позволяет вам сориентироваться и соотнести ее текущую рыночную стоимость с доходом, который вы можете получить от владения бумагой.

Купонная или номинальная — рассчитывается от номинала, исходя из суммы дохода между купонными выплатами. Например, ставка купона 12% годовых. Купоны выплачиваются поквартально, значит купонная доходность составит 12% / 4 = 3%

К погашению — отображает доходность на каждый вложенный рубль. На этот параметр необходимо ориентироваться, если планируете держать облигацию до дня ее погашения.

Выплата дохода

По форме выплата доходов облигации делятся на дисконтные и купонные.

Дисконтные облигации на старте продаются эмитентом ниже номинальной стоимости, а погашаются уже по номиналу.

Например, размещается на бирже облигация по цене 900 рублей, номиналом в 1000 рублей. В день погашения владельцу выплачивается номинальная стоимость, т.е. доход от облигации составит 100 рублей.

Купонные облигации эмитентом размещаются сразу, продаются строго по номиналу, но в течении срока обращения по ним выплачиваются проценты (купоны). Начисляются купоны на каждый день обращения и накапливаются до даты выплаты купонного дохода. Регулярность выплаты может быть и месяц, и квартал, и год. Сумма начисленного купонного дохода между выплатами называется накопленным купонным доходом (НКД).

Накопленный купонный доход — это гарантированная прибыль, которую у вас уже никакие враги отнять не смогут. Даже если вы продаете облигации в период между выплатами купонного дохода, покупатель возвратит вам накопленный вами купонный доход за все дни владения бумагой, начиная от дня последней выплаты купона.

Если вкратце, то на этом можно уже останавливаться. Осталось только поговорить о надежности адекватного срока владения этой самой облигации.

Начнем со сроков. Приобретать облигации с учетом комиссии брокера на их покупку и продажу имеет смысл для владения ими хотя бы 6 месяцев. Как правило накопленный купонный доход за этот период покроет комиссии и даст хоть и небольшой, но доход.

Что касается надежности. Чем надежнее заемщик (эмитент), тем выше вероятность и выплат дохода и погашения облигации. Но, обратной стороной такой надежности выступает низкая доходность.

Самый простой пример: имеем три заемщика — мама, сослуживец и сосед по гаражу с незаживающим алкоголизмом. Мама — самый качественный заемщик, вернет со 100% вероятностью, еще и пирожками накормит. Доходность — пирожки, риск нулевой. Сослуживец — вроде бы никуда не денется, работаете вместе, но явно может подлец затянуть с выплатой. Заманивает только тем, что готов вернуть долг с процентами. Доходность уже выше, но риски своевременной выплаты растут.

Ну и самый экстремальный вариант — сосед алкаш. Обещает горы золотые (особенно когда трубы) горят, но вы прекрасно понимаете, что вероятность возврата долга такая же, как ваш шанс отнять у него бутылку. Но при этом вы можете договориться, что за невозврат средств, он отдаст вам гараж. Риски о-го-го, но и вероятная доходность соответственно.

К чему мы ведем все это многословное повествование?

Если вы оооочень осторожный инвестор, то облигации самый подходящий и безопасный для вас инструмент познакомиться с рынком ценных бумаг.

Если вы не можете или не хотите самостоятельно разбираться в тех нехитрых параметрах, которые мы указали выше, наши опытные специалисты собирают и ежемесячно публикуют инвестиционные идеи по облигациям, сбалансированные по параметрам риск-доходность.

Досрочное погашение облигаций

Досрочное погашение облигаций (бонда) регулируется Законом «О рынке ценных бумаг». Согласно ст.17.1 покупатель имеет право досрочно расторгнуть оферту, если эмитент нарушил обязательства.

Причины:

- Эмитент не перевел на счет клиента начисленные проценты в установленные договором сроки (обычно дается на операцию 10 дней).

- Долговые обязательства без финансового обеспечения. В таком случае инвестор имеет право досрочно расторгнуть договор и получить в течение 15 дней деньги.

Можно расторгать договор по собственному желанию. Единственный нюанс, который следует учитывать – в таком случае инвестор практически всегда остается в убытке.

Дополнительно выделяют частичное погашение облигации (амортизация). Такой вид предлагают многие муниципалитеты. Выплата по амортизации означает, что средства переводятся частями.

Пример выплаты амортизации бонда:

Чтобы понять, стоит досрочно расторгать или нет, следует сделать расчет. Рассмотрим, как самостоятельно его сделать и понять процент потерь.

Допустим, приобретена ЦБ на 1 год, номинальной стоимостью 1000 р. За год предусмотрены четыре купонные выплаты по 60 р. Сделка оформлена по цене 120%.

Расчет:

| Условие | Выкуп в конце срока | Выкуп после первой купонной выплаты. Эмитент объявил цену 100%. |

| Расходы на покупку | 1000 р. (номинал) * 120% = 1 200 р. | 1000 р. (номинал) * 120% = 1 200 р. |

| Сумма к возврату клиенту | 1000 р. (номинал) + 60*4 (купоны) = 1240 р. | 1000 р. * 100% + 1 купонная выплата 60 р. = 1 060 р. |

| Доход | 1240 р. (сумма к возврату) – 1200 р. (расходы на покупку) = 40 р.40 р. (чистая прибыль) * 100/1200 р. = 3,33% годовых. | 1060 р. – 1200 р. = -140 р. (убыток)- 140 * 100/1200 = — 11,67% годовых. |

| Примечание | При расчете не учитывался купонный доход. | Потеря своих денег. Зависимость купонной выплаты в данном случае играет большую роль. |

Получается, если спустя первую купонную выплату будет оформлено досрочное расторжение, инвестор остается в минусе.

По какой цене продавать

Разумеется, не существует точной формулы определения оптимальной цены продажи облигации. Но трейдер может рассчитать подходящую цену по множеству характеристик, в первую очередь по средневзвешенной и рыночной стоимости облигаций — эти показатели публикует Московская биржа. Средневзвешенная цена рассчитывается в течение торгового дня, а рыночная — только при закрытии торговой сессии.

Более справедливую цену актива вычисляют так:

- Определяют точный показатель дюрации ценной бумаги, которую нужно продать. Эти данные публикуют на таких агрегаторах, как, например, Rusbonds или Cbonds.

- Выбирают другую облигацию, самую близкую по показателю дюрации к активу, который подлежит продаже.

- Анализируют изменения доходности этих двух ценных бумаг за последние 2–3 недели.

- Определяют средний спред продаваемой облигации по отношению к ценной бумаге со схожим показателем дюрации.

- Рассчитывают эффективную цену продажи. Для этого нужно сложить текущую доходность второй облигации на Московской бирже со спредом продаваемого актива.

Если речь идет об ОФЗ-н, то цену продажи определяет банк, и она равна цене покупки.

Налогообложение

Налоговое законодательство изменилось в конце 2022 года. Согласно новым изменениям инвесторы обязаны платить налоги с купонного дохода. Простыми словами – с прибыли, которую получили, надо заплатить 13% для граждан РФ и 30% для иностранцев. Поправка вступила в силу с 1 января 2022 г.

Если клиент оформил ИИС (индивидуальный инвестиционный счет), по которому куплены облигации и выбран вычет типа «А», то взносы с купона автоматически будет удерживать брокер. Клиенту ничего платить в этом случае не нужно! Многие российские брокеры выступают налоговыми агентами.

В случае, когда по ИИС выбран тип «Б», то инвестор освобождается от оплаты 13%. Если оформлен другой тип договора, то клиенту лучше всего заранее обратиться к брокеру, для уточнения информация по поводу налогообложения. Если 13% не будут оплачены брокером, клиенту потребуется самостоятельно подать декларацию.

Важно! НДФЛ с купонов можно вернуть с помощью налогового вычета. Все доступные вычеты представлены на официальном сайте ФНС. Подать декларацию можно удаленно, при наличии личного кабинета на сайте налоговой службы. При его отсутствии следует обратиться в федеральную налоговую службу.

Как платить налоги

Купонный доход по всем облигациям облагается 13% НДФЛ. Тот же налог действует и на прибыль от спекуляций. Большинство российских брокеров выступают сразу в роли налоговых агентов, а потому подавать налоговую декларацию самостоятельно вам не нужно — брокер сделает это за вас, а на вашем счете появится чистая прибыль.

Торговля облигациями на Московской бирже способна приносить вполне приличный доход — от 13 до 18% годовых. Не забывайте, что этот инструмент лучше всего подходит для долгосрочного инвестирования. Облигации — эффективный способ значительно снизить риски и приумножить свой капитал, практически не работая на бирже.

Надеюсь, эта статья помогла вам усвоить основные стратегии заработка на облигациях. Если вы узнали что-то новое и интересное, поделитесь этим материалом с друзьями в соцсетях.

Куда поступают деньги при погашении

При оформлении оферты брокер с покупателем оговаривают способ получения доходов. На практике используется несколько счетов:

- ИИС (Индивидуальный инвестиционный счет). Тинькофф банк предлагает открыть счет держателю ЦБ бесплатно и пополнять после, на любую сумму. В Сбербанке для открытия ИИС следует внести минимальный взнос – 10 000 рублей. На практике финансовые эксперты рекомендуют открывать инвестиционные счета для получения налогового вычета, или чтобы не платить с полученной прибыли налог.

- Обычный брокерский счет. Открыть его можно бесплатно в банке или через брокера, который продал ценные бумаги. При выборе счета следует обратить внимание на комиссию за вывод и сроки зачисления денег. К примеру, Тинькофф предлагает вывести бесплатно деньги только на карту своего банка. После снять деньги через банкомат другого банка без комиссии. Перечисления на карты сторонних банков у них не предусмотрены.

- Банковский счет. Открывается бесплатно и не требует обязательного размещения на нем денег. Снять полученный доход можно только через кассу офиса, в котором он открыт. В качестве альтернативного варианта можно оформить перевод на карту любого банка с учетом комиссии.

На практике доход выплачивается на счет, где они были размещены.

Подводя итог, можно отметить, что процедура погашения зависит от таких факторов, как: вид ЦБ, дата эмиссии, сколько действовала в выпуске (обращении). Следует понимать, что это может быть перевод одним взносом в конце действия оферты или частями (рассрочка, в случае амортизации). Ценная бумага может быть возвращена досрочно. Инициатором может выступить не только клиент, но и эмитент. Неважно, когда облигация продана, следует помнить про налогообложение. На практике 13% от полученного дохода выплачивает брокер, а не ее держатель.