olegas Сен 20, 2022 / 127 Views

Облигация — это долговой финансовый инструмент выпускаемый эмитентом (в качестве которого могут выступать как частные компании, так и государство) с целью занять у инвесторов деньги под определённый процент. В качестве компенсации за пользование деньгами инвесторов, эмитент облигаций выплачивает им вознаграждение в одной из следующих форм:

- В виде купонного дохода (оговоренного процента от номинальной стоимости приобретённых облигаций). Такие облигации принято называть процентными;

- В виде дисконта (когда облигации изначально продаются дешевле той номинальной стоимости, по которой они выкупаются у инвесторов впоследствии). Такие облигации называют дисконтными.

Облигации с амортизацией долга относятся к процентным. Амортизация долга, в данном случае, представляет собой ни что иное, как постепенную выплату определённых частей от номинальной стоимости облигации в течение всего периода её обращения.

То есть, другими словами, облигация с амортизацией подразумевает не единоразовое погашение долга перед инвестором в конце срока своего обращения, а предполагает его погашение по частям. При этом расчёт каждого очередного купонного платежа производится на оставшуюся часть долга.

Что это такое

Для тех кто забыл (или не знал). Как работают обычные облигации с постоянным доходом (ПД).

Эмитент выпускает долговые бумаги на определенный срок. С заранее известным размером и периодичностью купонов.

Каждый год инвестор, купивший облигации, будет получать фиксированную прибыль в виде купонов. В конце обращения облигации эмитент возвращает номинальную стоимость бумаги.

Пример.

- Номинал облигации — 1000 рублей.

- Срок обращения — 5 лет.

- Ставка по купону 10% годовых.

- Выплаты — 2 раза в год.

Инвестор за 5 лет получит 10 купонов по 50 рублей. Или 500 рублей за все время. Плюс в конце срока, эмитент погасит актив (вернет номинальную стоимость) — 1000 рублей.

Облигации с амортизацией долга означает, что эмитент будет выплачивать не только купоны, но и гасить частями часть основного долга. Не дожидаясь окончания срока обращения.

Не поняли?

На примере.

Эмитент (какой-нибудь Газпром) выпускает облигации с амортизацией долга. На 5 лет. Номинал 1 000 рублей. Купон — 10% в год. По бумаге предусмотрены амортизационные выплаты по 20% за каждый год.

Через 1 год инвестор получит 10% в виде купонов от 1 000 рублей. Или 100 рублей. Плюс амортизационные отчисления — 20% (от номинала в тысячу). Или 200 рублей.

Итого за первый год — 300 рублей.

Через второй год, купонный доход будет начислен уже с остатка номинала или с 800 рублей. Прибыль — 80 рублей. Плюс снова амортизация долга — 200 рублей. Итого на руки 280 рублей.

На третий год — получаем 260 рублей (60 купон + 200 амортизация).

Четвертый год — 240.

Пятый — 220 (купон 20 рублей с остатка стоимости + возврат остатка от номинала 20%).

Инфа в тему: 11 самых популярных вопроса про облигации

Как не потерять деньги на ОФЗ

Все расчёты выше — номинальная доходность. В реальности она почти всегда будет немного ниже, потому что есть траты, которых не избежать.

Отличать номинальную ставку от эффективной

Облигации — рыночный инструмент: они торгуются на бирже, и их цена постоянно меняется. К примеру, номинал ОФЗ 26207 равен тысяче рублей, но в 2022 году бумагу можно было купить за 979,5 рубля, а в 2020 — за 1173,8.

Помимо этого, инвестор должен заплатить «накопленный купонный доход» предыдущему владельцу бумаги. Например, 16 августа 2022 года придётся отдать 1069,3 рубля за саму облигацию и ещё 13,4 за купоны.

Сверху — цена облигации по данным последней сделки, в процентах от номинала. НКД — накопленный купонный доход, который придётся заплатить предыдущему держателю бумаги. Скриншот: Московская биржа.

Фактически инвестор заплатит не тысячу рублей, а 1082,7 рубля. Из‑за этого эффективная доходность ценной бумаги автоматически упадёт с 8,15 до 6,83%.

Учитывать потери на комиссиях и налогах

Кроме рыночных издержек, инвестору придётся учесть и комиссии брокера. В среднем организации берут 0,3% с каждой операции. Предположим, что инвестор купил 10 штук ОФЗ 26207 — они обойдутся в 10 827 рублей, а с учётом комиссии — в 10 859.

Затем придётся заплатить налоги — их в России платят брокеры, подавать отдельные декларации не нужно. Но реальную доходность тоже снижается. С января 2022 года все облигации в России облагаютсяФедеральный закон от 1 апреля 2022 года №102 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», статья 2, пункт 4.3 налогом на купонный доход — раньше государственные облигации от этого освобождали. В конце 2022 года инвестор получит 812,8 рубля купонного дохода. С них придётся заплатить 13% налога, то есть 105,7 рубля.

Номинально инвестор мог бы заработать 812,8 рубля только на купонных выплатах. Фактически же он получит 687,1 после вычета комиссии и налога.

Для чего их выпускают

Когда эмитент (компании, государство или муниципальные области) выпускают облигации, они берут деньги в долг. С обязательством выплаты процентов по купонам и основного долга в конце срока обращения.

Главная сложность или проблема. В последний день обращения бумаг, нужна «огромная куча» денег, дабы расплатиться со всеми держателями облигаций.

А где ее взять?

Откладывать заранее. Замораживая деньги. Копить-копить. И еще раз копить. А вдруг денег не наберется? Снова занимать на стороне?

А можно выпустить амортизационные облигации. Погашая долг небольшими партиями в течение всего срока.

Правило постепенного досрочного погашения выгодно компаниям, с постоянным денежным потоком.

Примеры.

Возьмем какой-нибудь Магнит. Для расширения бизнеса (открытия новых магазинов) нужны деньги. 900 миллионов. Средства привлекли при помощи выпуска облигаций. Компании нужно около года от момента сбора денег до запуска торговых точек. Потом они начинают генерировать прибыль. И Магнит имеет возможность часть этой прибыли направлять на уменьшение долга.

Лукойл. Для разработки и запуска нового месторождения привлекаются деньги инвесторов. Старт проекта запланирован через 5 лет. После этого новая нефть (и новые деньги) потекут рекой. На эти деньги можно амортизировать долг. Значит выпускаем аналогичные облигации.

Плюсы для эмитента:

- Снижения перекоса размера выплат. Компания, небольшими частями, безболезненно для бизнеса постепенно отдает основной долг.

- Экономия на выплаты по купонам. Амортизируя облигации, общий долг снижается. Проценты платятся уже с меньшей суммы.

Амортизационные облигации напоминают потребительский кредит или ипотеку. Заемщик, получая кредит в банке, ежемесячно платит проценты по кредиту + часть долга. Это более щадящий режим выплат, если бы нужно было выплачивать только проценты. А лет через 5-10 отдать сразу весь долг единовременно.

Что такое амортизация. Понятно и по-бухгалтерски правильно

Разбираем вроде бы понятную амортизацию так, как это делают на качественных бухгалтерских курсах и в ВУЗах.

Амортизация (Amortization) — это перенос стоимости основных средств и нематериальных активов на себестоимость продукции, работ или услуг. Дальше для экономии места я буду говорить только об основных средствах, но все сказанное относится и к нематериальным активам.

Введу еще пару терминов, а потом объясню, как это работает.

1. Срок полезного использования (СПИ) — период времени, в течение которого основное средство способно приносить компании экономическую выгоду.

2. Первоначальная стоимость (ПС) — сумма затрат на приобретение основного средства. Сюда входят все затраты, которые были понесены до момента ввода в эксплуатацию, включая доставку, страхование в пути, растаможку, разгрузку, пуско-наладочные работы. Не входят НДС и акцизы.

Смысл амортизации в ежемесячном включении части ПС в себестоимость продукции. Это нужно для того, чтобы получать в составе выручки достаточно денежных средств для замены отслуживших свое основных средств новыми. Цена продукции должна окупать все расходы на ее производство и продажу. В том числе амортизацию. Иначе рано или поздно настанет момент, когда производить будет не на чем. Многие предприниматели выбрасывают амортизацию из управленческого учета. Не делайте этого.

Не считать амортизацию расходом все равно, что жить в домике из печенья и потихоньку есть его.

Основные средства используются для производства многих единиц продукции, поэтому их стоимость «размазывается» на себестоимость этих единиц в течение всего СПИ. Если включить ПС в расходы сразу при их приобретении, то себестоимость в этом месяце резко подскочит вверх. При этом основным средством компания будет пользоваться еще долго.

Пример 1.

Кофейня приобрела кофе-машину за 106 тыс. руб. Еще 2 тыс. руб. заплатила за доставку. Итого ПС составила 108 тыс. руб.

Допустим, в месяц продается 300 стаканчиков кофе. Если отнести ПС на расходы сразу после приобретения кофе-машины, то на каждый стаканчик придется 360 руб. (108 тыс. руб. / 300). Это, не считая стоимости зерен и прочих составляющих себестоимости. А все следующие стаканчики будут как будто бы бесплатными. Предприниматель сначала зафиксирует убыток, которых нет, а потом будет продавать недооцененный кофе. И может принять неправильное решение продавать их близко к этой «себестоимости», лишая себя возможности погасить этот убыток.

Амортизация позволяет распределить ПС на всю продукцию, которая будет произведена при помощи основного средства. Самый простой способ амортизации — линейный. Он подразумевает равномерное списание ПС в течение СПИ.

Пример 2.

Вернемся к кофе-машине. Производитель указал, что ее нормальный срок службы 3 года. Значит, экономические выгоды в виде выручки от продажи кофе будут поступать в кофейню в течение 3 лет. Тогда в год нужно списывать на себестоимость 1/3 от ПС, а в месяц — 1/36. Это позволит каждый месяц начислять 3000 руб. амортизации. Каждый стаканчик станет дороже на 10 руб. Эту сумму надо закладывать при ценообразовании.

И еще небольшой, но важный нюанс. Вопреки устоявшемуся в бухгалтерских кругах мнению, СПИ не устанавливается раз и навсегда. И не определяется Классификацией основных средств, включаемых в амортизационные группы. Все это верно лишь для налогового учета. В бухучете СПИ — оценочное значение, которое определяется, исходя из предполагаемой продолжительности потока экономических выгод от использования основного средства. Оно должно пересматриваться, если эта продолжительность изменилась. Так предписывает ПБУ 21/08 «Изменение оценочных значений». Амортизация после этого начисляется уже в других суммах.

Источник — Переводчик с бухгалтерского

Гость, прокачайся в профессии!

Пройдите курс повышения квалификации по теме «Управленческий учет с нуля до внедрения». 120 ак.часов, обучение онлайн 1 месяц, официальное удостоверение.

При записи на курс до 6 февраля подарок 12 тысяч рублей — 3 месяца безлимитных консультаций от лучших экспертов «Клерка».

Программа курса

Виды облигаций с амортизацией

Как и обычные долговые бумаги, различаются по эмитенту:

- государственными или ОФЗ (к названию добавляется аббревиатура -ад).

- муниципальные;

- корпоративные.

Расшифровка ОФЗ-ад — облигации федерального займа с амортизацией долга.

У каждой бумаги свой алгоритм и особенности амортизации долга.

Несколько примеров:

- Первая амортизационная выплата. Амортизация может стартовать со второго года, через 3 года, 5 лет и так далее (с момента выпуска в обращение). То есть, без амортизационный период облигации будут больше походить на обычные бумаги с постоянным купоном.

- Гашение долга равными долями каждый год (или через равный период времени). Например, по 10% от номинала.

- Амортизация на равными долями. Первая выплат 10%, вторая 15%, третья снова 10%, четвертая 5%, пятая — 25%.

- Возврат долга через различные промежутки времени. Например, первая выплата будет через 3 года, следующая через год, потом через 1,5 года. И так далее.

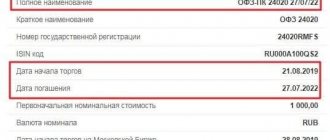

Облигации федерального займа (ОФЗ-ад). Ровный график платежей и погашение равными долями. Просто и понятно.

График погашений (амортизация) по ОФЗ-ад

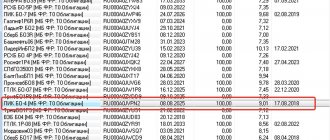

Пример по муниципальным облигациям. Выпустили в обращение в июле 2017 году. Первая амортизация долга назначена через 4 года с «копейками». Периодичность выплат «рваная». Долг погашается неравными частями.

Амортизация долга по муниципальным облигациям

Нужно знать! Выплата основного долга и купонов могут не совпадать по времени.

Метод списания по сумме лет использования

Ускоренный метод, который списывает большую часть стоимости ОС в первые годы использования. Расчет амортизации основных средств проводится на основе первоначальной стоимости и суммы оставшихся лет полезного использования.

Норма амортизации = Оставшийся СПИ : Сумма лет СПИ х 100%

Сумма лет СПИ = 8 + 7 + 6 + 5 + 4 + 3 + 2 + 1 = 36

Норма амортизации (первый год) = 8 : 36 х 100% = 22,2%

Норма амортизации (второй год) = 7 : 36 х 100% = 19,4%

Отчисления = Первоначальная стоимость х Норма амортизации

500 000,00 х 22,2% = 111 111,11 (руб.) — сумма амортизации за первый год;

111 000,00 : 12 = 9 259,26 (руб.) — ежемесячные отчисления в первый год.

Какая выгода для инвестора

Что выгодно для компании, не всегда выгодно для инвестора.

Мы имеем постоянно снижающиеся со временем купонные выплаты. Плюс постоянная необходимость куда-то пристраивать освободившиеся суммы (от возврата долга). Да и разбираться в этих графиках платежей: нужно отдельно смотреть по каждой бумаге информацию. Когда начнут возвращать долг? Какими долями? С какой периодичностью. Ужас.

Поэтому такие облигации не очень жалуют инвесторы. Ликвидность по ним в разы ниже.

Гораздо проще выбрать другие виды облигаций: с постоянным доходом или защитой от инфляции. И получать более-менее стабильные фиксированные выплаты.

Для себя я вижу плюс в использовании облигаций с амортизацией (и то сомнительный) — если есть вероятность повышения процентных ставок в будущем.

Цепная реакция. ЦБ повышает процентную ставку. Начинают выходить в обращение новые бумаги с более высокой доходностью. «Старые бумаги» с прошлыми низкими купонами падают в цене.

Денежный поток от амортизационных облигаций, как раз позволит направлять деньги на покупку новых, более прибыльных бумаг. Но здесь тоже все зависит от установленного размера выплаты долга. Вернувшиеся вам 5-10% от номинала, особой погоды не сделают.

Второй плюс (тоже не ахти какой). Снижение риска дефолта эмитента в будущем. В момент обращения бумаг, он (эмитент) амортизирует львиную долю долга. И в момент погашения бумаги — проще собрать остатки долга на выплаты.

Срок полезного использования

Расчет амортизации основных средств регламентируется Налоговым Кодексом, если компания с помощью амортизационных отчислений уменьшает базу по налогу на прибыль. Для правильного определения срока полезного использования объекта (СПИ) нужен классификатор. В справочнике указано, что станок для обработки бетона относятся к пятой группе, срок использования 7-10 лет. В этих рамках можно выбрать период начисления.

Если амортизация нужна для управленческого учета, компания может сама установить этот срок. Чем он короче, тем больший размер амортизации будет перераспределяться на затраты, это может привести к повышению себестоимости продукции. И наоборот, если срок выбран очень длинный, оборудование может выйти из строя до того, как полностью самортизируется. Расчет амортизации основных средств предполагает разные методы, но компания может выбрать только один из них. Поменять способ можно один раз в пять лет.

Отчисления начинаются со следующего месяца после покупки. Если «Бетония» купила станок в июле, то в августе будет первое начисление.

Где смотреть информацию

На сайте про облигации — rusbonds.ru. Проходим бесплатную регистрацию (без нее не дает делать поиск и выборку по бумагам).

Переходим в «Поиск». Задаем фильтрацию для отбора по параметрам:

- Состояние выпуска — «В обращение»

- Амортизация — «Есть»

По желанию, в поле «Сектор рынка», можно сделать отбор по видам облигаций: ОФЗ, корпоративные или муниципальные.

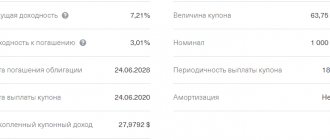

Как узнать доходность

Из-за особенностей выплат, рассчитать денежный поток и доходность от инвестиций сплошной геморрой.

Мало того, что амортизация долга может быть плавающей, да еще и выплаты по купонам постоянно уменьшаются.

Готовую информацию о доходности смотрим в карточке. В разделе «Доходность».

Либо в торговом терминале (если точно знаете, что перед вами бумаги с амортизацией долга).

На примере ОФЗ-ад. Обратите внимание на оборот по бумагам. По обычным (с постоянным купоном) он составляет несколько десятков-сотен миллионов.

«Наши» едва дотягивают до нескольких сотен тысяч.

Метод списания пропорционально произведенной продукции

Для расчета потребуются первоначальная стоимость ОС, плановая и фактическая производительность. Вибропресс производит 450 единиц тротуарной плитки в час. Компания планирует использовать его 7 часов каждый рабочий день. За весь срок эксплуатации в таком режиме будет произведено:

450 штук х 7 часов х 240 рабочих дней в х 8 лет = 6 048 000 (шт.)

Амортизация на тысячу штук = 500 000,00 : 6 048 = 82,67 (руб.)

Если за месяц компания произведет 78 000 единиц тротуарной плитки, отчисления составят:

78 х 82,67 = 6448,41 (руб.) — амортизация за месяц.

Этот способ позволяет учитывать износ относительно фактически произведенной продукции, но неверная постановка планов может привести к искажению амортизационных отчислений, поэтому лучше использовать его для ОС с небольшим СПИ. Трудно, конечно, предсказывать будущее, но предположим, что станок работал очень хорошо и выпустил плановый объем продукции за 7 лет. Амортизация перестала начисляться, его балансовая стоимость стала равна нулю.

Александр Пятинский, главный бухгалтер ГК «ЛАНИТ ОТ»:

«Расчет амортизации основных средств — это простой и эффективный инструмент планирования в управленческом учете. Требование сопоставления полученных доходов и расходов позволяет равномерно распределять финансовый результат за счет амортизации. Выбор способа зависит от того, какая бизнес-модель используется в компании: — линейный способ подойдет компаниям с деятельностью, не подверженной сезонным колебаниям; — списание стоимости пропорционально выпущенной продукции может подойти для тех, кто выходит на рынок с инновационным продуктом; — когда компании требуется в первые годы признать больше расходов, чем в последующие, подойдет способ уменьшаемого остатка.Выбранный способ необходимо закрепить в учетной политике и быть последовательным в его применении. Нельзя применять разные способы для однотипных активов.Распространенная проблема с амортизацией — это малоценные основные средства. Часто мониторы и ноутбуки стоимостью менее 40 000 рублей в бухгалтерском учете, списывают в расходы, а не амортизируют. Если таких активов единицы — это не существенно, но для компаний, где ИТ-оборудование играет важную роль, это становится проблемой»