Добавлено в закладки: 0

Определение понятия что такое фондовая биржа ценных бумаг (акций и облигаций): ее виды и типы бирж. Разберем основные стратегические задачи, цели и функции всех членов биржи.

Биржа фондовая – это сформированный определенным образом рынок, на котором члены биржи выступают в качестве посредников и производят сделки продажи и купли ценных бумаг между их покупателями и владельцами. Членами биржи могут стать финансовые кредитные институты и индивидуальные торговцы ценными бумагами. Как товар на бирже выступают ценные бумаги – акции, облигации, а ценами являются курсы данных бумаг на бирже. Некоторые фондовые биржи производят также операции купли-продажи иностранной валюты и золота. Биржу фондовую относят к вторичному рынку, на котором формируют биржевый курс ценных бумаг и сосредотачивается их предложение и спрос.

Фондовая биржа — это финансовый институт, который обеспечивает регулярное функционирование организованного рынка ценных бумаг.

Что такое фондовая биржа

Фондовая биржа это площадка для проведения операций с ценными бумагами.

Задача биржы — посредничество при совершении сделок, обеспечение их безопасности, предоставление гарантий соблюдения требований законодательства.

Основное предназначение фондовой биржи – посредничество.

Фондовая биржа это простыми словами – место, где встречаются покупатель и продавец. Упрощенно процедуру деятельности фондовых бирж можно описать следующим образом.

Компания выпускает ценные бумаги (например, акции) определенной стоимости с целью привлечения дополнительных финансов в бизнес (привлечение инвестиций).

Люди желающие вложить деньги в ценные бумаги, обращаются на фондовую биржу и покупают их. Для этого пользуются услугами профессиональных посредников — брокеров.

В дальнейшем, инвестор, купившее акции, может их продать быстро либо через определенный промежуток времени. Если цена выросла, то инвестор получает прибыль, если упала – убыток. Фондовая биржа обеспечивает сам процесс совершения сделок.

С развитием интернет технологий, торги осуществляются дистанционно. Нужно иметь соответствующее программное обеспечение которое обычно предоставляют брокеры.

Как защитить свои деньги от потерь

Есть несколько простых советов, которые помогут вам сберечь свои капиталы от потерь.

Торговать без кредитного плеча

Если вы торгуете без плеча, вы никогда не уйдете в минус. Это в принципе невозможно. Потому что вы будете все сделки совершать на свои собственные деньги, вы ни у кого не будете брать взаймы.

Потенциальные прибыли, конечно, тоже снизятся. Но зато можно будет спать спокойно каждую ночь.

Вот моя статья про кредитное плечо. Я там на примерах показываю, как оно работает, объясняю все его риски. Не начинайте торговать, пока не прочитаете.

Не оставлять сделки на ночь и на выходные

Если вы спекулируете на фондовом рынке, лучше не оставляйте свои торговые позиции на ночь или на выходные дни, когда рынок закрыт. Потому что в это время могут произойти какие-то непредвиденные экономические или политические события, цены резко изменятся, а вы не успеете вовремя закрыть убыточные позиции.

На фондовом рынке «ночные» перерывы серьезно осложняют трейдинг. На валютном рынке в этом плане проще, потому что он работает круглосуточно.

Делать диверсификацию

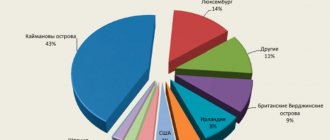

Диверсификация нужна, в основном, инвесторам. Хотя, трейдеров она тоже касается. Нужно вкладывать деньги в разные ценные бумаги разных компаний. А еще – делать инвестиции так, чтобы капиталы находились в разных экономических секторах.

Грамотная диверсификация поможет вам защититься от кризисов в какой-то отдельной экономической отрасли. А если вы через своего брокера будете вкладываться в компании из разных государств – получите защиту и от внутригосударственных кризисов.

Обращаю ваше внимание, для инвестиций на международном рынке вам нужна Санкт-Петербургская биржа. Потому что на Московской бирже ценных бумаг зарубежных фирм практически нет. Уточняйте у своего брокера, позволяет ли он выходить на Санкт-Петербургскую биржу.

Вот ссылка на мою статью про диверсификацию. Прочитайте, чтобы уметь распределять свои деньги правильно.

Делать ребалансировку портфеля

Когда вы создаете портфель, у него есть определенная степень риска. Например, портфель может быть консервативным – с 75 % облигаций и только с 25 % акций. Портфель может быть «умеренной агрессивности», когда доли рискованных и консервативных инструментов примерно равны (50 % акций и 50 % облигаций), или агрессивным, когда рискованных ценных бумаг 75 % или еще больше.

Акции могут меняться в цене, а облигации постепенно погашаются. В результате этого соотношение рискованных и консервативных инструментов колеблется. Инвесторы должны периодически добавлять в портфель новые бумаги, чтобы уровень агрессивности не менялся.

Это и есть ребалансировка.

История возникновения фондовых бирж

Прообраз фондовых бирж впервые возник в XIII в. в Италии в виде вексельных ярмарок (вексельных рынков).

Официальная фондовая биржа впервые зарегистрирована в г. Амстердаме в 1602 г. Там впервые предложили на продажу акции, а не только векселя (долговые обязательства).

Старейшая фондовая биржа – Лондонская, основана в 1773 г. Тогда определили, что такое фондовая биржа.

В ХХ веке все развитые государства имели фондовые биржи.

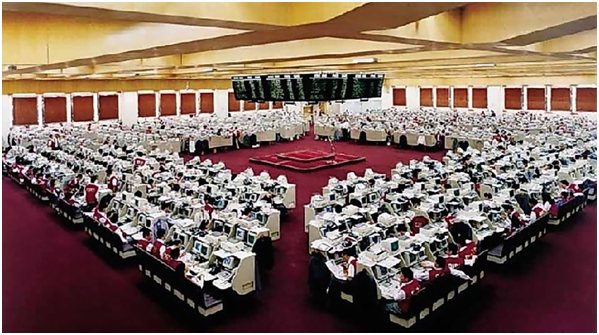

В ХXI веке распространение получили электронные торги — теперь не обязательно присутствовать в торговом зале, что бы заключать сделки.

Функции фондовой биржи

Фондовые биржи имеют следующие функции:

- предоставление площадки для торговли ценными бумагами. Ранее это включало в себя наличие помещения, рабочих мест для участников. Современные биржи предоставляют дистанционный доступ к торгам — датацентры;

- установление процедуры (последовательности) совершения торгов;

- гарантия осуществления биржевых договоров;

- разрешение возникающих между сторонами споров;

- предоставление участникам торгов необходимой информации;

- хеджирование – страхование от убытков по сделкам;

- контроль за ценными бумагами;

- контроль за соблюдением законности совершаемых сделок;

- осуществление расчетов на правах посредника.

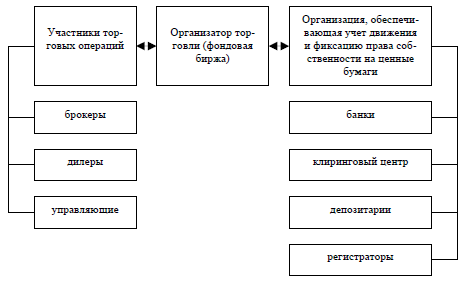

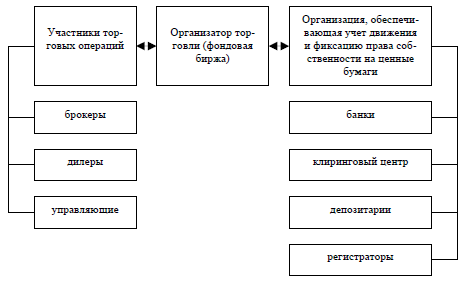

Структура биржи

Участники фондового рынка

Фондовая биржа имеет организационную структуру со следующими участниками.

Брокеры

Совершать торговые и другие операции могут только лица, являющиеся членами биржи. Таким образом, сторонний человек должен обратиться к брокеру, профессионалу с лицензией.

Трейдер поручает биржевому брокеру совершить действия на бирже по покупке либо продаже ценных бумаг.

Кроме того, брокер оказывает консультационные услуги клиентам по их желанию. Брокерские услуги предоставляют юридические лица. Субъект может просто дать поручение брокеру на совершение сделки с бумагами – и тот выполнит.

Однако брокеры – профессионалы и владеют информацией относительно акций, облигаций, эмитентов и инвесторов. Поэтому своим клиентам они могут предоставить квалифицированную консультацию. Брокер несет ответственность за сделки перед клиентом.

Для проведения сделок открывается брокерский счет. По договору на брокерское обслуживание, клиент уплачивает определенную сумму брокеру за предоставленные слуги. Это может быть процент от сделок, фиксированная сумма за единицу времени (например, плата за годовое обслуживание) либо комбинированные варианты.

Брокеры действуют на бирже от имени субъекта-поручителя.

Инвесторы

Инвесторы – это лица, покупающие ценные бумаги с целью получения от этих сделок выгоды. Цель инвесторов — деньги, доход. Они вкладывают финансы в бумаги, а затем получают прибыль по ним в виде процентов или выплат. Например, по акциям выплачиваются дивиденды, по облигациям – проценты. Кроме того, владение акциями дает право голоса в управлении предприятием. 1 акция – 1 голос.

Или же продают бумаги после их подорожания другим лицам, а разница в ценах покупки-продажи будет их доходом.

Эмитенты

Эмитентами называют субъектов, осуществляющих первичный выпуск ценных бумаг (эмиссия). Ценные бумаги – это то, чем торгуют на фондовой бирже. Эмитентам нужны деньги для того, чтобы развивать бизнес либо реализовать финансово затратные проекты. Эмитентами могут выступать как коммерческие организации, так и государственные структуры, муниципальные.

Регуляторы

Организации, осуществляющие, регулирование деятельности фондовых бирж, называют регуляторами. Основной регулятор на нормативно-правовом уровне устанавливает правила биржевой торговли, допуск эмитентов и ценных бумаг на биржу, порядок выдачи лицензий.

Кроме того, регулятор осуществляет контроль за соблюдением действующего законодательства и рассматривает жалобы субъектов.

В большинстве стран основными регуляторами являются Центральные банки государства (в Российской Федерации – Банк России) либо специальные комиссии (в США – комиссия по ценным бумагам и биржам).

Регулятор, при необходимости, вводит определенные ограничения на сделки и круг участников.

В каждой стране действуют свои, местные регуляторы, которые следят за всей работой биржи и деятельностью отдельных ее участников (например, брокеров). Их цель – соблюдение законности при проведении торгов на площадке. К ним относят специально созданные биржевые комитеты.

Четыре типа бирж

В мире в начале ХХ в. образовалось четыре главных вида бирж, которые русский ученый Филиппов А. характеризовал так:

- биржа, как собрание, доступное для всех. Такие биржи или вообще не имеют законодательных определений, которые бы регламентировали их деятельность или такая регламентация очень ограничена. Правительство осуществляет только общий надзор за порядком на бирже. Всякий, кто не угрожает порядку биржевого собрания, имеет к нему доступ. Биржевое помещение предоставляется или правительством, или какой-либо корпорацией. Такие биржи распространены во Франции, Голландии, Бельгии;

- биржа как регламентируемое государством всесторонне замкнутое собрание. Биржевая торговля тут подчиняется действию законодательных определений и находится под строгим контролем администрации. Но ввиду того, что посетители биржи в корпорацию не организованы, а биржа имеет только характер собрания, то членов биржевого комитета назначают вне биржи соответствующей инстанцией. К этому виду относились большая часть германский бирж, кроме ганзейских;

- биржа как регламентируемая всесторонне государством корпорация. Посетители биржи объединяются в корпорацию, а биржевой комитет из их числа избирается. Административный контроль и законодательное нормирование те же, что и во втором варианте. Биржевой комитет подчинен строго правительственному органу. Кроме членов корпорации к торгам допускают посторонних лиц, но по специальному разрешению и с ограниченными правами. Данный вид бирж действовал в России и Австро-Венгрии;

- биржа как частное учреждение или свободная корпорация. Основана без всякого вмешательства правительства акционерной компанией или частной корпорацией, которая или отождествляется с биржей (США), или одной из своих главных целей имеет заведование и содержание биржи (Англия). Специального биржевого законодательства нет или оно ограничено немногими определениями. Биржевой комитет наделяется широкими полномочиями и избирается общим собранием членов биржи.

В основание этой классификации положены два главных фактора:

- форма организации бирж как замкнутых и открытых рынков;

- степень вмешательства государства в область биржевой деятельности.

Развитие в России биржевой торговли имеет собственную историю. Купеческие сходки биржевого характера проходили еще во времена Великого Новгорода, но первая постоянная биржа возникла в России в Петербурге лишь в 1703 г. В 1705 г. для нее соорудили особенное здание и установили определенные часы собраний купечества в нем. Первая биржа была товарной. Началом функционирования регулярной биржи в Москве является ноябрь 1839 г. В 60-е годы открыли биржи в Туле, Иркутске, Риге, Казани, Самаре. В России к началу 1914 г. насчитывали 115 бирж.

Как зарабатывать на фондовой бирже

Заработок на бирже требует знаний, опыта и трудолюбия. Профессиональные участники вырабатывают собственную торговую стратегию или используют автоматических торговых роботов.

Но существуют общие направления получения прибыли:

- игра на повышение, активы покупаются по одной цене, а продаются по более высокой. Разница в ценах будет доходом;

- игра на понижение, когда продаются активы в ожидании их дальнейшего снижения, чтобы потом купить по более низкой цене, это возможно если например использовать инсутрменты CFD или обратные ETF;

- долгосрочное инвестирование. Покупаются ценные бумаги не с целью их быстрой продажи, а для получения дивидендов или процентов по ним.

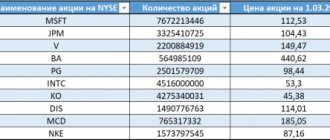

Движение ценных бумаг отображается в графиках, например:

график акций Bank of America

Риски

Любой участник сделки рискует, покупая ценные бумаги. Мировые катаклизмы, политические события, финансовые санкции могут негативно сказаться на стоимости ценных бумаг.

Риски больше на краткосрочных сделках, но в благоприятном случае и прибыль больше. Это значит, что если инвестор покупает акции с целью их выгодной перепродажи, то он рискует – бумаги могут стать дешевле, их денежный эквивалент – ниже.

Если же стоимость ценных бумаг увеличится, то их продажа принесет лицу прибыль. Те суммы, которые при долгосрочном инвестировании субъект получает за год, при удачной краткосрочной сделке можно получить за день.

Эксперты отмечают, что стоимость ценных бумаг неуклонно растет в последние десятилетия, даже не смотря на кризисы.

Поэтому долгосрочное инвестирование может обеспечить пусть невысокий, но стабильный доход инвестору за счет получения, например, дивидендов по акциям.

На фондовой бирже есть такое понятие как индекс.

Самый известный индекс SP500 — для его расчета используют стоимость акций 500 самых крупных компаний по капитализации.

Посмотрев на график индекса можно увидеть, что даже после финансовых кризисов акции восстанавливаются в цене и растут дальше.

график индекса SP500 c 2000 года

Именно потому Уоррен Баффет один из самых богатых людей на планете — он просто всегда покупает акции зная, что Фондовый рынок все равно вырастет.

Что на нем продается

Ценные бумаги. У меня про каждую из них есть отдельные статьи, я ниже дам на них ссылочки. Здесь расскажу про эти бумаги в общем, чтобы вы понимали суть.

Акции

Акции позволяют компании получить капитал для развития. А инвестору – получить долю в компании и право на долю в доходе. Например, выпускает компания сотню акций по миллиону рублей каждая, инвесторы их скупают. Компания получает сто миллионов и на эти деньги запускает производство.

Допустим, у компании все хорошо и она через год получила миллион рублей прибыли. Каждый владелец акций получит долю этой прибыли, которая равна количеству его акций. Если я купил одну акцию из десяти, я получу 10 % с миллиона, то есть сто тысяч.

Регулярный доход, который приносят акции, называется дивидендами. Они обычно выплачиваются в соответствии с дивидендной политикой компании.

Облигации

Это как кредит в банке. Но проценты по «кредиту» через облигации ниже, чем в банке, поэтому бизнесу бывает выгоднее выпустить облигации, чем идти к банкирам. Инвесторам облигации выгодны потому, что проценты с них обычно выше, чем проценты на банковском вкладе.

Например, понадобилось моему бизнесу десять миллионов рублей. Я выпускаю 10 000 облигаций по тысяче рублей каждая. И распродаю их разным людям. В том числе вам.

По каждой облигации я обязуюсь выплатить купонный доход в размере 10 %. Когда «срок жизни» облигации подходит к концу, а это всегда заранее известная дата, я возвращаю вам тысячу рублей по каждой облигации и еще 10 % денег, итого 1 100 рублей.

Читайте подробнее в статье про облигации.

Паи фондов

Фонды – это несколько акций или облигаций разных компаний. Купить пай фонда – значит купить долю всех этих акций или облигаций. Например, я могу купить один пай, который будет равняться 1 % акций 100 крупнейших компаний России.

Паи фондов намного надежнее, чем инвестиции в отдельные акции или облигации. Потому что ценные бумаги в фондах очень хорошо диверсифицируются. Про диверсификацию мы еще поговорим ниже.

Обобщаем

Два главных финансовых инструмента, которые продаются на фондовом рынке, – это акции и облигации. Еще есть инструменты, которые основываются на этих двух, например паи инвестиционных фондов.

Как купить акции

Что бы купить акции вам нужно открыть счет у брокера который предоставляет доступ к биржам.

Самые известные брокеры на рынке США:

- Fidelity

- TD Ameritrade

- Vanguard

- Schwab

- Interactive brokers

Самые известные на Российском фондовом рынке:

- Финам

- Открытие

- Альфа-банк

- ВТБ

Полный список можно изучить на сайте Московской Биржы.

Купить акции напрямую на бирже нельзя. Биржа обеспечивает техническую инфраструктура, а брокеры являются обязательными посредниками при покупке и продаже финансовых активов.

Как он работает

Фондовый рынок закрыт в выходные дни и праздники. Еще он закрывается на ночь. Но «ночь» не совсем совпадает с астрономической ночью.

Смотрите, фондовый рынок делится на несколько бирж, а они «локализованы» в конкретных городах. Например, есть Нью-Йоркская биржа, Токийская биржа, Московская и другие. И совершать финансовые операции через них можно только тогда, когда в их городах день, а не ночь.

Зачем вам это знать

Смотрите, если вы оставляете открытую сделку на выходные дни или на ночь, то за это время может произойти какое-то серьезное финансовое событие. В результате на следующий день, когда снова начнутся торги, цены могут очень далеко уйти от своих предыдущих значений. В результате вы потеряете кучу денег. Ну, или заработаете (если изменение цен будет «в вашу сторону»).

Этот риск обязательно надо учитывать. Не закрыть все сделки до закрытия биржи – значит не спать всю ночь или видеть кошмары и обливаться холодным потом.

Легальность фондовых бирж

Все фондовые биржи осуществляют свою деятельность легально (законно).

То, чем занимается фондовая биржа, имеет важное общегосударственное значение, обеспечивает вливание финансовых потоков в развитие экономики.

Важно! Все этапы совершения сделок, их законность, проверяются регуляторами и контролирующими органами. Поэтому участники торгов защищены от мошенничества. Легальность – это основное свойство, привлекающее клиентов на биржу. Если брокер нарушит права клиентов, то его лишат лицензии.

Правила биржи обеспечивают честную процедуру совершение сделок и равенство сторон.

Поделиться или сохранить:

- Telegram