Из данной статьи Вы узнаете:

- Что такое инвестиционный фонд недвижимости?

- Доходность ПИФов недвижимости

- Субъекты ПИФов недвижимости

- Виды паевых фондов недвижимости

- Как стать пайщиком?

- Выгодно ли инвестировать в ПИФы недвижимости?

- Зарубежные фонды недвижимости REIT – альтернатива ЗПИФН

Что такое инвестиционный фонд недвижимости?

Паевой фонд недвижимости — это фонд, который собирает средства вкладчиков, и инвестирует их в объекты коммерческой либо жилой недвижимости. Фактически он оказывает посреднические услуги на основании договора доверительного управления.

В России ПИФы недвижимости чаще всего создаются для финансирования определенного объекта или группы объектов, например, нового торгового центра или жилого дома. Основными пайщиками фонда становятся крупные инвесторы и девелоперы, для которых участие в ПИФе является альтернативной формой прямому инвестированию. Капитал паевого фонда недвижимости может составлять несколько сотен миллионов рублей.

В обмен на денежные средства пайщики получают в распоряжение ценные бумаги фонда – паи. Стоимость пая варьируется в зависимости от цены недвижимости, находящейся под контролем фонда. Если недвижимость растет в цене – стоимость пая повышается. Наличие рентного дохода от сдачи объекта также влияет на пай, поскольку количество денежных средств на счетах фонда увеличивается.

Специфика российских ПИФов недвижимости заключается в том, что все фонды этого типа являются закрытыми (ЗПИФами). Это значит, что войти в фонд и выйти из него нельзя в произвольный момент времени, как в открытые. Паи передаются вкладчикам при формировании ЗПИФа, а вознаграждение выплачивается при его расформировании.

Срок существования ЗПИФН исчисляется несколькими годами – в среднем от 3-5 до 7-10 лет в зависимости от субъекта инвестирования. Как правило, если ПИФ инвестирует в строительство здания, то срок его существования – дольше, чем у рентного фонда. Словом, срок существования фонда привязан к сроку реализации недвижимости.

Важно понимать, что владельцами имущества фонда являются его пайщики, а не управляющие или организаторы. Управляющая компания (УК) занимается только отбором объектов для инвестирования и управлением, за что получает соответствующее вознаграждение – определенный процент от стоимости чистых активов.

Кроме того, инфраструктуру инвестиционного фонда недвижимости составляют:

- аудитор – контролирует правильность составления отчетности и вообще законность работы фонда;

- оценщик – проводит оценку СЧА, анализируя принадлежащие фонду объекты

- регистратор – фиксирует, кому и сколько паев принадлежит (ведет реестр пайщиков);

- депозитарий – хранит паи участников ЗПИФа на специальных счетах.

Расходы на УК и инфраструктуру составляют от 1% до 5% от СЧА ежегодно. Чтобы заработать больше, инвестору при прочих равных условиях лучше выбрать фонды недвижимости с меньшей комиссией.

Меры, принимаемые ООО «КБФ УА» для обеспечения выполнения обязанностей оператора при обработке ПДн

Меры, необходимые и достаточные для обеспечения выполнения ООО «КБФ УА» обязанностей оператора, предусмотренных законодательством Российской Федерации в области ПДн, включают:

1) назначение лица, ответственного за организацию обработки ПДн в ООО «КБФ УА»; 2) принятие локальных нормативных актов и иных документов в области обработки и защиты ПДн; 3) получение согласий субъектов ПДн на обработку их ПДн, за исключением случаев, предусмотренных законодательством Российской Федерации; 4) обеспечение раздельного хранения ПДн и их материальных носителей, обработка которых осуществляется в разных целях и которые содержат разные категории ПДн; 5) хранение материальных носителей ПДн с соблюдением условий, обеспечивающих сохранность ПДн и исключающих несанкционированный доступ к ним; 6) осуществление внутреннего контроля соответствия обработки ПДн Федеральному закону «О ПДн» и принятым в соответствии с ним нормативным правовым актам, требованиям к защите ПДн, настоящей Политике, локальным нормативным актам ООО «КБФ УА»; 7) иные меры, предусмотренные законодательством Российской Федерации в области ПДн.

Доходность ПИФов недвижимости

Заранее предсказать, какой будет доходность того или иного закрытого ПИФа недвижимости, невозможно. Конечно, УК и руководство фонда определяют примерный прирост капитала, но многое зависит от сторонних факторов, в том числе от ситуации на рынке.

К сожалению, руководители ЗПИФов не разглашают информацию о своих прибылях / убытках (эти данные доступны только самим вкладчикам), поэтому нельзя даже вывести реальное среднее значение доходности.

Но косвенно прикинуть доходность можно – на основе имеющихся данных и динамики стоимости квадратных метров. В среднем вложения в недвижимость посредством закрытых фондов дают инвесторам в России от 8% до 20% годовых без учета налогов, за рубежом – от 6% до 8% в валюте.

Общие положения

Политика обработки персональных данных в Обществе с ограниченной ответственностью «КьюБиЭф Управление Активами»

Управление Активами» (далее — Политика) определяет основные принципы, цели, условия и способы обработки персональных данных, перечни субъектов и обрабатываемых в Обществе с ограниченной ответственностью «КьюБиЭф Управление Активами» (далее – ООО «КБФ УА») персональных данных, функции ООО «КБФ УА» при обработке персональных данных, права субъектов персональных данных, а также реализуемые в ООО «КБФ УА» требования к защите персональных данных.

Политика разработана с учетом требований Конституции Российской Федерации, законодательных и иных нормативных правовых актов Российской Федерации в области персональных данных.

Субъекты ПИФов недвижимости

В качестве субъектов паевого фонда недвижимости могут выступать:

- жилая недвижимость – квартиры, дома, пентхаусы, таунхаусы и т.д.;

- коммерческая недвижимость – склады, офисы, магазины, заводы, торговые центры, гостиницы и т.д;

- земельные участки (с постройками и без них);

- недостроенные объекты;

- реконструируемая недвижимость.

Покупка и продажа объектов производится как на первичном, так и вторичном рынке. Одному ПИФу может принадлежать как один, так и несколько объектов.

ЗПИФ ВТБ Рентный доход

Фонд инвестирует в коммерческую недвижимость. На данный момент в портфеле есть склады, купленные у ПНК, а также часть бизнес-центра Skylight, в которую входят офисные и подсобные помещения.

Среди арендаторов складов крупнейшие дистрибьюторы и логистическая . Офисные помещения арендуют Mail, CSL Behring и Stryker.

Фонд осуществляет выплаты раз в квартал, а также раз в полгода переоценивает стоимость объектов, что отражается на цене пая. По итогам 2022 года УК ожидает, что доходность инвесторов составит 8,5% годовых.

У ЗПИФа нормальная ликвидность, есть заявки в стакане и маркет мейкер. Одна проблема — цена одного пая составляет примерно 315 тыс. руб.

Виды паевых фондов недвижимости

В зависимости от направления работы выделяют следующие категории паевых инвестиционных фондов недвижимости:

- строительные – создаются специально для постройки объекта и его последующей перепродаже крупному инвестору (или ряду инвесторов);

- девелоперские – фонды занимаются покупкой и перепродажей объектов недвижимости;

- земельные – аналогично девелоперским, но приобретают и перепродают земельные участки, специализируются на переводе одной категории земли в другую;

- рентные – создаются для покупки недвижимости и сдаче ее в аренду для получения систематической прибыли;

- смешанные – совмещают 2-3 направления.

Отдельная форма – ЗПИФы, инвестирующие в другие ПИФы и ETF. Эти фонды управляют не недвижимостью, а ценными бумагами, т.е. являются «фондами фондов». Порог входа в такие ПИФы, как правило, меньше, чем в крупные закрытые, что позволяет войти на этот рынок инвесторам с небольшим капиталом.

Способ 4. Облигации

Минимальная сумма вложений: менее 1000 ₽.

Прогнозируемая доходность: до 10%.

Покупая облигации, инвестор даёт компании деньги в долг. Взамен он получает купоны — процент за то, что компания использует его деньги. Частота выплат купонов у каждой компании своя. Кто-то платит два раза в год, кто-то — четыре раза в год.

Инвестор даёт деньги на определённый срок. Когда срок подходит к концу, компания возвращает вложения. Это называется погашением облигации. В итоге инвестор получает свою сумму обратно, плюс у него уже есть купоны, которые он получал, пока компания пользовалась его деньгами.

«ЛСР» платит купоны четыре раза в год. Последняя выплата запланирована на 24 февраля 2026 года. Источник: smart-lab.ru.

Где и за сколько можно купить облигации

На бирже через брокера можно купить облигации застройщиков «ПИК», «Самолёт», «ЛСР» и «Эталон». Также можно купить облигации в период размещения — напрямую у компании по фиксированной цене.

Как выбрать облигации

Сначала надо определиться с эмитентом, изучить его финансовую отчётность и стабильность выплат купонов. Есть агентства, которые анализируют компании и присваивают им рейтинги надёжности. Например, на сайте Аналитического кредитного рейтингового агентства можно проверить любую компанию по её названию, ИНН или лицензии Банка России.

Лучше брать облигации со сроком погашения до двух-трёх лет. За короткий период меньше вероятность форс-мажоров. Прогнозировать устойчивость ситуации в мире и в экономике в перспективе на пять лет достаточно сложно.

Покупая облигации при первичном размещении, нужно обратить внимание на купонный доход. Если номинал 1000 ₽, а купонный доход 10% годовых, это значит, что инвестор получит 100 ₽ с каждой облигации.

При покупке облигации на бирже у другого инвестора нужно смотреть на её доходность к погашению. Она показывает, сколько заработает инвестор при покупке облигации по цене, отличной от номинала. Например, цена облигации — 1000 ₽, инвестор купил её за 95% от номинала, срок действия ценной бумаги — два года. Через два года облигация погасится на 100% и инвестор заработает 5%.

Если купить облигацию на бирже по цене ниже номинала, например за 900 ₽, то прибыль будет больше. При этом купон компания всё равно будет платить с 1000 ₽.

➕Плюсы облигаций

- Облигации — это консервативный инвестиционный инструмент, который имеет высокую степень надёжности.

- Инвестор сразу видит, сколько он получит и в какие сроки.

➖ Минусы облигаций

- Низкая доходность, которая, как правило, на пару процентов больше дохода по вкладам. Зависимость от ключевой ставки Банка России — растёт ставка, снижается цена облигаций, и наоборот.

- Компания может обанкротиться и не вернуть деньги инвесторам.

Как стать пайщиком фонда недвижимости?

В России на сегодняшний момент зарегистрировано более 500 паевых инвестиционных фондов недвижимости. Большинство из них создаются для ограниченного круга инвесторов и под конкретный проект, поэтому стать пайщиком таких фондов непросто.

К тому же значительная часть ЗПИФН создаются для квалифицированных инвесторов и подразумевают порог входа от нескольких миллионов рублей.

Начинающему инвестору будет непросто не только собрать нужную сумму, но и верно оценить риски. Тут нужен опыт и определенное понимание ситуации.

Войти в ПИФ недвижимости можно тремя способами:

- на стадии формирования – большинство фондов недвижимости позволяют войти в свой капитал только таким образом;

- во время выпуска дополнительных паев, что происходит крайне редко и, как правило, паи продаются уже действующим вкладчикам;

- на вторичном рынке – малая часть ПИФов недвижимости обращается на Московской бирже (как правило, на внебиржевой секции).

Последний способ – наиболее реальный шанс стать владельцем пая закрытого ПИФа недвижимости. Нужно только учитывать, что в большинстве случаев ликвидность таких фондов практически нулевая – в месяц проходят максимум 1-2 сделки, а иногда сделок нет и годами. Проще договориться с действующими пайщиками и провести сделку через биржу, чем ожидать поступления пая в свободную продажу по выгодной для вас цене. Reklama: Greitieji kreditai internetu, refinansavimas, finansiniai patarimai, paskolos nedirbantiems

Классификация

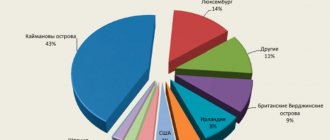

Мы рассмотрим две классификации REIT. Первая из них основана на делении фондов по виду получаемого дохода:

- Equity REIT или долевой. Наиболее распространенный вид. Основной доход получает от сдачи в аренду недвижимости, часть прибыли может поступить от продажи активов. Простой пример: фонд купил или построил офисное здание, сдает в аренду помещения, доходы распределяет среди акционеров.

- Mortgage REIT или ипотечный. Фонд не вкладывает деньги инвесторов в конкретные объекты, а покупает ипотечные закладные. Основной доход будет от выплат заемщиков по ипотеке.

Каждому виду трастов присущи свои риски. Кроме рассмотренной выше классификации, все фонды делятся по видам недвижимости, в которые они вкладываются и которыми управляют:

- Data centers – дата-центры, помещения для хранения серверов.

- Infrastructure – объекты инфраструктуры: линии связи, электрические сети и пр.

- Residential – жилые апартаменты.

- Timberlands – леса, т. е. объекты по заготовке и переработке древесины.

- Lodging/Resorts – отели, туристические базы.

- Retail – объекты торговли: магазины, торговые центры и др.

- Health care – объекты здравоохранения: больницы, медицинские лаборатории, поликлиники.

- Self-storage – складские помещения самообслуживания.

- Industrial – промышленные объекты, склады.

- Office – офисные здания.

- Specialty – разные специфические объекты: театры, кинотеатры, казино, другие объекты развлечений.

- Diversified – диверсифицированные фонды, которые вкладывают деньги в объекты из разных секторов.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Выгодно ли инвестировать в ПИФы недвижимости?

Плюсы

В целом паевой инвестиционный фонд недвижимости – это инструмент для опытных инвесторов. В их руках он способен приносить значительную прибыль за счет своих преимуществ:

- не нужно самостоятельно искать объекты для инвестиций и управлять ими – это делает управляющая компания;

- нет необходимости оформлять множество документов при покупке недвижимости – достаточно просто купить пай фонда;

- более низкий порог входа по сравнению с непосредственно покупкой квадратных метров;

- возможность распределить риски между несколькими фондами;

- некоторые ПИФы недвижимости выплачивают рентный доход, что позволяет инвестору создавать стабильный денежный доход.

Минусы

Но придется учитывать и минусы:

- сложно стать пайщиком;

- низкая ликвидность паев фонда, сложно выйти из инвестиции;

- длительный срок ожидания расформирования ПИФа – от 5 до 15 лет;

- доходность не всегда предсказуема, зависит не только от цен на недвижимость, но и множества других несвязанных факторов;

- достаточно высокие комиссионные – от 1% до 5%;

- не все УК являются хорошими, и можно потерять деньги из-за неправильного управления.

Для новичка на рынке недвижимости есть дополнительные минусы: это высокий порог входа, неспособность адекватно оценить риски, недоступность информации по конкретному фонду до тех пор, пока инвестор не приобретет пай.

Поэтому начинающему инвестору лучше рассмотреть альтернативные способы вложиться в недвижимости, например, через REIT.

Способ 3. Акции

Минимальная сумма вложений: менее 1000 ₽.

Прогнозируемая доходность: 8–15%.

Покупая акции строительных компаний, инвесторы приобретают долю в бизнесе. За это получают процент с прибыли в виде дивидендов. Некоторые компании дивиденды не платят и вкладывают все деньги в расширение бизнеса. В этом случае можно заработать на росте стоимости ценных бумаг.

На бирже торгуется не так много акций крупных российских застройщиков. Это «ПИК», «Самолёт», «ЛСР» и «Эталон».

Где и за сколько можно купить акции

Купить акции можно на Мосбирже. Для этого нужен брокерский счёт и деньги на нём. Стоимость ценной бумаги у каждой компании своя. Например, акция «ПИК» 6 сентября стоила 1400 ₽, «ЛСР» — 774 ₽.

Цена за одну акцию «ПИК» на Мосбирже 6 сентября 2022 — 1400 ₽. Источник: moex.com.

Как выбрать акции

Главное, что должен сделать инвестор, — это найти перспективную компанию. Оценить бизнес помогут её финансовые отчёты, публикуемые на официальном сайте. Рост выручки и прибыли указывает на хороший потенциал. Показатели лучше смотреть в динамике и брать сразу за несколько лет.

Нужно также посмотреть на дивиденды: платит их компания или нет, как часто и были ли простои. Если были, то стоит узнать их причину.

Затем можно посмотреть динамику цены акции в течение года и за несколько лет: как часто она менялась и насколько. Оценить помесячно итоги торгов по конкретным акциям на бирже — сколько было совершено сделок и на какую сумму. Если сложно анализировать самостоятельно, то можно воспользоваться советами аналитиков брокерских компаний и их инвестиционными идеями.

➕ Плюсы акций

- Хорошая доходность.

- Акции могут приносить 15% годовых и более.

- Есть возможность заработать не только на дивидендах, но и на росте стоимости.

➖ Минусы акций

- Высокая степень риска: акции могут резко подешеветь или застройщик — обанкротиться, тогда акции вовсе обесценятся и вернуть вложенные деньги не получится.