Одним из самых привлекательных видов заработка всегда считалось инвестирование. Формированием пассивного дохода занимается инвестор. Вкладывая свободные деньги сейчас, он получает стабильную прибыль в будущем. Хотите узнать секрет, как научиться грамотно инвестировать? Тогда давайте разбираться, кто такой инвестор, и чем он занимается.

Кто такой инвестор и чем он занимается

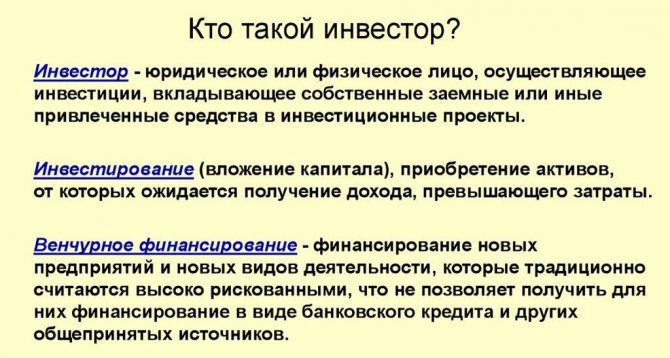

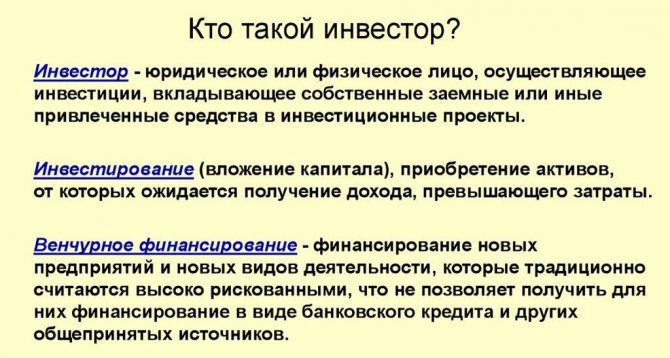

Инвесторы – это прямые вкладчики: решают, куда направить, и отдают деньги (собственные, заемные или привлеченные) на развитие конкретного объекта. Конечно, есть и спекулятивный рынок. Но первоначальная задача – направить финансы на целевое использование.

Например, если приобретаются акции завода, деньги пойдут на модернизацию производства, разработку и выпуск новой продукции.

Инвесторами могут быть:

- государство, в т. ч. и иностранное;

- предприятия разной формы собственности;

- фонды и организации;

- физические лица.

Конечно, есть еще фондовый рынок. Но это уже не инвестиции в чистом виде, а спекуляции.

Цель и права инвестора

Цель любого инвестора – заработать на вложениях. Часто он вкладывает деньги в проект, в слова и обещания на бумаге (открытие гипермаркета, например). Еще одна цель – решить социальные проблемы (строительство жилья).

Все права инвесторов регулируются законодательством. Это:

- право осуществления инвестирования;

- право владения, пользования и распоряжения объектами в доле, идентичной вложенным средствам (с оговорками);

- право самостоятельного выбора объекта, суммы вложений;

- право контроля (инвестор, владеющий акциями, может запросить финансовую отчетность);

- право на объединение капиталов с другими инвесторами;

- право на передачу прав и результатов инвестиций (в т. ч. по завещании) и др.

Функции

Основная функция инвестора, как бы пафосно это ни звучало, – стимулировать развитие экономики. Даже с учетом того, что инвестор приходит на рынок заработать. И старается экономить на всем: от материалов до зарплаты и техники безопасности. Здесь должны работать контролирующие государственные органы (но об этом расскажу в другой статье).

Кроме того, инвестор:

- структурно перестраивает и развивает отдельную отрасль;

- влияет на развитие научно-технического прогресса (внедрение современной техники или полный отказ от модернизации, если выгодно на простую монотонную работу нанять толпу безработных);

- расширяет воспроизводство, увеличивает обороноспособность (в большей мере относится к инвестору-государству);

- развивает финансовые рынки и банковский сектор экономики;

- решает экологические проблемы (в идеале);

- увеличивает занятость населения;

- стимулирует подъем социальной сферы (жилищное строительство, медицина, образование, спорт и др.);

- способствует международной кооперации.

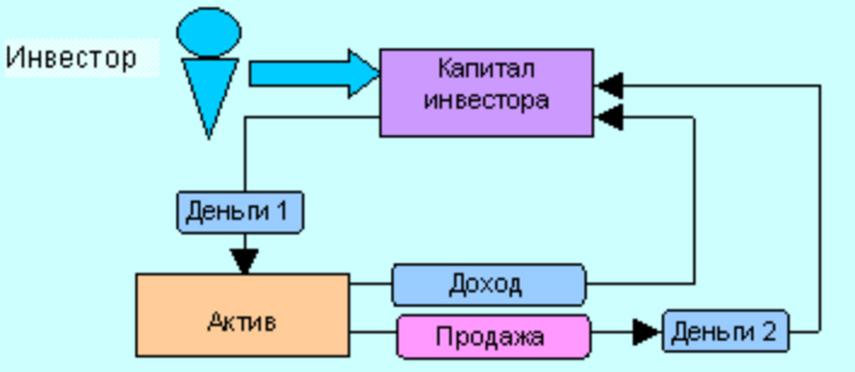

Что такое инвестиции

Инвестиции – это вложение капитала с целью получить еще больше денег. Для инвестора хороша прибыль в таком размере, чтобы:

- вернулись первоначальные затраты;

- была возмещена потеря от инфляции;

- появилась чистая прибыль как компенсация за риск и отказ от использования денег на потребление.

Иногда целью инвестиций считается не материальная выгода, а иной полезный эффект. Например, государственные инвестиции в экономику другой страны. Хотя вложенные средства могут не вернуться, влияние на регион, сотрудничество и поддержка на международной арене того стоят.

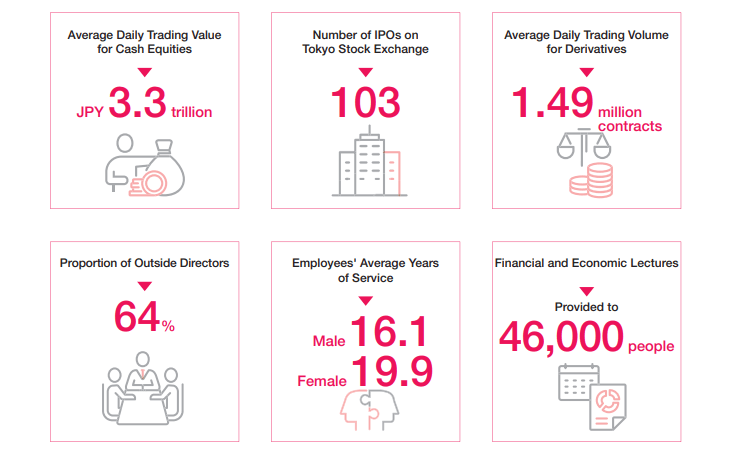

Количество частных инвесторов в разных странах мира

Мировой кризис по-разному отразился на разных странах. В Америке количество инвесторов сокращается: с 65 % (в 2007 г.) до 52 % (в 2017 г.) и продолжает падать.

В странах Европы, Австралии и Канаде количество частных инвесторов снижается. Если в Европе произошло увеличение населения (беженцы выпрашивают пособие, а не инвестируют), то в Австралии и Канаде люди чаще выбирают реальный сектор (фермерство, ремесла, торговля).

В Японии популярность частных инвестиций растет: так или иначе, частными инвесторами считают себя более 40 % населения.

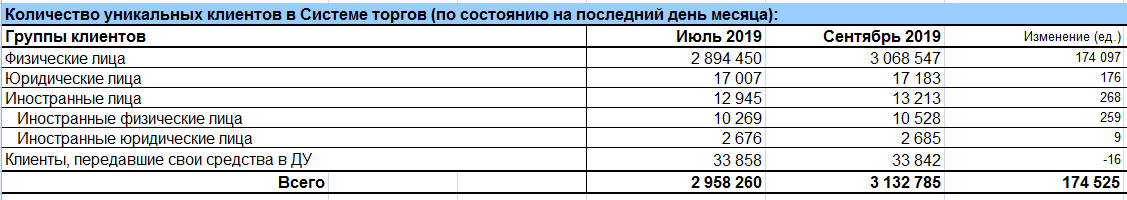

В России частных инвесторов немного (если судить по данным МФБ), но тренд заинтересованности показывает стабильный рост.

Что такое инвестиционный портфель

Инвестиционный портфель – совокупное название нескольких корзин, в которые мудрый хозяин раскладывает яйца. Инвестор распределяет вложения в разные направления финансовой деятельности:

- ценные бумаги;

- недвижимость;

- инвестиционные золотые монеты и др.

Этим достигается уменьшение потери риска капитала и даже более высокий уровень прибыли.

Кстати, совокупный риск инвестиционного портфеля часто меньше, чем риски отдельных инвестиционных инструментов в его составе.

Разделение вложений по степени риска весьма условно. Например, золото превратилось в высокоспекулятивный инструмент и не рассматривается как страхование от инфляции.

Поэтому часто при формировании инвестиционного портфеля используют только ценные бумаги. А понятия «инвестиционный портфель» и «портфель ценных бумаг» считаются равнозначными.

Законодательное регулирование инвестирования

Прежде чем заняться инвестированием, неплохо изучить правила «игры» – законодательство страны. Хотя бы просто для того, чтобы понимать возможности финансовых инструментов. Основными правовыми актами в России являются:

- Конституция и Гражданский кодекс Российской Федерации;

- федеральные законы:

- «О рынке ценных бумаг»;

- «О защите прав и законных интересов инвесторов на рынке ценных бумаг»;

- «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений»;

- «Об иностранных инвестициях в РФ»;

- «О Центральном банке (Банке России)».

Кто это такой

В российском законодательстве есть четкое представление, кто признается квалифицированным инвестором. Это брокеры, банки, фонды, которые специализируются на финансовой поддержке среднего и малого предпринимательства.

Частный инвестор – это человек, осуществляющий вложение собственных финансов, чтобы получать прибыль для повышения уровня жизни. При этом следует помнить о ключевом моменте. Полученный доход должен превышать уровень инфляционных процессов, иначе основная задача приумножения капитала не будет решена.

Инвестирование физических лиц отличается от традиционного банковского кредитования, когда гарантирован возврат вложенных средств и процента за их временное использование. Когда частное лицо вкладывает активы, существуют инвестиционные риски получить доход, значительно меньше ожидаемого или оказаться в убытке.

Чаще всего для инвестирования выбирают:

- ценные бумаги (акции, облигации, векселя);

- драгоценные металлы;

- недвижимость;

- перспективные предпринимательские проекты;

- драгоценности, предметы антиквариата, старинные монеты и другое.

Традиционные объекты инвестирования отличаются ростом в цене в долгосрочной перспективе, регулярными выплатами дивидендов по акциям или в форме купонов по векселям.

Основные характеристики инвестиций

Все поддается учету и порядку. И инвестиции не исключение. Вузовские учебники дают расширенную классификацию, но начинающим достаточно знать минимум.

По форме вложений

Инвесторы работают по 3 направлениям:

- финансирование в материальные активы (реальные инвестиции). Например, капитальное строительство, автотранспорт, оборудование. Создание и воспроизводство основных фондов, в т. ч. геологоразведочные, научно-исследовательские работы, отведение участков и др.;

- портфельные инвестиции. Инвестор работает с финансовыми активами:

- акциями;

- облигациями;

- деривативами и др.;

- вложения в нематериальные активы (товарный знак, бренд, подготовка кадров, свидетельство, патенты, ноу-хау и др.).

Спекуляции, когда идет внутричасовая или внутридневная торговля на бирже, к инвестициям не относятся.

По сроку инвестирования

Срок инвестирования, когда вложенные средства планируется вернуть с прибылью, бывает:

- краткосрочным (до года);

- среднесрочным (1–3 года);

- долгосрочным (более 3 лет).

По форме собственности инвестируемых ресурсов

Инвестором является как государство, так и организации разной формы собственности, физические лица. Поэтому инвестиции по форме собственности инвестируемых ресурсов разделяют на:

- государственные (используются бюджетные средства, внебюджетные фонды органов власти федерального, регионального и местного уровня, собственные и заемные средства учреждений и предприятий государственной формы собственности);

- частные (инвесторы – частные лица и фирмы частной формы собственности);

- иностранные (иностранные государства, юридические лица и граждане);

- совместные (капиталы субъектов России объединяются с иностранными капиталами).

Сколько зарабатывает специалист

И снова мы упираемся в широту понятия термина «инвестор», к которому можно отнести наемного трейдера, аналитика, менеджера по финансам и даже управляющего компаний.

Для наглядности остановимся только на трейдерах, которые торгуют валютой, ценными бумагами и контрактами на различных биржах, что имеет максимально близкую к инвестициям специализацию:

- в Москве наемному трейдеру готовы предложить в среднем от 80 тысяч рублей в месяц;

- в регионах заработная плата трейдера стремится к 50-30 тысячам рублей.

Примерно в этих же соотношениях получают доход названные выше специалисты, условно приравненные нами к инвесторам.

Что касается частных инвесторов, которые вкладывают свой капитал, то их доход напрямую зависит от суммы инвестиций, получаемых процентов и профессиональных навыков. Именно последние позволяют наиболее эффективно приумножать капитал с умеренным уровнем риска, от которого не застрахован ни один инвестор.

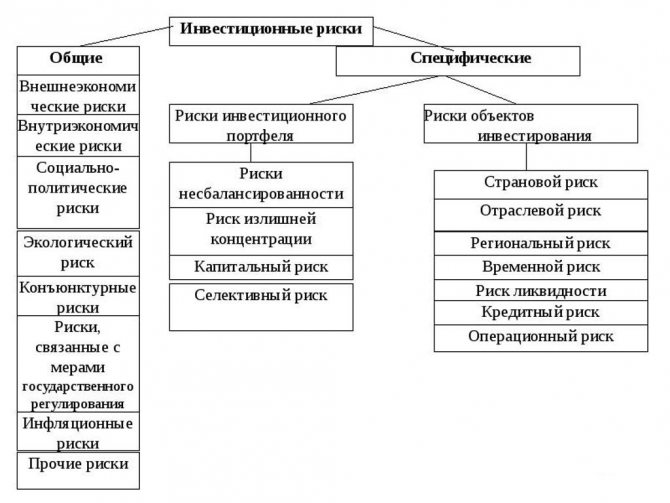

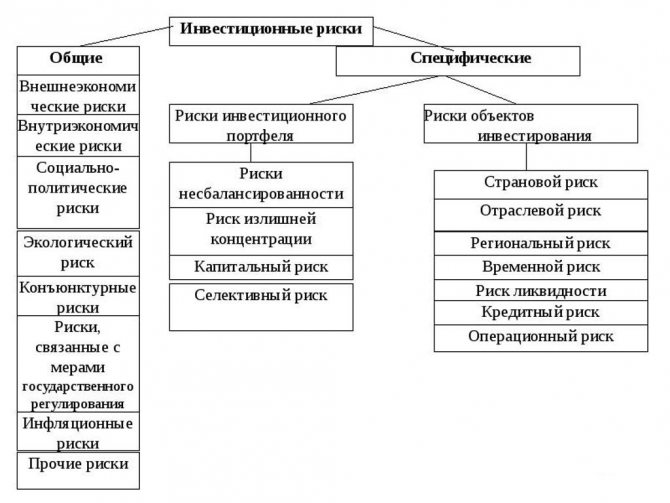

Риски инвесторов

Скажу честно: инвестиции – занятие нервное. Надеешься на повышение котировок и не продаешь, а курс разворачивается, превращая возможный куш в убытки. Поэтому заранее честно предупреждаю о рисках.

Риск инвестора – это ситуация, исход которой можно оценить частотным или экспертным методом. Это отличает его от неопределенности, где вычисление вероятности невозможно.

Системные

Риски, связанные не с объектом инвестиций, а с внешними факторами по отношению к объекту, считают системными. Образно говоря, с системой в государстве и мировой экономикой. Это:

- инфляция;

- изменение валютного курса;

- изменение процентной ставки по государственным займам и др.

При всем желании контролировать и минимизировать их не получится.

Несистемные

Риски, касающиеся непосредственно объекта, будут для инвестора несистемными. Это:

- отраслевой;

- деловой (неграмотное управление компанией);

- кредитный;

- упущенной выгоды и др.

Такие риски можно уменьшить.

Спекулятивные

Саботаж, сговор отдельных инвесторов, иррациональное поведение субъектов рынка формируют нерыночную ситуацию. Например, более рисковые активы (например, ценные бумаги) должны иметь большую доходность. Если это не так, возможны действия акционеров, направленные на снижение цены (цель – скупить дешево).

Юридические

Юридические риски инвестора связаны с изменением законодательства. Может измениться налоговый учет, потребоваться дополнительные расходы на приобретение лицензии, введены дополнительные требования к работе в данной отрасли.

Персональные

Это личная зона ответственности инвестора. Уровень его профессиональной подготовки, дисциплина вкупе со стрессоустойчивостью. Решение, принятое под влиянием эмоций, часто приводит к убытку.

А теперь давайте думать логически

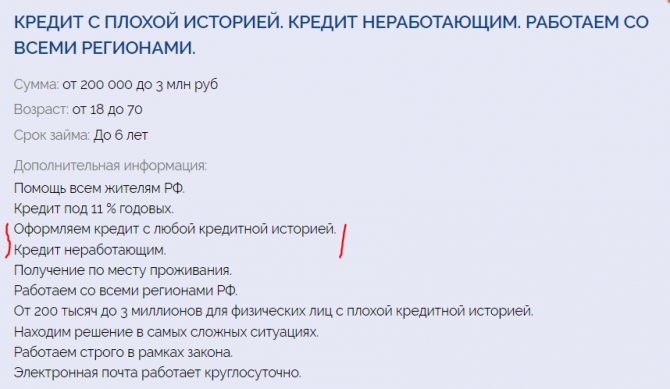

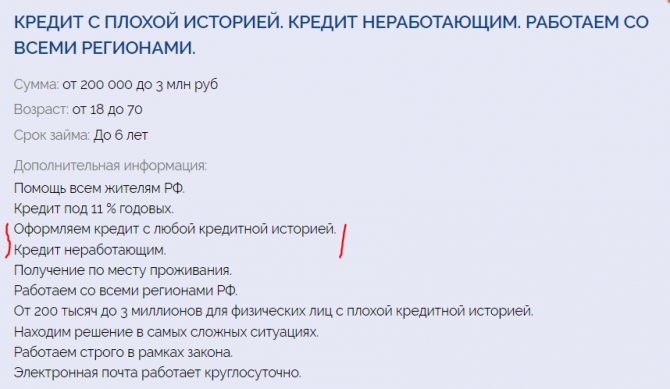

Желание получить деньги в долг и найти реальные отзывы заемщиков частных кредиторов возникает у тех, кто по каким-то причинам не может получить банковский кредит или займ от МФО. То есть люди с определенными проблемами.

Обычно это:

- люди с крайне негативной кредитной историей, открытыми просрочками;

- сильно закредитованные люди, которые попали в долговую яму и ищут способ перекредитования;

- безработные граждане без дохода;

- те, у кого есть проблемы с документами.

На это и делают упор мошенники, обещая этим людям получение кредита:

Желание получить кредит вполне понятно, но нужно думать логически — зачем частному кредитору так рисковать и выдавать деньги в долг тому, кто их вряд ли сможет вернуть?

Для него выдача частного займа — это инвестиция, которая должна принести прибыль. А какая же это инвестиция, если по всем исходным данным понятно, что эта деятельность окажется убыточной.

Помните пословицу о сыре и мышеловки. Слишком сладкие предложения с большими обещаниями — это всегда мошенники, цель которых — не выдавать кредит, а развести такого “заемщика” на деньги.

Активы инвесторов

Активы инвесторов – это то, что порождает денежную выгоду, что можно использовать для получения денежных средств.

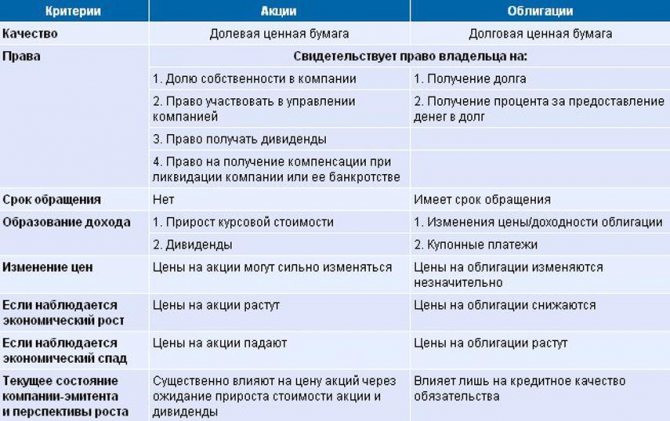

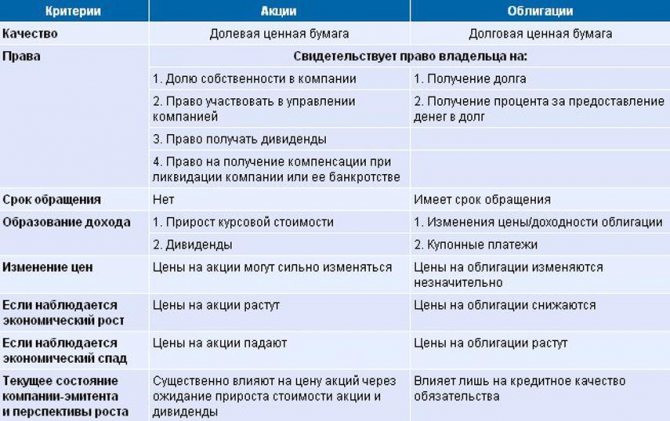

Акции

Акции выпускаются компаниями с целью привлечения дополнительных денежных средств. Это ценные бумаги, удостоверяющие право инвестора на:

- получение прибыли (дивиденды);

- участие в управлении;

- часть имущества (в размере акции) при банкротстве.

Привилегированные акции (префакции) гарантируют только получение дивидендов, а в случае ликвидации предприятия дают преимущественное право на компенсацию. Право голоса инвестору такие акции не обеспечивают.

Облигации

Облигации – долговые ценные бумаги. Инвестор предоставляет заем государству, органам региональной и местной власти, компаниям. Получает доход в виде процентов.

Доход может выплачиваться:

- разово (тогда это разница между покупной и номинальной стоимостью);

- регулярно (купонные выплаты).

Недвижимость

Недвижимость – любимый актив начинающего инвестора. Но это не только здания, сооружения. Согласно ГК РФ это еще:

- предприятия как имущественный комплекс;

- земельные участки;

- участки недр;

- обособленные водные объекты;

- многолетние насаждения и т. п. – все, что прочно связано с землей, стоит, находится внутри или снаружи.

Переместить объект инвестиции без значительных затрат просто невозможно. Например, передвинуть пруд означает (упрощенно):

- создать и утвердить проект;

- выкопать котлован, укрепить берег;

- осушить и закопать старый пруд.

С юридической точки зрения, к недвижимым объектам относят имущество, на которое зарегистрированы права (собственности, пожизненного владения, сервитут, ипотека).

Кстати, воздушные и морские суда, суда внутреннего плавания, космические объекты (все подлежит государственной регистрации) относятся к недвижимости – на земле это «стоячие» объекты. А деньги, ценные бумаги – нет.

Товарные активы

К товарным активам инвестора относят драгоценные металлы и камни, а также сырьевые товары. Не путайте: если человек купит партию товара, а потом продаст, это торговля, не инвестиции.

Сюда же относят альтернативные инвестиции: коллекционные вина, антиквариат, предметы искусства.

Инвестиционный фонд

Инвестиционный фонд привлекает средства инвесторов для софинансирования инвестиционных проектов. Через данный актив опосредованно становятся доступными объекты инвестирования, на которые у частника просто не хватило бы средств.

ПИФ

Паевой инвестиционный фонд – это:

- отдельный имущественный комплекс, переданный управляющей компании с условием объединить его с имуществом других инвесторов;

- имущество, полученное в процессе управления.

Право собственности подтверждается ценной бумагой, выданной управляющей компанией.

Основной доход ПИФа складывается из прироста стоимости пая во времени.

Взаимный фонд

Вложения мелких инвесторов формируют взаимный фонд. По сути, это инвестиционный портфель, сформированный профессиональным управляющим. К тому же инвестиции распределены между большим количеством объектов, поэтому для мелкого инвестора фактор риска снижается.

Хедж-фонд

Инвестиционный актив для избранных, задача которого – минимизировать риски при оговоренной доходности (или получить максимальную доходность при заданном риске). Необходим высокий вступительный взнос и (часто) подтверждение прав собственности.

Биржевой фонд ETF

Или Exchange Traded Fund. Инвестор вкладывает средства в биржевой фонд, покупая акции на бирже.

Цели и задачи

Долгосрочное вложение средств (инвестирование) всегда преследует цель получения стабильного дохода.

Именно финансовый достаток определяет успешность вкладчика. При этом талантливый инвестор понимает, чтобы собрать богатый урожай, нужно подготовить плодородную почву, тщательно отобрать саженцы и кропотливо ухаживать за ними. Только так можно добиться финансового успеха. Кроме того, инвестиционный портфель, как семейный капитал, можно передать по наследству, обеспечив не только себя, но и потомков.

Чтобы добиться поставленной цели, принятию окончательного решения о вложении, предшествует тщательный анализ бизнес идеи, определяются сильные и слабые стороны объекта инвестирования. И только на основании абсолютной уверенности в положительном результате, инвестор делает вложения. Он не ограничен в выборе сферы деятельности, так как является абсолютно самостоятельной единицей финансирования.

Вкладчик самостоятельно выбирает, какую область поддержать и сколько вложить, соблюдая основные инвестиционные цели:

Безопасность инвестиций

Минимизация рисков чаще всего предполагает выбор государственных объектов инвестирования, что отрицательно сказывается на прибыльности.

Рентабельность вложений

Стремление к увеличению доходности заставляет инвестора жертвовать безопасностью. Ведь получить хорошую прибыль можно инвестированием в малоизвестные перспективные проекты, которые «выстрелят» на длинной дистанции.

Рост капитала

Как не парадоксально, но увеличение вложенного капитала прямо пропорционально степени риска. Чем рискованней проект, тем большую прибыль он может принести. Вкладывая в стабильные компании, можно ожидать небольшого прироста инвестиций.

Ликвидность инвестиций

Грамотный инвестор заранее продумывает пути выхода из инвестиционного проекта. Возможность превращения объекта вложений в денежный эквивалент в кратчайшие сроки и с минимальными потерями обеспечивается ликвидностью инвестиционного проекта.

На практике инвестору не удастся применить все критерии к одному объекту. Вкладчику придется выбрать наиболее подходящий вариант, в соответствии с желаемым результатом.

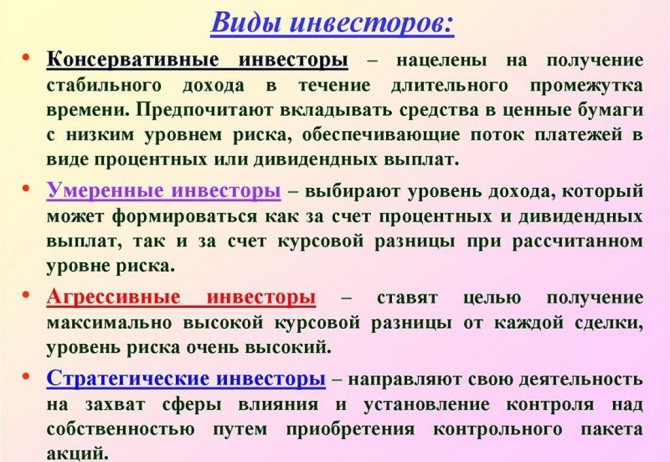

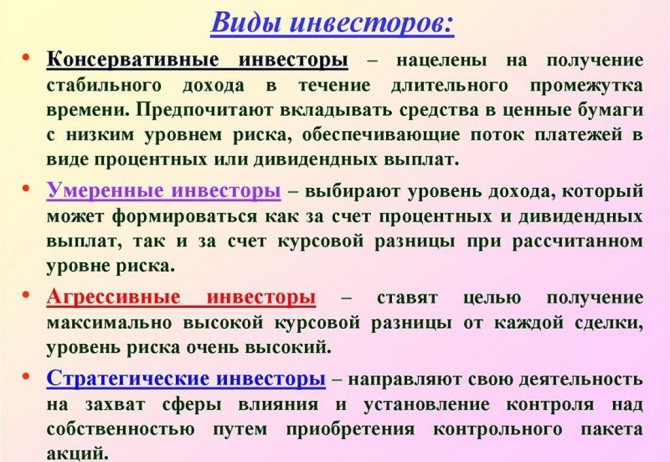

Виды инвесторов

Выделяют 4 группы:

- нефинансовые компании в строительстве, производстве, торговле, сфере услуг. Принятие инвестиционных решений основано на стратегии развития бизнеса. Это капитальные инвестиции, модернизация производства, сокращение расходов. Или покупка контроля над другими компаниями (акции фирм в той же отрасли экономики);

- государство и суверенные фонды. Инвестиции в развитие отдельных сфер экономики, финансовые вложения на внутреннем и внешнем рынках;

- профессиональные инвесторы, или финансовые посредники. Аккумулируют денежные средства других инвесторов и вкладывают их в объекты инвестиционного рынка;

- частные инвесторы (население). Рассматривают рынок как возможность накопления сбережений.

Кто такие брокеры

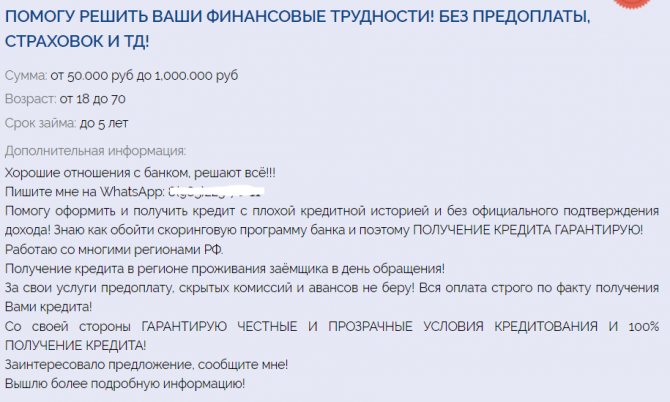

Брокеры — это обычно организации, которые занимаются тем, что помогают гражданам получить банковский кредит или займ от МФО. Они сразу говорят о том, что не занимаются частным кредитованием, а рассылают заявки от имени клиента по разным банкам, способствуя одобрению.

Далеко не всегда брокеры работают честно, они могут использовать подлог данных, подделывать документы, использовать свои связи с сотрудниками банка. Поэтому тут тоже нужно быть осторожным — можно попасть под уголовную ответственность.

Вот пример объявления, которое потенциально может принадлежать брокеру. Именно потенциально, потому что за ним также может крыться мошенник, цель которого — выманить переплату:

Вот здесь как раз-таки уже более реальные условия кредитования. То есть сумма выдачи до 1 млн, срок до 5 лет, плюс не указана ставка, так как она не будет маленькой (это отпугнет на фоне других объявлений, которые обещают кредит под 5-10%).

Суть брокерской работы — получение комиссии, которая составляет определенную часть от выданного кредита. Например, это 20%: получил человек с помощью брокера 100000, на руки он получает 80000, а 20000 — комиссия посредника. Если дело сложное, комиссия может достичь и 50%.

Верный признак брокера-мошенника — он просит предоплату. В таком случае сразу прекращайте диалог.

Лучшие и проверенные варианты для инвестирования

Проверенный вариант для инвестора – поиск недооцененных активов (на финансовом жаргоне – «окурки»). Покупка и последующая продажа приносят неплохой доход. Второй вариант – покупка по справедливой стоимости с дальнейшим наращиванием стоимости.

Выбирайте, к примеру:

- покупку недвижимости при реализации залогового имущества;

- инвестиционный портфель с первой десяткой отечественных компаний в различных отраслях экономики;

- недооцененную коллекцию вин, картин, золотых монет и др.

Как проверять объявления на честность

Если почитать отзывы клиентов частных кредиторов, то становится понятным, что без обмана в этой сфере просто никак. Каждый день тысячи людей ведутся на объявления и хвалебные отзывы, попадая на удочку мошенников.

Для начала сразу отметайте предложения, где вам обещают быстро выдать деньги на карту, при этом суммы достигают миллионов рублей, а залог не нужен. Это однозначно признаки мошенника.

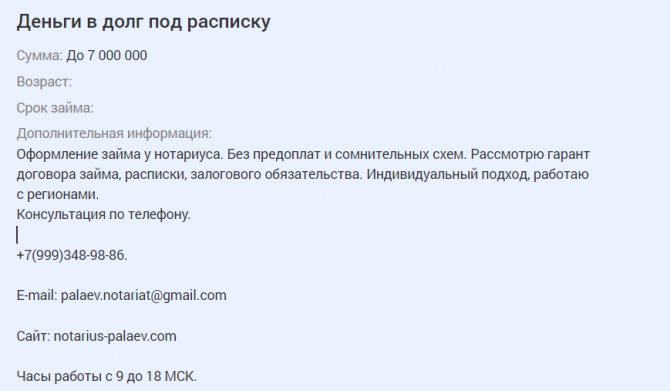

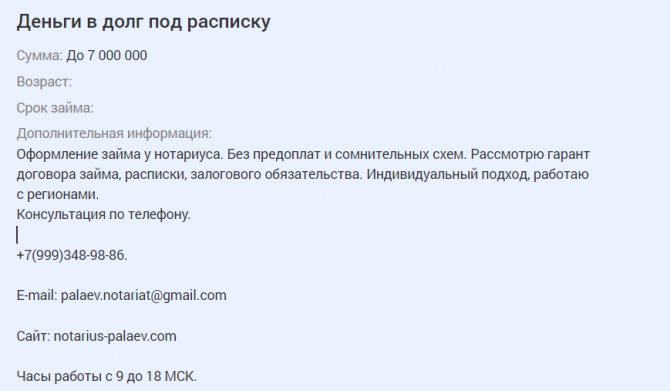

Если какое-то предложение не имеет явных признаков мошенничества, его все равно нужно тщательно анализировать и проверять все, что вы видите. Вот, например, объявление, которое выделяется на фоне остальных и кажется довольно серьезным:

Подкупает умные слова, нотариус, консультирование по телефону, а не через мессенджеры.

И самое главное — вроде как договор займа регистрируется у нотариуса, что явно прибавляет веры в это предложение. Есть даже ссылка на сайт нотариуса, который заверит сделку.

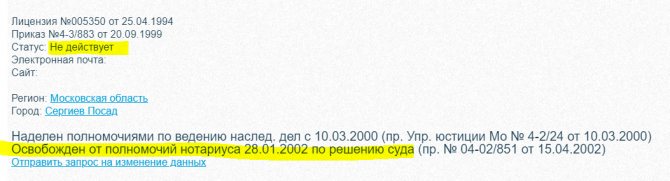

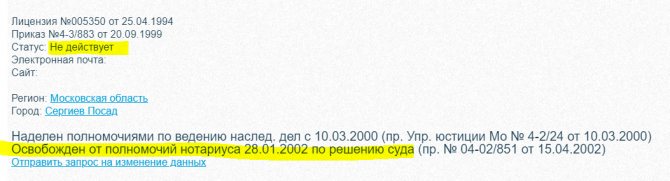

Но если “пробить” деятельность этого нотариуса на легальность, то найдется такая информация. Такого нотариуса больше нет:

Схема мошенничества: Потенциальному заемщику сначала сообщат, что ему одобрен частный кредит. Но дальше сделку нужно заверить у нотариуса, услуги которого платные. Кто будет их оплачивать? Конечно, заемщик. Он оплачивает, мошенник пропадает.

Проверяйте все досконально, ищите отзывы о частном кредиторе, к которому хотите обратиться. Пробивайте через интернет почту, телефоны. Но мошенники часто меняют контакты, поэтому можно ничего не найти.

Примеры удачного вложения средств

Мой знакомый узнал, что часть центра города решено снести и построить новое элитное жилье. Он скупил наиболее ветхое жилье, прописал (за отдельную плату) родственников. При сносе всем было предоставлено новое жилье, которое с успехом было продано.

Еще одна удачная сделка – лизинг (аренда с правом выкупа) завода. Под это дело был оформлен кредит с годовой отсрочкой платежа. С учетом резкого скачка курса доллара обязательства были погашены за 3 года.

Реальные провалы вложенных средств

Ох. Хоть неудачи неизбежны, но потеря денег всегда неприятность. Акции «Мотор Сич». Политическая обстановка на Украине привела к тому, что и от завода остались стены. Чего уж говорить о дивидендах на ценные бумаги.

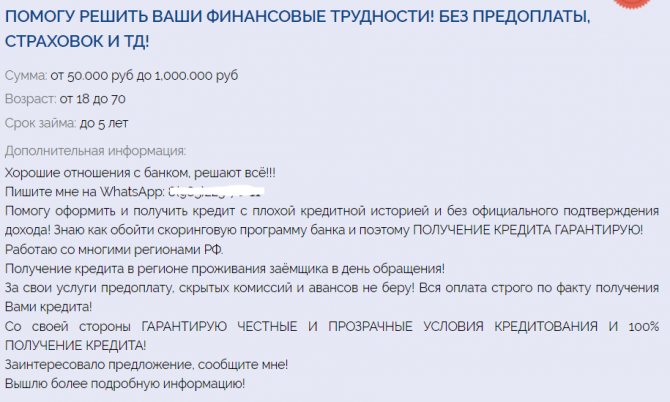

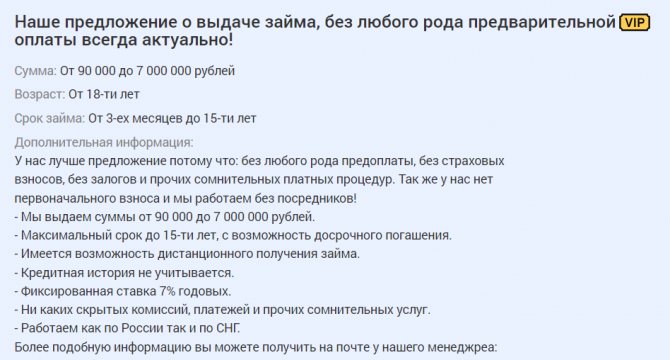

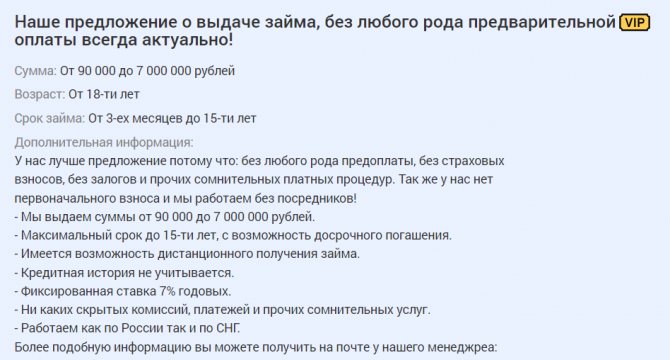

Признаки мошенника

В целом, все мошеннические объявления об оформлении частных займов выглядят одинаково, поэтому публикуем первое, которое попалось на сайте с предложениями подобных услуг:

Что говорит о том, что это мошенник:

- обещание выдать до 7 млн рублей без залога;

- выдача кредита на срок до 15 лет. Это словно банковская ипотека. Даже банки не заключают потребительские договора на срок более 5-7 лет;

- дистанционное кредитование. Такое при стандартном кредите от частного кредитора просто невозможно, так как договором служит расписка, которую подписывают стороны;

- ставка 7% — это просто на грани фантастики. Даже банковская ипотека с залогом недвижимости дороже, чем частный кредит любому заемщику даже с плохой КИ.

В сети можно найти массу подобных объявлений о выдаче частного кредита, они могут даже сопровождаться положительными отзывами. Но за этими объявлениями кроются либо мошенники, либо частные брокеры.

Пошаговое руководство, как стать хорошим инвестором с нуля

У хорошего инвестора на первом месте дисциплина и соблюдение законодательства (регламента или правил), на втором – отсутствие потерь. И лишь на третьем – доходность операции. Вот рекомендации успешных инвесторов начинающим:

- изучите по максимуму литературу по инвестициям, рынкам, инструментам. Станет понятно направление работы (не нужно первоначально распыляться на яхты, золото, заводы с трубами);

- найдите специализированные форумы. На «ветках» реальные люди делятся опытом;

- не поленитесь, откройте законодательство. Незнание законов от ответственности не освобождает;

- помните: чем выше риск, тем выше доходность. Поэтому составьте план и начинайте с нерискованных операций;

- определите граничную сумму потерь;

- собрав достаточный капитал, начинайте разделять направления вложений (инвестиционный портфель);

- мониторьте рыночную ситуацию.

Главное, приучайтесь думать как инвестор. Смотрите по сторонам, оценивая возможности получения прибыли.

Плюсы и минусы профессии

Из плюсов профессии отмечают:

- Практически безграничные возможности для роста. Инвестиции легко масштабируются и потенциально упираются только в сумму капитала.

- Нет производственных издержек. Инвестор несет риски, связанные с его аналитическими и профессиональными навыками, однако не имеет никаких иных издержек для получения прибыли.

- Вся прибыль — результат умственной деятельности и математики.

- Привилегированность и статусность.

- Собственный график работы.

- Часть работы можно поручить искусственному интеллекту (сбор данных, анализ, отслеживание событий).

Минусы следующие:

- Для получения хорошего дохода частным инвесторам нужно иметь достаточно большой капитал. Поэтому на начальных этапах инвестирование с нуля не поможет уволиться с работы.

- Аналитическая работа подойдёт не всем.

- Постоянные риски потери вложений.

- Зависимость от внешних факторов: инфляция, налогообложение, законодательство.

Книги по инвестированию для начинающих

Учебники по инвестированию написаны скучным языком, с правильными ситуациями (как должно быть). Реальность отличается, порой существенно. Начинающим я рекомендую:

- «Торговлю акциями для “чайников”», авторы М. Гриффис, Л. Эпштейн. Даны основные сведения, кратко и без зауми;

- «Метод Питера Линча. Стратегия и тактика индивидуального инвестора». Автор, разумеется, финансовый менеджер П. Линч с тонким юмором подводит к умению мыслить как инвестор;

- «Путеводитель инвестора в России». Автор Шляев А.В. рекомендует книгу для жителей регионов, где возможностей меньше;

- «Принципы пассивного инвестирования, или 5 простых правил для тех, кто хочет начать инвестировать, но не знает, с чего начать». Роман Акентьев предлагает понятные стратегии для долгосрочных вложений.

Общая информация об инвестировании в мире

Учесть каждого сдающего квартиру или покупающего валюту с целью приумножить своё состояние попросту не представляется возможным. Кто-то скрывает, кто-то просто не попадает в такую статистику. В связи с этим интерес населения к инвестированию обычно оценивается через показатели участия на фондовом рынке. И действительно, это максимально точно отображает склонность к сложениям, интересу к заработку в финансовой среде.

Рассмотрим несколько примеров по странам, среди которых есть как развитые, так и развивающиеся:

- США. В Штатах вложения в ценные бумаги является совершенно обычным делом. По статистике более половины американцев старше 18 лет так или иначе вкладываются в ценные бумаги. Деньги должны работать – по такому принципу живёт обычный американец.

- Япония. Ещё одна развитая страна с достаточно большим населением. Здесь процент меньше, около 40%, но всё равно это очень высокий показатель. Учитывая, что центральный банк страны активно поддерживает рынок, риски вложений в акции минимизируются.

Показатели на самой популярной в Японии бирже — токийской - Россия. В нашей стране меньше процента участвующих в торговле на фондовом рынке. Спишем это на советское прошлое. Динамика количества участников показывает, что интерес к акциям и облигациям растёт, также немало тех, кто торгует на форексе. Одной из самых популярных бумаг можно назвать акции Газпром. Программа налоговых льгот способствует привлечению клиентов (индивидуальный инвестиционный счёт).

- Индия. Пример страны с огромным населением, огромным ВВП и низким уровнем жизни. Показатель участников торгов сопоставим с российским – около 1,5% населения.

Как найти инвестора для своей бизнес-идеи

Бывает обратная ситуация: идея есть, а денег на реализацию нет. Можно взять кредит в банке. Для этого нужно:

- зарегистрироваться как индивидуальный предприниматель (минимум);

- кроме стандартных банковских требований по документам, предъявить бизнес-план.

Деньги даются не на покупку бытовой техники, а под реализацию проекта. Поэтому разработка инвестиционного плана должна быть продумана до мелочей.

Еще один вариант – краудфандинг. Описание проекта выкладывается в интернет. Желающие перечисляют деньги. Есть сайты, специализирующиеся на поддержке проектов. Там публикуются:

- проекты;

- количество необходимых средств;

- этапы реализации (с фото- , видеоотчетом).

По этому же принципу можно запустить видеопроект. А внизу предложить желающим перечислить донаты.

Общественные организации часто предоставляют гранты. Если бизнес-идея заинтересует, получите необходимую сумму.

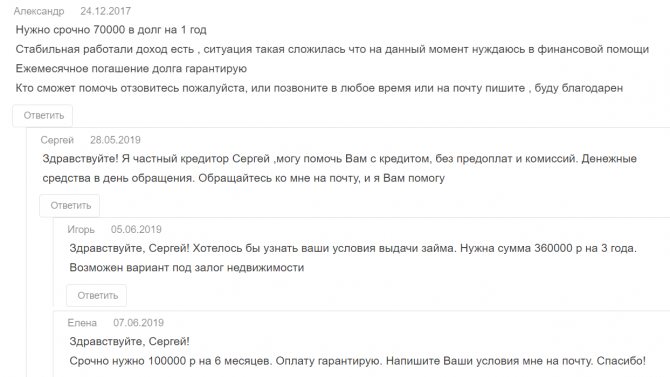

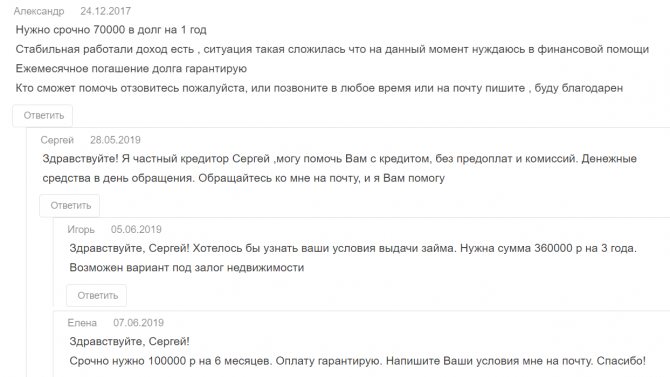

Признаки реального частного кредитора

Отзывы — это последнее, на что стоит опираться. Они без проблем оставляются самими мошенниками или покупаются. Вот, например, 100% нереальный отзыв:

Честному частному кредитору нужны гарантии того, что он не останется в убытке. А такие гарантии может дать только залог. И косвенный признак того, что перед вами не мошенник — он просит предоставить залог недвижимости. Но и в этом случае можно нарваться на мошенника покруче и вовсе лишиться своей собственности.

Какой частный кредитор выглядит более менее честно:

- он говорит об обязательной личной встрече. Подавляющее число мошенников действуют онлайн, не встречаясь со своей жертвой — обещают перевести деньги на карту или иным способом;

- он выдает деньги только при условии представления залога, чаще всего — недвижимости;

- кредитор интересуется вами, вашим финансовым положением, местом работы, доходами, семейным положением. И ему реально есть дело до того, на что вы берете деньги. Так он оценивает потенциального заемщика и свои риски;

- не выдает кредиты на выгодных для заемщика условиях. Частные кредиты — всегда максимально дорогие предложения. Ставки — минимум 50% годовых, а чаще около 100% и больше;

- у него есть свой офис, сайт.

Но если вы начнете искать такого честного частного кредитора по отзывам или просто в сети, вы поймете, что таких просто не существует.

Комментарии: 2 625

Ваш комментарий (вопрос) Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Автор статьи Ирина Русанова

Консультант, автор Попович Анна

Финансовый автор Пихоцкая Ольга

- Игорь

05.02.2022 в 05:22 Нужно 200 тыс , трудоустроен официально, справка 2 ндф свежая , под расписку. 89884642472

Ответить ↓ - Андрей

05.02.2022 в 02:55Очень срочно, возьму займ 3 000 000р сроком до 5 лет. Под расписку и договор займа заверенный нотариально. [email protected]

Ответить ↓

- Екатерина

04.02.2022 в 19:40Нужно 150 000 на 3 года, банки не дают тк не учитывают неофициальный доход. 89050210607 смс

Ответить ↓

- Елена С

04.02.2022 в 16:56Здравствуйте! Срочно нужен частный займ 40 000 на 6 месяцев в Казани. Оформление при личной встрече. Помогите пожалуйста. 89172958582

Ответить ↓

- Иван

03.02.2022 в 16:26Нужно 200000т на 3 года срочно.Любые условия .89052381883т.

Ответить ↓

- Марина

03.02.2022 в 15:37Здравствуйте,нужна сумма в размере 130 тысяч рублей на 24 месяца. На оплату МФО. Банки отказывают в связи с повышенной финансовой нагрузкой. Без залога. Город Кемерово [email protected]

Ответить ↓

- Анжела

03.02.2022 в 14:41Нужно 200000т. Для закрытия МФО организации. На три года [email protected]

Ответить ↓

- Александр

03.02.2022 в 13:19нужно 75000 на 6 месецев под расписку 9960384159

Ответить ↓

… 27

От автора

Подготавливая этот материал, я отправила заявки по некоторым объявлениям, которые обещали выдать частный кредит.

Один частный кредитор из Москвы обещал мне уже сегодня выдать деньги в долг. На мой вопрос, а ничего, что я проживаю в Перми, он ответил, что все нормально, это не проблема. А после попросил 1000 рублей за заверение сделки нотариусом.

Второй частный кредитор попросил меня прислать ему фото моего паспорта и СНИЛС, указать свои личные данные. Он обещал выдать мне кредит на мою личную карту. Предполагаю, что эти данные были бы использованы при оформлении микрокредита.

Будьте бдительны, не попадайтесь на уловки мошенников. Честных частных кредиторов на рынке нет! Положительные отзывы, как правило, ненастоящие.

А если вы попросите кого-то в интернете порекомендовать вам кредитора, вам ответит некий Ваня, расскажет, что он взял деньги у Ивана Ивановича и даст его контакт. И этот Иванович окажется мошенником. Это классическая схема развода.

Банк России предупреждает о «черных» кредиторах →

4.3 / 5 ( 14 голосов )

Какие ошибки допускают инвесторы

Можно часто встретить следующие ошибки начинающих инвесторов:

- Выбирают слишком рисковые активы, в которых не разбираются;

- Не верный момент входа в позицию. Например, покупка уже дорогой компании;

- Проявление эмоций. Например, в случае убытков сразу закрывают позицию по хорошей сделке;

- Слишком большие ожидания от рынка;

- Покупка слишком большого числа компаний приводит к излишней диверсификации. Лучше концентрировать вложения в 10-20 компаний;

- Нежелание продавать сильно выросшие акции, надеясь получить ещё больший профит;

Похожие записи:

- Статус квалифицированного инвестора — как получить и…

- Активные и пассивные инвестирование — подробное описание

- Депозитарий — что это и как работает

- Какое должно быть соотношение акций и облигаций —…

- Когда лучше покупать и продавать акции — описание…

- Топ книги по инвестированию для новичков — описание

- Как стать успешным инвестором с нуля — с чего начать новичку

- Как составить бизнес-план — подробное описание