Из данной статьи Вы узнаете:

- Мейкер — кто это такой?

- Тейкеры на рынке

- Взаимодействие taker и maker

- Актуальный пример кто есть кто

- Почему разная комиссия?

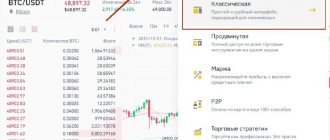

- Тарифы для тейкеров и мейкеров на популярных криптобиржах

- Заключение

Мейкер — кто это такой?

Часть трейдеров, действующих на торговых площадках, предоставляют для конкретного актива дополнительную ликвидность, увеличивая интерес к нему других игроков. Их называют мейкерами (англ. make the market). Они «делают рынок» путём выставления отложенных ордеров, ценовой уровень которых выше/ниже существующих значений.

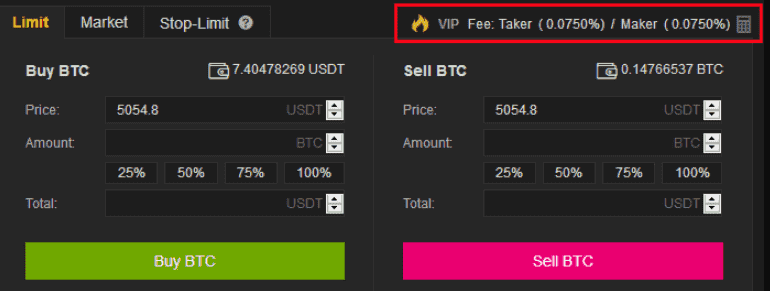

Лимитные заявки «покупка/продажа» имеют ценовые ограничения, которые способствуют смещению котировок в какую-либо сторону – повышение либо понижение. Таким образом, maker активизируют торги, добавляя объёмы биржевого инструмента в книгу заказов. Биржа приветствует работу данной категории спекулянтов, поощряя их отсутствием комиссий по сделкам или минимизируя эти проценты.

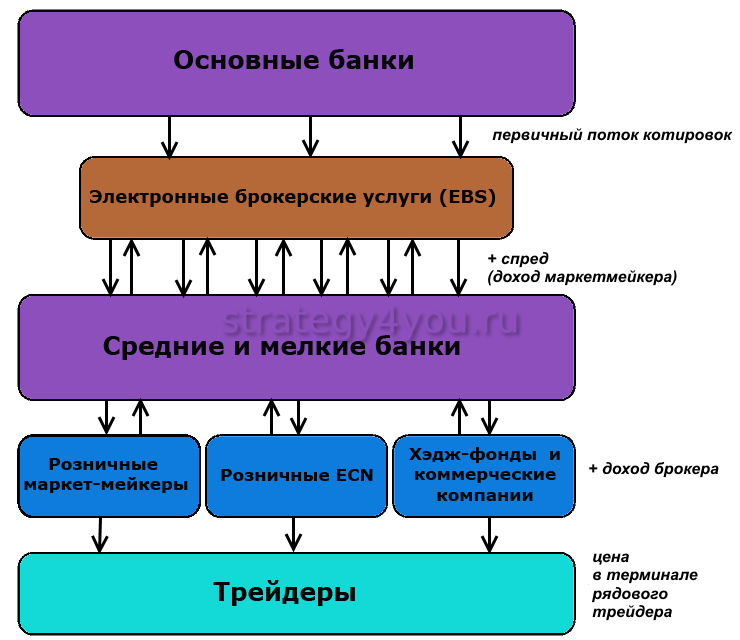

Нельзя путать мейкеров, мейкер-трейдеров и маркетмейкеров. Кажется, что идентичность названий практически полная, однако, последние – это участники биржевых торгов с совершенно иными задачами и функциями. Маркетмейкерами являются очень состоятельные игроки, банки или крупные инвестфонды, которые могут своим капиталом манипулировать котировками активов для получения заработка.

Рекомендую прочитать также:

Точнейшие Форекс стратегии — ТОП-3 методики с высокой точностью

Условно все стратегии можно разделить на 2 категории – механические, в которых нет места субъективизму и дискреционные, в которых […]

Makers vs Takers — Кто такие производители и получатели?

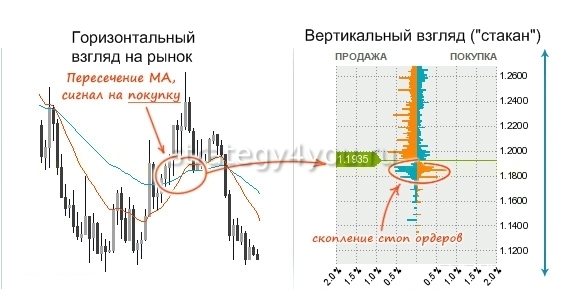

Чтобы понять концепцию мейкера и тейкера, Вы должны сначала понять книгу ордеров, которая представляет собой не что иное, как список всех ордеров для конкретной торговой пары. Книга заказов (ордеров) содержит как ордера на покупку, так и ордера на продажу.

Не путайте это с покупателями и продавцами. «Maker» и «Taker» не представляют покупателей и продавцов, это не одно и то же. Сборы с создателей и получателей относятся как к заказам на покупку, так и к заказам на продажу.

Создатели (производители, мейкеры) — это пользователи, которые делают заказы в книгу ордеров, увеличивают размер книги ордеров, тем самым увеличивая ликвидность для биржи. А получатели (тейкеры) — это пользователи, которые убирают заказы из книги ордеров, уменьшают размер книги, тем самым уменьшая ликвидность.

Мейкер:

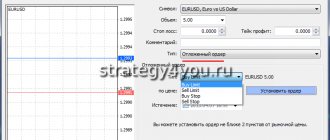

- Ордер на покупку: если вы размещаете ордер на покупку (лимит на покупку) ниже текущей рыночной цены продажи, то вы являетесь производителем (мейкером).

- Ордер на продажу: если вы размещаете ордер на продажу (лимит на продажу) выше текущей цены тикера, то вы все еще являетесь создателем ордера (мейкером).

В обоих приведенных выше примерах вы являетесь мейкером. Будь то покупка или продажа криптовалюты. Вы размещаете заказ по цене, отличной от текущей рыночной цены, следовательно, ваш заказ попадает в книгу рыночных заказов (частично или полностью). В этом случае Вы добавляете ликвидность в книгу ордеров и платите комиссию производителя (мейкера).

Теперь ваш лимитный ордер не будет заполнен сразу. Заказы, которые находятся в книге заказов, будут исполняться только тогда, когда кто-то (тейкер) выполнит его. В случае, если никто не желает принять вашу цену, рынок не достигнет вашей предельной (указанной) цены, и ваш ордер не будет выполнен. Он будет видеть в книге ордеров до тех пор, пока не исполнится, не истечет срок его действия или Вы не отмените его.

Тейкер:

- Ордер на покупку: Если Вы размещаете ордер на покупку (рыночный ордер), немедленно сопоставляя его с ордером, доступным в книге заказов, то вы являетесь получателем ордера (тейкером).

- Ордер на продажу: аналогично, если Вы размещаете ордер на продажу (рыночный ордер), сопоставляя существующий ордер на покупку из книги ордеров, Вы все равно тейкер.

Тейкер — это тот, кто готов выполнить свой заказ (купить / продать) немедленно по текущей лучшей рыночной цене. Заказы от тейкеров никогда не попадают в книгу ордеров, вместо этого тейкеры как бы соглашаются с ценой, которая уже указана в книге ордеров.

Так как тейкеры забирают предложения из книги ордеров, их называют покупателями (или получателями ордеров) и, следовательно, они платят комиссии.

Но почему комиссии тейкера, как правило, выше, чем комиссии мейкера, и как биржа выигрывает от этой модели?

Тейкеры на рынке

Многие новички ошибочно полагают, что тейкеры представляют собой группу спекулянтов, действующих в противоположность мейкерам. Разумеется, такое мнение ошибочное. По сути, если размещается ордер в стакане цен, то должен вскоре найтись контрагент, который заинтересуется данным предложением, и реализует его моментально по выставленной цене, то есть по рыночной стоимости. Чуть раньше было определено, что отложенные заявки на покупку/продажу актива, появляющиеся в ордербуке, размещаются мейкерами. Следовательно, решение об отвержении или принятии таких предложений цены будет рассматриваться другими трейдерами. Именно их называют тейкерами.

Фактически работа taker аналогична действиям maker – все они размещают заявки на приобретение либо продажу актива. Значимая разница здесь в сроках исполнения выставленных ордеров. Каждая сделка тейкеров (англ. take, взять, брать) реализуются брокером незамедлительно, если присутствует на момент отправки торгового уведомления отложенный ордер от мейкера с соответствующими условиями. Совершается торговая операция по цене, присутствующей на рынке, и ликвидность актива снижается из-за уменьшения количества предложений от мейкеров.

Какие бывают ордера на биржах и какие комиссии за них нужно платить?

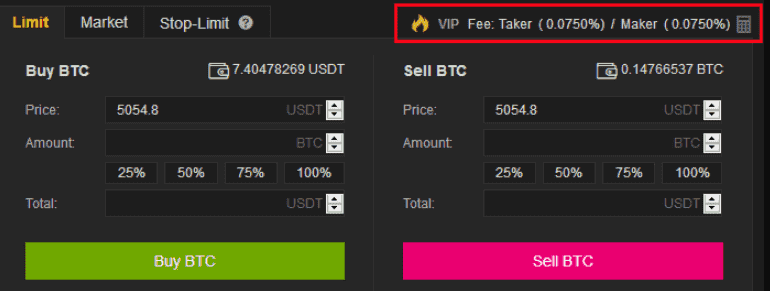

Биржи взимают комиссии с создателей ордеров и их получателей в зависимости от их типа торговли (ордера). Чтобы понять это, давайте сначала разберемся с двумя распространенными типами торговли — это лимитные ордера и рыночные ордера.

Лимитные ордера (Makers)

Лимитные ордера (Makers). Лимитные ордера — это ордера, в которых пользователи пытаются покупать монеты ниже текущей рыночной цены и продавать выше текущей рыночной цены.

Другими словами, пользователи сами устанавливают максимальную цену для своих ордеров на покупку и минимальную цену для ордеров на продажу. Эти типы заказов не выполняются сразу. Вместо этого трейдеру приходится ждать, пока пользователь (покупатель или продавец) примет эту цену продажи.

Рыночные ордера (Takers)

Рыночные ордера (Takers): рыночные ордера — это ордера, по которым пользователи торгуют (покупают / продают монеты) по текущей рыночной цене. Пользователи, использующие рыночный ордер, немедленно принимают ваши торговые предложения. Этот тип сделок является быстрым и простым, когда ордера исполняются немедленно по лучшей доступной цене.

В зависимости от указанного выше типа сделки с вас будет взиматься небольшая комиссия или ее не будет вовсе. Если Вы являетесь пользователем, который установил лимитные ордера, то с вас будет взиматься комиссия мейкера. Если Вы являетесь пользователем, который устанавливает рыночные ордера, то с вас будет взиматься комиссия тейкера.

На большинстве бирж криптовалюты комиссии мейкера обычно равны нулю или ниже, чем комиссиии тейкера. Почему так происходит? Дело в том, что производители обеспечивают ликвидность для биржи, в то время как получатели забирают ликвидность с биржи.

Взаимодействие taker и maker

В любых торговых сделках, проводимых на финансовых рынках, всегда участвуют две взаимосвязанные стороны – спекулянт, предлагающий биржевой инструмент, и трейдер, приобретающий у него некоторый объём этого актива. Здесь первый до заключения сделки будет размещать в книге ордеров свою заявку, а второй, если условия совпали с желаниями и расчётом, станет исполнять этот ордер, открывая короткую либо длинную позицию.

Таким путём на криптовалютных биржах и фондовых рынках реализуется схема «мейкер-тейкер». Она способствует минимизации разницы между заявками на реализацию и приобретение торгуемого актива. Получаются узкие спреды, которые повышают уровень ликвидности биржевых инструментов, что немаловажно для криптовалютного рынка, отличающегося небольшими объёмами торгов из-за дороговизны топовых монет. Ключевой идеей тут является разделение трейдеров на поставщиков ликвидности и её потребителей.

Игроки, повышающие ликвидность, выставляют заявки на покупку по завышенной стоимости либо ордера на продажу по заниженным ценам. Для них комиссионные сборы характеризуются меньшей величиной.

Спекулянты, понижающие способность криптовалют быть быстро купленными или проданными, снижают ликвидность из-за совершения мгновенных сделок. Как правило, комиссия, взимаемая с тейкеров, компенсируется выгодными ценами активов, обеспечиваемыми узким спредом.

Нюанс. Именно схема «мейкер-тейкер» обуславливает ценовые колебания, тренды, спады, быстрый рост стоимости биржевых активов. Тейкеры могут быть чересчур активными, и тогда мейкер-трейдеры пытаются предлагать больший разброс цен. Торгуемый инструмент начинает дорожать, либо терять стоимость. Так формируется ценовой скачок или зарождается тренд. Пока интерес taker и возможности maker не исчерпаны, котировка падает или растёт.

Рекомендую прочитать также:

ТОП-7 криптовалютных бирж. Рейтинг 2022 года + отзывы трейдеров

В конце 2022 и начале 2022 года Биткоин и криптовалютный рынок в целом стали основными ньюсмейкерами. Серия абсолютных исторических […]

Одежда и прически

Не суть важно, какой именно мейкер персонажа вы выбрали, вы практически всегда сможете найти там некоторые особенности. Например, максимальное разнообразие всегда имеют наряды, которые вы можете использовать. Вы можете надеть на своего героя любой костюм, который доступен в игре, собрать собственную коллекцию, которая будет больше всего подходить данному герою и так далее. Отдельно стоит упомянуть о прическах, так как они также могут быть разнообразными. В некоторых играх данного жанра вы можете встретить до сотни различных стилей волос (а для мужчин еще и лицевой растительности). Естественно, при таком разнообразии вы можете дать волю своей фантазии и насладиться той свободой, которую вам предлагают игры мейкеры персонажей.

Актуальный пример кто есть кто

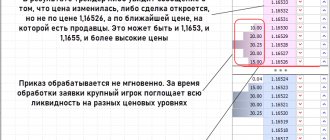

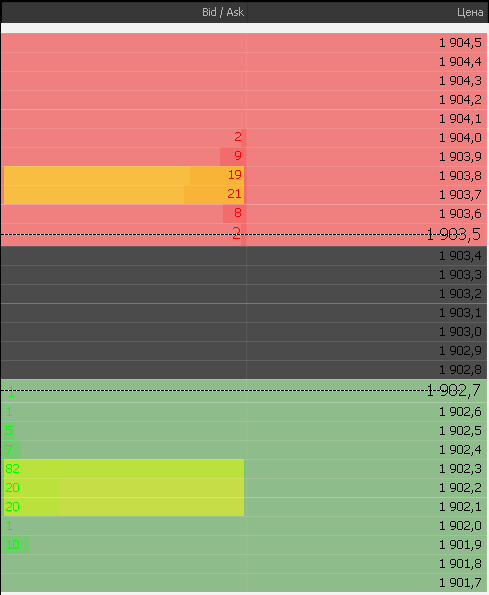

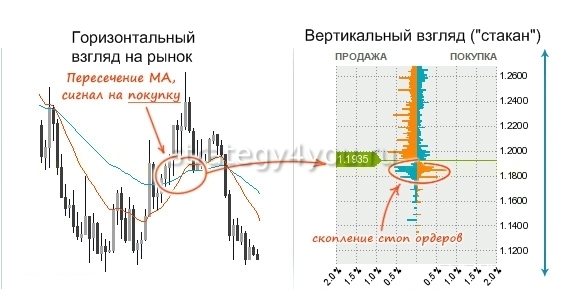

Если на рынке создавать заявку, совпадающую по параметрам с имеющимися предложениями, то получится исполнение рыночного ордера. Здесь с торгов будет забираться ликвидность актива, следовательно, выполняется роль тейкера. Когда открывается позиция с ценой, которой нет в стакане, на рынок вносится дополнительный спрос, и увеличивается ликвидность. Сделка будет отложенной. Из-за этого в ордербуке всегда присутствуют лишь предложения мейкеров, ожидающие моментального принятия тейкер-трейдерами.

Хороший пример с фрагментом импровизированного стакана цен:

- Елена продаёт 1 ETH за $95,25;

- Сергей предлагает 1 ETH за $94,75;

- Алиса покупает 1 ETH за $94,15;

- Денис приобретает 1 ETH за $93,85.

На криптобирже появляется Алексей, согласный купить монету эфириума за $95,50. Когда он выставит такой ордер, его сделка сразу исполнится, поскольку на рынке есть Сергей и Елена, предложения которых полностью соответствуют условиям. Алексей здесь тейкер.

Если другой трейдер пожелает купить ethereum за $94,50, то система торгового терминала поместит его заявку между Алисой и Сергеем, так как за выставленную цену пока никто криптомонету не предлагает. Этот спекулянт отложенным ордером повысит ликвидность виртуальной валюты, и сыграет роль мейкера.

Почему создают рыночный ордер, а не лимитный?

Когда Вы размещаете рыночный ордер, это означает, что Вы готовы покупать / продавать монеты прямо сейчас. Биржи хотят взимать комиссии с тех, кто готов быстро торговать. Теперь вопрос в том, почему кто-то платит комиссии, когда он может создать лимитный ордер с небольшой разницей, чем рыночная цена, которая в любом случае исполняется?

Теперь давайте рассмотрим другой пример. Биткойн в настоящее время торгуется по 5020 долларов, и пользователь готов получить прибыль, разместив лимитный ордер на покупку в 5010 долларов. Как видите, разница в размерах от текущей торговой цены и заказа пользователя составляет всего несколько долларов.

Если этот ордер исполнится, то он называется ордером тейк-профита. Однако нет гарантии, что этот лимитный ордер на покупку будет выполнен. А теперь представьте, что произойдет, если цена Биткойна постепенно поднимется до 6000 долларов или даже больше. Заказ на покупку у пользователей будет стоить 5010 долларов, и им придется ждать, пока цена не упадет.

Пользователи обычно размещают рыночные ордера, чтобы избежать риска неисполнения ордера. Они платят немного более высокий торговый сбор, чтобы защитить себя от внезапных потерь.

Почему разная комиссия?

Комиссии на торговых площадках, где предусмотрено подразделение трейдеров на функциональные категории, различаются для taker и maker. Логика владельцев криптобирж или фондовых площадок здесь очевидна.

Тейкеры, создающие рыночные ордера, выводят торгуемый актив из оборота, снижая его ликвидность. За это они обязаны выплачивать большую комиссию, так как биржа вынуждена компенсировать свои временные убытки, возникающие вследствие кратковременного уменьшения интереса игроков к активу. На криптовалютных биржах, как правило, процентные отчисления за ордер тейкера начинаются с 0,16% суммы сделки.

Мейкеры, наоборот, привлекают интерес торговцев к финансовым операциям на платформе, приумножая ликвидность инструментов своими отложенными ордерами. Биржа теперь начинает получать больше комиссий из-за возрастающей активности спекулянтов. Торговые площадки ценят работу мейкер-трейдеров, поэтому устанавливают для них минимальные либо нулевые комиссии за ордера. Нередки ситуации, когда по определённым альткоинам или ценным бумагам выплачивается так называемая антикомиссия – происходит доплата за сделку. Прибыль эта незначительная, но встречаются умельцы, превращающие данную антикомиссию в неплохой приработок.

К примеру, на криптовалютной бирже BitMEX часто появляется доплата за размещение ордеров мейкерами, торгующими топовыми монетами. Так, 18.12.2018 за маржинальную торговлю бессрочными контрактами с bitcoin (BTX, необычный тикер биткоина) площадка BitMEX выплачивала 0,025%. А если maker открывает лонг-позицию, то при плече х100 ему каждые 8 часов ещё будет начисляться 0,0148%. Вся актуальная информация официально представлена на основной странице проекта bitmex.com в разделе «Комиссии».

Любые расклады убыток бирже приносить не будут. Каждая совершённая сделка имеет мейкера и тейкера. Для них цена ордера идентичная. Даже выплата мейкер-трейдеру 0,025% всегда компенсируется сбором 0,075% с taker, плюс остаётся 0,05% чистой прибыли. Все расчёты осуществляются после закрытия позиции, когда система вычислит действия участников финансовой операции, и произведёт нужные расчёты.

Трейдерам, занимающимся спекулятивными операциями на криптовалютных площадках, необходимо осознавать реальную серьёзность комиссий тейкеров и мейкеров. Даже 0,1% от сделки с биткоином ($3600) по отложенному ордеру сразу отберёт $3,6 (240 р). Если часто торговать по рынку, то сумма, потерянная просто так, складывается очень даже немаленькая.

Записки маркет-мейкера или почему Вы никогда не заработаете себе на пенсию, торгуя на бирже

Данный текст является художественным произведением, проблемным очерком, где главный герой от первого лица описывает преимущества работы маркет-мейкера и всю тщетность бытия трейдеров на бирже.

Примечание

Данный текст является художественным произведением, плодом воображения автора. Все совпадения случайны, все имена вымышлены.

Вечер пятницы. Весенняя Москва. В моем кабинете периодически слышны взрывы разрывающихся снарядов, предсмертные вопли умирающих зергов из первого старкрафта. В конце дня, когда сознание затуманено наблюдением за торгами на бирже, люблю запустить на одном из терминалов эту старую игрушку.

Кстати, о первом старкрафте

Лет 20 назад, я постоянно резался в эту игру со студентами физфака. И те утверждали, что разработчики этой игры очень серьезно подошли к проработке баланса между тремя расами, обсчитывали математическую модель и все такое. И физиков, как и меня, восхищало большое многообразие способов победить врага. И это был физмат, а значит все необходимо обсчитать. Первые две минуты игры — развитие базы до приемлемого уровня, когда ты уже способен держать оборону и отправить к врагу небольшой отряд для разведки боем. Последующие пять минут — построение инфраструктуры и юнитов для реализации своей стратегии в игре. Все команды на горячих клавишах, ни единой паузы в действиях… Наверное тогда я начал увлекаться моделированием процессов.

В общем, старые компьютерные игры позволяют держаться в тонусе, причем не только мне: иногда через открытую дверь кабинета вижу как от звука игровых баталий, испуганно вжимается голова в плечи у очередного новичка, зашедшего в приемную. Далее следуюет строгий взгляд Марии Николаевны, моего секретаря. Развожу руками, что на нашем с ней языке означает «Ох, опять забыл…» и делаю звук потише. Не знаю откуда пришел этот глупый стереотип о том, что секретарша должна быть юной и красивой девицей. Настоящий секретарь должен уметь своевременно выполнять возложенные на него обязанности, а самое главное… обладать такой харизмой, при которой когда она говорит тебе что ты должен что-то сделать, эта информация не вызывала бы в тебе противоречивых чувств, а лишь благодарную мысль «о, спасибо, что напомнили!».

Кто я и о чем я хочу написать этот очерк? Начну с последнего вопроса: наверное это единственный для меня способ развеять Ваши иллюзии по поводу того, что Вы сможете заработать существенный для Вас капитал на бирже. Впрочем, сомневаюсь, что мне это удастся. А с учетом того факта, что я избегаю публичности и не стремлюсь к дешевой славе «финансового пророка», будем считать, что я просто пишу для своего личного удовольствия.

Я маркет-мейкер. Точнее, я работаю в организации, выполняющую в том числе и функции маркет-мейкера. Из интереса, я подписан на многие телеграмм-каналы по околобиржевой тематике, иногда пишу в форумах от вымышленных имен. Заметил, что очень многие считают, что термин «Маркет-мейкер» (дословно с английского market maker — создатель рынка) — это некий «серый кардинал» — лицо неявно управляющее рынком и находящаяся всегда в «тени обезличенных сделок».

На самом деле все явно и публично, маркет-мейкер — это вполне определенная и строго регламентированная биржей функция, такая же как и брокер.

Ссылки по теме: Википедия Документы московской биржи, по маркет-мейкингу на фондовом рынке А вот и мы

Сайт московской биржи содержит огромный объем полезной и интересной информации для аналитика. Например, посмотрите у каких организаций, участников рынка — самой большой оборот на бирже? Думаете у банков? Или у организаций с непримечательными именами, которые выполняют наши функции? Вообщем, «ищите и обрящете»

К каждому инструменту на бирже, будто то акции, облигации, что угодно — привязан маркет-мейкер (на основании договора обязательств маркет-мейкера). В рамках договора мы поддерживаем ликвидность и следим за тем, чтобы цена «не улетала в космос» ну и соответственно не падала ниже определенного порога.

Постараюсь объяснить принцип нашей работы простым языком. Начну с загадки, посредством которой я обычно проверяю смекалку новичков: представьте что мы играем с Вами игру «Орел и решка» без ограничений по времени (важный ньюанс), до полной победы одной из сторон. Кидаем монету, если вы угадали ее сторону — монета Ваша, если нет — то моя. Внимание, вопрос знатокам: кто победит?

Правильный ответ

Победит тот, у кого больше денег. Исходим из того, что вероятность выпадения одной из сторон 1/2. Важна последовательность событий, ну т.е. серия из побед, пусть даже с единичными случаями поражений. С учетом того, что у нас нет ограничений по времени, то в какой-то момент дельта (разница) между победами и поражениями у одного из участников станет равна числу монет участника. Ну а если у другого участника на порядок больше денег, то и его дельта выше, следовательно и вероятность его победы существенно выше.

На, практике мы конечно «монетку не кидаем» и времени у нас фиксированный промежуток. Но у нас на несколько порядков больше денег и акций (к примеру), цену которых мы регулируем.

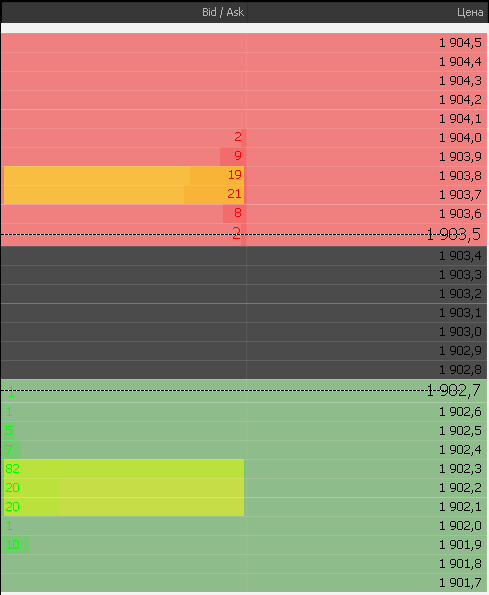

Итак, берем обычный стакан:

Нет, не этот. Вот этот.

Специально подобрал стакан с малым объемом заявок. Что мы видим? Суммарно на продажу у нас 2 + 9 + 19 + 21 + 8 + 2 = 61 заявка. А это значит, что если Вы хотите своими действиями поднять цену на данный инструмент — Вам надо купить по рынку 62 лота инструмента и тогда цена уйдет выше значения в 1904,5. Это в теории (я объясняю без учета айсберг-заявок и прочих ньюансов). Чем больший объем Вы в состоянии одномоментно купить или продать, тем больше у Вас возможность влиять на цену инструмента. И опять же в теории, обладая достаточным объемом средств, Вы можете гнать цену в небеса, чтобы сотни «биржевых хомячков» судорожно открывали ленту новостей и пытались найти подходящую новость, чтобы понять, что же случилось, «почему так растет ?!» А потом также как и Вы пытатся купить пару лотов, чтобы «быть в тренде, заработать на движении». А Вы, в этот момент будете аккуратно уже продавать им набранный Вами объем. А потом снова задирать цену вверх и снова продавать. А потом… «ба-бах» и Вы продаете весь набранный Вами объем лотов и цена падает «ниже плинтуса». И снова рост и снова в бой… Ах, мечты, мечты…

На практике, такой «праздник» возможен до момента, пока Вы не привлечете внимание регулятора, т.е. нас. А с учетом того, что у нас все автоматизировано, при превышении заданного порога, у нас включается робот (программа), который очень быстро продаст Вам столько, сколько Вы сможете купить… а потом может продолжить продавать дальше опуская цену ниже и ниже…

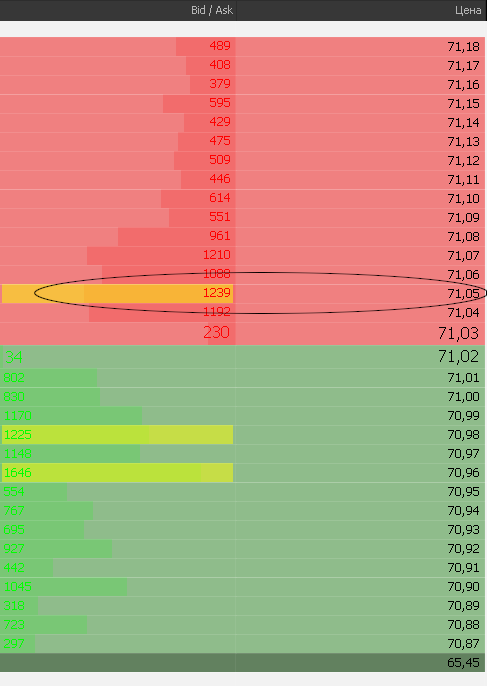

А вот так обычно выглядит демонстрация наших возможностей. Посмотрите, я отметил крупную заявку. Если смотреть на акции, то обычно в заявке ровно 1000 лотов или чуть больше (в стакане по заданной цене указывается суммарное число заявок от всех участников). На сленге трейдеров, такая крупная заявка называется «плитой».

И это лишь один из наглядных примеров того, как мы можем регулировать рынок. Инструментов на самом деле — множество. Мы быстрее, т.к. наши сервера с софтом расположены в непосредственной близости к бирже. У нас больше возможностей. Если Вы считаете, что сможете заработать на бирже за наш счет, попробуйте ночью в лесу с зубочисткой в руках напасть на дикого волка. Кстати аналогию между маркет-мейкерами и волками, а также между биржой и лесом — считаю весьма удачной.

Аллегория про волков и львов

когда говорят, что «Волки — это санитары леса», то данное сравнение добавляет волкам толику достоинства — ну вроде как они «выполняют общественно полезную нагрузку» и звучит это не так жестоко как фраза «Волки убили слабого ягненка». На самом деле здесь нет ни хорошего ни плохого. Есть объективная реальность, которая звучит так: 1) Волки существуют; 2) Волки питаются в том числе и мясом животных и могут напасть на человека; И в этой объективной реальности для Вас есть небольшой позитивный момент: большинство животных убивает других животных тогда когда чувствует потребность в питании (ну или если Вы зашли на его территорию). Ну т.е. сытый волк не будет охотится «про запас». Единственное известное мне животное, кто может убить из удовольствия — это лев, причем самец. Вспомните про этот необычный момент, когда увидите голову льва на гербе какой-нибудь организации, например как в фильме «Волк с уоллстрит»

Хорошая новость для Вас: если Вы долгосрочный инвестор, который покупает акции на срок от полугода и выше в расчете на дивиденды — наша деятельность происходит параллельно с Вашей, мы в лесу ходим разными тропами

Конечно, если Ваши успехи стали особо настолько выдающимися, что Вы в состоянии двигать цену наших инструментов более чем на 1%, мы с большим позитивом воспримем Вашу активность. С таким же позитивом мы воспринимаем адептов «стратегий следования за сильнейшим». Как если бы одна овечек в силу своего авторитета гнала все стадо в логово волков. Облегчит ли эта овечка работу волкам? Конечно. Но волком она не станет, да и «коллегой» тоже.

Анекдот про коллег

Одичавшая собака прибилась к стае волков. Стала подсказывать им повадки людей, помогать в охоте, а те делились с ней добычей. И тут собака умирает. Ну и сидят волки на совете и думают, что же написать на надгробии собаки ? Если написать «от друзей», то это неправда, не был он им другом. Написать «от врагов», тоже неправда, все-таки вместе охотились. Подумали и решили написать «от коллег…»

Почему Вам никогда не заработать себе на пенсию, торгуя на бирже ?

Ответ Вас удивит, т.к. причина не в биржевой системе, а в Вас. Конкретно в Вашем сознании. Поясню на практическим примере. Давайте посчитаем. Вы хотите заработать «себе на пенсию», т.е. на протяжении длительного срока, к примеру 30 лет, получать стабильный ежемесячный доход, например 50 тыс. руб. Мы сейчас не будем рассматривать вопросы годовой инфляции и способов сбережения и хранения, речь не об этом. 50 тыс. руб умножаем на 12 месяцев и умножаем на 30 лет, получаем 18 млн. руб. Вот примерно столько Вам надо заработать, чтобы не думать о пенсии. Конечно, в этот пример Вы можете поставить любую цифру из Ваших расчетов, я не против. Кому-то нужно больше, кому-то меньше. Также представим что Ваш ежемесячный доход по состоянию на сегодняшний день — 100 тыс. руб. Но Вам надо «отбивать ипотеку», закрывать кредит за машину, кушать, одеваться ну и т.д. И чистыми ежемесячно остается тысяч 25. Достаточно быстро Вы осознаете, сколько Вам придется работать, чтобы обеспечить себе ожидаемую пенсию и понимаете что «нужно что-то делать!»

И вот, после серии семинаров, коучтренингов, ретриров и последующих откровений Вашего сознания, в силу обстоятельств, Вы появляетесь на бирже. Неважно чем Вы будете торговать: акциями, облигациями, валютой, чем угодно. Вы ошибаетесь, теряете, приобретаете, снова теряете. При достаточном упорстве и системном подходе — Вы начнете планомерно зарабатывать. Уйдет страх, появится иллюзия стабильности дохода. А потом Вы все или много потеряете, потому что когда уходит страх, появляется жадность. И вот, единицы из Вас снова встают, начиная с малого капитала — сначала очень медленно а потом быстрее и быстрее начинаются двигаться вверх, зарабатывая все больше и больше… пока не упрутся в некий воображаемый потолок, например в 5 млн. руб. У всех эта цифра разная, так сказать — «своя». Заработать больше не получается, ну т.е. заработать на 1-2% еще можно, но нельзя заработать еще 100% сверху. Почему? Когда Вы начинаете играть на бирже, у Вас небольшой капитал, скажем 100 тыс.руб. Предположим Ваша стратегия подразумевает доход в 1% ежедневно. 1% от 100 тыс. руб — это тысяча рублей. Ваше сознание легко переваривает эту сумму, т.к. Вы ежедневно зарабатываете или тратите больше. Когда Вы приближаетесь к Вашему воображаемому потолку, придерживаясь Вашей стратегии в 1% ежедневно, то Ваше сознание уже не спокойно, т.к. 1% от 5 млн. руб. — это 50 тыс.руб. Еще раз: 50 тыс… ежедневно… незаметно для себя, Вы начинаете больше тратить. Ведь Вы зарабатываете больше, значит можете себе позволить питаться лучше, одеваться лучше. А любая неудача на рынке воспринимается как личное оскорбление и отвергается с презрением.

Лишь ненормальные (или избранные) в этот момент полностью останавливаются, забирают все деньги с биржи и даже не думают о ней 1-2 месяца. А большинство… в связи с порывом жадности совершают серьезную ошибку. Потом совершают еще более серьезную ошибку, в попытке отыграться. Потом меняют стратегию на более рисковую и теряют еще половину капитала. Дальше депрессия, если хватает сил — разбор ошибок, осознание и «снова в бой». Воображаемая граница сдвигается чуть выше, но… она осталась и… снова потери, конфликты в семье, депрессия. Как так? Кто виноват и что делать?

Ваш основной враг — не мы. Мы скорей «сердобольные друзья» в этой ситуации. Мы спасли Вас от еще больших ошибок. Ваш враг — Вы сами. Ваше сознание. Задумайтесь, все Ваши прибыльные сделки Вы осуществляли не «на кураже», а со спокойным ясным умом, планомерно работая и полагаясь на Вашу личную систему. Все Ваши самые серьезные ошибки Вы совершали, когда Ваше сознание буквально вибрировало, будто Вы в казино и все поставили на черное… Получается, что Ваше сознание лучше Вас знает, сколько Вы можете зарабатывать? Ну… Вы помните выражение «Можно вытащить девушку из деревни, но нельзя вытащить деревню из девушки»? Ну вот это примерно тоже самое, только в плане денег.

Пример рассказанный в курилке, сотрудником отдела коллективного бессознательного

Рассмотрим фантастическую ситуацию, когда мы в силах взять воображаемого олигарха Романа, лишить его всего заработанного и поместить на должность рядового менеджера банка в каком-нибудь провинциальном городе, с зарплатой в 25 тыс./месяц. И чтобы о нем никто не помнил и не знал. Как считаете, сможет ли Роман достичь прежних высот? Отвечу так: прежних высот он возможно и не достигнет, но то что через 10 лет его уровень дохода будет на порядки выше — не сомневаюсь. И наоборот — берем гипотетического Ивана из провинциального города и с должности рядового менеджера банка перемещаем его на место олигарха Романа. Как думаете, сколько… проживет Иван? В чем разница между этими персонажами? В сознании, брат, в первую очередь в сознании, а уже потом — в понимании системы. Эх, каких только басней не услышишь в курилке..

Тема «коллективного бессознательного» очень хорошо описана в произведениях нашего современника Виктора Пелевина. А я, простите — отвлекся. Впрочем, пора закругляться. Полагаю, надо подвести какой-то итог.

Надеюсь, мне удалось расширить Ваш кругозор. Надеюсь, мои призывы к Вашей осторожности не пролетят мимо и Вы заберете 90% Вашего капитала с биржи и пообещаете мне, что не будете вносить деньги до конца 2022 года? А, потом скажете «Спасибо, волчара!».

Но… ты заходи если что…

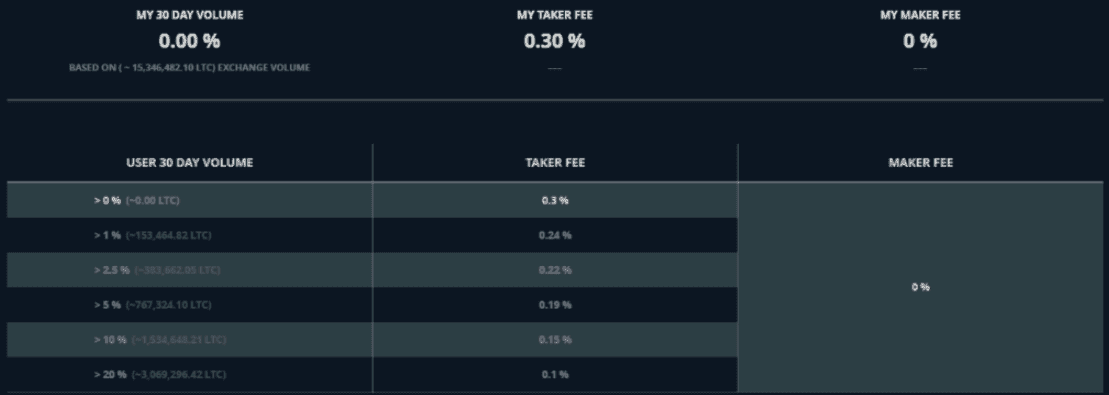

Тарифы для тейкеров и мейкеров на популярных криптобиржах

Среди наиболее известных и востребованных бирж криптовалют разную величину комиссий для тейкеров и мейкеров установили следующие проекты:

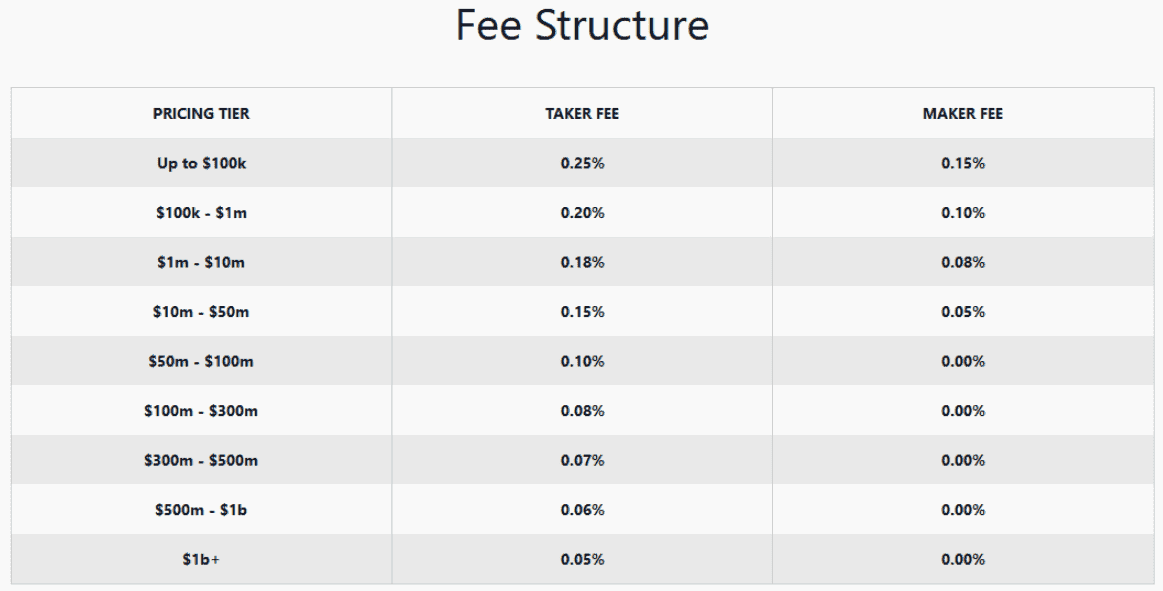

- Bitfinex – невероятно удобный сервис, отличающийся низкими сборами с трейдеров. Базовые цифры при нулевой истории торгов: taker 0,2%, а maker 0,1%. Официальный адрес сайта – bitfinex.com;

- Kraken – биржа, характеризующаяся неоднозначной репутацией. Неплохой интерфейс, отдельное приложение для трейдинговых операций. Схема комиссий также многоступенчатая, поэтому первый уровень облагается наибольшими процентами – мейкеры 0,16%, а тейкеры 0,26%. Адрес проекта: kraken.com;

- Poloniex – середнячок в плане качества и технических возможностей. Присутствует много криптовалютных пар. Фиатная валюта не предусмотрена. Спекулянты первого уровня (торговый оборот < $500 000 за мес.) платят со сделки: taker-трейдеры 0,2%, а мейкеры 0,1%. Площадку можно разыскать по адресу poloniex.com;

- BitMEX – среди трейдинговых площадок это безусловный лидер по качеству и профессиональным возможностям для пиринговой торговли криптоактивами. Размер комиссионных отчислений обусловлен различными факторами – тип виртуальной валюты, выполнение пролонгации заявки, величина кредитного плеча, типы ордеров и др. Выплачивается мейкерам антикомиссия BitMEX от 0,025%. Минимальные сборы с тейкеров – 0,075%.

Почему криптовалютные биржи используют модель мейкера / тейкера?

Как мы уже говорили, мейкеры помогают создавать рынок, добавляя ликвидность к бирже, а тейкеры убирают объем из книги ордеров биржи. Чтобы понять это, давайте рассмотрим следующую ситуацию:

Лимитный ордер на покупку (Maker): представьте, что Вы собираетесь купить 1 BTC на бирже, использующей структуру комиссий мейкера / тейкера. Текущая рыночная цена (обменный курс) Биткойна составляет 5020$. Теперь предположим, что Вы предполагаете, что цена Биткойна в какой-то момент упадет до 4700 долларов, и поэтому Вы установили лимитный ордер на покупку в 4700 долларов.

Теперь, добавив дополнительный ордер на BTC в книгу ордеров, Вы обеспечите бирже ликвидность. Это поможет увеличить объем обмена на бирже и тем самым улучшить общий опыт торговли для других пользователей. В этом случае Вы будете платить сборы мейкера, которые обычно ниже, чем комиссия тейкера.

Рыночный ордер на покупку (Taker): Теперь давайте представим, что Вы хотите купить BTC немедленно, и Вы можете заплатить текущую рыночную цену. Вы размещаете заказ на покупку на 5020$. Так как это текущая цена продажи и она уже есть в книге ордеров, Ваш заказ будет выполнен немедленно.

Здесь, в этом примере, Вы ничего не добавляете в книгу ордеров. Вместо этого ликвидируется ликвидность плюс возможность для кого-то другого купить BTC по этой цене. В этом случае Вы будете платить комиссии тейкера.

Существует ли сговор между ММ

Малоуспешные трейдеры считают, что от убыточных сделок выигрывают кошельки маркетмейкеров. На российском рынке такое случается, когда фиктивные брокеры проводят игру без выхода на фондовый рынок ликвидности.

Действительному ММ нет никакого резона нарушать установленный регламент по следующим причинам:

- Маркетмейкер является крупным игроком и оперирует большим количеством заявок. Для него не представляет интереса удержание противоположной позиции по отдельной сделке: это увеличивает риски потерять положительную репутацию и курс рынка.

- Стабильный профит (доход) со спреда получать проще и выгоднее, чем просчитывать результат по операциям, даже в том случае, если размер прибыли небольшой.

- Любой предвзятый арбитраж, сговор непременно будут обнаружены участниками рынка, чем обязательно воспользуются конкуренты. ММ потеряет клиентов, попадет под санкции регулятора, может потерять лицензию.

- Сомнения по поводу возможности расширить спред к выгоде мейкера несостоятельны, поскольку курсовая разница находится под давлением спроса и предложения на актив.

ММ — крупный участник биржи, он может манипулировать котировками. Но противостоят ему не менее влиятельные банки, фонды и брокеры. Так обеспечивается баланс сил финансового рынка.