Паевые инвестиционные фонды (ПИФы) являются для широких слоев населения страны крайне интересным направлением для вложений. Все дело в их уникальном качестве: они являются одновременно инструментом вложения денег как организованного, так и неорганизованного рынка. Иными словами, чтобы приобрести паи понравившегося фонда, совершенно необязательно проходить регистрацию у брокера, на Московской бирже, и устанавливать на своем компьютере торговый клиент. (Для очень многих потенциальных инвесторов это весьма затруднительно). Можно все приобрести, а главное, продать в ближайшем отделении банка. Подробнее о ПИФах, а также о том, в какие ПИФы перспективнее всего вкладывать в 2020 году, расскажем далее.

Как выбрать самый надежный ПИФ, который принесет доход?

Перед обращением в определенный фонд, будущий инвестор должен самостоятельно поставить для себя определенные цели и учесть следующие аспекты:

- Какая сумма планируется для инвестирования

- Продолжительность

- Возможные риски

- Ожидаемая сумма дохода.

Все факторы имеют близкую связь между собой, поэтому учитываются в совокупности. При планировании инвестирования на короткий промежуток времени, целесообразно обратиться в открытый паевый фонд. При значительных вложениях — ПИФы интервальные или закрытые. Но необходимо проявлять бдительность — чем больше размер предполагаемого дохода, тем выше ожидаемый риск.

Разновидности фондов

Прежде, чем приступать к исследовательской деятельности капиталист должен четко понимать, какие игроки действуют на рынке ПИФОв, как выглядит структура рынка, как формируется тактика инвестирования.

Существует два вида паевых инвестиционных фондов: открытые и интервальные. Принципиальные отличия между ними состоят в количестве участников и возможностями управления паями. В открытом фонде, инвестор не имеет каких — либо ограничений по размеру и периодичности внесения паев. В интервальном паи вносятся и изымаются через установленный период времени.

Управляющая компания ПИФ-сердце инвестирования. Она выступает в роли регистратора и направляющего инвестора. Она формирует сведения о пайщиках, размерах их долей, о модификациях паев и направляет финансовые средства на получение дохода.

По итогам инвестиционной деятельности компания составляет отчет о произведенных операциях их финансовом результате. Контроль над паями осуществляют дольщики посредством изучения специальных отчетных форм, фиксирующих финансовые результаты произведенных сделок.

ПИФ Сбербанка — доходность, отзывы вкладчиков

Сбербанк предлагает три программы инвестирования в ПИФы, отличающиеся между собой степенью риска.

ПИФы Сбербанка — управление активами:

- Облигации Илья Муромец. Срок не мене трех лет. Ожидаемая прибыль 34.32% Программа оптимальна для тех, кто желает максимально защитить себя от показателей инфляции и получать прибыль выше размера открытого вклада. Риск в данном случае остается минимальным

- Сбалансированный. Инвестиционные финансы в равных долях распределяются по акциям и ценным бумагам в разных эмитентах. Продолжительность инвестирования также составляет от 3 лет. Ожидаемая прибыль 44,15%. Основным отличием от первой программы является инвестирование в акции

- Добрыня Никитич. Несмотря на инвестирование в акции с высокой ликвидностью и только в надежные компании, риск остается на высоком уровне. Минимальный срок остается таким же — 3 года, а прирос 50,08%.

Согласно отзывам пользователей, программы помогают получить неплохой доход. Это надежный банк, работающий с проверенными компаниями. Однако, чтобы получить желаемую прибыль, каждый клиент самостоятельно принимает решение, куда желает инвестировать.

Самые доходные ПИФы 2022 года

Удобнее всего смотреть рейтинг доходности ПИФов на специальных сервисах. Крупнейшим в России является investfunds. Найти отсортированный по доходности список паевых фондов можно здесь: https://pif.investfunds.ru/funds/rate.phtml.

Если смотреть доходность ПИФов за последний год, то картина такая. Наиболее прибыльными оказались фонды, инвестирующую в нефтяную и сырьевую отрасль экономики, в числе аутсайдеров, показавших отрицательную динамику, оказались фонды, делавшие ставку на акции несырьевых и потребительских компаний. Например, ПИФ Альфа-Капитала Торговля просел на 18,35%, а Райффайзена «Потребительский сектор» – на 14,17%. И это вполне отображает реалии российской и мировой экономики.

Лидерами оказались:

- ВТБ – Фонд нефтегазового сектора, +39,98%;

- Альфа-Капитал – Ресурсы, +39,13%;

- Сбербанк – Природные ресурсы, +35,90%;

- Райффайзен – Сырьевой сектор, +33,23%;

- САН – Смешанные инвестиции, +28,10%;

- Альфа-Капитал – Ликвидные акции, +25,61%;

- КапиталЪ – Мировая индустрия спорта, +24,95%;

- Атон – Инфраструктура, +24,45%;

- ТФГ – Валютные еврооблигации, +23,52%;

- Система Капитал – Резервный валютный, +23,11%.

Доходность ПИФов за прошлый год

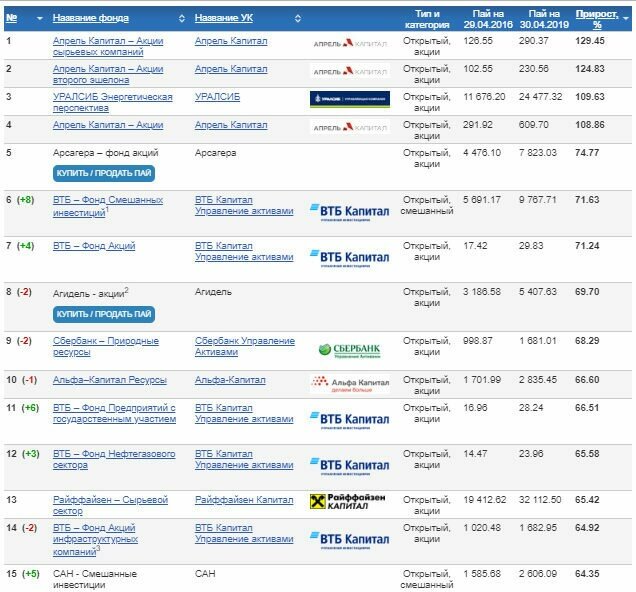

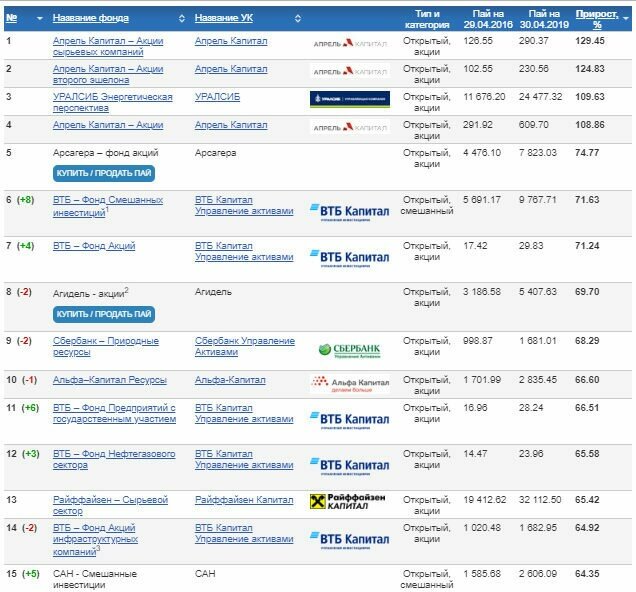

Если же смотреть на трехлетней дистанции, то лидерами по доходности среди ПИФов оказываются совсем другие управляющие компании:

- Апрель Капитал – Акции сырьевых компаний, +129,45%;

- Апрель Капитал – Акции второго эшелона, +124,83%;

- Уралсиб – Энергетическая перспектива, +109,63%;

- Апрель Капитал – Акции, +108,86%;

- Арсагера – Фонд акций, +74,77%;

- ВТБ – Фонд смешанных инвестиций, +71,63%;

- ВТБ – Фонд акций, +71,24%;

- Агидель – Акции, +69,70%;

- Сбербанк – Природные ресурсы, +68,29%;

- Альфа-Капитал – Ресурсы, +66,60%;1

- ВТБ – Фонд Предприятий с госучастием, +66,51%;

- Райффайзен – Сырьевой сектор, +64,42%.

Доходность ПИФов за 3 года

Как видно, на долгосрочной дистанции фонды акций обгоняют по доходности фонды облигаций и прочие разновидности. Также неплохо себя чувствуют ПИФы смешанных инвестиций за счет более сбалансированного состава активов.

Но в то же время именно ПИФы акций наиболее волатильны, и не у каждого инвестора хватит нервов держать дешевеющие паи. К тому же, если фонд непрестанно рос несколько лет, не исключена его коррекция. Поэтому выбирать подходящий ПИФ для инвестирования, опираясь только на его доходность в прошлом, не совсем верно. Удачная история в прошлом не гарантирует такой же прибыли в будущем.

ПИФы Альфа Капитала — рейтинги, доходность

Управляющая компания анонсирует неплохие условия инвестирования: возможность получить доход 36,11% на протяжении года, пользователь может заниматься активными продажами паев в любое время. На сайте расположен специальный калькулятор, просчитывающий ожидаемую прибыль. Это помогает потенциальному клиенту рассчитать ожидаемый доход и принять решение о сотрудничестве.

Для каждой из действующей программы рассчитан показатель доходности:

- Бренды — ожидаемый прирост 30%

- Ресурсы. Показатель выше — 33%

- Технологии. Для желающих рисковать — 38%.

Виды ПИФов

Виды фондов по способу сделок и входу:

| № п/п | Название ПИФа | Погашение пая и получение прибыли |

| 1 | Открытые | Вход открыт для всех участников в любое время. Сделки проходят ежедневно. Средства от продажи паев поступают в течение 2-3 дней после сделки. |

| 2 | Интервальные | Торги проходят 3-4 раза в году. Чаще всего раз в квартал. Вход может быть свободным или ограниченным. |

| 3 | Закрытые | Войти можно только при учреждении фонда. Продать паи только по истечению срока. В исключительных ситуациях проводится довыпуск паев, которые продают ограниченному кругу участников. Считаются самыми рискованными, но при этом и самыми доходными вложениями. Срок инвестирования минимум год. Некоторые закрытые ПИФы рассчитаны на 10-15 лет. |

По способу управления ПИФы бывают активными и пассивными. В активных более весома роль управляющей компании, здесь выше риск и доходность. Пассивные характеризуются меньшим риском и доходом.

При выборе паевого инвестфонда важно ответить себе на такие вопросы:

- на какой срок планируется проводить инвестирование;

- какую степень риска способны взять;

- сколько средств готовы инвестировать.

В зависимости от ответов подбирается ПИФ.

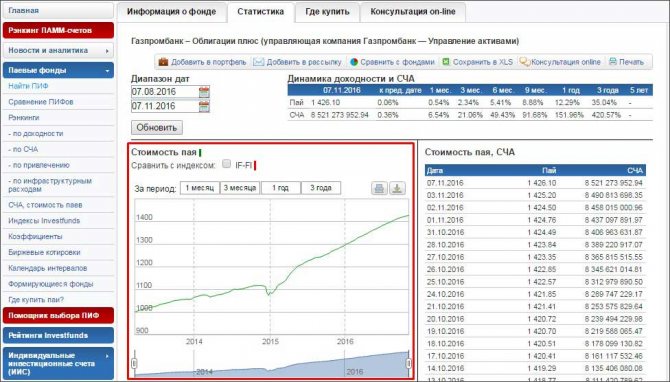

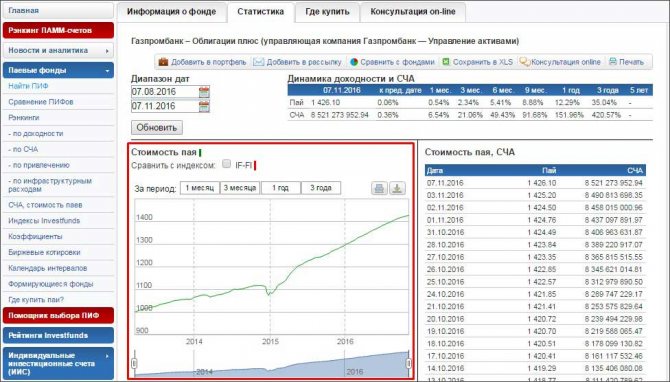

ПИФы Газпромбанка «Облигации плюс»

В соответствии с политикой инвестирования в ПИФы, Газпромбанк вкладывается средства только в проверенные отечественные предприятия. Среди основных задач можно считать сохранение денежных средств вкладчиков и обеспечить достойный доход. На сегодняшний день программа «Облигации плюс» является наибольшей по части активов и преодолела отметку в 10 млрд рублей.

Действуют следующие условия:

- Минимальный размер инвестиционного вклада от 5 000 рублей

- Оплата обслуживания 2,6% ежегодно

- Если срок инвестирования составляет более трех лет, вкладчик автоматически освобождается от оплаты комиссий.

Что сделать, чтобы стать инвестором

Прежде чем вкладывать сбережения необходимо определить и сделать:

- Какой денежный капитал есть у будущего инвестора. Это те средства, которые не нужны вкладчику, и он спокойно может их отдать на какое-то время.

- Инвестирование в какой сектор экономики предпочтительнее.

- Какую прибыль получить в итоге.

- Готов ли вкладчик к потере денег.

- Изучить экономические понятия, относящиеся к инвестиционному фонду РФ и других видов.

- Настроить себя, чтобы начать инвестиции.

- Подобрать портфель, а не одно направление вложений. Можно попробовать сразу несколько инвестиционных фондов с разным направлением деятельности.

«Райффайзенкапитал» — паевые инвестиционные фонды от Райффайзенбанка

Не менее привлекательными выглядят условия инвестирования в Райффайзен банке. Стоимость пая обновляется каждый день. Однако первоначальный взнос для физического лица должен составлять не менее 50 000 рублей, а при последующих пополнениях — 10 000 рублей. Стоит обратить внимание, что срок инвестирования может составлять от 3х месяцев, когда в других банках — от трех лет.

Существует бонусная программа, размер которой зависит от срока инвестирования. 3% полагается, если владение паями осуществляется от трех месяцев. Более года — 2% и не облагается НДС.

Каким рейтингам стоит доверять

Самый простой способ понять, какой ПИФ сработал эффективнее остальных – сравнить рейтинги. Но не стоит слепо доверять цифрам, которые размещены на первых строках выдачи после поискового запроса. Желательно зайти на сайт управляющей компании или на банки.ру, тут показатели объективнее.

Самое важное, не ориентируйтесь на рейтинги, которые составлены по социологическим опросам или мнению пайщиков. Только официальные данные способны отразить информацию в цифрах и без лишних эмоций.

При анализе рейтинга отслеживайте такую информацию:

- Аналитические рейтинги приводят в описании свою методику расчета, что взято за основу при ранжировании ПИФов. Если данных о методологии нет, то велика вероятность, что выборка сделана под заказ определенного игрока фондового рынка.

- Четко прослеживается признак, по которому выбраны ПИФы. Если не описан критерий, то можно легко поднять в рейтинге малоизвестный фонд, который на самом деле не входит в ТОП.

- Даты. Рейтинги не составляются на 25 мая или 19 февраля. Чаще всего это 01.01, 01.06 или последний рабочий день месяца, например 28.06.2019 г. Когда в перечне фигурируют даты 23.09, то, скорее всего, выборка подтасована под то, чтобы показать желаемый, а не реальный результат.

- Сопоставимость величин. Нельзя сравнивать доходность по активам акций и облигаций, драгметаллов и недвижимости, отраслям экономики и фондам художественных ценностей. Каждый из активов сравнивается внутри своей группы. Также важно учитывать валюту. Рублевые и валютные активы распределяют по разным рейтингам.

Фонд «Илья Муромец» от Сбербанка — позиции и доходность

Для начинающих инвесторов, которые не желают рисковать денежными средствами, программа ПИФ от Сбербанка «Илья Муромец» — оптимальный вариант. Как было отмечено, среди имеющихся предложений, доходность самая низкая — 34,32%. Однако это компенсируется минимальным риском, поскольку активы вкладываются в облигации проверенных компаний.

Основной целью фонда — организация стремительного прироста средств в счет капитала и роста курса.

Доход имеет фиксированную ставку, а кредитные портфели остаются на низком уровне. Инвестирование происходит в рублевом эквиваленте.

ТОП 10 самых выгодных пифов 2022

Какие самые выгодные пифы сейчас 2022? ПФ — это финансовый инструмент, с помощью которого можно получать прибыль без чрезмерных усилий со стороны вкладчика. При этом важно понимать, что доход в данном случае крайне нестабилен и напрямую зависит от того, насколько удачными окажутся приобретенные активы. На этом рынке сейчас можно найти огромное количество различных предложений, но сориентироваться, какое из них приведет к прибыли, наоборот, сложно.

Поэтому специалисты советуют опираться на те продукты, которые максимально соответствуют вашим требованиям. Итак, если для вас важен срок вложения, то лучше всего выбрать пай инвестиционного портфеля. В этом случае вы сможете получить максимальную выгоду за счет того, что инвестиции будут осуществляться в компании, работающие в различных отраслях. Кроме того, такой подход гарантирует большую стабильность дохода, а также снижение рисков.

В таком случае рекомендуем обращать внимание на следующие моменты. Во-первых, на возможность получения дохода сразу после приобретения. Если это не так, скорее всего, у вас имеются проблемы с деньгами. Во-вторых, надо оценивать, насколько легко будет получить прибыль в дальнейшем. Здесь все зависит от типа ПФ. К примеру, если вам нравится копить средства, но при этом вы не можете или не хотите следить за рынком, то есть смысл выбрать «молчаливый» ПФ.

В этой статье мы расскажем о наиболее выгодных инструментах в настоящее время. Что такое ПФ? Пенсионные фонды – это учреждения, в которые можно перевести средства, предназначенные для будущих выплат по старости. Проще говоря, люди, которые имеют такую возможность, могут откладывать определенную часть своей заработной платы, чтобы в будущем получать небольшую пенсию. Средства эти могут находиться в управлении банка либо частной компании.

Все зависит от конкретного случая. Как работает принцип работы? Вклад в ПФ несет собой риск, поскольку его доходность может оказаться значительно ниже установленной. Если ситуация складывается в пользу инвестора, то он получит прибыль, если нет, то теряет деньги. Вкладывая средства в ПФ, вам необходимо в обязательном порядке позаботиться о том, чтобы их не увели из-под носа у вас и ваших коллег. В противном случае вы попросту потеряете свои инвестиции.

Поэтому, чтобы решить этот вопрос, необходимо обратить внимание на несколько важных факторов. Основные факторы успеха Сегодня существуют такие выгодные вклады для физических лиц в 2022 году, которые позволят сделать хорошую прибыль. Но выбирать их нужно, только если: Клиент является состоятельным человеком с большим количеством средств, которые он готов разместить под проценты. В этом случае он получит от ПФ больший доход. Сумма инвестиций равна или больше 100 000 рублей.

Но существуют финансовые инструменты, которые действительно могут принести солидную прибыль. Это так называемые паевые инвестиционные фонды. В чем преимущества ПИФов? Прежде всего, нужно отметить то, что они позволяют получить прибыль даже тем вкладчикам, которые не особо разбираются в экономике и финансах. Однако в последнее время интерес к подобного рода инструментам уменьшается, так как на рынке в большом количестве представлены компании, обманывающие пайщиков.

В связи с этим возникает вопрос о том, существуют ли какие-то надежные варианты? В каких инвестиционных инструментах лучше всего искать деньги, чтобы они приносили хороший доход? Как заработать на фондовом рынке? Какие есть инструменты для инвестирования?

А в большинстве случаев, когда на кону огромные деньги, лучше вообще не ввязываться в такие авантюры, ведь риски в этом случае будут огромными. Давайте разбираться, можно ли заработать на рынке ПФ в 2022 году, а также, какие способы получения прибыли там можно применить. Что такое ПФ и как он работает? ПФ – это один из видов паевого инвестиционного фонда, который отличается от других тем, что на его капитал можно приобрести различные акции или ценные бумаги, а при их продаже получить прибыль.

В нашем материале мы расскажем о 20 наиболее выгодных предложениях данного типа. No1 — «Сбербанк Инвестиции» Это самый популярный инвестиционный продукт, который предлагает своим клиентам «Сбербанк». При этом доходность данного предложения всегда стабильна и составляет до 8% годовых. Более того, за счет того, что этот продукт предполагает регулярные выплаты процентов, прибыль становится постоянной и растет вместе со ставкой.

Для этого следует тщательно проанализировать все существующие варианты. В нашей статье мы хотели бы рассказать о том, в какой валюте выгоднее всего держать деньги в 2022 году. Как говорят эксперты, именно с этим вопросом у многих людей возникают наибольшие сложности. Некоторые вкладывают средства в недвижимость или ценные бумаги, а кто-то стремится накопить как можно больше денег и предпочитает более надежные варианты вложений.

Справиться с этой задачей поможет брокерский счет, который в последнее время стал настоящим спасителем миллионов людей. «Вкладчики» в панике, рынок в шоке. Закат эпохи ПМП — это то, о чем знают все, однако не каждый в курсе сути самого термина. Большинство считает, что так называют любые паевые инвестиционные фонды, которые не приносят прибыли. Поэтому, если уж вкладывать деньги в ПИФы — то обязательно в те, чьи акции высоколиквидны.

Эксперты рекомендуют обратиться к самым выгодным финансовым инструментам. В данном случае лучше всего обратиться к профессионалам, которые смогут подобрать наиболее подходящий вариант. Самым простым вариантом будет инвестирование средств в счет по управлению капиталом. Этот инструмент подразумевает под собой передачу денег специалисту, который будет инвестировать их с целью получения прибыли. В таком случае клиенту не нужно постоянно контролировать процесс.

Чтобы иметь возможность совершать выгодные вклады, следует заранее разобраться в особенностях каждого из них. Что такое ПФВ? В настоящее время многие люди предпочитают не доверять деньги банкам, а оставлять их в различных финансовых инструментах. Это связано с тем, что они не готовы держать свои сбережения на вкладах под высокий процент и постоянно страховать их. Именно по этой причине люди стремятся находить более выгодные инструменты инвестирования. К одним из таких относится ПФВ.

Именно поэтому специалисты рекомендуют обращать внимание на акции, которые в своем составе имеют максимально высокий процент. Если говорить более детально, то в топе выгодных находятся: «Ростелеком» — данный оператор сотовой связи стабильно показывает положительную динамику финансовых результатов. В частности, в 2019 году его чистая прибыль составила 16,9 миллиардов рублей.

Поэтому здесь важны знания и опыт. Только так можно выбрать наиболее доходные проекты. Не стоит забывать и о диверсификации вложений, которая также помогает получить прибыль. В этом случае речь идет о распределении вложений между разными паями, которые при удачном стечении обстоятельств могут принести хорошую прибыль. Для этого инвестору нужно следить за тем, как развиваются проекты, и если они начнут себя очень хорошо вести, то можно сделать выбор в их пользу. __________________________________

Аленка — Капитал — прирост 76.73%. Приближаемся к нижней границе. Если вы все равно еще не определились с выбором стратегии, мы предлагаем вам два варианта: 1. В первом квартале, даже с учетом того, что портфель не имеет сильных уровней для роста, у вас больше шансов продать акции и купить вместо них облигации, так как в первом квартале можно рассчитывать на рост облигаций.

А если быть точнее, то в сравнении с самым интересным инструментом это будет выглядеть, как инвестиции в свой собственный бизнес. С другой стороны, за последние пару лет мы наблюдали достаточно сильные движения, что является дополнительным стимулом для принятия такого решения.

Но даже с таким подходом стратегия ALDEIA смогла сделать +331% к депозиту за 4 года. Поэтому мы считаем, что это лучшая стратегия для консервативных инвесторов во время кризиса. Учитывайте, что все указанные стратегии и подходы не являются инвестиционно-привлекательными для долгосрочного вложения. Это то, чем мы советуем торговать, и то, что работает для людей с небольшими инвестициями. Что такое IPO? Что такое АДР/АДР? Что такое ETF? На какие индексы стоит обратить внимание?

Если смотреть на индекс не как на совокупность всех акций, а как индекс определенного сектора, то, например, мы имеем 2 варианта для инвестирования: 1. Индекс Мосбиржи — секторный индекс. Он включает в себя акции именно секторов, которые торгуются на бирже. Эти сектора можно условно разбить на 4 группы: — телеком-сектор (МТС, Ростелеком, Теле2); — металлургия (ММК, Северсталь, НЛМК, Норникель) — энергетика (ФСК, Россети, ОГК, Русгидро) — финансы (Сбербанк, ВТБ).

В целом, динамика роста стратегии «Alenka Capital» была неравномерной и все еще может быть хуже рынка. Но мы продолжаем расти, несмотря на риски. У нас сейчас баланс порядка +50% на фоне роста акций компаний, входящих в индекс Мосбиржи и их падение.

Как видите, на графике за последние 5 лет все три стратегии отработали с прибылью, но не в равных пропорциях. На самом деле, я не знаю ни одну компанию, которая бы была прибыльной при такой волатильности рынка. Рынок настолько волатилен, что компании как-будто играют в рулетку, не зная, что будет завтра. И в этом плане индексные фонды оказались более везучими, чем компании, которые могут быть, в том числе, дивидендными.

Как нам кажется, наш подход к работе с акциями выглядит существенно привлекательнее. Не только потому, что нам не так часто приходится заниматься сложными торговыми идеями. А потому что мы умеем видеть всю картину в целом. Мы не ищем «хорошие» и «плохие» бумаги, а просто видим, где есть потенциал роста или падения. И если мы его не видим – значит, либо у нас слишком узкие глаза, либо нам нужна более подробная информация.

По итогам 2022 года мы по-прежнему считаем, что в долгосрочной перспективе наш индекс может подняться до уровня 2100 пунктов. На этом фоне мы планируем не менять свои планы. Из того, что произошло в 2022 году: rayban, который мы тестировали в марте, с апреля по август работал в очень узком диапазоне, в котором был очень хорош. raimban в декабре отработал как минимум три дня в зоне $22 за баррель. Сейчас он уже выше $27, и в феврале должен уйти выше $28.

Потенциал роста за год для Alenka Dividend составил +28%, для Alenka Value +15%. При этом обе стратегии, несмотря на то, что не смогли достигнуть потолка своих прошлых ценовых уровней, в настоящее время выглядят весьма привлекательно. Обе стратегии, при неизменном или более низком плече, могут позволить себе в среднесрочной перспективе (как минимум до середины 2022 года) играть вверх.

Различия в уровнях почти не затронули наши стратегии, но я рад, что в рамках нашего проекта мы будем и дальше работать по одной методологии и применять одни и те же инструменты. Так что если вы еще не определились с выбором стратегии – приходите к нам в пятницу в 19:00 на презентацию новой стратегии на американском рынке.

Мы видим, что на рынке есть недооцененные компании. За ними нужно пристально следить. Наша миссия это показать, что можно зарабатывать на таких компаниях и получать прибыль уже сегодня, а не когда-то потом. Акции, которые мы купили. На данный момент в портфеле 6 акций (все они в FORT). В портфель мы добавляем только те компании, которые показывают хороший рост. До старта коррекции, мы считаем, что тренд на рост акций сохранился.

P/E – 5.9х, P/BV – 3.35х, ROE – 16%, P/CAPM – 6.85х, ROCE – 5.5х. С другой стороны, если сравнивать с локальными пиками, то это уже история. Как и у меня. ______________________________

Газпромбанк — Нефть — прирост 60.10%. В настоящий момент фонд является одним из наиболее успешно управляемых среди всех фондов «Газпромбанка». С 2006 года портфель фонда увеличился в 13 раз, его доходность превысила 32%. Сегодня он имеет самый высокий уровень доходности среди фондов «Газпромбанк – УА» – более 10%.

По итогам управления за 2016 год стоимость чистых инвестиций в ПИФ рыночных финансов «Газпромбанк – Нефть» составила 3 млрд рублей, что свидетельствует о достаточно высокой доходности вложений. В фонде представлены акции компаний нефтегазового сектора, занимающие позиции в первой пятерке производителей по объемам добычи нефти и газа. Это такие , ПАО «ЛУКОЙЛ», ПАО НК «РуссНефть», ПАО АНК «Башнефть», ПАО «Татнефть».

В случае роста цен на нефть стоимость пая фонда будет расти. ОПИФ РФИ «Газпромбанк – Нефть» не является фондом длительного удержания, его пай можно продать или передать третьему лицу в любой рабочий день.

Фонд ориентирован на следующие сектора нефтяного рынка: добыча нефти, нефтепереработка, нефтетрейдинг. Среди российских компаний фонд обращает внимание на Роснефть, Газпром и ЛУКОЙЛ. В качестве объектов инвестиции фонда рассматриваются компании, которые обладают стратегическим значением для российского энергетического сектора, а также те, чья деятельность существенно влияет на мировую газовую промышленность.

Индексный фонд Газпрома, в свою очередь, инвестирует преимущественно в нефтегазовый сектор, что делает его более устойчивым к изменениям цен на нефть. В целом индексный фонд акций компаний нефтегазового сектора (в индексе ММВБ), является одним из наиболее популярных фондов у инвесторов, т.к. имеет в своем портфеле акции крупных российских нефтегазовых компаний. Кроме того, нефтегазовая отрасль является одной из ключевых отраслей, на которые приходится значительная часть ВВП.

В результате Фонд акций «Газпромбанк – Нефть» показал лучшие результаты среди всех фондов акций, входящих в инвестиционную декларацию ГПБ. По итогам 2015 года, ПИФ показал доход в размере +18% к чистой стоимости пая. При этом доходность всего портфеля акций составила +15% к концу года. За первый квартал 2016 года стоимость пая фонда практически не изменилась относительно конца 2015 года. Это говорит о стабильном развитии фонда, и, как следствие, о привлекательности инвестиций.

Входящие в индекс MSCI Russia акции компаний черной и цветной металлургии, нефтегазовой отрасли и электроэнергетики в совокупности с акциями компаний других отраслей, а также нефтяными фьючерсами и ценами на нефть, отражают наиболее устойчивые результаты деятельности компаний, что делает их привлекательными для долгосрочных инвесторов.

В качестве объектов инвестирования фонд использует акции компаний, работающих в сфере добычи, переработки и маркетинга нефти и нефтепродуктов, металлургии, а также топливно-энергетического комплекса (ТЭК). ОПИФ «Газпромбанк – Нефть» был сформирован в 2016 году, что позволило ему выйти на уровень доходности выше среднерыночных показателей за счет приобретения акций наиболее перспективных компаний нефтегазового сектора. Доходность фонда по итогам 2022 года составила 13,9%.

В число таких компаний входят такие крупные игроки сегмента, как «ЛУКОЙЛ», «Роснефть», «Башнефть», «Сургутнефтегаз», «Татнефть» и другие. Стоимость чистых инвестиций ОПИФ ГЦБ «Газпромбанк – Государственные облигации» (далее – фонд) за прошлый год увеличилась на 13 процентов и составила 1 трлн. 800 млрд. рублей на 1 февраля 2022 года. Фонд акций «Газпромбанк — Акции» увеличил свою стоимость на 24%, а индекс российского рынка акций – на 10%.

Фонд «Газпромбанк – Нефть» нацелен привлечь внимание инвесторов к акциям нефтегазовых компаний, которые демонстрируют сильный рост и обладают потенциалом для его продолжения. В частности, фонд может похвастаться высокими дивидендными выплатами компаний, а также ожиданиями их роста. Кроме того, фонд «Газпромбанк-Нефть» обладает высоким кредитным рейтингом от агентства S&P, что делает инвестиции в фонд доступными для широкого круга инвесторов. _______________________________

Райффайзен — Сырьевой сектор — прирост 44.43%. Райффайзен — Инновации . Инвестиционная идея от Райффайзенбанка была реализована в портфеле исключительно на российских акциях. Это объясняется тем, что банк ориентирован исключительно на внутренний рынок, поэтому в первую очередь необходимо следить за акциями, которые покупают сами работники банка и инвестируют их непосредственно в бизнес. В качестве одного из таких примеров можно привести акции группы «Черкизово», которая владеет птицефабриками, птицекомплексами и свинокомплексами.

Так, на примере нашей компании видно, что по итогам 3 квартала доходность акций Райффайзенбанка составила 14,6% при стоимости одной акции в размере 0,12 руб., при этом за год цена на акции существенно не менялась: они стоили и стоят теперь в районе 0,01 руб. Также отметим, что, несмотря на нестабильную экономическую ситуацию, по итогам года бумаги Райффайзенбанка показали доходность выше банковского сектора (10,1%). Райффайзен – Банки .

Райффайзен – Телекоммуникации и технологии. Этот сегмент предлагает нам возможность инвестировать, ориентируясь на развитие рынка высоких технологий. Данный сегмент включает компании, оперирующие на рынке связи, IT и телекоммуникаций. Этот вариант инвестирования вполне может обеспечить высокий доход, при условии, что отрасль будет развиваться. При этом следует учитывать, что этот сегмент отличается высокой степенью рисков. Райффайзен — Банк .

Райффайзен — Промышленность . Данный пакет акций представляет собой широкий спектр российских предприятий, работающих в сфере добычи, переработки и торговли нефтью , нефтепродуктами и природным газом . Доходность от владения данными бумагами составит 36,4% (при условии их роста на уровне выше рынка). Райффайзен — Телекоммуникации . Пакет, включающий в себя крупнейшие российские компании, является одним из самых привлекательных среди вышеописанных.

Райффайзен – Промышленные металлы. Стоит обратить внимание на сектор промышленного производства, в котором наблюдается положительная динамика. Так, за период с января по сентябрь акции подорожали на 22,8%. Райффайзен – Сельскохозяйственный сектор . Этот сектор, хоть и менее динамичный, чем у Райффайзена, тоже демонстрирует положительную динамику: с января по декабрь акции этого холдинга подорожали на 29,4%. При этом их прибыль за соответствующий период составила 18,7%.

Райффайзен- Сельское хозяйство . Компания Райффайзен Агро является крупным производителем тепличных овощей. Прирост доходности также довольно скромный – 7,7% . Райффайзен — Потребительские товары . Данный вариант представляет один из наиболее стабильных секторов экономики. Данный портфель с лихвой компенсирует все неудачи прошлого года благодаря увеличению доходности до 13,5% . Райффайзен — Финансы и страхование . Этот сегмент характеризуется стабильной доходностью на протяжении нескольких лет.

Райффайзен – Финансы. Данный портфель ориентирован на состоятельных клиентов, привыкших инвестировать в высокодоходные инструменты типа акций с большой дивидендной доходностью и с минимальными рисками. Райффайзен — Потребительские товары. Классический вариант для тех, кто предпочитает традиционные инструменты в виде вкладов, облигаций, драгоценных металлов.

Райффайзен – Недвижимость . В этом пакете представлены компании, работающие в секторах строительства, девелопмента и управления недвижимостью, а также занимающиеся операциями с объектами недвижимости. Однако на фоне падения цен на недвижимость и падения уровня доходов населения, мы все же рекомендуем не спешить с приобретением таких бумаг.

Райффайзен – Банки и финансы. Несмотря на то, что в этом секторе рынок весьма подвержен различного рода атакам, этот вариант вложения средств имеет все шансы на успех. Более того, с учетом текущей ситуации, когда ставки по вкладам падают, а на фондовую биржу приходят инвесторы, ищущие наиболее выгодный вариант инвестиций, данный вид вложений имеет хорошие возможности для роста.

Райффайзен – Строительство и продажа недвижимости. Этот консервативный портфель с невысокими рисками и невысокой доходностью (менее 8%) вполне может обеспечить сохранность сбережений и даже приумножение их. Райффайзен Банк Интернешнл — Страхование. Данный вариант инвестирования может рассматриваться только в том случае, если вы готовы доверить свои накопления в руки страховой компании. Райффайзенбанк Австрия — Недвижимость.

Райффайзен – Финансы, энергетика и металлургия. Такой набор пакетов включает в себя ведущих производителей угля, нефти, газа и прочих природных энергоносителей. Также сюда входят предприятия металлургии и химической промышленности, что делает такие вложения наиболее привлекательными в условиях нестабильной экономической и международной обстановки. Райффайзен — Банки и финансы. _____________________________

Солид — Инвест — прирост 41.23%. Инвестиционно-фондовый работает более 7 лет. За это время мы успели достичь значительных результатов: На сегодняшний день ИФК «Солид», занимает первое место на российском рынке по количеству зарегистрированных клиентов. С нами работает более 5 000 клиентов. Наши клиенты стабильно получают комиссионное вознаграждение от инвестиций. В настоящий момент число клиентов компании превышает 70 000.

В настоящее время мы предлагаем несколько пакетов , «Индивидуальный», «Профессионал», «Премиум». Пакет «Базовый» включает минимальный набор инструментов, необходимых для успешной торговли на российском фондовом рынке: акции (основные биржевые индексы и отраслевые индексы), акции зарубежных компаний, облигации (в том числе еврооблигации), фьючерсы и опционы.

Наша компания работает на российском рынке уже более 10 лет, и за это время мы накопили значительный опыт и знания. Наш успех – это результат работы наших сотрудников, наша задача – сделать так, чтобы вы зарабатывали вместе с нами! В вы можете выгодно инвестировать свои средства в различные финансовые инструменты, такие как акции, облигации, ПИФы, фьючерсы, опционы, валюта и другие инструменты.

Именно поэтому мы уделяем много внимания обучению наших клиентов, делая их работу на фондовом рынке максимально понятной и эффективной. В ноябре «Солид-брокер» совместно с , представляющей интересы «Альфа-банка», провел серию бесплатных семинаров для частных инвесторов о том, как правильно выбрать брокера и как эффективно торговать на рынке ценных бумаг.

В связи с увеличением объема работ, мы ищем специалиста в Отдел мониторинга и аналитики для выполнения следующих задач: 1. Аналитика рынка ценных бумаг (формирование сводных аналитических отчетов); 2. Работа в режиме многозадачности (анализ отчетности компаний, подготовка аналитических отчетов, написание письменных аналитических статей для клиентов); 3. Управление проектом и анализ эффективности; 4. Мониторинг ключевых событий на финансовых рынках.

Брокерская деятельность Компании основана на соблюдении принципов надежности, честности и прозрачности, что соответствует всем международным стандартам по защите прав и интересов клиентов. На сегодняшний день, на рынке России Компания имеет филиалы в Москве, Санкт-Петербурге, Тольятти, Владивостоке, Калининграде, Краснодаре и Ростове-на-Дону, а также представительства в СНГ и странах Азии. С ноября 2009 года мы успешно работаем в Казахстане.

Мы помогаем им управлять финансами и достигать своих целей с минимальными рисками. Наша цель – это создание нового рынка и формирование нового класса людей – инвесторов, которые способны управлять своими финансами. Для этого мы делаем то, чем другие занимаются уже давно, а именно – мы инвестируем ваш капитал в перспективные и доходные инвестиционные проекты. Если вам нужно принять правильное инвестиционное решение, обращайтесь к нам, мы обязательно поможем!

У нас вы можете открыть счет в долларах США, евро, рублях, а также купить ценные бумаги российских компаний и зарубежных эмитентов. В нашем арсенале более двухсот инструментов для инвестирования, а наш брокерский сервис обладает самой современной и эффективной технологией торговли на рынке ценных бумаг. Инвестиционная – это надежный брокер, который поможет вам преумножить ваши сбережения и получить доход. Инвестиционная .

Как заработать на «Рублевых облигациях»?

Чтобы заработать на рублевых инвестициях, в первую очередь вкладчик должен определиться, на какой риск он готов пойти.

Существует две стратегии, посредством которых можно заработать на рублевых облигациях:

- Доходность от купонов. В среднем годовой прирост составляет 10%, что является неплохим показателем. Однако ожидаемая сумма зависит от размера инвестиционных вложений.

- Спекуляция. Поскольку стоимость облигаций постоянно меняется, то разница может сыграть «на руку» инвестору. Покупая облигации по минимальной стоимости, их можно перепродавать по более выгодной цене.

- Каждый инвестор выбирает самостоятельно путь, по которым он планирует пойти, чтобы преумножить свой капитал.

На что обращать внимание при покупке доходного ПИФа?

Обобщим, на какие параметры стоит обращать внимание при выборе подходящего ПИФа:

- доходность ПИФов в прошлом – важный критерий, который позволяет понять, сколько вообще можно заработать на данном финансовом инструменте;

- разница между бенчмарком и графиком котировок пая – если ПИФ обгоняет бенчмарк или идет вровень с ним, то всё в порядке;

- объем собственных средств (стоимость чистых активов) – чем больше средств под управлением фонда, тем более диверсифицированный портфель могут собрать управляющие и тем меньше риски;

- конкретный состав эмитентов и предполагаемая их «судьба» в будущем – если есть основания для роста, то и ПИФ тоже вырастет;

- размер скидок и надбавок – чем меньше возьмет себе управляющая компания, тем больше получит инвестор;

- прирост капитала – чем больше людей инвестируют в фонд, тем лучше: скорее всего, он надежный.

В целом лучше собирать диверсифицированный портфель из нескольких различных фондов. Например, оптимальным будет такой состав:

- 30% – ПИФы облигаций;

- 20% – смешанных инвестиций;

- 40% – акций;

- 10% – отраслевой или сырьевой ПИФ.

На долгосрочной дистанции такой портфель обязательно покажет хорошую доходность, а защитные активы помогут сохранить доходность на среднесрочной.

Рублевые облигации от Трансфингруп

Главным объектом в УК является приобретение облигаций. Компания устанавливает размер минимального взноса в 300 000 рублей. Средняя стоимость одного пая на последний период составляет 302,7 рубля. Минимальный срок инвестирования от трех лет.

Рекомендуем прочитать: топ-10 кредитных карт, которые можно заказать по почте. Карты ВТБ 24 — основные виды карт, условия получения и обслуживания. Информацию смотрите здесь.

Как узнать баланс банковской карты — https://wikiprofit.ru/finances/cards/balans-karty.html

Глобальные инновации от Уралсиб

При внесении собственных средств менее 3 000 000 рублей, оплачивается комиссия УК в установленном размере 0,5%. Если сумма превышает установленный порог, надбавки не оплачиваются. Минимальный размер инвестирования составляет 1000 рублей. Операции можно совершать ежедневно. Актуальная цена на пай составляет 26 927 рублей.

Видео: стоит ли инвестировать в ПИФы?