Из данной статьи Вы узнаете:

- Что такое стратегия инвестирования и почему она необходима?

- Личное участие в инвестировании

- Пассивное и активное инвестирование

- Стратегии инвестирования на фондовом рынке

- Стратегия инвестирования в криптовалюты

- Стратегия инвестирования в валюты

- Стратегия инвестирования Дональда Трампа

- Заключение

Что такое стратегия инвестирования и почему она необходима?

Стратегия инвестирования – это определённая последовательность действий инвестора, алгоритм, разработанный им самим или же позаимствованный в готовом виде, для осуществления инвестиционной деятельности. На данный момент таких стратегий существует достаточно много, некоторые из них существуют десятилетиями и даже столетиями.

Они отличаются между собой в основном следующими параметрами:

- Объём вложений. Где-то можно начать инвестировать от 1000 рублей, другие же потребуют сумму в 3 миллиона и более.

- Риски. Есть варианты без риска вообще, а есть такие, в которых вероятность успеха оценивается в несколько процентов.

- Доходность. Обычно неразрывно связано с предыдущим пунктом, так как не бывает высокодоходных стратегий, которые при этом не предполагали бы серьёзных рисков.

- Вовлечённость инвестора в процесс. Можно каждый день тратить по несколько часов, а можно совершать пару действий в год.

- Квалификация инвестора и его финансовая грамотность. Открыть депозит в банке может и бабушка в возрасте 90 лет, а вот хороший криптовалютный портфель составить под силу только достаточно неплохо разбирающемуся в вопросе человеку.

Из этого списка становится понятно многообразие, ведь можно по-разному комбинировать. Также очевидно, что деление стратегий инвестирования на категории весьма условно, так как таких классификаций можно сделать бесконечно много – краткосрочные безрисковые, долгосрочные и высокодоходные, самостоятельные низкорисковые долгосрочные и так далее. Мы же будем рассматривать их последовательно по одному из основных пунктов, давая представление о том, как можно подойти к процессу инвестирования.

Что делать новичкам?

Мы в БКС

давно озадачились, как же изначально формировать у новых трейдеров понимание рынка и умение видеть эффективные инструменты для умеренного портфеля? Выход нашёл наш эксперт Максим Шеин, который умеет подбирать идеальные финансовые стратегии. Он показывает, как можно выиграть порой на самых невероятных активах. Например, на акциях игрушечного концерна Hasbro.

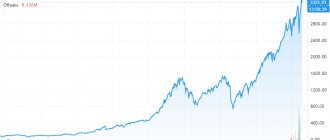

Обратите внимание на динамику роста котировок этой компании. Этот инструмент воспринимается нетрадиционно — мы все привыкли к игрокам из мира технологий, энергетики и автомобилестроения. Между тем, корпорация Hasbro развивается гигантскими темпами и это обусловлено, например, такими факторами:

- Hasbro включает в себя большой набор известных брендов, игрушки которых активно расходятся с прилавков

- Hasbro имеет эксклюзивный патент на создание игрушек персонажей « Звёздных войн» по лицензии Lucasfilm Ltd…

Соответственно, самое время заработать, например, на выходе в декабре 2015 года фильма «Звёздные войны: Пробуждение силы». Но нужно помнить, что если фильм потерпит фиаско в прокате, это может повлиять и на акции Hasbro.

Однако читателям Geektimes технологии всё равно ближе, поэтому мы предлагаем посмотреть выпуск передачи Максима, в котором он рассказывает о том, какую стратегию можно построить на текущей ситуации с камерами GoPro.

Как работает Финансовая Стратегия, предложенная БКС

?

Мы не просто выбираем красивые истории с потенциалом и катализатором роста, которые можно предоставить потенциальному частному инвестору, мы берём те идеи, в которые верим сами. При этом, если какой-то инструмент перестаёт работать, мы его заменяем на более перспективный. Чтобы достичь результата, мы ежедневно находимся в поиске возможностей заработать на различных активах в России и за рубежом и отбираем лучшие решения для формирования стратегии. Три принципа финансовых стратегий БКС нерушимы.

- Ежедневный поиск инвестиционных идей со значительным потенциалом роста на российских и зарубежных финансовых рынках.

- Анализ и выбор только тех решений, которые принесут максимальную доходность. В основе портфеля — наиболее ликвидные активы российских и зарубежных кампаний — таких, как Газпром, Аэрофлот, Сбербанк, Appel, Google, Yahoo!, American Airlines и др. При появлении перспективных инвестиционных идей, в портфель добавляются инструменты компаний второго и третьего эшелона, а также инструменты срочного рынка.

- Совмещение в одной стратегии нескольких уникальных инвестиционных идей создает оптимальное сочетание надёжности и доходности. Среднегодовая доходность стратегии – 40%.

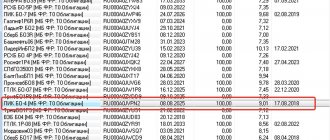

Мы проанализировали итоги наших некоторых рекомендаций и готовы поделиться результатом.

По итогам работы за год было закрыто 29 идей в рублях и 28 в долларах, средняя доходность в рублях составила 12% годовых, в долларах — 5% (прибавьте к этому значению колоссальный рост курса доллара). Таким образом, можно видеть, что все выбранные стратегии работают, в основном, на благо умеренного инвестора и нацелены на достижение положительной доходности.

Если вас заинтересовал такой способ частного инвестирования, мы предлагаем прочитать новую наиболее актуальную инвестиционную идею.

Личное участие в инвестировании

Пожалуй, в любой классификации следует начинать именно с этого пункта. Здесь не играет никакой роли количество денег (за редким исключением), важно лишь участие самого инвестора. Соответственно, у нас получается два варианта:

- Самостоятельное инвестирование. Как и следует из названия, инвестор сам принимает все решения. Сюда входит определение суммы, направления для инвестирования, оценка рисков и потенциальной прибыли. Нужно понимать, что некоторые виды инвестиций потребуют знаний в финансовой области, поэтому браться стоит только за те варианты, которые знакомы или о которых хотя бы есть общее представление. Большая часть рассматриваемых далее стратегий относится именно к самостоятельному управлению. С одной стороны, неуверенность в себе может привести к плохим результатам, с другой же вообще не факт, что удастся найти достойного управляющего, квалификация которого будет выше.

- Доверительное управление (). Это передача управления специальной управляющей компании или же, если рассматривать в контексте рынка форекс – инвестиции в специальные ПАММ счета, которыми управляет какой-либо трейдер. Инвестор не занимается совершением операций, он просто смотрит за состоянием инвестиции. Как правило, вкладываются сразу в несколько разных отраслей, то есть создают портфель. На примере самого популярного направления – фондового рынка, можно обозначить управляющие компании, которые обычно есть у каждого брокера. Там целый штат аналитиков оценивает перспективы и возможности. Чтобы обратиться в такую компанию, достаточно просто оставить заявку на сайте или позвонить на горячую линию. Основное преимущество заключается в том, что это официальные организации с соответствующими лицензиями, например, Сбербанк или Тинькофф Инвестиции.

Управляющая компания от Тинькофф Инвестиции

Ответив для себя на вопрос, готовы ли вы тратить время и нервы, можно принимать решение. Если это доверительное управление, то начинаем подыскивать себе компанию. Если же это всё-таки самостоятельное инвестирование, то смотрим на различные варианты далее.

Как определить свою инвестиционную стратегию

Надо отталкиваться от нескольких «параметров». Давайте разберем каждый из них.

Цели

Определите, какие у вас цели. Например, вы хотите выйти на пассивный доход от своих инвестиций в размере 100 000 рублей в месяц. Или вы хотите накопить сколько-то миллионов рублей на квартиру, или вам просто надо сберечь свои деньги, чтобы они не таяли от инфляции.

Ответить на этот вопрос сложно. Надо сесть за стол, взять ручку, бумагу и заглянуть в свою жизнь. Вам придется представить в деталях то будущее, в которое вы хотите прийти через инвестиции.

Инвестиционный горизонт

Это количество времени, которое у вас есть. Если вам сейчас 20 лет и вы хотите быть финансово независимым по достижении пенсионного возраста в 65 лет, то ваш инвестиционной горизонт – 45 лет. Это самый шикарный вариант.

Инвестиционные горизонты могут быть и более короткими. Например, вы хотели уехать жить и учиться за границу, но началась пандемия. Вам пришлось отменить свои планы примерно на год. Чтобы за это время деньги не просто лежали под диваном, вы можете их инвестировать, например, в краткосрочные облигации, которые будут погашены ровно через год.

Первоначальный капитал

Сколько денег у вас есть прямо сейчас для инвестирования? Сколько денег вы можете позволить себе вносить на свой инвестиционный счет, скажем, ежемесячно или ежеквартально?

Вот с этих трех пунктов все начинается. Вы определяете цель, время и смотрите, сколько у вас есть средств для инвестирования. Следующий шаг – подготовка к инвестициям, а затем – уже собственно инвестирование.

Пассивное и активное инвестирование

Итак, если принято решение заниматься самостоятельным инвестированием, то далее следует определить, какой тип инвестиций интересен и предпочтителен – пассивный или активный. Рассмотрим стратегии финансового инвестирования в этом ключе:

- Пассивное инвестирование. Такая стратегия заключается в следующем – мы собираем разного типа активы, которые требует одномоментных действий с незначительным последующим контролем. Самая распространённая тактика – сдача недвижимости в аренду. Каждый месяц получается доход, при некоторых обстоятельствах можно избежать налогов. В качестве модернизации стратегии инвестирования в недвижимость используют ипотеку – вносят первый взнос и далее выплачивают сумму с тех денег, которые приносит аренда помещения. После выплаты у нас уже 2 объекта недвижимости, можно повторить ипотечный вариант с ещё одним. И так может продолжаться очень долго, при этом каждая новая недвижимость ускоряет процесс выплаты по ипотечной.

Второй вариант пассивного инвестирования – различные финансовые вложения. Например, депозит в банке. Он приносит небольшой, но очень стабильный доход, не требует времени и внимания. Доход можно забирать, а можно оставлять, постепенно увеличивая сумму денег, соответственно, будет расти и сам доход. Ещё один популярный вид пассивных инвестиций – государственные облигации. Здесь отсутствуют стратегии инвестирования в облигации, мы просто выбираем подходящую по срокам погашения и графику выплат. Надёжны, предусмотрены выплаты с учётом инфляции (отдельный вид ОФЗ – доход составляет показатель инфляции, к которому ещё добавляют 2,5%). Как и с депозитом – одни раз вложились и спокойно получаем деньги.

Ставки по депозитам в долларах, сумма 1000$ - Активное инвестирование. Подразумевает непосредственное участие инвестора в процессе. В отличие от пассивного, такие стратегии предполагают больший доход, но вместе с этим придётся постоянно мониторить ситуацию, изучать много информации и быть в курсе происходящего в мире.

Из всего ранее сказанного получается, что если выбрано самостоятельное инвестирование и оно не будет пассивным, то переходим к стратегиям активного инвестирования, которые достаточно разнообразны, многочисленные и практически каждый найдёт “свой” вариант.

Рекомендую прочитать также:

Инвестиции на 1 год — куда вложить с максимальной выгодой? ТОП-8 вариантов

Инвестиции на 1 год – специфический тип инвестирования. Из-за того, что деньги вкладываются всего на 12 месяцев многие стандартные […]

РЕПО с ЦК

Ещё одним инвестиционным инструментом с высочайшим уровнем надёжности являются сделки РЕПО с Центральным контрагентом (вид сделки, при которой ценные бумаги продаются и одновременно заключается соглашение об их обратном выкупе по заранее оговоренной цене). Функции Центрального контрагента берёт на себя Национальный Клиринговый Центр (входит в группу «Московская биржа»).

Преимущество данного инструмента состоит в постоянной доходности: эффективность сделок РЕПО с ЦК практически не зависит от рыночных колебаний. Такая стратегия инвестирования подойдёт владельцам капитала, которые хотят разместить денежные средства на короткий срок. Прибыль по итогам сделок РЕПО с Центральным контрагентом начисляется ежедневно, поэтому портфель принесёт доход даже за несколько дней работы. Инвестиционные стратегии, основанные на сделках РЕПО с ЦК, имеют целевую доходность 7–8%, что в несколько раз превышает эффективность счёта до востребования в банке.

Стратегии инвестирования на фондовом рынке

Фондовый рынок открывает перед инвестором огромные возможности. Про облигации мы уже говорили, поэтому рассмотрим всё, что связано с акциями – это самый ходовой торговый инструмент. Для работы с ними потребуется брокерский счёт, его регистрация займёт совсем немного времени (для долгосрочного инвестирования лучше сразу делать ИИС, это позволит сэкономить на налогах). После этого можно приступать к торговле.

Основные стратегии инвестирования выглядят следующим образом:

1. Стратегия инвестирования в акции компаний. Дело в том, что у корпораций во время общего экономического роста дела обычно идут очень хорошо, стоимость бумаг плавно растёт, а периоды спада рассматривают в качестве возможности приобрести акции подешевле. Поэтому просто собираем понемногу общую позицию. Хороший пример – Газпром, который за последнее время показал прекрасный рост. А до него был Сбербанк. Это всем известные бренды, поэтому покупка их акций всегда оправдана. Но нужно следить за новостным фоном, то есть за информацией, касающейся компании. На негативном фоне продаём, на позитивном покупаем и держим. Если же акция ушла в минус, то придётся ждать, через некоторое время она вернётся в плюс (речь идёт только о топовых акциях – “голубых фишках”).

Отдельного упоминания заслуживает дивидендная стратегия. В предыдущем варианте подразумевается заработок на изменении стоимости бумаги, что в некоторой степени можно назвать спекулятивной стратегией инвестирования на фондовом рынке. Но помимо этого есть и основное назначение бумаги, а именно – получение части прибыли от деятельности компании. Выплата дивидендов производится в соответствии с тем, какие результаты показала компания, обычно хорошим показателем стоимости акции является следующее: дивидендные выплаты за год составляют 5-6% от котировки бумаги. То есть. Если платят 6 рублей в год на акцию, то её стоимость будет в районе 100 рублей. Всё, что дешевле – имеет потенциал к росту, дороже – к падению.

Дивидендная стратегия подразумевает удержание позиции долгое время и получение прибыли в виде выплат. Впрочем, это прекрасно сочетается и с первой стратегией, получили дивиденды и продали бумагу.

2. Стратегия портфельного инвестирования на фондовом рынке. Какая бумага вырастет наверняка знать невозможно. Бывает так, что всё готово к росту, хорошие показатели и позитивный новостной фон, но котировки топчутся на месте. Чтобы не вкладывать все деньги в одну акцию, разумно использовать портфельное инвестирование. Суть заключается в том, чтобы покупать разные финансовые инструменты.

Например, можно сделать следующий портфель: 30% вложить в облигации, а оставшиеся 70% разделить между 7 разными акциями – Газпром, Сбербанк, МТС, Магнит, Мегафон и так далее. Если не начнётся кризис, то нет никаких предпосылок тому, что все они останутся на месте или вообще упадут. Регистрация в один клик. Одно нажатие кнопки «Регистрация» и далее вы переходите на официальный сайт Pegas21 вам останется только выбрать из списка любимую игру и на какую валюту играть. Вносить депозит теперь можно в криптовалюте (Bitcoin) или (эфир). И вывод также можете выводить на Биткоин. Каждый игрок при регистрации получает настоящие 800 рублей бонуса Обычно стратегия портфельного инвестирования предполагает значительную долю защитных активов, о которой мы расскажем далее.

3. Консервативная стратегия инвестирования. Она популярна у тех, кто в первую очередь ценит стабильность. Такой вид инвестирования может не принести дохода, но при всём при этом даже не идёт о том, что инвестиционный капитал может сильно пострадать. Консервативная стратегия инвестирования подразумевает вложения в следующие активы:

- валютная корзина, где основную часть занимают швейцарский франк, японская иена и чуть меньше доллар США;

- драгоценные металлы, которые, к слову, вообще склонны к сильному росту в любой период нестабильности;

- облигации, о которых говорилось ранее.

Вот из этих активов и составляется консервативный портфель, который от упомянутого ранее отличается лишь долей защитных активов. Чем она выше, тем более надёжным получится вложение, но при этом нужно понимать, что прибыль будет минимальной.

4. Стратегия долгосрочного инвестирования. Отличается только сроками. Если обычно мы смотрим дневные графики и оцениваем потенциалы движения бумаги или валюты на максимум 10-15%, то в долгосрочной стратегии инвестирования речь идёт о недельных и даже месячных графиках. Например, Лукойл очень долгое время находился в небольшом диапазоне, а потом за пару лет показал рост более, чем на 100%. Тот, кто терпеливо ждал, всё это время получал дивиденды и в итоге увидел удвоение бумаги. А кто совсем долго – утроение. Такая стратегия прекрасно сочетается с портфельным инвестированием. То, что выросло, продаём и вкладываем в другие инструменты. А то, что не растёт, просто держим и получаем дивиденды.

5. Агрессивная стратегия инвестирования. Строго горя, она, также как и консервативная стратегия, применима не только на фондовом рынке. Суть заключается в следующем: мы используем максимум доступных средств для получения максимальной прибыли. Допустим, увидели, что акции просели на новостях. Это отличная возможность для краткосрочного вложения, причём здесь может использоваться и кредитное плечо.

Недавний пример – акции Яндекса. На негативной информации (возможное принятие законопроекта, который совершенно невыгоден Яндексу) акции рухнули. А затем восстановились, когда стало понятно, что в ближайшей перспективе ничего такого не будет. Главный плюс стратегии – быстрый заработок. Быстрый относительно других видов, конечно. Главный минус – необходимость разбираться в теме, следить за новостями и проводить немало времени перед монитором.

Как видим, все стратегии в некоторой степени напоминают мозаику, из которой можно сложить что угодно, стратегии прекрасно сочетаются друг с другом, можно брать принцип одной и реализовывать в контексте другой или же сочетать две в рамках работы по третьей.

Рекомендую прочитать также:

Как купить акции IBM? Обзор компании, перспективы, дивиденды

International Business Machines (Big Blue или голубой гигант) – одна из компаний, стоявших у истоков IT индустрии. Основной доход […]

Типы инвестиционных стратегий

Разберем классификацию инвестиционных стратегий, чтобы вы могли определить для себя, какой тип вам больше подходит.

По вовлеченности инвестора

То есть насколько много времени вы будете уделять инвестированию и как часто будете вносить изменения в свой портфель.

Активные

Активные инвесторы постоянно анализируют рынок, читают финансовую аналитику, строят прогнозы на будущее. Они пытаются отбирать акции, которые будут приносить наибольшую доходность, и избавляются от «менее доходных», по их мнению, ценных бумаг.

С одной стороны активное инвестирование кажется вполне разумным и логичным. С другой – никто не может предвидеть будущего. Никто не знает, как будут меняться в цене и какую доходность будут приносить акции Газпрома, никто не мог предугадать рост или падение курса биткоина (подробнее о разных «коинах» – в статье про криптовалюту), курса рубля к доллару и так далее, так далее.

Может получиться так, что вы потратите кучу времени, но так и не сможете защитить себя от рисков или увеличить доходность своих инвестиций. Если бы это в принципе было возможно – все бы давно уже озолотились и стали миллиардерами.

Пассивные

Это когда вы инвестируете и просто сидите и ждете. Ничего не предпринимаете. Вы не пытаетесь угадать, какие акции надо продать, а каких надо докупить. Вы не «дергаетесь» из-за каждой финансовой новости.

Пассивные инвестиции работают лучше активных. Конечно, их тоже надо делать с умом. Например, если вы вкладываетесь в молодую компанию – высок риск того, что она обанкротится. А если вы вкладываетесь в «голубые фишки» (в России это компании типа Сбербанка, Лукойла) – ваши капиталы будут в значительно большей сохранности.

Пример эффективности пассивных инвестиций – американский инвестор Уоррен Баффет. Он несколько лет входил в число богатейших людей мира. Пока не отдал половину всех своих миллиардов на благотворительность (это был самый щедрый акт благотворительности за историю человечества).

Когда Баффета спрашивают, как правильно покупать акции, он отвечает: «Покупайте только те акции, которые вы никогда не будете продавать. Никогда в своей жизни». В этих словах вся суть пассивного инвестирования.

По степени риска

Самый рискованный инструмент – акции. Самый консервативный – облигации. Их соотношение определяет общую степень риска инвестиций.

Консервативные

Это когда рискованных инструментов у вас в портфеле не больше 25 %. Например, 75 % портфеля составляют облигации, а 25 – акции.

Этот портфель подойдет тем, кто не готов инвестировать на долгий срок.

Он также подходит людям, которые не выносят риска. Например, в кризисы курсы акций могут резко идти вниз, доходности по акциям вообще может не быть. Если вы не можете спокойно смотреть на подобные спады – консервативный портфель для вас.

С умеренным риском

В этом случае примерно половину портфеля составляют консервативные инструменты, а вторую половину – рискованные.

Такой портфель может уверенно вести вас к финансовой обеспеченности в старости, если вы начнете создавать его в молодости.

Вкладываться в агрессивные портфели можно только в том случае, если вы готовы не выводить из него деньги в течение 10 лет. Чтобы рынок за это время сумел отойти от любого финансового кризиса.

Если же у вас в запасе всего лишь год или два года – делайте консервативный портфель или вообще вкладывайтесь только в облигации. Акции за год могут сильно просесть и так и не восстановиться.

Агрессивные

75 % такого портфеля составляют акции. Портфели, которые включают 100 % акций – тоже агрессивные.

Они подходят только тем, кто готов пойти на риск. И тем, кто обладает самоконтролем и не кинется распродавать все акции при первом спаде их курса.

Стратегия инвестирования в валюты

Держать деньги в рублях – это всё равно, что сидеть на бочке с порохом. За последние 5 лет было два очень сильных движения, на которых можно было неплохо заработать.

Стратегия крайне проста – покупаем доллары и евро на отметках в 63-65 рублей за доллар и 69-72 рубля за евро. Пропорция примерно напополам. Когда рубль ослабевает, допустим, до 68 рублей за доллар и 76 рублей за евро – продаём половину валюты. Остальное держим до более серьёзных отметок. Важно не бояться вовремя продать валюту!

Дело в том, что экономика России очень устойчива, никаких долларов по 200 или даже по 300, о чём любят говорить “аналитики” на РБК и БизнесФМ, не будет. Но спекулятивные движения в область 80-100 рублей за доллар происходить могут. Поэтому, если такое случается, смело продаём валюту и ждём снижения курса для того, чтобы потом опять её купить. Цикл можно повторять много раз. Предпосылок к укреплению рубля до отметок ниже 60 рублей за доллар, к сожалению, тоже нет.

Преимущества и недостатки

Консервативная стратегия – это специальный инструмент для осторожных инвесторов с минимальной или средней доходностью. Давайте оценим плюсы и минусы такой стратегии.

Для начала обозначим преимущества:

- Понятный прогноз, который основан на минимальном уровне риска;

- Легко просчитать будущую прибыльность;

Недостатки:

- Низкие ставки доходности;

- Актуальна только для долгосрочный планов;

- Минимальный срок – 5 лет и больше.

Стратегия инвестирования Дональда Трампа

Имя президента США используют везде, приписывая ему то. Чего и в помине нет. К тому же, он сегодня говорит одно, а завтра совершенно другое. Поэтому, судить о его стратегии инвестирования можно лишь по официальным сделкам. А также по декларациям, которые он подаёт. Итак, основные принципы следующие:

- Значительная часть средств вкладывается в активы, которые всегда и везде будут представлять ценность. Речь идёт, конечно же, о недвижимости. Кризис в экономике или же благополучие – всё равно недвижимость всегда в цене. К тому же, это прекрасный способ пассивного заработка.

- На фондовом рынке вкладываться стоит в устойчивые акции, в компании с большой капитализацией. Об этом мы говорили ранее, это обычно ТОП всего списка акций на рынке. Следует составлять портфель из них, не менее 8-10 бумаг. Если где-то дела не очень хорошо идут, то другие бумаги принесут доход. И опять же, не забываем про дивиденды.

- Чем бы Трамп не занимался – он всегда погружается в вопрос с головой, внимательно всё изучает и действует крайне осмотрительно. Чем больше мы знаем об объекте инвестирования, тем лучше будет результат.

Понимание консервативного инвестирования.

Консервативные инвесторы допускают риск от низкого до умеренного. Таким образом, консервативный инвестиционный портфель будет включать большое количество инвестиций с фиксированным доходом (ОФЗ или корпоративные облигации) и низким уровнем риска, а также небольшое количество высококачественных акций или фондов.

Хотя консервативная инвестиционная стратегия может защитить от инфляции, со временем она может не принести значительной прибыли по сравнению с более агрессивными стратегиями. Инвесторов часто побуждают обратиться к консервативному инвестированию по мере приближения к пенсионному возрасту, независимо от индивидуальной терпимости к риску.

Какие проблемы НЕ решает инвестиционная декларация?

- Errare humanum est — человеку свойственно ошибаться. Имея даже самые лучшие правила, человек способен их обойти или неправильно интерпретировать, вольно или не вольно. Это называется человеческим фактором.

- Какими бы ни были замечательными правила и анализ ситуации, они не защищают от изменения обстоятельств или появления новых. Правила могут снизить влияние внешних факторов, но не нивелировать их.

- В правилах имеются белые пятна — не четко формализованные моменты, потому что инвестиции слишком многогранны и изменчивы для того, чтобы их можно было привести к некому единому универсальному алгоритму. Это возвращает нас к первой проблеме — errare humanum est.

ВОПРОСЫ СЕБЕ:

?

Что будешь делать, если цена актива в портфеле вырастет на N процентов?

Буду смотреть на триггеры увеличения и уменьшения доли актива в портфеле.

?

Что будешь делать, если цена актива в портфеле упадет на N процентов?

Я специально покупаю понятные мне активы — акции компаний с хорошим бизнесом. Поэтому изменения котировок не будут меня сильно тревожить. Ведь я понимаю главное — ценность бизнеса которым владею.

Поэтому я не покупаю черные ящики вроде фондов, или активов не имеющих реальной ценности вроде криптовалют.

Что конкретно буду делать: буду смотреть на триггеры увеличения и уменьшения доли актива в портфеле, а также на триггеры исключения актива из портфеля.

Скорее всего буду бездействовать.

?

Что будешь делать, если стоимость всего портфеля упадет на N процентов?

Буду смотреть на триггеры увеличения и уменьшения долей конкретных активов в портфеле.

Скорее всего буду бездействовать.

?