EBITDA – это мультипликатор, широко используемый в финансовом анализе данных управленческой и бухгалтерской отчетности. Он показывает, сколько компания заработала без учета налогов, процентов по займам и амортизационных отчислений. Простыми словами, EBITDA – это так называемая «грязная прибыль», т.е. денежная сумма, из которой следует вычесть обязательные платежи, не связанные напрямую с основной деятельностью эмитента.

Сегодня мы разберем формулу расчета EBITDA на основании данных бухгалтерской отчетности, составленной по российским и международным стандартам. Также вы узнаете, как этот параметр используется инвесторами и где можно найти его значение по эмитентам. И, конечно, мы будем рассчитывать EBITDA на реальных примерах.

Что такое ЕБИТДА

EBITDA расшифровывается как Earnings Before Interest, Taxes, Depreciation and Amortization (в переводе – заработок до выплаты процентов, налогов, износа и амортизации). То есть, это чистая прибыль, увеличенная на вышеперечисленные составляющие.

Проценты по займам, налоги и амортизация – параметры, не влияющие непосредственно на операционную деятельность. Они нужны для расчета чистой прибыли, однако для более детального анализа следует понимать, сколько компания получает дохода от основной деятельности.

Зачем считать EBITDA

В первую очередь, показатель ЕБИТДА определяет степень зависимости компании от заемных средств. Предположим, инвестор рассматривает два предприятия, у которых примерно одинаковый объем выручки. Но одно предприятие имеет задолженность по займам, второе – нет. Таким образом, инвестиции в закредитованную компанию автоматически увеличивают риск вложений. Ведь платежи по кредитам оплачиваются прежде, чем доходы акционерам.

С другой стороны, когда первое предприятие закроет задолженность по кредиту, оно должно обогнать своего конкурента, поскольку вторая компания достигла таких результатов за счет собственных средств, без использования финансового рычага.

Что касается налогов, то при одинаковом размере налогооблагаемой прибыли на расчет влияют льготы (если они есть), местоположение эмитента, а также состав расходов. Дело в том, что не все затраты можно учесть при определении налоговой базы. Некоторые выплаты производятся из чистой прибыли. Согласитесь, для инвестора это важно.

В чем смысл показателя

Расчет EBITDA необходим для детального анализа рентабельности. С его помощью можно узнать:

- есть ли у компании долги перед банками;

- пользуется ли эмитент налоговыми льготами;

- расходуется ли чистая прибыль на что-то еще помимо выплаты дивидендов;

- каков размер амортизационных отчислений.

Амортизация обычно относится к косвенным расходам. Иными словами, ее размер не влияет на результаты производственной деятельности. Тем не менее эта сумма показывает степень изношенности оборудования. Для капиталоемких отраслей сумма износа имеет немаловажное значение – если оборудование устарело, значит, скоро придет время его обновлять. А, следовательно, вырастут расходы и уменьшится прибыль.

Пример реальный. #NFLX #CMCSA

1. EBITDA #NFLX за финансовый год, окончившийся в декабре 2022, равен:

EBITDA = Net Income + Interest + Taxes + Depreciation + Amortization = $2761,40 + ($767,50 + $618,44) + $437,95 + ($10 806,91 + $115,71) = $15 507,91

2. EBITDA margin #NFLX за финансовый год, окончившийся в декабре 2020, равен:

EBITDA margin = EBITDA / Net Sales = $15 507,91 / 24 996,06 = 62,04 %

Маржа Netflix 62 % — это значит, что 38 % выручки составляют операционные расходы.

Например, в марте 2022 года с маржой 58 % доля таких затрат насчитывала 42 %.

3. Для сравнения: EBITDA margin #CMCSA за финансовый год, окончившийся в декабре 2022, равен:

EBITDA margin = EBITDA / Net Sales = $30 593 / $103 564 * 100 = 29,54 %

Сопоставив маржу двух компаний из единого сектора и отрасли с близкой капитализацией, видим: обе компании имеют отличные показатели. #NFLX с EBITDA margin 62 % более эффективно работает в плане сокращения операционных затрат и максимизации прибыльности. #CMCSA, вероятно, больше сосредоточена на росте объемов. Разрыв EBITDA margin двух компаний за последние 5 лет расширяется.

4. В динамике #NFLX:

- EBITDA margin 62,04 % является максимальной за последние 5 лет.

- С 2022 года наблюдается постепенный рост маржи.

- Предыдущий пик зафиксирован в марте 2022 года — 61,53 %.

Как рассчитать EBITDA

Если у вас под рукой только отчетность, которая сдается в налоговые органы и представлена на сайте компании, то посчитать EBITDA невозможно. Для вычислений вам понадобятся дополнительные данные, а именно расшифровка затрат.

Из затрат потребуется только одна строка – амортизация.

Иногда значение ебитда можно найти на сайте компании. При отсутствии данных расчет выполняется самостоятельно.

Формула расчета EBITDA по балансу

Общая формула выглядит так:

\[ EBITDA = Чистая\ прибыль + Проценты\ к \ уплате – Проценты \ к \ получению + Налог \ на \ прибыль + Начисленная \ амортизация. \]

Теперь разберем особенности расчета показателя по данным баланса, составленного в соответствии с российскими и международными стандартами.

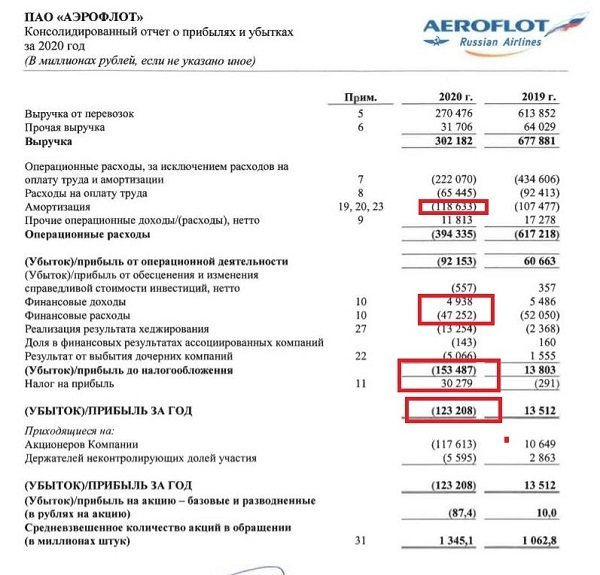

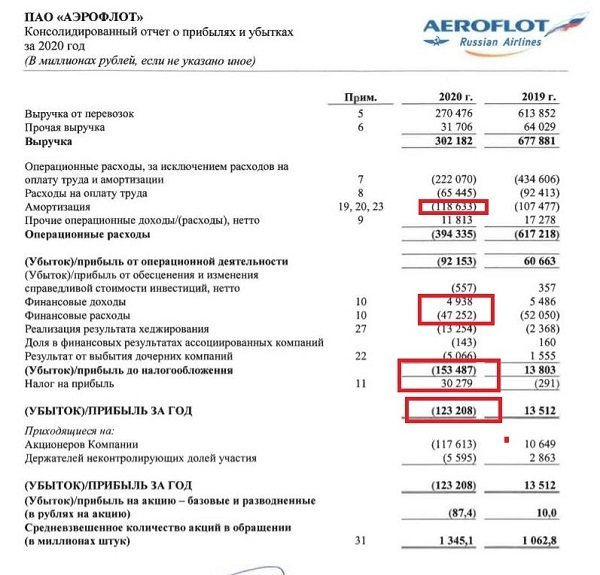

Расчет EBITDA по МСФО

Прежде чем привести пример, необходимо выделить два важных условия:

- проценты учитываются как уплаченные, так и полученные. Первая величина участвует в формуле со знаком плюс, вторая – со знаком минус;

- в отчетности, составленной по МСФО, проценты учитываются по строкам «Финансовые доходы» и «Финансовые расходы», а налог – по строке «Доход (расход) по налогу на прибыль». Дело в том, что налог может быть к уплате либо к возмещению (если компания переплатила или расходы превышают доходы).

Выполним расчет EBITDA по балансу за 2022 год.

EBITDA = 123208 + 47252 – 4938 + 30279 + 118633 = 314434 млн руб.

Как видите, амортизационные отчисления у составляют довольно значительную сумму. Это еще раз подчеркивает, насколько важен показатель EBITDA для компаний, имеющих на балансе амортизируемое имущество.

Расчет EBITDA по РСБУ

А теперь выполним расчет мультипликатора по балансу, составленному в соответствии с российскими стандартами бухгалтерского учета, используя ту же формулу.

Нужная нам информация содержится в отчете о финансовых результатах (форме 2). В качестве примера возьмем . Дополнительно потребуется лишь сумма амортизационных отчислений. Ее мы вычислим по данным, содержащимся в пояснениях к отчетности.

Амортизация = (4438692 – 3402267) + (1962 – 665) = 1037722 тыс. руб.

EBITDA = 5845874 + 1215651 + 545860 – 31534 + 1037722 = 8613573 тыс. руб.

Особенности и формула расчета ЕБИТДА

Поскольку EBITDA в основном используют компании, которые уже вышли на мировой рынок, то он рассчитывается по международным стандартам. Это повышает конкурентоспособность отечественной продукции, поскольку в этом случае инвесторы будут располагать более полной информацией.

Это показатель не используют в бухгалтерском учете. Однако для его расчета понадобятся данные из бухгалтерской отчетности. Поскольку они широко доступны, то он выгодно отличается от других показателей рентабельности простотой расчета.

Для расчета ЕБИТДА необходимо располагать следующей информацией:

- чистая прибыль;

- расходы по налогу на прибыль и величина его возмещения;

- чрезвычайные расходы и доходы;

- уплаченные и полученные процентные выплаты;

- амортизационные отчисления;

- переоценка активов.

Все эти показатели, кроме последнего, образуют операционную прибыль (EBIT). Она необходима для расчета EBITDA. Чтобы ее вычислить, следует из валовой прибыли компании вычесть затраты на повседневную деятельность. Для расчета поможет следующая формула:

EBIT = Чистая прибыль + расходы по налогу — возмещенный налог + чрезвычайные расходы — чрезвычайные доходы + проценты уплаченные — проценты полученные

EBIT может иметь только положительное значение. Теперь можно рассчитать и EBITDA

EBITDA = EBIT + амортизационные отчисления – переоценка активов

Следует учесть, что мы вычислили показатель без учета выплат: по налогам, долгам и амортизации.

Однако можно воспользоваться и упрощенной формулой расчета EBITDA:

EBITDA = выручка – операционные расходы

Также формулу расчета показателя можно записать как:

EBITDA = Доходы – Расходы + Налоги + Проценты по долгам + Амортизационные отчисления

Если смотреть данные по балансу по форме 2, то «Доходы» берутся из строки 2110 «Выручка от реализации», а «Расходы» соответственно из строки 2120 «Полная себестоимость». Строки 2410+2421 +/- 2450 образуют «Налоги», а строка 2330 – «Проценты по долгам». Что касается амортизационных отчислений, то их значение следует взять из Приложений или Пояснений.

Чтобы формулы стали понятнее, приведем пример. Для этого воспользуемся упрощенной формулой. Допустим, необходимо вычислить EBITDA для . Для этого воспользуемся формулой:

EBITDA = Прибыль до налогообложения (2300) + Проценты уплаченные (2330) — Проценты полученные (2320) + Амортизация

В Пояснении к годовой отчетности указано, что сумма амортизации составляет 60 000 000 руб.

Данные отчета о финансовых результатах ООО «Ромашка» за 2017 год.

| Наименование показателя | Код строки | Данные за год (руб.) |

| Прибыль (убыток) от продаж | 2200 | 332 673 919 |

| Доходы от участия в других организациях | 2310 | 139 211 136 |

| Проценты к получению | 2320 | 67 912 187 |

| Проценты к уплате | 2330 | 119 740 422 |

| Прочие доходы | 2340 | 4 495 250 616 |

| Прочие расходы | 2350 | 4 283 878 698 |

| Прибыль (убыток) до налогообложения | 2300 | 631 428 738 |

Тогда, EBITDA= 631 428 738 +119 740 422 — 67 912 187 + 60 000 000 = 743 256 973 (руб.)

Согласно результатам расчета можно сделать вывод, что ООО «Ромашка» способно обслуживать свои обязательства, образующие ежегодную выплату по долгам в размере не более 743, 3 млн. руб.

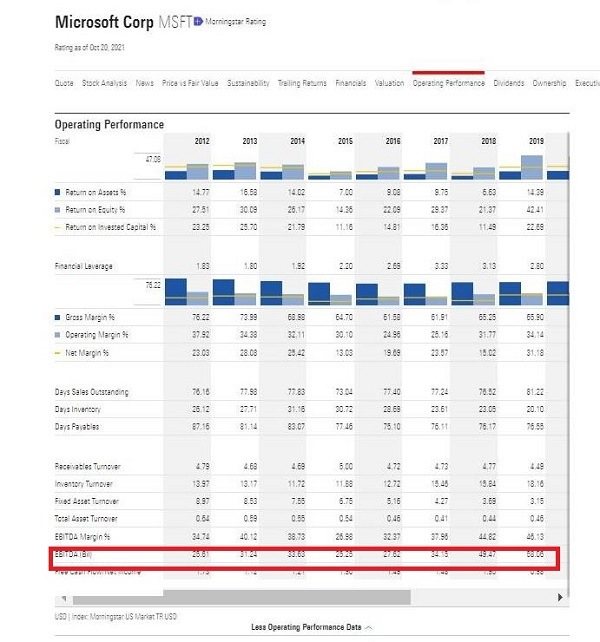

Где найти готовые данные

Для иностранных эмитентов самостоятельно рассчитывать показатель ебитда не нужно. Есть несколько сайтов, где можно найти значение мультипликатора по годам.

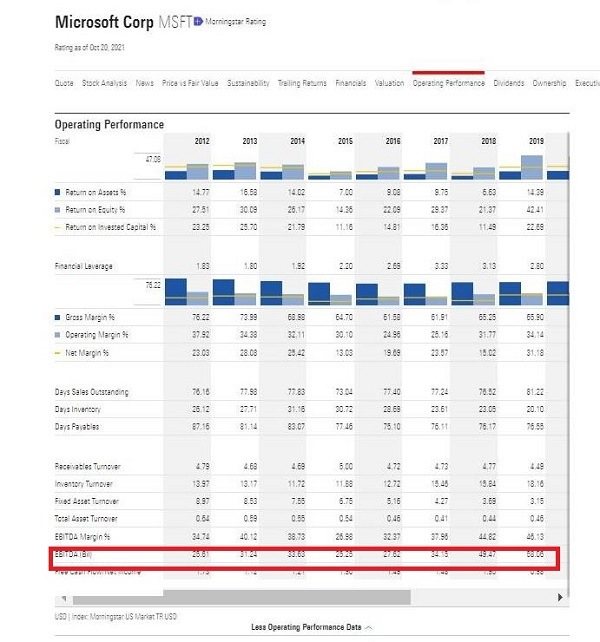

Например, на сайте morningstar.com достаточно в строке поиска ввести тикер интересующей вас компании, затем перейти в раздел Operating Performance.

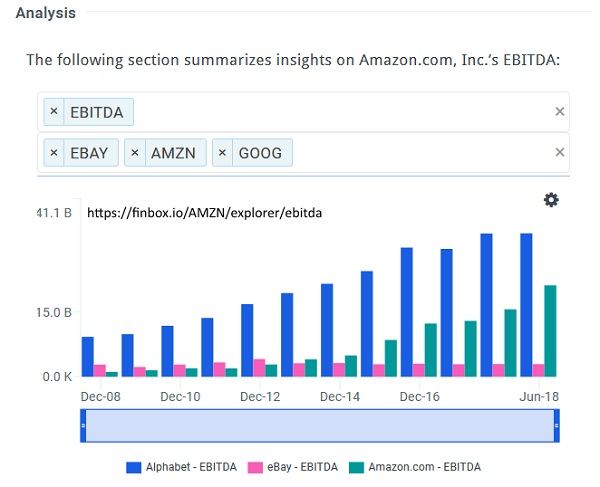

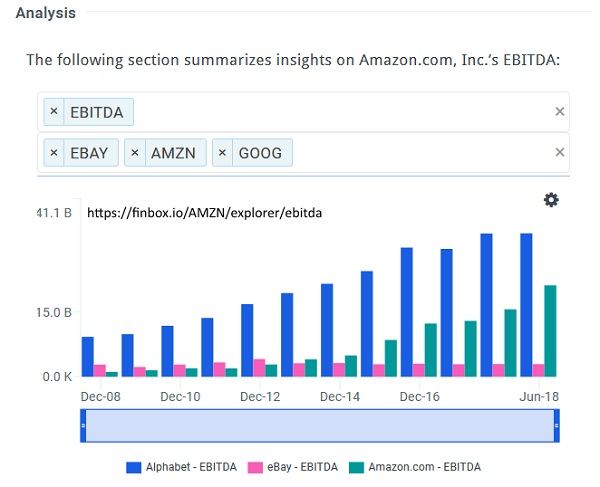

Другой пример сайта – finbox.io. Здесь можно сравнить значения мультипликатора ебитда для нескольких компаний за определенный промежуток времени.

Зачем EBITDA частному инвестору

Простыми словами, ебитда позволяет оценить следующие параметры:

- эффективность работы предприятия в сравнении с конкурентами;

- степень налоговой нагрузки в рамках данной отрасли;

- какую долю в расходах составляют неденежные затраты (амортизационные отчисления);

- степень износа основных фондов;

- операционную прибыль бизнеса.

Далее мы разберем инвестиционные показатели, рассчитанные на основе EBITDA, которые будут полезны инвестору для более детального анализа.

Инвестиционные показатели на основе EBITDA

Рассмотрим несколько коэффициентов на основе рассматриваемого нами мультипликатора.

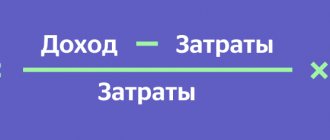

- Рентабельность по EBITDA (EBITDA margin). Формула этого показателя такая:

\[ EBITDA \ margin=EBITDA/ВП, где \]

\( ВП \) – валовая прибыль (выручка за минусом себестоимости товаров). Показатель выражается в процентном отношении и показывает доходность, полученную от основной деятельности.

- Коэффициент EV/EBITDA, где

EV – стоимость предприятия с учетом задолженности;

\[ EV = Кап + КЗ, где: \]

\( Кап \) – рыночная капитализация;

\( КЗ \) – кредиторская задолженность.

Рыночная капитализация – это стоимость обыкновенных и привилегированных акций. Кредиторская задолженность включает долгосрочные и краткосрочные займы, а также текущие долги перед поставщиками и другими контрагентами.

Этот коэффициент нужен для расчета срока окупаемости вложений. К примеру, значение 5 говорит о том, что инвестиции окупятся через 5 периодов (периоды обычно выражаются в годах). Для сравнения следует рассматривать компании одной отрасли.

- Коэффициент Debt/EBITDA показывает степень зависимости компании от кредиторов. Debt – это те же краткосрочные и долгосрочные займы. Норматив данного показателя – меньше 4. При превышении этого значения компания считается закредитованной.

Модификации показателя EBITDA

Модификации применяются в зависимости от отрасли и специфики деятельности предприятия.

- EBIT – это та же EBITDA, но без учета амортизации. Простым языком, это прибыль до вычета налогов и процентов. Мультипликатор применяется для сравнения эмитентов из разных отраслей, т.к. при его расчете исключается фактор капиталоемкости. EBIT можно рассчитать тремя способами:

- \[ EBIT = EBITDA – Амортизация; \]

- \[ EBIT = ЧП + НПР + Проц, где: \]

\( ЧП \) – чистая прибыль; \( НПР \) – налог на прибыль; \( Проц \) – проценты;

- \[ EBIT = V – ОР, где: \]

\( V \) – объем реализации; \( ОР \) – операционные расходы;

- EBITA. Этот показатель учитывает амортизацию, но только по нематериальным активам. Применяется в наукоемких отраслях;

- EBITDAR – это EBITDA, увеличенная на затраты по аренде. Используется компаниями, сдающими в аренду большие площади;

- EBITDAX. Этот мультипликатор применяется только в горнодобывающих компаниях. Он исключает из EBITDA затраты на геологоразведочные работы.

Показатель EBITDA. Что это такое и как его считать

Почти все компании при публикации финансовой отчетности указывают такой показатель, как EBITDA. Понимание принципа расчета и того, для чего он используется, необходимо каждому инвестору.

Согласно определению EBITDA (Earnings before interest, taxes, depreciation and amortization) — это прибыль до вычета процентов, налога на прибыль и амортизации активов.

Данный показатель не является стандартизированным бухгалтерским показателем, т.е. вы не сможете найти его в отчетности компании. Менеджмент компании рассчитывает EBITDA отдельно и использует его для наглядности финансового положения компании.

Показатель EBITDA начал использоваться в 1980-х годах для анализа способности компании обслуживать долги. В сочетании с чистой прибылью показатель служил источником информации, например, о том, какую сумму процентных платежей по задолженности может обеспечить компания в ближайшей перспективе. Данный показатель и сейчас продолжает использоваться для анализа кредитоспособности компаний. Многие кредиторы зашивают в ковенанты нормативы по отношению чистого долга к EBITDA. Принято считать нормой данное отношение на уровне не выше 3х.

Существует два основных метода расчета показателя EBITDA:

1. Более простой, но более надежный метод — «Сверху вниз».

EBITDA = Операционная прибыль + Расходы на амортизацию основных средств + Расходы на амортизацию нематериальных активов

Таким образом, мы принимаем тот факт, что операционная прибыль является основным источником дохода фирмы. Разница EBITDA от операционной прибыли заключается только в начисленной амортизации, которую мы возвращаем. Иначе этот показатель называют OIBDA, но, тем не менее, многие компании именно так производят свои расчеты.

Преимущество данного метода в его простоте: пользователю отчетности при расчете показателя тяжело допустить ошибку, и вместе с этим менеджменту компании крайне трудно ввести в заблуждение акционеров.

2. Более сложный, теоретический метод, который напрямую следует из названия показателя — «Снизу-вверх».

EBITDA = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов

Этот метод означает, что мы начинаем расчет от конечного значения чистой прибыли компании и возвращаем обратно приведенные статьи расходов. Основным недостатком данного метода является то, что любые вторичные или одноразовые статьи отчетности также попадут в конечный результат, что делает анализ показателя в динамике более сложным.

Стоит также отметить, что в данном случае менеджменту легче манипулировать числами, используя различные методы подсчета.

Следует понимать, что при расчете показателя EBITDA вторым способом мы захватываем все строки отчетности, которые находятся между операционной и чистой прибылью. Очень часто в учет заходят одноразовые расходы/доходы, понесенные фирмой.

Чтобы сделать показатель EBITDA более пригодным для анализа в динамике, применяются разнообразные корректировки на одноразовые статьи. Например, исключаются списания и переоценка активов, валютные разницы и т.д. Обычно компании приводят пояснение, на какие строки был скорректирован показатель.

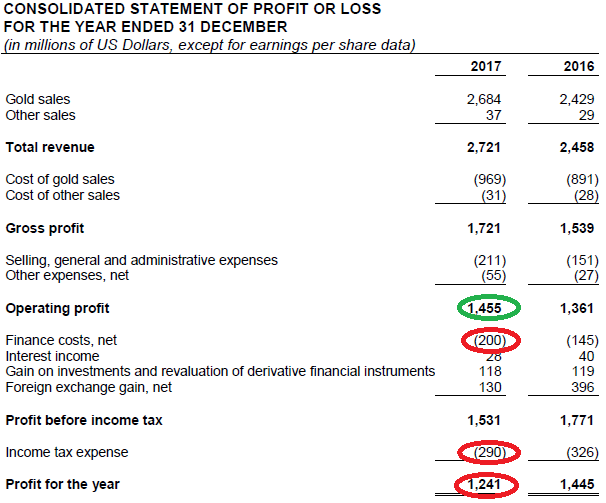

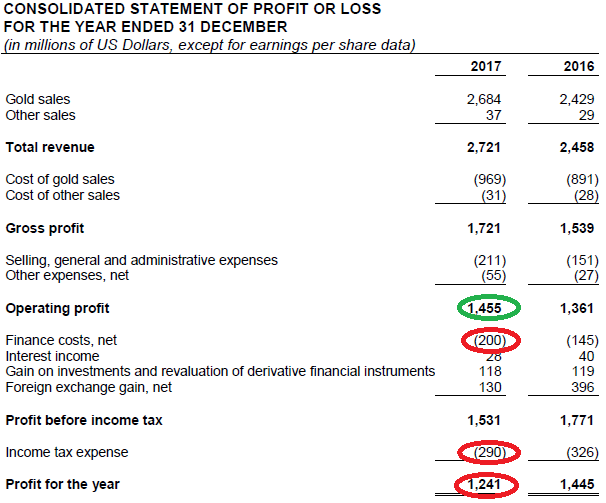

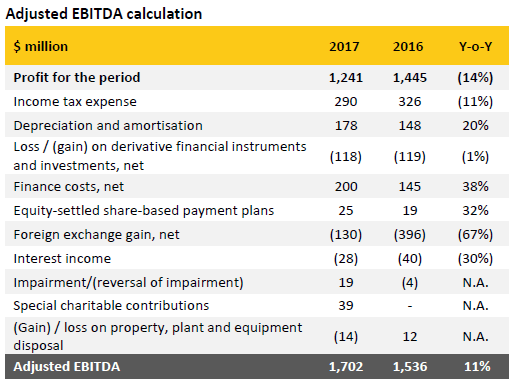

Рассмотрим расчет показателя EBITDA, на примере компании Полюс.

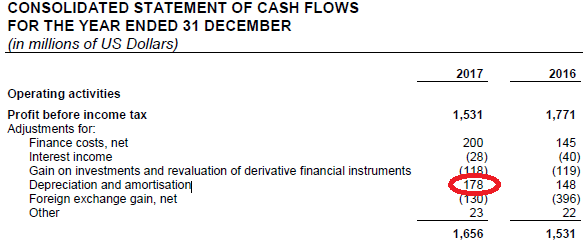

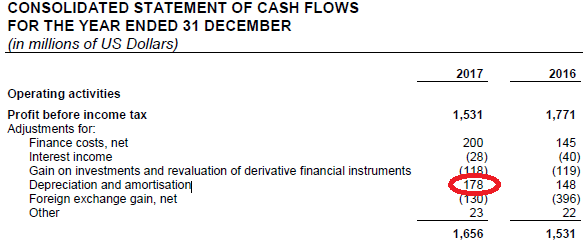

Для начала посмотрим отчет о финансовых результатах компании. Сразу можем заметить, что в нем не указана начисленная амортизация. В таких случаях для расчета показателя EBITDA нам также потребуется отчет о движении денежных средств компании.

Теперь у нас есть все необходимые данные, чтобы посчитать EBITDA двумя методами.

1. EBITDA «Сверху вниз» = Операционная прибыль + амортизация = 1455 + 178 = 1633

2. EBITDA «Снизу-вверх» = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов = 1241 + 200 + 290 + 178 = 1909

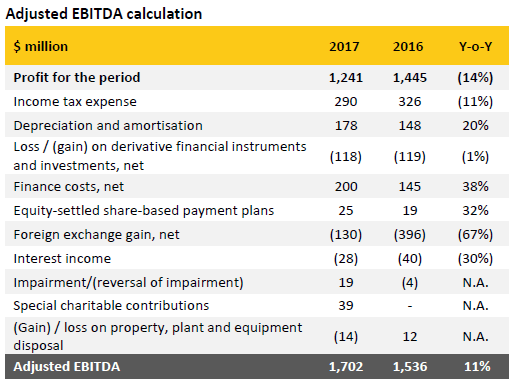

Как мы видим, значения, посчитанные двумя способами, довольно сильно расходятся. Производя расчет вторым способом, мы захватили много одноразовых статей, не связанных с основной деятельностью компании. Из чего следует, что мы должны скорректировать наш показатель. Для удобства возьмем пример корректировки, которую провела сама компания.

Как мы видим, были удалены доходы, не связанные с основной деятельностью (курсовые разницы, процентные доходы и т.д.) и обратно восстановлены одноразовые расходы (обесценение активов, благотворительные взносы и т.д.).

После корректировки EBITDA, посчитанные первым и вторым способом, почти совпали.

Самый популярный показатель «грязной прибыли» (так иногда называют EBITDA) имеет массу преимуществ и недостатков:

Преимущества:

— Принято считать, что EBITDA довольно точно отображает «денежную прибыль» от основного вида деятельности компании.

— Удобен для использования при сравнении компаний, работающих в одной отрасли. При этом не имеет значения размер инвестиций (основных средств), размер долговой нагрузки, а также режим налогообложения компаний. Другими словами, при сравнении компаний не учитывается налоговая ставка страны, в которой располагается компания, структура капитала и учетная политика.

— EBITDA используется не только в оценке компаний, но и в кредитном и финансовом анализе.

— Позволяет приблизительно оценить объем долга, который потенциально сможет осилить компания. Также оценить возможности для инвестиций.

— При «добросовестном» подсчете показатель является надежным, т.к. он не допускает манипуляций во внутренних статьях отчетности. Например, если компания решила завысить амортизацию, на одну и ту же величину уменьшится чистая прибыль и увеличится амортизация. Таким образом, поменяется лишь структура показателя, но не конечный результат.

Недостатки:

— Компании могут менять базу для измерения показателя EBITDA, использовать разные методы расчёта либо корректировки. Тем самым менеджмент может манипулировать финансовыми результатами фирмы. Следовательно, надо более тщательно разбираться, как был собран показатель за весь рассматриваемый период времени.

— Компании с высокой долговой нагрузкой оказываются в более выгодном положение. Если фирма имеет большой долг и платит по нему высокие проценты, показатель EBITDA не отражает этот вклад. Тем не менее, прибыль такой компании будет уступать компании с низким долгом при прочих равных условиях.

— Такая же картина складывается и в случае с амортизацией. EBITDA не отражает потребности в будущих инвестициях компании. Это говорит о том, что при сравнении компаний из разных сфер, например, производства и сферы услуг, в выигрыше будут компании с большей долей основных средств.

Здесь нужно сделать акцент на то, что показатель EBITDA является первичным индикатором для скрининга компаний. После первичного осмотра фирма требует более детального изучения.

Показатель EBITDA для отдельных отраслей

При сравнении компаний из одной отрасли аналитики часто используют модернизированные показатели EBITDA. Например, для добывающей отрасли используется следующий показатель:

EBITDAX = EBITDA + затраты на разведку

Многие добывающие компании используют разную учетную политику для признания затрат на разведку. Прибавление геологоразведочных и поисковых работ позволяет игнорировать разницу в учетной политике в различных компаниях.

Для ритейла, где сконцентрированы большие арендные площади, принято использовать показатель EBITDAR, скорректированный на величину аренды. Также он используется в авиационной отрасли, т.к. большинство самолетов покупаются в лизинг:

EBITDAR = EBITDA + затраты на аренду и операционный лизинг

Тем самым данный способ позволяет игнорировать разницу в стоимости аренды и обслуживание лизинга для компании. В конечном счете для компаний разного размера и формата он позволяет сравнить исключительно коммерческий успех компании.

Открыть счет

БКС Брокер

Сравнительная характеристика EBITDA, EBIT, операционной прибыли, скорректированной EBITDA

Обобщим все показатели в таблице.

| Наименование мультипликатора | Параметры, участвующие в расчете | |||||

| Чистая прибыль | Налог | Проценты | Амортизация | Затраты на аренду | Другие показатели | |

| EBITDA | + | + | + | + | — | — |

| EBIT | + | + | + | — | — | — |

| Операционная прибыль | + | + | + | + | + | + |

| Скорректированная EBITDA | + | + | + | + | — | + |

Операционная прибыль – это валовая прибыль предприятия без учета внереализационных доходов и расходов. Простыми словами, это выручка от реализации за минусом себестоимости товаров и издержек, относящихся к основной деятельности. Этот показатель не учитывает доходы и расходы от инвестиций.

Скорректированная EBITDA – это мультипликатор, исключающий определенные показатели в зависимости от ситуации. Например, была произведена переоценка активов. Эту величину можно добавить в EBITDA со знаком плюс в целях устранения искажений. Иными словами, скорректированная ебитда убирает результаты разовых операций, которые могут повлиять на значение мультипликатора, и сделать его несопоставимым с результатами конкурентов.

Плюсы и минусы EBITDA

Из достоинств мультипликатора нужно отметить следующие:

- показатель не учитывает субъективные факторы (налоговые льготы, метод начисления амортизации, структуру капитала, процентные ставки по кредитам);

- подходит для оценки окупаемости инвестиций;

- позволяет оценить степень закредитованности предприятия.

Недостатки:

- не учитывает капитальные затраты;

- не учитывает изменения в оборотном капитале (например, увеличение дебиторской задолженности, которая может быть просроченной);

- в некоторых случаях завышенное значение показателя может являться препятствием для получения кредита.

Важность

1. EBITDA margin отражает операционную прибыль. Метрика сводит к минимуму влияние структуры капитала, а также неденежных статей, таких как износ и амортизация. Дает представление о том, сколько денежных средств компания генерирует на единицу выручки.

2. Расчет маржи EBITDA в основном исключает внереализационные эффекты, которые являются уникальными для компании. Каждая компания следует своей политике амортизации. Кроме того, структуры капитала бизнеса могут существенно отличаться. Устранение этих моментов помогает провести базовое сравнение двух компаний.

3. EBITDA margin — косвенная альтернатива марже чистой прибыли, которая включает в эффект амортизацию, процентные расходы и налоги. Но на EBITDA margin такие расходы не воздействуют даже в тех случаях, когда налоговые режимы сильно разнятся.

4. Маржа полезна для оценки эффективности усилий компании по сокращению затрат. Чем выше маржа EBITDA, тем ниже операционные расходы компании по отношению к выручке.

Пример использования EBITDA

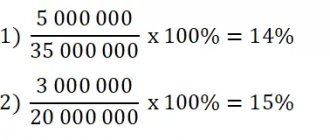

Сравним две компании одного сектора с одинаковым размером чистой прибыли и посчитаем EBITDA на основании исходных данных:

| Показатель (в тыс. руб.) | Компания A | Компания B |

| Чистая прибыль | 9000 | 9000 |

| Налог | 2250 | 2250 |

| Проценты | 500 | 350 |

| Амортизация | 200 | 600 |

| EBITDA | 11950 | 12200 |

Какие выводы следует сделать инвестору?

- Компания A имеет меньший размер активов, судя по амортизации. Значит, нужно изучить бухгалтерский баланс на предмет величины основных фондов. Если компания крупная – к балансу обычно прилагаются пояснения, где содержится подробная информация о структуре активов и начисленной амортизации.

- Компания A уплачивает более высокие проценты. Это может указывать на низкий кредитный рейтинг (банк назначил высокую процентную ставку).

Таким образом, если анализировать только значение ебитда, компания B демонстрирует более привлекательные результаты. Следующим шагом является расчет рентабельности продаж (ROS) и рентабельности активов (ROA). Кроме того, необходимо рассчитать EBITDA по балансу за прошлый период, чтобы проанализировать изменение показателя в динамике.

Недостатки

- Создание видимости. Большое число означает стабильную прибыль для компании. Эмитент с низкой рентабельностью может воспользоваться показателями маржинальности, выделив EBITDA margin вместо маржи чистой прибыли.

- Non-GAAP. Поскольку EBITDA не является показателем GAAP и не регулируется, некоторые эмитенты могут представить радужное финансовое положение компании.

- Неправильное применение. Маржу не следует использовать для сравнения компаний с высокой капитализацией долга, так как их процентные расходы будут очень большими, а маржа EBITDA не будет отражать сумму займа. Кроме того, если сравнивать два бизнеса, один с низкими обязательствами, другой с высокими, результаты могут быть некорректными. Для оценки компании с высоким уровнем долга лучше применить показатель, учитывающий кредит.

- Завышение показателей. Эмитенты со значительной долей долга или крупными основными фондами выбирают EBITDA margin. С учетом того, что чистая прибыль из-за дополнительных расходов будет ниже, они могут использовать маржу для выгодного представления данных.

⇐ Как заработать на акциях. Урок 25. EBITDA. Comcast Corp. Как заработать на акциях: статьи от финансового аналитика ⇒