Чистый денежный поток – величина, широко используемая в финансовом и инвестиционном анализе для определения остатка средств после вычета всех расходов. Простыми словами, чистый денежный поток представляет собой разницу между поступившими деньгами и израсходованными.

Чистый денежный поток нетрудно посчитать по бухгалтерскому балансу, но предпочтительнее использовать данные управленческой отчетности, где расшифрованы все фактические издержки компании. Сегодня мы разберем два метода его расчета – прямой и косвенный, и приведем примеры анализа с использованием показателя ЧДП.

Что такое чистый денежный поток

Итак, чистый денежный поток (net cash flow) – это показатель, рассчитываемый как разница между доходами и расходами, посчитанными «кассовым методом». Как-то я уже упоминала, что чистый денежный поток не зависит от суммы начисленной амортизации, т.к. начисленный износ активов не влияет на их рыночную стоимость, не требует расхода «живых» денег, поэтому данная статья издержек в расчете NCF не участвует.

Сразу необходимо пояснить следующее. Законодательство предусматривает расчет прибыли «по отгрузке», т.е. выручка, учитываемая в балансе, – это сумма отгруженных товаров или фактически оказанных услуг. Сумма реализации не зависит от того, оплачены эти товары (услуги) или нет. Именно из этой суммы вычитаются расходы и по итогам формируется финансовый результат.

Есть, конечно, небольшой процент предприятий, считающих прибыль «кассовым методом», т.е. сколько денег поступило в кассу или на расчетный счет и сколько израсходовано. Но такие компании относятся к микропредприятиям, они, как правило, существуют автономно, без привлечения внешних инвесторов.

Что касается средних и крупных компаний, учет выручки всегда производится по отгрузке. Как это увязать с понятием чистого денежного потока (NCF) – будем разбираться. Для начала разберем структуру ЧДП.

Что такое Cash flow простыми словами

Кеш флоу (от англ. «Cash flow» — «денежный поток») — это совокупность денежных средств в компании, куда включены все притоки (прибыль) и оттоки (затраты). Составляется по утверждённой форме №4 (код формы по ОКУД 0710004).

Для определения результативности работы компании кэш флоу может дать множество полезных данных для инвесторов. Наиболее часто используется такой простой показатель, как «чистый денежный поток»:

Чистый денежный поток (от англ. «Net Cash Flow», NCF) — это разница между поступлениями и расходами в отдельно взятый период. Это значение может быть как положительным, так и отрицательным.

Формула чистого денежного потока:

NCF = ∑CFi+ — ∑CFj-

Где:

- CFi+ — поступления на счет фирмы;

- CFj- — списания со счета фирмы;

Положительное значение NCF означает, что дела компании идут неплохо: есть свободные деньги, а значит бизнес работает в плюс.

Известный инвестор Уоррен Баффет считает показатель Cash Flow одним из ключевых при оценке акций компании.

- Свободный денежный поток (Free Cash Flow) — что это такое;

Составляющие чистого денежного потока

Итак, NCF включает следующие компоненты, или денежные потоки (ДП):

- ДП от операционной деятельности (Operation Cash Flow). Это самый крупный компонент структуры ЧДП, т.к. любое предприятие нацелено на получение прибыли прежде всего от текущей, или операционной деятельности. В состав OCF входят:

- поступление денег от покупателей;

- платежи поставщикам;

- арендная плата;

- заработная плата и отчисления в бюджет;

- текущие расходы (транспорт, хозяйственные расходы, хранение товара, реклама и т.д.).

Таким образом, OCF – это прибыль от основной деятельности, рассчитанная кассовым методом.

- ДП от финансовой деятельности (Financial Cash Flow) включает платежи по получению и погашению кредитов и процентов по ним, выплату дивидендов и другие расходы, производимые из чистой прибыли. Иными словами, FCF изменяет структуру собственного и заемного капитала.

- ДП от инвестиционной деятельности (Investing Cash Flow) – это инвестиции предприятия: размещение средств на депозитах, доходы и расходы по приобретению ценных бумаг других компаний, получение дивидендов и процентов по этим ценным бумагам. Также в ICF входят любые операции с основными фондами: приобретение, модернизация, продажа и уплата процентов по кредитам, выданным на приобретение внеоборотных активов.

Итак, чистый денежный поток равен сумме этих трех составляющих – NCF, OCF и FCF.

Кэш флоу операционной, инвестиционной и финансовой деятельности

Прямой и косвенный отчеты:

- Прямой отчёт содержит информацию о денежном потоке по статьям;

- Косвенный отчёт содержит лишь конечные данные без уточнения;

Отчёт о движении денежных средств (Cash Flow Statement) делится на три составляющие:

- Операционная деятельность (operating cash flow, CFO);

- Инвестиционной деятельности (cash flow from investing, CFI);

- Финансовой деятельности (cash flow from financing activities, CFF);

На основании этого можно переписать формула чистого денежного потока в следующем виде:

ЧКФ = ЧКФО + ЧКФИ + ЧКФФ

Где:

- ЧКФО – суммарный поток от операционной деятельности;

- ЧКФИ – суммарный поток от инвестиций;

- ЧКФФ – суммарный поток от финансовых операций;

1 Операционная — это поток прибыли и расходов от ключевого направления фирмы.

Формула для расчета:

[Операционный денежный поток] = [Чистый доход] – [Амортизация] — [Проценты по займам] – [Налог на прибыль]

Что входит в операционные деятельность:

- Получение выручки от продажи товаров и предоставления услуг;

- Оплата счётов;

- Расчёты с бюджетом;

- Выплата заработной платы;

- Получение краткосрочных кредитов и займов;

- Погашение (получение) процентов по кредитам;

- Выплаты налога на прибыль;

Риски операционной деятельности:

- Коммерческий;

- Налоговый;

- Инфляционный;

- Валютный;

- Снижение финансовой устойчивости;

- Неплатежеспособность;

- Показатель OIBDA;

2 Инвестиционная — это деньги, полученные от ценных бумаг, а также затраты на инвестиции.

Что входит в поступления:

- Продажа основных средств, нематериальных активов и прочих внеоборотных активов;

- Продажа акций других компаний;

- Погашение займов;

Что входит в отток:

- Приобретение основных средств, нематериальных активов и прочих внеоборотных активов;

- Покупка акций и долговых инструментов;

- Кредитование;

Риски инвестиционной деятельности:

- Инфляционный;

- Снижения финансовой устойчивости;

- Неплатёжеспособности;

3 Финансовая — это все крупные денежные операции (кредиты, дивиденды, выкуп акций). Можно классифицировать на основе следующих параметров:

- Направленности;

- Масштабам;

- Времени проведении операций;

- Методу определения;

- Уровню достаточности;

В поступление входит прибыль от эмиссии акций или иных выпусков ценных бумаг (облигаций, векселей, закладных, займов).

Риски финансовой деятельности:

- Кредитный;

- Процентный;

- Депозитный;

- Инфляционный;

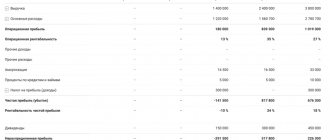

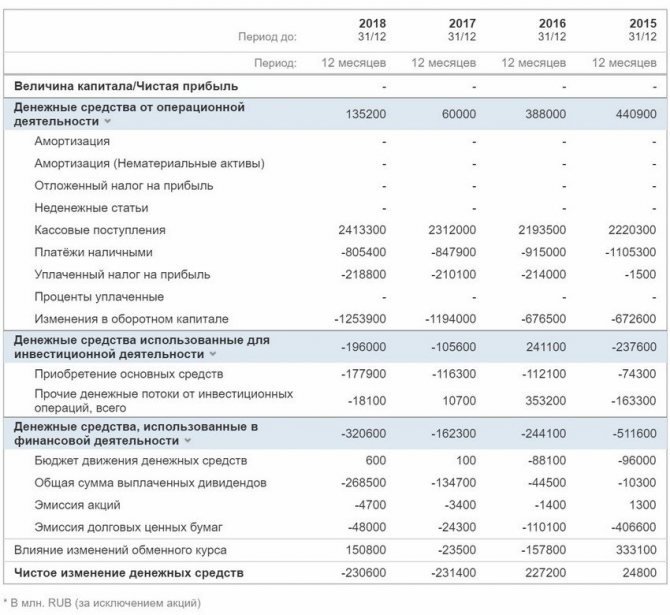

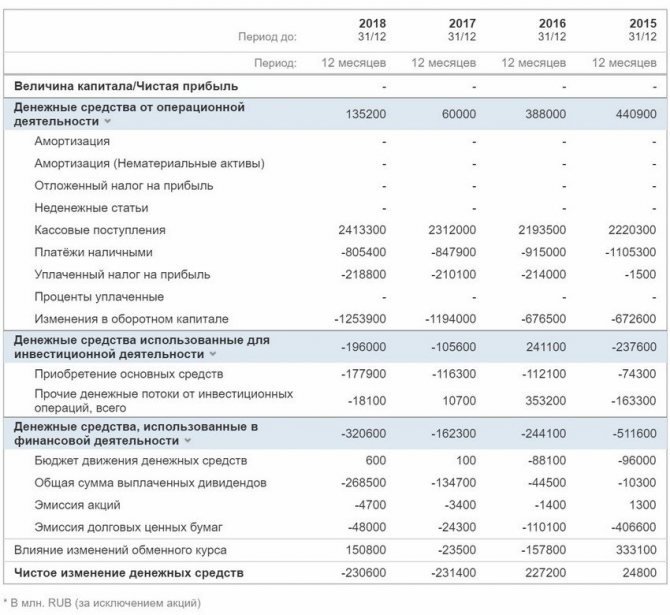

Пример отчёта Cash Flow Сбербанка по годам:

Для кого рассчитывается NCF

Кому необходим расчет чистого денежного потока? Ответ прост – всем заинтересованным лицам, а именно:

- собственникам компании, руководителям высшего звена;

- инвесторам;

- кредиторам, в т.ч. банкам при рассмотрении кредитной заявки;

- конкурентам (в целях сравнительного анализа);

- налоговым органам (для получения развернутой информации о движении средств на расчетных счетах).

Чистый денежный поток организации наглядно представлен в приложении к бухгалтерскому балансу «Отчет о движении денежных средств». Эта форма сдается в налоговый орган раз в год всеми юридическими лицами, за исключением малых предприятий.

Ключевые моменты

Доходная часть денежного потока от операционной деятельности состоит из средств, полученных в качестве выручки за реализованный товар или предоставленные услуги, относящиеся к основному профилю. А вот в затратную категорию относятся сразу несколько видов расходов, к числу которых причисляются:

- Платежные операции, связанные с организацией производственных процессов — начиная с закупки расходных материалов, и заканчивая платой за поставку энергоносителей.

- Заработная плата сотрудников, в отдельных методиках выносимая за скобки.

- Административно-хозяйственные затраты, включая арендные, страховые, и иные платежи.

- Рекламные бюджеты, налоговые сборы и отчисления, погашения кредитных обязательств.

Корректировки, проведенные после вычета расходных статей из суммы дохода за период, позволяют выделить чистый денежный поток по операционной деятельности — эта формула расчета, от которой зависит итоговый показатель OCF, основана на данных из отчета о движении средств (ОДДС).

Виды денежных потоков

Есть несколько классификаций видов ДП. Одну из них (по направлениям деятельности) мы уже разобрали: NCF – это сумма чистых денежных потоков по текущей, финансовой и инвестиционной деятельности. Как еще классифицируются NCF?

- По отношению к деятельности компании ДП подразделяются на внутренние и внешние. Внутренние ДП – это движение средств внутри компании (холдинга), внешние, соответственно, отражают взаиморасчеты с контрагентами.

- По направлению движения потоки делятся на положительные и отрицательные. Простыми словами, положительные ДП – это поступления, а отрицательные – расходы денежных средств.

- По объему ДП классифицируются как избыточные, достаточные или дефицитные. Избыток средств говорит о том, что у предприятия слабо развита инвестиционная деятельность и следует предпринять шаги, чтобы деньги работали, а не съедались инфляцией. Например, разместить средства на депозите или приобрести ценные бумаги другой компании.

Формула расчета чистого денежного потока

Теперь поговорим о том, как рассчитать чистый денежный поток. Существует две формулы расчета этого показателя. Общая формула NCF выглядит так:

\[ NCF=\displaystyle\sum_{i=1}^{n} (CFI_i – CFO_i ),где: \]

\( CFI \) – входящие потоки денежных средств;

\( CFO \) – исходящие потоки ДС;

\( i \) – номер периода;

\( n \) – количество периодов.

Предположим, нам нужно посчитать NCF за 2 года. Исходные данные возьмем из таблицы:

| Период | Поступило ДС, тыс. руб. | Отправлено ДС, тыс. руб. |

| Год 1 | 1000000 | 800000 |

| Год 2 | 2000000 | 1650000 |

\[ NCF = (1000000 – 800000) + (2000000 – 1650000) = 550000 тыс. руб. \]

Эта формула используется, если требуется рассчитать чистый поток денежных средств без разбивки по видам деятельности. А если нужно составить отчет о движении ДС, применяется формула расчета ЧДП по балансу:

\[ NCF = CFO + CFF + CFI, где: \]

\( CFO \) – ДП – от текущей деятельности;

\( CFF \) – ДП от финансовой деятельности;

\( CFI \) – ДП от инвестиций.

Каждый из компонентов этой формулы рассчитывается по алгоритму, приведенному выше.

Способы расчета

Применяются два способа расчета NCF – прямой и косвенный. Прямой используется при составлении отчета о движении ДС и характеризует состояние оборотных средств на расчетных счетах компании. Иными словами, прямой способ напоминает расчет прибыли кассовым методом. Чтобы было более понятно, поясню: при планировании личных финансов используется именно прямой метод – вы считаете, сколько денег получили и сколько израсходовали. Остаток и будет равен вашему личному NCF. Эти деньги вы можете включить в расходы следующего месяца, отложить «на черный день» или инвестировать. В случае если вы не намерены тратить эти средства, они будут именоваться свободным денежным потоком.

Косвенный метод соотносится с современными стандартами финансовой отчетности и позволяет получить более детальную информацию об объеме свободных денежных средств и структуре статей их движения. При косвенном методе NCF рассчитывается исходя из чистой прибыли, откорректированной на некоторые величины. Мы знаем, что чистая прибыль – это показатель в стоимостном выражении, представляющий собой остаток средств после исполнения всех обязательств. Эта сумма распределяется на усмотрение собственников компании: можно направить ее на увеличение собственного капитала, а можно потратить на что-то полезное или выплатить доходы лицам, имеющим доли в уставном капитале.

Далее разберем каждый способ более подробно.

Прямой метод расчета ЧДП

Чтобы найти чистый денежный поток путем применения прямого метода, достаточно использовать регистры бухгалтерского учета:

- кассовая книга;

- выписки банка;

- оборотно-сальдовые ведомости и анализы счетов учета денежных средств в разрезе статей движения.

Оценка значений показателя NCF

Под чистым денежным потоком понимается разница между поступившими и израсходованными средствами. Чтобы охарактеризовать компанию или проект как привлекательное направление для сотрудничества или инвестиций, эта величина должна быть положительной. Чем она больше, тем выше степень доверия предприятию со стороны кредиторов, действующих и потенциальных инвесторов.

Если NCF отрицательный – следовательно, предприятие испытывает дефицит средств. В сотрудничестве, вложениях или предоставлении займа с высокой вероятностью будет отказано.

При сравнительном анализе нескольких компаний или проектов немаловажную роль играет величина NCF. Скорее всего, проект с более высоким NCF будет предпочтительнее для любого вида размещения средств – будь то заем, инвестиции или отгрузки товаров с отсрочкой платежа.

Как проводится анализ потока денежных средств

Прямой метод расчета ЧДП позволяет оценить, достаточно ли оборотных средств у компании. Пожалуй, для этого достаточно лишь вычислить чистый денежный поток от операционной деятельности по классической формуле, приведенной выше, за отчетный период. Если NCF отрицателен или близок к нулю – это означает, что денег у компании маловато. В ближайшем будущем велик риск того, что начнутся задержки в выплате заработной платы, просрочки по уплате налогов и, как следствие, повышается вероятность банкротства.

Что касается косвенного метода, он необходим для более детального изучения структуры чистой прибыли. Выявив разницу между нераспределенной прибылью и ЧДП, несложно понять, куда уходят деньги. Или почему при большом количестве средств у компании низкий финансовый результат по итогам деятельности. Такая ситуация возможна при долгосрочных проектах: покупатели вносят предоплату, а выручка от реализации будет отражена позднее. В этом случае необходимо грамотное регулирование издержек.

Чистый денежный поток от инвестиционной деятельности подлежит сравнению с дисконтированным потоком на определенный момент времени. Это нужно для расчета сроков окупаемости вложений и расчета доходности инвестиций. Подробнее – в статье «Дисконтирование денежных потоков».

Свободный денежный поток (Free Cash Flow). Что это такое и как его считать

Почти все компании в презентации к финансовым результатам за отчетный период указывают такой важный показатель, как «свободный денежный поток». Понимание принципов его расчета и того, для чего он используется, необходимо каждому инвестору.

Что такое FCF

Согласно определению FCF (Free Cash Flow) представляет собой денежные средства за определенный период, которыми компания располагает после инвестиций на поддержание или расширение своей базы активов (Capex). Это измерение финансовых показателей и здоровья компании.

Существует два типа свободного денежного потока: свободный денежный поток для фирмы (FCFF) и свободный денежный поток для акционеров (FCFE).

Свободный денежный поток (FCF) — это денежные потоки, доступные всем инвесторам в компании, включая акционеров и кредиторов.

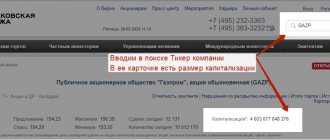

Данный показатель не является стандартизированным бухгалтерским показателем, т.е. вы не сможете найти его в отчетности компании. Менеджмент компании может рассчитывать FCF отдельно и использует его для наглядности финансового положения компании. Чаще всего подсчитанный FCF можно найти в презентациях компании, пресс-релизе или анализе руководством финансового состояния и результатов деятельности компании (MD&A).

Существует 3 основных метода расчета FCF

Выбор способа расчета зависит от того, насколько глубоко вы хотите проанализировать денежные потоки компании и на каких данных производится расчет показателя (исторических или прогнозных).

1 способ — самый простой, рассчитанный на первичную оценку денежных потоков компании по фактическим данным:

FCF = Чистые денежные потоки, полученные от операционной деятельности — капитальные затраты (Capex).

То есть из полученных за период денег от основной деятельности мы вычитаем капитальные затраты на поддержание или расширение производства.

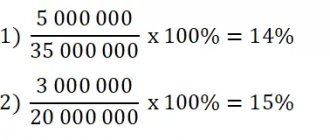

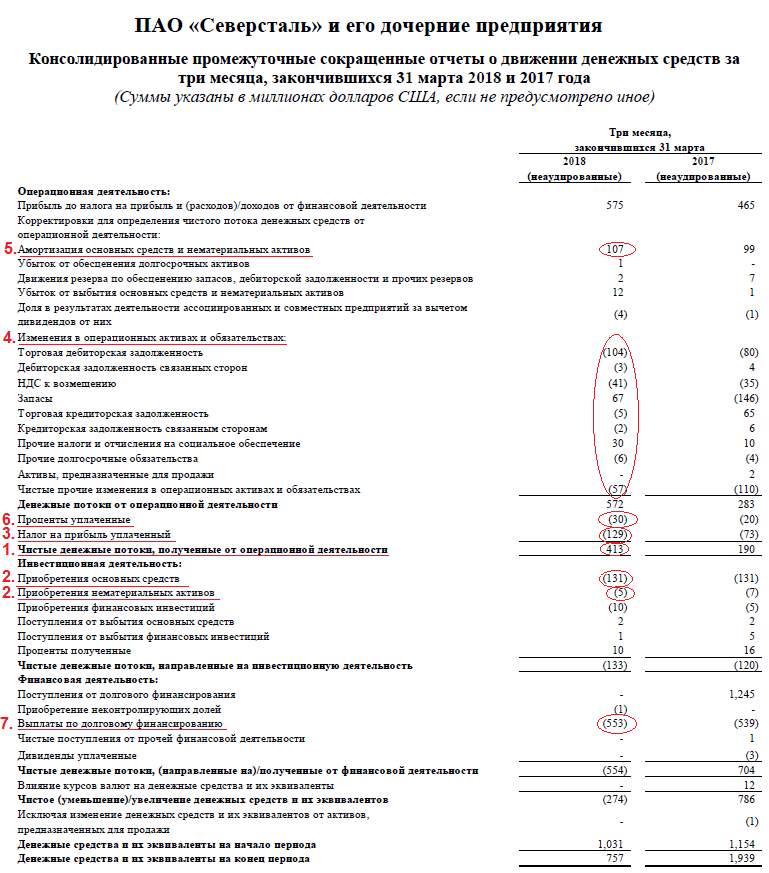

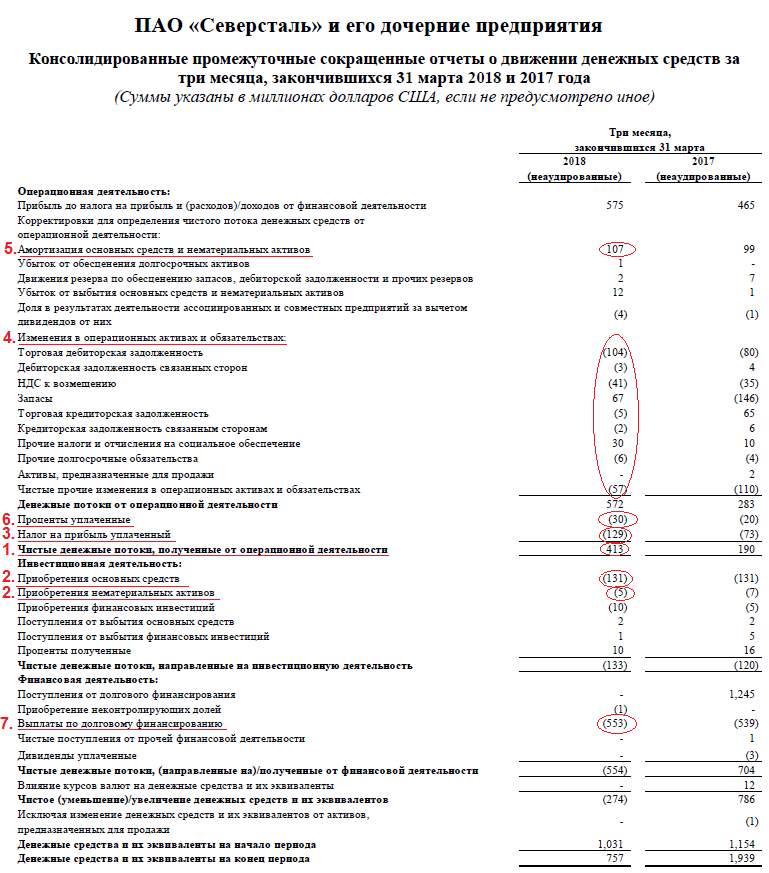

Рассчитаем свободный денежный поток за I квартал 2022 г. на примере .

Все значения расчета мы можем взять из отчета о движении денежных средств компании.

Капитальные затраты мы можем найти в отчете об инвестиционной деятельности. В данном случае они складываются из двух статей — Приобретение основных средств + приобретение нематериальных активов.

(В скобках подписана цифра, соответствующая строке в отчетности выше).

2 способ — более сложный, который более подробно раскрывает причины изменения свободного денежного потока:

FCF = EBITDA — налог на прибыль уплаченный — капитальные затраты (Capex) — изменения в оборотном капитале (NWC, Net working capital change)

То есть «грязный показатель» денежного потока (EBITDA) мы очищаем от налогов и изменения в оборотном капитале. Обратите внимание, что для расчета берутся именно фактически уплаченные налоги на прибыль, которые отражается в отчете о движении денежных средств компании. Это обусловлено тем, что FCF показывает реальные деньги, которые остаются в компании, в то время как уплаченные и бумажные налоги могут расходиться в несколько раз.

Что касается изменения в оборотном капитале, то каждый период компания должна поддерживать чистые оборотные активы, чтобы заниматься своей операционной деятельностью. Если она захочет увеличить выручку, она вынуждена будет увеличивать оборотный капитал, что в свою очередь требует привлечение дополнительных денежных средств из операционного потока на приобретение дополнительных активов.

Изменение в оборотном капитале также берется из отчета о движении денежных средств, тем не менее, компании не всегда его приводят в нем. Тогда мы можем посчитать NWC change самостоятельно из баланса компании, путем подсчета изменений оборотных активов и обязательств относительно предыдущего периода.

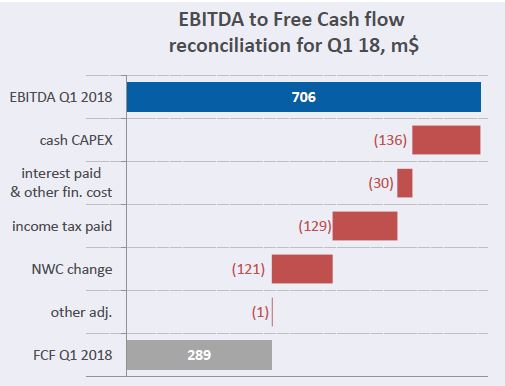

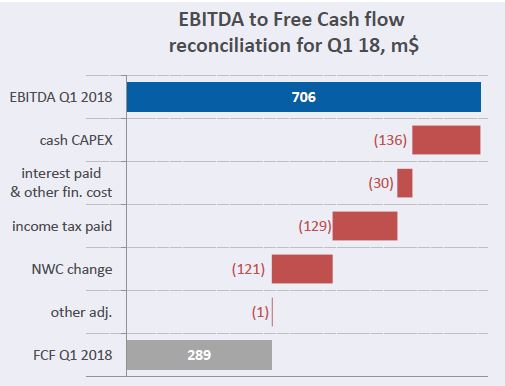

Расчет FCF вторым способом для :

Получился результат больше, чем в первом случае. Не забываем, что EBITDA может содержать неденежные статьи, на которые необходимо корректировать свободный денежный поток.

3 способ подобен второму методу, но используется для прогнозных целей:

FCF = EBIT*(1-tax) + амортизация — капитальные затраты — изменения в оборотном капитале

Данный метод отличается от предыдущего исключительно учетом налогов. Поскольку он используется в целях прогнозирования, мы не знаем какими будут реально уплаченные налоги. Тогда в рамках метода используется эффективная средняя налоговая ставка (tax), рассчитанная на исторических данных.

Перечисленные формулы — это базовые формулы в классическом понимании. На практике расчет FCF корректируется разовые или неденежные статьи. Примерами могут служить вычеты, связанные с поступлениями в пенсионный фонд компании, или покупка других бизнесов (она не является частью капитальных затрат).

Таким образом, для каждой фирмы необходимо модернизировать стандартные формулы, чтобы учесть все моменты, связанные с компанией, а также страновыми или отраслевыми особенностями.

В презентации можно найти подробный расчет показателя FCF:

Менеджмент компании отклоняется от классической формулы и вычитает выплаченные проценты (interest paid), а также прочие корректировки (other adjustments). Таким образом, в теоретическом понимании это больше похоже на показатель FCFE, о котором мы поговорим дальше.

Зачем нужен показатель FCF

Теперь давайте разберемся, зачем всем так нужен этот показатель FCF и почему большинство западных компаний привязывают дивидендные выплаты именно к нему.

Свободный денежный поток отражает ту сумму денег, которые зарабатывает компания от операционной деятельности. В отличие от прибыли FCF показывает, насколько компания умеет генерировать денежные потоки (исключает бумажные доходы), которые могут быть направлены на следующие цели:

1. Выплата дивидендов

2. Выкуп акций с биржи (Buyback)

3. Погашение долга

4. Сделки M&A, скупка непрофильных активов

5. Сбережение денег на балансе

Напомним, один из способов оценки справедливой стоимости компании — это модель DCF (дисконтированных бедующих денежных потоков компании). То есть FCF и его динамика определяет рыночную стоимость акций компании, поскольку чем значительней денежные потоки, тем больше оснований у инвесторов рассчитывать на большие дивиденды (существуют исключения).

Тем не менее, многие компании придерживаются последнего варианта, поскольку боятся, что, если начнут увеличивать дивидендные выплаты, то в скором времени столкнуться с проблемами ликвидности.

Не стоит думать, что FCF это западный показатель, не пригодный для российских реалий. Он является концептуальным, и его смысл не теряется ни при каких обстоятельствах. Однако, если компания отчитывается только по РСБУ, рассчитать его будет гораздо сложнее.

Показатель FCFE (Free cash flow to equity)

FCFE — это разновидность свободного денежного потока, который показывает сколько от FCF приходится на акционеров. Это значение достаточно условная оценка, поскольку акционеры получают лишь дивиденды.

Основное различие между FCFF и FCFE заключается в том, что из FCFF вычитается часть денег, принадлежавшая кредитором. Формула данного показателя выглядит следующим образом:

FCFE = FCF — проценты уплаченные — (долг погашенный за период — долг выпущенный за период)

То есть, если компания нарастила долг за период, то она увеличила свободный денежный поток, которым могут распоряжаться акционеры. Показатель FCFE показывает сумму денег за период, которые акционеры могут использовать для своих нужд (выплата дивидендов, buyback) без вреда для операционной деятельности компании.

Уплаченные проценты мы также можем найти в отчете о движении денежных средств. Изменение долга находится либо в разделе финансовой деятельности ОДДС, либо отражается как изменение суммарного долга из баланса компании к предыдущему периоду.

Для показатель FCFE равен:

Однако показатель свободного денежного потока, приходящегося на акционеров, имеет свои недостатки:

1. FCFE гораздо волатильней во времени, а следовательно менее предсказуем в финансовом моделировании.

2. Большое значение на показатель FCFE оказывает изменение долга за период. Проблема в том, что чаще всего компания не может использовать долг в любых целях (за исключением кредитных линий). Обычно существуют жесткие условия, которые ограничивают менеджмент компаний использовать привлеченные деньги, например, для выплаты дивидендов. В противном случае кредиторы имеют право вето.

Хоть показатель FCFE является больше теоретическим, но он также полезен как FCFF для анализа финансовой деятельности компании.

Открыть счет

БКС Брокер

Пример расчета в Excel

Сначала мы рассчитаем чистый денежный поток прямым методом. Исходные данные берутся из отчета о движении ДДС, составляемого нарастающим итогом с начала года.

| Operation | Investing | Financial | |

| CFI | 620256 | 35 | 2370 |

| CFO | 382382 | 47 | 165 |

| CF | 237874 | -12 | 2205 |

| Cf(total) | 240067 |

В отчете зеленым цветом выделены итоги по поступлениям денежных средств, красным – оплаты. Желтым цветом помечены результаты вычисления по всем NCF.

По строке 4400 отражено итоговое значение NCF, которое получилось суммированием строк 4100, 4200 и 4300.

В таблице ниже эти же значения рассчитаны с помощью формул в Excel.

Чистый денежный поток косвенным методом определяется как сумма чистой прибыли, скорректированная на величину амортизации и изменение некоторых строк по балансу. Приведем исходные данные в таблице и рассчитаем NCF по формуле:

\[ ЧДП = ЧП + А + ΔДЗ + ΔТМЦ + ΔКЗ + ΔФВ + ΔАВ + ΔАП + ΔДБП + ΔРБП + ΔРФ, где: \]

| 31.12.2020 | 31.12.2019 | Изменение | |

| Чистая прибыль | 17115 | Х | |

| Амортизация | 43 | Х | |

| Дебиторская задолженность | 30569 | 39701 | -9132 |

| Запасы | 34077 | 33460 | 617 |

| Кредиторская задолженность | 42665 | 48802 | -6137 |

| Финансовые вложения | — | — | — |

| Авансы полученные | 412 | 235 | 177 |

| Авансы выданные | 1552 | 658 | 894 |

| Доходы будущих периодов | — | — | — |

| Расходы будущих периодов | 5481 | 4337 | 1144 |

| Резервный фонд | 1080 | 1350 | -270 |

| NCF | 4451 | ||

В обоих случаях значение получилось положительным. А теперь выполним небольшой сравнительный анализ по данным второго примера – чем обусловлена разница между чистой прибылью и ЧДП?

Во-первых, за отчетный год уменьшилась дебиторская и кредиторская задолженность, а следовательно, и валюта баланса. Основными причинами могут быть:

- падение продаж и, как следствие, сокращение оборотных средств;

- изменение условий договоров: сокращение отсрочек платежей, применение факторинга.

Формула расчета

Итак, обобщая способы определения аналитического значения, можно представить следующие варианты. Опция, характерная для косвенного метода, будет выглядеть так:

OCF = чистая прибыль + амортизация + единовременные корректировки + изменения входящей задолженности, оборотного капитала, внутренних обязательств и товарных запасов.

Второй вариант — ОДП = В + АВП + ПВП — ФОТ — СМЦ — ПРВОД — НАЛПЛ, где:

- В — величина выручки, полученной от реализации товаров, оказания услуг или выполнения работ;

- АВП — авансовые платежи, поступившие от клиентов и заказчиков;

- ПВП — прочие входящие поступления;

- СМЦ — средства, использованные для закупки товарных и материальных ценностей, необходимых для обеспечения производственных процессов;

- НАПЛ — налоговые выплаты и социальные отчисления;

- ФОТ — объем заработной платы персоналу;

- ПРВОД — иные платежи.

Рассмотрим используемые показатели более подробно.

Чистая прибыль

Необходимое значение берется из отчета об организационных доходах и убытках. Формально представляет собой учетную метрику, структура которой содержит элементы, не оказывающие влияния на оборотные активы, что обуславливает необходимость внесения изменений в цифры потока.

Износ и амортизация

Постепенное снижение стоимости материальных активов, связанное с их эксплуатационным изнашиванием, уменьшает величину предыдущего критерия в рамках аналогичной отчетности. При этом в ОДДС параметр применяется как корректирующий, поскольку относится к затратам, не связанным напрямую с денежной категорией.

Единовременные корректировки

Также извлекаются из отчета по движению средств. В структуру могут быть включены различные сопутствующие статьи расходов, включая налоги с отложенным сроком погашения, приходы и потери от инвестиционной деятельности и т. д.

Изменения в оборотном капитале

Разница между активами и обязательствами, любые отклонения которой от базового значения оказывают влияние на OCF. Внесение корректировок в структуру отражается в отчетности. Так, приобретение организацией активов ведет к их увеличению, однако неизбежно сказывается на размере чистой прибыли, выступающей основным критерием — поскольку происходит фактическое сокращение имеющихся в распоряжении бизнеса денег.

Аналогичный результат наблюдается и при росте дебиторской задолженности, сопровождающем увеличение объемов реализации — возникает ситуация, при которой часть зарегистрированных доходов еще не была оплачена клиентами. А вот растущие кредиторские обязательства, несмотря на повышение долгов, приводит к увеличению доступных для распоряжения средств.