Обычно, когда речь заходит об оценке стоимости компании, то первое, что приходит на ум – капитализация. Это неплохой показатель, по нему действительно можно сравнивать бизнес, оценивать его масштабы, но капитализация не лишена недостатков и не дает понимания того в каком состоянии находится компания. Мультипликатор EV

– это более адекватная характеристика стоимости бизнеса, при ее расчете учитывается не только стоимость всех акций, но и долговая нагрузка и прочие неоперационные активы.

Из данной статьи Вы узнаете:

- Что показывает мультипликатор EV

- Алгоритм расчета Enterprise Value

- Как используется EV

- Сервисы для работы с мультипликаторами

- Заключение

Что показывает EV/EBITDA

Данный коэффициент показывает период окупаемости компании за счет ее прибыли до вычета обязательных платежей: процентов, налогов и амортизации.

Чтобы объяснить, что такое EV/EBITDA простым языком, разберем, из чего он складывается:

- EV – Enterprise Value. В переводе с английского – стоимость предприятия.

- EBITDA – аббревиатура расшифровывается как Earnings before interest, taxes, depreciation and amortization (переводится как «прибыль до вычета процентов, налогов, износа и амортизации»).

Также аналитики пользуются аббревиатурой Ltm EV/EBITDA, которая расшифровывается как Last Twelve Months, что в переводе означает «Последние 12 месяцев», то есть значение показателя за год до текущей даты.

Как рассчитать EV/EBITDA

EV/EBITDA – это отношение стоимости прибыли (EV to EBITDA).

Показатель EV складывается из двух величин:

- Рыночная капитализация компании = цена 1 акции х количество акций в обращении.

- Рыночная стоимость долга компании = объем долгосрочной и краткосрочной задолженностей + финансовый лизинг (за вычетом денежных средств и их эквивалентов).

Показатель EBITDA можно вычислить по формулам двумя методами:

- «Сверху вниз» (простой)

\[ EBITDA = ОП + АмОС + АмНма \ , где: \]

\( ОП \)– операционная прибыль; \( АмОС \) – амортизация основных средств; \( АмНма \) – амортизация нематериальных активов.

- «Снизу вверх» (более сложный)

\[ EBITDA = ЧП + ПрД + Н + АмОС + АмНма \ , где: \]

\( ЧП \) – чистая прибыль;

\( ПрД \) – процентный доход;

\( Н \) – налог с прибыли.

Пример расчета EV/S для ПАО «Аэрофлот»

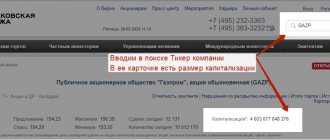

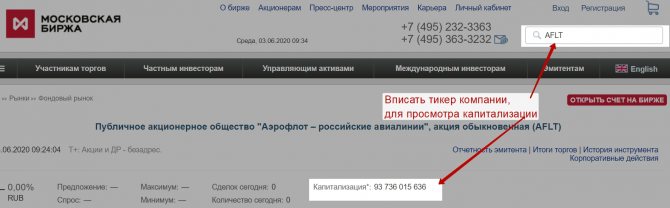

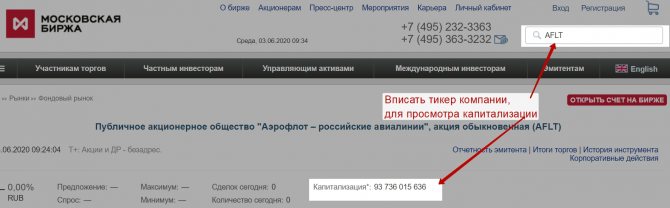

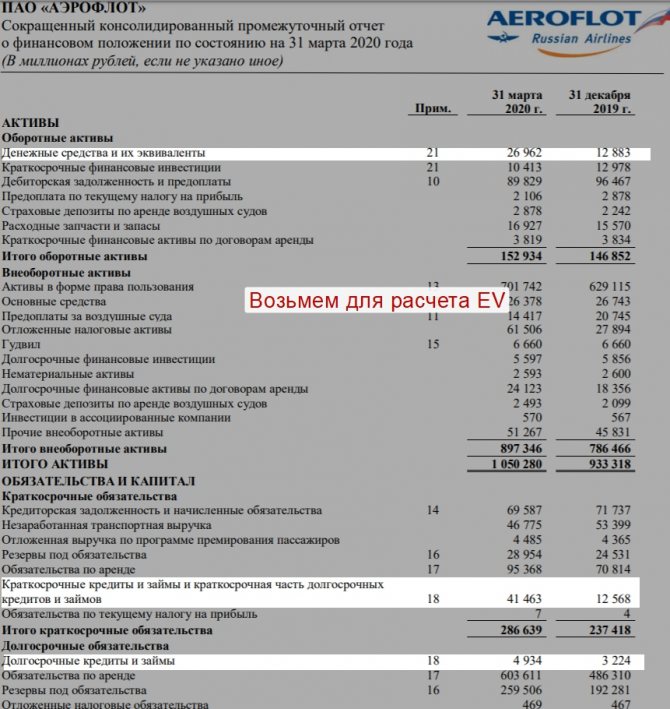

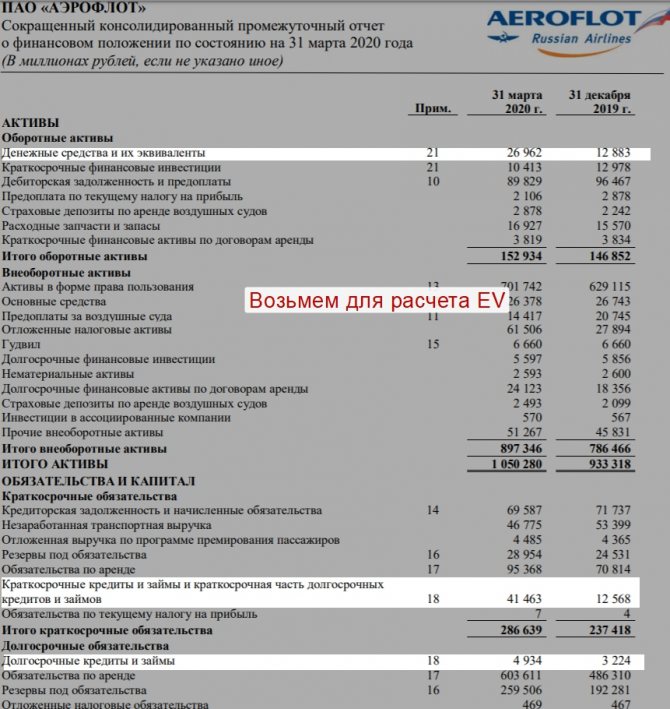

Посчитаем стоимость компании EV. Возьмем консолидированный баланс за 3 месяца 2022 года с сервиса раскрытия информации disclosure.skrin.ru. А капитализацию с Московской биржи moex.ru.

Определение капитализации компании с помощью MOEX.ru

Данные из консолидированной отчетности Аэрофлота

EV = Рыночная капитализация + Долговые обязательства – Денежные средства = 97 736 015 636 + 41 463 000 000 + 4 934 000 000 – 26 962 000 000 = 117 171 015 636

Выручка АFLT = 123 894 000 000 (взяли также из консолидированной отчетности)

EV/S = 0,95

Это значение близко к нормативному 1-3. Можно сделать вывод, что Аэрофлот инвестиционно-привлекателен сейчас.

Где найти рассчитанный коэффициент EV/EBITDA

В готовом виде данный мультипликатор не встречается в официальной финансовой отчетности предприятий, т.к. он не является стандартным бухгалтерским показателем.

Иногда финансовые менеджеры компаний анализируют его величину для внутренней оценки состояния бизнеса, но такие данные редко публикуются в открытых источниках.

Кроме того, в сети существует множество сервисов, где в режиме подписки можно найти необходимые аналитические данные, комплексные финансовые результаты и мультипликаторы компаний, подборки и рейтинги по отраслям и периодам, собранные по различным параметрам.

Интерпретация и нормативы

Единого норматива EV/EBITDA не существует. Его значение зависит от сферы деятельности компании. Если отрасль динамично развивается, то значение коэффициента будет выше среднего. Эмитенты со стабильными финансовыми результатами чаще всего имеют EV/EBITDA в диапазоне средних. Слишком низкий показатель говорит о недооцененности компании.

Среднее значение мультипликатора EV/EBITDA по отечественным предприятиям – 6 пунктов.

- Если его величина ниже, скорее всего, мы видим недооценку бизнеса. Но это не гарантирует быстрого роста стоимости ценных бумаг такого эмитента.

- Если EV/EBITDA отрицательный, значит, компания терпит убытки и ее финансовое состояние на отчетный период оставляет желать лучшего.

- Также в EV закладываются ожидания инвесторов, поэтому высокое значение EV/EBITDA не обязательно означает, что компания исчерпала ресурсы для роста. Высокие дивиденды тоже влияют на капитализацию, что ведет к завышению показателя.

Как используется мультипликатор EV

В отличие от других мультипликаторов EV компании не используется для сравнения бизнеса и определения лучших акций для инвестирования. То, что у одной компании EV выше, чем у другой не говорит ни о чем, это не означает, что бизнес с большим EV больше подходит для инвестирования.

Enterprise Value выступает в роли базиса для других мультипликаторов, на его основе рассчитываются такие показатели как:

- EV/EBITDA

. В числителе указана стоимость компании, а в знаменателе – прибыль до различных выплат (налоги, амортизация, обслуживание долгов). Этот мультипликатор выступает в качестве оценки единицы прибыли – сколько компания зарабатывает на единицу стоимости. Так как в знаменателе учитывается не чистая прибыль, а EBITDA, то можно сравнивать компании, работающие в разных странах. - EV/Sales – стоимость компании делится на объем продаж. Его используют как аналог мультипликатора Price/Sales, вариант с EV/Sales хорош тем, что учитывается долговая нагрузка.

- Возможен расчет узкоспециализированных мультипликаторов, например, EV/Протяженность сетей (актуально для компаний, обслуживающих масштабные сети водо-/энергоснабжения), EV/запасы сырья, EV/объем добычи.

Рекомендую прочитать также:

Акции компаний полупроводников — ТОП-24 представителя. Обзор сектора, перспективы

Начало 2022 г. показало значимость полупроводниковой промышленности. Из-за дефицита полупроводников производители компьютерных комплектующих не могут насытить рынок, та же […]

При этом EV не подходит на роль универсального мультипликатора. Как и в случае с другими показателями при работе с Enterprise Value желательно анализировать компании, работающие в одной сфере.

Это ограничение возникает из-за того, что долговая нагрузка может исказить значение EV. Нельзя сравнивать капиталоемкие отрасли, требующие значительных финансовых вливаний, с компаниями, чья сфера деятельности не предполагает значительной долговой нагрузки.

Как использовать EV/EBITDA в инвестициях

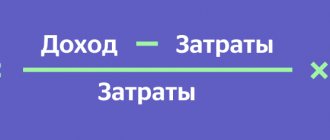

Коэффициент позволяет сравнить несколько компаний одной отрасли и найти среди них недооцененные, которые в перспективе могут дать хороший рост. И чем меньше значение, тем больше отдачи получит инвестор от суммы своих вложений.

Особенно это касается непубличных компаний, которые не раскрывают свою отчетность. Однако некоторые показывают свою доналоговую прибыль. Если сравнить ее со средним EV\EBITDA по конкретному сектору рынка, можно провести оценку справедливой стоимости бизнеса.

Подобным способом можно оценить также стоимость отдельных непубличных активов для прогнозирования дальнейшего роста финансового потенциала.

Что такое мультипликаторы простыми словами

Мультипликаторы — это финансовые коэффициенты для оценки компании и сравнения с другими.

Финансовые мультипликаторы позволяют быстро понять насколько дорого или дешево оцениваются акции компании. Многие инвесторы принимают решение о покупке акций, основываясь лишь на этих значениях. В принципе для поверхностного анализа этого вполне достаточно.

Большим плюсом этих показателей является то, что эти оценки одинаково подойдут как для огромных бизнесов, так и для небольших, поскольку все формулы рассчитываются в относительных величинах.

Мультипликаторы позволяют быстро оценить инвестиционную привлекательность бизнеса в секторе, отражают отношение между рыночной капитализацией компании и финансовыми показателями бизнеса.

При выборе и анализе компаний показатели мультипликаторов сравниваются из одной отрасли, поскольку почти каждый сектор имеет свои нюансы. Особенно это касается технологический и IT-компаний.

Даже Бенджамин Грэм (автор книги «Разумный инвестор» и стратегии стоимостного инвестирования) ещё в 1930-ых годах применял мультипликаторы для оценки бизнеса и стал очень богатым.

Аналоги EV/EBITDA

В некоторых сферах бизнеса используют аналоговые варианты коэффициента, заточенные непосредственно под специфику отрасли.

- EV/EBITDAX

Используется в нефтегазовой отрасли. X (exploration expense) – затраты на разведочное бурение и прочие исследования.

- EV/EBITDAR

Используется в ритейлерском бизнесе, где R (rent expense) – затраты на аренду, играют значительную роль. Инвесторы и аналитики могут качественно оценить структуру фиксированных расходов, если имеют возможность вынести затраты на аренду в отдельную категорию.

Вместо EBITDA в знаменателе мультипликатора иногда встречаются также:

- OIBDA,

- EBIT,

- EBITA,

- NOPAT.

Все перечисленные аббревиатуры являются вариациями операционной прибыли, адаптированными под тот или иной сектор мирового рынка.

Преимущества и недостатки мультипликатора EV/EBITDA

Преимущества:

- Дает возможность справедливо оценивать различные виды бизнеса с дифференцированными методиками налогообложения и долей задолженности в общей сумме капитала компании.

- Позволяет сравнивать компании с разным финансовым рычагом и уровнем амортизации.

- Не подвергается влиянию структурных изменений капитала компании, в отличие от того же P/E.

Недостатки:

- Приходится вычислять коэффициент самостоятельно, поскольку компании не обязаны выносить его в публичную отчетность.

- Невозможно просчитать показатель для компаний финансового рынка, т.к. там понятие задолженности имеет другой смысл.

- Не включает капитальные затраты, которые в некоторых секторах рынка могут составлять значительную долю расходов компании.

Ограничения использования EV

Как указывалось ранее, EV включает в себя общий долг, но важно учитывать, как долг используется руководством компании. Например, капиталоемкие отрасли, такие как нефтегазовая промышленность, обычно имеют значительные суммы долга, которые используются для стимулирования роста. Задолженность может быть использована для покупки машин и оборудования. В результате EV будет искажено для компаний с большой суммой долга по сравнению с отраслями с небольшим или нулевым долгом.

Как и в случае с любыми другими финансовыми показателями, лучше всего сравнивать компании в одной отрасли, чтобы лучше понять, как компания оценивается по сравнению с аналогами.

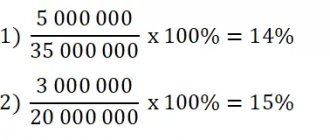

Примеры использования EV/EBITDA в инвестициях

Когда вы понимаете, как работает коэффициент, и грамотно интерпретируете его значения, то можете справедливо оценить перспективы тех или иных акций в будущем.

Сравнив значение мультипликатора, рассчитанного по , со средними значениями в Таблице 1, видим, что его значение выше среднего. Теоретически это значит, что компания уже исчерпала ресурсы для роста, и лучше приобретать акции недооцененных компаний, например, Лензолото и Полиметалл, которые в перспективе могут дать хороший рост.

Но не стоит забывать, что в EV/EBITDA закладываются ожидания инвесторов, которые по Норникелю могут быть более, чем оптимистичными. Ведь у компании стабильно растущая прибыль и отличная дивидендная политика. Поэтому есть шансы выйти в хороший плюс, приобретая ее ценные бумаги.

Мультипликатор P/CF

Коэффициент P/CF (price/cash flow), «Цена/Денежный поток. Этот мультипликатор используется довольно редко. P/CF показывает эффективность работы основной деятельности бизнеса.

P/CF = [Цена акции] / [Операционный денежный поток на одну акцию]

Многие компании помимо основной деятельности занимаются инвестициями. В данном случае P/CF поможет посмотреть точечно показатель эффективности бизнеса.

В качестве минуса можно сказать то, что если у компании большой поток денег от инвестиций, то естественно, что она может стоить дорого, поэтому показатель капитализации будет завышен. Причём это не делает компанию не инвестиционно привлекательной.