- Преимущества:

Дериватив – это один из самых крупных и наиболее активно развивающихся секторов нынешней финансовой системы. По сравнению с другими рынками, например, фондовым, объем деривативов огромен – по разным оценкам, его совокупная стоимость составляет от 845 триллионов до 2 квадриллионов долларов. При этом заработать на производных продуктах можно достаточно крупные суммы за счет встроенного кредитного плеча. Но неумелое обращение с деривативами может привести к финансовым потерям.

Суть финансовых деривативов

Формулировка факта разнесения во времени поставки и оплаты играет для понимания сущности деривативов ключевое значение. Как бы запутанно не звучало определение, деривативные контракты – это сделки с предоплатой. И из этого уже следуют разные возможности для покупателей и продавцов. Например:

- Поставка базового актива по данному контракту должна обязательно состояться.

- Или одна из сторон, определяемых заранее, получает возможность отказаться от ее исполнения в случае, если экономические условия для этой стороны не представляются выгодными.

Удивительно, не правда ли? Кому может понадобиться договор на поставку чего-то через 3 месяца, но по цене на данный момент, да еще и при том, что кто-то из участников деривативной сделки может от нее отказаться? Однако востребованность таких условий деривативных контрактов наглядно демонстрируется на следующем примере:

Допустим, субъект «А» предполагает, что хлопок, стоящий в настоящее время $100, недооценен, и по логике вещей он должен быть дороже. Рациональным экономическим поведением спекулянта «А» было бы купить некоторый объем этого «белого золота», в соответствии со своим прогнозом, подождать, пока рынок хлопка вырастет, а затем реализовать его с прибылью. Но «А» хочет подстраховаться: он ищет продавца хлопка – субъекта «В», с которым договаривается о цене и формулирует следующие условия: давай я дам тебе предоплату, 10 процентов, с тем, чтобы ты мне поставил хлопок через 3 месяца. При этом, он (субъект «А») оставляет за собой право отказаться от того, чтобы оплачивать и забирать хлопок, если по каким-то причинам это ему станет невыгодно, однако, сделанная предоплата к субъекту «А» от «В» уже больше не возвращается.

Субъекту «В» это выгодно: он получает гарантированную предоплату, а если «А» откажется забирать товар, который он ему отдаст через 3 месяца, продаст другому! Что же получается в итоге?

Допустим, прогноз, на котором основывалась вся «комбинация», оправдался и хлопок за 3 месяца подорожал до $200. «А» с чистой совестью платит «В» оставшиеся $90 (90% после сделанной 10%-ной предоплаты) и за результирующие $100 забирает товар, который уже стоит $200.

Но если вдруг прогноз не сбывается и стоимость хлопка падает до $40. «А» выгоднее вовсе отказаться от того, чтобы доплачивать по контракту. Ведь если он оплатит $90, то получит (в итоге, за те же $100) товар, который стоит $40 – потеря составит целых $60! А если он откажется завершать сделку, то потеряет только предоплату — $10.

Субъект «А» изначально приобретал хлопок, чтобы нажиться на росте его рыночной (биржевой) стоимости. Поэтому он изобрел такие «интересные» условия поставки и расчетов, где решение о завершении деривативной сделки остается за покупателем. Но почему же на это должен соглашаться поставщик хлопка? Неужели он не понимает, что если он останется с подешевевшим хлопком, то потеряет ровно то, что боится потерять «А»?

Да все он понимает. Просто согласно условиям деривативного договора (а это он и есть) право на принятие решения о завершении сделки находится у холдера данного контракта (его покупателя). Райтер же (его продавец) несет одни обязанности по поставке. Но ничего не мешает «В» самому выступить покупателем обязательства по поставке хлопка по другому договору и уже самому решить, имеет ли смысл делать поставку.

Деривативы Фьючерсы

Фьючерсные контракты подразумевают поставку в конкретную дату выбранного базового актива по заданной цене. Это договор купли-продажи с отсроченным исполнением.

Деривативы фьючерсы бывают:

- Расчетными — без физического перемещения товара или смены владельца ценных бумаг, денежный расчет совершается в день окончания срока действия;

- Поставочными — выполняется непосредственная отгрузка товара в указанные сроки.

Пример: купив деривативы фьючерсы на нефть, можно рассчитывать на поставку количества бочек, заданных в спецификации, к оговоренному в контракте сроку. Но при покупке фьючерсов на индексы возможен только денежный расчет, физический товар отсутствует.

Где и как купить деривативы

Для рядового инвестора деривативы доступны на срочных отделах фондовых бирж. Производные финансовые инструменты можно приобрести на торговых площадках:

| Наименование площадки | Виды базовых активов |

| Московская биржа | • ОФЗ; • акции; • валюта; • процентные ставки |

| Санкт-Петербургская биржа | • товары |

| Чикагская товарная биржа | • товары; • криптовалюта |

Пошаговый алгоритм торгового процесса:

- Выбор брокера и открытие счета:

- ознакомление с рейтингами брокеров;

- выбор брокера;

- открытие счета на сайте;

- создание личного кабинета;

- подтверждение личности;

- установка торгового терминала;

- пополнение счета.

- Выбор инструментов для торговли:

- выбор категории (товары, ценные бумаги, валюта и др.);

- выбор дериватива (фьючерсы, опционы, свопы и др.).

- Фундаментальный и технический анализ рынка:

- исторические данные о стоимости базового актива и производного инструмента;

- прогнозирование;

- анализ факторов, влияющих на изменение цены.

- Приобретение контракта:

- определение параметров контракта (объем, сроки, цена);

- составление спецификации;

- оформление заявки на покупку;

- совершение сделки.

Рекомендации для начинающих инвесторов:

- Перед тем как начать торговать деривативами, пройдите обучение с различными стратегиями в демонстрационной версии.

- Выбирайте наиболее ликвидные активы: акции крупных компаний, фьючерсы на нефть, индексы.

Форвард

Форвардные контракты заключаются на внебиржевом секторе. Подразумевают поставку базового актива по заданной цене к конкретной дате. В отличие от стандартизированных фьючерсов позволяют задавать дополнительные условия (качество, тара и пр.), то есть остается возможность для деловых маневров.

Пример: крупному промышленному производству требуется металлопрокат через 5 месяцев. Согласно прогнозам аналитиков, ожидается рост цен на прокат. На данный момент свободных средств нет, как и желания нести увеличенные складские расходы. Покупатель и поставщик заключают договор по текущей цене с поставками продукции в будущем с уплатой гарантийного обеспечения.

Пример форварда на бытовом уровне — составление договора купли-продажи квартиры в строящемся доме или машины в автосалоне (при отсутствии ее на складе).

Что такое дериватив (производный финансовый инструмент)?

Термин «дериватив» или «производный инструмент» — это тип финансового контракта, стоимость которого зависит от базового актива, группы активов или эталонного показателя. Производный инструмент устанавливается между двумя или более сторонами, которые могут торговать на бирже или на внебиржевом рынке (OTC). Эти контракты могут использоваться для торговли любым количеством активов и нести собственные риски. Цены на производные финансовые инструменты зависят от колебаний базового актива. Эти финансовые ценные бумаги обычно используются для доступа к определенным рынкам и могут быть проданы для хеджирования рисков.

Опцион

Приобретение опциона дает право на покупку либо продажу актива в заданный отрезок времени по указанной цене. Первый вариант называется call, второй — put. Исполнять контракт не обязательно, если условия для владельца невыгодные (прогнозируемая цена актива ушла не в ту сторону). Допустимо просто зафиксировать убыток в размере стоимости опциона.

Пример: на бирже акция компании торгуется по цене 700 руб. Трейдер, проанализировав рынок, выявил вероятность роста до 850 руб. Он приобретает опцион call с правом покупки ценной бумаги по 700 руб. с гарантированным обеспечением 10% (70 руб.). При достижении искомой цены в указанный срок трейдер исполняет опцион. И продает акцию на фондовом рынке уже по рыночной цене. Если прогноз не оправдался, допустимо перепродать опцион дешевле или не исполнять его, зафиксировав убыток 70 руб.

Другие варианты производных продуктов

Кроме перечисленных видов деривативов, есть и другие, менее популярные виды — варранты, PCI, FRA, депозитарные расписки. Бывают деривативы на деривативы, но инвесторы относятся к такому инструменту с опаской.

Кроме четырех основных видов деривативов, можно выделить:

- контракт на разницу цен (CFD)

- варранты

- контракт на форвардную процентную ставку (FRA)

- структурные продукты

Например CFD похожи на фьючерсы и нравятся многим новичкам по причине понятности.

Отличия CFD от фьючерса в том, что они никогда не предусматривают физическую поставку базового актива, а правила и положения для торговли CFD устанавливаются не биржей, а организациями, предоставляющими брокерские услуги по этим деривативным инструментам (например, брокерами рынка форекс). Контракт CFD имеет дополнительный риск контрагента, но зато характеризуется узким фиксированным спредом.

Варранты частично похожи на опционы и обычно связаны с акциями, появившимися на рынке в результате новой эмиссии. При этом они привлекают более низкой ценой. В отличие от опционов, варранты выпускаются на более длинные сроки компаниями-эмитентами (вплоть до бессрочных выпусков, как в контрактах на разницу цен), тогда как опционы выпускаются биржей.

Форвардные процентные ставки (FRA) имеют отношение к плавающим процентным ставкам, рассчитывающимся по кривым доходности. Самой известной такой ставкой является LIBOR, хотя есть и другие варианты. Смысл в том, что их можно использовать как аналоги фиксированной ставки: например, одна сторона выплачивает другой доходность индекса, а вторая значение текущей ставки LIBOR плюс три процентных пункта. Объемы сделок FRA превосходят биржевые опционы.

Структурные продукты обычно предлагаются брокерами, которые являются контрагентами по сделке. Примером может быть инвестиция в несколько акций с повышенной прибылью, если ни одна из них не упадет ниже определенного порога (например, в 20%). Или в целый индекс акций. Известен вариант со 100% защитой капитала — вы имеете аналог банковского депозита, вся прибыль которого вкладывается в агрессивный продукт.

Для чего нужны деривативы

Итак, основная функция производных инструментов – это хеджирование рисков. Стороны защищают себя от убытков. Например, приобретая фьючерс на поставку нефти, покупатель имеет возможность «застолбить» выгодную цену на будущее. Сейчас нефть ему не нужна, но имеются опасения, что через полгода, когда запасы иссякнут, стоимость сырья повысится. Поэтому он приобретает дериватив и спокойно дожидается срока поставки.

Вторая функция – получение прибыли на разнице котировок. Иными словами, спекуляция. Торговля деривативами с такой целью практикуется опытными трейдерами, поскольку сопряжена с высоким риском. Спекуляция на деривативах появилась благодаря их популярности. Контракты могут точно так же перепродаваться, как и базовые активы, а участники сделки получают доход благодаря использованию кредитного плеча.

Симметричные и несимметричные производные

По виду дохода деривативы можно разделить на симметричные и несимметричные. В случае симметричных инструментов обе стороны контракта несут одинаковый риск. Простой способ проиллюстрировать это – фьючерсный контракт на акции. В этой ситуации одна из сторон сделки обязуется приобрести определенное количество акций по условной цене в 100 долларов, вторая сторона должна по этой цене их продать. Если цена на момент исполнения фьючерса составила 120 долларов, то покупатель получил прибыль в размере 20 долл. за контракт, а продавец понес такой же убыток. Он и будет перечислен покупателю.

Легко догадаться, что асимметричные инструменты налагают обязательство на определенное поведение только одной из сторон. Другая сторона получает право, которое она может использовать или не использовать. Покупатель может в любое время отказаться от совершения сделки по приобретению актива.

Допустим, базовый актив стоил 150 долларов и за право купить его в будущем по этой цене была уплачена премия в 20$. В будущем актив стал стоить 250 долларов — покупатель реализует право купить его за 150 и зарабатывает 100$. Вторая сторона осталась в убытке, но получила премию, сделав распределение несимметричным.

Популярные вопросы о деривативах (производных финансовых инструментах)

Что такое деривативы?

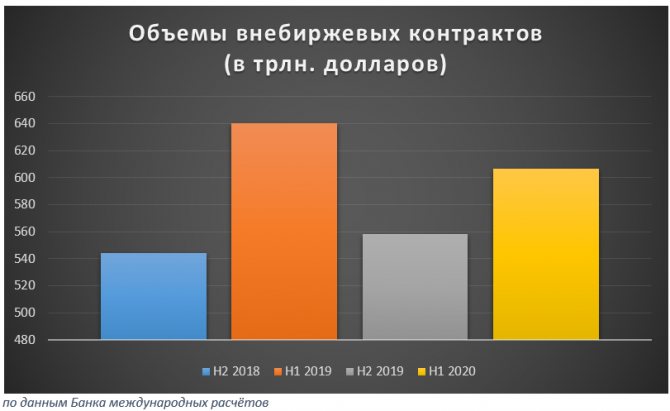

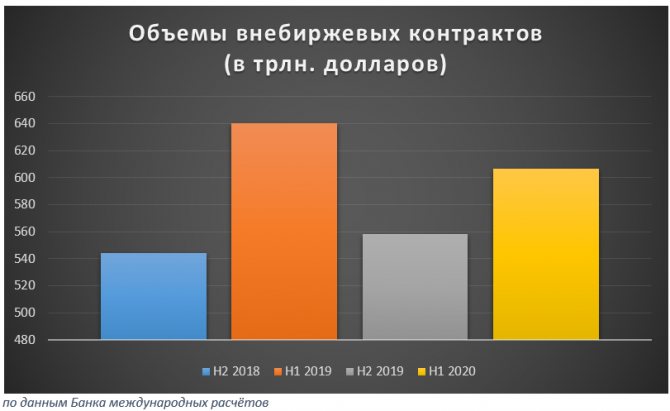

Производные финансовые инструменты — это ценные бумаги, стоимость которых зависит от базового актива или получена от него. Например, фьючерсный контракт на нефть — это разновидность производного финансового инструмента, стоимость которого основана на рыночной цене на нефть. Деривативы становятся все более популярными в последние десятилетия, а общая стоимость деривативов в обращении в настоящее время оценивается более чем в 600 триллионов долларов.

Какие существуют примеры деривативов?

Распространенные примеры деривативов включают фьючерсные контракты, опционные контракты и свопы на дефолт по кредиту. Помимо этого, существует огромное количество контрактов с производными финансовыми инструментами, предназначенных для удовлетворения потребностей широкого круга контрагентов. Фактически, поскольку многие деривативы торгуются на внебиржевом рынке (OTC), в принципе их можно бесконечно подбирать под свои потребности.

Каковы основные преимущества и риски деривативов?

Деривативы могут быть очень удобным способом достижения финансовых целей. Например, компания, которая хочет застраховаться от воздействия сырьевых товаров, может сделать это, покупая или продавая энергетические деривативы, такие как фьючерсы на сырую нефть. Точно так же компания может хеджировать свой валютный риск, покупая валютные форвардные контракты.

Деривативы также могут помочь инвесторам использовать свои позиции, например, покупая акции через опционы на акции, а не сами акции. Основные недостатки деривативов включают риск контрагента, риски, присущие левериджу, и тот факт, что сложные схемы деривативных контрактов могут привести к системным рискам.

Биржевые и внебиржевые деривативы

Деривативные сделки подразделяются на две большие группы по способу заключения: биржевые и внебиржевые. Многие частные инвесторы используют организованные торговые площадки (биржи), где торгуются фьючерсы и опционы. Особенно этот рынок развит в США, тогда как в России ликвидны только фьючерсы на самые основные активы, а опционы практически не имеют ликвидности.

Однако между двумя организациями возможно заключение либо прямого внебиржевого договора, или с посредником в виде крупного известного банка. На внебиржевые инструменты приходится большая часть объемов от всего рынка деривативов (порядка 90%). Видными участниками внебиржевого рынка являются американские банки Goldman Sachs и JP Morgan (особенно рынка кредитно-дефолтных свопов и процентных деривативов).

История появления деривативов

История появления производных контрактов уходит корнями в далекое прошлое. Еще в древнем Вавилоне купцы прибегали к помощи кредиторов в целях снаряжения торговых караванов. Если товар был успешно реализован – кредит погашался вовремя. За пользование кредитом уплачивался высокий процент, который был обусловлен повышенным риском.

В XVII веке в Японии крестьяне, собирающие рис на продажу, получали предоплату в обмен на пустую корзину. Корзина служила обязательством поставки риса в будущем. Передача корзины происходила в специально отведенном месте. В стоимость урожая закладывался риск продавца и покупателя.

Другой пример ранних деривативов – тюльпаномания в Голландии в XVI-XVII веках. Тогда спрос на луковицы тюльпанов значительно превышал предложение, и контракты на поставку луковиц заключались задолго до их посадки. Далее луковицы, находившиеся в земле, продавались по баснословной цене. Так возникли фьючерсные контракты – обязательства по поставке луковиц. Крах тюльпаномании был обусловлен тем, что цены на базовый актив – луковицы тюльпанов достигли невероятных высот, многие участники этого рынка оказались на грани банкротства.

В качестве биржевого инструмента деривативы появились в середине XIX века в США. Это были фьючерсы и опционы на поставку зерна. Продавая такие контракты, фермеры страховались от неурожая.

На Лондонской бирже производные инструменты начали торговаться в 30-х годах XX века. Базовыми активами в большинстве случаев служили товары, а в 70-х годах появились фьючерсы на валюту и акции. С 80-х годов началась торговля свопами и внебиржевыми деривативами.

Хеджирование рисков

Деривативы появились несколько веков назад. Их использовали производители и покупатели разных товаров. Например, риса в Японии, луковиц тюльпанов в Голландии. Главная функция этих срочных сделок – хеджирование рисков. Она исполняется и сегодня, но в меньшем объеме, чем вторая – спекуляции.

Хеджирование – это страхование от убытков. Допустим, завод нуждается в регулярных поставках сырья для обеспечения бесперебойного производства. Но цены могут измениться, поэтому целесообразно будет застраховаться от этого, заключив срочный контракт по текущим расценкам. Если оформить не одно, а несколько соглашений на разные сроки, то завод обеспечивает себя сырьем в перспективе и обезопасит себя от изменения цен на него.

Плюсы и минусы использования финансовых деривативов

Роль деривативов в финансовых процессах не всегда однозначна. С одной стороны, производные перераспределяют риски и снижают затраты финансового посредничества. Но, с другой стороны, деривативы несут значительные угрозы.

Преимущества:

- Гибкость. С контрагентом можно прийти к соглашению и оформить сделку с разными опционами, которые не торгуются на бирже.

- Секьюритизация. Ценными бумагами замещаются банковские кредиты, создаются подходящие конкурентные условия. То есть совершается замена одних активов на другие, это позволяет банку распределить риск и привлечь больше инвесторов.

- Снижение затрат. Уменьшаются издержки на проведение финансовых операций, минимизируются объемы вложений, снижается риск возможного убытка.

Небольшие объемы первоначального капитала могут принести как прибыль, так и убытки. Инвесторы принимают на себя большие вероятности потерь средств.

Из недостатков деривативов отмечаются условия:

- Невыполнение обязательств по контракту. В отличие от расчетов с ценными бумагами (активы сделки предоплаченные), на срочном рынке такая ситуация невозможна.

- Отсутствие защиты внебиржевых деривативов. Производные не защищены законодательством. Законы классифицируют сделки с производными как пари, не подлежащие судебной защите.

- Сокрытие прибыли. Деривативы часто используются для ухода от налогов и переноса балансового результата из одного квартала в другой.

Риски работы с деривативами

Классификация рисков, связанная с деривативами, аналогична сделкам с любыми активами.

- Рыночные риски. При изменении котировок базового актива в невыгодную для участника сделки сторону продавец или покупатель дериватива получает убыток. Но именно этот риск позволяет получать высокую доходность при удачном тренде. Интересно то, что деривативы часто используются в качестве инструмента хеджирования этих же рыночных рисков. Таким образом, при грамотном применении деривативы, выполняющие функцию хеджирования, сопряжены с меньшим риском, чем производные инструменты, используемые для спекуляций.

- Кредитные риски. Они связаны с использованием кредитного плеча и неисполнения обязательств одной из сторон сделки. Так, например, продавец опциона, получающий гарантийный взнос, от кредитного риска освобожден. У покупателя, который приобретает право, а не обязанность совершить операцию, данный риск также отсутствует. Но если актив приобретен с использованием заемных средств, ситуация меняется. В этом случае при отказе от совершения операции покупателем продавец терпит убыток.

- Риски ликвидности. При снижении рыночной ликвидности базового актива, соответственно, падает спрос и на производные инструменты.

- Операционные риски связаны с разницей во времени расчетов, издержками за совершение биржевых операций, сбоями в работе автоматизированных систем и ошибками, вызванными человеческим фактором.

- Юридические риски связаны с неправильным оформлением документов, вероятностью банкротства одной из сторон, другими форс-мажорными обстоятельствами.