Если спросить людей о трейдинге, многие вспомнят про акции, облигации и фонды, но вот понятие «производные финансовые инструменты

» (или

деривативы

), вероятно, для многих окажется незнакомым. При этом следует отметить, что рынок деривативов на сегодняшний день огромен, некоторые оценивают его в 1 квадриллион долларов.

В этой статье мы объясним, что такое производные финансовые инструменты (ПФИ), виды деривативов и как ими торговать!

Что такое дериватив простыми словами

| Дериватив (производный финансовый инструмент или ПФИ) – это ценная бумага, стоимость которой зависит от базового актива или группы активов или является их производной. Сам по себе производный финансовый инструмент представляет собой контракт между двумя или более сторонами, а его цена формируется в результате колебаний стоимости базового актива. |

Наиболее распространенными базовыми активами производных финансовых инструментов являются:

- Валюты

- Акции

- Облигации

- Фондовые индексы

- Сырьевые товары

Производные финансовые инструменты обычно приобретаются через финансовых посредников, например Admirals (ранее Admiral Markets).

Самая древняя сделка с производными финансовыми инструментами была описана Аристотелем. Он свидетельствовал о сделке с оливками, в которой участвовал древнегреческий философ Фалес.

Согласно истории, греческий философ Фалес предсказал, что урожай оливок в следующем году будет очень хорошим. Поскольку никто не мог знать наверняка, станут его слова правдой или нет, Фалесу удалось договориться с владельцами оливковых прессов на право (но не обязательство) нанимать все оливковые прессы в регионе следующей осенью за небольшую сумму, которую он внес в качестве залога.

Урожай в самом деле оказался богатым и спрос на оливковые прессы был высоким, и Фалес смог установить высокую цену за аренду прессов, заработав на этом целое состояние.

Почему это можно считать примером финансовых деривативов? Все просто: Фалес на самом деле не покупал базовый актив (оливковые прессы), вместо этого внес залог, чтобы обеспечить свои права на их использование посредством контракта. Все, что он купил, – это контракт (дериватив). Если урожай был плохим, его убытки ограничивались бы внесенным им залогом.

Узнайте больше о торговле деривативами на финансовых рынках с помощью бесплатного учебного курса от Admirals. Получите доступ к курсу совершенно бесплатно, нажав на баннер ниже!

Рынок деривативов

Современные рынки деривативов можно описать одним словом – огромные. Например Visual Capitalist оценивает их в 1 квадриллион долларов.

Вот полный список от Visual Capitalist, в котором собраны все рынки в мире, от самых маленьких до самых больших, и оценка их стоимости:

Источник: Visual Capitalist

Однако стоит упомянуть, что из-за нематериального характера стоимость производных финансовых инструментов измеряется двумя очень разными способами:

- Условная стоимость представляет собой обязательство по контракту (т. е. предложение купить 100 акций по цене 50 долларов за акцию).

- Валовая рыночная стоимость измеряет цену самой производной ценной бумаги (т. е. 1 доллар США за колл-опцион, умноженный на 100 акций).

Это довольно тонкая разница, которая проявляется в основном в числах. Но давайте подробно рассмотрим, какие виды деривативов составляют этот гигантский рынок.

Симметричные и несимметричные производные

По виду дохода деривативы можно разделить на симметричные и несимметричные. В случае симметричных инструментов обе стороны контракта несут одинаковый риск. Простой способ проиллюстрировать это – фьючерсный контракт на акции. В этой ситуации одна из сторон сделки обязуется приобрести определенное количество акций по условной цене в 100 долларов, вторая сторона должна по этой цене их продать. Если цена на момент исполнения фьючерса составила 120 долларов, то покупатель получил прибыль в размере 20 долл. за контракт, а продавец понес такой же убыток. Он и будет перечислен покупателю.

Легко догадаться, что асимметричные инструменты налагают обязательство на определенное поведение только одной из сторон. Другая сторона получает право, которое она может использовать или не использовать. Покупатель может в любое время отказаться от совершения сделки по приобретению актива.

Допустим, базовый актив стоил 150 долларов и за право купить его в будущем по этой цене была уплачена премия в 20$. В будущем актив стал стоить 250 долларов — покупатель реализует право купить его за 150 и зарабатывает 100$. Вторая сторона осталась в убытке, но получила премию, сделав распределение несимметричным.

ПФИ (производные финансовые инструменты): виды

Существует много разных видов финансовых деривативов, которые можно использовать для разных целей. Рынок деривативов за последние десятилетия рос в геометрической прогрессии и сейчас предлагает продукты, которые могут удовлетворить потребности любого трейдера.

Деривативы можно разделить на две основные группы:

- Внебиржевые деривативы

- Биржевые деривативы

Внебиржевые деривативы составляют большую часть рынка деривативов. Обычно они несут в себе более высокий риск, который заключается в том, что одна из сторон контракта может обанкротится и не выполнить свои обязательства, поскольку обе стороны производного финансового инструмента являются частными и не регулируются. С другой стороны, они предоставляют инвесторам гораздо большую гибкость в отношении размера, даты исполнения и т. д.

Биржевые деривативы регулируются гораздо более строго, и здесь риск дефолта минимален. Проблема здесь заключается в том, что они часто требуют гораздо больших первоначальных инвестиций, чем внебиржевые деривативы, что затрудняет доступ к ним для мелких и средних инвесторов.

Итак, что относится к деривативам? Наиболее популярными производными финансовыми инструментами на финансовых рынках являются:

✔️ Контракты на разницу цен (CFD)

✔️ Фьючерсные контракты

✔️ Форвардные контракты

✔️ Опционы

Давайте рассмотрим каждый из этих типов в отдельности, чтобы понять, что они из себя представляют.

Финансовые деривативы: Контракты на разницу (CFD)

| CFD (контракт на разницу) – это контракт, заключаемый между трейдером / инвестором и инвестиционным посредником для обмена разницей между ценой открытия и ценой закрытия контракта, которая появляется из-за изменения цены базового актива. |

CFD является одним из наиболее широко используемых производных финансовых инструментов. При торговле контрактами на разницу трейдер может выиграть как на повышении, так и на понижении цены базового актива.

Если вы думаете, что цена актива вырастет, вы можете открыть позицию на покупку, т.е. «длинную позицию», а если вы считаете, что цена упадет – позицию на продажу или «короткую позицию».

Разница между ценой, по которой инвестор заключил контракт на разницу (CFD) по конкретному активу, и ценой, по которой он закрывает позицию, формирует прибыль или убыток участников рынка.

Большинство контрактов не имеют срока действия. Если вы хотите расторгнуть договор, вы должны закрыть свою позицию вручную или разместить ордер на тот же финансовый актив, но в обратном направлении.

Хотя они не обеспечивают физическое владение активом, CFD дает возможность воспользоваться изменением цен на базовый актив, который может быть валютной парой, акцией, товаром, индексом, облигацией, биржевым фондом (ETF) или криптовалютой.

На следующем изображении вы можете найти график цены CFD на акции Apple:

Источник: Admirals MetaTrader 5, #AAPL, Weekly – Диапазон данных: 29 сентября 2013 г. по 19 апреля 2022 г. по состоянию на 19 апреля 2022 г. в 15:55. Обратите внимание: представленные данные ссылаются на прошлые показатели и не являются надежным индикатором будущих результатов. Со счетом Trade.MT5 от Admirals вы можете торговать контрактами на разницу цен (CFD) на 3000+ финансовых инструментов! Вы можете начать торговлю CFD уже сегодня, нажав на баннер ниже. ▼▼▼

Производные ценные бумаги: Фьючерсные контракты

| Фьючерс или фьючерсный контракт – это соглашение о покупке или продаже актива (товара, валюты, фондового индекса, других ценных бумаг) по заранее определенной цене в будущем. |

Фьючерсные контракты являются производными финансовыми инструментами, обращающимися на биржах. Чтобы упростить торговлю фьючерсами, все контракты были стандартизированы с точки зрения количества и качества. По сути, это означает, что все фьючерсные контракты имеют одинаковые спецификации, независимо от того, кто их покупает и кто продает.

Практически все фьючерсные рынки базируются на сырьевых товарах. Еще в 1851 году появились первые фьючерсные контракты. Базовым активом первого из этих деривативов была кукуруза, а представлены они были в Чикагской торговой палате (CBOT). План состоял в том, чтобы продавец (который был фермером) и покупатель (компания) обязались в будущем обменять товар на наличные деньги по фиксированной цене.

Хотя фьючерсы первоначально касались в основном фермеров, производителей нефти, горнодобывающих компаний и компаний, торгующих своей продукцией, экстремальные колебания цен на фьючерсы впоследствии привлекали все больше спекулянтов. Некоторые из этих спекулянтов входят в рынок и закрывают позиции по фьючерсным контрактам даже в течение дня, хотя эти контракты обычно действуют три месяца.

Большинство фьючерсных контрактов предлагаются в виде пятизначных кодов.

- Первые два символа обозначают товар

- Третий – месяц

- Последние два – год

Например, нефтяные фьючерсы могут быть предложены как CLK21, где CL означает сырую нефть, K – май (на веб-сайте фондовой биржи должен быть размещен список с кодом, указывающим месяцы буквами), а 21 означает 2022 год. Ниже представлен график упомянутого фьючерса на нефть:

Источник: Admirals MetaTrader 5, CrudeOilUS_H0, Daily – Диапазон данных: 16 декабря 2022 г. по 19 апреля 2022 г. по состоянию на 19 апреля 2022 г. в 17:26. Обратите внимание: представленные данные ссылаются на прошлые показатели и не являются надежным индикатором будущих результатов.

Derivatives: Форвардные контракты

| Форвардный контракт (форвард) – это производный финансовый инструмент, который представляет собой индивидуальное соглашение между двумя сторонами о покупке или продаже базового актива по определенной цене в будущем. Форвардные контракты могут быть использованы для хеджирования или спекуляции. |

В отличие от стандартных фьючерсных контрактов, форвардные контракты можно изменять с точки зрения товара, объема и даты поставки. Торгуемым сырьем может быть сельскохозяйственное сырье, металлы, нефть, природный газ и так далее.

Расчет по форвардному контракту может производиться наличными или посредством физической поставки.

В большинстве случаев форвардные контракты считаются внебиржевыми деривативами и не торгуются на централизованной бирже. Им присущ более высокий риск дефолта. Как следствие, они практически недоступны для мелких инвесторов.

Рынок форвардных контрактов значительно вырос, поскольку многим крупным корпорациям пришлось хеджировать валютные и процентные риски. Однако, поскольку детали форвардных контрактов определяются покупателем и продавцом и при этом не разглашаются, размер этого рынка трудно оценить.

Еще один риск, связанный с нестандартным характером форвардных контрактов, заключается в том, что они рассчитываются только на дату расчетов и не рассчитываются по текущим рыночным ценам как фьючерсы.

Что произойдет, если процентная ставка, указанная в контракте, существенно отличается от спотовой ставки на момент расчета? В этом случае финансовое учреждение, выпустившее форвардный контракт, подвергается большему риску в случае неисполнения или неоплаты клиентом, чем если бы контракт регулярно оценивался рынком.

Деривативные инструменты: Опционы

| Опцион – это производный финансовый инструмент, в основе которого лежит базовый актив (например, акция или валюта). Опционы дают покупателю право, но не обязательство, покупать или продавать базовый актив (акции, валюты, индексы и проч.) по определенной цене и с определенной датой погашения. С другой стороны, продавец обязан выполнить свои обязательства по опциону, если покупатель запрашивает его, за что продавец получает премию. |

Существует два основных типа опционов:

♦️ Опционы Call позволяют покупателю приобрести базовый актив по определенной цене в течение определенного периода времени.

♦️ Опционы Put позволяют покупателю продать базовый актив по определенной цене и в течение определенного периода времени.

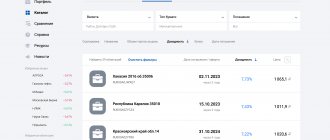

Каждый опционный контракт имеет конкретную дату истечения срока, к которой владелец должен осуществить свой выбор. Установленная цена опциона называется страйк. Опционы обычно покупаются и продаются через онлайн-брокеров.

По срокам погашения опционы делятся на: