Основная формула, как рассчитать доходность облигаций

Главной формулой для того, чтобы рассчитать доходность облигаций, как и любого другого вида инвестирования, принято считать такую:

Доходность = (Общая полученная сумма — Сумма вложения) / Сумма вложения * 100%.

Допустим, мы вложили во что-то 100 рублей и получили доход в 10 рублей. То есть в конце срока наш приход составил 110 рублей. Считаем:

Берем 110, отнимаем 100 равно 10, десять делим на вложенные 100 и умножаем на 100% равно 10% годовых.

Это универсальная формула простого процента. Далее рассмотрим детали и особенности ее применения в разных ситуациях.

Доходность облигаций на все случаи жизни

Проблема расчета той или иной доходности облигации часто заставляет задуматься неискушенного в математических расчетах инвестора. В этом материале мы собрали наиболее популярные виды доходности облигаций и те формулы, которыми можно их определить.

Купонная доходность

По сути это просто величина купона. Если купон по облигации составляет 7%, то и купонная доходность будет аналогичная.

Если перед вами стоит задача вычислить купонную доходность по данным из QUIK, то можно воспользоваться следующей формулой:

Примечание: Здесь и далее полученный результат должен быть приведен к процентному виду путем умножения на 100%. Для простоты восприятия этот шаг был исключен из формул.

Текущая доходность

Текущая доходность обозначает отношение начисляемого купона к актуальной рыночной цене облигации. Она может использоваться в случаях, когда вложения рассматриваются на короткий промежуток времени. В этой ситуации изменением рыночной цены иногда можно пренебречь. Формула следующая:

В данной формуле под «ценой» имеется в виду процентное значение цены, а под «рыночной ценой» — абсолютное, в денежных единицах.

Модифицированная текущая доходность

Этот показатель представляет из себя отношение годового купона к «грязной» цене облигации, включающей НКД. Этот вид доходности может использоваться в случае краткосрочных вложений, когда горизонт инвестиций находится в пределах одного купонного периода. Формула расчета:

«Грязная» цена облигации — это общая цена покупки с учетом уплаченного НКД. Цена без НКД еще иногда называется «чистая» цена.

Если данную доходность разделить на число дней в году (365 или 366) и умножить на число дней, которое инвестор планирует удерживать облигацию, то можно получить ожидаемый процент прибыли от инвестиции. На примере ОФЗ 25083: грязная цена =997,78 руб., годовой купон 70 руб. (7%). Удерживать будем 35 дней.

Так как облигация торгуется ниже номинала, то MCY (7,02%) получилась больше купонной доходности. А доход инвестора за 35 дней, при условии сохранения рыночной цены, составит 0,67%.

Простая доходность к погашению

Простая доходность к погашению (иногда называют «простая доходность») учитывает, как купонный доход, так и прибыль/убыток из-за разницы между ценой приобретения и ценой погашения.

Пример: возьмем выпуск ОФЗ 25083.

Сегодня 01.03.2019, до погашения остается 1020 дней, которые можно быстро рассчитать в excel, вычитая текущую дату из даты погашения. За этот период держатель получит 6 купонов размером 34,9 руб., в сумме 34,9*6 = 209,4 руб. Расчет простой доходности будет выглядеть следующим образом:

Данная формула может применяться в том случае, когда инвестор планирует все получаемые платежи по облигации выводить и тратить на собственные нужды. Также она может быть полезна, если инвестор хочет примерно рассчитать размер налогов, которые придется уплатить с дохода. Для некоторых облигаций налог с купонного дохода и налог с разницы между ценой покупки и погашения различается. Чтобы учесть это различие, можно умножить сумму соответствующего дохода на коэффициент (1-налоговая ставка).

Примечание: формула подходит для обыкновенных купонных облигаций, а также может применяться по отношению к бумагам с переменным купоном, где процентная ставка купона зафиксирована только до даты оферты. В таком случае, доходность также следует рассчитывать не к дате погашения, а к дате оферты. Для флоатеров линкеров и других бумаг с плавающей доходностью данная формула не подходит.

Эффективная доходность к погашению

Самая популярная и самая достоверная оценка доходности облигации. Часто можно ее встретить под аббревиатурой YTM (Yield to Maturity).

По сравнению с предыдущей формулой, она учитывает реинвестирование купонов под ту же доходность на всем сроке владения облигацией. Также она позволяет адекватно учесть выгоду для инвестора от амортизации долга до погашения. Ее значение определяется путем решения следующего уравнения:

Здесь: r — искомая доходность; P — текущая «грязная» цена облигации; C — получаемый платеж по облигации (купон или купон+амортизация); F — финальный платеж (номинал или невыплаченный остаток номинала, в случае амортизации); t — число периодов дисконтирования до получения платежа С; n — число периодов дисконтирования до получения финального платежа.

Разумеется, вручную проводить такие расчеты достаточно накладно. Но это обычно и ни к чему, так как этот параметр есть в терминале QUIK.

Тем не менее, иногда может понадобиться провести собственные расчеты. Для этого приведем пример, как можно сделать это с использованием Excel.

По умолчанию для таких целей в Excel есть специальная функция ДОХОД(), а также обратная ей функция ЦЕНА(), которая по заданной доходности ищет рыночную цену. Функции имеют следующий синтаксис:

ДОХОД (дата покупки; дата погашения; ставка купона; «грязная цена»; цена погашения; частота выплаты купона; базис)

ЦЕНА (дата покупки; дата погашения; ставка купона; доходность; цена погашения; частота выплаты купона; базис)

К сожалению, функции ДОХОД() и ЦЕНА() очень часто дают существенную погрешность, как в случае, приведенном на картинке (доходность к погашению в QUIK равна 7,81%). Поэтому можно предложить другой способ расчета, более трудоемкий, но более точный.

Для примера возьмем все ту же ОФЗ 25083. Для начала строим в Excel таблицу всех платежей по облигации, которые будут получены держателем начиная с момента покупки. В дату погашения не забудьте прибавить к купону размер номинала. В начале необходимо добавить дату покупки, под которой будет указана «грязная» цена облигации со знаком «минус». Далее используем функцию ЧИСТВНДОХ() следующим образом:

В данном примере получился результат 7,79%, что отличается от доходности в QUIK 7,81%, но уже гораздо ближе к действительности. Это построение может быть использовано в качестве своего карманного калькулятора доходности, а также может помочь в моделировании доходности по бумагам с плавающим купоном.

Также можно использовать функцию ЧИСТНЗ(), которая позволяет аналогичным образом по заданной доходности и потоку платежей определить рыночную цену. В ячейке B2 в таком случае должно быть нулевое значение, а первым аргументом в функции нужно добавить ставку доходности

Это может помочь при оценке чувствительности облигации к изменению процентных ставок на рынке, а также оценке стоимости продажи облигации в будущем, если инвестор не планирует держать бумагу до погашения.

Примечание: при использовании функций ЧИСТВНДОХ() и ЧИСТНЗ() не стоит слишком округлять числа. Чем больше знаков после запятой будет указано на входе, тем более точный результат получится на выходе. Можно для наглядности выбирать формат отображения с округлением, но в ячейке должно храниться максимально точное значение.

Начать инвестировать

БКС Брокер

Расчет доходности купонной облигации

Усложним наш пример. Предположим, к ценной бумаге прилагается купон в размере 5%. То есть выплаты составят уже не 1000 рублей, а с купоном в размере 50 рублей.

Считаем общую сумму того, что будет выплачено через год. Берем 1000 рублей номинала и прибавляем 50 рублей итого равно 1050 рублей.

Вставляем результат в нашу базовую формулу и получаем:

Полученная сумма 1050 рублей минус то, что вложили 950 рублей равно 100 рублей, делим на то, что вложили, то есть на 950 рублей и умножаем на 100% равно 10.52%.

Накопленный купонный доход

Параметр указывает на купонный доход, который успел накопиться к настоящему моменту после последней выплаты. Так как ценные бумаги можно купить и продать в любой момент времени, то у бонда могут быть разные владельцы. Каждый держатель получает свой купонный доход пропорционально времени владения активом. Такой подход дает возможность держателю облигации продавать ее в любой момент, не ожидая очередных выплат по купонам.

Давайте разберемся на примере, как это устроено. Предположим, номинал облигации на момент купли-продажи составляет 10 тысяч рублей. При ставке купона 6% и выплате процентов 2 раза в год, доход за месяц будет 0,5%. Если продавец держал облигацию 4 месяца, то ему положен возврат НКД в размере (0,5%/100) х 4 мес х 10000 ₽ = 200 ₽.

Что такое облигации

Облигации — это долговые ценные бумаги. Их выпускают коммерческие компании и государственные структуры, чтобы занять деньги на рынке. Инвесторы покупают эти облигации и тем самым дают в долг этим компаниям.

Покупка облигации похожа на банковский депозит с выплатой процентов по вкладу: инвестор покупает облигацию, владеет ей и получает фиксированные или плавающие выплаты, а в конце срока вложения получает возврат всей суммы. При этом заранее известно, когда и сколько эмитент — организация, выпустившая облигацию, — будет платить держателю ценной бумаги. Банковские вклады застрахованы государством. Если вложить до 1,4 миллиона рублей, то в случае банкротства банка эти деньги вернут. Вложения в облигации не застрахованы и поэтому более рискованные.

Когда вы покупаете облигацию — вы даете в долг государству или крупной компании

Первые облигации появились еще в средневековой Франции, а Нидерланды с их помощью финансировали экспедиции в Новый Свет. Это помогло им стать одним из сильнейших морских государств в 17 веке.

В России с помощью облигаций развивают крупные государственные проекты. Например, за счет выпуска облигаций был построен участок платной автодороги Москва — Минск. Объем эмиссии тогда составил 35,3 млрд рублей. Облигации за номером №4-03-12755-A были выпущены 09.09.2010 года сроком на 18 лет.

Компании тоже выпускают облигации и используют их для финансирования крупных и долгосрочных проектов. Например, если владелец сети автомоек захочет расшириться и охватить все спальные районы Москвы, а еще построить рядом с мойками круглосуточные шиномонтажи, то он может пойти на биржу и выпустить облигации под свой проект. Инвесторы дадут ему денег, бизнесмен будет выплачивать проценты по долгу, а в конце срока вернет инвесторам всю сумму займа.

Для бизнеса облигации часто оказываются дешевле и удобнее кредитов в банке, потому что эмитент сам определяет процентную ставку, срок займа и время, на которое он берет деньги в долг у инвесторов.

Как устроены облигации

У всех облигаций есть эмитент, номинал, купон и срок погашения.

Эмитент

— это тот, кто выпустил облигацию. Эмитентом облигации может стать государство, федеральные субъекты, например, Москва или Самарская область, а также государственные или частные компании.

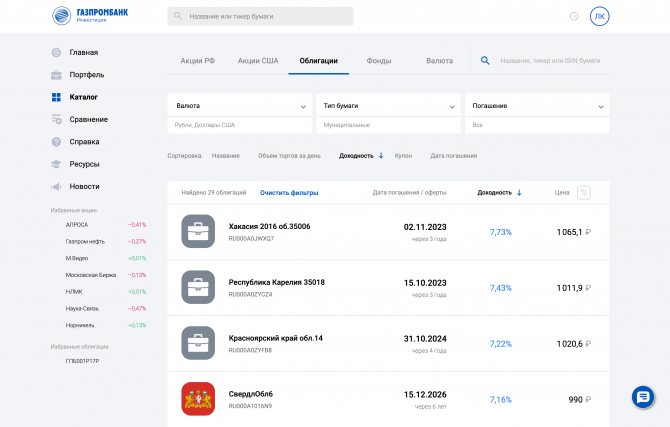

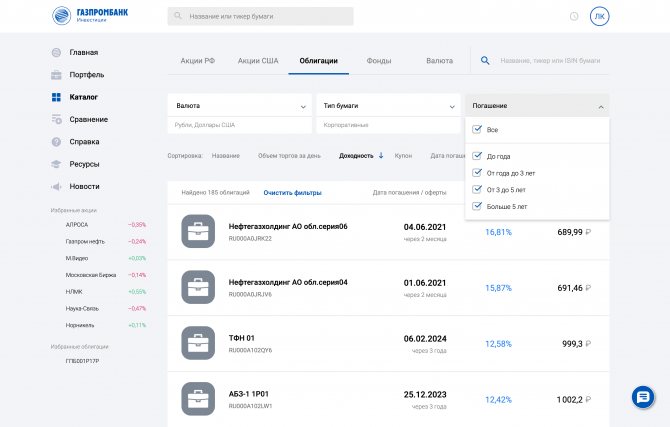

Облигации субъектов федерации в обращении на март 2022 год. Их можно найти в приложении Газпромбанк Инвестиции по фильтру «Тип бумаги», выбрав «Муниципальные». На иллюстрации бумаги упорядочены по доходности.

Номинал

— стоимость облигации, установленная эмитентом при ее выпуске. У каждой облигации есть своя номинальная цена. Как правило, на российском рынке она составляет 1000 рублей. Иногда компании выпускают облигации в долларах или в евро, такие облигации называются еврооблигациями и помогают компаниям привлечь деньги в иностранной валюте.

Купон

— это проценты от номинала облигации, которые получают владельцы облигаций. Чаще всего их платят один или несколько раз в год. Частоту и размер выплат определяет эмитент облигации.

Если владелец автомоек оценит стоимость своего проекта и поймет, что сможет обеспечить возврат инвесторам в размере 6,24% годовых к дате погашения, это значит, что в конце срока обращения облигации каждый инвестор вернет себе полную стоимость облигаций и 6,24% годовых.

Срок погашения

— это время, на которое компания или государство берет деньги в долг. Для краткосрочных облигаций этот показатель составляет 1-3 года, для среднесрочных — 3-7 лет, долгосрочных — 7-30, для бессрочных — более 30 лет. Срок погашения влияет и на доходность ценной бумаги. Как правило, чем дольше срок займа, тем выше купонный доход по облигации. Это связано с тем, что на длительном промежутке времени у компаний-эмитентов больше рисков. Поэтому в доходность бумаги закладывается еще и премия за срок владения бумагой.

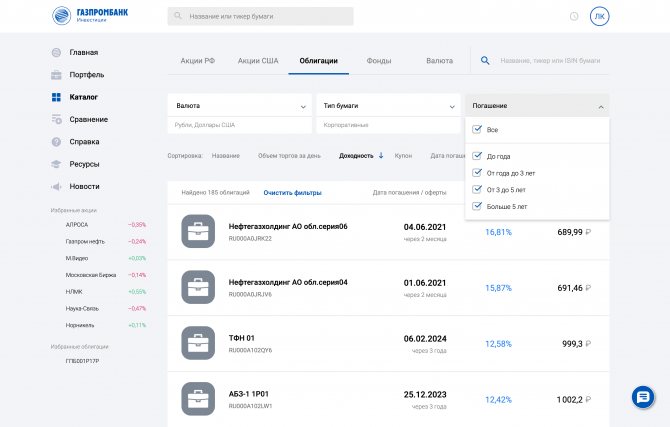

В приложении Газпромбанк Инвестиции можно отсортировать облигации по нескольким параметрам, например, по сроку погашения облигации.

Рыночная цена облигации

— это цена, по которой облигация торгуется на вторичном рынке, то есть на бирже. Если те, кто купит облигации сети автомоек, решат продать их на бирже другим инвесторам, то они сформируют уже не номинальную, а рыночную цену на облигации.

Эта цена может быть как выше номинальной, так и ниже. Например, облигация номиналом в 1000 рублей может стоить на рынке 970 или 1150 рублей. Она подвержена множеству факторов: заинтересованности других инвесторов во владении этой бумагой, финансовому состоянию эмитента, экономической ситуации в стране и так далее.

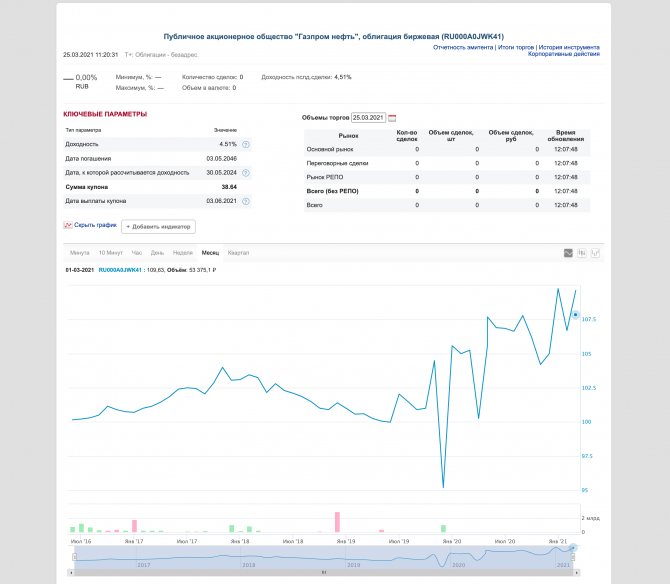

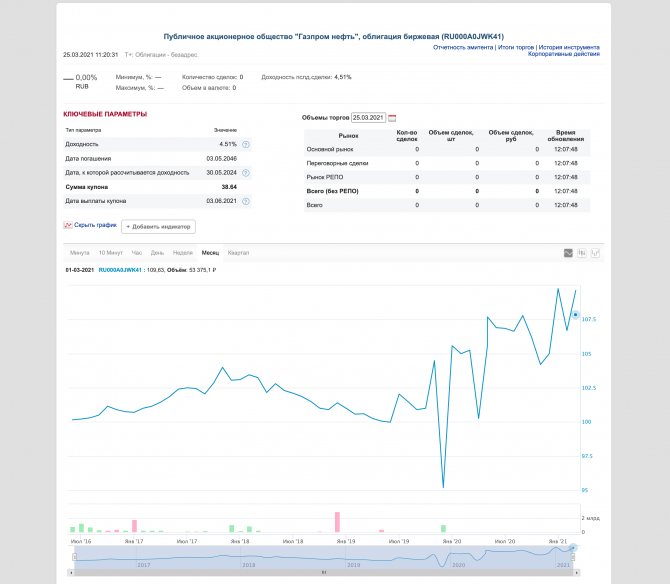

Объем и динамика торгов облигаций ПАО Газпром нефть, RU000A0JWK41. Источник: moex.ru

Накопленный купонный доход или НКД

— сумма, которая накопилась после выплаты предыдущего купона или с момента выпуска облигации. Когда инвестор продает облигации, он получает часть купона, накопленного на момент продажи. Таким образом, даже продержав ценную бумагу всего пару дней, он зарабатывает часть купона. НКД автоматически рассчитывается брокером и добавляется к сумме покупке или продажи.

Например, инвестор решил продать облигацию номиналом 1000 рублей с купоном 80 рублей в год. С даты выплаты купона на момент продажи прошло 90 дней. Следующий купон инвестор уже не получит, но за 90 дней ему доплатит покупатель, рассчитав НКД по формуле: НКД = 80 * 90 / 365 = 19,7 рубля.

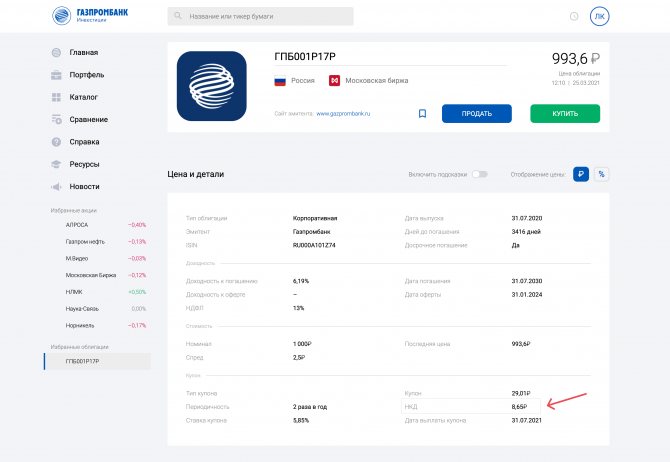

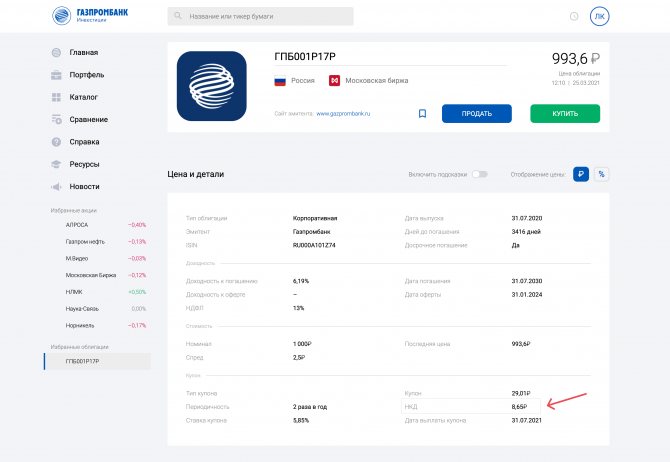

Сумму накопленного купонного дохода можно посмотреть в приложении Газпромбанк Инвестиции или на веб-версии сервиса.

Оценка инвестиций в облигации: доходность

Условие реализуемости проекта инвестиций в облигации –его конкурентоспособность по сравнению с соответствующими облигациями, доступными на рынке ценных бумаг.

Базой для сравнения могут быть государственные облигации РФ, имеющие на внутреннем рынке России хороший рейтинг надежности. Обычно гарантии, предоставляемые муниципальными и корпоративными эмитентами, расцениваются рынком как более низкие. Поэтому при разработке проектов эмиссий должна быть предусмотрена более высокая доходность таких облигаций по сравнению с государственными.

Разработка проекта инвестиций должна включать:

- точную оценку затрат эмитента на обслуживание облигационного займа;

- рекомендуемую схему оценки доходности инвестиций в облигации для возможных эмитентов.

Размещение облигаций влечет за собой поток платежей. Следует четко различать оценки эффективности облигаций для различных сторон, участвующих в сделке. Иначе невозможно правильно оценить риск инвестиций в облигации.

Как купить облигацию

Для совершения сделок с облигациями вам необходим брокерский счет. Купить облигацию можно двумя способами:

- В момент выпуска, т.е. на первичном размещении напрямую у эмитента. Этот вариант не подходит инвесторам-новичкам. Тут часто высокий порог входа и прочие сложности. Раз вы читаете эту статью, значит, скорее всего, вы – новичок. Поэтому не будем на нем останавливаться.

- На фондовом рынке, уже не у эмитента, а у других участников рынка, которые решили эти облигации продать по той или иной причине. Порог входа здесь минимальный, можно купить хоть 1 штуку. Однако стоимость облигаций на рынке не равна номиналу, а может быть как выше, так и ниже, это зависит от спроса и предложения на конкретную бумагу. Рыночная цена выражается в процентах относительно номинала.

Если облигация торгуется по цене 103%, а ее номинал – 1000 рублей, то её фактическая стоимость – 1030 рублей. Если облигация торгуется по цене 99%, а ее номинал – 1000 рублей, то её фактическая стоимость – 990 рублей.