Инвестиции

03.08.2020

15103

Автор: Игорь Смирнов

Фото: pixabay.com

Облигации – это ценные бумаги дающие право на получение дохода от выпустившего их субъекты. Облигации могут перепродаваться на вторичном рынке.

Последние новости:

Инвестиционная платформа Finstore.by сближает инвесторов и эмитентов токенов

Куда инвестируют известные спортсмены

Объяснить, что такое облигация простыми словами, можно так:

- Облигации – это расписки с обязательством выплатить в назначенный срок определенную сумму.

- Сумма к выплате по облигациям больше, чем сумма, потраченная на их покупку.

- Облигации можно перепродавать, в этот случае лицо обязанное рассчитаться не меняется, но меняется получатель средств.

Чтоб лучше понимать место облигаций, можно сравнить их с акциями предприятий:

| Облигации | Акции | |

| Доход заранее известен | да | нет |

| Гарантирована выплата процентов | да, за исключением банкротства эмитента | нет |

| Возможность перепродажи | да | да |

| Дополнительные права | нет | право на участие в управлении эмитентом |

Фото: pixabay.com

Что такое НКД по облигациям простыми словами

Накопленный купонный доход можно определить, как долю купона, которая прибавляется каждый день к рыночной цене облигации. Он позволяет установить цену бумаги в зависимости от срока владения ею. Также его можно сравнить с ежедневными выплатами процентов по депозиту. Только этот доход пока не выплачивается, а прибавляется ко вкладу.

Купон – это процент, выплачиваемый держателю эмитентом ценной бумаги

Период начисления может быть различным. Как правило, это 6, 3 или 1 месяц.

Рассмотрим на примере:

Допустим, мы купили облигацию при ее размещении эмитентом по цене 1000 рублей. Периодичность выплаты купона составляет 182 дня, ставка 5%. Таким образом, размер начислений за полгода составит:

- 1000 х 5%/100=50 руб.

Каждый день стоимость увеличивается на:

- 50/182=0,275 руб.

Через три месяца мы решили продать бумагу. Благодаря НКД, мы продаем ее не по номиналу, а уже за 1025 рублей. Таким образом, не теряется часть положенных нам процентов. Покупатель же отдаст нам 1025 рублей, а спустя три месяца ему будет начислен полный купон в 50 рублей.

Без накопленного купонного дохода ликвидность облигаций стала бы очень низкой

Подобно рассмотренному примеру, представим, что мы приобрели ценную бумагу, и продержали ее три месяца. При ее продаже, если бы не было НКД, мы получим ее номинал в 1000 руб. А вот покупатель будет в плюсе. Ему останется продержать облигацию всего три месяца, чтобы получить 50 рублей дохода. Естественно, что при таком раскладе продавать ее до начисления купона не имеет смысла.

Что такое номинальная, текущая и «грязная» цена облигаций?

Самое четкое определение это номинальная цена облигации. Она назначается эмитентом и не меняется ни при каких обстоятельствах.

Рыночная цена облигации, иначе – котировка облигаций – это цена, по которой облигацию можно продать на вторичном рынке. С одной стороны, можно сделать расчет цены перепродажи исходя из номинальной стоимости, сроков и дохода, с другой – эта цена определяется спросом и предложением, и покупатель не обязан подчиняться расчетам.

«Грязная цена» – эта рыночная стоимость облигации на момент продажи, плюс уже начисленный купонный доход. Это справедливое отражение реальной стоимости актива.

Как считают доходность облигаций?

Правильный расчет доходности облигаций идет по алгебраическим формулам с дробными величинами, процентами, корнями и сложным суммированием.

Самым простым будет расчет «текущей доходности в процентах» (CY):

Текущая доходность в % = (сумма выплат по купонам за год / цен покупки облигации) * 100;

Считают также «модифицированную текущую доходность» (MCY):

MCY = сумма выплат по купонам за год / «грязная цена» * 100;

Однако цена облигации может меняться при погашении или продаже, т.е. за нее могут дать номинальную цену, а могут добавить премию или скидку. Тогда расчет становится сложнее, хотя показатель называется «простой доходностью к погашению»:

Простая доходность к погашению = номинальная цена – рыночная цена + (доход по всем будущим купонам – НКД) * 365 / к-во дней до погашения облигации.

Усложняет расчеты НКД (накопленный купонный доход) – сумма, которая уже начислена, но еще не выплачена, т.к. срок еще не наступил.

НКД добавляется к продажной цене облигации.

Самым объективным и сложным для расчета показателем обычно называют «эффективную доходность к погашению».

или так:

Результат расчетов, P – это справедливая «грязная» цена облигации на данный момент времени.

Чтобы пользоваться этими формулами, нужно вспомнить школьный курс алгебры и внимательно проверять данные. Проще, однако, не считать на бумаге, но пользоваться специальными программами – калькуляторами облигаций.

На что смотреть при выборе облигаций?

Облигации такой продукт, в котором многие достоинства и риски ясны заранее.

- Известен эмитент облигаций. Значит – найдется информация о его хозяйственном положении.

Есть специальные агентства, которые оценивают и присваивают рейтинги эмитентам облигаций и самим облигациям. Существует также порог – рейтинг BBB-, облигации с меньшим рейтингом считаются ненадежными.

- Сразу известна процентная ставка по купонным облигациям и скидка по дисконтным. Так можно точно определить доходность облигаций, общую и за период.

- С рейтингом и доходностью связана ликвидность облигаций, т.е. возможность быстро и дорого продать на вторичном рынке.

- Важный параметр – срок погашения облигаций. Чем ближе срок погашения – тем меньше удастся заработать на купонах или дисконте. Но облигации с погашением через много лет, менее надежны, т.к. за это время положение эмитента может испортиться.

- По многим облигациям назначается оферта. Это возможность досрочного погашения по номинальной цене. Оферта бывает «обоюдоострой», инициатором погашения может выступить и эмитент, и держатель облигаций.

- По отношению к купонным облигациям может применяться сложный процент. Когда на сумму накопленных процентов приобретаются новые облигации, которые тоже приносят доход.

Все это известно заранее и помогает правильно оценить выгоду конкретных облигаций.

Назначенный эмитентом купонный доход по облигациям связан, хотя и не жестко, с рейтингом и доверием к эмитенту на рынке. Это отлично видно на государственных облигациях разных стран:

| Название страны и облигаций | Купон,% | Дата погашения | Доход, % |

| Великобритания | |||

| GB02Y UK GOVERNMENT BONDS 2 YR YIELD | 0,50% | 22.07.2022 | 0,034 |

| GB10Y ДОХОДНОСТЬ 10-ЛЕТНИХ ОБЛИГАЦИЙ БРИТАНИИ | 4,75% | 07.12.2030 | 0,249 |

| Германия | |||

| DE01Y GERMAN GOVERNMENT BONDS 1 YR YIELD | нет | 09.04.2021 | − 0,551 |

| DE15Y GERMAN GOVERNMENT BONDS 15 YR YIELD | 4,75% | 04.07.2034 | − 0,487 |

| Франция | |||

| FR03Y FRANCE GOVERNMENT BONDS 3 YR YIELD | нет | 25.03.2023 | − 0,595 |

| FR25Y FRANCE GOVERNMENT BONDS 25 YR YIELD | 3,25% | 25.05.2045 | 0,497 |

| Испания | |||

| ES05Y SPAIN GOVERNMENT BONDS 5 YR YIELD | 0,25% | 30.07.2024 | 0,083 |

| ES20Y SPAIN GOVERNMENT BONDS 20 YR YIELD | 4,13% | 31.01.2037 | 1,102 |

| Италия | |||

| IT01Y ITALY GOVERNMENT BONDS 1 YR YIELD | нет | 15.04.2021 | 0,286 |

| IT25Y ITALY GOVERNMENT BONDS 25 YR YIELD | 4,75% | 01.09.2044 | 2,544 |

| Бельгия | |||

| BE10Y BELGIUM GOVERNMENT BONDS 10 YR YIELD | нет | 22.06.2030 | − 0,017 |

| BE03Y BELGIUM GOVERNMENT BONDS 3 YR YIELD | 4,25% | 28.09.2022 | − 0,587 |

| Ирландия | |||

| IE02Y IRELAND GOVERNMENT BONDS 2 YR YIELD | 0,75% | 15.03.2022 | − 0,432 |

| IE05Y IRELAND GOVERNMENT BONDS 5 YR YIELD | 5,38% | 13.03.2025 | − 0,233 |

| Нидерланды | |||

| NL10Y NETHERLANDS GOVERNMENT BONDS 10 YR YIELD | 0,25% | 15.07.2030 | − 0,311 |

| NL02Y NETHERLANDS GOVERNMENT BONDS 2 YR YIELD | 3,25% | 15.01.2022 | − 0,641 |

| Норвегия | |||

| NO10Y NORWAY GOVERNMENT BONDS 10 YR YIELD | 1,38% | 19.08.2030 | 0,625 |

| NO02Y NORWAY GOVERNMENT BONDS 2 YR YIELD | 3,75% | 25.05.2021 | 0,337 |

| Португалия | |||

| PT02Y PORTUGAL GOVERNMENT BONDS 2 YR YIELD | 2,13% | 17.10.2022 | − 0,186 |

| PT20Y PORTUGAL GOVERNMENT BONDS 20 YR YIELD | 4,00% | 15.04.2037 | 1,237 |

| Швеция | |||

| SE10Y SWEDEN GOVERNMENT BONDS 10 YR YIELD | 0,75% | 12.11.2029 | − 0,115 |

| SE02Y SWEDEN GOVERNMENT BONDS 2 YR YIELD | 5,00% | 01.12.2020 | − 0,238 |

| США | |||

| US01MY US GOVERNMENT BONDS 1 MO YIELD | нет | 26.05.2020 | 0,1 |

| US30Y US GOVERNMENT BONDS 30 YR YIELD | 2,00% | 15.02.2050 | 1,256 |

| Япония | |||

| JP05Y JAPAN GOVERNMENT BONDS 5 YR YIELD | нет | 20.03.2025 | − 0,139 |

| JP40Y JAPAN GOVERNMENT BONDS 40 YR YIELD | 0,50% | 20.03.2059 | 0,451 |

| Южная Корея | |||

| KR20Y KOREA GOVERNMENT BONDS 20 YR YIELD | 1,13% | 10.09.2039 | 1,663 |

| KR03Y KOREA GOVERNMENT BONDS 3 YR YIELD | 2,38% | 10.03.2023 | 1,057 |

| Китай | |||

| CN02Y CHINA GOVERNMENT BONDS 2 YR YIELD | 2,13% | 13.02.2022 | 1,324 |

| CN20Y CHINA GOVERNMENT BONDS 20 YR YIELD | 4,00% | 21.06.2040 | 3,136 |

| Индонезия | |||

| ID03Y INDONESIA GOVERNMENT BONDS 3 YR YIELD | 5,63% | 15.05.2023 | 6,93 |

| ID01Y INDONESIA GOVERNMENT BONDS 1 YR YIELD | 12,75% | 15.06.2021 | 5,617 |

Таблица показывает сразу несколько закономерностей:

- чем лучше экономическое положение государства и доверие к нему – тем меньший купонный доход оно предлагает (но прямой зависимости от конкретных показателей нет);

- доходность по купонам не имеет четкой связи с реальной доходностью;

- некоторые облигации имеют отрицательную доходность.

Такие же закономерности можно разглядеть у корпоративных облигаций. Но их доходность обычно выше, этому сопутствуют и большие риски.

Немного об отрицательной доходности облигаций

Вкладывать деньги в облигации с отрицательной доходностью кажется абсурдом. Но таким же абсурдом недавно казались отрицательные ставки по депозитам. По сути теперь банки берут деньги за безопасное хранение средств, как в средние века. Однако на облигациях с отрицательной доходностью все-таки можно заработать.

Для этого не нужно ждать их погашения, но следует внимательно следить за их текущей ценой. Это бумаги с высокой степенью надежности. В них нуждаются инвесторы чтобы стабилизировать высокодоходные, но менее надежные бумаги в своем портфеле. Облигации выкупают центральные банки государств, чтобы снизить госдолг, и корпорации для освобождения от лишних обязательств. Спрос ведет к росту цены. Те, кто дешево купил бумаги с отрицательной доходностью, зарабатывают.

Однако выгоду от облигаций с минусовым доходом обычно имеют не мелкие инвесторы с пассивной стратегией, а профессионалы рынка, в т.ч. инвестиционные фонды.

НКД при покупке облигаций

Ежедневная стоимость облигаций определяется, как сумма рыночной цены и НКД. Как правило, на специализированных сайтах указана «чистая» цена в процентах от номинала. Рассмотрим приобретение ОФЗ-26209-ПД:

- Цена чистая, % от номинала: 104,604

- НКД: 1,25 RUB

Таким образом, при покупке данной бумаги нам нужно будет заплатить:

- (104,604%/100) х 1000 + 1,25 = 1047,29 RUB

«Грязная» цена – это сумма «чистой» цены и накопленного купонного дохода

Преимущества использования НКД

Учёт накопленного купонного дохода при определении цены облигаций имеет преимущества как для инвесторов, так и для рынка в целом:

1. НКД позволяет определить справедливую стоимость долговых ценных бумаг.

2. Использование этого показателя помогает повысить ликвидность облигаций. Если бы НКД не использовался, продавцы были бы вынуждены ждать даты выплаты следующего купона, чтобы продать бумаги. А после начисления процентов, на рынке наблюдался бы значительный перекос в сторону предложения, так как инвесторы стремились бы максимально быстро продать облигации.

3. Инвестор не теряет процентный доход при продаже долговых ценных бумаг. Так как НКД учитывается при продаже, продавец может выйти из актива без потерь и получить весь начисленный доход.

НКД позволяет сделать рынок облигаций более сбалансированным с точки зрения спроса и предложения, а также обеспечивает справедливую цену сделок.

Расчет НКД

Исходя из рассмотренных выше примеров, можно составить формулу расчёта накопленного купонного дохода.

НКД = Н х (К%/100) х (T1 / 365), здесь:

- Н – номинал облигации,

- К% – величина купона в процентах,

- Т1 – количество дней с момента последней выплаты.

Определение для ОФЗ-26209-ПД: НКД = 1000 х (7,6/100)х(6/365) = 1,25 руб.

Формулу можно упростить:

НКД = К х (Т1/Т2), где:

- К – размер купона в рублях,

- Т1 – количество дней с момента последней выплаты,

- Т2 – периодичность выплат в днях.

Расчет для ОФЗ-26209-ПД: 37,90 х (6/182) = 1,25 руб.

Таким образом, используя данные формулы, можно легко рассчитать НКД при покупке облигаций. Однако, считать вручную совсем необязательно. Вся необходимая информация есть в открытом доступе на специализированных сайтах. Также, при покупке через терминал, или приложение от брокера, вся необходимая информация указывается.

Что такое купон и накопленный купонный доход

Напомню, что облигация – это долговая ценная бумага, которую выпускает эмитент для привлечения дополнительных средств на реализацию своих целей. Покупатель этой ценной бумаги, например, частный инвестор, дает компании в долг и надеется на этом заработать. Эмитент за то, что берет деньги инвестора в долг, платит проценты (купоны). Аналогично работает любой банк. Он выдает клиенту кредит в одной сумме, а возвращает совсем в другой: тело кредита и проценты за пользование деньгами.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Инвестор может получить прибыль от владения облигацией за счет:

- разницы в цене – купил дешевле, продал дороже;

- купонов – процента от номинальной стоимости бумаги.

В статье речь пойдет именно о втором способе. Эмитент выплачивает купонный доход, в основном, 2 или 4 раза в год. А теперь представьте ситуацию, что вы владеете бумагой, по которой, например, раз в полгода получаете проценты. Но вдруг вам срочно понадобились деньги, и вы продаете актив за месяц до очередной выплаты. Согласитесь, будет обидно, если вы не получите прибыль за те несколько месяцев, что держали в портфеле ценную бумагу.

Если бы на рынке ситуация была, как я описала выше, то многие инвесторы продавали бы облигации на следующий день после получения купонов. Это лишило бы этот инструмент ликвидности. Чтобы продавцы и покупатели были в равных условиях, и существует такое понятие как накопленный купонный доход.

Накопленный купонный доход (НКД) простыми словами – это доход, который рассчитывается за каждый день владения облигацией с момента выплаты предыдущего купона до даты новой выплаты.

Благодаря НКД абсолютно неважно, когда купить или продать ценную бумагу. При продаже до наступления очередного срока выплаты продавец получит не только рыночную цену, но и прибыль за каждый день владения бумагой. А плательщиком станет покупатель. Когда наступит срок выплаты, уже новый владелец получит купон в полном объеме и тем самым вернет себе деньги, которые был вынужден выплатить продавцу.

Размер накопленного дохода зависит от:

- номинала актива,

- величины купона,

- количества дней, прошедших с даты последней выплаты до текущего момента времени.

Важно! С января 2022 г. купонный доход по всем видам облигаций облагается налогом в размере 13 %. Для налогообложения учитывается НКД. При покупке он относится к расходам инвестора, при продаже – к доходам.

Налог на НКД при продаже облигации

Налогообложение облигаций имеет множество специфических нюансов. Поэтому рассмотрим этот вопрос с точки зрения наиболее часто встречающихся случаев. Прибыль по облигациям облагается НДФЛ, причем с начала 2022 года, также по ОФЗ. Как правило, НДФЛ удерживается брокером.

На брокерский счет, как правило, мы получаем купонную прибыль уже за вычетом НДФЛ

Накопленный купонный доход учитывается при определении налогооблагаемой базы. Налогообложение осуществляется в соответствии с условиями брокера двумя способами:

- Способ №1: во время погашения или продажи бумаги,

- Способ №2: во время купонной выплаты.

Налог на сам купон удерживается, в большинстве случаев, при его выплате.

В конце срока владения ценной бумагой, производится окончательный расчет суммы для налогообложения. И итоговый НДФЛ исчисляется от суммарного дохода по бумаге. Полный, или суммарный доход равен сумме купонных выплат и полученных средств от продажи бумаги, за вычетом расходов на приобретение. Возможны два варианта величины налога на купонную выплату:

- Она получается больше, чем налог от общей прибыли. Брокер в конце налогового периода производит перерасчет, и возвращает излишне уплаченную сумму. При способе налогообложения №2, уменьшаются начисления налога на купон.

- Меньше, чем налог на суммарный доход. Здесь при окончании срока владения удерживается дополнительная сумма.

Налогооблагаемая база рассчитывается как «грязная» цена продажи минус «грязная» цена покупки плюс суммарные начисления по купонам

Примеры расчета НКД при покупке и продаже облигаций

Примем, что «чистая» стоимость ценной бумаги равна 1000 руб., и не будет меняться. Купон равен 60 рублям и выплачивается два раза в год.

Пример №1.

Покупаем бумагу условно за 1 месяц до купонной выплаты по цене 1050 руб. Держим 3 месяца, затем продаем.

Спустя месяц после покупки нам начисляется 60 руб., с них платим налог, равный 60 х 0,13 = 7,8 руб. Если же брокер рассчитывает НДФЛ по способу №2, то с нас удержат (60 – 50) х 0,13 = 1,3 руб.

Через 3 месяца со времени покупки, продаем бумагу по цене 1020 рублей. Продаем дешевле, чем покупали, поэтому с нас ничего не удерживается. Если налог на накопленный купонный доход уже удержан (второй способ), то при продаже мы заплатим 20 х 0,13 = 2,6 рубля.

Суммарная прибыль за три месяца: 1020 – 1050 + 60 = 30 руб. НДФЛ должен составить 30 х 0,13 = 3,9 руб. Получается, что мы заплатили 7,8 рубля, а должны были – 3,9. В конце налогового периода эта сумма возвращается брокером. При использовании брокером второго способа расчета НДФЛ, излишне уплаченной суммы не будет, и налог составит те же 1,3 + 2,6 = 3,9 руб.

Пример №2.

Покупаем облигацию спустя месяц после выплаты по цене 1010 руб. Также, держим 3 месяца, затем продаем за 1040 руб. С разницы между ценой продажи и покупки платим НДФЛ: (1040-1010) х 0,13 = 3,9 руб. Суммарный доход за три месяца: 1040 – 1010 = 30 руб.

“Чистая” и “грязная цена”

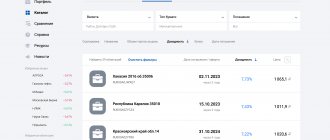

Я всегда анализирую облигации и их эмитентов перед покупкой. Для этого использую разные источники информации. Например, агрегатор rusbonds.ru помогает мне получить все сведения о ценной бумаге в одном месте. Обратите внимание на три параметра в таблице анализа (обвела красным): “НКД”, “чист.” и “грязн.”:

- “НКД” – накопленный купонный доход на текущий момент. Например, по ОФЗ-25083-ПД он равен 23,78 руб. Когда вы будете читать эту статью, то НКД изменится, потому что его размер рассчитывается ежедневно. После очередной выплаты он обнуляется и начинает определяться заново до следующего платежа.

- “чист.” – это чистая цена, т. е. цена без учета накопленного дохода. Например, по ОФЗ-25083-ПД это 101,29 % или 1012,9 руб.

- “грязн.” – грязная цена, т. е. цена с учетом накопленного дохода. Это как раз та сумма, которую вы заплатите продавцу, если захотите купить бумагу.

18.03.2021

45

Что такое дюрация облигаций, как ее рассчитать и применить на практике

Здравствуйте, друзья! Инвестор, который хочет добавить в свой портфель облигации,…

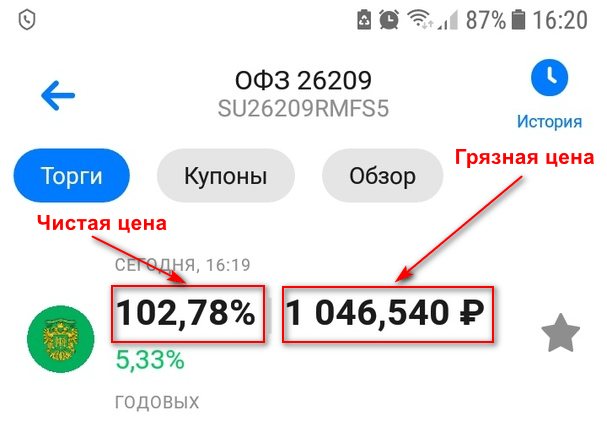

Вас не должно удивлять, что в торговом терминале брокера будут разные цены. Например, у брокера ВТБ я вижу такую картинку:

ОФЗ 26209 торгуется за 102,78 % от номинала. Но на бирже вы ее купите за 1 046,54 руб. Разница в 18,74 руб. как раз и есть НКД, ее вы заплатите продавцу при покупке или получите от покупателя при продаже.

Выводы

В итоге получаем, что независимо от того, когда мы купили и продали облигацию, получили ли купон, НДФЛ один и тот же. Разница в том, что в примере №1 мы уплачиваем «лишний» налог, который мы могли бы вложить куда-либо до момента его возврата. Если же брокер рассчитывает НДФЛ вторым способом, то излишне уплаченного налога не образуется.

Резюмируя вышеизложенное, получаем, что выгоднее купить облигацию через небольшой промежуток времени со времени начисления купона, а продать — перед этой датой. Если держим до погашения, то также имеет смысл купить бумагу с минимальным НКД. Если ваш брокер исчисляет налог на НКД способом №2, то в принципе, приобретать облигации можно в любое время.

Также для лучшего понимания механизмов работы облигаций, советуем почитать об опционах Call и Put.