Основная формула, как рассчитать доходность облигаций

Главной формулой для того, чтобы рассчитать доходность облигаций, как и любого другого вида инвестирования, принято считать такую:

Доходность = (Общая полученная сумма — Сумма вложения) / Сумма вложения * 100%.

Допустим, мы вложили во что-то 100 рублей и получили доход в 10 рублей. То есть в конце срока наш приход составил 110 рублей. Считаем:

Берем 110, отнимаем 100 равно 10, десять делим на вложенные 100 и умножаем на 100% равно 10% годовых.

Это универсальная формула простого процента. Далее рассмотрим детали и особенности ее применения в разных ситуациях.

Модифицированная текущая доходность

Этот показатель представляет из себя отношение годового купона к «грязной» цене облигации, включающей НКД. Этот вид доходности может использоваться в случае краткосрочных вложений, когда горизонт инвестиций находится в пределах одного купонного периода. Формула расчета:

\

«Грязная» цена облигации — это общая цена покупки с учетом уплаченного НКД. Цена без НКД еще иногда называется «чистая» цена.

Если данную доходность разделить на число дней в году (365 или 366) и умножить на число дней, которое инвестор планирует удерживать облигацию, то можно получить ожидаемый процент прибыли от инвестиции. На примере ОФЗ 25083: грязная цена = 997,78 руб., годовой купон 70 руб. (7%). Удерживать будем 35 дней.

\[\frac{70}{997,78} \times 100\% \times \frac{35}{365} = 7,02\% \times 0,0959 = 0,67\%\]

Так как облигация торгуется ниже номинала, то MCY (7,02%) получилась больше купонной доходности. А доход инвестора за 35 дней, при условии сохранения рыночной цены, составит 0,67%.

Расчет доходности купонной облигации

Усложним наш пример. Предположим, к ценной бумаге прилагается купон в размере 5%. То есть выплаты составят уже не 1000 рублей, а с купоном в размере 50 рублей.

Считаем общую сумму того, что будет выплачено через год. Берем 1000 рублей номинала и прибавляем 50 рублей итого равно 1050 рублей.

Вставляем результат в нашу базовую формулу и получаем:

Полученная сумма 1050 рублей минус то, что вложили 950 рублей равно 100 рублей, делим на то, что вложили, то есть на 950 рублей и умножаем на 100% равно 10.52%.

Простая доходность к погашению

Простая доходность к погашению (иногда называют «простая доходность») учитывает, как купонный доход, так и прибыль/убыток из-за разницы между ценой приобретения и ценой погашения.

\

Пример: возьмем выпуск ОФЗ 25083.

Пример 1 – Исходные данные

Сегодня 01.03.2019, до погашения остается 1020 дней, которые можно быстро рассчитать в excel, вычитая текущую дату из даты погашения. За этот период держатель получит 6 купонов размером 34,9 руб., в сумме 34,9*6 = 209,4 руб. Расчет простой доходности будет выглядеть следующим образом:

\

Данная формула может применяться в том случае, когда инвестор планирует все получаемые платежи по облигации выводить и тратить на собственные нужды. Также она может быть полезна, если инвестор хочет примерно рассчитать размер налогов, которые придется уплатить с дохода. Для некоторых облигаций налог с купонного дохода и налог с разницы между ценой покупки и погашения различается. Чтобы учесть это различие, можно умножить сумму соответствующего дохода на коэффициент (1-налоговая ставка).

Примечание: формула подходит для обыкновенных купонных облигаций, а также может применяться по отношению к бумагам с переменным купоном, где процентная ставка купона зафиксирована только до даты оферты. В таком случае, доходность также следует рассчитывать не к дате погашения, а к дате оферты. Для флоатеров линкеров и других бумаг с плавающей доходностью данная формула не подходит.

Эффективная доходность к погашению

Самая популярная и самая достоверная оценка доходности облигации. Часто можно ее встретить под аббревиатурой YTM (Yield to Maturity).

По сравнению с предыдущей формулой, она учитывает реинвестирование купонов под ту же доходность на всем сроке владения облигацией. Также она позволяет адекватно учесть выгоду для инвестора от амортизации долга до погашения. Ее значение определяется путем решения следующего уравнения:

\

Здесь:

- r — искомая доходность;

- P — текущая «грязная» цена облигации;

- C — получаемый платеж по облигации (купон или купон+амортизация);

- F — финальный платеж (номинал или невыплаченный остаток номинала, в случае амортизации);

- t — число периодов дисконтирования до получения платежа С;

- n — число периодов дисконтирования до получения финального платежа.

Разумеется, вручную проводить такие расчеты достаточно накладно. Но это обычно и ни к чему, так как этот параметр есть в терминале QUIK.

Тем не менее, иногда может понадобиться провести собственные расчеты. Для этого приведем пример, как можно сделать это с использованием Excel.

По умолчанию для таких целей в Excel есть специальная функция ДОХОД(), а также обратная ей функция ЦЕНА(), которая по заданной доходности ищет рыночную цену. Функции имеют следующий синтаксис:

ДОХОД (дата покупки; дата погашения; ставка купона; «грязная цена»; цена погашения; частота выплаты купона; базис)

ЦЕНА (дата покупки; дата погашения; ставка купона; доходность; цена погашения; частота выплаты купона; базис)

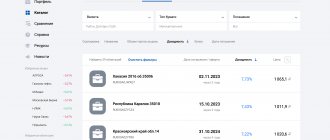

Рисунок 2 – Расчет в Excel

К сожалению, функции ДОХОД() и ЦЕНА() очень часто дают существенную погрешность, как в случае, приведенном на картинке (доходность к погашению в QUIK равна 7,81%). Поэтому можно предложить другой способ расчета, более трудоемкий, но более точный.

Для примера возьмем все ту же ОФЗ 25083. Для начала строим в Excel таблицу всех платежей по облигации, которые будут получены держателем начиная с момента покупки. В дату погашения не забудьте прибавить к купону размер номинала. В начале необходимо добавить дату покупки, под которой будет указана «грязная» цена облигации со знаком «минус». Далее используем функцию ЧИСТВНДОХ() следующим образом:

Рисунок 3 – Расчет в Excel

В данном примере получился результат 7,79%, что отличается от доходности в QUIK 7,81%, но уже гораздо ближе к действительности. Это построение может быть использовано в качестве своего карманного калькулятора доходности, а также может помочь в моделировании доходности по бумагам с плавающим купоном.

Также можно использовать функцию ЧИСТНЗ(), которая позволяет аналогичным образом по заданной доходности и потоку платежей определить рыночную цену. В ячейке B2 в таком случае должно быть нулевое значение, а первым аргументом в функции нужно добавить ставку доходности

Это может помочь при оценке чувствительности облигации к изменению процентных ставок на рынке, а также оценке стоимости продажи облигации в будущем, если инвестор не планирует держать бумагу до погашения.

Примечание: при использовании функций ЧИСТВНДОХ() и ЧИСТНЗ() не стоит слишком округлять числа. Чем больше знаков после запятой будет указано на входе, тем более точный результат получится на выходе. Можно для наглядности выбирать формат отображения с округлением, но в ячейке должно храниться максимально точное значение.

Источник:

- БКС

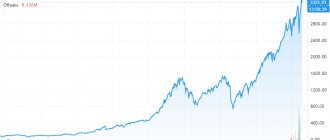

Где купить облигации

Бонды считаются отличным активом для инвестирования денежных средств с целью получения прибыли. Если вы решили приобрести бонды, грамотным решением станет открытие счёта и покупка бумаг через брокера. Брокером может являться банк либо организация с лицензией ЦБ РФ. Инвестиции в облигации помогут минимизировать убытки, если фондовые рынки резко упадут.

Покупка и продажа бондов может осуществляться онлайн — в мобильном приложении брокера или через терминал, устанавливающийся на персональный компьютер. Продажа бонда может производиться до того, как закончится срок его действия (в таком случае вы сможете получить свои финансовые средства, а другое лицо будет продолжать получать купоны). Народные бонды обычно распространяются среди частных инвесторов — банков-агентов.

Как подобрать портфель

Для создания портфеля облигаций следует учитывать тип долга и срок его погашения. Эксперты рекомендуют создавать портфели с разным сочетанием сроков погашения (от года до тридцати лет) и различными бондами (государственными, муниципальными и проч.).

Востребованной стратегией пассивного инвестирования является облигационная лестница — она применяется для диверсификации портфеля облигаций с фиксированным доходом путём покупки бондов со смещённым сроком погашения. По мере погашения денежные средства будут реинвестированы в новые бонды — и в результате вы сможете поддерживать средний срок погашения портфеля на одном уровне.

Пример формирования портфеля из облигаций

Для защиты финансовых средств от инфляции можно создать специальный портфель, который станет отличной альтернативой банковскому вкладу и обеспечит доходность 7-11% годовых. В защитный портфель следует покупать бонды надёжных эмитентов, которые вы сможете держать до срока погашения, — к примеру, если вы инвестируете на один год, следует искать бонды, срок которых истечёт на протяжении одного года. Состав портфеля нужно пересматривать примерно два раза в год — для того чтобы вовремя добавлять доходные облигации.

Какие виды дохода есть у облигаций?

Доходность облигации

— это величина дохода в процентах, полученного инвестором от вложений в долговую бумагу. Процентный доход по ним формируется за счет двух источников. С одной стороны, у облигаций с фиксированным купоном, как у депозитов, есть процентная ставка, которая начисляется на номинал. С другой стороны, у облигаций, как у акций, есть цена, которая может меняться в зависимости от рыночных факторов и ситуации в компании. Правда, изменения в цене у облигаций менее значимые, чем у акций.

Полная доходность облигации

включает купонную доходность и учитывает цену ее приобретения. На практике для разных целей используют разные оценки доходности. Одни из них показывают только доходность от купона, другие дополнительно учитывают цену купли-продажи, третьи показывают рентабельность инвестиций в зависимости от срока владения — до продажи на рынке или до выкупа эмитентом, выпустившем облигацию.

Для принятия правильных инвестиционных решений, необходимо разобраться: какие виды доходности по облигациям бывают и что они показывают. Всего есть три вида доходности, управление которыми превращает обычного вкладчика в успешного рантье. Это текущая доходность от процентов по купонам, доходность при продаже и доходность бумаг к погашению.

Как получить налоговый вычет 13%

Инвестиции в бонды довольно часто привлекают начинающих инвесторов. Используя индивидуальный инвестиционный счёт (ИИС), вы сможете не платить подоходный налог с продажи бондов либо получить налоговый вычет в 13%.

Как известно, в ИИС предусмотрено наличие двух типов вычета — «А» и «Б». Тип вычета «Б» позволяет не платить НДФЛ с прибыли от бондов. При выборе типа «А» вы сможете вернуть налог исключительно с 400000 ₽, максимальная сумма вычета при этом составляет 52000 ₽. Подобное решение подойдёт для инвесторов с официальным доходом.

Таким образом, если вы приобретёте облигации на сумму 399 999 ₽, необходимо заполнить налоговую декларацию по форме 3-НДФЛ, взять выписку, подтверждающую зачисление на индивидуальный инвестиционный счёт, и копию договора об открытии ИИС. Затем следует составить заявление на получение возврата в размере 13% налога, отправить это заявление в налоговую — и дождаться зачисления денежных средств.

Подведём итоги: плюсы и минусы вложений

Как видим, заработок на бондах выглядит следующим образом: покупатель приобретает облигации, становится их владельцем — и получает регулярный доход до тех пор, пока бонды находятся у него.

Как и любой другой инвестиционный инструмент, бонды обладают своими преимуществами и недостатками. К основным достоинствам облигаций относится надёжность (эмитенты с высоким кредитным рейтингом обеспечивают минимальные риски отсутствия платежей) и доходность (процентная ставка в данном случае превышает средний показатель банковского вклада). При этом максимальной надёжностью характеризуются гособлигации — поскольку гарантом возврата инвестиции в этом случае выступает государство. Кроме того, бонды позволяют сохранить прибыль при долгосрочной продаже и обладают ликвидностью — при необходимости инвестор в любой момент сможет продать долговые бумаги по цене, близкой к номинальной. К главным недостаткам приобретения долговых обязательств можно отнести процентные риски — в случае инфляции реальная цена бондов будет ниже, чем номинальный показатель.

Подводя итоги, отметим, что облигации — это консервативный инструмент диверсификации инвестиционного портфеля, способствующий расширению круга инвесторов и гарантирующий постоянный доход. Для принятия взвешенного решения о приобретении бондов следует тщательно изучить отчётность выбранной компании и проанализировать результат по прибыли за последние несколько лет.