Инвестиции

03.08.2020

15110

Автор: Игорь Смирнов

Фото: pixabay.com

Облигации – это ценные бумаги дающие право на получение дохода от выпустившего их субъекты. Облигации могут перепродаваться на вторичном рынке.

Последние новости:

Инвестиционная платформа Finstore.by сближает инвесторов и эмитентов токенов

Куда инвестируют известные спортсмены

Объяснить, что такое облигация простыми словами, можно так:

- Облигации – это расписки с обязательством выплатить в назначенный срок определенную сумму.

- Сумма к выплате по облигациям больше, чем сумма, потраченная на их покупку.

- Облигации можно перепродавать, в этот случае лицо обязанное рассчитаться не меняется, но меняется получатель средств.

Чтоб лучше понимать место облигаций, можно сравнить их с акциями предприятий:

| Облигации | Акции | |

| Доход заранее известен | да | нет |

| Гарантирована выплата процентов | да, за исключением банкротства эмитента | нет |

| Возможность перепродажи | да | да |

| Дополнительные права | нет | право на участие в управлении эмитентом |

Фото: pixabay.com

Что такое ОФЗ

Облигации федерального займа — это долговые бумаги, которые выпускает российское правительство. Странам почти всегда нужны финансовые средства, но привлекать их из налогов, акцизов или бюджетных фондов сложно, поэтому государство обращается к инвесторам. Оно берёт у них деньги на оговорённый срок, в который гарантирует вернуть всю сумму — номинал облигации. Также инвесторам обещают купоны — периодические процентные платежи, по сути похожие на начисление процентов по вкладу.

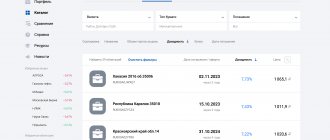

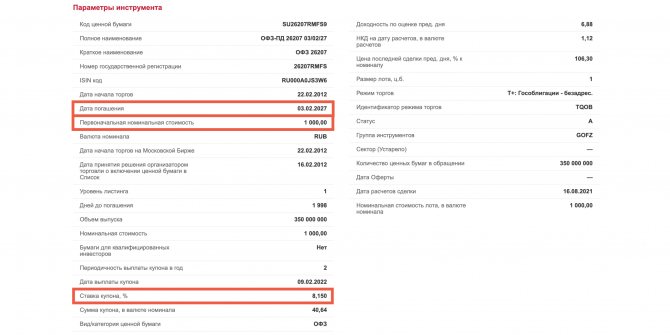

Любой частный инвестор может купить ОФЗ на Московской бирже: эти ценные бумаги доступны через любого брокера. Облигации размещают часто, и их хватает всем. Например, в начале 2012 года выпустилиОблигация ОФЗ‑26207‑ПД / RusBonds 350 миллионов ОФЗ 26207. Каждая бумага стоит 1 000 рублей. Купоны переводят дважды в год, а равны они 8,15% годовых.

Эмитент ОФЗ, Минфин, обязан публиковать основные характеристики облигации: сроки, даты, процентные ставки и многое другое. Скриншот: Московская биржа.

Государственный долг считается безопасным активом, поэтому облигации постоянно выпускают и покупают. Например, такие ценные бумаги размещают Казначейство США, Министерства финансов Великобритании и Китая. У первых высший кредитный рейтинг — AAAS&P, Moody’s, Fitch and BDRS Credit Rating by Country / Trading Economics, у вторых — АА, а у третьих — A. В Россию рейтинговые агентства верят чуть меньше — BBB, но это всё равно надёжное вложение.

Кто выпускает облигации?

Облигации могут выпускаться следующими структурами:

- Государственными и муниципальными органами власти. Гособлигации в РФ выпускает Министерство финансов для решения определённых задач и финансирование местных проектов.

- Коммерческими компаниями. Проводят выпуск с целью привлечь дополнительные инвестиции в бизнес. Облигации платёжеспособных эмитентов с высокими рейтингами на рынке ценных бумаг принято называть 1-м эшелоном («голубые фишки»), с меньшей надежностью — 2 и 3-м эшелонами.

- Банковскими учреждения. Бумаги почти не отличаются от коммерческих. Но покупателю нужно учитывать, что банки определяют разные уровни приоритета по погашению для инвесторов. В случае, если приоритет и качество обеспечения низкие, риск для инвестора повышается.

Кому подходят ОФЗ

Финансовые советники любят предлагать начинающим инвесторам составить портфель формата «60/40» — 60% акций и 40% облигаций. В реальности доля и вообще наличие последних зависят от целей, возраста, терпимости к риску и временного горизонта инвестора.

Есть ситуации, в которых стоит присмотреться к ОФЗ повнимательнее:

- Долгосрочные накопления. Если инвестор собирается купить квартиру или оплатить образование детям через 5–10 лет, то такому человеку важно не потерять деньги. Акции слишком сильно колеблются, поэтому разумно пожертвовать потенциальной доходностью, но сохранить и немного приумножить накопления.

- «Парковка» денег на небольшой срок. Иногда инвестор не видит хороших акций для вложения или считает, что время ещё не пришло. Он может купить облигации, чтобы защитить капитал от инфляции в ожидании подходящего варианта.

- Обучение малой кровью. Государственные облигации достаточно безопасные и зачастую не так сложно устроены, как корпоративные. Начинающий инвестор может довольно быстро в них разобраться, причём не потеряв много денег в процессе обучения.

Какими бывают ОФЗ

Они отличаются датами погашения, доходностью, периодичностью выплаты купонов. Последние тоже есть разные: четыре вида доступны всем на Мосбирже, а ещё один предлагают только некоторые банки.

С постоянным купонным доходом

Коротко их называют ОФЗ‑ПД, это самый популярный и распространённый тип государственных облигаций. Частным инвесторам проще всего в них разобраться, потому что принцип работы похож на обычный вклад в банке: график и размер выплат известны заранее, доходность не меняется.

Например, к этому типу относится ОФЗ 26207 из начала статьи — до 2027 года каждый февраль и август инвестор будет получать с облигации купон на 40,64 рубля.

С переменным купонным доходом

Известны как ОФЗ‑ПК: размер всех купонов объявляют заранее, но процент со временем меняется. Его хитро рассчитывают в зависимости от ключевой ставки Центробанка: если её поднимают, то облигации становятся более доходными вслед за ней. Но это же работает в обратную сторону.

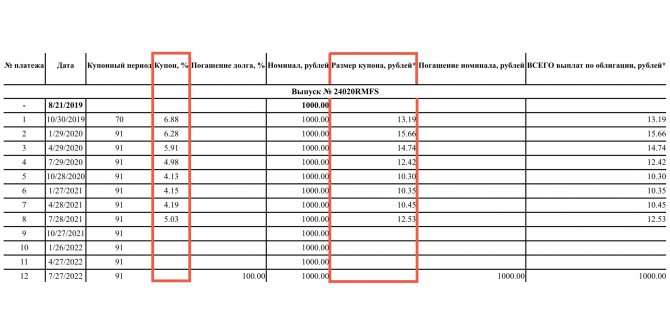

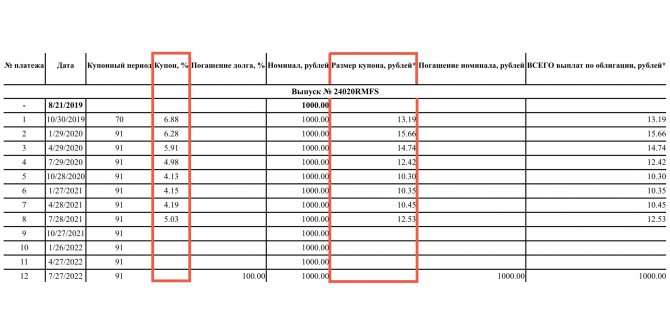

Например, ОФЗ 24020 выпустилиПараметры облигации федерального займа SU24020RMFS8 / Московская биржа летом 2022 года, и каждые четыре месяца по ней приходит купон. Когда ключевая ставка была повыше, инвесторы получали 6,2–6,8% годовых. Потом она упала, а вслед за ней и доходность облигации — до 4%.

Будущие купоны по ОФЗ‑ПК неизвестны, но эмитент публикует ставку и рублёвое значение уже выплаченных купонов. Они меняются вслед за ставкой Центробанка. Скриншот: Минфин России.

Сейчас ключевая ставка, а вместе с ней и доходность, растут, но будущее неизвестно. Поэтому облигации такого типа подходят тем, кто готов анализировать рынок и пытаться уловить тренды.

С индексируемым номиналом

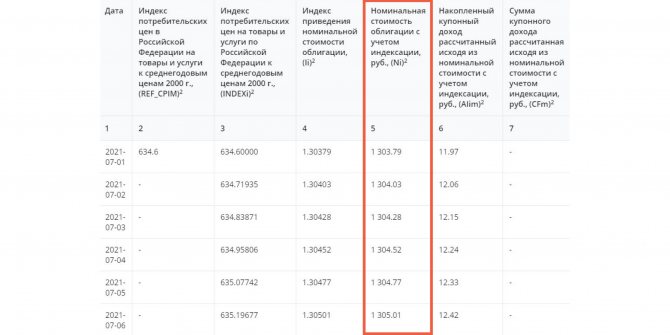

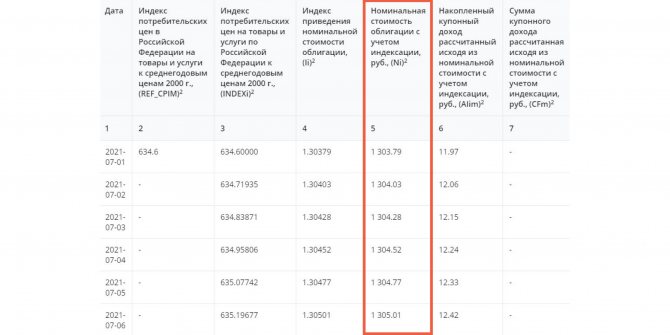

Или ОФЗ‑ИН. Процент по купону остаётся одним и тем же (невысоким), а вот номинал каждый год индексируют на величину инфляции. Например, ОФЗ 52001 выпущенаОтдельные характеристики облигаций федерального займа с индексируемым номиналом (ОФЗ‑ИН) / Минфин России в 2015 году с номиналом в 1000 рублей и ставкой купона в 2,5%. Если бы инвестор купил её в самом начале, то получил бы 25 рублей с одной бумаги в год.

Минфин рассчитывает помесячную индексацию облигации на год вперёд — на этом горизонте инвестор может рассчитать, сколько он получит с каждой бумаги. Скриншот: Минфин России.

Но покупка в июне 2022 года принесла бы больше — за несколько лет номинал вырос до 1305 рублей. Номинальная доходность при той же ставке купона — 32,6 рубля. И это ещё при довольно низкой инфляции — чем она выше, тем выгоднее держать бумаги подобного типа.

С амортизацией долга

Коротко — ОФЗ‑АД. Помимо купонов, государство частями возвращает и основной долг. Это как обычный платёж по кредиту, когда треть суммы приходится на проценты, остальное — на занятые деньги.

Например, ОФЗ 46022 обращаетсяОб аукционе по размещению ОФЗ / Банк России с 2008 года, а погасят её в 2023. Номинал облигации изначально был равен 1000 рублей, а ставка купона — 7,5%. Инвестору выплачивают по 37 рублей дважды в год, но 20 июля 2022‑го вернут половину номинала: человек получит 500 рублей и купон ещё на 27,42. После этого придут два оставшихся купона, но всего по 13,71 рубля — потому что их начислят на сокращённый вполовину долг.

Высчитывать даже номинальную доходность по таким бумагам трудно. Если учитывать колебания рынка, комиссии и налоги, всё ещё сложнее, поэтому облигации с амортизацией постепенно уходят с рынка.

С «народностью»

Бумаги типа ОФЗ‑Н появились несколько лет назад, они предназначены только для физлиц — отсюда и «Н» в названии, которое официально значит «народные». По сути эти облигации ближе всего к ОФЗ‑ПД: сразу известны и даты выплаты купонов, и сроки погашения, и ставки — которые со временем меняются в большую сторону. Но на бирже такую бумагу не купить, толькоИнформационное сообщение о начале размещения ОФЗ для физических лиц выпуска №53008RMFS / Минфин России в одном из четырёх банков: ВТБ, Сбербанке, Промсвязьбанке и Почта Банке.

Например, ОФЗ 53008 выпустилиПриказ Минфина России от 29 июля 2021 года №351 «Об эмиссии облигаций федерального займа для физических лиц выпуска № 53008RMFS» в начале августа 2021‑го, будет шесть купонов дважды в год: в феврале и августе. Но ставка по ним должна расти с 5 до 8,87%: если инвестор купит облигацию в самом начале, то по первому купону получит 27,12 рубля, а по шестому — 44,23.

Как зарабатывать деньги на ОФЗ

У частного инвестора есть несколько способов — от традиционных для фондового рынка инвестиций и спекуляций до легальной налоговой оптимизации.

Получать купонный доход

Есть инвесторы, которые не готовы тратить время и силы на кропотливый анализ облигаций — они просто хотят «припарковать» деньги и наблюдать, как их становится больше.

Допустим, у человека есть миллион рублей, который он хочет отложить на покупку квартиры через шесть лет. Инвестор не готов вкладываться в акции, которые могут вырасти, а могут и сильно упасть. Поэтому он покупает ОФЗ 26207 с купоном 8,15%: каждый год человек будет получать по 81,28 рубля на купонах.

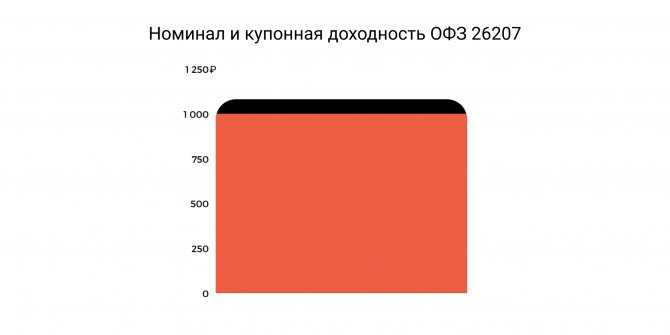

Номинал и купонная доходность ОФЗ 26207.

В 2027 году инвестору вернётся номинал облигации — тысяча рублей плюс останутся купонные платежи — 487,64 рубля. Это значит, что изначальный капитал вырастет почти на 50%.

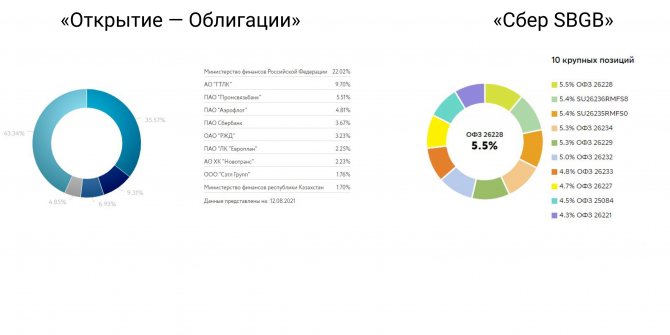

А ещё инвестор может диверсифицировать свой портфель и купить акции ETF, где уже есть целая корзина ОФЗ. Например, биржевой фонд SBGB полностьюФонд «Индекс Мосбиржи государственных облигаций (SBGB)» / Сбер управление активами состоит из 23 государственных облигаций разных выпусков, а в «Открытие — Облигации» на них приходитсяПИФ «Открытие — Облигации» / УК «Открытие» 22%.

Сравнение фондов «Открытие — Облигации» и «Сбер SBGB».

Зарабатывать на разнице цен

Облигации не обязательно держать до погашения — ими можно спекулировать и зарабатывать на разнице между ценами покупки и продажи.

Допустим, инвестор купил ОФЗ 24020 в марте 2022 года. Облигация тогда стоила дешевле: он мог приобрести её за 997,9 рубля. Поодиночке ими не торгуют, лоты начинаются от 10 штук, поэтому инвестор заплатил 9979 рублей. Уже через месяц цена выросла до номинала в 1000. Доход за месяц — 2,1 рубля с одной облигации, или 21 с 10 бумаг.

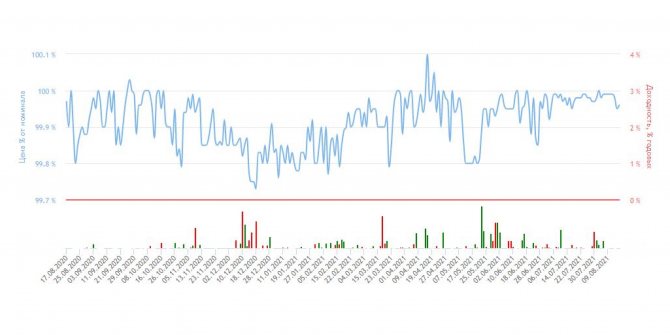

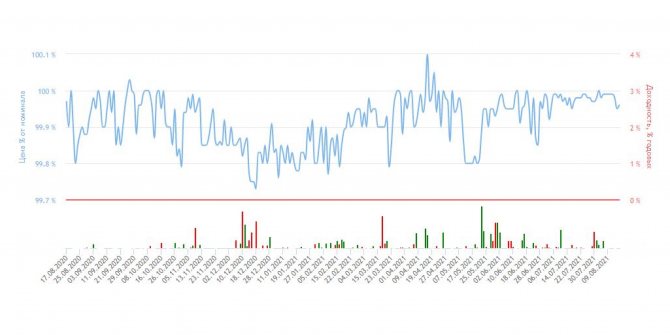

Синий график — колебания цены облигации на бирже в процентах от её номинала. Скриншот: Smart‑lab.

А ещё за это время инвестор мог получить купон — 10,45 рубля по облигации и 104,5 за десять штук.

Искать более выгодные облигации

Новые ОФЗ появляются постоянно, но экономические условия так же часто меняются. К примеру, ОФЗ 52003 выпустили в августе 2022 года — это время низкой ключевой ставки в России, поэтому и облигация не слишком прибыльная: купон равен всего 2,5%. С другой стороны, в 2011 году появилась ОФЗ 46023 со ставкой в 8,16% — в то время ключевая ставка в России была выше, поэтому и ценная бумага оказалась доходнее.

Значение имеет и срок погашения облигации — чем дольше она будет обращаться, тем доходнее будет. Например, ОФЗ 53005 рассчитана на три года и принесёт по 5,25%, а ОФЗ 46020 — аж на 30 лет, и ставка купона равна 6,9% годовых.

Экономить на налогах с помощью ИИС

Инвестор может не просто купить ОФЗ, а положить их на индивидуальный инвестиционный счёт, ИИС. Это специальный брокерский счёт, который помогает сэкономить на налогах двумя способами.

Вычет типа «А» подходит большинству людей — он позволяет вернуть до 52 000 рублей в год независимо от доходности инвестиций. А при вычете типа «Б» можно не платить 13% подоходного налога от сделок.

Допустим, инвестор открыл ИИС в 2022 году, каждый год вносит на него 400 000 рублей и покупает ОФЗ. Если он подобрал облигации так, что их все погасят в 2022 году, то получит: номинал ценных бумаг, купонный доход по ним и 156 000 рублей налогового вычета.

Где поучиться

Сейчас многие брокеры предлагают и обучение биржевой торговле для своих клиентов. Как правило, в образовательную программу входят различные статьи и онлайн-вебинары, где на примерах рассказывают, как торговать разными ценными бумагами. Однако при этом эти материалы заточены прежде всего под продажу услуг самих брокеров.

Существуют и независимые школы, где при обучении не будут навязывать определенного мнения. По моему опыту получать знания здесь удобно и интересно: successtrading.ru, unitedtraders.ru и dctrading.ru

Как не потерять деньги на ОФЗ

Все расчёты выше — номинальная доходность. В реальности она почти всегда будет немного ниже, потому что есть траты, которых не избежать.

Отличать номинальную ставку от эффективной

Облигации — рыночный инструмент: они торгуются на бирже, и их цена постоянно меняется. К примеру, номинал ОФЗ 26207 равен тысяче рублей, но в 2022 году бумагу можно было купить за 979,5 рубля, а в 2020 — за 1173,8.

Помимо этого, инвестор должен заплатить «накопленный купонный доход» предыдущему владельцу бумаги. Например, 16 августа 2022 года придётся отдать 1069,3 рубля за саму облигацию и ещё 13,4 за купоны.

Сверху — цена облигации по данным последней сделки, в процентах от номинала. НКД — накопленный купонный доход, который придётся заплатить предыдущему держателю бумаги. Скриншот: Московская биржа.

Фактически инвестор заплатит не тысячу рублей, а 1082,7 рубля. Из‑за этого эффективная доходность ценной бумаги автоматически упадёт с 8,15 до 6,83%.

Учитывать потери на комиссиях и налогах

Кроме рыночных издержек, инвестору придётся учесть и комиссии брокера. В среднем организации берут 0,3% с каждой операции. Предположим, что инвестор купил 10 штук ОФЗ 26207 — они обойдутся в 10 827 рублей, а с учётом комиссии — в 10 859.

Затем придётся заплатить налоги — их в России платят брокеры, подавать отдельные декларации не нужно. Но реальную доходность тоже снижается. С января 2022 года все облигации в России облагаютсяФедеральный закон от 1 апреля 2022 года №102 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», статья 2, пункт 4.3 налогом на купонный доход — раньше государственные облигации от этого освобождали. В конце 2022 года инвестор получит 812,8 рубля купонного дохода. С них придётся заплатить 13% налога, то есть 105,7 рубля.

Номинально инвестор мог бы заработать 812,8 рубля только на купонных выплатах. Фактически же он получит 687,1 после вычета комиссии и налога.

Что стоит запомнить

- ОФЗ — ценные бумаги, с помощью которых Россия берёт деньги в долг у инвесторов. Взамен она обещает выплачивать процент за пользование и в оговорённое время вернуть всё обратно.

- Есть множество ОФЗ, которые отличаются сроками погашения, частотой выплаты процентов и размером последних — всё влияет на доходность для инвестора.

- Выбор конкретных облигаций зависит от целей, возраста, свободных денег, терпимости к риску и иных особенностей инвестора. Одним лучше собирать собственный портфель из отдельных выпусков ОФЗ, другим проще вложиться в ETF.

- Инвестор может зарабатывать на купонных выплатах, разнице цен продажи и покупки и налоговых льготах.

- Важно считать эффективную доходность ОФЗ — колебания рынка, комиссии брокера и налоги могут снизить результат на несколько процентов годовых.

Плюсы и минусы облигаций

Достоинства:

- Прозрачность. Доходность известна предварительно, или её легко рассчитать автоматически.

- Минимальный риск. Он присутствует, однако его величина ниже, чем при покупке других ценных бумаг.

- Продажа. Цена этих активов изменяется не сильно, и реализовать их можно по стоимости приближённой к номиналу.

- Отсутствие налога. Доходность отдельных видов облигаций не подлежит налогообложению.

Недостатки:

- Отсутствие страхования. Инвестиции на фондовой бирже не участвуют в системе страхования.