Прибыль — основная цель каждого участника торговых отношений финансового рынка. С развитием фондовой биржи постоянно увеличиваются число и сложность торговых стратегий, с помощью которых можно ее приумножить.

Они отличаются периодом и действиями с инструментами, которые производятся для достижения необходимого результата. Что такое лонг и шорт, как эти технологии используют участники биржи, шортить на фондовом рынке — что это, нужно разобраться для проведения удачных торговых сделок.

Что значит лонг и шорт позиции?

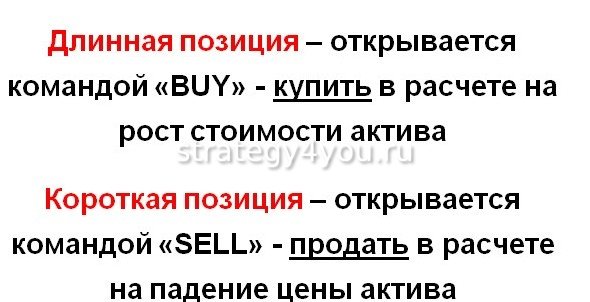

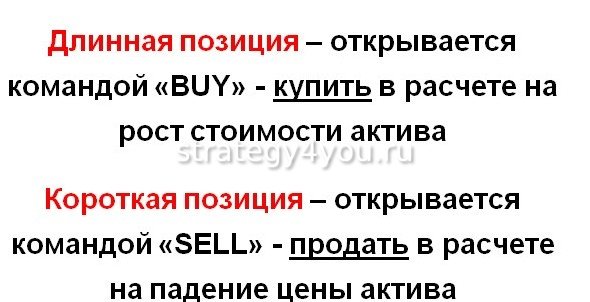

Понятия long (лонг) and short (шорт) в прямом смысле означают «длинный» и «короткий». Это одни из ключевых терминов в биржевой торговле. Для чайников объяснение сущности операций лонг и шорт состоит в следующем:

- Long: приобретение актива для его дальнейшей продажи по более высокой цене.

- Short: извлечение прибыли благодаря снижению цены актива. То есть, если спрогнозировано падение акций, то человек берет их в долг у брокера, продает на бирже и ожидает их непосредственного падения. После этого выкупает упавшие в цене бумаги и возвращает обратно брокеру. Разница между стоимостью продажи и откупа и есть прибыль.

Суть шортовой и лонговой торговли

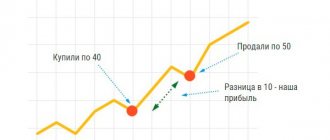

Простую схему торговых соотношений «купить подешевле, а продать подороже» знает любой заинтересованный в фондовом рынке участник. Чтобы реализовать такую стандартную формулу, используют несколько видов контрактов и сделок. В одних используется игра на понижение, а других — повышение ставок.

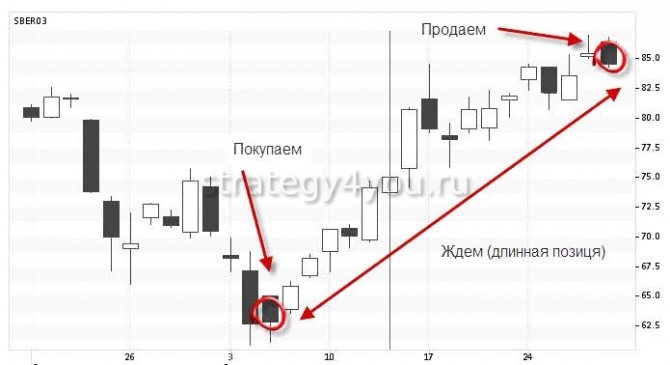

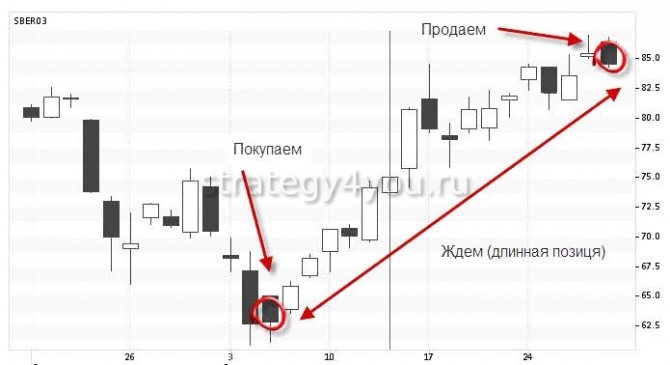

Если изучать график любого актива в долгом периоде, можно увидеть тенденцию: повышение цены происходит медленно, скачками и ступенчато. При этом падает она быстро, иногда это занимает часы или минуты. Поэтому контракты на повышение рассчитаны на долгий срок, а на падение — короткий.

Для обозначения разных видов применяют термины шорт (short) и лонг (long), что в переводе означает, соответственно, короткий и длинный.

Опытные трейдеры знают, что такое шорты и лонги на бирже и как ими управлять. Сутью шортовых операций является приумножение прибыли за счет снижения стоимости инструментов фондовой биржи, т.е. обвал рынка используют для заработка. Целью лонговых сделок — увеличение прибыли при повышении стоимости.

Если охарактеризовать эти термины простыми словами, то зашортить — это сначала продать, а потом выкупить, когда цена будет ниже, при этом получив доход. А лонговать — вначале купить, потом подождать, когда стоимость станет выше, и тогда уже продавать актив.

Короткие коммерческие операции, т.е. продажи без покрытия — это продажи акций, взятых в кредит у брокера под процент. На практике трейдер берет у брокера некоторое количество ценных бумаг или других инструментов торговли, продает и дожидается падения цены. Затем выкупает нужное количество и отдает брокеру вместе с его комиссией, а остальное забирает себе как прибыль.

При проведении шортовых сделок нужно учесть курс за прошлые периоды, ликвидность самого актива и поведение рынка, наличие тренда и флета — особого времени, когда цена стоит на одном месте.

Участники рынка, которые работают в долгосрочных периодах, используют лонги. Если они полагают, что стоимость бумаг будет повышаться, то закупают их с последующей продажей по более высокой цене. Трейдеры лонгуют на собственные деньги, приобретая актив и затем продавая, оставляя себе прибыль в виде разницы.

Шорт: что это означает в трейдинге?

Говоря проще, шортинг в терминологии трейдинга означает заработок на падении цены.

Почему позиция называется короткой? Объяснение лежит на поверхности: открыть ее (т. е. зашортить) можно только на короткое время, определенное договором с брокером.

Шортисты, торгующие на бирже, берут у брокера акции определенной компании под денежный залог, чтобы потом в короткий срок продать их на биржевом рынке. Как только желаемые акции упадут в цене, трейдер приобретает их в таком же количестве. Ценные бумаги, взятые взаймы у брокера, возвращаются ему же. А прибыль, полученная в результате их продажи и покупки, остается у шортиста.

Шорт

Термин “шорт” произошел от английского short – короткий. В разговоре используют разные вариации: короткая продажа, короткая сделка, короткая позиция, сделка шорт и пр.

Понятие короткой позиции

Шорт – это биржевая сделка, в результате которой инвестор хочет заработать на снижении котировок акций, которыми он не владеет, а берет в долг у брокера. Фактически это продажа активов, которых у инвестора нет.

Суть торговли в следующем. Инвестор предполагает, что котировки акции компании А будут снижаться. Он берет в долг необходимое количество ценных бумаг у своего брокера и продает их по текущей цене. Далее выжидает момент, когда котировки снизятся, покупает по сниженной цене и возвращает бумаги брокеру. Разницу в стоимости кладет в карман.

На словах выглядит все просто и понятно. Но на практике операция очень рискованная. О рисках мы еще поговорим ниже. Но главный из них – это то, что ни один инвестор не может с вероятностью 100 % знать, куда двинется котировка.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Иногда один твит большого политика может обрушить или возвысить как ценную бумагу, так и весь фондовый рынок. Тогда все выводы по фундаментальному или техническому анализу окажутся бесполезны. А иногда макроэкономические показатели указывают, куда двинется рынок. В этом случае инвестор должен обладать определенными знаниями, чтобы верно расшифровать их значения и определить направление.

Есть такое понятие – игра на понижение. На мой взгляд, оно отражает суть стратегии. Это игра в прогнозистов, аналитиков и просто любителей адреналина. Иногда получается выигрывать, а иногда и не везет. Стратегия шорт активно используется в трейдинге. Главное, чтобы инвестор шел на риск сознательно и был готов к проигрышу.

Механизм игры на понижение

Для понимания механизма игры на понижение приведу простой бытовой пример. Возьмем такой сезонный продукт, как сноуборд. Цена на него растет в преддверии зимы и падает в конце сезона. Допустим, вы берете у владельца сноуборд (он все равно у него простаивает, потому что тот пересел на горные лыжи) в декабре и продаете его. Когда наступает весна, покупаете аналогичный, но дешевле. Возвращаете соседу сноуборд. Разницу между ценой продажи и покупки берете себе.

Точно так же действует трейдер, который хочет зашортить акцию. Допустим, он прочитал аналитические отчеты экспертов, провел свои исследования и расчеты и определил, что компания Яндекс сильно переоценена и в ближайшем будущем ее ждет падение стоимости акций.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

На 3.12.2020 котировка равна 5 230 руб. Трейдер берет у брокера 100 акций в долг. Для этого надо:

- убедиться, что брокер дает ценные бумаги Яндекса для открытия короткой позиции;

- в торговом терминале обозначить количество и нажать кнопку “Продать”.

После открытия сделки на брокерском счете трейдера появится запись о поступлении 523 000 ₽ и минус 100 акций Яндекса. Через какое-то время прогнозы оправдались и котировка снизилась до 5 100 ₽. Инвестор покупает 100 бумаг на сумму 510 000 ₽ и возвращает их брокеру. Разницу в 13 000 ₽ (523 000 – 510 000) забирает себе. В примере не учтены комиссии брокера и биржи, налоги.

Посмотрите график Башнефти. Если кто-то из аналитиков предсказал, что в феврале 2022 г. начнется обвал цен, то на самом пике он мог продать акции за 1 860 ₽. А уже в марте ценные бумаги торговались по 1 041 ₽. Прибыль составила более 800 ₽ с одной штуки.

Особенности сделки шорт

Что нужно знать инвестору, если он хочет проводить сделки шорт?

- Не все ценные бумаги можно шортить

Список инструментов, по которым доступна короткая позиция, составляет брокер. Он может отличаться у разных посредников. Поэтому до оформления сделки лучше ознакомиться с перечнем ценных бумаг для шорта. Как правило, в него входят самые ликвидные акции российского фондового рынка.

- За услугу надо платить

За то, что брокер дает ценные бумаги в долг, он берет комиссию. Например, у ВТБ она равна 13 % годовых. Но если сделка осуществляется в течение одного торгового дня, то комиссия не взимается. За возможность выставить короткую позицию трейдер заплатит комиссию бирже и брокеру по самой сделке (смотрите свой тариф) и за получение акций в долг.

- Не нужно шортить перед дивидендной отсечкой

Некоторые компании выплачивают дивиденды. После закрытия реестра акционеров, которые получили право на получение дохода, котировки ценных бумаг компании падают примерно на величину объявленных дивидендов. Хорошая возможность до падения открыть короткую позицию, чтобы потом купить по более низкой цене и закрыть сделку шорт. Но заработать не получится.

Одни брокеры прямо запрещают открывать короткую позицию незадолго до дивидендной отсечки. Другие разрешают, но с уплатой дивидендов и налога с них. Объясню, что имею в виду.

Для того чтобы выдать трейдеру акции в долг, брокер берет их у другого инвестора (сделка РЕПО). Этот инвестор даже не подозревает, что его активами пользуется другой человек. Естественно, он рассчитывает на дивиденды и брокер их заплатит, только возьмет с трейдера-шортиста.

Что такое margin call

Margin call – требование брокера закрыть сделку или пополнить счет для покрытия убытка от сделки. Это может случится, если на счете трейдера сумма достигнет критической отметки и ее не будет хватать, чтобы купить и вернуть взятые в долг ценные бумаги.

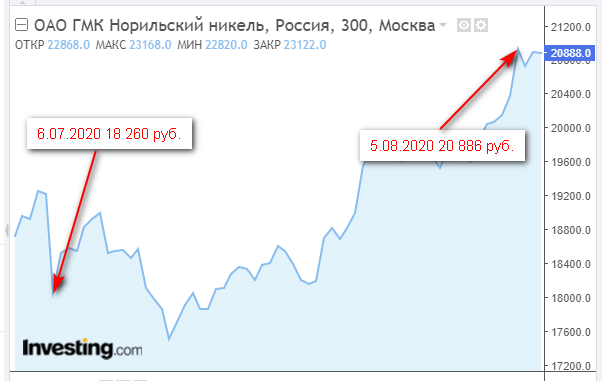

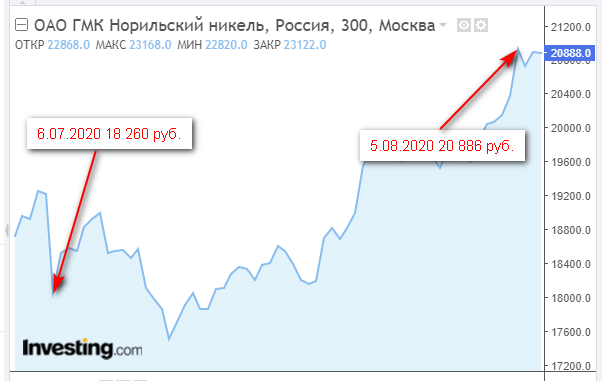

Рассмотрим реальную ситуацию. В мае 2022 г. на предприятии, которое принадлежит компании Норникель, произошла экологическая катастрофа с разливом нефтепродуктов. Ожидаемо, что акции рухнули в цене. Вряд ли кто-то из аналитиков мог предвидеть такое развитие событий и уйти в шорт.

Но ущерб, который определял Росприроднадзор, уже был ожидаем. Не исключаю, что некоторые инвесторы вошли в короткую позицию после объявления суммы штрафа в июле 2022 г. Но котировка упала незначительно буквально на несколько дней, а потом стала расти и продолжает это делать до сих пор. Кто не успел в короткое время купить подешевевшие акции, мог нарваться на margin call.

Например, на счете трейдера 200 тыс. ₽, а шорт открыт 6 июля на 10 акций по 18 260 ₽/шт. (182 600 ₽). Общий счет 382 600 ₽. Если инвестор пропустил время покупки на снижении с 8 по 14 июля, а протянул, например, до 5 августа, цена выросла до 20 886 ₽. И денег на счете уже не хватает для покупки ценных бумаг и возврата их брокеру. В этом случае трейдер может получить уведомление о внесении дополнительных средств.

Что такое шорт и лонг на форексе?

Форекс – это международный валютный рынок, на котором постоянно совершаются продажи и покупки ценных ресурсов (валюты, драгметалл, ценные бумаги и т. п.). Понятия short и long на рынке Форекс ничем не отличаются от биржевой терминологии.

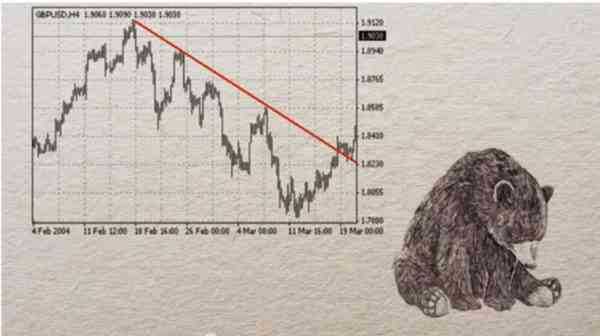

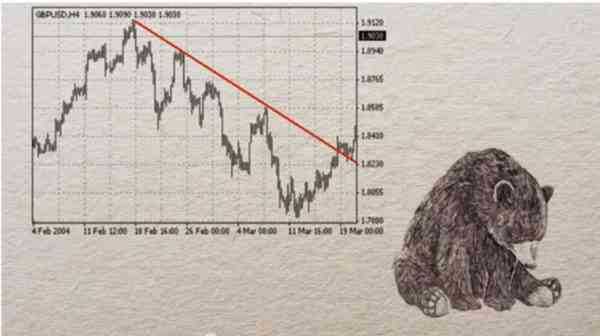

Шорт-сделка на Форексе открывается при продаже валютной пары. Например, если человек шортит пару GBP/USD (британский стерлинг и американский доллар). Лонг-сделка на Форексе открывается при покупке актива и закрывается, как только он продает его по повышенной стоимости.

Алгоритм действий трейдера при игре на понижение

Примерный алгоритм действий трейдера при игре в шорт выглядит следующим образом:

- Выбор инструмента для торгов. Предварительный анализ рынка. На этом этапе трейдер должен выбрать актив, который, по его мнению, может подешеветь в ближайшем будущем. Поэтому он должен искать признаки снижения цены на актив. Например, сигналом могут послужить плохие новости, связанные с выбранной компанией-эмитентом, ожидаемая плохая отчетность, инсайдерская информация и т.д.

- Обращение к брокеру с просьбой взять определенный финансовый инструмент в долг. В этом случае при закрытии сделки он должен заплатить фиксированную комиссию за такой кредит. Обычно она рассчитывается за каждый день. Поэтому трейдеру выгодно как можно быстрее закрыть сделку.

- Продажа полученного актива трейдером на рынке. Для этого он должен производить мониторинг рынка с целью контроля над ценой актива.

- Обратная покупка актива по минимальной стоимости (по мнению трейдера).

- Возврат актива брокеру.

Разница между покупкой и продажей актива является доходом трейдера от этой сделки. Разумеется, за вычетом комиссии брокера за предоставление кредитного плеча.

Таким образом, главный принцип действия при игре в шорт- продавать дороже, покупать дешевле. И именно в такой последовательности.

Однако на практике все не так просто. В реальной жизни трейдер сталкивается с множеством подводных камней. Ведь рынок может вести себя не так, как ожидает игрок.

Риски при шорте и лонге

На самом деле шортить куда более рискованно, чем открывать длинные позиции. Однако обе стратегии сопряжены с теми или иными рисками.

Главный риск при шорте – это попадание в большой убыток. Если возможная получаемая прибыль ограничена, то убыток – нет. Плюсом ко всему взятые у брокера акции берутся под процент. Это означает, что за каждый день, который трейдер шортит, с него списывается установленный процент. И если убыток станет критическим, шорт будет принудительно закрыт. Лучший расклад – это открытие и закрытие шорта в один и тот же день. В таком случаев не придется выплачивать ежедневный процент брокеру.

А риски лонга состоят в следующем:

- банкротство компании, чьи акции были куплены;

- неопределенное время ожидания. Оно может затянуться на очень долгий промежуток.

Однако преимущество лонга перед шортингом состоит в том, что убыток человека ограничен вложенной суммой денег. А при их потере не появится задолженности перед брокером.

Правила игры в шорт. Подводные камни

Для начала приведем другой термин, противоположный позиции шорт. Это – лонг. Войти в лонг (открыть длинную позицию) означает купить актив как можно дешевле в ожидании роста его стоимости. Когда она достигнет своего максимума (по мнению трейдера), то актив продается. При игре в лонг потенциальный убыток трейдера ограничен тем, что он может потерять максимум 100%. Это объясняется тем, что цена акции не может упасть ниже нуля. При этом потенциальная прибыль трейдера не ограничена. Так, рост, к примеру, акции может быть 200% или даже больше.

Но все меняется, когда трейдер играет в шорт! Его потенциальная прибыль ограничена. А убыток может оказаться любым. Поэтому такие сделки очень рисованы. Поэтому их не рекомендуется совершать новичкам. Обычно начинающие трейдеры начинают с открытия длинной позиции, т.е. входят в лонг.

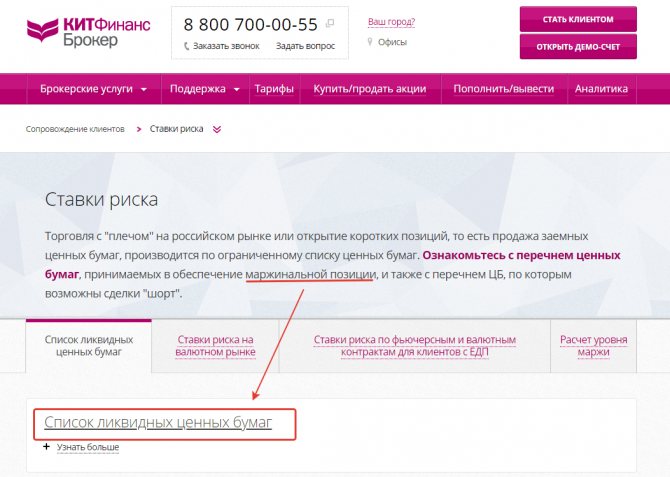

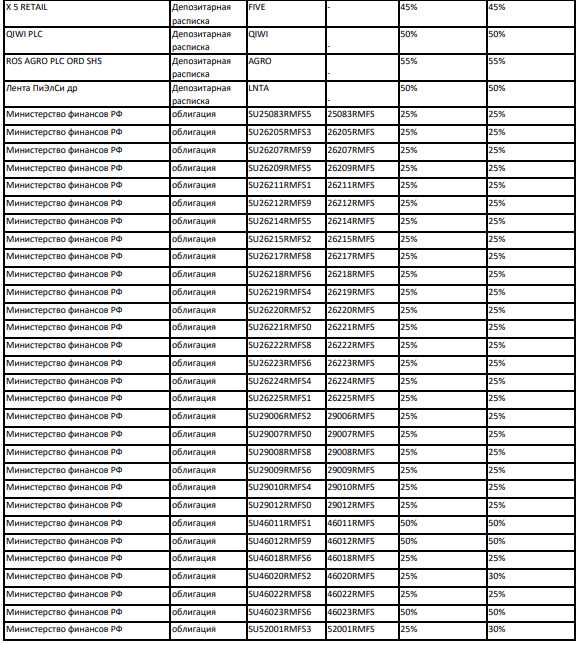

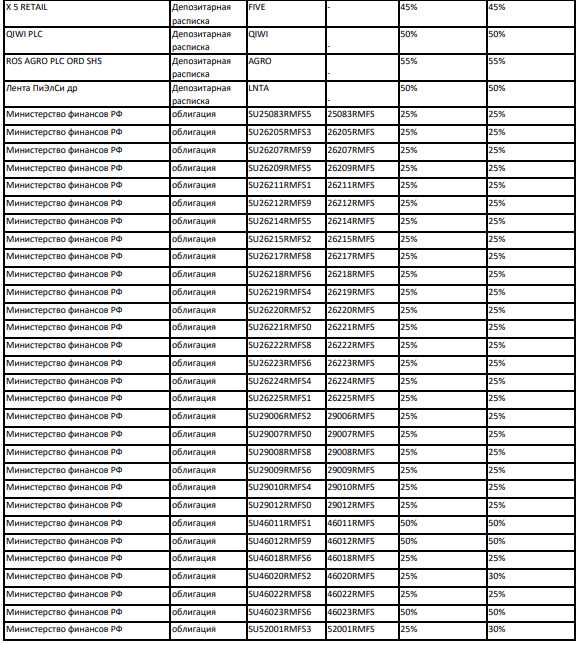

Контролируя риски, брокер предоставляет трейдеру в долг не все бумаги, а только те, которые входят в список. Он называется «специальный перечень маржинальных бумаг». В него входят те ценные бумаги, которые доступны для короткой продажи. Ознакомиться с этим перечнем можно на сайте брокера.

Для контроля рисков специалисты советуют при игре в шорт выставлять стоп-лоссы. Также не следует брать взаймы большие суммы.

Что значит зашортить акции на бирже, в трейдинге?

Шортить, зашортить, открыть шорт, Short – все эти сленговые выражения обозначают игру на понижение. То есть шортить на биржевом фондовом рынке – это продать заемные ценные бумаги, которые в ближайшем будущем упадут в стоимости, с целью их выкупа. Шортить падающие акции надо для получения дохода, который составляет разницу между первоначальной продажей и последующей покупкой актива. Активы, которые шортит трейдер, взяты в займ у брокера (под процент), поэтому, как только совершится покупка упавших акций, они возвращаются обратно брокеру. А прибыль остается у человека.

Однако надо понимать, что шортить – это не просто продавать и покупать. Надо рационально оценивать возможности, постоянно мониторить состояние экономики, курсы валют и т. п. А самое главное – надо уметь предугадывать. Ведь ни один прогноз не дает стопроцентной гарантии в том, что стоимость активов упадет.

Какие акции можно шортить на Московской бирже

Посмотреть можно список маржинальных бумаг на сайте вашего брокера. Обычно это можно найти в разделе “Маржинальные бумаги”:

- Маржинальные бумаги, предоставляемые брокером БКС

- Маржинальные бумаги, предоставляемые Сбербанком

- Маржинальные бумаги, предоставляемые брокером Кит-Финанc

Выбираем список таких бумаг для вашего уровня риска. Обычно рядовые частные трейдеры работают со стандартным уровнем риска.

Маржинальный список на сайте брокера Кит-Финанс. У других брокеров примерно все также.

Для визуального примера давайте посмотрим список маржинальных бумаг у брокера БКС. Это 54 акции.

| брокер | список маржинальных бумаг |

| БКС | ПАО «МКБ»,United Company RUSAL ПАО «МРСК Центра и Приволжья»,ПАО «Детский мир»,ПАО АФК «Система» ,ПАО «Аэрофлот» ,ПАО АК «АЛРОСА»,ПАО АНК «Башнефть»,ПАО АНК «Башнефть»,ПАО «Северсталь»,ПАО «Энел Россия»,ПАО «ФСК ЕЭС» X 5 RETAILПАО «Газпром»,ПАО ГМК «Норильский Никель»,ПАО «РусГидро»,ПАО «ИНТЕР РАО ЕЭС»,ПАО «НК ЛУКОЙЛ»Lenta Ltd ПАО «Ленэнерго»,ПАО «Группа ЛСР»ПАО «ММК» ПАО «Магнит», ПАО «Московская Биржа»,ПАО «Мосэнерго» ,ПАО «Мечел»,ПАО «Мобильные ТелеСистемы»,ПАО «ПАО «НОВАТЭК»,ПАО «ОГК-2» ,ПАО «ФосАгро»,ПАО «Группа Polymetal International «Распадская»,ПАО «НК «Роснефть», ПАО «Россети» ,ПАО «Ростелеком» ,ПАО «Сбербанк России», ПАО «Газпром нефть», ПАО «Сургутнефтегаз»,ПАО «Татнефть», ПАО «ТГК-1»,ПАО АК «Транснефть»,ПАО «Юнипро», ПАО Банк ВТБ PLLC Yandex N.V. |

У брокера Финам это 58 акций. Все можно зашортить без проблем в любое время.

Важно! Если вы не можете найти список маржинальных бумаг, то спросите у своего брокера. Вам подскажут, где его найти.

А в целом, вы всегда найдете на сайте брокерской компании полный список акций, доступных для шорта.

Следует отметить в список маржинальных инструментов входят еще депозитарные расписки и облигации.

Выписка из списка маржинальных инструментов брокера БКС

Встать в лонг: что это означает?

В переводе «long» — это «длинный». Как уже рассмотрено выше, при позиции лонг ставка делается на повышение стоимости купленных акций. Проще говоря, сущность лонга — дешево купить и дорого продать.

Встать в лонг – это операция по открытию длинной позиции, то есть сделки по покупке акций. Своего рода игра на повышение.

В чем преимущества лонга? Во-первых, нет временных ограничений и процентных обязательств. Человеку не придется платить брокеру за занятые активы и разные комиссии. Во-вторых, нет ограничения в прибыли. Если при шорте доход составляет только разница между двумя суммами, то при грамотном открытии лонг-позиции прибыль может составить очень-очень большие деньги.

Можно ли одновременно открывать лонги и шорты?

С технической точки зрения, человек может одновременно открыть «long» и «short». Например, любой трейдер может открыть длинную позицию — приобрести 50 акций компании на фондовом рынке. Кроме того, одновременно он может открыть и короткую позицию вообще на другом активе.

Но, что в итоге?

Трейдер таким образом при грамотном подходе может остаться в нуле. Потери лонга компенсируются прибылью шорта, и наоборот. Но так бывает не всегда, и тем более ни тогда, когда вам это надо.))

Правда, такие ходы используются для перекрытия рисков: если на одном рынке будет «short», а на другом — «long» сделки скомпенсируют ценовые риски.

Этой комбинацией также пользуются арбитражники — трейдеры. Они покупают актив за дешевую цену на одной бирже, а затем продают ее на другой, тем самым получая прибыль за разницу.

Если же трейдер просто торгует и акциями и фьючерсами и его торговая стратегия не преследут целей, описанных выше, то варианты событий могут быть такие:

- Он может также компенсировать убытки одной сделки прибылью другой

- Получить убытки и на лонге одной позиции и на шорте другой позиции

- Получить прибыль на обоих сделках

- Получить колоссальные убытки от этих двух сделок, не рассчитав заранее риски потерь.

Что значит короткая позиция на бирже?

Короткая позиция по займовым ценным бумагам подразумевает продажу и дальнейшую покупку падающих в цене активов, чтобы извлечь прибыль от разницы между этими суммами. Короткая продажа взятых у брокера акций оправдана только в случае, когда есть уверенность в том, что их стоимость вот-вот упадет.

Торговля на бирже короткими позициями станет прибыльной только тогда, когда трейдер шортит продуманно: уделяет достаточно времени мониторингу и анализу, оценке рисков и т. п.

По каким ценным бумагам возможен шорт

Для того, чтобы открыть шорт, короткую позицию, надо оговорить это заранее с брокером. Не по каждой ценной бумаге это получится, потому что их надо предварительно одалживать. Как правило, шорт возможен по наиболее ликвидным акциям, так называемым «голубым фишкам».

В любом случае, решившись на шорт, клиенту надо быть уверенным, что в любой момент ему удастся закрыть позицию, купив обратно ценные бумаги. Отсутствие торгов по тому или иному активу делает подобную операцию в разы более рискованной.

Как открыть короткую позицию?

Технический алгоритм, по которому шортят трейдеры, выглядит так:

- человек берет у брокера актив взаймы и продает его на биржевом рынке (пока его стоимость высока). Выставить заявку на продажу актива и означает начать «шортить»;

- как только произошло падение стоимости актива, человек покупает его уже по новой сниженной цене. Затем возвращает займовый актив обратно брокеру. Выставление заявки на покупку актива – это закрытие короткой позиции;

- Оставшаяся в результате сумма – прибыль со сделки.

Как происходят сделки лонг

С ними все просто. Трейдер покупает определенный финансовый инструмент и ждет, пока он не подорожает. Например, если бы я купил доллары по 30 рублей, а потом продал по 75 – это была бы сделка «лонг».

На первый взгляд может показаться, что лонговые сделки – это золотая жила. Просто покупаешь что-то и ждешь, ждешь, ждешь, чтобы потом продать и заработать.

На самом деле все немного сложнее. Если вы покупаете на бирже какой-то финансовый инструмент и не продаете его в течение дня – вам будут начисляться комиссии. Например, на валютном рынке Форекс начисляются свопы за каждый «перенос позиции» с одного дня на другой.

То есть может получиться так. Вы что-нибудь купите, будете очень долго держать, цена так и не вырастет. Вы продадите по той цене, которая изначально была, но при этом потеряете деньги на комиссиях.

Как заработать на шорте?

Есть два действенных способа прибыльно шортить:

- Непосредственно шортить акции (короткая продажа). Несмотря на высокий риск, стандартная схема используется большим числом инвесторов.

- Выжидание снижения стоимости ликвидных акций. Такой способ шортить направлен на получение косвенной прибыли, то есть не запланированной заранее.

Короткая позиция: как шортить CFD?

CFD (или контракт на разницу) позволяет трейдерам спекулировать на росте и падении рынка, не владея при этом базовым активом.

CFD

– это контракт между двумя сторонами (трейдером и брокером), по истечении которого обе стороны совершают обмен разницей между ценой открытия и ценой закрытия контракта.

Простота открытия и закрытия позиций по сравнению с другими торговыми инструментами является лишь одной из причин, почему короткие позиции по CFD очень популярны.

Это не так легко, как кажется, но торговля шорт-позициями по CFD имеет целый ряд преимуществ:

✔️ Кредитное плечо

: розничный трейдер может торговать позициями, превышающими баланс его счета в пять раз, в то время как профессиональный трейдер – в двадцать раз.

✔️ Торговля в любом направлении

: открывайте длинные или короткие позиции на любом рынке. Никаких дополнительных комиссий за открытие коротких позиций нет.

✔️ Расширенные инструменты управления рисками

: используйте ордера стоп-лосс и тейк-профит для минимизации риска.

✔️ Доступ к глобальным фондовым рынкам

: торговля CFD на рынках США, Европы, Великобритании

Наличие подходящих инструментов прямо под рукой чрезвычайно важно для трейдеров, работающих на глобальных рынках.

В Admirals мы предоставляем возможность инвестирования и торговли акциями, ETF, CFD на акции и другие активы. Готовы совершить первую шорт сделку? Начните торговать уже сегодня, нажав на кнопку ниже! ▼▼▼

НАЧАТЬ ТОРГОВЛЮ

В каких ситуациях Short не оправдан?

Рисковать надо разумно, поэтому в следующих ситуациях шортить не нужно:

- Шортить, чтобы получить выручку для приобретения желаемых активов. Если человек взял у брокера акции и планирует вырученные с их продажи средства вложить в другой актив, появляется высокий риск того, что актив поведет себя непредсказуемо. А потеряв деньги, человек не сможет вернуть своему брокеру займовые акции.

- Шортить во время выплаты дивидендов.

- Шортить, когда нет уверенности в падении стоимости акций. Если «прогадать», можно не только потерять вложенные деньги, но и влезть в большую задолженность перед брокером.

Когда лучше открывать короткие позиции?

К сожалению, никто не может предсказать будущее. Тем не менее, существуют некоторые варианты развития событий, когда короткие позиции на акции могут оказаться прибыльными, например, в следующих случаях:

#1. Финансовый кризис

Помните финансовый кризис 2008 года? А как насчет «технического пузыря» 2000 года? Ну и, конечно, самый актуальный сейчас – кризис, вызванный пандемией коронавируса во всем мире. Подобные ситуации случаются, хотя и не так часто, тем не менее, главное – это быть готовым к подобному развитию событий и знать, что делать.

#2. Скандалы среди компаний

Подобные события случаются чаще, чем финансовые кризисы. Помните скандал с Volkswagen в 2015 году?

Источник: Admirals MT5 Supreme Edition, #VOW, Monthly – Диапазон данных: с 1 мая 2012 г. по 24 января 2022 г. по состоянию на 24 января 2022 г. Обратите внимание: представленные данные ссылаются на прошлые показатели и не являются надежным индикатором будущих результатов.

Поле красного цвета выделяет месячные бары падения акций Volkswagen во время скандала, связанного с занижением уровня выброса выхлопных газов их автомобилями. Это падение обнулило рост цены за три года. При наличии подходящей платформы и торгового инструмента для открытия короткой позиции вы могли бы удачно применить торговую стратегию в данной ситуации.

#3. Плохой отчет о доходах компании

Каждый квартал публичные компании публикуют отчеты о своих доходах. Аналитики дают свои делают прогнозы относительно будущих доходов и прибыли на акции. Если результаты компания не оправдывают эти ожидания, некоторые трейдеры начинают продавать свои акции, а некоторые – открывать новые короткие позиции.

После серии плохих отчетов о результатах деятельности цена на акции компании может начать нисходящий тренд.

Источник: Admirals MT5 Supreme Edition, #AA, Weekly – Диапазон данных: с 1 января 2022 г. по 24 января 2022 г. по состоянию на 24 января 2022 г. Обратите внимание: представленные данные ссылаются на прошлые показатели и не являются надежным индикатором будущих результатов.

На скриншоте выше представлен график Alcoa, шестого крупнейшего в мире производителя алюминия. После того, как в течение большей части 2022 года цены росли, в середине 2022 года акции начали падение. Если трейдер способен мыслить гибко и знает, как шортить в подобной ситуации, он может потенциально получить хорошую прибыль.

Покупать или продавать?

Даже никогда не имевшие опыт торговли знают принцип «купил дешево — продал дорого». Долгие годы именно это наставление было основной целью всех биржевых участников. Купить, открыть «вдолгую», или зайти «в лонг» — множество определений. Характеризуют один тип операции на бирже — покупку актива. Обратная приобретению операция — продажа, вход «в короткую», открытие «шорта». Всего несколько десятков лет назад «зашортить» было невозможно, предварительно не купив актив. Теперь же обе операции могут быть открыты независимо друг от друга, где смотреть подобные опции будет показано далее. Но в целом фиксация результата происходит после использования именно тандема противоположных операций. И ордер остается открытым, пока по нему не создается обратная существующей заявка такого же количества актива.

Классификация на длинные и короткие своим появлением обязана фондовой площадке. Тогда покупка производилась на долгий период, а шорт использовался кратковременно как способ фиксации профита. Схема заключалась в следующем:

- покупка актива с прицелом на рост котировок

- ожидание благоприятного развития событий

- фиксация прибыли

Спустя некоторое время возможностей покупки стало не хватать и брокеры начали предлагать своим клиентам маржинальное кредитование в форме коротких ордеров. В подобных ситуациях разрешается продавать высоколиквидные бумаги, не имея их на своем балансе. Чаще всего речь идет о «голубых фишках» — наиболее оборачиваемых акциях. Такие инструменты можно реализовать в любой момент времени, поэтому риски потери средств минимальны для брокерского дома. А клиенты могут входить на любом тренде. Появление возможности торговли в шорт открыло путь ко множеству стратегий диверсификации рисков. Речь идет о хеджировании, когда открытая рыночная сделка страхуется от развития событий не в пользу трейдера путем открытия противоположного ордера по другому инструменту. Либо входом в обратном направлении.

Также известна практика «боксинга», когда одновременно открываются две одинаковые позиции по одному и тому же активу с идентичным объемом. Стратегия позволяет открыться во время неопределенности биржевой толпы, выждать принятия консенсуса, который затем выражается в движении цены. Когда тренд определился с вектором движения, сделка, открытая против него, ликвидируется с минимальным убытком. Второй ордер из «коробки» продолжает развиваться, принося профит.

В настоящее время длительность сделок никак не коррелирует с их направлением. Лонг и шорт в трейдинге могут иметь одинаково продолжительные сроки удержания.