Допэмиссия акций – это один из способов привлечения средств на развитие предприятия. Процедура строго регламентирована законодательством о фондовом рынке. Порядок проведения дополнительной эмиссии акций прописан в ст. 19 Закона № 39-ФЗ от 22.04.1996 г. «О рынке ценных бумаг».

Необходимость увеличения уставного капитала может быть вызвана различными причинами. Наиболее распространенная причина – приобретение активов, которые будут использоваться в деятельности предприятия.

В этой статье мы разберем понятие и механизм допэмиссии акций: как и в каких случаях она проводится, а также влияние на доходы крупных и мелких инвесторов.

Что такое дополнительная эмиссия акций FPO (допэмиссия)

Чтобы разобраться, что такое допэмиссия акций, вспомним само понятие эмиссии. Эмиссия – это выпуск ценных бумаг. Если компания выпускает облигации – это одна из разновидностей кредитования: предприятие берет в долг средства покупателей ценных бумаг, обязуясь впоследствии выкупить облигации с процентами. Размещая акции, предприятие привлекает источники бесплатного финансирования – средства инвесторов. Впрочем, не совсем бесплатного: инвесторам нужно выплачивать дивиденды при условии, что компания по итогам года получит прибыль.

Первичная эмиссия (англ. IPO – Initial Public Offering – начальное публичное предложение) – это процесс первичного размещения ценных бумаг на бирже. Акции могут продаваться как по открытому типу (всем желающим), так и по закрытому (для определенного круга лиц).

Дополнительная эмиссия (англ. FPO – Follow-on Public Offering – следующее публичное предложение) – это выпуск ценных бумаг в дополнение к уже имеющимся.

Например, уставный капитал акционерного общества состоит из 1000 акций номиналом по 100 руб. каждая. Таким образом, размер уставного капитала составляет 100 000 руб. Совет директоров принимает решение об увеличении уставного капитала на 20% путем проведения допэмиссии. После этого количество ценных бумаг составит 1200 шт., а размер уставного капитала – 120 000 руб.

Если акционер владеет бумагами в количестве 10 штук, до проведения процедуры его доля составляла 1%. После допэмиссии его доля уменьшится до 0,833% (10/1200). Безусловно, это негативно скажется на его доходе, а также, скорее всего, снизит рыночную стоимость ценной бумаги.

В целях защиты интересов инвесторов процесс проведения дополнительного выпуска контролируется государством в лице ФКЦБ (Федеральной комиссии по ценным бумагам) путем проведения ревизии, в ходе которой должно быть подтверждено экономическое обоснование допэмиссии.

Сразу же возникает вопрос: допэмиссия акций – это хорошо или плохо? Ответ напрашивается такой: для компании – хорошо, т.к. процедура позволит привлечь бесплатные источники финансирования, а вот для инвестора – скорее плохо. Так ли это однозначно – будем разбираться дальше.

В каких случаях компании инициируют проведение допэмиссии

Компания, на своей усмотрение, при первой же необходимости может начать допвыпуск. Например:

- Когда требуются средства для погашения долга.

- При выходе на биржу, чтобы повысить интерес, привлечь внимание к себе.

- Для того, чтобы за вырученные деньги купить другой бизнес (предпринимательские сделки М&A).

При любом основании порядок процедуры будет общим. Инициирует допвыпуск совет директоров (наблюдательный совет) АО, принимая соответствующие решения.

Процедура дополнительной эмиссии акций

Допэмиссия акций – это процесс, который проходит в несколько этапов. Рассмотрим каждый в отдельности.

Принятие решения о дополнительном выпуске

Решение принимается одним из способов:

- советом директоров;

- путем проведения общего собрания участников.

Способ принятия решения закреплен в уставе общества. По итогам голосования оформляется протокол, где указываются параметры:

- количество ценных бумаг;

- цена;

- способ размещения;

- способ оплаты.

Если решение о допэмиссии принимается советом директоров, то цена размещения определяется по рыночной стоимости. Для этих целей привлекаются оценочные компании.

Утверждение принятого решения

Решение утверждается в течение шести месяцев после принятия. Тогда же создается проспект эмиссии. Этот документ содержит характеристики ценных бумаг, перечисленные выше. Изготовление проспекта допэмиссии обязательно в следующих случаях:

- открытое размещение;

- закрытая подписка с числом участников более 500;

- сумма допэмиссии превышает 50 000 МРОТ.

Утвержденное советом директоров решение, а также проспект эмиссии направляются на государственную регистрацию.

Регистрация решения

Регистрацию проспекта допэмиссии проводит Центробанк в срок до одного месяца. Возможно представление документов в электронном виде с получением электронной отметки о регистрации.

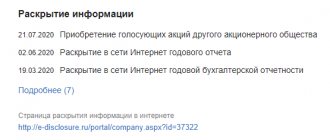

При подготовке к регистрации допэмиссии собирается пакет документов, включающий учредительные документы, бухгалтерскую отчетность, справки из ФНС и др. В целях экономии времени можно поручить процедуру специализированным организациям, сотрудники которых заполнят все нужные формы.

Размещение вновь выпущенных акций

Размещение происходит таким образом: действующие инвесторы имеют преимущественное право покупки, в случае отказа бумаги продаются всем желающим.

Цена размещения определяется по следующим критериям:

- не ниже балансовой стоимости;

- не выше цены на вторичном рынке.

Эти требования установлены для защиты прав акционеров. Чтобы понять, как это работает, вернемся к нашему примеру с условиями:

- общее количество бумаг – 1000 шт.;

- балансовая стоимость одной акции – 100 руб.;

- по допэмиссии выпущено 200 акций номиналом 100 руб.

Итак, номинал акции – 100 руб. На рынке бумаги продаются по 600 руб. Цена допэмиссии должна располагаться в этом диапазоне. Предположим, акции были размещены по 550 руб. за каждую. Тогда инвестор, владеющий пакетом в размере 20% (200 акций), чтобы сохранить свою долю неизменной в процентном соотношении, должен докупить 40 бумаг по 200 руб., что обойдется в 22000 руб.:

1200*20%=240 шт.

(240-200)*550=22000 руб.

Если бы бумаги размещались по цене ниже номинала, то теряется смысл допэмиссии: уставный капитал тогда не будет иметь источников финансирования. При цене размещения выше рыночной действующим акционерам будет выгоднее перекупить акции, обращающиеся на фондовой бирже, чем приобретать по допэмиссии. А это напрямую приведет к спекуляции, и в результате разрыв между ценой размещения и рыночной стоимостью будет увеличен.

Регистрация отчета о проведенном дополнительном выпуске

После того, как бумаги размещены, Центробанк регистрирует результаты допэмиссии. Далее следует выполнить ряд процедур:

- Внесение изменений в устав.

- Объявление о закрытии допэмиссии.

- Отражение результатов в бухгалтерском учете: проводки по изменению величины уставного капитала и состоянию расчетов с учредителями.

Внесение изменений в устав компании-эмитента и их регистрация

Изменения в уставе также регистрируются в установленном порядке. Эмитент обращается в регистрирующий орган (ФНС), который вносит изменения в Единый государственный реестр юридических лиц (ЕГРЮЛ). После этого эмитент получает новую выписку из ЕГРЮЛ, где отражены изменения, внесенные в устав: размер и структура капитала, состав учредителей.

Как учитывать дополнительные акции

В бухгалтерских данных изменения в УК отражаются на момент их госрегистрации, а не на дату решения о выпуске акций.

Основные проводки будут такими:

- Дт 51, 50, 10 и др. Кт 75 – получены финансовые средства, имущество в счет оплаты дополнительных акций.

- Дт 75 Кт 80 – отражено увеличение УК на дату гос. регистрации.

Эти проводки имеют место, если акции оплачены ценой, равной их номинальной стоимости.

Если цена акций превышает номинальную стоимость, эмиссионный доход отражается проводкой Дт 75 Кт 83-1. Дополнительный выпуск акций не оказывает влияния на налоговую базу по налогу на прибыль, «упрощенному» налогу.

Стоимость имущества, внесенного за акции, при этом можно учесть в расходах по налогу на прибыль. Стоимость имущества, которым они оплачивались, равна подтвержденным документально расходам по покупке, приобретению – для граждан либо иностранных организаций. Кроме того, имущество должен оценить независимый эксперт. В расходы по прибыли безопаснее взять меньшую сумму.

Если имущество вносится российским юрлицом, оно оценивается по остаточной стоимости в налоговом учете (ст. 277 п. 1 п.п. 2 НК РФ). Если в счет оплаты акций вносится имущество, то НДС по нему нужно восстановить и, соответственно, принять к вычету другой стороной (ст. 251 НК РФ, п.1-3.1).

Тезисно

- Акции выпускают дополнительно с целью увеличения уставного капитала, привлечения инвестиций. Чаще всего размещение акций происходит через механизм открытой или закрытой подписки на акции. Ограниченному или неограниченному кругу лиц предоставляется возможность приобретения акций за деньги или после оплаты имуществом.

- Общий порядок дополнительного выпуска и распространения акций включает в себя регистрационные процедуры в ЦБ РФ. Он изложен в «Стандартах эмиссии ценных бумаг» ЦБ РФ и в ФЗ «Об АО».

- В бухгалтерском учете дополнительный выпуск отражается после госрегистрации изменений устава на счетах 75, 80, 83.

- Дополнительное размещение акций не ведет к увеличению налоговой базы по налогу на прибыль. В то же время внесенное за акции имущество покупатель при определенных условиях может учесть в расходах.

Как допэмиссия влияет на стоимость акций

Поскольку дополнительная эмиссия акций приводит к увеличению их количества, соответственно, увеличивается и предложение, из-за чего цена падает.

Таким образом, допэмиссия акций компании приводит к снижению котировок на фондовой бирже. Причины две – повышение предложения и снижение доходности на одну ценную бумагу.

Наиболее негативно допэмиссия сказывается на мелких акционерах. В связи с этим процесс контролируется государством.

Что такое обратный выкуп?

Справка. Обратный выкуп запускает последовательную цепочку событий. Уменьшается количество акций, затем повышается прибыль на акцию, следом увеличивается дивиденд, и впоследствии компания повышает свою привлекательность для инвесторов, растет капитализация (акции растут).

Выгодополучателями становятся акционеры. Указанная выше цепочка событий вероятна, но не гарантирована. На фондовом рынке не всегда ценные бумаги дорожают после такой процедуры. Если АО не выплачивает дивиденды, то акционеры никакого эффекта от увеличения собственных долей не ощутят.

Несмотря на выгоду обратного выкупа (Buyback), не все могут провести процедуру, и не в каждом случае результатом будет выгода. Требуются свободные деньги, а также уверенность в инвестиционной привлекательности сделки.

Рассмотрим целесообразность обратного выкупа на реальных примерах:

Обратный выкуп позволяет избавиться от излишков денежных средств на счетах в качестве профилактики инфляции, резких перепадов курса. Увеличивая свои доли, организации упрочняют контроль над собственным бизнесом.

Законодательное регулирование

- Решение о проведении допэмиссии выносится советом директоров или общим собранием акционеров.

- Действующие акционеры имеют преимущественное право покупки.

- Цена размещения должна быть выше номинала и чуть ниже рыночной стоимости.

- Обязанность эмитента по выплате дивидендов по привилегированным акциям, выпущенным по допэмиссии, сохраняется вне зависимости от финансового результата деятельности компании.

Эти нормы содержатся в Законах:

- 208-ФЗ от 26.12.1995 г. «Об акционерных обществах» (в последней редакции);

- 39-ФЗ от 22.04.1996 г. «О рынке ценных бумаг» (в последней редакции).

К чему приводит дополнительная эмиссия акций

Сформулируем последствия допэмиссии в таблице. Позитивные изменения выделены зеленым цветом, негативные – красным:

| Для эмитента | Для крупных акционеров | Для мелких акционеров (без права голоса) |

| Привлечение средств | Размытие долей в уставном капитале | |

| Увеличение уставного капитала | Снижение прибыли на акцию | |

| Падение рыночной стоимости ценных бумаг | Возможность приобрести бумаги по цене ниже рынка | |

| Снижение инвестиционной привлекательности | Имеют возможность повлиять на процесс, устанавливая цену размещения | Не имеют возможности повлиять на цену |

С какой целью проводится дополнительная эмиссия

На самом деле такая эмиссия преследует вполне прозрачные мотивированные цели – увеличение доли акций в свободном обращении

(

free float), получение новых средств, которые впоследствии не нужно будет возвращать.

Привлекая средства, АО не имеет обязательств по обратному выкупу этих ценных бумаг. Вопрос о выплате дивидендов решают мажоритарии, а при ухудшении финансового положения компании они могут попросту не начисляться.

Новые средства требуются обычно в фактически безвыходной ситуации. Например, когда АО категорически не устраивают (не по силам) условия кредитования, отсутствует возможность получения займов и т. п. Вырученные при допэмиссии деньги идут, прежде всего, на развитие деятельности, модернизацию, расширение, прочие нужды АО.

Допэмиссия изначально проводится с целью пополнения, укрепления УК. Согласно нормам ФЗ РФ № 208 акционеры имеют первоочередное преимущество по приобретению акций, но в пределах своей доли. Это позволяет сконцентрировать бразды правления в руках у мажоритарных акционеров.

Напомним: мажоритариями называют тех, кто владеет крупным пакетом данных ценных бумаг (больше 25%).

Миноритарные акционеры (миноритарии) – те, кто владеет малым пакетом, около 5%. Они имеют преимущество при покупке новых ценных бумаг. Но далеко не все покупают их, а некоторые и вовсе не могут это сделать. Тогда их выкупают можаритарии, увеличивая тем самым свою долю и усиливая контроль над компанией.

Что означает допэмиссия для частного инвестора

Мы уже выяснили, что дополнительная эмиссия акций – это, скорее, плюс для крупного акционера и минус для мелкого. А что делать новому инвестору, который ранее не имел бумаг этой компании и думает о покупке?

Прежде всего, следует учитывать очевидное: если компания приняла решение о дополнительном выпуске – это с большой вероятностью указывает на финансовые затруднения. И не столь важна причина увеличения уставного капитала – развитие бизнеса или требования государства. Если общество привлекает средства извне, значит, своих денег на данный момент немного.

Я бы не рекомендовала приобретать бумаги сразу после размещения на бирже. Известно, что для начала следует посчитать прибыль на акцию. Для этого чистую прибыль нужно разделить на общее количество ценных бумаг. Благодаря этому вы будете примерно представлять, какая сумма полагается вам.

Но для того, чтобы узнать размер чистой прибыли, необходимо подождать до публикации финансовой отчетности. То есть, до начала года, следующего за тем, в котором была проведена допэмиссия.

Так допэмиссия – это хорошо или плохо?

Чаще допэмиссию проводят тогда, когда в компании не всё хорошо. Ведь если у компании всё идёт хорошо, то на развитие деньги можно брать из прибыли – можно прекрасно обойтись и без допэмиссии, избежав размытия акционерного капитала.

Поэтому задавать вопрос «Допэмиссия – это хорошо или плохо?» равнозначно тому, что спрашивать «Лекарство – это хорошо или плохо?». Конечно же, лекарство – это хорошо. Оно позволяет оздоровить пациента. А вот то что пациент болеет – это, конечно же, плохо.

И, на мой взгляд, если инвестор сидит в акциях компании, и продаёт её на новости о допэмиссии – это не очень хороший инвестор. Значит до того как «пациент попросил лекарство», он и не догадывался, что «пациент болен». Либо «пациент» это очень тщательно скрывал, но хороший инвестор должен уметь видеть такого «пациента» насквозь. Надеюсь, метафора ясна.

И ещё здесь хочу добавить. Где то встречал такую позицию – «Допэмиссия – это хорошо для компании, но плохо для инвестора». На мой взгляд, это некорректное заявление, хотя доля истины в нём есть. Хочется – «А что есть компания? Это правление, или может здание главного офиса?». Нет, компания – это инвесторы, которые держат акции. То есть, как допэмиссия может быть полезна для компании, но вредна для инвестора, если инвестор – это часть компании?! Но, как я сказал, зерно истины в этом, всё же, есть – краткосрочным и миноритарным инвесторам, а также «случайным пассажирам», допэмиссия, обычно не на руку. А вот долгосрочным и мажоритарным – вполне на руку.

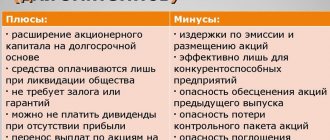

Преимущества и недостатки допэмиссии

Допэмиссия акций – это один из методов финансирования, который имеет как достоинства, так и недостатки. Чем она может быть полезна?

- Бесплатные деньги, которые можно использовать для приобретения активов, погашения долгов, покупки долей в бизнесе и других целей.

- Увеличение уставного капитала, которое может быть продиктовано как изменениями в законодательстве, так и другими нуждами, например, улучшением показателей отчетности для инвесторов.

- Приток новых акционеров. С увеличением количества ценных бумаг появляются новые лица, претендующие на долю в компании. Впрочем, это может иметь и негативные последствия.

К негативным последствиям следует отнести:

- Снижение стоимости акций на бирже: допэмиссия прерывает срок владения акциями, поскольку они дешевеют.

- Решение о допэмиссии зачастую принимается большинством мажоритариев, которые преследуют свои личные интересы, не всегда совпадающие с интересами бизнеса.

- Появление случайных лиц в структуре управления акционерным обществом.

- Затраты на выпуск и регистрацию допэмиссии.

- Обязанность эмитента выплачивать дивиденды по привилегированным акциям сохраняется, независимо от того, будет ли компания работать с прибылью.

Негативные последствия допэмиссии

Больше всего дополнительная эмиссия вредит интересам держателям относительно небольших долей акций компании — миноритарным акционерам. Простые держатели незначительных пакетов акций зачастую не имеют реальной возможности предотвратить этот процесс. Хотя решение и принимается на общем собрании акционеров (если иное не прописано в уставе общества), но из-за размытости долей и несогласованных действий миноритариев, основной вес здесь имеют именно голоса мажоритарных акционеров. А мажоритарии, как уже говорилось выше, зачастую действуют не столько в интересах компании, сколько блюдут собственные корыстные интересы (и не всегда интересы компании совпадают с интересами отдельно взятых мажоритарных акционеров).

Что происходит с уже существующими акциями компании при проведении их дополнительной эмиссии? Всё просто. Допустим вы владеете десятью акциями стоимостью по 1500 рублей каждая. При этом вы являетесь собственником определённой доли в бизнесе компании-эмитента (при общем количестве акций в 100000 штук, ваша доля в компании будет составлять (10/100000)х100%=0,01%) и, соответственно, вы можете рассчитывать на соответствующую долю в прибыли (в виде дивидендов).

А после того как будет осуществлена дополнительная эмиссия акций (пускай будет выпущено ещё 20000 акций), произойдут следующие изменения:

- Снизится доля в бизнесе приходящаяся на каждую акцию. Если ранее она составляла 0,001% ((1/100000)х100%), то теперь она будет равняться 0,0008% ((1/120000)х100%);

- Соответственно уменьшится и размер дивидендов выплачиваемых на каждую акцию;

- Всё это закономерно приведёт к снижению рыночной стоимости акций, она уменьшится пропорционально тому количеству, которое было вновь выпущено. То есть, в нашем случае, если количество акций увеличилось в 1,2 раза, то их цена снизится тоже примерно в 1,2 раза и будет составлять величину в районе 1250 рублей**.

Как видите, для обычных акционеров компании, владеющих небольшими долями в ней, дополнительная эмиссия — процедура весьма малоприятная так как она может значительно снизить стоимость их доли и размер получаемых дивидендов.

Поэтому, для того чтобы по возможности снизить негативные последствия дополнительной эмиссии акций и защитить права миноритарных акционеров, российское законодательство вводит целый ряд правил и ограничений применяемых по отношению к данной процедуре.

** Здесь следует понимать, что рыночная стоимость акций зависит от многих факторов, а потому её значение как правило всегда отличается от рассчитанного подобным образом.

Пример допэмиссии и ее последствий

В 2010 г. ПАО «Россети» приняло решение о привлечении капитала за счет дополнительной эмиссии акций. Далее было проведено еще несколько дополнительных выпусков. Соберем в таблице данные о том, как менялась рыночная стоимость акций в результате допэмиссий.

| Номинал, руб. | Общее количество ценных бумаг с учетом допэмиссий, шт. | Цена размещения, руб. | Рыночная стоимость, руб. | |

| До проведения допэмиссии (декабрь 2008) | 1,00 | 41 041 753 984 | — | 1,55 |

| Май 2010 | 1,00 | 42 964 067 081 | 4,14 | 4,14 |

| Ноябрь 2011 | 1,00 | 47 871 694 416 | 3,08 | 2,91 |

| Декабрь 2012 | 1,00 | 57 247 302 465 | 2,16 | 1,98 |

| Июнь 2013 | 1,00 | 161 078 853 310 | 2,79 | 1,07 |

| Октябрь 2015 | 1,00 | 195 995 579 707 | 1,00 | 0,45 |

Как видите, за 7 лет стоимость ценных бумаг снизилась более чем на 70%. При этом в собственности государства находится почти 90% акций (данные на 2022 г.). Таким образом, акции ПАО «Россети» не представляют особого интереса для частных инвесторов.

Пример того, какие последствия могут быть у допэмиссии

Предположим, у АО 1 млн акций. Совет директоров инициировал их допвыпуск (на 10%). Суммарно число ценных бумаг возрастет до 1,1 млн. На часть их могут претендовать миноритарии, мажоритарии.

Если у акционера 10 000 акций (1%), то после допвыпуска, если он не воспользуется правом на покупку этих ценных бумаг, его доля уменьшается следующим образом: 10 000 / 1,1 млн = 0,909%.

Отсюда видно, что в результате допэмиссии отмечается:

- Увеличение общего количества акций, УК (с 1 млн до 1,1 млн.).

- Уменьшение доли акционера до 0,909% (размытая доля).