Типы и параметры скользящей средней

Существует четыре наиболее популярных скользящих средних:

- Простая скользящая средняя — SMA или просто MA.

- Экспоненциальная скользящая средняя — EMA.

- Сглаженная скользящая средняя — SMMA.

- Линейно-взвешенная скользящяя средняя — LWMA.

Следует отметить, что экспоненциальная скользящая средняя и линейная взвешенная скользящая средняя придают большее значение недавним значениям. Из-за этого данные типы MA быстрее реагируют на последние изменения цены.

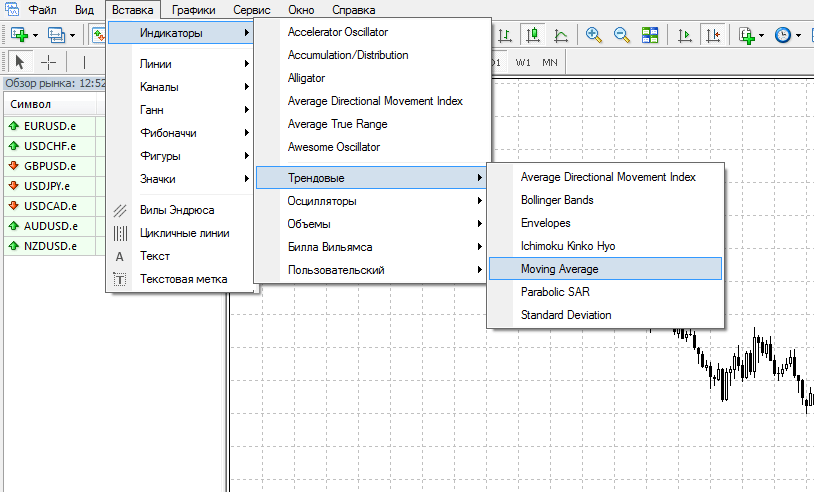

При использовании индикатора скользящей средней в Metatrader вы можете выбрать несколько параметров:

- Период — это период времени для рассчета. Например, период 10 на дневном графике означает 10 дней.

- Сдвиг — это задержка по времени для применения к индикатору. Например, период 5 на часовом графике означает сдвиг скользящей средней вправо на 5 часов.

- Метод МА — это метод расчета, применяемый к МА или тип МА, который вы хотите увидеть на своем графике.

- Применить к — это цена, к которой вы хотите применить формулу рассчета скользящей средней. Например, рассчитывать скользящую среднюю по цена закрытия.

Понятия «быстрая» и «медленная» скользящие средние

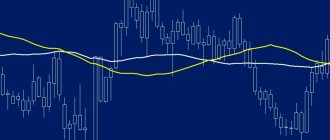

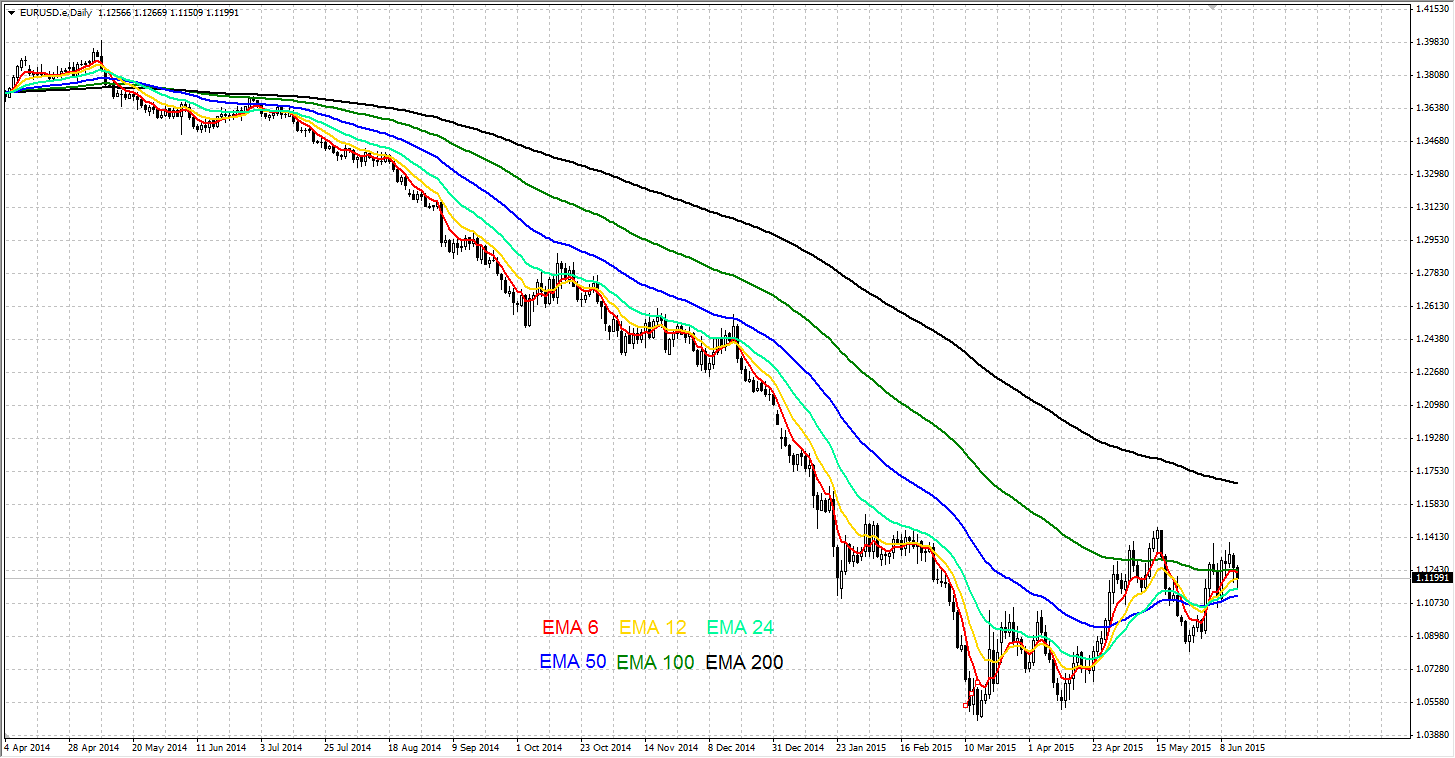

Чем меньше период, тем более чутко и оперативно мувинги реагируют на каждое изменение котировок. Поэтому, мувинги с малыми периодами называют быстрая скользящая средняя.

И наоборот, чем период скользящей средней выше, тем более MA неповоротлива и вовсе не реагирует на какие-то мелкие ценовые колебания. Это — медленная скользящая средняя.

Каких-то четких значений, на которых заканчиваются быстрые и начинаются медленные MA нет, все достаточно условно. К примеру, периоды до ~25 можно считать быстрыми, от 25 до ~50 — середина, ну а от 50 и выше — медленные. Пример на графике ниже. Быстрые MA прямо таки «прилипают» к цене и следуют за ней по пятам, выписывая форекс индикаторы зигзаги. А вот медленные отрисовываются гораздо более плавно.

Есть некоторые торговые стратегии, на основе скользящих средних. К примеру, если одна линия пересекает другую снизу вверх, то это для нас сигнал на покупку, а если наоборот — сверху вниз, то это сигнал на продажу. И здесь роль сыграет период, о котором мы уже говорили ранее. Так как мы уже разобрались, что такое быстрая и медленная скользящие средние, то мы уже можем понять и вот что:

быстрый мувинг сможет дать много сигналов на вход в рынок, так как он тут же реагирует на изменения котировок и следует за ценой по пятам, но среди этих сигналов будет много ложных. Ну а медленная скользящая даст меньше сигналов и чем она медленнее, тем их будет меньше, но точность такого сигнала будет гораздо выше.

Возврат к среднему значению и скользящая средняя

Возврат к среднему значению — это теория, которая часто используется на финансовых рынках. Она представляет собой тенденцию рынка постоянно возвращаться к своей средней цене. Мы можем использовать эту закономерность для поиска оптимальной точки входа.

На иллюстрации выше у нас есть два элемента: среднее значение цены и возврат к этому значению. Хотя эта концепция проста для понимания, она может изменить ваш взгляд на рынок. Именно здесь нам пригодится скользящая средняя.

Мы можем использовать 10 и 20 EMA:

Область между 10 и 20 EMA выступает как зона, которая указывает на возврат цены к среднему значению. Эта зона представляет собой среднюю цену рынка. Обратите внимание, как рынок находит поддержку и сопротивление в этой области в рамках тренда. Именно здесь 10 и 20 экспоненциальные скользящие средние помогают нам найти точки для входа в рынок.

Использование одной скользящей средней

Чтобы обнаружить тренд, используя единственную скользящую среднюю, необходимо выбрать период, равный половине периода рыночных циклов. Обычно период в 30 баров является адекватным. Если, как в приведенном выше случае, это не так, это означает, что цена движется в ценовом канале с более коротким периодом, и вам необходимо уменьшить усредненный период или перейти к более короткому временному интервалу, например H4 или H1.

Существует два способа определения тренда при помощи одной скользящей средней:

1-й способ – пересечение цены и MA. Направление тренда определяется по расположению цены выше или ниже скользящей средней. Если цена выше МА, текущий тренд бычий, а если цена ниже MA, тренд медвежий. Таким образом, пересечение цены выше или ниже скользящей средней вызывает торговые сигналы или действует как фильтр, позволяющий открывать только длинные или короткие позиции. Эта система не слишком хорошо распознает боковые движения.

2-й способ – наклон MA. Этот метод основан на определении тренда по наклону скользящей средней. Если MA наклонена вниз, то тренд нисходящий, а если вверх, тренд восходящий.

Перекупленность и перепроданность

Одна из наиболее распространенных ловушек среди трейдеров — вход в рынок на импульсных движениях цены, другими словами покупка или продажа на уровнях перекупленности или перепроданности. Подобных входов следует избегать.

На графике выше я выделил области перекупленности и перепроданности, от которых цена возвращается к своему среднему значению. Если цена отклоняется слишком далеко от скользящих средних, лучше всегда дождаться ее отката к среднему значению, прежде чем входить в покупки или продажи.

На дневном графике цена совершила два продолжительных движения вниз от 10 и 20 ЕМА. В этих областях лучше всего не входить в рынок. Вместо этого мы ожидаем возврата цены к скользящим средним и только от них уже ищем точку входа на продажу.

Как понять, что цена находится в области перекупленности или перепроданности? Это зависит от нескольких факторов:

- Торговый инструмент.

- Таймфрейм.

- Текущие рыночные условия.

Торговыми инструментами могут быть валюты, акции, товары. Каждый инструмент движется под свою музыку, то есть у него свои особенности и характер движения цены.

На каждом таймфрейме цена может вести себя по-разному. Я обнаружил, что 10 и 20 экспоненциальные скользящие средние лучше всего работают на четырехчасовых и дневных графиках. По моему опыту, эти два таймфрейма являются наиболее надежными для определения торговых возможностей.

Текущие рыночные условия позволяют нам понять, как рынок может отреагировать на среднее значение.

Следует отметить, что изучение и применение среднего значения подходит только для трендового рынка. Так что если рынок торгуется в диапазоне или слишком нестабилен, возврат к среднему значению лучше всего не использовать.

Посмотрим, как скользящие средние могут помочь нам найти точки входа в рынок на четырехчасовом графике:

На следующем примере цена сформировала пин бар на возврате к среднему значению. Также мы видим линию тренда, которая выступает в качестве поддержки:

Нам следует избежать покупок или продаж, когда рынок продвинулся слишком далеко от скользящих средних. Исключением из правила может быть быстрый рынок. Что это означает? Это рынок, на котором происходят экстремальные покупки или продажи, и поэтому он вряд ли вернется к своей средней цене в ближайшее время.

Рынок сделал два резких движения, во время которых не было возврата к среднему значению. Фактически, второе ралли составило 1600 пунктов. Цена редко преодолевает подобную дистанцию без откатов, однако иногда такое случается.

Использование двух скользящих средних

Этот метод определения тренда похож на первый способ, только вместо пересечения цены и MA используется пересечение двух скользящих средних. Когда быстрая скользящая средняя с меньшим периодом пересекает медленную сверху вниз, тренд медвежий и рассматриваются только продажи. Когда быстрая скользящая средняя пересекает медленную снизу вверх, тренд бычий и рассматриваются только покупки.

На рисунке выше мы видим, как цена пробивала обе скользящих средних, но эти пробития были ложными (на рисунке ложные пробития отмечены голубыми кружочками). При использовании данного метода мы исключаем ложные пробития и определяем смену тренда исходя из пересечения двух MA, что дает более эффективный вариант исхода сделки.

Скользящая средняя и торговля по тренду

Скользящая средняя сигнализирует о возможном изменении тренда, а также помогает определить силу текущего тренда. Однако существуют тренды, в которых скользящяя средняя будет абсолютно ненужной. К примеру:

Рынок находится в сильном нисходящем тренде и это очевидно без всяких индикаторов.

Теперь давайте взглянем на график, где скользящие средние могут помочь определить силу тренда, а также его потенциальные изменение:

Как мы знаем, нисходящий тренд состоит из череды понижающихся максимумов и минимумов. Но иногда рынок демонстрирует более высокий максимум в нисходящем тренде. Означает ли это, что тренд закончился?

Более высокий максимум в нисходящем тренде не всегда будет означать, что тренд закончился. Это может быть сложным откатом, прежде чем тренд возобновит свое движение по заданной траектории.

Вы, вероятно, думаете: «Как я могу определять тренд более объективно?» Вы можете использовать скользящую среднюю, который поможет вам в этом. К примеру, если цена находится выше 200 EMA, это означает, что рынок находится в долгосрочном восходящем тренде.

Если цена находится выше 20 EMA — значит рынок находится в краткосрочном восходящем тренде.

Вы можете оценить силу тренда, посмотрев на крутизну скользящих средних. Чем они круче, тем сильнее тенденция. Если скользящая средняя становится горизонтальной, значит тренд совсем отсутствует.

Есть много вариантов скользящих средних, которые трейдер может использовать, но мои любимые — 10 EMA и 20 EMA. При правильном использовании эти две скользящие средние могут значительно упростить торговлю по тренду.

Мы ищем возможности для покупки только тогда, когда 10 EMA находится выше 20 EMA. Поскольку 10 ЕМА следует за ценовым движением более точно, чем 20 ЕМА, она сигнализирует о том, что рынок находится в восходящем тренде. С другой стороны, когда 10 EMA находится ниже 20 EMA, мы ищем возможности для продажи, поскольку рынок находится в нисходящем тренде.

Если вы хотите заработать больше, вам нужно найти сильный трендовый рынок. Это позволит вам получить больший потенциал для прибыли. Для этого вам используйте 20 и 50 EMA и сравните их наклон. Чем он будет сильнее, тем рынок будет более волатильным.

Давайте сравним два графика.

Понятно, что на первом графике потенциал прибыли будет гораздо больше, чем на втором и поэтому первый график предпочтительней для торговли.

Не забывайте, что скользящие средние — это трендовый индикатор, поэтому их нужно использовать только на трендовых рынках и забывать о них в периоды консолидаций.

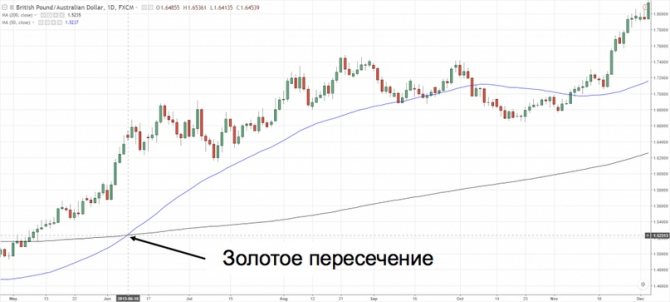

Что такое Золотой крест, и как он работает?

Золотой крест является бычьим явлением, когда 50-дневная скользящая средняя пересекает 200-дневную скользящую среднюю и становится выше нее.

Когда рынок находится в долгосрочном нисходящем тренде, 50-дневная скользящая средняя находится ниже 200-дневной скользящей средней.

Однако нисходящий тренд не длится вечно. Когда начинается новый восходящий тренд, 50-дневная скользящая средняя должна пересечь 200-дневную скользящую среднюю, и это известно как Золотой крест.

Пример Золотого креста на графике:

Противоположная фигура Золотого креста называется Death Cross или Крест смерти – когда 50-дневная скользящая средняя пересекает 200-дневную скользящую среднюю и становится ниже нее.

Смотрите также, какие бывают брокеры без спреда.

Динамические уровни поддержки и сопротивления

На трендовом рынке скользящие средние могут выступать в роли динамических уровней поддержки и сопротивления. Рынок можно сравнить с резиновой лентой. Если он растягивается слишком сильно, всегда происходит откат. То есть рынок постоянно возвращается к скользящей средней.

Поэтому, если вы хотите найти хорошую точку входа в трендовом рынке, всегда дождитесь возврата цены к скользящей средней.

Прежде чем двигаться дальше, я хочу сказать, что динамические уровни поддержки и сопротивления не так сильны или показательны, как горизонтальные уровни.

Динамическую поддержку и сопротивление можно найти там, где скользящяя средняя пересекается с текущей ценой:

Обратите внимание, как экспоненциальные скользящие средние с периодами 10 и 20 работают в качестве поддержки и сопротивления для цены.

Давайте посмотрим на 10 и 20 EMA, которые выступают в качестве динамического сопротивления во время нисходящего тренда:

Обратите внимание, как только 10 ЕМА пересеклись с 20 ЕМА, скользящая средняя стала действовать в качестве динамического сопротивления.

Для торговли динамические уровни помогут быть использованы только в сочетании с другими структурными факторами и паттернами прайс экшен:

Здесь мы видим пин бар на горизонтальном уровне и цену, которая отскакивает от динамического уровня. Все это происходит в рамках восходящего тренда. Получается идеальная торговая установка.

Вот список пяти наиболее распространенных скользящих средних, которые могут использовать трейдеры:

- 10.

- 20.

- 50.

- 100.

- 200.

Поскольку вышеупомянутые периоды используются чаще других, рынок склонен уважать их больше, чем другие. По этой же причине на рынке работают уровни поддержки и сопротивления: если достаточное количество трейдеров используют один и тот же уровень для покупки или продажи, скорее всего, на него последует определенная реакция рынка.

Мы можем использовать динамические уровни поддержки и сопротивления для постановки стоп-лосса. Когда рынок движется в тренде, цена имеет тенденцию отскакивать от динамических уровней. Они представляют собой некий барьер, который препятствует движению цены. Таким образом, постановка стоп-лосса за динамическим уровнем, образованным скользящей средней, обретает логический смысл.

Как можно зарабатывать больше на трендовых рынках? Единственный способ взять все трендовое движение — это не иметь никаких целей по фиксации прибыли. Если вы ставите тейк-профит, значит вы ограничиваете потенциал своей сделки.

Поэтому на сильных трендовых рынках лучше не выставляйте тейк-профит, а используйте лишь стоп-лосс, выставив его за динамической линией поддержки и сопротивления. Это можно делать на трендовых рынках в течение длительного периода времени.

Период вашей скользящей средней будет определять силу тренда, прибыль с которого вы хотите получить. Краткосрочные MA (например, 5 EMA) позволит вам прокатиться на краткосрочных трендах. В то время как долгосрочная MA (например, 200 EMA) позволит вам забирать максимум прибыли с долгосрочных трендов.

Главная идея стратегии на основе пересечения EMA

Наносим на график две экспоненциальные скользящие средние (EMA) с большим и малым периодом. Обычно один больше другого в 2-4 раза. В зависимости от таймфрейма периоды могут быть разные. Например, это могут быть следующие значения:

7, 21 14, 28 24, 60 30, 100 50, 200

Входить в позицию надо, когда быстрая скользящая средняя пересекают медленную (быстрая имеет маленький период, а медленная большой). Открывать позицию надо в ту сторону, куда пошла быстрая скользящая средняя. Причём желательно, чтобы направление большой скользящей средней было направлено в сторону входа в позицию.

Вот как это выглядит на реальных графиках.

Период EMA 7 и 21:

Период EMA 30 и 100:

Стрелочками отмечены места для входа в позиции.

Чем больше период, тем больше будет запаздывание входа в сделку, но тем более точные будут входы. Невозможно выбрать значения скользящих средних, которые бы давали всегда на 100% верный сигнал. Помимо прибыльных входов, всегда будут ещё и ложные сигналы. Поэтому, как и в любой стратегии рекомендуется использовать защитную остановку (стоп-лосс).

- Как искать лучшие уровни для стоп-лосс;

Значения периодов обычно определяют относительно таймфрейма. Если он большой (h4, D), то выбирать значения 30 и 100 будет не так эффективно. С такими периодами система будет давать 1-2 сигнала за год. Также стоит помнить, что у каждого финансового инструмента могут чуть лучше или чуть хуже работать различные периоды, поэтому лучше немного протестировать на конкретных парах.

В периоды флэта стратегия пересечения скользящих средних является убыточной. Но во время тренда все потери с лихвой возвращаются.

Рекомендуется подтягивать стол-лоссы по мере роста прибыли (использовать трейлинг-стоп). Поскольку наша цель взять прибыль с большого движения, то стоп надо ставить на приличном расстоянии, чтобы не оказаться выброшенным с рынка. Такое явление на рынке ещё называют выносом стоп-лоссов, шорт-сквизом.

Скользящая средняя: стратегия торговли

Мы будем использовать скользящую среднюю для определения наилучших точек входа на графиках.

- Если цена находится выше 200 EMA — значит на рынке восходящий тренд.

- Дождитесь двух тестов динамической поддержки, образованной пересечением 20 и 50-периодных EMA.

- Входите в сделку на третьем или последующем тесте.

- Поставьте стоп-лосс в размере 2 ATR от вашей точки входа.

- Выходите из сделки, когда цена закрывается выше 50 EMA.

Когда не следует применять Золотой крест в трейдинге?

Почему нельзя сразу открывать сделки после пересечения скользящих средних без подтверждения сигнала? Для ответа на этот вопрос, просто взгляните на рисунок ниже.

Если вы входите в сделки после формирования фигуры Золотой крест, то будете получать убытки, так как во время консолидации, скользящие средние могут переплетаться друг с другом, генерируя много ложных сигналов.

Смотрите также, какие есть брокеры для скальпинга.

50 дневная скользящая средняя: стратегия торговли

Как мы уже знаем, не существует лучшей скользящей средней. Однако в обычном тренде 50 дневная скользящая средняя — это один из лучших индикаторов.

Как использовать 50 дневную скользящую среднюю для поиска торговых возможностей?

Большинство трейдеров знакомы со стратегией входа в рынок на уровнях поддержки и сопротивления. Это стратегия успешно работает, когда рынок находится в диапазоне или слабом тренде.

Но что делать, если рынок находится в похожем тренде?

Как вы видите, рынок не тестирует уровень поддержки в течение длительного времени, и вы долгое время можете оставаться вне рынка в поисках подходящей торговой возможности. Что же делать? Именно здесь вступает в игру 50 дневная скользящая средняя.

Давайте посмотрим на тот же график еще раз, но на этот раз, наложив на него скользящую среднюю за 50 дней:

Видите разницу? После того, как цена повторно тестирует 50 дневную скользящую среднюю, вы можете использовать паттерны прайс экшен для поиска точки входа в рынок.

Как высиживать длительные тренды с помощью 50 MA?

Когда дело доходит до торговли по тренду, многие трейдеры фиксируют прибыль при малейшем откате. При этом они слишком сильно подтягивают свой трейлинг стоп!

Это похоже на погоню за девушкой. Если вы приблизитесь к ней слишком близко, она убежит. Но если вы дадите ей свободу, у вас будет больше шансов завоевать ее.

Поэтому вы должны научиться давать цене дышать. Один из подходов для этого — использовать 50-дневную скользящую среднюю для перемещения вашего стоп-лосса.

Это означает, что вы должны удерживать свою позицию, пока цена остается выше 50 дневной скользящей средней. И выходить из рынка только тогда, когда она закрывается ниже ее (и наоборот для короткой позиции).

Как использовать 50 дневную скользящую среднюю для торговли на разворот?

Когда вы торгуете на разворот тренда, время вашего входа имеет решающее значение. Если вы входите в рынок слишком рано, вы рискуете быть выбитым по стопу. Если вы опоздали, вы упускаете возможность поймать большое движение цены.

Как вы можно точно найти время, чтобы войти в рынок не слишком рано или не слишком поздно? Вы можете использовать 50-дневную скользящую среднюю, которая может действовать в качестве фильтра тренда.

Если вы хотите войти в шорт против восходящего тренда, подождите, пока цена закроется ниже 50-дневной скользящей средней (и наоборот, в случае длинной позиции).

Но что если цена не закроется ниже 50-дневной скользящей средней, можно ли я открывать короткую позицию? Нет! Вы должны оставаться вне рынка. Пускай 50-дневная скользящая средняя действует как фильтр тренда и сообщает вам, когда наиболее безопасно открывать короткую позицию.

Чтобы увеличить прибыльность ваших сделок, убедитесь, что цена опирается на структуру рынка с более высоким таймфреймом. К примеру, если вы ищете шорт, проверьте, чтобы цена находилась на уровне сопротивления на старшем таймфрейме.

Как входить в рынок вовремя?

Вы открываете свои сделки слишком поздно, только потом осознавая, что купили на максимумах? При этом ваш стоп-лосс выбивает на первом откате? Рынок продолжает свой рост, но уже без вас? Почему так происходит? Причина в том, что вы можете входить в рынок слишком далеко от значимой области. Поэтому научитесь искать точки входа рядом со значимой областью.

К примеру, в здоровом тренде значимая область находится рядом с 50 дневной скользящей средней.

А вот здесь не стоит открывать сделки:

В сильном тренде значимая область находится рядом со 20 дневной скользящей средней.

50 дневная скользящая средняя и поиск лучших точек входа

Есть две техники, которые вы можете использовать:

- Разворотные паттерны прайс экшен.

- Пробой линии тренда.

Мы знаем, что скользящая средняя действует как значимая область в здоровом тренде. Что делать, когда цена повторно протестирует 50-дневную скользящую среднюю? Здесь мы можем искать разворотные паттерны прайс экшен, такие, как пин бар, модель поглощения.

Когда цена откатывает к 50-дневной скользящей средней, вы можете нарисовать мини-линию тренда, которая поможет вам найти точку входа.

Торговая стратегия по 50 MA

Идея этой торговой стратегии заключается в том, чтобы получить прибыль с одной большой волны в здоровом тренде. Вот как это работает:

- Найдите здоровый тренд, в котором цена соответствует 50 дневной скользящей средней.

- Дождитесь, пока цена повторно протестирует 50 дневную скользящую среднюю.

- Ищите триггер для входа (к примеру, паттерн прайс экшен на пробой линии тренда).

- Входите в рынок только на открытии следующей свечи.

- Стоп-лосс установите ниже 1 ATR предыдущего минимума.

- Если цена движется в вашу пользу, выходите на ближайшем развороте.

Вот несколько примеров:

Инвестирования для начинающих. Как начать инвестировать

Мы проанализировали важность многих способов технического анализа рынков. Скользящее среденее (Moving Average), составляют ключевую и неотъемлемую часть этой аналогии анализа. Но среди скользящих средних также есть много типов: простые, экспоненциальные, 50-дневные, 100-дневные и тому подобное. Итак, как бы вы решили, какой параметр является лучшим для измерения движения рынка и получения четкого представления о движении и множестве тенденций, наблюдаемых на рынках?

Я бы сказал, что период времени имеет решающее значение. Если вы смотрите на довольно долгосрочную перспективу, скажем, на год, возможно, 200-дневная скользящая средняя является одним из лучших инструментов для измерения ценовых тенденций. Что такое 200-дневная скользящая средняя? Проще говоря, 200-дневная скользящая средняя — это средняя цена закрытия к примеру валютной пары за последние 200 дней. Один из самых популярных инструментов для оценки ценовых тенденций, этот индикатор обычно используется хедж-фондами, трейдерами и инвестиционными банками. Этот инструмент часто используется не только по техническим причинам, но и для фундаментального анализа, что, возможно, объясняет широкое использование этого инструмента не только чартистами, но и многими фундаментальными экспертами. Считающийся самым стойким среди диаграмм, он часто является более реалистичным представлением годовой производительности валютной пары по сравнению с несколькими другими методами. Как было видно во время экономического хаоса 2008 года, пара евро-доллар потеряла более 21% или почти 3500 пунктов за 3,5 месяца. Когда в октябре 2008 года ФРС, наконец, объявила о TARP или Программе облегчения проблемных активов, цены взлетели в надежде на восстановление. Курс евро к доллару вырос почти на 20% с недавних минимумов. Рост цен продолжался до тех пор, пока они не достигли 200-дневной скользящей средней, набрав более 2400 пунктов. Это выступило в роли зоны сопротивления. Трейдеры, которые знали об этом, были осторожны, когда это значение приближалось, а те, кто не ожидал, ошиблись в своих сделках. Евро не смог пробить эту зону сопротивления и немного откатился. Как рассчитать и интерпретировать 200-дневную скользящую среднюю? Подход к расчету 200-дневной скользящей средней довольно прост. Вы складываете цену закрытия всех рассматриваемых 200 дней и затем делите ее на 200. Таким образом, можно было бы сделать вывод, что чем выше среднее значение; чем выше будут рынки, и наоборот, чем ниже будут рынки, тем сильнее будет медвежий тренд. Однако в действительности все обстоит иначе. Очень высокие значения на графике сигнализируют о надвигающемся развороте на рынке. Эти высокие цены символизируют эйфорию трейдеров. Как правило, на этом этапе новых покупателей немного, и в конце концов цены начинают падать. Точно так же очень низкие значения указывают на то, что нисходящий тренд скоро закончится. Короче говоря, чем короче скользящая средняя, тем выше шанс увидеть изменение настроений на рынках.

Ключевая роль 200-дневной скользящей средней

Так в чем же особенность этого конкретного показателя рыночных настроений по сравнению с несколькими другими? Что ж, возможно, самая большая и самая важная из них заключается в том, что это, безусловно, мера общего состояния рынка, а также состояния конкретного объекта, которым вы, возможно, торгуете. Кроме того, процент субъектов, торгующих выше 200-дневная скользящая средняя определяет состояние рынка в целом и даже мировой экономики.

Мало того, многие трейдеры также используют эту меру, чтобы определить точку входа и выхода с рынка и конкретную валютную пару, которой они могут захотеть торговать. Распознавание зон сопротивления и поддержки

Еще одно важное преимущество 200-дневной скользящей средней — она упрощает определение уровней поддержки и сопротивления. Трейдеры могут легко решить разместить стоп-лосс ниже этих уровней, а затем принять решение о долгосрочном направлении, основанном на движении рынка.

Если предположить, для конкретной сделки цена отражается от этого критического уровня; это безопасный призыв для трейдера открыть длинную позицию со стоп-лоссом ниже этой точки. Или предположим, что цены не поднимутся выше этого уровня, можно посмотреть на сокращение убытков на этом этапе. По сути, это помогает трейдеру принять решение о долгосрочном направлении и более точно оценить настроения рынка. Роль как фильтр тренда

Я уже упоминал ранее; 200-дневная скользящая средняя похожа на универсальный инструмент для решения большинства проблем трейдеров. Это надежный индикатор тренда на рынке. Например, в 2012 году курс евро-доллар пересек этот критический уровень только один раз. В 2011 году было всего 6 нарушений в трех случаях. Это ясно говорит вам, что это не сигнал, который вы захотите проигнорировать. Если 200-дневная скользящая средняя сигнализирует о покупке или продаже, лучше всего обратить на нее внимание. Некоторые удобные торговые стратегии с использованием 200-дневной скользящей средней

Итак, давайте поговорим о бизнесе, насколько хорошо мы можем использовать этот инструмент для получения максимальной прибыли от рынка? Трейдеры могут использовать эти уровни для построения нескольких стратегий, учитывая широкий список возможностей и широкий спектр тенденций, которые они помогают идентифицировать.

Трейдер может использовать 200 DMA и строить сделку в соответствии с ее удобством. Как обычно замечают, цены могут продолжать расти в течение значительного времени после пробития этой важной отметки. Трейдеры могут использовать это как сигнал; используйте стоп-лосс на этом точном уровне, чтобы ограничить перспективы убытков в случае разворота.

Другой подход может заключаться в том, что когда цена валютной пары, которую вы торгуете, скользит ниже этого психологически важного уровня, вы можете снова открыть короткую позицию со стопом в этой самой точке.

В некоторых случаях трейдеры могут рассмотреть вопрос о введении параметра 200-дневной скользящей средней в свою существующую стратегию и посмотреть, как лучше всего они могут извлечь из этого выгоду с точки зрения определения тренда и последующего выполнения предыдущей стратегии, которую они выбрали. Например, предположим, что вы торгуете с RSI. Вы можете легко включить 200 DMA, входя в сделку только на уровнях, которые синхронизированы с 200-дневной скользящей средней. В результате, если цены пересекают эту отметку, вы совершаете входы в свой RSI как минимум на 30 пунктов выше него, и наоборот. Вывод

Таким образом, хотя разные трейдеры используют разные виды стратегий, общая тенденция заключается в торговле по тренду в тандеме с общим направлением рынка. Именно этот факт помогает в установлении 200-дневной скользящей средней.

В какой бы точке мира вы ни находились, если вы серьезный трейдер, трудно игнорировать нарушение такого критического уровня. Излишне упоминать, что во всем мире трейдеры воспринимают это развитие как признак покупки или продажи определенной валютной пары, тем самым сигнализируя о наступлении нового тренда. В большинстве случаев это может гарантировать, что если вы соблюдаете 200-дневную скользящую среднюю, ваши потенциальные перспективы убытков или вероятность сохранения прибыли остается неизменной в 9 из 10 сделок. Независимо от того, являетесь ли вы дневным трейдером, мини-трейдером, крупным хедж-фондом или крупным инвестиционным банком, 200-дневная скользящая средняя поможет вам получить одинаковую выгоду.

200 дневная скользящая средняя: стратегия торговли

200 дневная скользящая средняя (200 MA) является одним из самых популярных технических индикаторов.

В новостных сводках и аналитических обзорах вы часто встретите:

S&P 500 опустился ниже 200 дневной скользящей средней — рынок медвежий.

Входите в покупки, когда цена превысит 200 дневную скользящую среднюю.

Акции Apple только что закрылись ниже 200 MA — пришло время продавать.

Однако чаще всего эти советы окажутся совершенно бесполезными, так как они будут подталкивать вас открывать позиции на эмоциях и входить в рынок в самое неподходящее время. В сегодняшней статье мы разберем все нюансы и особенности торговли по 200 дневной скользящей средней.

Что такое 200 дневная скользящая средняя?

Скользящая средняя — это технический индикатор, который усредняет последние значения цены и отображается в виде линии на графике.

Давайте предположим, что за последние 5 дней цена акций Apple была 100, 90, 95, 105 и 100. Значит 5 дневная скользящая средняя равна:

100 + 90 + 95+ 105 + 100 / 5 = 98

Все 5-периодные значения MA можно отобразить в виде плавной линии на графике. То же самое справедливо и для 200 дневной скользящей средней. Разница лишь в том, что вы смотрите на данные последних 200 дней, которые показывают более долгосрочную скользящую среднюю.

Также существуют различные типы скользящих средних: простые, экспоненциальные, взвешенные. Концепция в каждой из них одинакова, однако они немного отличаются методами расчета.

Как можно использовать 200 дневную скользящую среднюю?

200 дневная скользящая средняя — это долгосрочный индикатор, который вы можете использовать для идентификации и торговли в долгосрочном тренде.

- Если цена находится выше 200-дневной скользящей средней, мы рассматриваем покупки.

- Если цена находится 200-дневной скользящей средней, мы ищем возможности для продажи.

Если вы торгуете акциями, вы можете обратиться к индексу, чтобы увидеть общую картину направления рынка. К примеру, если в индексе S&P 500 цена находится выше 200 дневной скользящей средней, ищите возможности для покупки акций США. Эта простая техника увеличит ваши шансы на получение прибыли, а также уменьшит возможную просадку.

Как лучше всего входить в рынок?

Теперь вы, вероятно, думаете: «Теперь понятно, как определить преобладающую тенденцию на рынке. Но как можно найти подходящую точку входа?»

Вот несколько методов, которые можно использовать:

- Уровни поддержки и сопротивления.

- Отскок от 200 MA.

- Фигура треугольник.

- Фигура флаг.

Разберем подробней каждый из этих методов.

Уровни поддержки и сопротивления

Поддержка — область на графике с потенциальным давлением покупателей. Сопротивление — область на графике с потенциальным давлением продавцов.

Таким образом, если цена находится выше 200 дневной скользящей средней, мы ищем возможности для покупок на уровне поддержки. Если цена находится ниже, ищем возможности для продажи на уровне сопротивления.

Отскок от 200 MA

Во время тренда 200 дневная скользящая средняя может выступать в качестве значимой области, от которой цена постоянно отскакивает. Это дает нам возможность войти в рынок.

Сетап обретает большую силу, когда линия 200 MA пересекает ближайшие уровни поддержки либо сопротивления.

Треугольник

Восходящий треугольник — это признак силы, который говорит нам о том, что покупатели готовы покупать по более высоким ценам. Таким образом, в восходящем тренде, когда цена находится выше 200MA, вы можете найти восходящий треугольник и открыть позицию на его пробой. Соответственно в нисходящем тренде мы ищем нисходящий треугольник.

Чем дольше формируется треугольник, тем сильнее будет его пробой.

Стратегия «Крест смерти» в трейдинге

Вы не только можете открывать длинные позиции по стратегии «Золотой крест», но и открывать сделки на продажу по стратегии «Крест смерти». Правила торговли по данной стратегии аналогичные. Вы ждете, когда скользящая средняя с 50-дневным периодом пересечет сверху вниз 200-дневную скользящую среднюю на старшем таймфрейме. Затем необходимо перейти на младший таймфрейм и открыть сделку на продажу после получения одного из сигналов. Закрыть сделку можно при появлении противоположного сигнала – Золотого креста.

Смотрите также, какие есть брокеры с торговлей криптовалютой.

Выводы

Таким образом, стратегия «Золотой крест» возникает, когда 50-дневная скользящая средняя пересекает 200-дневную скользящую среднюю и становится выше нее (и наоборот для стратегии «Крест смерти»). Будьте осторожны с торговлей по Золотому кресту в периоды консолидации, потому что рынок может вас обмануть. Используйте Золотой крест в качестве фильтра тренда. Покупайте только тогда, когда 50-дневная скользящая средняя находится выше 200-дневной MA. Открывайте сделку на младшем таймфрейме в направлении основного тренда при появлении дополнительного сигнала. Так вы сможете зайти в сделку по более привлекательной цене и с минимальным риском. Выходить из сделки можно при появлении противоположного сигнала – Креста смерти. Торговля по стратегии «Крест смерти» имеет аналогичные правила. Профитных вам сделок!