Пин бар (pin bar) — понятие в трейдинге, без которого участники Фондового рынка не смогут определить, что сформировался высокоэффективный сигнал для входа против трендов. Этот паттерн относят к методике Price Action.

Что такое и как выглядит пин бар?

Паттерн пин бар в трейдинге (англ. pin bar) считается частью свечной стратегии Price Action. Это одна свеча формируется на вершине восходящего движения и внизу нисходящего. Пинбар относится к моделям, которые сигнализирует о возможном развороте графика.

Любое движение цены – это битва между быками и медведями. Формация хорошо показывает результат данной схватки и указывает на победителя.

Выглядит паттерн как бар с маленьким телом и длинной тенью, которая устремлена вниз или вверх в зависимости от тренда. Основной частью пин бара считается фитиль, пробивающий линию сопротивления или поддержки.

Если тень указывает вверх, то с высокой вероятностью рынок пойдет вниз. Если хвост направлен вниз, то стоимость актива может двинуться в обратном направлении.

Однако в трейдинге не каждый пин бар имеет нужные свойства. Свойства достоверной модели:

- Цены открытия и закрытия (тело) располагается в пределах предыдущей свечи.

- Хвост превышает тело в несколько раз.

Формирование сетапа возможно на любом рынке от фондовой биржи с Форекс до бинарных опционов с криптовалютами. Используется в советниках и многих индикаторах, чтобы замечать, когда начинает разворачиваться рынок.

В статье рассмотрим что значит паттерн пин бар, почему появляется, а так же как его торговать.

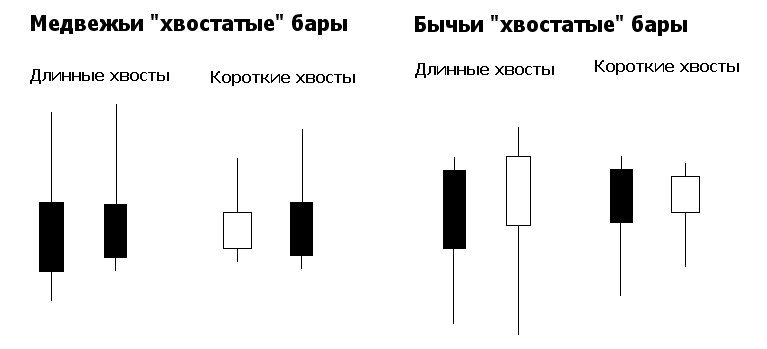

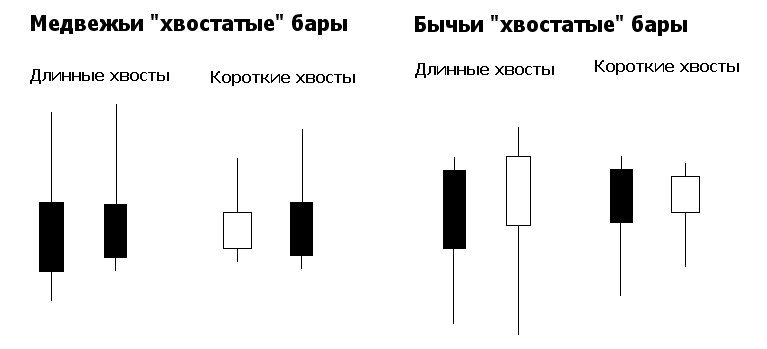

Паттерны из баров с маленьким или длинным хвостом (не пин бары)

На следующих графиках показаны бары, которые просто можно назвать «хвостатыми». Они имеют значительный хвост, но недостаточно идеальны, чтобы называться пин-барами. Так как хвосты имеют достаточно важное значение, нужно смотреть на любой хвостатый бар. Так как он может потенциально повлиять на краткосрочное направление движения цены, даже если они не достаточно совершенны, чтобы быть пин-барами.

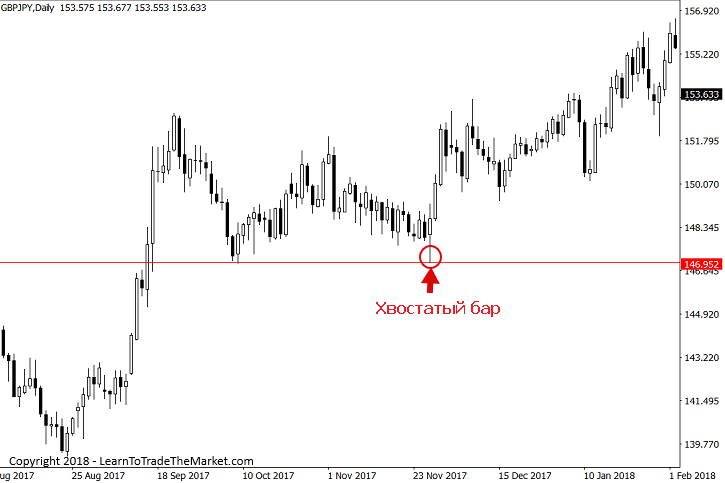

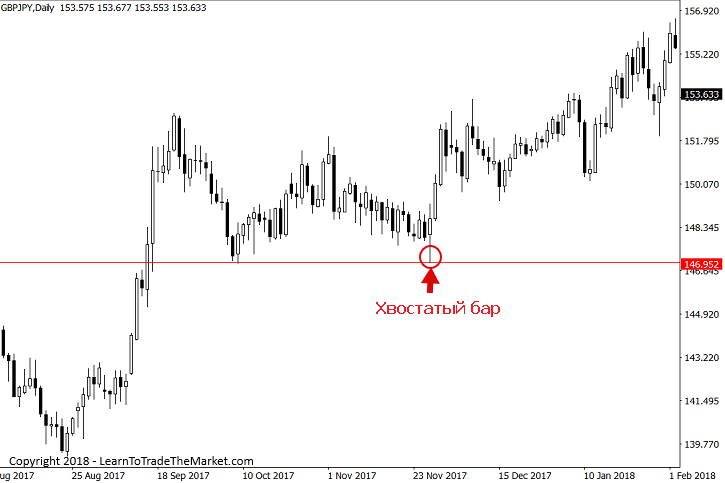

На графике ниже показан довольно «классический» хвостатый бар. Это был бычий бар с длинным хвостом, который сформировался на уровне поддержки в рамках общего восходящего рынка; мы можем видеть, что это привело к сильному толчку выше. Обратите внимание, что это не был бычий пин-бар, потому что «нижний хвост» не был достаточно длинным по отношению к телу, а его «верхний хвост» был слишком длинным. Но, тем не менее, хвост внизу был достаточно длинным, чтобы рассматривать этот сигнал для возможного входа в рынок.

На следующем графике можно увидеть различия между большим и маленьким хвостатім баром, а также классическим паттерном пин-бар.

Почему появляется паттерн в трейдинге

Пин не зря называют Пиноккио (pinoccio bar). Сходство со сказочным персонажем очевидно: когда деревянный человечек врал, то его нос рос. Пин бар хвостом вызывает ложный пробой сильного уровня. Часто это делается, чтобы сбить отложенные ордера (Sell stop, buy stop), а также стоп лоссы других трейдеров.

Неопытные спекулянты, которые торгуют на пробой, сталкиваются с ложным пробоем. Тренд разворачивается с походом к стоп лоссам.

Этот паттерн в трейдинге возникает, когда крупные игроки специально вливают крупный капитал за короткий период времени.

Анатомия пин бар

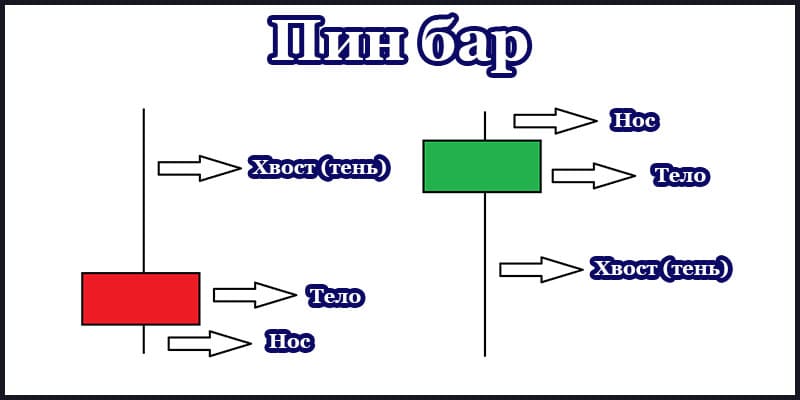

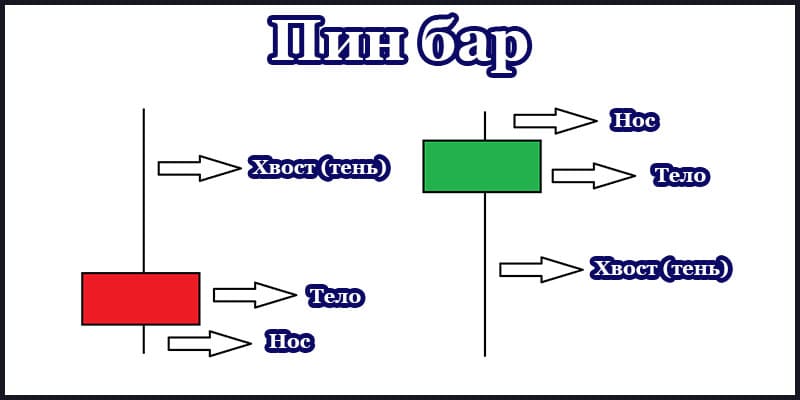

Паттерн представляет одну японскую свечу, поэтому его строение простое. Модель состоит из таких элементов как нос, хвост и тело. У каждого из них собственные характеристики, которые учитываются при трейдинге:

- У надежного сигнала, длина тени превышает в пару раз величину тела.

- Размер хвоста должен превышать габариты теней близлежащих свечей.

- Само тело имеет небольшую длину.

- Нос отсутствует либо чрезмерно мал.

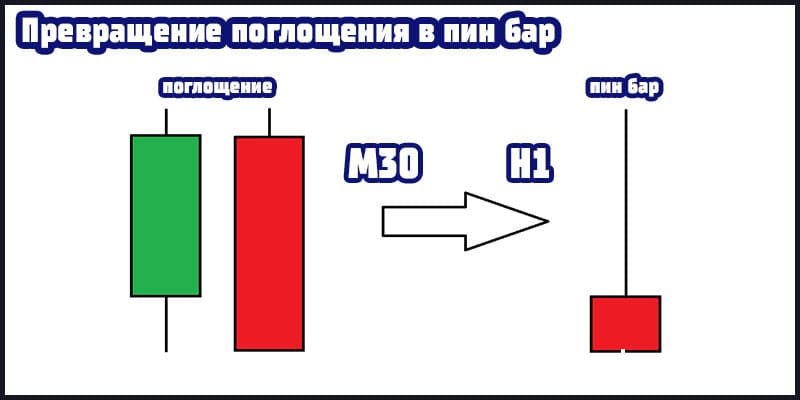

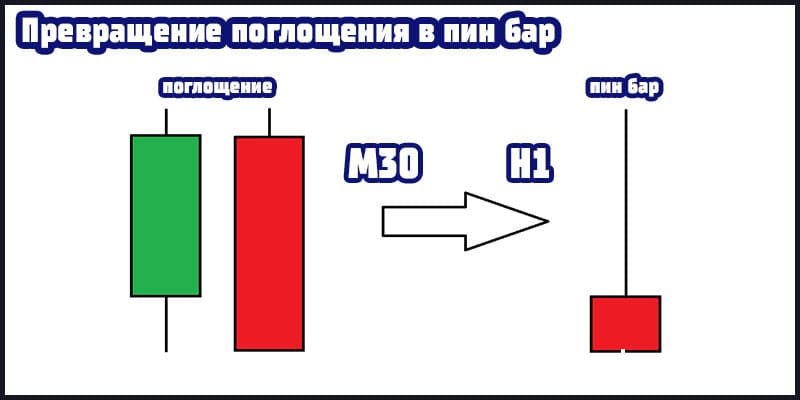

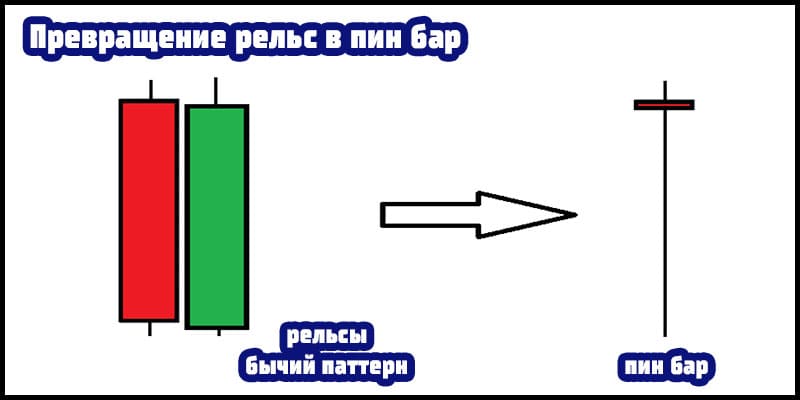

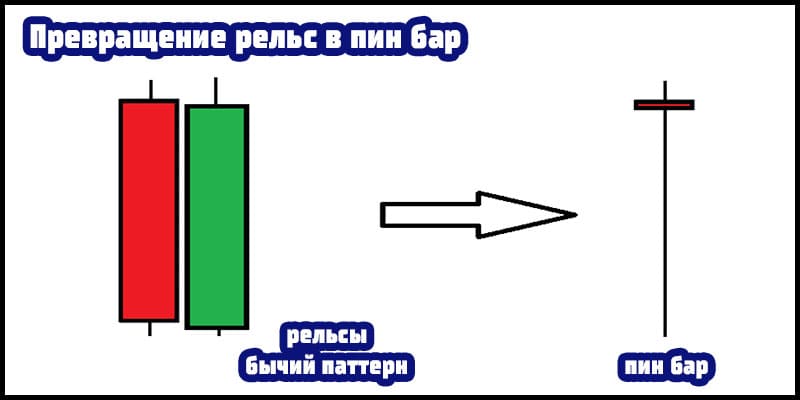

Модель поглощение свечного анализа легко переходит в пин бар на старшем таймфрейме:

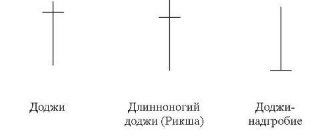

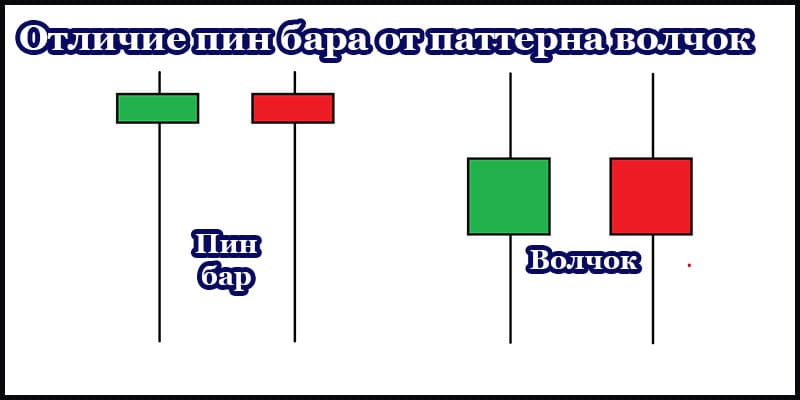

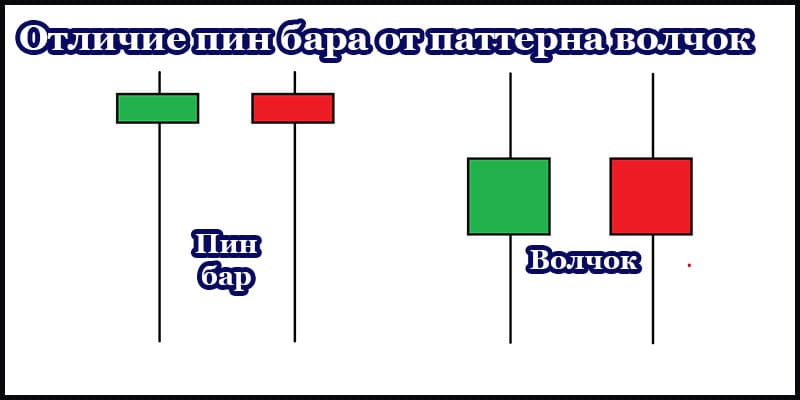

Часто пин бар путают с паттерном волчок. Их кардинальное отличие в отсутствие носа у пин бара и примерно равных тенях с двух сторон у волчка.

Pin Bar в трейдинге — классическая свечная модель

Свечной паттерн pin bar это хвостатый бар, который показывает резкий разворот цены в течение периода времени графика. На дневном графике пин-бар показывает резкий разровот цены в течении дня, в то время на часовом графике разворот цены в течении часа. Чем выше таймфрейм, тем более значительный и надежный сигнал.

Типичный пин-бар обладает более длинным, чем тело хвостом. Тело расстояние между ценой открытия и закрытия. Хвост пин-бара должен быть не менее 2/3 от общего размера бара, идеально 3/4. Бывает, у бара даже совсем нет тела. Ниже приведены примеры пин-баров. У всех этих паттернов один смысл был разворот цены, который на графике выглядит как длинный хвост. Подразумеваем, что цена будет двигаться в противоположном хвосту направлении.

Характеристики паттерна pin bar

У пин-бара должен быть длинная верхняя или нижняя теню … ее также можно назвать хвостом. Эта заостренная часть свечи, которая на самом деле выглядит как хвост и показывает отклонение или ложное пробитие уровня.

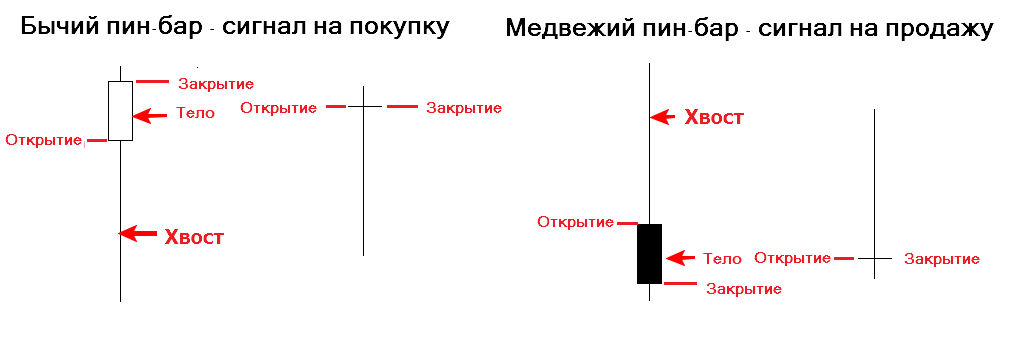

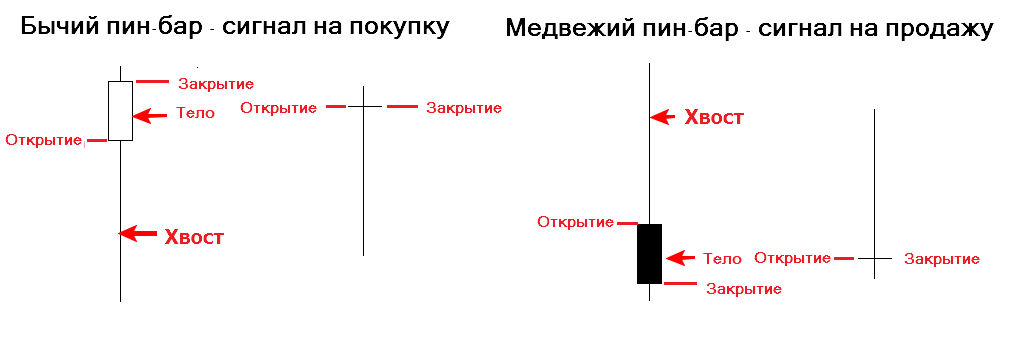

Область между открытием и закрытием пин-бара называется телом. Обычно оно белое или светлое — если пин-бар бычий, черное или темное — если медвежий (см. рис. ниже).

Цены открытия и закрытия у пин-бара должны быть близко друг к другу (и даже равны), чем ближе они, тем лучше.

Так же пин-бар должен обладать длинным хвостом, чем длиннее, тем лучше. Общее правило состоит в том, что хвост должна составлять 2/3 всего пин-бара или больше, а остальная часть (тело) — 1/3 общей длины свечи (или меньше).

Конец свечи, противоположный хвосту, иногда называют носом.

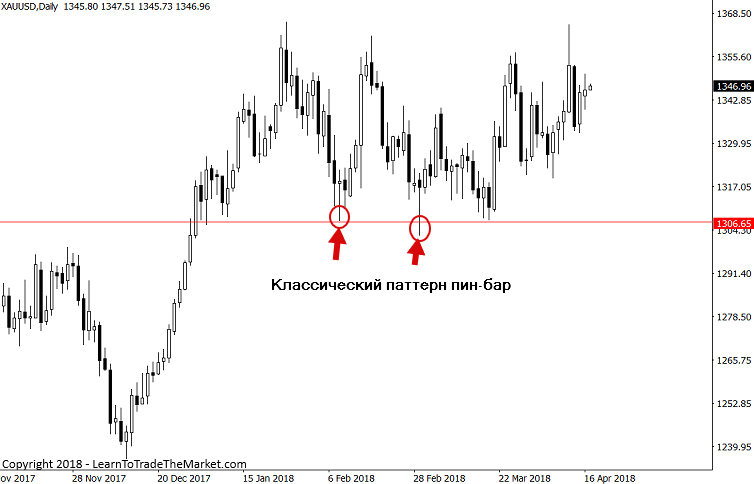

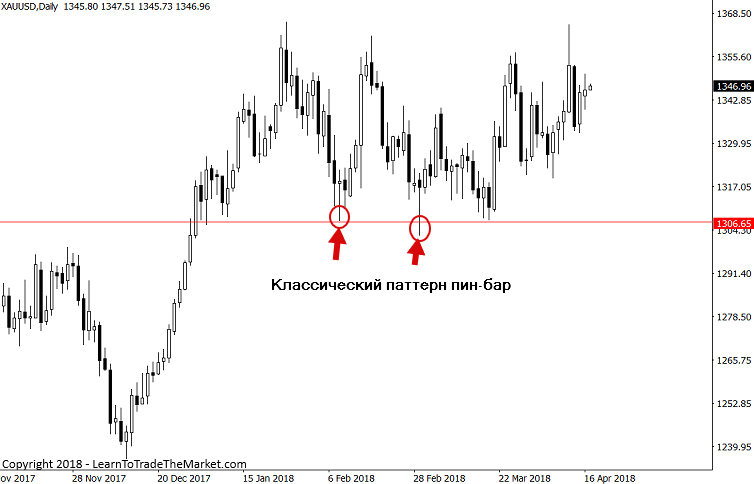

Примеры пин-баров на графике

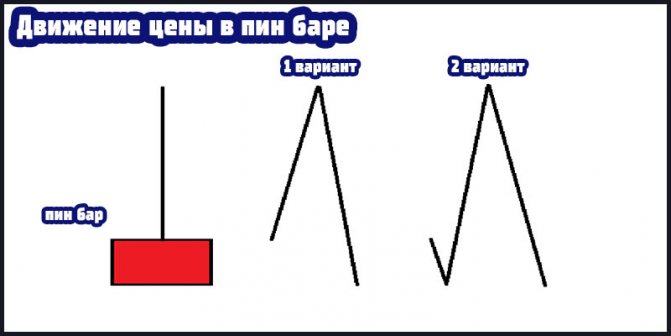

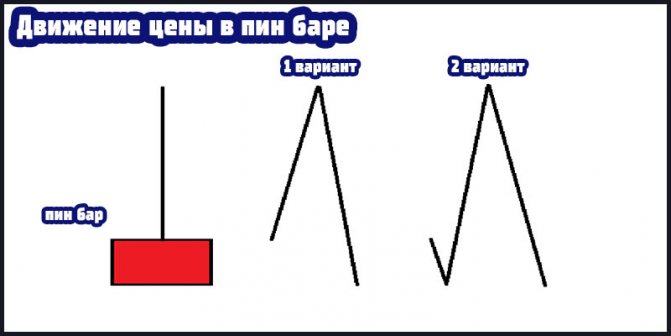

Механизм движения паттерна

Пин бар – это свечной паттерн, который подчиняется рыночным законам и настроениям игроков. Рассматривают в комплексе не один бар, а комбинацию из трех свечей. Учитывается движение графика до формирования сигнала.

Предположим ситуацию, где график имел восходящий тренд. Когда начинается падение будет формироваться бычья свеча. Следующая свеча является пинбаром. Очередная в этой комбинации важная свеча в трейдинге идет на продажу.

Важно, чтобы котировка закрытия бара, а именно нижняя часть тела закрывалась ниже тела второй свечи. Аналогичная ситуация будет для нисходящей тенденции.

Механизм движения цены в формации медвежьей формации выглядит:

Только при переходе на меньший таймфрейм определяется история передвижения кривой графика.

Примеры торговли

Давайте рассмотрим несколько примеров торговли по пин-барам.

Для первого примера воспользуемся предыдущей ситуацией и рассмотрим, каким образом отработал пин-бар, которому предшествовал флэт:

Ещё раз напоминаю, что до этого у нас шло флэтовое движение. После него может быть пробой в любую сторону, поэтому здесь можно было брать данный пин-бар, хотя он и находился против тренда.

Почему? Потому что наблюдается заметное движение, затем идёт пробой уровня и опора на круглый уровень.

Тело пин-бара находилось под уровнем, поэтому вход осуществлялся благодаря выставлению отложенного приказа на покупку чуть выше верхней точки пин-бара:

Так как там находится уровень, требуется наличие подтверждения, что цена за ним закрепилась.

Стоп-лосс я бы рекомендовал выставить чуть ниже точки low предыдущей свечи:

Если поставить стоп-лосс за длинный хвост, то тогда бы он получился очень большим, а это не в наших интересах.

Тейк-профит я бы выставил на границе предыдущего флэта. Потому что мы не знаем, продолжится ли движение наверх или же цена опять начнёт двигаться зигзагообразно в данном коридоре.

Таким образом, тейк-профит в данной сделке был бы 127 пунктов, а стоп лосс 68 пунктов.

Сразу хочется заметить, что это был пример сложной ситуации, которая на графике встречается не каждый день.

Перейдём к следующему примеру, но возьмём для него ситуацию попроще.

Мы видим продолжительный флэт, где чёткого тренда не наблюдается. Последние движения указывают о бычьем настроении, после чего возникает пин-бар, а затем ещё один рядом с ним.

Как бы мы здесь поступили?

Так как верхняя граница пин-бара недалеко от уровня, то логично выставить отложенный приказ чуть выше точки хай пин-бара:

Обратите внимание, что он не сильно выделяется на графике, но это не критический фактор входа.

Стоп-лосс можно было бы выставить за хвост по классическому методу, а затем переместить поближе к хвосту нового пин-бара:

Таким образом, мы бы немного сократили риск в этой сделке.

Логичнее всего было бы выйти из покупок на круглом уровне 101, который вполне мог оказаться препятствием:

Рассмотрим ещё один пример пин-бара по тренду:

Мы видим, что он опирается на слабый уровень. В данном случае я бы вошёл около него:

Стоп-лосс установил бы чуть ниже точки лоу нашего пин-бара:

Она недалеко от уровня, поэтому здесь всё происходило бы по классическому методу установки стоп-лосса.

После того, как образовалась следующая свеча, можно было бы перенести стоп-лосс чуть ниже её лоу.

Это бы снизило его величину, а, следовательно, и наши затраты:

Вышел бы я из сделки после ГЭПа:

Мы знаем, что ГЭПы стремятся к закрытию. Поэтому я бы не стал брать лишний риск.

Даже если бы мы вышли на ГЭПе, стоп-лосс составил бы 60 пунктов, а тейк-профит 490 пунктов.

Довольно-таки неплохая сделка.

Ещё один трендовый пин-бар на дневном графике по всеми любимой паре EURUSD.

У данной фигуры есть опора, уровень находится недалеко от пин-бара.

Но стоит учитывать, что пин-бар опирается на уровень только своим хвостом, поэтому в данном случае выставляем его за хвост свечи:

Стоп лосс сделки составил бы примерно 54 пункта.

Так как пин-бар не слишком явно выделен на графике, то вход был бы только выше точки хай:

Тейк-профит я бы поставил на верхнюю точку вот в этом месте:

Несмотря на то, что стоп-лосс был крупного размера, тейк-профит позволил выйти из сделки с прибылью.

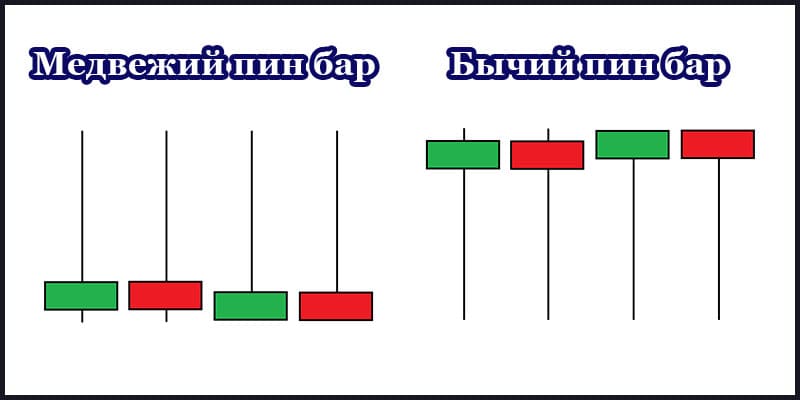

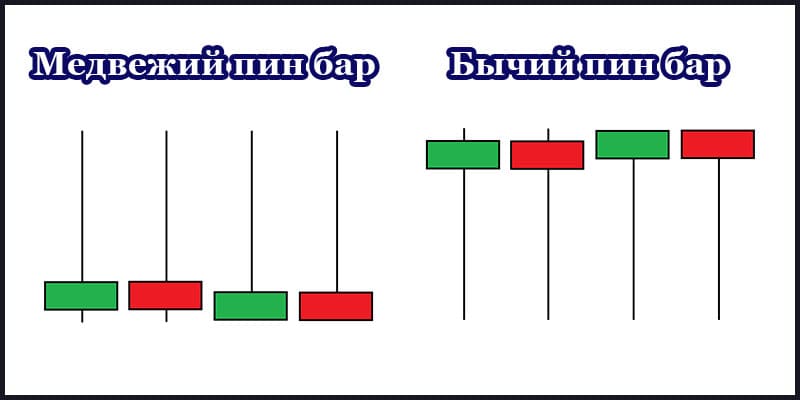

Виды пин бара в трейдинге

Пин бар имеет несколько базовых разновидностей:

- Медвежий паттерн на продажу разворачивает восходящую (бычью) тенденцию. Появляется на вершине тренда и у бара появляется длинная тень вверх. Данный вид свечи говорит о том, что стоимость актива пытается повыситься, однако ее останавливает сильное сопротивление. В результате случается небольшой пробой, а потом цена идет вниз

- Бычья модель образовывается при падении тенденции вниз и предсказывает возможный разворот рынка. Бар обладает длинной тенью вниз. Такое строение говорит о том, что цена дошла до мощной поддержки. В результате может случиться пробитие с последующим походом вверх.

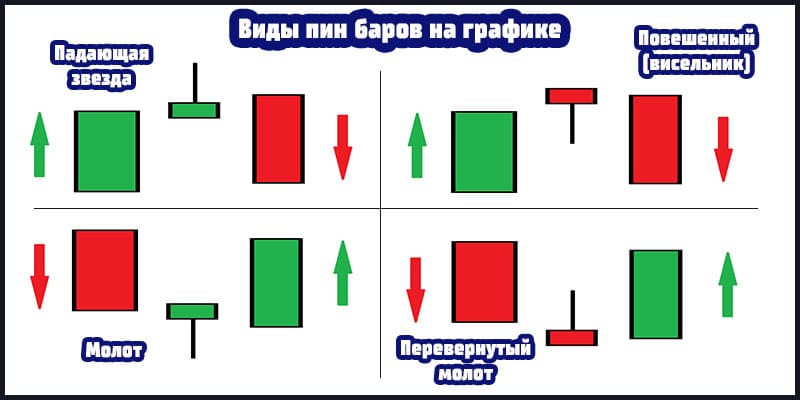

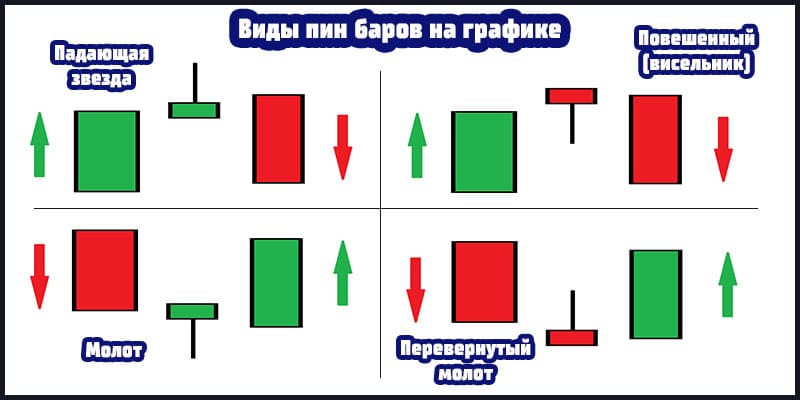

По расположению тени и самого пин бара выделяют виды:

- Молот.

- Падающая звезда.

- Перевернутый молот.

- Повешенный (висельник).

Отличия четырех вариаций трейдинга изображены на примере:

Остальные хвостатые бары

Есть и другие паттерны хвостатых баров, рассмотрим наиболее распространенные.

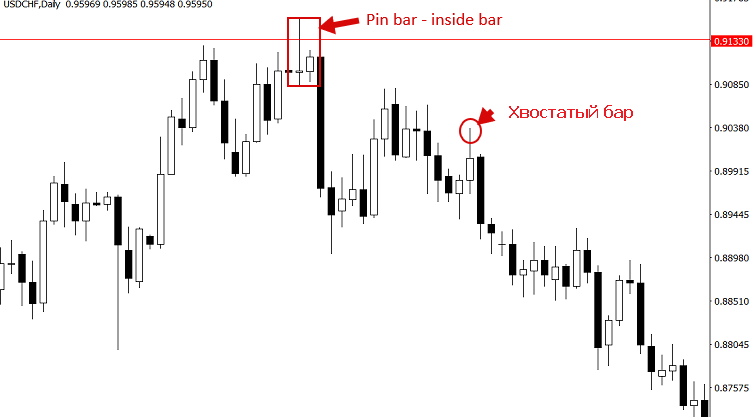

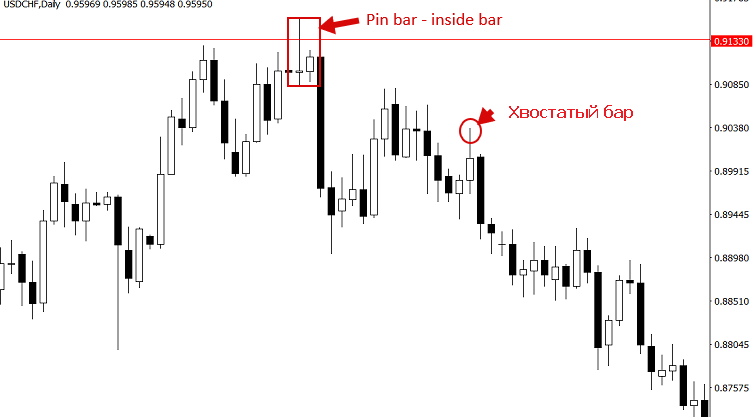

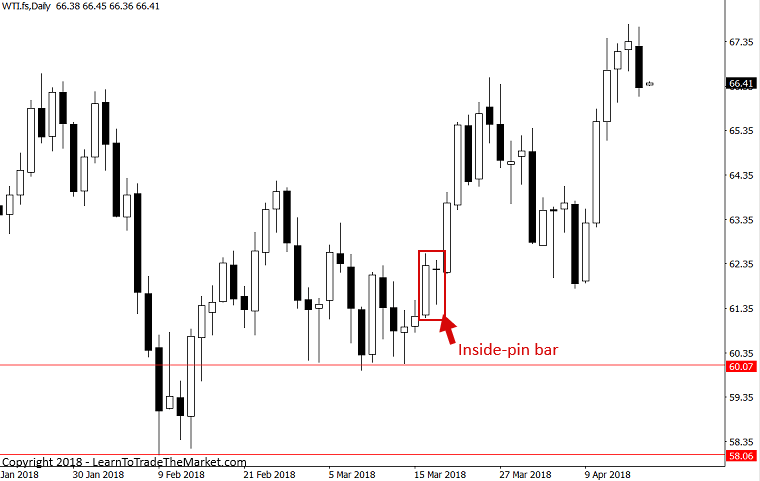

Ниже представлено сочетание паттернов пин-бара и внутреннего бара (iside bar). Также часто встречается сочетание паттерна Fakey (ложный прорыв) и пин-бара.

Ниже мы можем увидеть реальный пример медвежьего пин-бара внутри комбинированного паттерна внутреннего бара. Это привело к значительному снижению, как и предполагалось. Кроме того, обратите внимание на медвежий хвостатый бар, который последовал — еще один хороший сигнал на продажу в этом нисходящем тренде.

Вот реальный пример комбинации пин-бара с внутренним пин-баром:

Как торговать пин бар в трейдинге

Рассмотрим, как правильно открывать ордер при поиске формаций. Обычно идеальных правильных ситуаций на рынке для открытия сделки не бывает. У торговли пин бар существует много фильтров для открытия позиции. Если их применять, то прибыль легко получить.

Основным признаком пин бара в трейдинге считается быстрый выход хвоста из зоны поддержки или сопротивления. Если паттерн образовался не на линии, то его торговать не нужно. Если движение было медленным, то это тоже не является признаком качественного бара.

Основными практическими методами входа в рынок с помощью баров считаются:

- Открытие ордера после полного появления разворотной фигуры теханализа. Здесь тренд заканчивается, а котировки идут в обратном направлении. Пример изображения формации голова и плечи с падающей звездой:

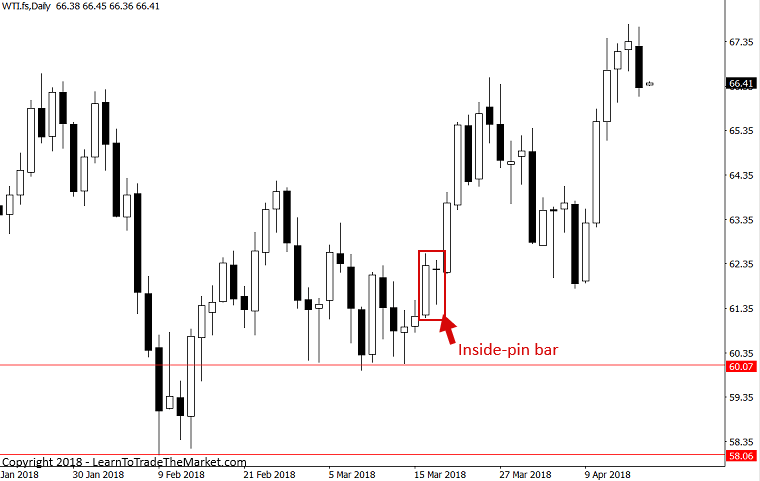

- Вход в сделку при зарождении фигуры технического анализа. Зарождение правой вершины у двойной вершины – это места предполагаемого разворота с большим соотношением риск к прибыли.

Фигура теханализа двойная вершина с пинбаром - Формация на поддержке или сопротивлении

При применении отложенных ордеров в трейдинге рассчитывается зона входа трейдерами:

- При использовании Buy Stop и Sell Stop, спекулянт понимает, что тренд продолжится. Стоп ордер устанавливает на несколько пунктов выше паттерна.

- Лимитные ордера ставятся при уходе графика и последующем подходе к пинбару. При использовании лимитных ордеров, можно их расположить немного ниже сопротивления и поддержки. Этот метод хорош для получения более выгодной цены входа и соотношения риск к прибыли.

При применении формации подтверждайте pin bar другими моделями и индикаторами.

Подведем итог

Пин-бар — это один из очень известных и достаточно заметных на графике свечных паттернов. Он формируется из-за особенностей поведения участников рынка и говорит о развороте цены. Паттерны, сформированные у сильных уровней, особенно те, которые являются случаями ложного пробоя сильной поддержки или сопротивления, дают отличные сигналы для открытия позиций.

Если вы намерены использовать этот паттерн в своей торговле, учтите следующие моменты:

- Правильно определяйте паттерн. Он должен соответствовать всем критериям, описанным выше.

- Торгуйте пин-бар по тренду или опирайтесь на технические уровни.

- Сигнал пин-бара можно использовать в качестве дополнительного к вашей стратегии, основанной на техническом анализе или компьютерных индикаторах.

- Делайте скрины сигналов с пин-баром, если вы используете этот паттерн в стратегии. Скрины станут основой вашего алгоритма, который вы загрузите в «Конструктор алгоритма», и помогут быстрее сориентироваться в рынке, как и сам торговый алгоритм.

- Уменьшайте влияние эмоций и работайте с холодной головой.

Как правильно прописать свой торговый алгоритм узнайте здесь.

В следующих статьях мы поговорим о других популярных и не очень фигурах графического анализа, которые также можно использовать в своих стратегиях и которые важны при составлении алгоритма. Ведь в их анализе не все так однозначно.

Стратегия по линии тренда и значение тенденции

Трейдинг по тренду – это наиболее легких способ торговли. Успешный трейдинг возможен без использования индикаторов, базируясь на трех китах по Нилу Фуллеру: тренд, пин бар и сильные ценовые уровни.

Трейдинг по движению цены приносит плоды, так как трейдер движется за тенденцией. Пин бар даёт точку разворота движения, зафиксировать прибыль и открыть следующий ордер на терминале мт4 (мт5).

Чтобы найти данные уровни, нужно провести линию тренда по экстремумам. Каждый раз, когда стоимость актива подходит к наклонной линии, то она встречает сопротивление.

Однако следите за тем, сколько раз цена соприкасается с наклонной линией, а также возникновением паттерна. Чем больше это происходило, тем выше вероятность разворота движения.

Поскольку паттерн формируется на линии тренда, то сигнализирует о продолжении хода цены, а не о развороте. Это делается для усиления медвежьей тенденции, где кривая графика будет стремительно падать.

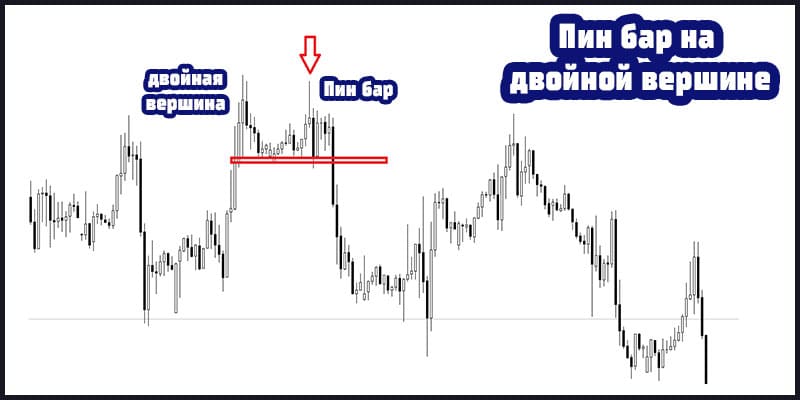

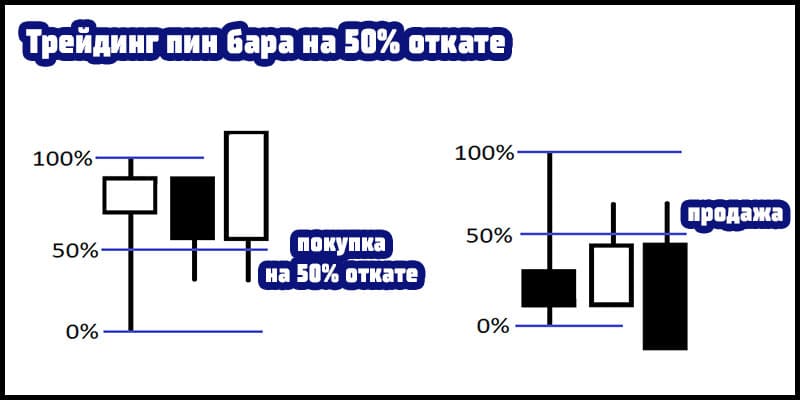

Стратегия торговли на 50% откате

Среди трейдеров признан факт, что большинство движений в конечном итоге откатывают до половины предыдущего движения.

Когда на графике мт4 присутствует сигнал ценового действия, то необходимо натянуть линии Фибоначчи на пинбар и определить зону 50%. На этом участке выставляется отложенный ордер, который срабатывает при следующем касании. Сделка на покупку происходит при откате внизу, а для продажи необходима коррекция вверх.

Проблема данной методики в редкости возврата к целевой области разворота. Преимуществом является увеличение прибыли сделки в два раза.

Тейк профит и Стоп Лосс в трейдинге

Стоп лосс располагается на логическом уровне цены, которая говорит, что торговый сигнал больше не действителен.

Безопасное место для размещения стоп лосса на пин баре – это сразу за верхней или нижней частью тени пин бар. Итак, при нисходящем движении идеальный стоп лосс находится над фитилем свечи.

Установка целей по прибыли (выход из сделки) – это одна из самых сложных частей торговой игры.

После того как найдена котировка стоп лосса, нужно подумать об установке тейк профита (помните о соотношении риска и прибыли). Не игнорируйте ключевые уровни цен или препятствия. Вход в сделку ради торговли – это не лучшая идея.

Чтобы определить котировку тейк профита, проанализируйте общие рыночные условия и структуру. Тейк профит или выход из сделки часто осуществляется:

- Возле значимого уровня поддержки и сопротивления.

- По линиям фибоначчи.

- На разворотной формации.

- По сигналу индикатора.

Пинбар

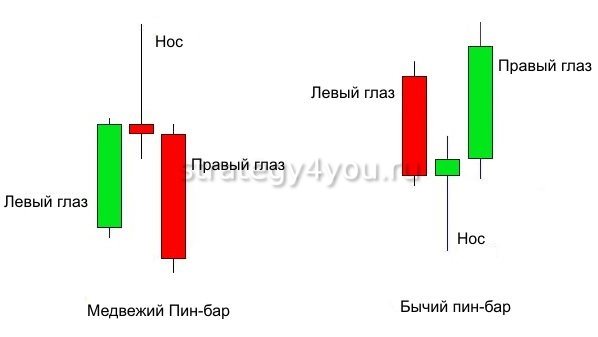

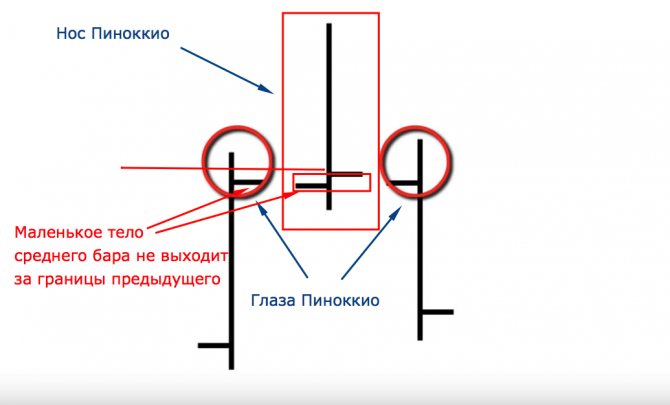

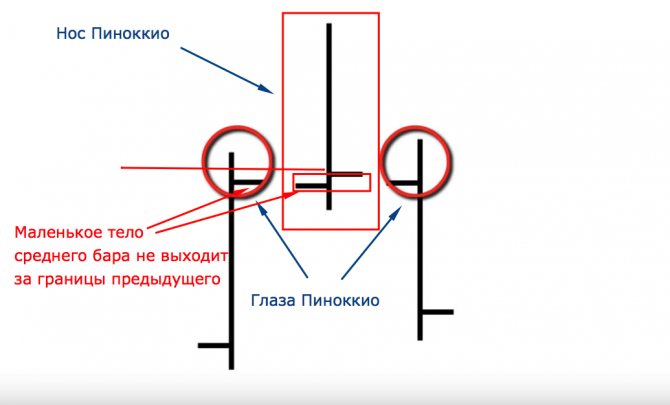

Пинбар — разворотный паттерн, который, появляясь на графике, свидетельствует о смене тенденции. Формируется из трех баров, средний из которых является разворотным. Пинбар получил свое название по имени сказочного героя Пиноккио, нос которого рос каждый раз, когда тот лгал. Средний бар называют «носом Пиноккио» — он обозначает максимум или минимум ценового движения и говорит о том, что цена больше не будет двигаться в этом направлении, а бары справа и слева от «носа» — «глазами Пиноккио».

У пинбара должна быть большая тень в сторону существовавшей до этого тенденции, и маленькое тело, то есть цены открытия и закрытия свечи должны находиться близко друг к другу. При этом пинбар должен размещаться на пике или минимуме ценового движения. Тело пинбара должно находиться близко к одному из концов предыдущей свечи, располагаться полностью в пределах предшествующей свечи (не выше максимума при восходящем движении, и не ниже минимума при нисходящем).

Стоит отметить, что чем длиннее тень среднего бара, тем вероятней смена направления цены, так как становится понятно, что у участников, толкающих цену до пинбара (у быков при восходящем движении, и медведей при нисходящем), истощились силы и инициативу перехватывают их соперники.

Пинбар бывает как медвежьим, так и бычьим в зависимости от того, о развороте в какую сторону он свидетельствует. Если пинбар сформировался на вершине восходящего движения и свидетельствует о переходе к нисходящему, такой пинбар называется медвежьим. Если же паттерн находится внизу нисходящего движения и говорит о переходе к росту, то выглядит он как перевернутый пинбар, тень средней свечи которого направлена вниз и называется такой пинбар бычьим.

Сила разворотного сигнала пинбара будет больше, если паттерн сформирован вблизи важных технических уровней и тень пинбара пробивает уровни. Также подтверждает силу пинбара пробитие тенью средней свечи максимумов и минимумов тренда и уровней Фибоначчи. Например, цена снижается к уровню поддержки, и при подходе к нему формирует перевернутый пинбар. Или, наоборот, подходя к сопротивлению, на пике роста формируется пинбар, после чего цена переходит к снижению. Визуально это выглядит как прокол тенью уровня поддержки или сопротивления.

Стоит отметить, что чем старше таймфрейм, на котором сформирован пинбар, тем сильнее считается подаваемый им сигнал к развороту.

Как торговать при появлении пинбара на графике

Наиболее консервативным и наименее рискованным считается вход в сделку после того, как закроется свеча пинбара, и цена пройдет минимум десять пунктов ниже при нисходящем движении или десять пунктов выше него при восходящем. При этом стоп-лосс стоит выставлять на десять пунктов выше или ниже носа пинбара.

Агрессивные способы входа в позицию:

1. Вход в сделку сразу после закрытия пинбара, не дожидаясь пробития его уровня. В таком случае риск повышается за счет того, что еще не сформировано окончательное подтверждение разворота цены. 2. Также, увидев на графике пинбар, можно открывать сделку при откате цены к техническому уровню, на котором сформировался пинбар (на третьей свече паттерна).

При таких способах входа стоит отметить и правила выставления стоп-лосса, соответствующие агрессивной торговле. Первый способ — вынести стоп-лосс за уровень «левого глаза» пинбара. В таком случае размер потерь в сделке будет меньше, однако вероятность их получения — больше, так как цена при откате может зацепить стоп-лосс.

Второй способ — вынести стоп за технический уровень, возле которого сформировался стоп-лосс. Также при выставлении стопа можно использовать уровни Фибоначчи, нанесенные непосредственно на средний бар пинбара. В таком случае стоп-лосс выносится за уровень 61,8. Актуален этот способ в случае, если размер пинбара большой, что происходит при его формировании на старших таймфреймах.

Как фиксировать прибыль в сделке

Здесь важно брать во внимание расположение пинбара, в частности, в отношение важных технических уровней. Потому в определении цели ориентироваться стоит на технический анализ. Однако если вы вошли в сделку по сигналу пинбара, при прохождении цены в вашу сторону, стоит защитить часть прибыли, передвинув стоп-лосс в плюс, однако не очень близко к текущей цене. Можно также продолжать двигать стоп-лосс в плюс вслед за ценой, чтобы получить максимум прибыли от ценового движения.

Стоит также отметить, что при свечном анализе медвежий пинбар, сформированный на вершине движения, соответствует паттерну «падающая звезда», в то время как бычий пинбар, расположенный внизу нисходящего движения, соответствует свечному паттерну «молот», оба из которых являются разворотными свечными моделями. Однако есть некоторое отличие в размещении средней свечи этих формаций в отношение к предыдущим: средняя свеча не обязательно должна находиться в рамках тела предыдущей свечи.

Как определить качество пин бара на графике

Пин бар очень редко встречается на рынке с идеальной классической моделью. Менее опытным трейдерам стоит больше торговать классические фигуры, которые имеют тень в два-три больше, чем тело свечи.

Качество паттерна в трейдинге зависит от правильной структуры свечи, а также от верного определения сильных уровней. Это два ключевых момента.

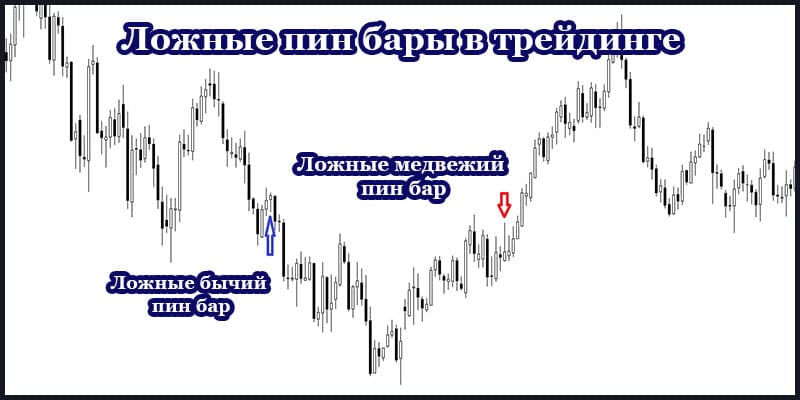

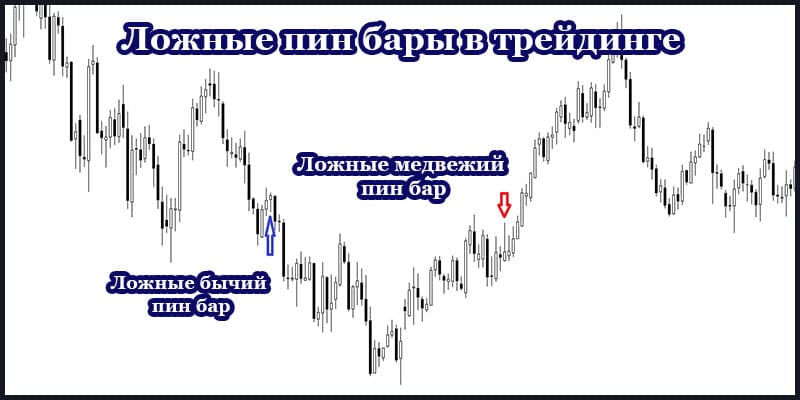

Ложный пин бар в трейдинге

Разница между настоящим и фальшивым паттерном определяется недавним ценовым действием. Если длинная тень выступает из последних цен, то фигура надежная. Это движение привело к появлению новой группы покупателей (или продавцов в случае медвежьей формации).

Если длинная тень не выступает из предыдущей группы свечей – это поддельные пин бары.

Как увеличить прибыль

Для получения стабильной прибыли используйте торговые системы с подтверждением входа. Есть ряд требований, которые оптимизируют точность использования паттерна:

- Торговля по движению рынка. При коррекции против тренда на уровне сигнал Price Action хорошо разворачивает рынок. Против тенденции торговать следует только при получении точного разворотного сигнала.

- Использовать разные временные таймфреймы. В таком случае выше вероятность получить точную команду для открытия ордера. Некоторые опытные трейдеры при использовании скальпинг систем получают прибыль и на маленьких временных интервалах, однако риски при этом увеличиваются.

- Точное определение и использование поддержки и сопротивления.

- Выбор оптимального риск менеджемента и соотношения риск к прибыли. Основанием выбора правил торговли всегда является статистика трейдера. Проведите тщательный анализ и определите собственный алгоритм.

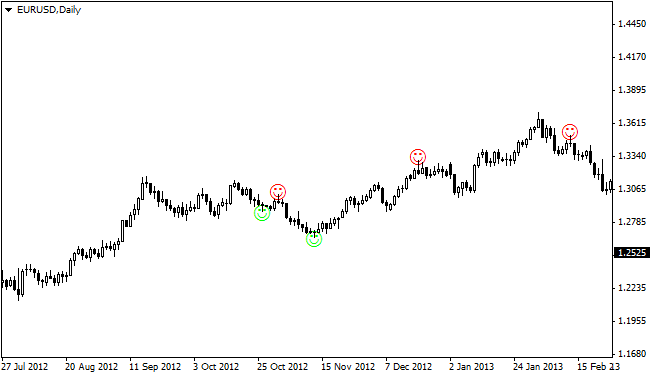

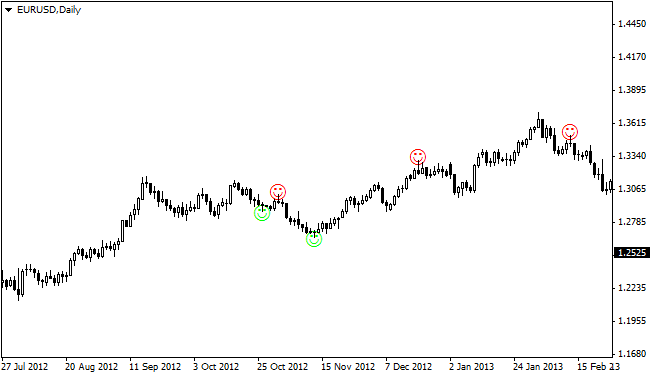

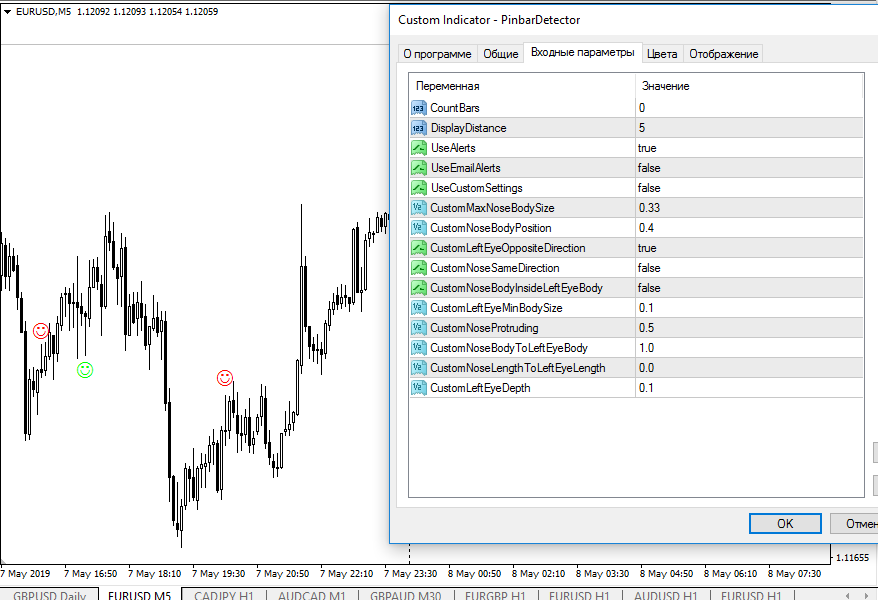

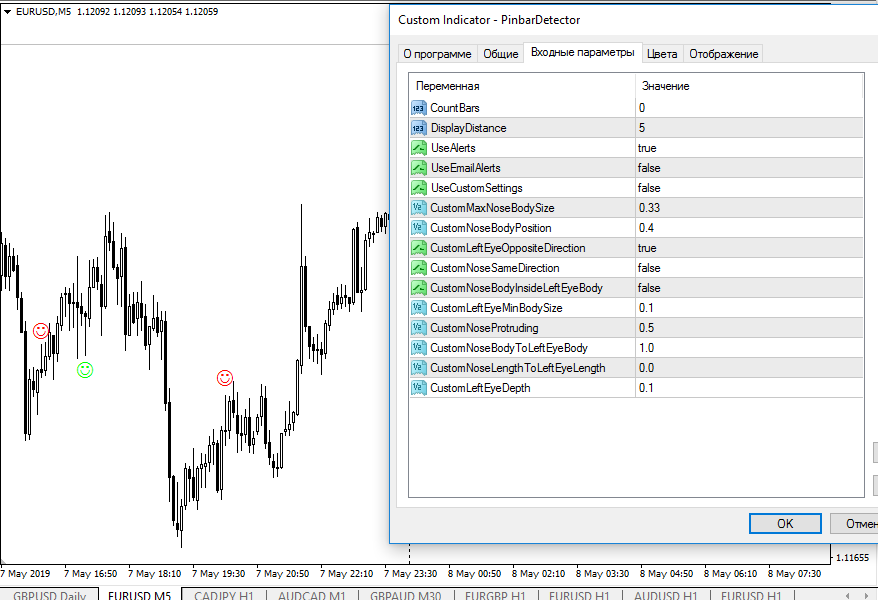

Индикатор Пин-бар Детектор (Pin Bar Detector)

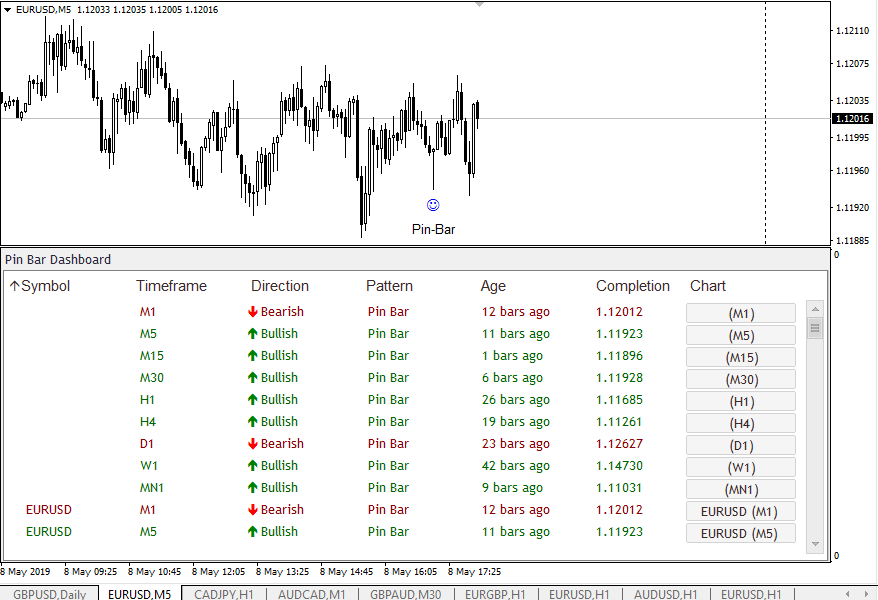

Аналогом Pin Bar является инструмент PinBar Detector. Разница между этими двумя инструментами заключается в визуальном оформлении сигналов. PinBar Detector указывает на паттерны не стрелочками, а цветными смайликами. Зеленый смайлик под пин-баром сигнализирует о необходимости открывать сделку на покупку, а красный смайлик над пин-баром говорит о возможности оформления ордера на продажу.

Еще одна особенность Pin Bar Detector в том, что он может отправлять оповещение о появившемся пин-баре на электронную почту, указанную в настройках. Инструмент также оснащен стандартной функцией алерта.

Индикатор больше подходит для торговли на таймфреймах от h1 до w1. На маленьких временных интервалах он дает слишком много сигналов, большая часть из которых либо ложные, либо слишком слабые для входа в сделку.

Процесс установки Pin Bar Detector стандартный, как и для любого другого индикатора.

Значение уровня в трейдинге

Использование уровня поддержки и сопротивления с пин бар считается лучшим способом получения прибыли на рынке.

Слияние этих двух стратегий образует одну грозную методику, который при правильном использовании гарантирует трейдеру отличные и точные результаты. Оба параметра подходят для технического анализа при использовании на японском свечном графике. Комбинация этих двух алгоритмов даст ясную картину, касающуюся сразу многих аспектов во времени, цене, а также развороте.

Уровень также для определения выхода:

Рассмотрим алгоритм торговли против динамических зон сопротивления и поддержки. Для примера возьмем индикатор Moving Average (скользящая средняя).

Проблема этого подхода в перерисовке уровня с изменением цены в моменте.

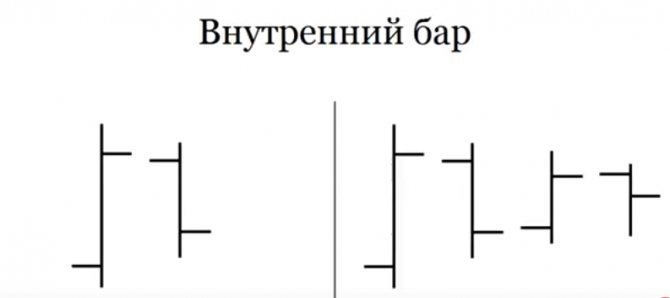

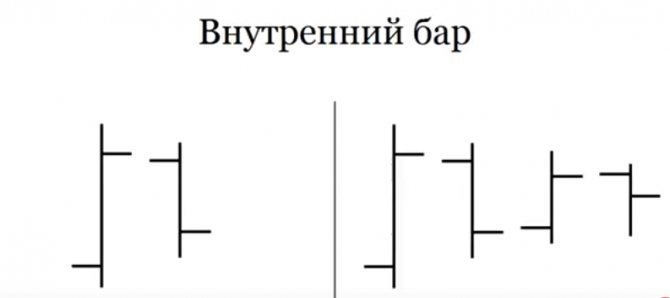

Внутренний бар

Внутренний бар может свидетельствовать как о развороте тренда, так и о его продолжении. Дальнейшее направление цены зависит от того, как поведет себя цена после подтверждения внутреннего бара на графике.

Внутренний бар — это паттерн, состоящий из двух или более баров на графике, следующих друг за другом. Первый бар в формации называется формирующим (или определяющим), а после него следует один или несколько баров, которые называются внутренними барами. Внутренний бар должен находиться полностью в диапазоне предыдущего (формирующего) бара, то есть его максимумы, минимумы, цены открытия и закрытия не должны выходить за пределы предыдущего бара.

Если за формирующим баром находится несколько внутренних баров, этот паттерн считается более сильным, так как чем дольше цена консолидируется в определенном узком диапазоне, тем сильнее будет ценовое движение после выхода из коридора.

Причины формирования внутреннего бара:

1. Появлению паттерна «внутренний бар» может предшествовать сильное направленное движение цены на рынке, после которого участники рынка могут фиксировать прибыль по сделкам и открывать новые позиции. В связи с этим после формирования внутреннего бара может последовать резкий импульс, как в направлении предыдущего ценового движения, так и после него.

2. Также внутренний бар может формироваться в результате того, что перед выходом важных экономических новостей цена консолидируется, формируя паттерн, после чего происходит импульсный выход из зоны консолидации.

3. Внутренний бар может формироваться возле важных технических уровней поддержки и сопротивления, где происходит борьба между покупателями и продавцами за направление движения.

Как торговать при появлении внутреннего бара

1. Дождитесь завершения формирования паттерна. Для этого внутренний бар должен закрыться, а его максимумы и минимумы должны находиться в пределах определяющего бара. 2. Так как после внутреннего бара цена может выйти в любом направлении, необходимо быть готовыми открыть сделку, как на покупку, так и на продажу. 3. Для этого необходимо выставить отложенные ордера на пробой (stop-ордера) на несколько пунктов выше и ниже определяющего бара. По итогу должны стоять два ордера: buy stop выше определяющего бара и sell stop ниже определяющего бара. Это делается для того, чтобы открылась сделка, когда цена выйдет из диапазона. 4. После выхода цены из границ определяющего бара и срабатывания одного из ордеров, необходимо отменить второй, не сработавший ордер, и выставить стоп-лосс на его место. 5. При выставлении тейк-профита необходимо ориентироваться на технические уровни, которые находятся по направлению движения цены. 6. Чтобы защитить свою прибыль, при прохождении ценой расстояния, равного размеру определяющего бара, можно зафиксировать треть позиции, а по остатку объема перенести стоп-лосс в безубыток. По мере продвижения цены можно продолжать фиксировать прибыль частями, по остатку позиции перенося стоп-лосс в плюс.

Стоит отметить, что сигнал внутреннего бара можно считать более сильным, когда он формируется вблизи важных технических уровней или подтверждается аналогичными сигналами, полученными от других методов анализа.

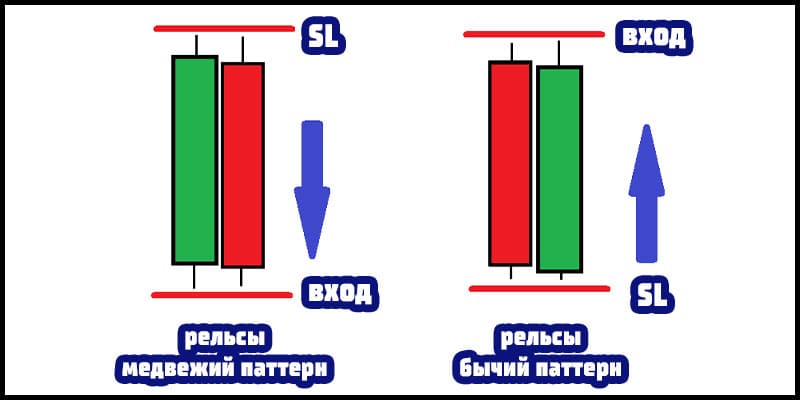

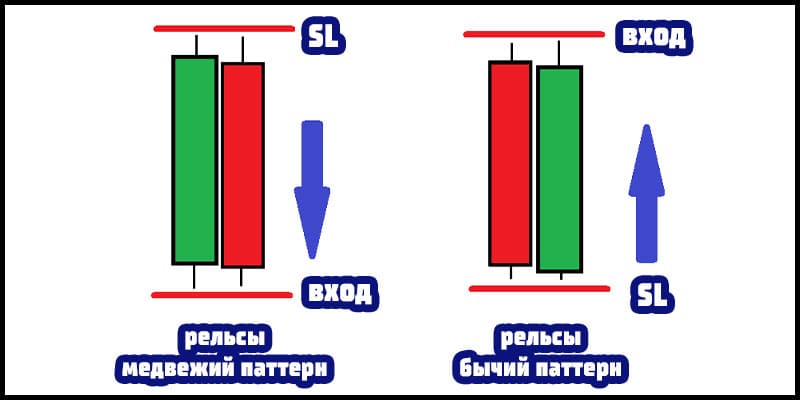

Рельсы разворотный сетап в трейдинге

Этот паттерн в конфигурации использует две свечи разного цвета (белого и черного). Графическая разворотная формация говорит о смене направления движения биржи.

Как правило, свечи модели рельсы длинные. Обладают короткими тенями или у них нет их вовсе. Часто сетап образуется, когда крупные игроки вышли из рынка. Затем начинается смена движения, которая может привести к противоположному тренду, а может закончиться флэтом. Поэтому данный сетап необходимо использовать с осторожностью. Если импульс второй свечи был слабый, то можно завязнуть в трясине неопределенного рынка.

Если биржа вырисовывает данный сетап, то перейдите на таймфрейм повыше – там будет легко найти пин бар.

Индикаторы

Обзор паттерных индикаторов для поиска пин-бара на графике имеет вид:

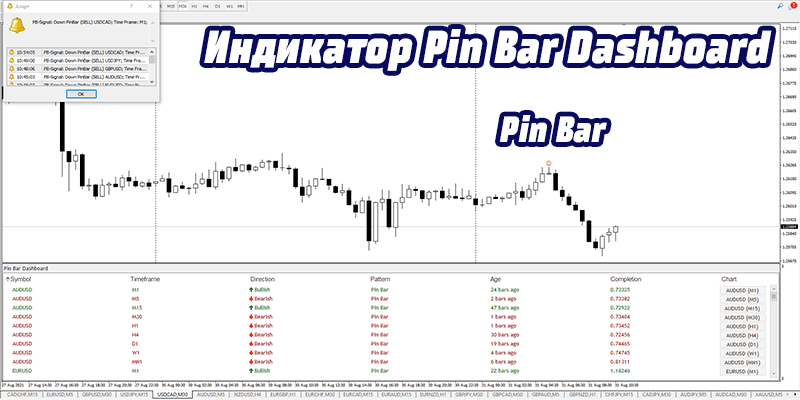

- Pin bar dashboard имеет подвальную панель со списком формирования моделей на различных валютных инструментах и таймфреймов. Система звуковых оповещений не позволяет пропустить образование сигнальной свечи. Обозначение идет смайликом синего или красного цвета в зависимости от стороны появления. Скачать по ссылке здесь

- mtf_pb_scan_c1 состоит из панели тафмфреймов с квадратиками, а также стрелок, указывающими где произошло образование. Скачать здесь

- Индикатор PinBar включает всего зеленые и красные стрелки показывающие разворот на продажу или покупку. Скачать здесь

Проблема всех перечисленных индикаторов в запоздании или не качественная подача команды на вход.

Как облегчить поиск паттернов на графике

Индикатор Пин баров автоматизирует поиск этих моделей. Таких алгоритмов существует масса, код довольно прост, нужно только задать соотношения между отдельными элементами свечи. Приведем пример нескольких бесплатных инструментов такого типа:

- Pin Bar Dashboard – помечает смайлами соответствующие свечи на графике. В «подвале» отображается информационная таблица с результатами поиска паттернов по заданным в настройках парам и таймфреймам. Удобно, если работаете сразу с несколькими валютными парами;

Кнопки в последнем столбце таблицы кликабельны, нажав на кнопку, трейдер переходит на график соответствующей валютной пары

- Pin bar detector – информационной таблицы нет, зато есть гибкие настройки для поиска разворотного паттерна. Этот индикатор Пин бара работает только с одним типом паттернов;

Разворотные свечи помечаются маркерами

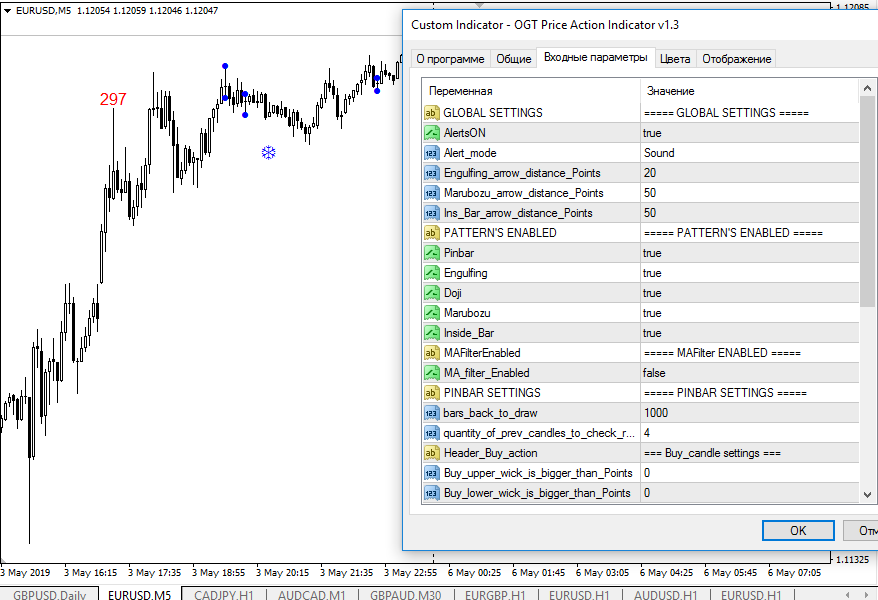

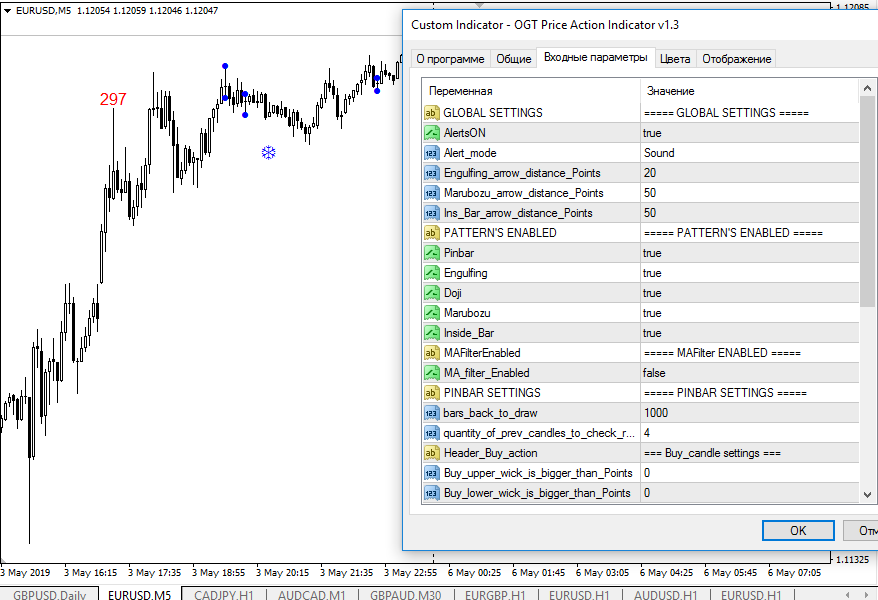

- OGT Price Action – работает с несколькими типами свечных моделей. Пин бары помечаются числами, каждое число показывает на каком количестве свечей до текущей не был достигнут High, Low паттерна. Остальные маркеры отвечают за другие паттерны.

Так работает пользовательский индикатор OGT Price Action

Индикаторов Пин баров намного больше, в одном маркете в МТ4 есть десятки платных и бесплатных алгоритмов. Использоваться они могут и на Форекс, и на иных рынках.

Ошибки при торговле

Новичкам, изучающим как торговать на Форекс нужно знать, как отличить плохие сигналы от надежных. Для этого следует не допускать следующие ошибки:

- Трейдинг вне трендов. Проще говоря любая конструкция Price Action будет работать лучше, если будет иметь энергию и импульс тенденции. Это не внутренний бар, поэтому не стоит искать графическую фигуру во флэте.

- Торговля только на маленьких таймфреймах. Чем больше интервал времени, тем надежнее паттерн. В отличие от дневных графиков меньшие таймфреймы уязвимы для случайных колебаний цен и рыночного шума. Используйте разные временные периоды для понимания полной картины происходящего.

- Игнорирование рыночного контекста. Если сигнал не имеет взаимодействия с ключевыми уровнями биржи, то не стоит торговать.

- Размещение стоп лоссов в трейдинге близко к ордеру. Если стоп лосс слишком близок к ордеру, то можно понести убыток из-за хаотичных колебаний рынка.

- Открытие ордера при зарождении формации.

- Вход при далеком уходе цены от момента разворота.

Average Daily Range – индикатор точных ценовых уровней

Этот индикатор помогает определить ключевые уровни. Инструмент выстраивает уровни, основываясь на среднем значении экстремумов графика. Если вы торгуете с помощью пин-баров, то этот инструмент – ваш выбор.

Установка и настройка ADR

Чтобы повысить количество правильных прогнозов, вам следует использовать связку – любой из вышеперечисленных индикаторов для поиска пин-баров + ADR. Как только вы получаете сигнал о найденном паттерне, вам в тот же момент нужно свериться с инструментом ADR. Если модель сформировалась рядом с ключевым уровнем, то можно открывать позицию.

Пошаговая установка:

- Скачать файл инструмента “AverageDailyRange” по указанной ссылке.

- Открыть терминал.

- В разделе “Файл” выбираем команду “Открыть каталог данных”.

- В списке ищем папку “MQL4” и открываем.

- В появившемся окне выбрать раздел “Indicators”. Загрузить в него файлы индикатора.

- Перезагрузить платформу.

Для того чтобы включить этот инструмент нужно сделать следующее – выбрать “Вставка” в появившемся списке нажать “Индикаторы” и кликнуть “Пользовательский”. В выпадающем списке выбираем нужный инструмент и перетаскиваем его на график.

Далее нужно перетянуть инструмент на рабочее окно и тогда перед вами появится меню настроек. Давайте разберем настраиваемые параметры:

- “DayX”. Здесь вы можете ограничить количество дней, которое будет взято для расчета ADR.

- “Corner”. Здесь вы можете выбрать, где будет располагаться окно с сопутствующей информацией.

- “DailyHigh/Lowlines”. Управляя этими функциями, вы можете настроить показ линией дневного диапазона цены.

- “ShowWeeklyLines”. Управляя данной функцией, вы можете настроить отображение линий недельного диапазона цены.

- “MiniADR”. Если включить эту функцию, то появится уменьшенное окно с сопутствующей информацией.

- “FontSiz”. Здесь вы можете настроить размер шрифта.

- “VerticalSpacingAquiment”. Эта функция отвечает за межстрочное расстояние в тексте в окошках этого индикатора.

Кроме того, вы можете настроить цвет интерфейса.

Рекомендуем более подробно ознакомиться с индикатором ADR и стратегиями для торговли по его сигналам.

Как рассчитывать показатели?

Этот индикатор на основе среднедневного диапазона движения цены строит ключевые уровни на графике. Необходимо запомнить различие между среднедневным диапазоном и значениями “Low” и ” High” в течении торговых суток. Давайте разберем разницу на простом примере.

Допустим, вы переключаетесь на таймфрейм “D1”. Тогда дневной диапазон – это промежуток между значением открытия и закрытия дня. А среднедневной диапазон – это среднеарифметическое значение всех дневных диапазонов за указанный период. Последний показатель – это именно то, что рассчитывает инструмент ADR.

Давайте рассмотрим пример работы индикатора. Вам нужно узнать значение ADR за пять торговых суток. Чтобы это сделать, нужно суммировать значения всех дневных диапазонов за это время (условно 98 пунктов за первый день, 23 за второй и так далее), а потом поделить сумму на пять. Результатом будет являться среднедневной диапазон. Аналогично рассчитывается среднедневной диапазон для любого периода. Примеры можно рассмотреть на скриншоте далее.

После перенесения ADR на график появятся ключевые уровни – границы ADR. Если паттерн сформировался рядом с такими границами, то шанс правильного прогноза будет гораздо выше. Границы показывают примерный локальный канал, в рамках которого будет перемещаться цена.

Как торговать, используя ADR?

Использовать ADR можно на всех доступных таймфреймах, как на старших, так и на младших. Если вы будете пользоваться этим индикатором, то сможете значительно повысить количество своих прибыльных прогнозов.

Итак, вначале нужно дождаться, когда рядом с ключевым уровнем сформируется паттерн. Если вас устраивает сила модели, то можете входить в рынок. Как это правильно сделать:

- Вы замечаете, что рядом с линией сопротивления сформировался паттерн, который указывает на снижение котировок. Следовательно, вы открываете ордер на продажу. StopLoss нужно выставить около уровня сопротивления, а TakeProfit на нижней линии ADR

- Вы видите, что рядом с уровнем поддержки сформировался паттерн, который указывает на повышение котировок. Следовательно, вы заключаете сделку на покупку. StopLoss нужно разместить около уровня поддержки, а TakeProfit на верхней линии ADR.

Часто бывает, что трейдер заключает сделку на повышение при появлении паттерна около уровня сопротивления или открывает ордер на понижение при появлении модели рядом с уровнем поддержки – это ошибка и так делать не нужно.

Инструменты пин-баров, описанные в этой статье, в сочетании с ADR могут стать отличным подспорьем при торговле. Очень важно уметь принять во внимание все факторы при анализе. Чем больше длинная тень паттерна уходит за границу ключевого уровня, тем больше вероятность, что график продолжит движение в сформированном раннее локальном канале. Сделки, открытые на основе таких сигналов, имеют большие шансы на верный прогноз.

Рекомендуем ознакомиться с особенностями применения пин-баров для бинарных опционов.