В чем суть и как работает теория волнового анализа в торговле на финансовых рынках. Волны Эллиотта и уровни Фибоначчи, индикаторы и методы.

Теория волн Эллиотта разработана почти 100 лет назад. Она позволяет увидеть общую закономерность в движении цен на рынке. Графически они представляют собой волны: главный тренд сменяется кратковременным откатами, после чего цикл повторяется.

Волны Эллиотта можно найти на графике любого актива. Но чтобы научиться реально зарабатывать на этой концепции, ее следует приспособить к своей торговой системе, используя дополнительные способы (индикаторы, уровни, фундаментальный анализ).

Что такое Волновой Анализ простыми словами

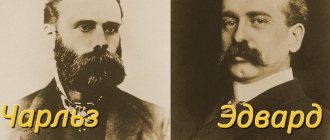

Теория волнового анализа

разработана американским бухгалтером и финансистом

Ральфом Эллиоттом

(

Ralph Nelson Elliott

) в 1930-х гг. Основные моменты он изложил в книге, которая была издана в 1938 году. Главная идея состоит в том, что поведение участников рынка можно описать простой, хорошо распознаваемой моделью. Графически ее изображают в виде волны – сначала наблюдается ценовой импульс, после чего противоположное движение (коррекция).

Очень дорогая реклама — Продолжить чтение ниже

Исходя из этого можно дать определение: волновой анализ рынка – это способ прогнозирования движения цен разных активов (валюты, акций и других) на основе одинаковых моделей.

Простыми словами волновой анализ – это способ определения текущей рыночной ситуации (какой именно этап проходит волна). После определения местоположения трейдер делает более точные прогнозы предстоящего движения графика, что значительно увеличивает вероятность получения прибыли.

Волны Эллиотта и уровни Фибоначчи — Elliot + Fibo indicator для МТ4

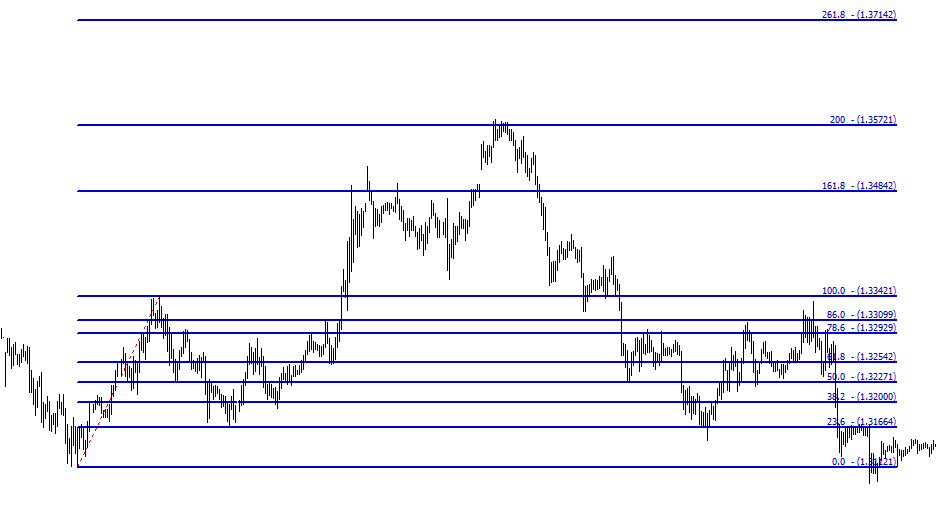

В торговле волнами Эллиотта большую роль играют числа Фибоначчи. И хотя сам автор волновой теории Эллиотт не обнаружил эту связь, но на это обратил внимание Коллинз, автор книги «Принцип волн», который представил теорию Эллиота на Wall Street. Трейдеры с легкостью могут определять длину волн, размеры коррекций, расширения движений, зная и применяя отношения Фибоначчи (38,2%, 50%, 61,8%, 161,8% и т. д.)

Всю эту нелегкую работу поможет выполнить индикатор Elliot + Fibonacci для МТ4, который наряду с уровнями Фибо находит и волны Эллиота.

- Волна 1 — часто используется трейдерами для анализа второй волны, а не для торговли

- Волна 2. Должна не доходить до начала волны 1. Обычный откат должен быть в пределах от 50% до 61,8% первой волны. Минимальный откат — 38.2%. Случается, что волна 2 снижается ниже уровня 61,8%. Такой агрессивный откат связан с тем, что трейдеры еще не признали изменения в доминирующем тренде.

- Волна 3. Не должна быть короче, чем первая, третья и пятая волна. Как минимум, ее длина должна быть равна длине первой волны. Чаще всего, третья волна, как самая длинная, составляет 161,8% от первой волны. Если волна 3 вышла за пределы 161%, то следующей целью является значение 261,8% от волны 1; крайне редко — 425%.

- Волна 4. Одна из самых мелких и коротких. Все потому, что в этот момент большинство трейдеров фиксирует прибыль и лишь малое количество игроков хотят работать против тренда. Это волна формируется довольно медленно, и обычно достигает лишь 38,2% (очень редко 50%) от третьей волны.

- Волна 5. Должна занимать как минимум 61,8% от первой волны. Если третья волна > 161,8% от длины первой волны, то цели для пятой волны следующие: 100% от первой волны

- 161,8% от первой волны

- 261,8% от первой волны (редко)

- 61,8% волны 1 + волна 3

Получается, что сразу же после формирования первой волны можно определить возможные цели для пятой волны. Для это нужно просто умножить высоту первой волны на 161,8% и отметить на графике точку цели, отложив полученный результат от места, где закончилась первая волна.

После того, как мы определим третью волну, можно добавить еще одну точку возможно цели для пятой волны. Для этого сравним третью и первую волны:

- Если третья волна > 161,8% первой волны, то цель для пятой волны:

- 100% от первой волны

- 161,8% от первой волны

- Если третья волна < 161,8% первой волны, то цель для пятой волны: неменее 61,8% волны 1 + волны 3.

Если цели для пятой волны, полученные разными путями, находятся близко, то шанс, что тренд изменится в районе этих уровней растет!

Понимание ценового действия

Прежде чем мы перейдем к механике волновой теории Эллиотта, мы должны рассмотреть некоторые основы ценового действия. На каждом графике Forex существует три основных типа фаз Price Action. Это:

Импульсная Волна (трендовое движение) (Impulse Wave)

Это движение в направлении тренда. Как правило, трендовые движения больше с точки зрения изменения цены и занимают меньше времени. Это делает анализ трендового движения очень привлекательным для торговли.

Движение в направлении общего тренда, называется Импульсными Волнами.

Коррекционная волна (коррекция)

Коррекционное движение предполагает ценовое поведение, которое противоречит импульсным движениям. Корректирующие ходы меньше с точки зрения изменения цены, и как правило они занимают больше времени, чтобы развиться. Именно поэтому они не являются столь привлекательными для торговли в качестве импульсного движения.

Если тренд является бычьим, то коррекция тренда будет в медвежьем направлении. Если тренд медвежий, то его соответствующая коррекция будет бычья.

Ценовая консолидация

Это фаза цены, когда нет видимых тенденций. В большинстве случаев консолидация связана с колебаниями или поперечным движением цены. Однако иногда коррекции могут принимать различные формы, которые иллюстрируют конкретные модели графика. Эти модели могут иногда помочь нам прогнозировать будущие изменения цен.

Краткая историческая справка

Ральф Нельсон Эллиот выдвинул предположение о том, что рыночное движение имеет волновой характер, в 30-х годах прошлого столетия. Он занимался тщательным изучением графиков, что позволило заметить определенные закономерности развития цен на биржевых рынках. Каждая закономерность соответствовала определенной модели. В свою теорию автор заложил математическую основу в виде чисел Фибоначчи – числовой последовательности, которая была открыта еще в 18-ом столетии.

Модели закономерностей, которые смог обосновать Эллиот, имели повторения по своей форме, но могли отличаться временной и амплитудной характеристиками. Автором было выделено 13 подобных моделей, именуемых волнами, которые постоянно возникали в данных о ценах рынка. Он смог не просто обозначить их, но также представить графически с полноценным обоснованием:

- иллюстрация каждой модели

- взаимосвязь между всеми волнами;

- формирование более масштабных аналогичных моделей, каждая из которых может формировать еще большие по размеру такие же волны.

Таким образом, теория была названа волновым принципом, а в 1938-ом году Ральф Эллиот выпустил собственную книгу с таким же названием – «Волновой принцип».

В дальнейшем существенный вклад в популяризацию данной теории внес финансист Роберт Пректер, который также способствовал развитию и актуальности данного подхода как одного из методов рыночного анализа.

Волновая теория Эллиотта

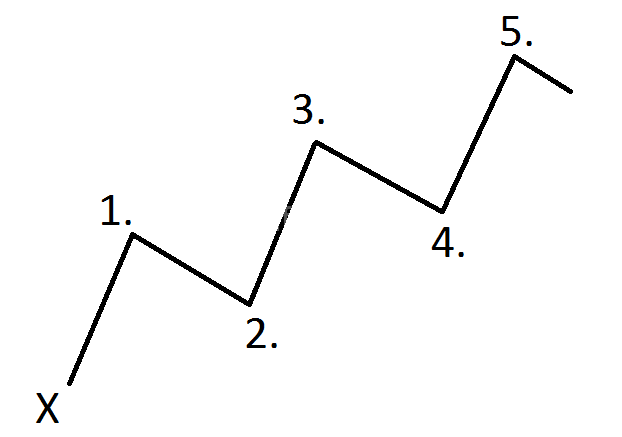

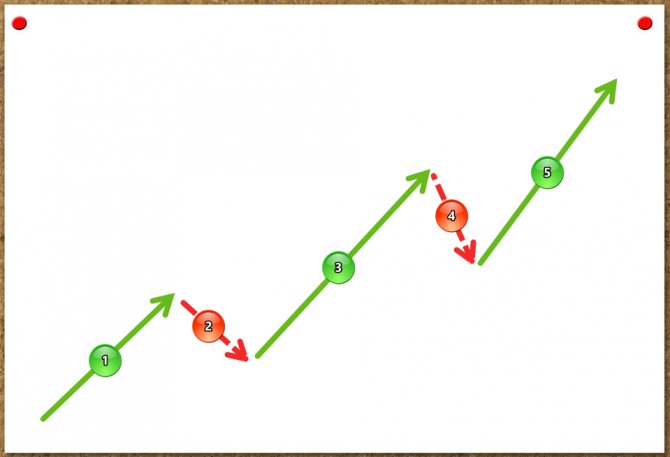

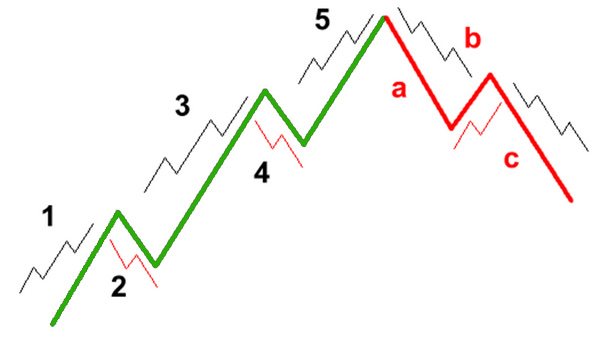

В начале 20-го века, бухгалтер по имени Ральф Эллиот обнаружил очень важную закономерность на рынках. Он обнаружил, что, когда цена находится в тренде она создает пять движений. Три из них являются импульсными волнами, которые движутся в направлении тренда, а два других являются корректирующими движениями, которые движутся вразрез с трендовым движением. Он также обнаружил, что, когда эта фаза тенденции истощается, ценовое действие переходит на корректирующую фазу, которая может быть прослежена в три хода. Таким образом, он пришел к выводу, что будет 5 ходов, которые составляют фазу построения трендов и 3 ходов, которые составляют корректирующую фазу. Это известно как количество 5-3 волн Эллиотта.

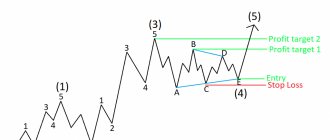

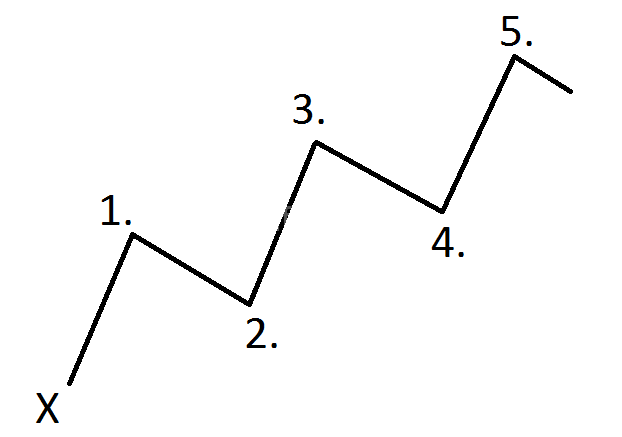

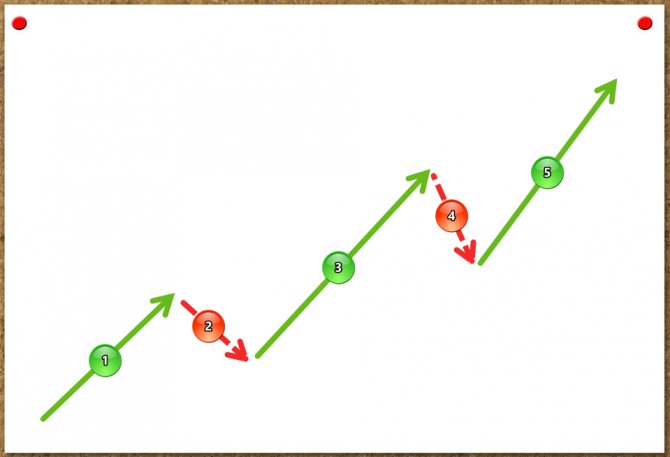

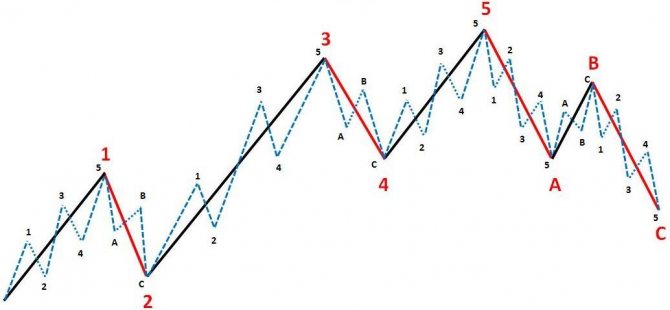

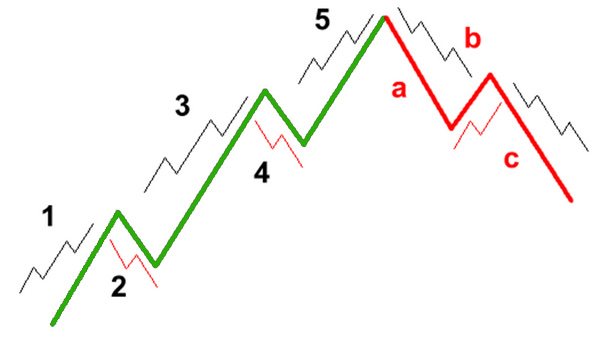

Ниже Вы увидите изображения 5 ходов, содержащих тренд.

Ральф Эллиот приписал эту основную структуру на рынках к поведению торговых масс. Он подчеркнул важность психологических факторов, которые составляют эту структуру 5-3 волн Эллиотта.

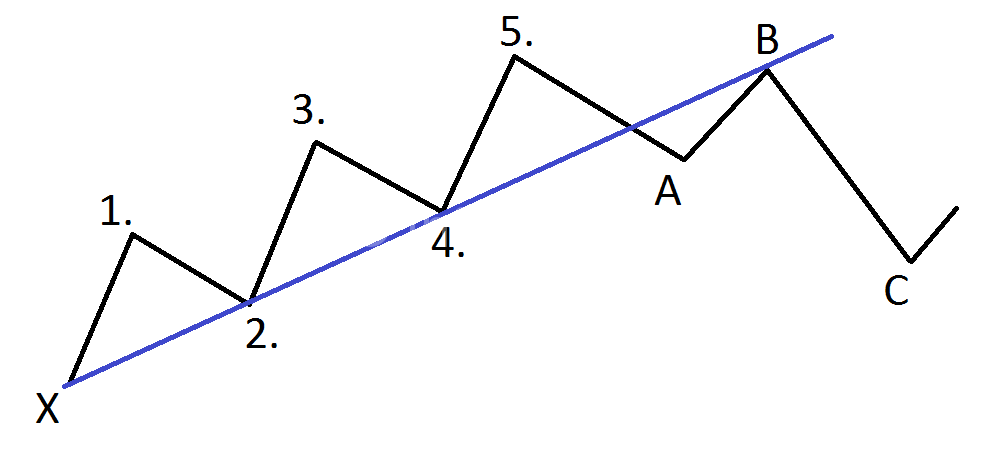

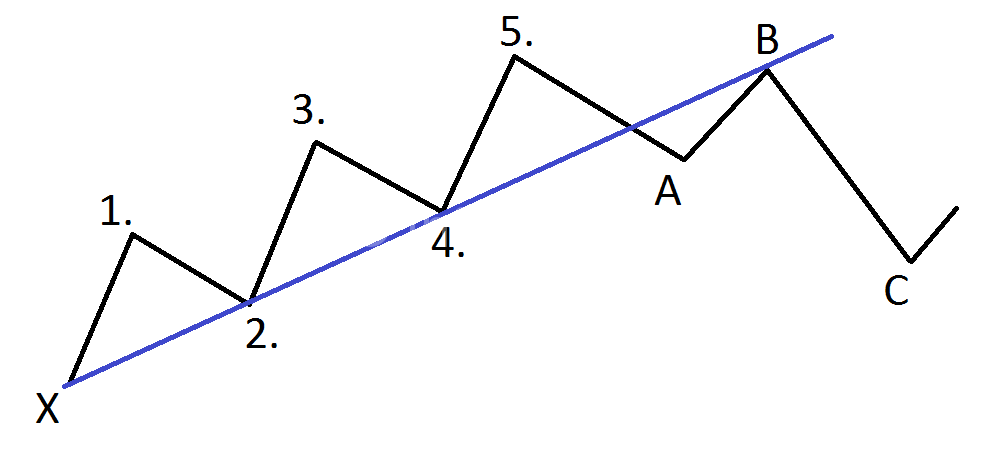

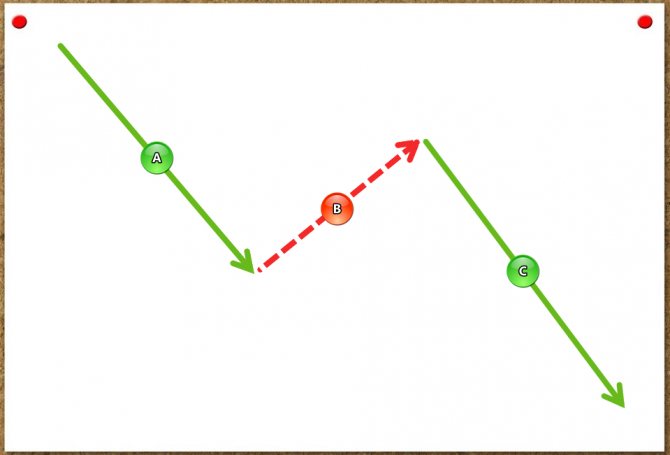

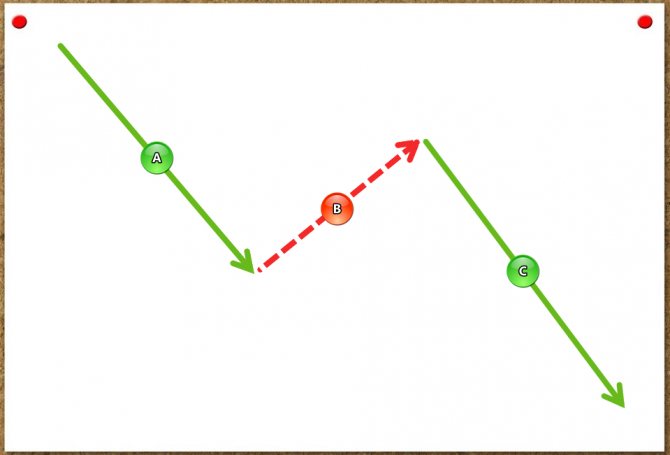

Давайте теперь обсудим коррекционное движение, которое приходит после тренда.

Как вы видите, это то же самое изображение с пятью трендовыми шагами. Тем не менее, на этот раз мы набросали потенциальную коррекцию, которая появляется после окончания тренда. Обратите внимание на то, что движение (A) ломает тренд и, как правило, устанавливает основание за рамками тренда. Движение (B) затем возвращает цену обратно в область тренда для теста сопротивления. Движение (C) затем заставляет цену идти в направлении противоположно тренду. Это последовательность 5-3 волн Эллиотта.

Так же важно иметь в виду, что принцип 5-3 волн Эллиотта глубоко укоренился в массовой психологии, и это повторяемое формирование обусловлено динамическими изменениями в настроениях покупателей и продавцов. Первые 5 ходов представляют собой баланс сил для покупателей в случае бычьего рынка, в то время как движения (A), (B) и (C) представляют собой баланс сил для продавцов на этом рынке.

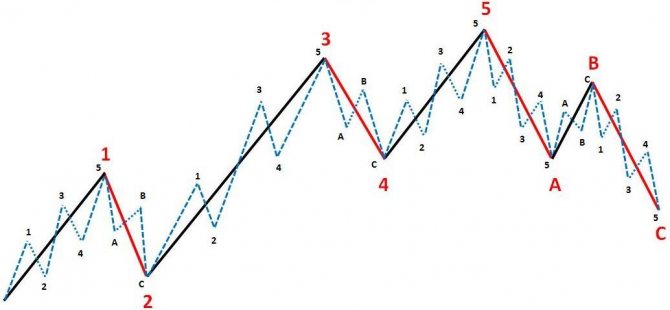

Базовая последовательность

Волны разделяются на два типа: импульсные и коррекционные. Основное направление паттерна определяют импульсные волны, коррекционные же направлены в обратную сторону. В данном случае, волны 1, 3 и 5 — импульсные, так как определяют тренд. Волны 2 и 4 — коррекционные. Данная пятиволновая последовательность формирует импульсную волну более высокого порядка.

Коррекционная фигура состоит из трех волн, обозначаемых A, B и C. В данном случае, основной импульс направлен вниз, поэтому волны A и С — импульсные, а волна B — коррекционная. На более высоком волновом уровне последовательность превращается в единую коррекционную волну.

Комбинируя 5-ти волновую последовательность с 3-х волновой коррекционной фигурой мы получаем законченный восьмиволновой волновой цикл. То есть, полный цикл состоит из двух фаз: импульсной и коррекционной. По завершению цикл начинается сначала.

В рынок мы всегда входим в начале нового цикла, то есть перед началом формирования первой волны. В любом случае, нам нужно дождаться формирования хотя бы одной полной конструкции — восьмиволновой последовательности. Только после того, как тренд был сформирован, и началась коррекционная волна A-B-C, можно начинать искать момент для входа. Волновая последовательность имеет свойство перестраиваться по мере формирования, поэтому входить до завершения первого цикла крайне не рекомендуется.

Очень важно понимать, что последовательность Эллиотта по сути является фракталом. То есть, каждая волна разбивается на более мелкие, сохраняя при этом общую структуру — непрерывная смена импульса и коррекции. Конкретно, каждая импульсная волна разбивается на 5-ти волновую последовательность, а каждая коррекционная на 3-х волновую.

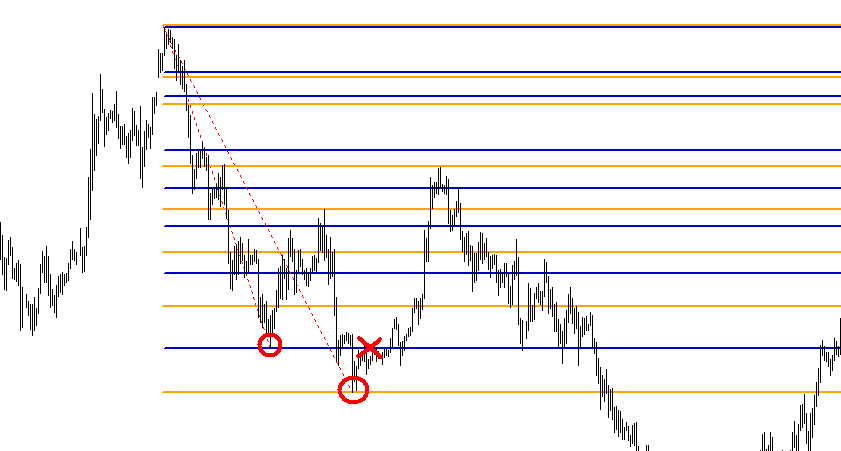

Правильная волновая последовательность в классической теории Эллиотта должна соответствовать трем характеристикам:

- Волна 2 ни в коем случае не может заходить за уровень волны 1. Если это произошло, последовательность необходимо пересчитать с соблюдением этого правила;

- Волна 3 никогда не может быть самой короткой из последовательности. Как правило, это волна с самым сильным импульсом. Также, волна 3, в любом случае, должна превышать уровень волны 1. При этом, волны 1 и 5 должны быть примерно равного размера;

- Пересечение волны 4 с волной 1 исключено. При не соблюдении этого условия также требуется пересчет последовательности. Завершающая цикл коррекция A-B-C обычно завершается как раз в области 4-й волны.

Как это работает в техническом анализе

Теханализ предполагает прогнозирование поведения торгового инструмента на основе анализа котировок. Считается, что цена уже учитывает все фундаментальные факторы.

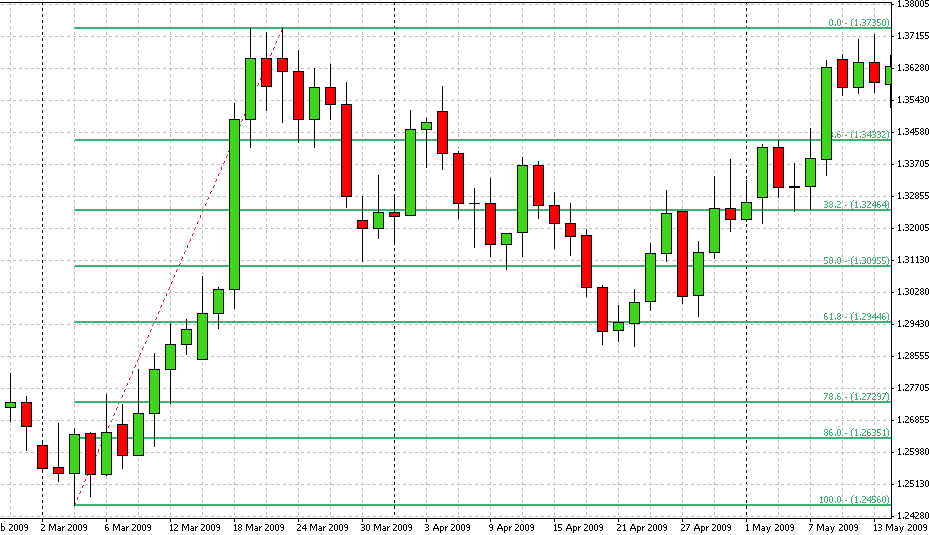

Помимо Фибо расширений и уровней используются каналы, веер, спираль, временные зоны, дуги Фибоначчи. Но самыми популярными стали именно линии, они используются и для определения точек окончания коррекции, и для выявления зон фиксации прибыли.

Сетка уровней Фибоначчи работает на любом типе активов (акции, валютные пары, криптовалюты, товарный рынок). Что касается причин их отработки, то свою роль играет самоисполняющийся прогноз. Если большое число трейдеров использует одну и ту же методику, то она начинает работать. Возможно, сказывается принцип «золотого сечения», его находят в природе, музыке. Не исключено, что эта закономерность влияет и на торговлю.

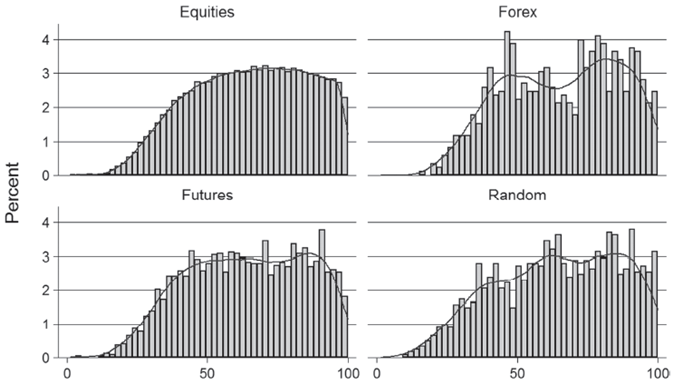

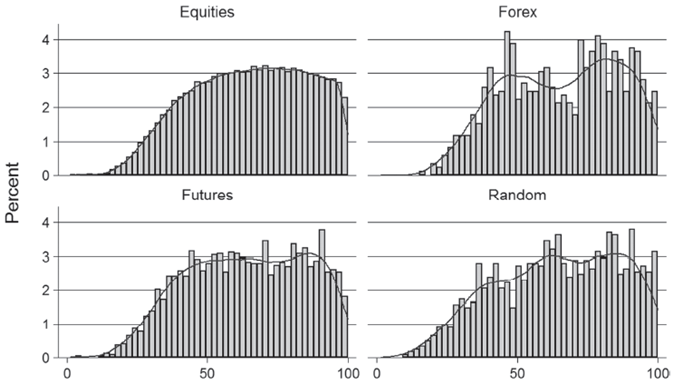

Есть и скептики. Например, Адам Граймс изучал эффективность уровней на фондовом рынке и Форекс. Его исследования показывают, что отдельные линии не особо важны, а роль играет скорее зона 40%-80%. Объяснить его результат можно тем, что не вводились дополнительные правила для идентификации движений, к которым применялись Фибо линии. Примеры реальных трейдеров доказывают, что этот инструмент работает только в умелых руках.

Выгодная торговля в AMarkets

Кто такой Фибоначчи?

Леонардо Боначи (более известный как Фибоначчи) родился около 1170 года и был одним из самых талантливых математиков своего времени.

Он не только разработал последовательность чисел Фибоначчи, с которой знакомы все трейдеры, но также популяризировал арабскую систему счисления в западном мире. Однако его главным достижением считается исследование чисел Фибоначчи.

Леонардо Фибоначчи обнаружил, что простой ряд чисел можно использовать для описания самых разных пропорций в природе: от исследования Вселенной до определения кривизны раковин улиток и структуры семян растений.

Дополнительные инструменты

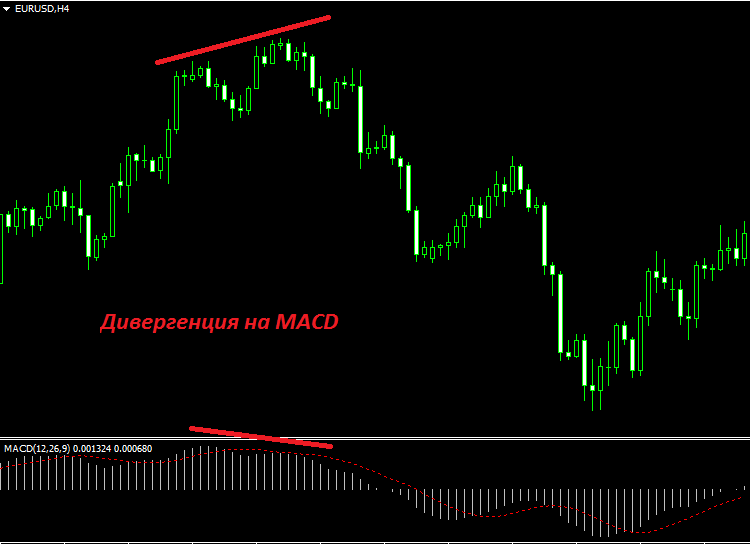

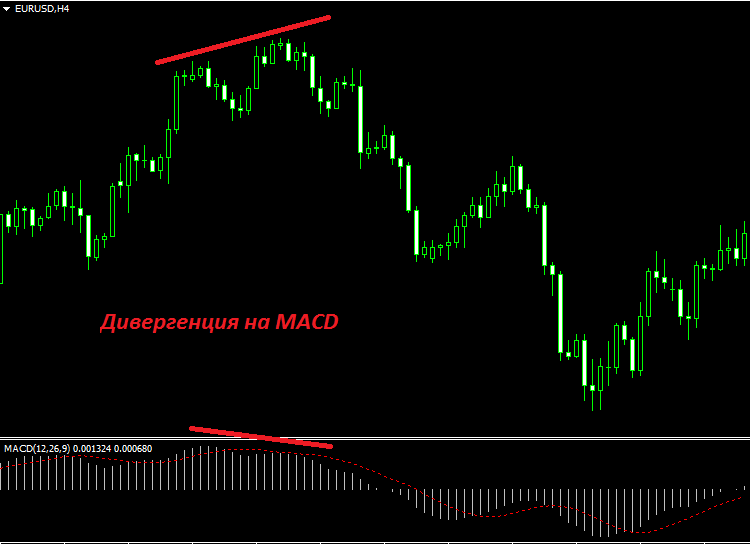

В работе с волновой теорией Эллиотта можно использовать некоторые инструменты, которые помогают определять разворотные зоны, а также трендовые поддержки и сопротивления. Например, очень удобно определять окончание импульса по возникающему на осцилляторах сигналу дивергенция и конвергенция. Экстремумы как раз соответствуют 3 и 5 волнам, а коррекция между ними – 4 волна. Также бывает и в коррекциях, можно поймать окончание волны С. На крупных периодах, например, дневном, есть скользящие средние, которые оказывают сильное воздействие на цену. SMA100 и SMA200 на дневном графике служат сильными поддержками и сопротивлениями, этот факт можно учитывать проводя разметку и предполагая окончание коррекций или импульсов.

Как повысить эффективность работы

Для повышения эффективности Фибо уровней рекомендую:

- Не использовать их в отрыве от других аналитических инструментов. Помните: сам факт касания ценой Фибо линии не означает ничего, нужно подтверждение разворота и окончания коррекции.

- Не использовать их на малых таймфреймах. С понижением временного интервала снижается точность прогнозирования. На М1-М5 ценность Fibo levels ниже, чем на Н4-D1.

- Применять этот инструмент только на явно выраженных движениях.

- Дополнять работу с Фибо другими методиками. Например, инструменты с высокой прямой/обратной корреляцией можно анализировать одновременно. Иногда на одном инструменте движение начинается раньше, чем на другом. Подробнее об этом явлении рассказывает статья про корреляцию валютных пар.

- Комбинировать уровни Фибоначчи с разных таймфреймов. Если несколько линий находится на небольшом расстоянии друг от друга, их можно объединить в зону, обладающую повышенной значимостью.

- Растягивать Фибо уровни на несколько движений, например, на весь тренд и на последнюю волну. Совпадение нескольких линий повышает ценность этой зоны.

Эти правила – своего рода техника безопасности. Можете проигнорировать их, но это приведет к ухудшению КПД Fibo levels.

Волны Эллиота: упрощенный вариант сложной теории

Поклонники волновой теории долго наблюдали за рынком и определили, что все ценовые колебания можно разделить на конечное количество конструкций, которые, подобно волнам, последовательно меняют друг друга.

Базовая структура одного завершенного волнового цикла

Чтобы использовать эти знания для получения прибыли, трейдеру достаточно выполнить три простых действия:

- Определить, какая конструкция сейчас на рынке;

- Посмотреть ее структуру и найти точку, в которой находится цена;

- Открыть сделку и торговать по заранее рассчитанным параметрам.

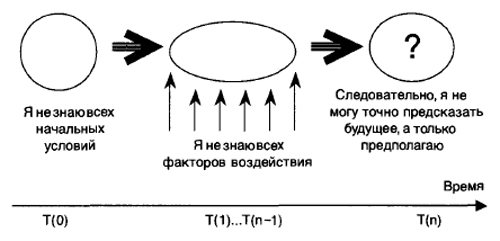

Проблема. В 2022 году никто из аналитиков не способен сделать точный расчет и установить фазы рынка, которые доминируют в данный момент. Поэтому все точки входа и прогнозы субъективны.

Каждая существующая волна всегда находится в нескольких состояниях: входит в состав более масштабной конструкции и содержит в себе несколько менее значимых моделей.

Наличие описанной проблемы означает, что у каждого волновика будет свое мнение относительно процессов, происходящих на рынке. Свою позицию трейдер может всячески теоретизировать, однако, подтвердить доказательствами не сможет.

Ключевая проблема всей волновой теории

В следующем разделе мы поговорим об этом подробней. Вы сможете просмотреть несколько обучающих видео, которые настроят вас на углубленное изучение волновой теории или наоборот убедят остановиться на традиционных способах рыночного анализа.

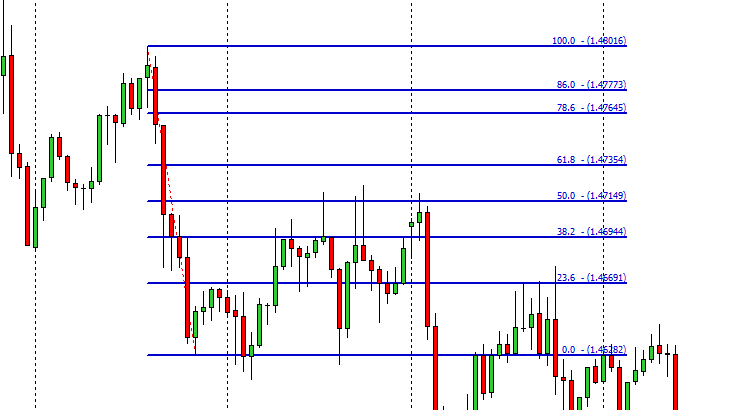

Стратегия торговли по уровням змеевидной последовательности Фибоначчи на рынке Форекс

Уровни Фибоначчи обладают уникальным свойством подстраиваться под волатильность рынка, расширяясь или отдаляясь от текущей цены с увеличением диапазона колебаний. Внутридневная стратегия по неоклассическим линиям змеевидной последовательности берет за точку отсчета тренда начало дня, пропуская три первые свечи.

В это время открываются основные азиатские рынки, но волатильность на многих парах остается низкой, что позволяет совершить вход при минимальных затратах (стопах).

В 70% случаев азиатская сессия или следующий за ней европейский отрезок определяют общий тренд, самая высокая волатильность торгов приходится на конец дня. Это означает, что сигналы смены тренда – выбивание стопов на уровне 68% – будут выпадать на первую половину дня при минимальном расширении уровней, а значит, и убытка.