Здравствуйте, коллеги трейдеры!

Как известно, курс валютных пар определяется спросом и предложением, отраженным в отложенных заявках, расположенных в так называемом “стакане”, и в уже прошедших сделках по рынку, выраженных в объеме торгов. Значение этого параметра, совместно с поведением цены, используют для прогноза будущего движения – такой метод анализа получил название VSA (Volume Spread Analysis).

К сожалению, специфика рынка Форекс не позволяет узнать реальное количество затраченных на покупки/продажи средств, – индикатор объемов отражает только количество проведенных сделок. Поэтому трейдеры часто прибегают к анализу объемов с помощью Открытого интереса фьючерсов и опционов. Что это за инструмент, где смотреть данные, а также конкретные стратегии применения – в нашем материале.

Производные инструменты

Фьючерсы и стандартные (ванильные) опционы (не путать с бинарными) являются производными активами или деривативами. В классической трактовке – это контракты, дающие право на поставку базового актива по заранее оговоренной цене через определенный срок, предусматривающие частичную (залоговую) оплату стоимости объема.

Своим появлением фьючерсы обязаны Продавцам и Покупателям сельхозпродукции. В середине XIX века таким образом заключались сделки на будущий урожай, позволяя производителям заранее фиксировать стоимость товара.

Покупателю также было выгодно приобретать фьючерс, в конце срока он получал либо урожай, либо возврат средств, пересчитанных по текущему на момент расчета курсу. Учитывая, что срыв поставки мог быть связан только с неурожаем, при котором цена сельхозпродукции возрастала, Производителю приходилось компенсировать возникшую разницу из своего кармана.

В 1970-е годы фьючерсы были стандартизированы по количеству базового актива, называемому лотом, размеру залога – гарантийного обеспечения, размеру маржи, шагу цены, сроку действия контракта – времени экспирации.

Также, помимо поставочных деривативов, появились расчетные контракты, где с помощью клиринга происходил пересчет финансового результата со снятием отрицательной или начислением положительной маржи на счет Продавца или Покупателя.

Понятие Открытого Интереса фьючерсов

Фьючерс – это стандартизированный контракт, действующий в течение недели, месяца, квартала или года. Этот период называют временем экспирации

.

Количество фьючерсов теоретически бесконечно – биржа выступает второй стороной и выписывает контракт, если трейдер хочет купить/продать фьючерс и не находит на него Продавца или Покупателя. Также площадка ведет учет оборота деривативов, называемый клирингом

, проверяя маржинальное обеспечение у держателя производного инструмента, чтобы не допустить дефолта при окончательных расчетах, которые проходят в последний день срока действия фьючерса или опциона.

Выписанный контракт остается открытым, пока трейдер не закроет его, совершив «офсетную сделку»

– купив равное проданному количество производных инструментов или продав равное ранее купленным количество контрактов (в сумме получается ноль).

Любая биржа обязана отчитываться об изменениях в открытых контрактах, которые называют «интересом

», и их объемах. Информация о них доступна торгующим трейдерам в режиме онлайн (лента торгов) и публично дублируется на бирже (один или несколько раз) в течение дня.

Открытый интерес (ОИ) фьючерсов – это совокупный объем купленных или проданных, удерживаемых трейдерами, производных контрактов.

Как видно из представленных определений, в отличие от объема торгов на биржах и рынке Форекс, констатирующего факт обмена деньгами и актива, ОИ характеризует уровень удерживаемых или закрытых позиций, наиболее точно отражая спрос в анализируемом инструменте.

В чем же секрет и сложность?

«ОИ» не даёт будущего направления. Не показывает лонг это или шорт! Вы должны это понимать. Биржа бы не отдавала информацию, которая раскрывает секретные данные.

Как-то в аналитической статье от брокерское компании прочитал, что раз «ОИ» растёт на тренде вверх, то тренд будет устойчивым. Это не так. Для роста открытого интереса необходим и покупатель и продавец. Также и для падения. Подумайте над этой мыслью.

Мы выделили для себя несколько самых эффективных методов чтения. Все они реализованы в терминале «Инсайд ММА»:

- Связка с лентой. Когда можно отследить изменение в каждой сделке. Звучит круто, но тут есть погрешность. И погрешность в том, что если встречается не «чистая» покупка + «чистая продажа».

- Определение процента спекулятивности торговой активности. Интересный аспект, который позволяет оценить соотношение торгового объёма к новым деньгам…или, наоборот, уходу капитала из фьючерса.

- Сегментация потока открытого интереса отдельно по покупкам и продажам. Раздельный учёт. Это хорошо работает на горизонтальных уровнях.

- Алерты на слишком большое изменение числа в одной сделке.

Самое оптимальное — использовать цифру «ОИ» как показатель вовлеченности новых участников в торговлю. А падение этого числа — выход. К сожалению, предсказание тренда с помощью этого потока данных — дело не очень точное. Но вот понимать, когда приходят новые деньги это всегда хорошо. Больше глаз смотрит за движением, значит движение может получиться эмоциональнее.

Напомним: Кардинальной ошибкой будет считать, что если на росте количество «ОИ» падает, то это исход покупателей. Правильнее считать, что это выход и покупателей и продавцов. Притягивать это к тренду — допущение. Причём очень серьёзное.

#TRADEHACK

Ещё раз напомним, на каком условии контракт исчезает: только в случае встречи заявок от держателя чистой лонг позиции и держателя чистой шорт. В таком случае контракт «схлапывается».

Стандартные (ванильные) опционы

Опцион – это более сложный финансовый дериватив, иногда воспринимаемый как вторая производная, так как в его основе всегда лежит фьючерс, а не реальный товар.

В простом понимании, покупка опционного контракта дает трейдеру возможность застраховать актив от падения или роста выше/ниже конкретной цены. Стоимость актива или значения курса валютной пары разбита на страйки – круглые числа с шагом 50 пунктов. На каждый из них можно:

- Купить контракт Put, предполагающий прибыль от падения ниже выбранного уровня, равную фьючерсной, если бы контракт был продан по цене страйка;

- Купить контракт Call и получить прибыль от роста выше выбранного уровня, равной фьючерсной, если бы контракт был куплен по цене страйка.

Страховка действует на протяжении периода экспирации – месяца, квартала, которая совпадает по срокам с фьючерсами, но происходит на день-два позже. Смещение оправдано начислением новой серии фьючерсов на поставочные опционы.

Как и любой покупатель страховки, трейдер рискует потерять только стоимость выплаченной премии на страйке, но оставляет для себя возможность получить прибыль от роста/падения. Продавец сразу получает прибыль от сделки, так как ему зачисляется уплаченная Покупателем премия, но рискует зафиксировать на момент экспирации ничем не ограниченный убыток.

В реальности 80% уплаченной премии отходит Продавцам, а оставшиеся 20% компенсируются за счет сложных стратегий. Опционы – это единственный актив, финансовый результат которого и размер премии каждого страйка можно заранее просчитать. Экономисты Фишер Блэк и Майрон Шоулз, открывшие модель расчета стоимости страйка, получили за это Нобелевскую Премию, а компания Long-Term Capital Management показала, как можно гениально заработать и фантастически проиграть.

Другим примером высокого заработка на опционных контрактах послужила стратегия команды студентов – создателей робота Panda, публично представивших работу алгоритма на конкурсе “Лучший Частный Инвестор”. Робот обыграл маркет-мейкеров, увеличив в сотни раз ликвидность срочного рынка и получив доходность 8000% за три месяца торгов.

Высокую прибыль обеспечила “улыбка волатильности” – построенная кривая изменения теоретической стоимости премий опционов Put и Call, позволившая покупать и продавать контракты с отклонением от ее значений.

В отличие от рынка спотов или фьючерсов, опционы, как и положено второй производной, имеют нелинейное изменение премии на каждом контракте, которая зависит:

- От времени до конца экспирации и стремится к нулю;

- Скорости приближения курса к страйку;

- Волатильности.

Открытый Интерес опционов

В отличие от фьючерсов, у которых Открытый Интерес определяется одним значением, опционные контракты имеют отдельно учитываемый OИ для Put и Call, разнесенный по каждому страйку.

Открытый Интерес опционов – это разделенный по ценовым уровням (страйкам) совокупный объем купленных и проданных контрактов Call и Put, отдельно по каждому виду.

Как видно из представленных определений, в отличие от объема торгов на биржах и рынке Форекс, констатирующего факт обмена деньгами и актива, ОИ характеризует уровень удерживаемых или закрытых позиций, наиболее точно отражая спрос в анализируемом инструменте. Более того, опционные контракты показывают интерес участников торгов по каждому ценовому уровню – страйку, что позволяет прогнозировать направление тренда и конкретизировать момент разворота котировок.

Как настроить индикатор Открытого интереса (Open Interest) в Quik 8

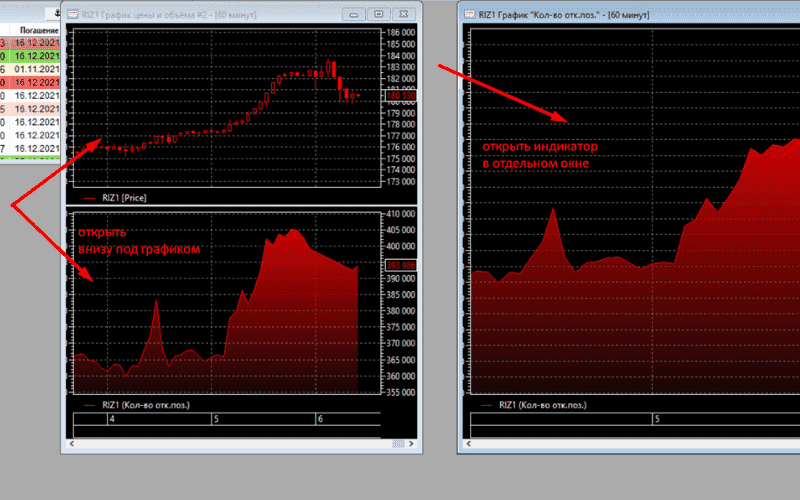

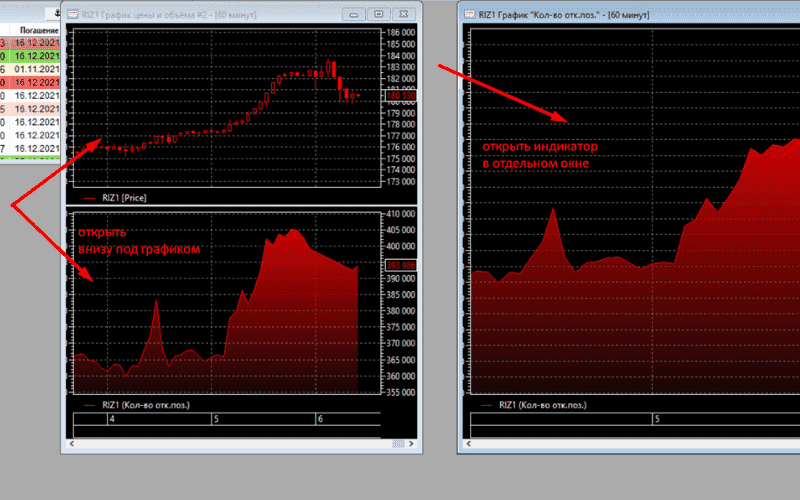

Обновлено: 05.10. 2021 Сразу нужно сказать, что индикатор Открытого интереса можно настроить в quik двумя способами, а именно — в отдельном окне или внизу под графиком. Второй способ используется редко, т.к. многие о нем не знают.

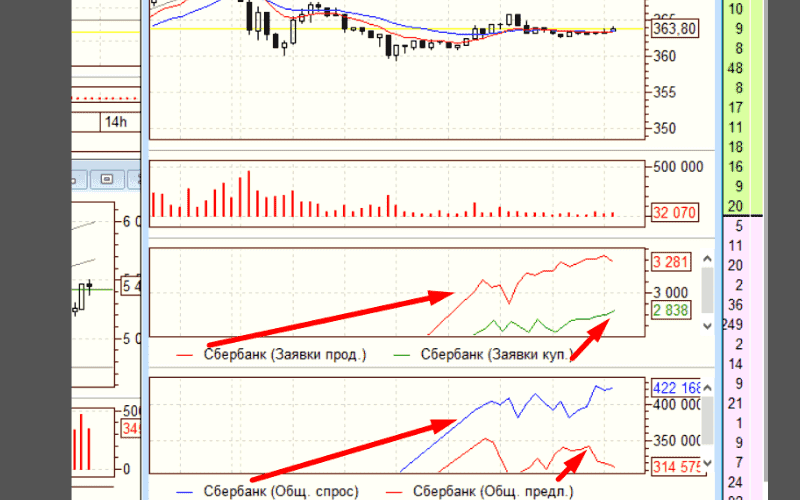

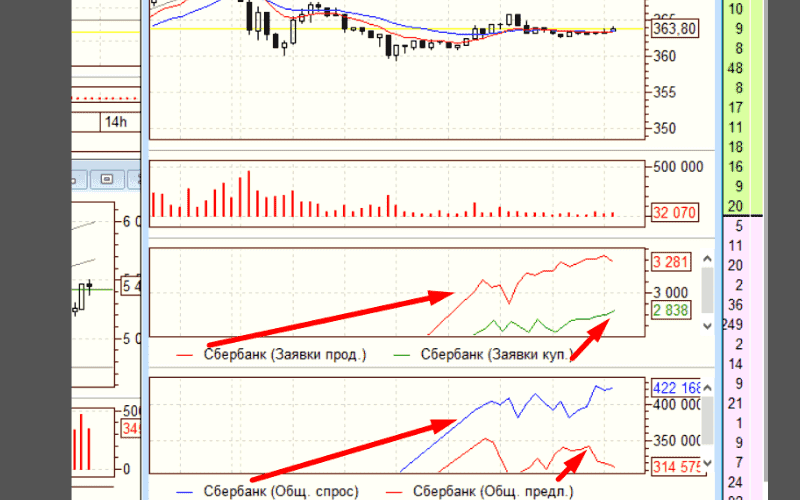

Этот индикатор настраивается для графиков фьючерсов и опционов. Настроек для акций нет. Однако, таким же образом для всех инструментов (включая акции) можно вывести и поместить в отдельное окно «спрос/предложение», «количество заявок на покупку/продажу», выбрав их в п.7 Таким образом можно смотреть не в таблице, а на графике как в моменте меняются эти параметры.

Фьючерсы на валютные пары Форекс

Фьючерсы на валютные пары присутствуют на многих национальных биржах, но международным центром торговли этими активами считается Чикагская товарная биржа (CME). Эта группа включает в себя несколько торговых площадок, работающих на одной платформе Designated contract market (DCM). Ее секция валютных деривативов имеет доминирующую долю в мировом обороте и количестве сделок по этим инструментам.

Как и везде, на этой площадке производные инструменты стандартизированы по срокам продолжительности действия контракта, называемыми «серией»

– неделя, месяц и квартал.

Так как деривативы представляют собой договор на будущую цену актива (в данном случае валюты), то они торгуются задолго до начала обращения, например, фьючерс на следующий квартал или месяц можно купить «уже сегодня». При этом котировки деривативов текущей и последующей серии примерно одинаковы, поэтому, чтобы не путаться, каждый контракт обозначен международным стандартным цифровым и буквенным кодом.

Open-позиции по ПФИ

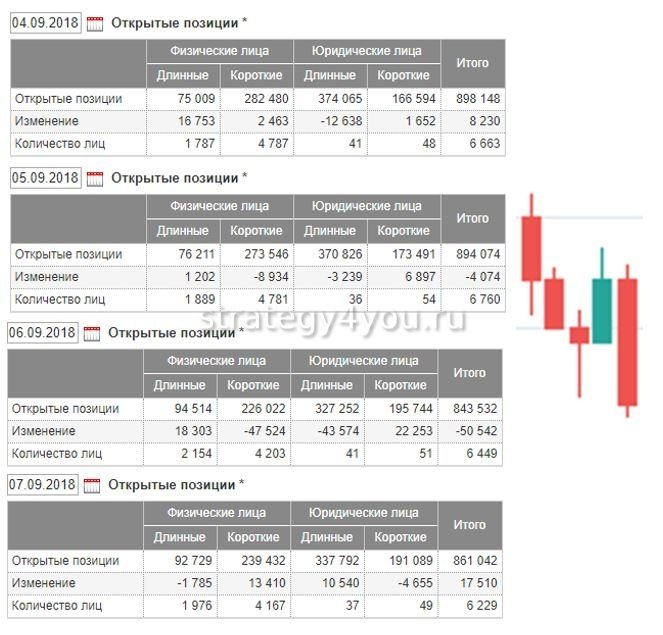

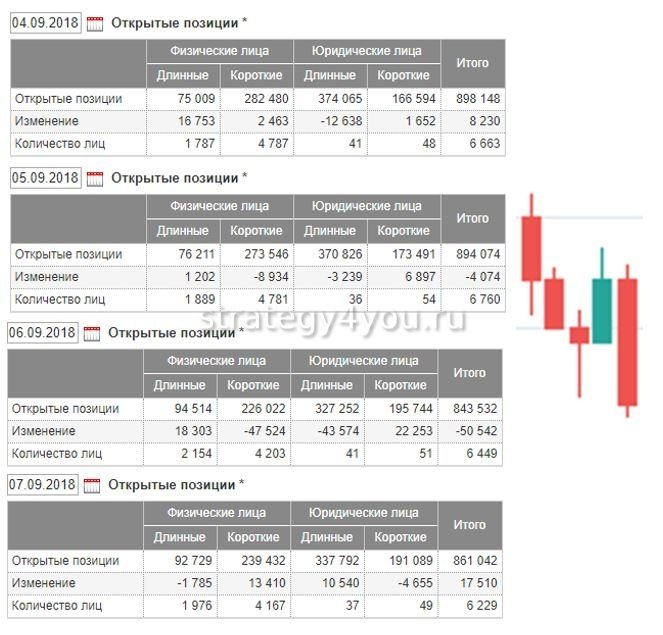

Биржа выполняет посредническую роль в сделках с производными инструментами. Ежедневно появляется информация о позициях, открытых на рынке, все желающие могут с ней ознакомиться. Участникам торгов доступны материалы, они могут скачать данные по контрактам. Для удобства информация представлена в таблице.

В ней отражается количество физических и юридических лиц, являющихся участниками сделок. Указывается число контрактов. Приводится информация о том, изменилось ли количество договоров по сравнению с предыдущим днем. В таблице отражено, сколько лиц имеет открытые позиции. Легко уточнить, длинные они или короткие.

Данные доступны не только по физическим лицам, но и по юридическим. В отчетах приводится общий объем открытых позиций.

Отчеты по открытому интересу валютных опционов на бирже СМЕ

Стандартные или “ванильные” опционы на бирже CME совпадают с фьючерсами по маркировке в части обозначения месяца и года. Валютные опционы являются поставочными, т.е, по истечению срока трейдер получает фьючерсы на валютные пары, которые являются базовым активом. В остальном они сильно различаются:

- По срокам экспирации – на бирже присутствуют контракты, продолжительностью неделя, месяц, квартал;

- Базовый актив

опциона – валютный фьючерс, обозначается двумя буквами, а не цифрой и буквой; - Открытый интерес в контрактах обозначен на каждом уровне цены и распределен по двум видам Call и Put;

- Открытый интерес делится на опционы в деньгах (ITM и ATM) и вне денег

(

OTM, Отличия ATM и ITM описаны ниже).

Последние обозначения определяют текущую вероятность получения «страховой» премии покупателем опциона.

Идеология опционного контракта заключается в том, что, в отличие от фьючерса, трейдер может хеджировать будущие убытки имеющегося у него актива по конкретному уровню цены, вне зависимости от ее текущего значения.

Например, купив валютную пару EURUSD по 1.10, можно всякий раз приобретать опцион «против падения» Put, который покроет размером своей премии весь убыток в случае, если случится так, что доллар станет стоить с евро один к одному или даже ниже.

В этом случае, при курсе 1.10, такой контракт будет в статусе ATM, который определяет равенство страйка текущему курсу валютной пары.

Падение ниже обеспечит ему статус ITM, и трейдер получит право на получение премии по опциону (в рассматриваемом примере) Put.

Если на момент экспирации курс EURUSD не станет выше 1.10, трейдер получит премию на счет и открытый шорт по текущей цене фьючерс 6E серии следующего месяца.

Call приобретается, как страховка от роста: например, купив его от уровня 1.145, трейдер смело может шортить, не переживая за возможный дальнейший рост цен. Ванильные опционы часто называют «умным стопом» – премия покроет полученный выше уровня страйка убыток за минусом стоимости контракта.

Ее часто называют «внутренней стоимостью» или просто «премией опциона» – это стоимость страховки, которую платит Покупатель, а получает Продавец.

Как и у фьючерсов, второй стороной сделки покупки/продажи может выступать как биржа, так и трейдер, поэтому «Открытый Интерес» на каждом страйке, увеличивающийся с каждым новым выписанным контрактом, теоретически бесконечен и остается без изменений, пока Продавец или Покупатель не закроют контракт «офсетом».

Чтобы получить доступ к данным, Пользователь проделывает аналогичные действия, как и в случае с фьючерсами: открывает сайт биржи CME, находит таблицу FX и, перейдя на новую страницу, нажимает слева на боковой панели опцию Open Interest. Ему откроются три окна:

Требуемые для прогноза и анализа будущих движений валютных пар Форекс отчеты находятся в двух крайних таблицах.

На бирже CME информация об Открытом Интересе опционов публикуется два раза в день – утром в 8-00 МСК в предварительном (Preliminary) отчете за прошлый день, а к своему открытию в 17-00 МСК – в окончательном отчете.

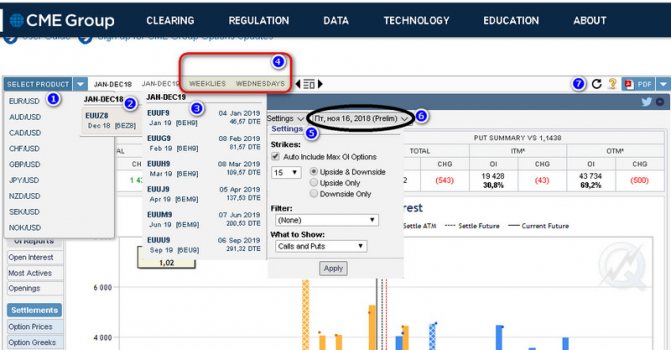

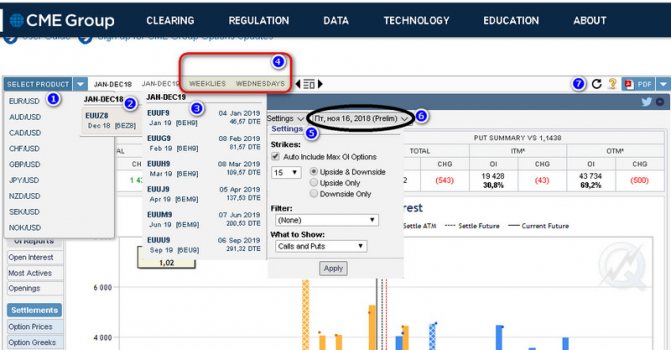

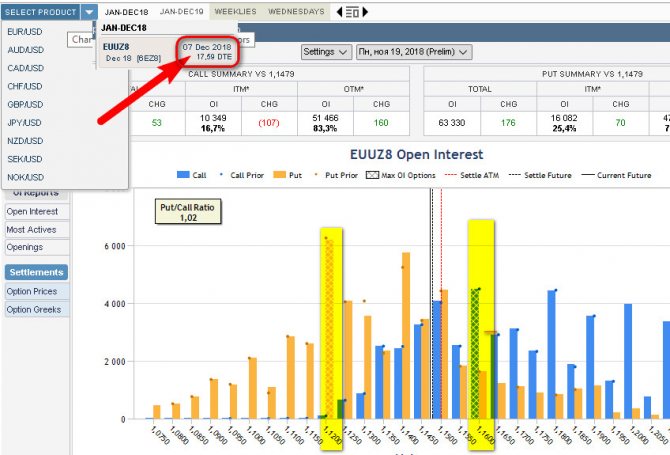

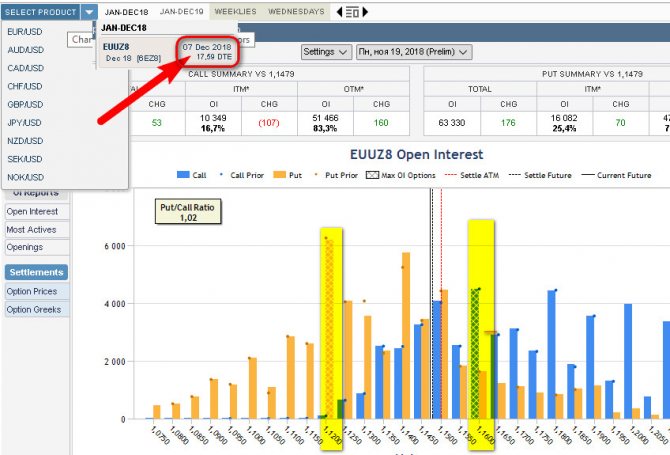

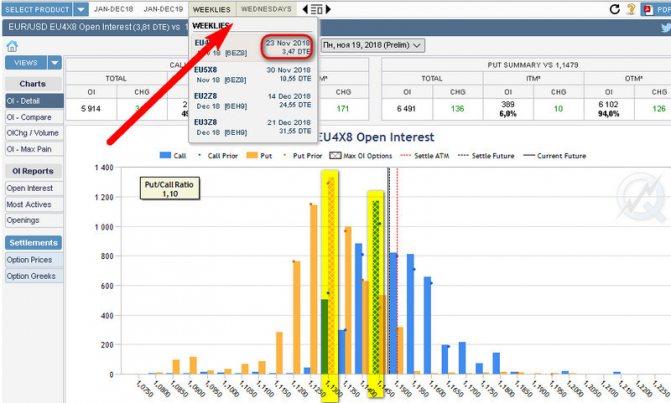

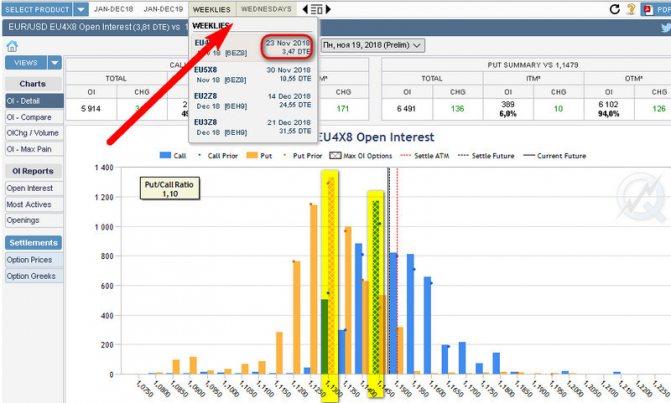

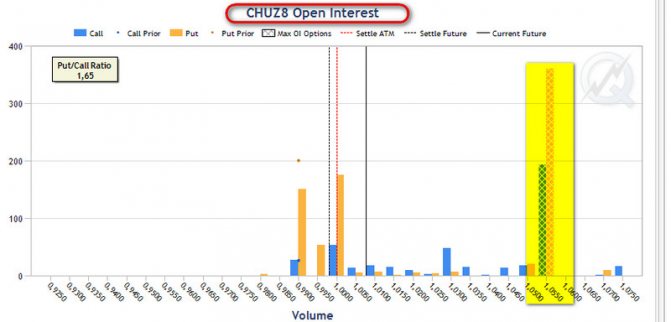

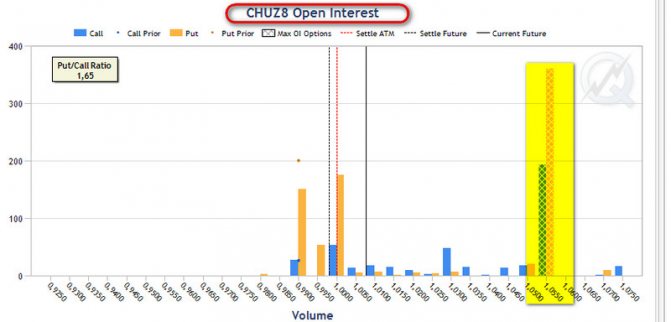

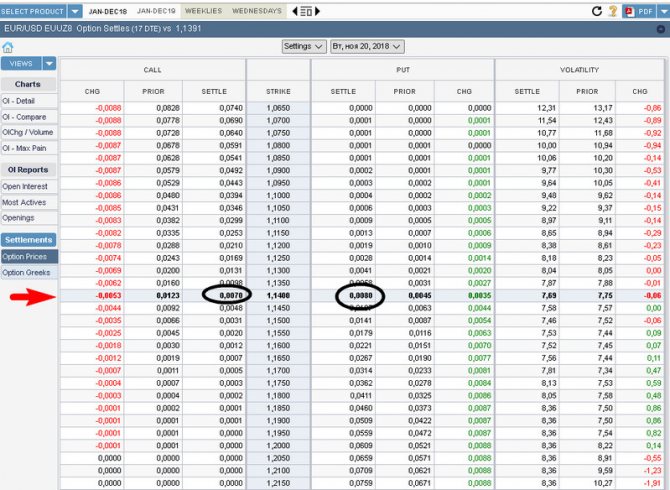

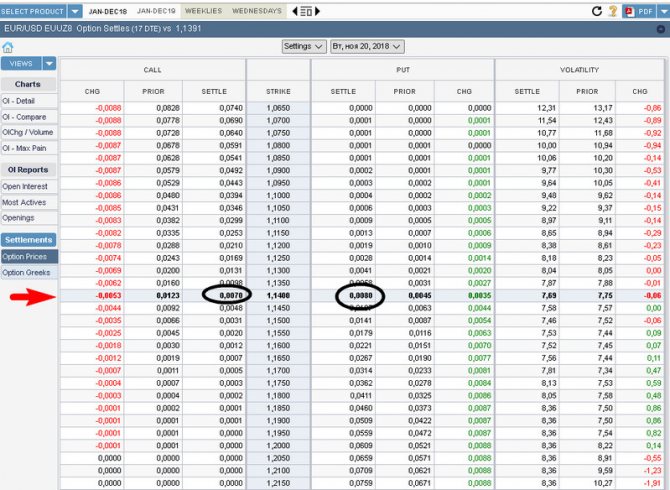

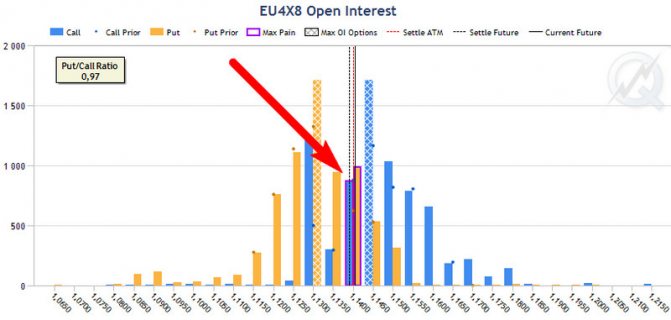

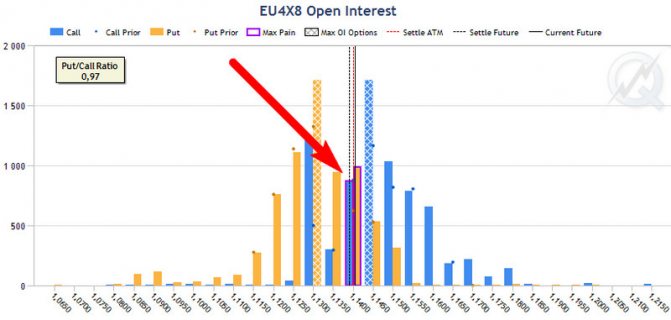

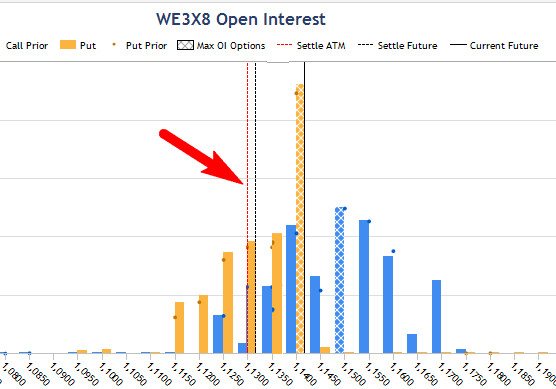

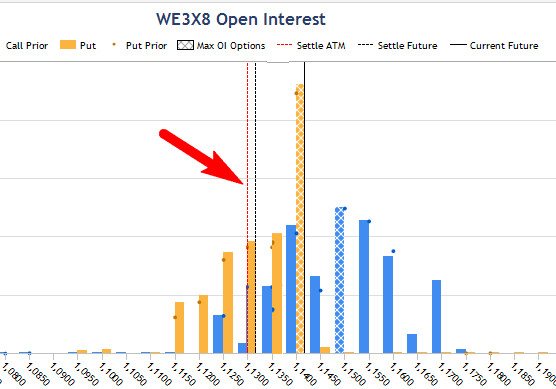

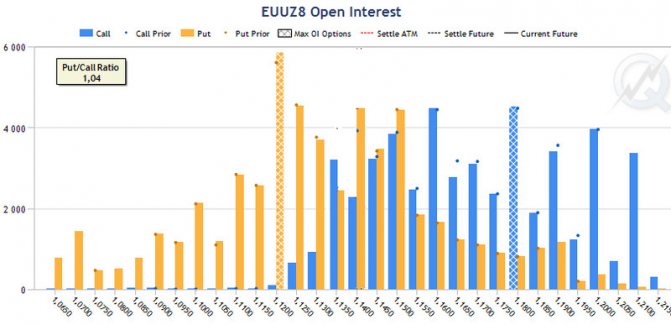

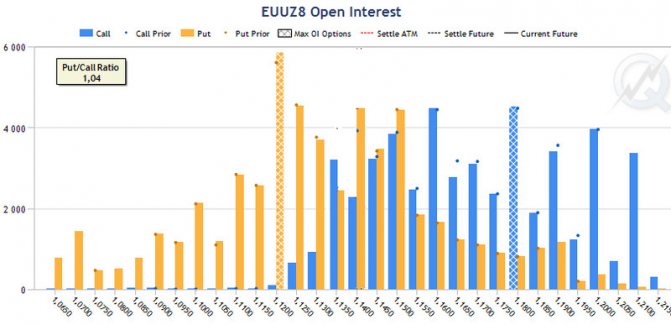

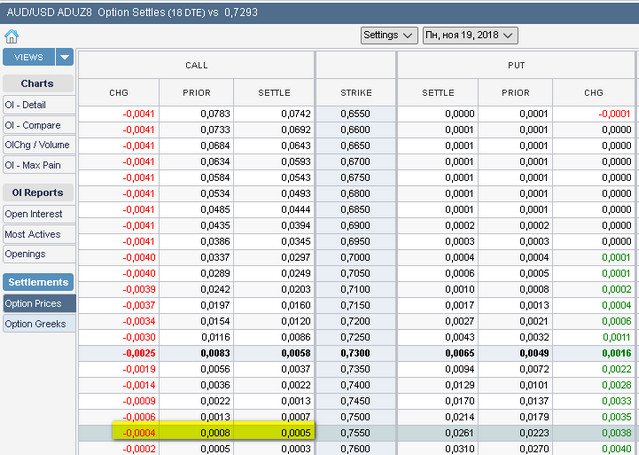

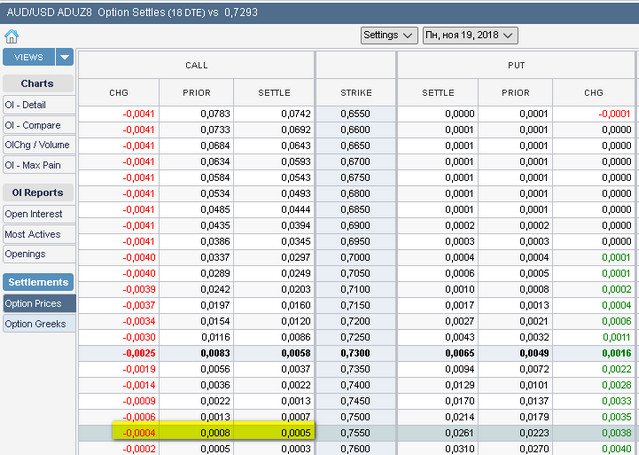

Трейдер может наблюдать изменения OИ в виде гистограммы, в левом углу которой можно выбрать (1) интересующую валютную пару, интересующий месяц экспирации (2) – ближайший (отображается по умолчанию) или дальний (3), посмотреть недельные опционы (4), со сроком истечения в пятницу (weeklies) или среду (Wednesdays).

Таблицу можно отфильтровать по количеству и виду отображаемых параметров в настройках «Settings» (5) или посмотреть ОИ по предыдущим дням (глубина – неделя) через список, выпадающий из окна (6), там же указан вид опубликованного отчета: предварительный или окончательный.

В левом верхнем углу таблицы можно обновить отчет или скачать его в формате PDF:

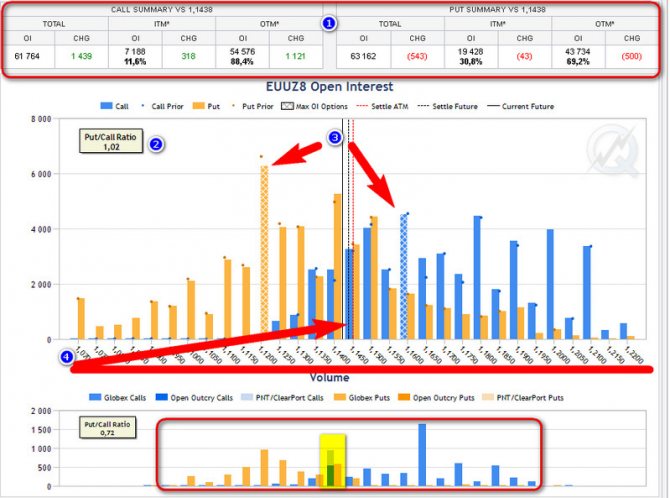

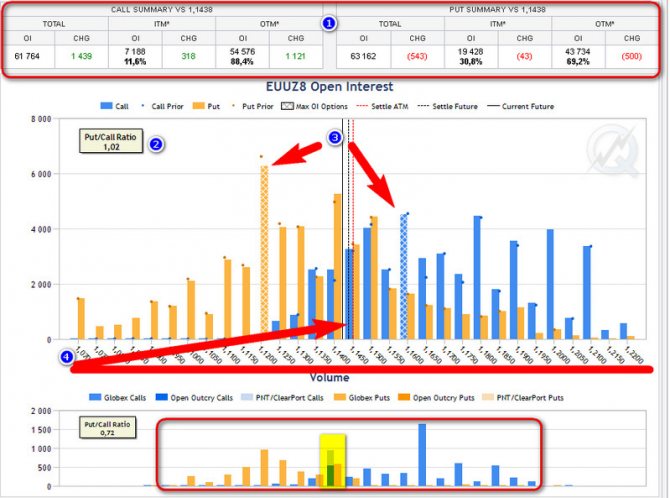

Непосредственный анализ Открытого интереса для прогнозирования будущего движения валютных пар ведется по данным:

1. Суммарного ОИ CALL и PUT, разбитого по левой и правой таблицам с указанием в них процентного соотношения ITM и OTM опционов;

2. Put/Call Ratio индикатора, показывающего соотношение «проторгованных» дневных объемов двух видов контрактов;

3. Максимальных значений ОИ Call и Put;

4. Страйка и текущего уровня цены;

5. Изменений суммарных объемов по всем сериям опционов на выбранный вид инструмента;

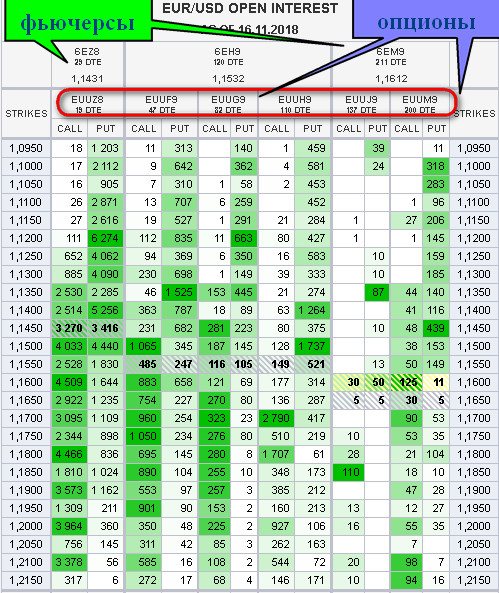

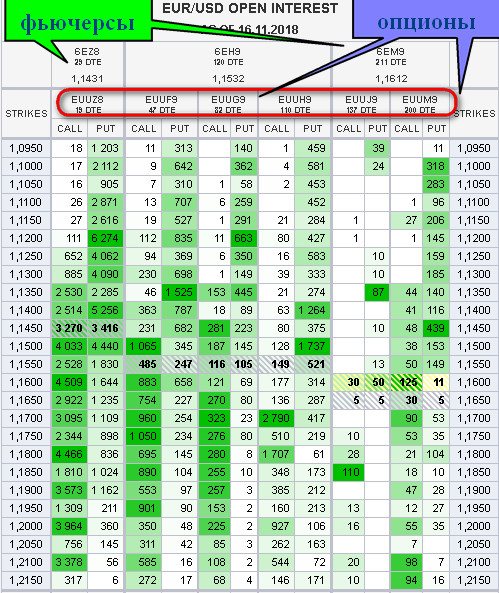

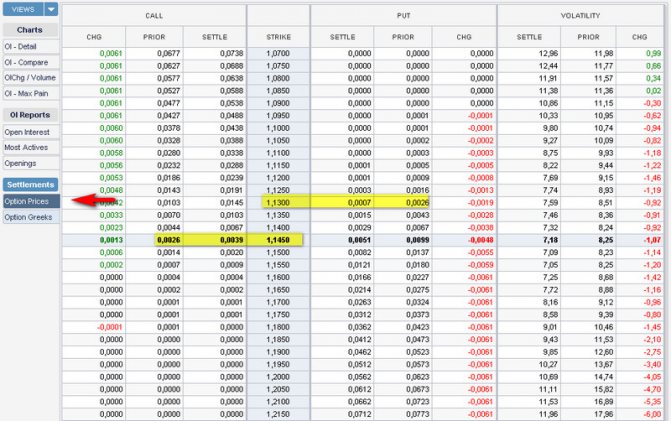

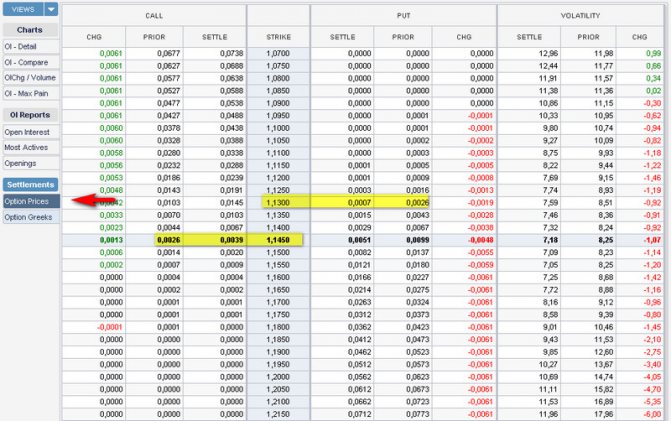

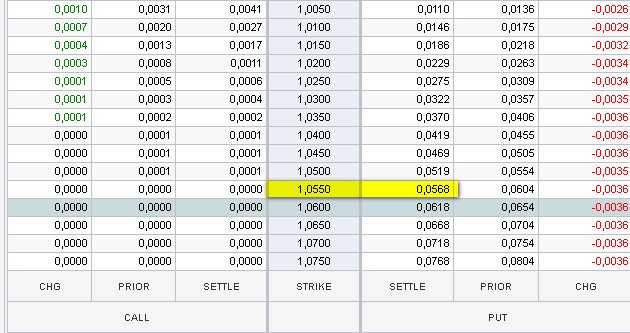

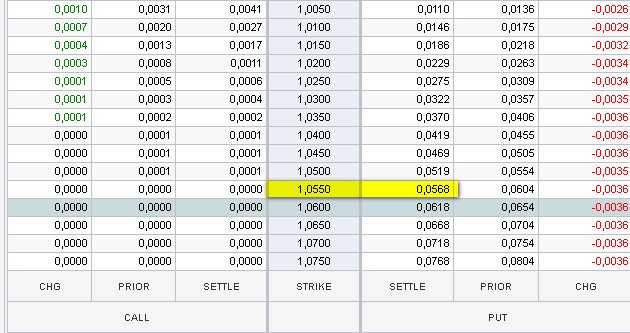

Прогнозирование будущего движения валютных пар Форекс с помощью опционов неразрывно связано с числовым значением премии, что находится в таблице (Доске Опционов), где текущие и будущие контракты совмещены с фьючерсами, по которым также отображается общий ОИ.

Таблица содержит столбцы страйков, в каждой строке которых отображается отдельно премия Call и Put, а интенсивность зеленого цвета ячеек показывает размер величины Открытого Интереса на этом ценовом уровне относительно других клеток.

Что такое открытый интерес и в чём его отличие от индикатора Volume (Объём)

Начнём, как водится, с определения:

Открытый интерес (ОИ) — это индикатор показывающий количество открытых контрактов по определённому финансовому инструменту.

ОИ ничего не говорит о качественной структуре продавцов и покупателей, то есть его значение будет одинаковым и при одной сделке подразумевающей открытие ста новых контрактов, и при ста сделках открывающих по одному новому контракту каждая.

Многие путают открытый интерес с другим, очень похожим на него по смыслу индикатором — Volume (объём). Путаница эта объясняется тем, что оба этих индикатора так или иначе завязаны на количество совершаемых сделок. Однако между ними есть одно принципиальное отличие заключающееся в том, что открытый интерес возрастает пропорционально числу только тех сделок которые ведут к увеличению количества открытых контрактов, а объёмы растут пропорционально числу всех сделок в принципе (и тех, которые увеличивают число открытых контрактов, и тех, которые его уменьшают).

Давайте я поясню вышесказанное на ряде простых примеров. Первым делом необходимо понимать, что любая сделка на фондовом рынке предполагает участие в ней двух сторон — продавца и покупателя. Невозможно продать какой-либо финансовый инструмент если на него не найдётся покупателя, равно как и невозможно его купить, если никто не будет его продавать.

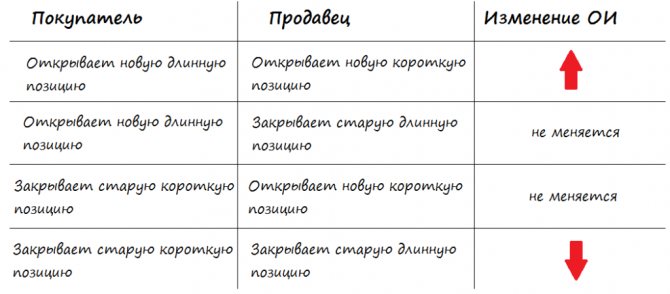

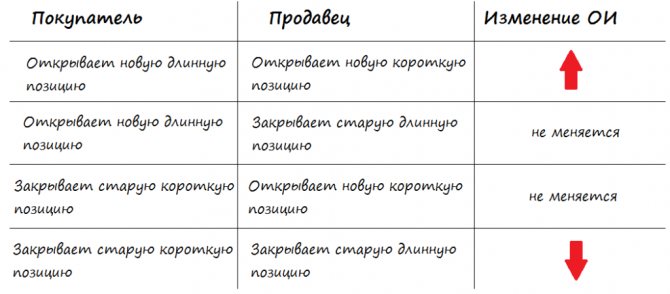

Итак, у нас есть две стороны сделки — продавец и покупатель. А вот как меняется открытый интерес в зависимости от того какие позиции в сделке они открывают:

- Когда покупатель открывает новую длинную позицию, а продавец открывает новую короткую позицию, общее количество открытых позиций увеличивается и, соответственно, растёт и открытый интерес;

- Когда покупатель открывает новую длинную, а продавец при этом закрывает свою старую длинную позицию**, то общее количество открытых позиций остаётся неизменным и, следовательно, неизменным остаётся и значение ОИ;

- Когда покупатель закрывает свою старую короткую позицию, а продавец при этом открывает новую короткую позицию — общее их количество опять остаётся неизменным и значение ОИ тоже не меняется;

- Закрытие старой короткой позиции со стороны покупателя и закрытие старой длинной позиции со стороны продавца, ведёт к уменьшению общего количества открытых контрактов и, соответственно, к уменьшению величины открытого интереса.

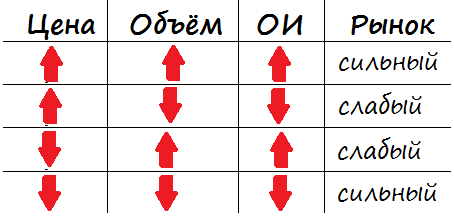

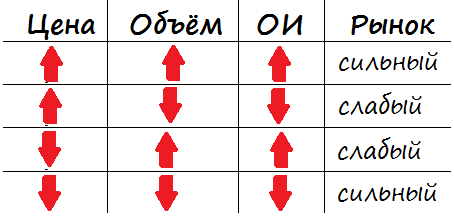

Как видите ОИ растёт в первом случае, остаётся неизменным во втором и третьем, и снижается в четвёртом случае. А что при этом происходит с объёмами? Значение индикатора Volume растёт во всех четырёх вариантах поскольку каждый из них предполагает заключение новой сделки (в независимости от того к росту или к снижению числа контрактов эта сделка приводит).

Надеюсь теперь разница между ОИ и Volume для вас понятна. Для наглядности вот вам ещё простенькая табличка иллюстрирующая вышесказанное:

** Надеюсь вы помните, что закрытие длинной позиции это не что иное как открытие короткой позиции того же объёма. Равно как и закрытие короткой позиции осуществляется посредством открытия длинной.

Почему происходит разворот котировок валютных пар от опционных уровней?

Уровни опционов рассматриваются трейдерами Форекс как линии сопротивления и поддержки, поэтому применяются в контртрендовой стратегии торговли валютными парами. Такая идеология возникла из-за особенностей контрактов.

Покупатель «голого» опциона, не обладающий позицией в базовом активе, получает прибыль:

- От увеличения премии Call по мере повышения и удаления курса от страйка, на котором куплен опцион;

- От увеличения премии Put по мере падения курса ниже страйка покупки контракта;

В случае ошибочного прогноза Покупатель потеряет только уплаченную премию за опцион. В отличие от него, Продавец опциона рискует безграничным убытком, а прибыль в виде уплаченной Покупателем премии останется при нем только в случае «сгорания» опциона «вне денег», т.е. курс на момент экспирации должен быть:

- Выше уровня Put проданного опциона;

- Ниже страйка Call, на котором продан контракт.

Поэтому трейдер, в большинстве случаев, на момент начала срока действия контрактов будет наблюдать картину удаленного максимального Открытого Интереса Put и Call от текущих значений котировок. Продавцы не станут без особой причины выписывать большое количество контрактов по ценам первого дня торгов. Максимальный ОИ будет примерно «по краям» волатильности недели, месяца или квартала.

Трейдеры, купившие опционы Put и Call гораздо ниже и выше уровня текущего курса валютной пары (а таких, судя по Открытому интересу, большинство), приобрели их по низкой стоимости, которая увеличится в разы, когда и если страйк сравняется с ценой.

Но даже при выполнении этого условия, прибыли может и не быть: со временем премия опциона имеет свойство стремиться к нулю по мере приближения срока экспирации. Поэтому, как только валютная пара приближается к страйку, начинается фиксация профита.

Она отличается от валютного и биржевого рынка, так как на опцион нельзя поставить тейк-профит, потому что ценообразование премии контракта зависит от многих параметров, описанных сложной формулой Блэка-Шоулза. Зафиксировать премию можно мгновенно, продав равное количество фьючерсов против опциона Call или купив против контрактов Put.

Чем выше открытый интерес страйка, тем больше будет продано или куплено фьючерсов против падения или роста курса валютной пары. В теории, по мере увеличения либо уменьшения цены, можно ожидать валового роста контртрендовых сделок, равных по объему ОИ пересеченного котировками страйка.

Таким образом, размер Открытого интереса определяет вероятность разворота тренда и силу уровня:

- Сопротивления – по количеству открытых контрактов Call;

- Поддержки – по открытому интересу контрактов Put.

В материале приведен простой пример работы механизма, вызывающего разворот, на практике опционные стратегии представляют собой сложную конструкцию из купленных и проданных контрактов разных видов, связанных с валютным спотом и фьючерсами. В любом случае, движение цены вызывает реорганизацию так называемой экспозиции, что может привести к развороту котировок.

Чтобы найти точки разворота, трейдеры используют опционы сроком в месяц и неделю (пятница). Первые дают наиболее значимые уровни отката котировок, вторые гарантируют это движение с меньшей вероятностью.

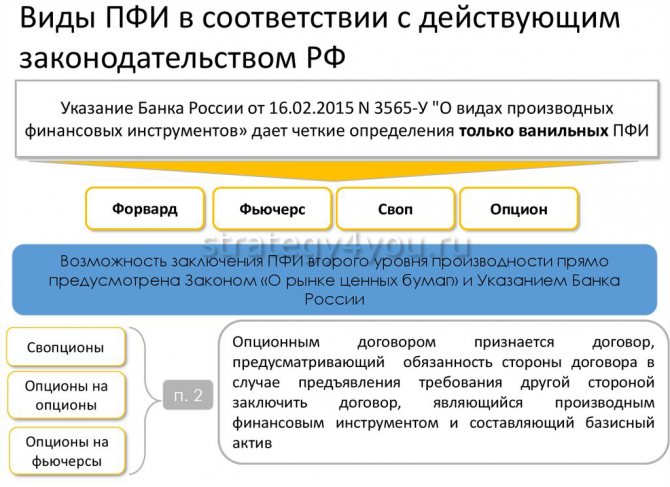

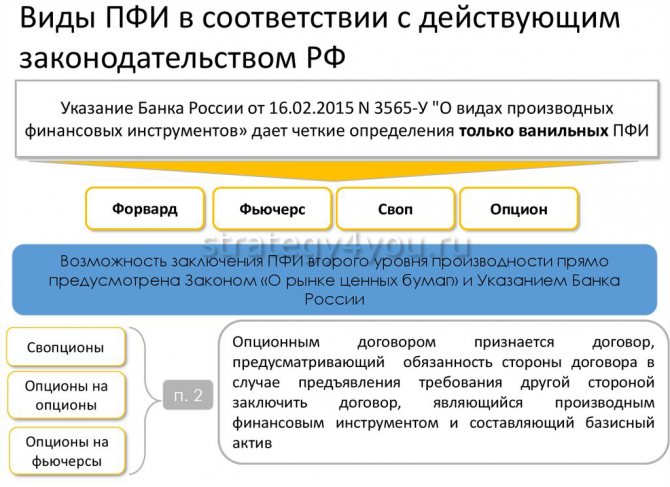

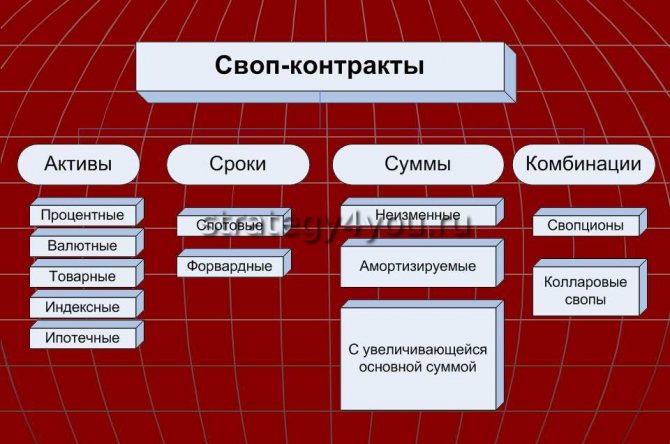

ПФИ — виды, отличия, функции

Производный инструмент позволяет покупать или продавать право на получение базового актива или дохода. Основой этого инструмента всегда являются базовые активы — товары, акции, биржевые векселя, облигации, валюта и т. д.

Цена дериватива обновляется, это происходит после изменений на рынке. Это главная причина, по которой он является объектом продажи.

Основой части деривативов являются ценные бумаги, производные финансовые инструменты включают в себя:

- Форвардные и фьючерсные контракты. Они представляют собой договоры о приобретении или продаже товара, но поставка и расчет будут выполнены в будущем. Владелец контракта может распоряжаться базовым активом, продавать его или покупать, получать доход, когда цена на базовый актив изменится. Форвардный контракт заключается для того, чтобы покупатель и поставщик были застрахованы от вероятного изменения цены. А при фьючерсном контракте стороны не заинтересованы в приобретении базового актива или в его продаже, они получают прибыль за счет изменения цены.

Валютный своп. В основе этого договора лежит обмен фиксированного процента и номинала в одной валюте на проценты и номинал в другой. Трейдеры должны понимать, что обмена может и не случиться. Чаще всего к подобным операциям прибегают, когда компания начинает осваивать рынки за границей. Ей сложно получить кредит, и соглашение о валютном свопе подписывается с партнером, работающим за рубежом.

Опцион. В рыночной экономике это один из самых востребованных финансовых инструментов. Договор заключается между 2 сторонами. Держатель во время действия опциона может купить базисный актив по фиксированной цене у того, кто выписал опцион, или продать ему товар. Есть возможность реализовать контракт или отказаться от его исполнения. Опционы могут быть не только на товары, но и на ценные бумаги, долговые обязательства государств, фондовые индексы, есть и другие разновидности. Опцион на покупку носит название колл, на продажу — пут.- Варрант выбирают инвесторы, которые стремятся снизить риск. Бумага дает держателям право продать или приобрести фиксированное количество фининструментов, но сделать это можно в течение указанного времени. Варрант гарантирует наступление события, но дивидендов и дохода его держатель не получит.

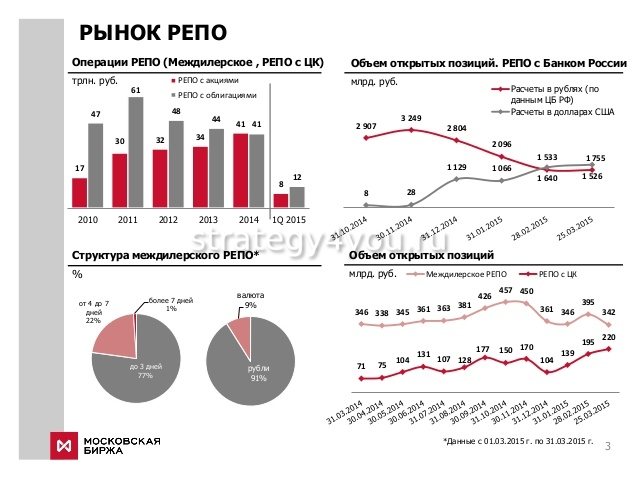

РЕПО. Подписание этого договора дает право одной из сторон сделки заимствовать ценные бумаги, она их передает под денежные средства. Может быть обратная ситуация, когда средства заимствуются под ценные бумаги. РЕПО часто называют договором обратного выкупа, когда один участник обязуется продать бумаги, а другой их приобрести.

Частных лиц чаще всего интересуют опционы, фьючерсы и форвардные контракты.

Количество / число open позиций по фьючерсным контрактам

Частные трейдеры работают не только на Форекс, Мосбиржа позволяет гражданам России торговать ценными бумагами через брокеров. Например, открыв счет, можно приобрести акции МТС или других компаний, а потом получать дивидендный доход.

Но многих новичков интересует, как узнать, будет ли стоимость ценных бумаг расти или падать. При торговле опционами и деривативами можно ориентироваться на открытый интерес. Так называют число открытых контрактов, которые еще не были исполнены.

Когда между продавцом и покупателем заключается новый контракт, это приводит к увеличению ОИ. Если существующие контракты ликвидируются, происходит уменьшение открытого интереса. Можно сказать, что он равен сумме коротких и длинных позиций.

Разница между открытым интересом и объемом

Если говорить о разнице между ОИ и объемом, то она заключается в отражении контрактов, которые были проданы или куплены на рынке. Она отражает оборот, при этом открытый интерес указывает на количество товара.

Контртрендовая стратегия торговли валютными парами по уровням максимального ОИ валютных опционов

Чтобы найти точки разворота, трейдеры используют опционы сроком на месяц и неделю (пятничные). Первые дают наиболее значимыми уровнями отката котировок, вторые гарантируют это движение с меньшей вероятностью.

Множество стратегий в Интернете советуют использовать каждый уровень, подтверждая разворот с помощью образования пин-баров или технических индикаторов, в частности, осцилляторов. Мы рассмотрим стратегию, полностью основанную на анализе Открытого Интереса.

Алгоритм работы и анализа движения валютных пар по уровням ОИ опционов СМЕ

- На сайте СМЕ в 7-45 мск (8-00) отрываем визуальную гистограмму ОИ опционов на ближайший месяц, которая выходит в предварительном отчете (Prelim);

- Определяем уровни максимального ОИ Call (сопротивление) и Put (поддержка);

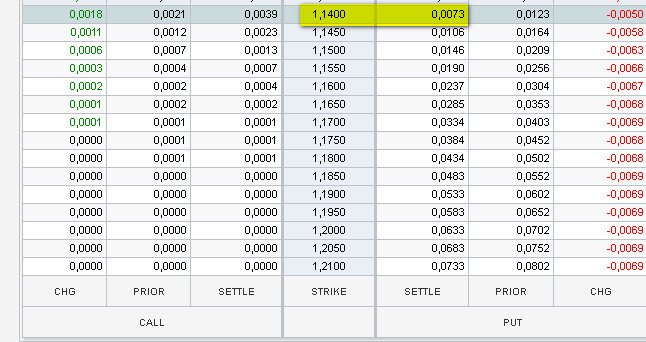

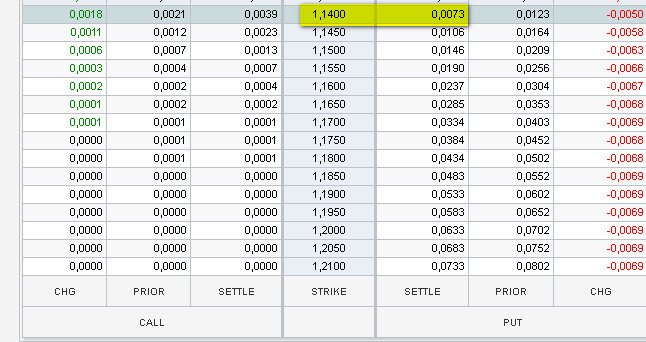

- Переходим к таблице “Доска опционов”, где находим стоимость премии для уровней максимального ОИ Call и Put;

- Прибавляем найденные значения к сопротивлению Сall, отнимаем размер премии в пунктах от поддержки Put и наносим уровни на график;

- По вычисленным числовым значениям устанавливаем Buy limit (Рut минус премия страйка макс. ОИ) и Sell Limit (Call плюс премия страйка макс. ОИ) или входим по рынку, если текущий курс превысил найденные значения;

- В 18-00 МСК (19-00) проверяем положения страйков максимального ОИ Call (сопротивление) Put (поддержка) в окончательном отчете, в случае смены положения закрываем действующие ордера с прибылью, (устанавливаем б/у) или пересчитываем отложенные (Buy/Sell Limit) заявки;

- В случае активации ордера, устанавливаем тейк-профит по уровню Точки Минимальных Выплат (по уровню страйка, выделенного на гистограмме Max Pain), стоп-лосс на 150-250 пп;

- Алгоритм определения уровней по недельным опционам аналогичен, но серия сроком на ближайший месяц имеет более высокий приоритет и вероятность профита.

Настройка и алгоритм вычисления опционных уровней

Откройте страницу Open Interest Profile сайта CME и выберите среднее окно OI & Settle Detail. Выберите в выпадающем списке опции «Select Product» анализируемую валютную пару. По умолчанию будет выбрана EURUSD ближайшего месяца экспирации, дату которой и число оставшихся дней можно найти в окне справа от опции выбора инструментов.

Определите страйки максимального ОИ Call и Put как уровни сопротивления и поддержки:

В рассматриваемом случае это будет 1.12 и 1.16, но уровни надо будет скорректировать на размер премии опционов, которая известна по табличным значениям, доступным в опции Option Prices.

- Для опциона Put премия равна 15 пп;

- Для опциона Call – 24 пп.

Таким образом, реальное расположение уровней будет на отметках 1.1215 и 1.1624. Премия меняется ежедневно, поэтому уровни динамичны.

Проделываем аналогичные действия с недельными опционами, которые выбираются из раздела Weeklies. Выбираем из выпадающего списка ближайшую неделю и наносим опционные линии на график, можно сделать их меньшей толщины, чтобы отличать от уровней месяца.

В показанном примере уровни будут равны: Put 1.1300 и Call 1.1450.

После нанесения их на график, корректируйте линии по таблице премий опционов, доступной через опцию Option Prices, прибавив к Call + 39 пунктов и отняв у Put 7 пунктов.

Интерпретация показателя

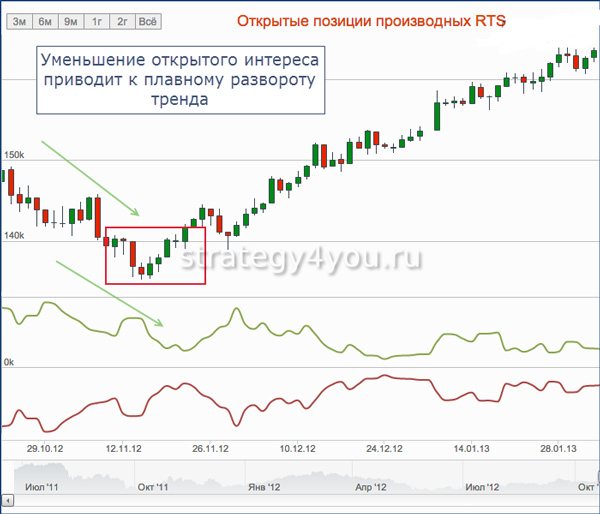

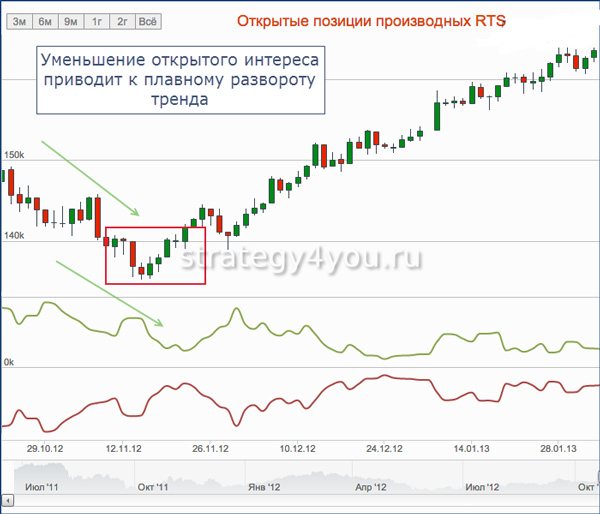

В общем случае изменение величины ОИ может говорить трейдеру о том поступают ли деньги на рынок или, наоборот, уходят с него. Если деньги поступают (ОИ растёт), то велика вероятность продолжения текущей тенденции, если деньги уходят с рынка (ОИ снижается), то нынешняя ценовая тенденция скорее всего будет прервана.

Наиболее ценные результаты даёт интерпретация открытого интереса не самого по себе, а в купе с другими показателями. Например, в сочетании с индикатором объёма, динамика изменения ОИ позволяет судить о силе или слабости рынка. Взгляните на таблицу ниже:

Правильно оценивать текущую силу рынка (и тенденцию её изменения) особенно важно при торговле по уровням сопротивления и поддержки. Если вы видите, что приближение цены к уровню сопровождается усилением рынка (например, цена идёт к уровню снизу вверх, а показатели объёма и ОИ при этом растут), то велика вероятность пробоя. Если, наоборот, цена приближается к уровню на фоне снижения силы рынка (например, цена приближается к уровню снизу вверх и показатели ОИ и Volume при этом падают), то велика вероятность отскока от уровня.

Теперь давайте поговорим об интерпретации значений ОИ в зависимости от текущей ценовой тенденции сложившейся на рынке. Для начала взгляните на эту таблицу:

Когда восходящий тренд сопровождается ростом величины ОИ, это говорит о том, что данное ценовое движение устраивает большинство рыночных игроков и в него вливаются всё большие деньги. В этом случае велика вероятность его продолжения.

То же самое можно сказать и о нисходящем тренде сопровождаемом ростом величины ОИ. Такая тенденция вероятнее всего продлится и далее.

В тех случаях, когда тренд (восходящий или нисходящий) сопровождается снижением величины открытого интереса, речь скорее всего идёт о том, что игроки начинают терять к нему интерес и постепенно закрывают свои позиции. Это может быть чревато скорым разворотом ценовой тенденции, хотя возможна и простая коррекция, и переход во флэт.

Растущий ОИ при боковом движении цены (флэте) может говорить о вероятности скорого начала игры на понижение. Если же ОИ при флэте уменьшается, то вероятно скорое повышение цены. Эти два сигнала слабее предыдущих.

Неизменное значение ОИ при восходящем или при нисходящем тренде может быть слабым сигналом к покупке или к продаже соответственно.

Наконец неизменная величина ОИ при флэте говорит о полном отсутствии какого-либо сигнала. В этом случае не рекомендуется входить в рынок, а следует дождаться более определённого момента.

Особенности отчетов по опционам на «обратных» валютных парах

Биржа СМЕ публикует котировки только в формате «прямых пар», то есть USD всегда находится в знаменателе. Поэтому при анализе USDCHF (остальные обратные пары исключены из стратегии), трейдер должен самостоятельно высчитывать страйки (единицу делить на «табличное значение») и зеркально воспринимать сигналы:

- Падение ниже уровня Put – сигнал на продажу;

- Рост выше Call – покупка;

На рисунке изображена визуализация опционных уровней USDCHF, где страйком максимального Открытого Интереса для Call и Put выступает уровень 1.055, показывая сильное падение курса ниже этих значений. Это означает, что курс вырос выше 1/1.055= 0.95 и следует искать точку продажи. Премии опциона в таблице страйков указаны в пунктах, поэтому в пересчете не нуждаются, уровни корректируются прибавлением и добавлением их значений к результату деления, в данном случае 0.95.

Правила покупки и продажи валютной пары по контртрендовой стратегии анализа опционных уровней

Стратегия использует только уровни максимального интереса опциона текущего месяца и недели. Каждое утро после выхода отчета, в районе 8-00, трейдер наносит и корректирует, согласно премии, уровни максимального интереса Call и Put по каждой валютной паре.

На полученные значения устанавливается лимитный ордер:

- Sell limit на опцион Call с максимальным Открытым Интересом;

- Buy limit на опцион Put с максимальным Открытым Интересом.

Отчет обязательно проверяется повторно в первый час начала американской сессии на предмет изменений положения опционных уровней по сравнению с прошлым отчетом. Любая перестановка – сигнал к выходу из позиции: в первые сутки по цене входа или с фиксацией прибыли, во вторые – с текущим убытком.

ОИ — как индикатор направления ценового движения

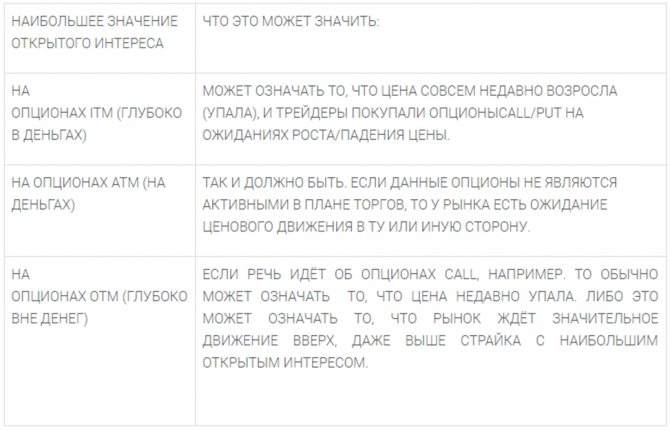

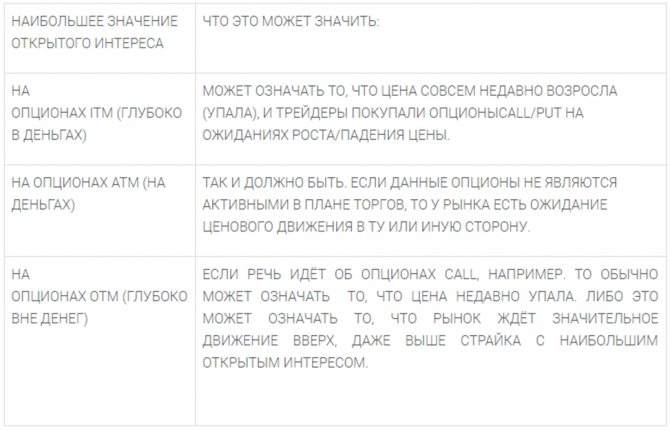

Как уже было отмечено выше, опционы на деньгах имеют обычно наибольшее значение открытого интереса. Почему именно так трудно сказать, быть может, опционы на деньгах имеют наилучшее соотношение стоимости и ценности. С другой стороны ни мы, ни рынок не знаем, куда пойдёт последний до того, как опционы истекут, и пойдёт ли вообще.

Поэтому, если вы видите, что значение открытого интереса опционов на деньгах не является самым высоким, то вы должны задаться вопросом: почему? Ответ может быть простым и заключаться в том, как говорилось выше, что цена совсем недавно пришла на данный уровень и центральные опционы не успели расторговаться. Если же цена находится на определённом уровне достаточно долго, но значение открытого интереса мало, то ответ в другом. Смотрите таблицу ниже:

Стоп-лосс и тейк-профит

Желательно использовать большой уровень стоп-лосса – от 3-х до 5-ти страйков. Опционы на основные валютные пары имеют стандартный шаг между страйками, равный 50 пунктам, как видно из таблиц, поэтому оптимальный стоп должен составлять 150-300 пунктов.

Если котировки впервые пересекли уровень сопротивления/поддержки, желательно установить ограничение убытков на вторую сессию, после срабатывания ордера, или активно использовать стратегию сетки, второе колено которой ставится на уровень стоимости «центрального страйка» (размер премии опциона на ценовом уровне, жирно выделенном в отчете CME).

В идеале, сетка должна завершаться размером максимальной премии центрального страйка в первый день торгов новой серии опционов, а позиция удерживаться до последнего дня экспирации.

Тейк-профит должен устанавливаться на уровень страйка Max Pain – считается, что это Точка Минимальных Выплат (ТМВ) или минимальных суммарных потерь Продавцов и Покупателей. Курс валютной пары всегда будет стремиться к этой точке «относительного равновесия». Чтобы узнать ее значение – нажмите на левой панели опцию «Max Pain», ОИ страйка ТМВ будет выделен отдельной рамкой.

Необходимо помнить, что никто не гарантирует, что курс обязательно достигнет значений Точки Минимальных Выплат!

«Oткрытый интереc», как индикатор ликвидности

Также значение открытого интереса предоставляет нам важную информацию относительно ликвидности данных опционов. Если значение открытого интереса велико, значит, на рынке присутствует много продавцов и покупателей, а значит, шансы исполнить свою заявку по лучшей цене возрастают.

Стоит отметить, что цена базового актива довольно существенно может влиять на значение открытого интереса. Опционы на деньгах — где находится или очень близка к страйку цена базового актива – имеют, как правило, наибольшую торговую активность. Если цена базового актива находилась довольно долго возле какого-либо страйка опциона, например, при цене акции в $15 возле 15-го страйка, то вполне можно ожидать, что на данном страйке значение открытого интереса будет больше, чем на других страйках.

Но бывает и так, что цена может торговаться по цене $12-$13, а потом подскочить до $15, и, не смотря на то, что 15 страйк стал центральным, объём торгов из-за непродолжительности нахождения цены не успеет возрасти. И соответственно ликвидность данного страйка может отличаться от ликвидности страйка 12,5.

Также ликвидность можно определить по соотношению дневного объёма торгов со значением открытого интереса. Если значение открытого интереса равно 1000, а объём торгов равен 5 контрактам, то вряд ли вы сможете исполнить свою заявку по хорошей цене. Поэтому желательно выбирать те опционные контракты, открытый интерес и объём торгов которых имеют высокие значения.

Важные особенности, используемые при торговле валютными парами по опционным уровням

- Вход в недельные опционы должен осуществляться до среды, – в четверг отложенные ордера отменяются.

Такая тактика связана с резким оттоком ликвидности в опционы, которые начинаются по средам.

- Роллирование – перемещение уровней Максимального Интереса в 80% случаев предсказывает сильное движение или смену тренда – Call или Put вправо, предсказывают рост курса, Call или Put влево – падение.

Продавцы опционов максимизируют прибыль, продавая опционы ближе к текущей цене, или минимизируют убытки, выписывая контракты как можно дальше от курса, обладая инсайдом, позволяющим заранее прогнозировать направление изменения цены в будущем. Как было описано выше – риск Продавца «бесконечен», поэтому эта работа требует точных прогнозов.

Погрешность такого метода анализа связана с тем, что можно перепутать сигнал роллирования с простым перемещением ОИ по причине обесценивания премии – временной распад постоянно влияет на нее и на позиции. Поэтому трейдеры могут просто выйти из уже ничего не стоящих опционов.

- Смена местами уровней с максимальным открытым интересом Put и Call – сигнал к запрету открытия сделки.

Традиционно, Продавцы опционов предлагают Call выше уровня текущей цены, а Put гораздо ниже, что увеличивает вероятность исхода контракта OTM – вне денег. Если уровни поменялись местами – на рынке работает сложная комбинация опционных стратегий, это приведет, в большинстве случаев, к сильному росту или падению с отсутствием разворота.

- Важность непрерывного анализа (с первого дня) новой серии опционов.

Премия опционов меняется ежедневно из-за временного распада, но, как показывает практический опыт работы по максимальным уровням ОИ, важна первая точка пересечения котировок и найденного уровня. Попытка войти в шорт “пониже” или в лонг “повыше” на основании анализа, без учета ранее произошедшего разворота, может привести к убытку.

Так как стратегия контртрендовая, курс валют может вернуться к достигнутым максимальным значениям или возникший сигнал роллирования уровней заставит трейдера покинуть позицию с убытком.

Примеры сделок на валютных парах, исходя из анализа уровней опционов

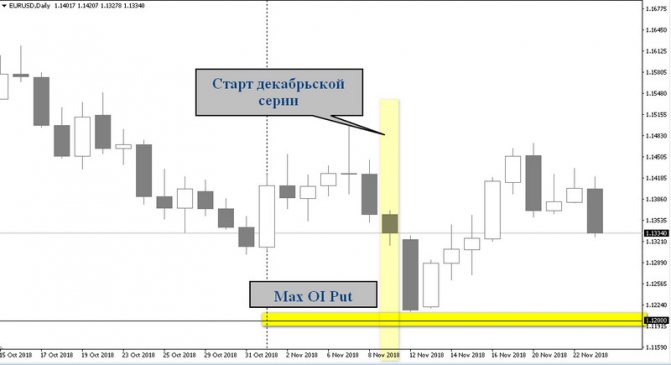

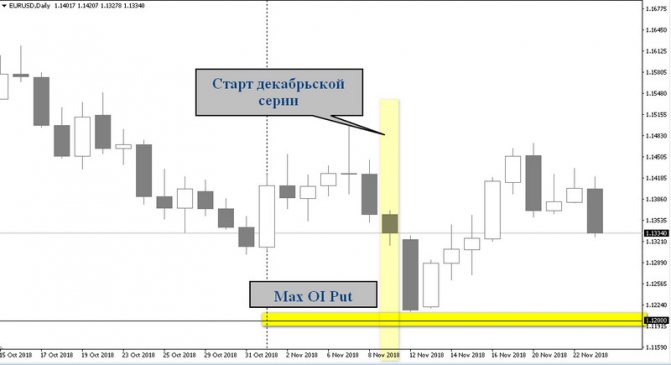

Сильное падение EURUSD привело к тому, что котировки закончили сессию вторника «в пол», что отразилось на «вылете» курса за уровень Put недельного опциона WEDNESDAY, (экспирация по средам) расположенного на 1.1400.

Согласно расчетам уровней, премия опциона на этом страйке составила 73 пп, это значит, что на момент первого дня действия текущий курс был ниже расчетного уровня для входа 1.1327 при 1.1288, поэтому лонг был взят по рынку.

После входа в рынок был установлен стоп-лосс на три страйка по уровню 1.1150 и тейк-профит, определенный из показаний гистограммы Max Pain на уровне 1.14, где и был закрыт взятый ранее лонг с прибылью в 100 пунктов.

Целесообразность покупки недельного опциона по EURUSD объяснима тем, что на начало декабрьской серии контрактов сроком в месяц величины падения “не хватило” для срабатывания отложенного ордера на покупку.

Согласно уровням максимального Открытого Интереса, Put располагался на отметке 1.12.

Даже без вычисления уровня премии, из-за изменения которого пришлось бы опускать линию поддержки еще ниже, видно, что разворот произошел не доходя до 1.12.

Иная ситуация сложилась в декабрьской серии месячных опционов: уровни CALL пары USDCHF уже в первый день торгов оказались значительно выше по диаграмме CME текущей цены, что означало сигнал шорт из-за необходимости их зеркального преобразования. После деления единицы на страйк мы получили значение сопротивления 0.955.

Опционы месяца имеют очень высокую премию на старте торгов, таблица указала на коррекцию полученной линии в плюс 550 пунктов, т.е до значения 1.0, где и был установлен отложенный ордер в шорт, сработавший на второй день после начала торгов опционом.

В текущий момент сделка приносит прибыль в 150 пунктов, а уровень Max Pain достаточно далеко, поэтому есть смысл установить безубыток.

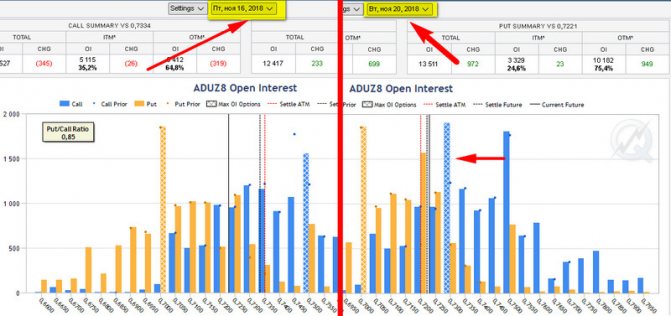

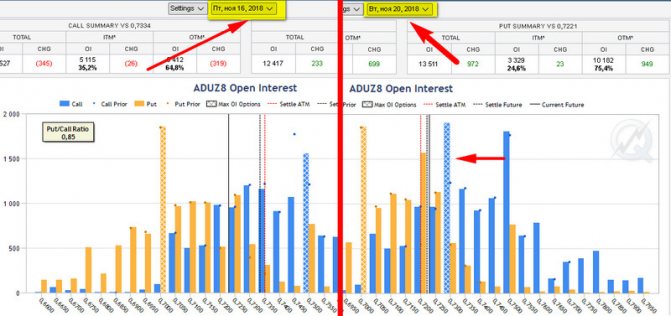

В декабрьских опционах валютной пары AUDUSD произошло роллирование уровня максимального Открытого Интереса Call. В результате перемены позиций маркет-мейкерами, продающими опционы, столбик гистограммы переместился влево, что воспринимается, как сигнал будущего падения. По отчетам пятницы максимальный ОИ занимал страйк 0.75, но во вторник сместился на уровень 0.7250.

Роллирование совпало с падением курса, но именно в этом примере хочется обратить еще раз внимание на слово “совпало”, потому что настоящей причиной смещения максимального ОИ стал временной распад, который привел к снижению стоимости премии до 5 пунктов.

В этом случае смещение воспринимается как косвенный сигнал, а вот то, что маркет-мейкеры оставили без движения макс. ОИ Put, указывало на возможное продолжение коррекции.

Открытый интерес на срочном рынке

Торговлей деривативами интересуются многие юридические лица, но особенно она распространена среди частных трейдеров. В своей работе они ориентируются на открытый интерес (ОИ). Так называется число открытых позиций, измеряемое в контрактах.

Например, была заключена сделка между продавцом и покупателем на 1 контракт. В этом случае считается, что произошел рост ОИ на 2 контракта. При этом один заключается со стороны покупателя, а другой — со стороны продавца.

В Российской Федерации срочный рынок был открыт в 2001 г. Параллельно происходило развитие проекта на ММВБ, но последний распространения не получил, поэтому через некоторое время он был закрыт.

После того, как произошло объединение ММВБ и РТС, срочный рынок стал частью Московской биржи (MOEX).

Интерес к нему увеличился в октябре 2012 г., когда биржа стала сначала еженедельно, а потом ежедневно публиковать материалы. Из них трейдеры могли узнать о количестве позиций, открытых на рынке.

Открытый интерес указывает на ликвидность финансовых инструментов. Чем больше позиций открыто, тем она выше.

Большая часть частных трейдеров следит за динамикой ОИ. Торговцы считают, что на основе этой информации они смогут понять, куда движется рынок. Они стараются вычислить, какие действия предпринимают крупные игроки, а потом пытаются следовать за ними, заключая похожие сделки.