46991

0

Автор статьи:

Султанов Искандер Анварович

Основатель Projectimo.ru

Свежие публикации автора:

Системный проект нормирования труда

Реализация проекта перевода учета на аутсорсинг

Ожидание сущностных изменений в инвестициях

Проект-менеджеру, чтобы хорошо понимать учетно-методологический базис инвестиционного анализа, применяемого в отношении к руководимым им проектам, весьма полезно обратить внимание на такую дисциплину, как эккаунтинг для управленцев. Эти сведения открывают профессионалу, на основе каких принципов строится планирование, анализ и оценка эффективности проекта с позиции управленческого учета и финансового управления. В этой связи есть необходимость остановиться возле понятия Cash Flow и препарировать его на предмет исследования учетных механизмов его использования.

Понятие кэш-фло

Free Cash Flow в переводе с английского означает «свободный денежный поток». Именно его отражает коэффициент кэш-фло. В экономике FCF называют показатель, который отражает финансовый оборот компании, включающий как доходы, так и расходы за определенный промежуток времени.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Важно! Если коэффициент FCF отражать в финансовой отчетности российских компаний нет необходимости, тогда включать в нее показатель денежного потока нужно в обязательном порядке.

Различают два вида кэш-фло: FCFF и FCFE. Первый рассчитывается для собственников компании, а второй — для акционеров фирмы. Каждый из них определятся при помощи формул и показывает свободный финансовый цикл.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Что такое денежный поток

Что такое кэш флоу

Денежный поток

(кэш флоу, англ.

cash flow

) — экономический показатель, который отражает объем денежных средств, перемещенных внутри предприятия в общем или в отдельных структурных подразделениях. Стоит отметить, что речь идет как о наличных деньгах, так и размещенных на счетах компании.

При расчете денежного потока учитывают как прибыль, полученную в результате любых действий компании, так и все ее затраты.

☝️

Кэш флоу — это «масштабируемый» показатель, так как он может использоваться как один из показателей прибыльности не только компании в целом, но и отдельного подразделения, целой бизнес-сферы или, наоборот, отдельного проекта или даже продукта.

Обычно денежный поток рассчитывается за прошедший финансовых год, однако в некоторых случаях, особенно на первых этапах запуска компании его можно производить поквартально или по мере необходимости, например, когда проект не может выйти даже на самоокупаемость по прошествию запланированного для этого периода. Кэш флоу позволяет строить как долгосрочные, так и краткосрочные стратегии развития.

Назначение показателя свободного денежного потока (кэш-фло)

В России немногие предприятия занимаются вычислением коэффициента кэш-фло. Зачастую, данный показатель находят западные компании. Многие из них привязывают к нему дивидендные выплаты.

В классическом виде, кэш-фло отражает доходность фирмы от основной деятельности. Он отражает уровень создания компанией финансового оборота, средства которого направляются на осуществление следующих целей:

- уплату дивидендов;

- приобретение ценных бумаг;

- внесение части задолженности;

- проведение сделок поглощения, объединения или купли-продажи бизнеса;

- приобретение непрофильных финансовых инструментов.

Кроме того, полученную выручку компания имеет возможность отправить на хранение или накопление.

Важно! Чем выше показатель FCF, тем ценнее акции фирмы.

Таким образом, назначение коэффициента кэш-фло заключается в презентации потенциальным инвесторам результатов деятельности компании для получения от них вложений.

Классификация и виды денежных потоков

Виды кэш флоу

Денежный поток позволяет оценить правильность ведения деятельности компании и увидеть потенциальные перспективы ее развития. В связи с этим различают несколько видов денежного потока:

По балансу:

положительный и отрицательный. Первый показывает доходы компании (приток средств), второй — ее расходы (отток средств).

По виду хозяйственной деятельности:

операционный (прямые доходы и расходы от основной деятельности), финансовый (продажа долгосрочных активов и приобретение имущества с целью получения долгосрочной прибыли) и инвестиционный (взятие и погашение кредитов и займов).

По уровням управления:

кэш флоу компании в целом, отдельных подразделений и филиалов, отдельных проектов и операций.

По отношению к компании:

внутренний (средства для операций внутри компании) и внешний (для проведения сделок с контрагентами и партнерами).

По методу исчисления:

совокупный (общая сумма положительного и отрицательного денежных потоков) и чистый (разница между положительным и отрицательным кэш флоу).

По уровню достаточности:

избыточный (когда приток средств значительно превышает потребности компании, т.е. когда доходы намного больше расходов) и дефицитный (отток средств значительно превышает их приток в компанию).

По периоду:

краткосрочный (доходы и расходы компании за период до одного года) и долгосрочный (приток и отток денег за период больше одного года).

По важности для формирования отчета о финансовой деятельности:

приоритетный (доходы и расходы, в которых задействован большой объем денежных средств) и второстепенный (незначительные расходы и доходы, которые почти не влияют на результаты формирования итогового денежного потока).

По моменту времени:

текущий (денежный поток на текущий день расчета) и будущий (примерный показатель денежного потока в определенный день в будущем).

Если рассматривать классификацию денежного потока, согласно международным стандартам учета, то различают три вида:

- Кэш флоу по операционной деятельности — приток денег от продажи товаров или оказания услуг, а также расходы на оплату труда сотрудников компании и подрядчиков.

- Кэш флоу по инвестиционной деятельности — все доходы и расходы, связанные с любыми инвестициями компании — как входящими, так и исходящими.

- Кэш флоу по финансовой деятельности — средства, связанные с привлечением капитала, а также кредитов и займов.

Классификация денежных потоков на виды позволяет производит учет, анализ и планирование финансов компании.

Разновидности кэш-фло

Как уже было сказано ранее, кэш-фло делится на два вида: FCFF и FCFE, для собственников и акционеров компании соответственно. Если FCFF показывает совокупный денежный поток фирмы, то FCFE отражает финансовый оборот, от которого рассчитываются дивиденды.

FCFE находится путем вычитания из общего денежного потока суммы, которая направляется в виде уплаты процентов по кредитам, и задолженности за погашенный, а также за выпущенный периоды.

Чистый денежный поток делится на 3 вида: от основной, финансовой и инвестиционной деятельности фирмы. Однако расчет показателя производится по одной формуле. Для вычисления разновидностей коэффициента арифметическое выражение видоизменяют под определяемый параметр.

Виды кэш-флоу и методы расчета

Денежные потоки можно классифицировать по различным основаниям. В соответствии с международными стандартами финансовой отчетности различают три вида Cash Flow:

- От операционной деятельности.

- От инвестиционной деятельности.

- От финансовой деятельности.

Операционный Cash Flow

Операционный денежный поток отражает способность компании получать от текущей деятельности реальные деньги. Данный тип включает в себя:

- Притоки, т.е. выручку от реализации товаров, услуг и работ.

- Оттоки – расходы на закупку сырья, материалов, оплату налогов, процентов по кредитам, выплату зарплаты сотрудникам и т.п.

Как рассчитывается:

ОП = EBITDA – налоги +/– изменение оборотного капитала

Напомню, что EBITDA – это прибыль до вычета процентов, налогов, износа и амортизации.

Инвестиционный

Инвестиционный денежный поток связан с инвестиционной деятельностью компании и включает:

- Притоки – выручку от продажи активов.

- Оттоки – капитальные вложения в строительство, модернизацию, реконструкцию, покупку основных фондов и нематериальных активов.

Как рассчитывается инвестиционный Cash Flow:

ИП = поступления от продажи активов – капитальные расходы – расходы на покупку финансовых активов

Финансовый

Такой поток связан с изменениями в капитале компании и включает:

- Притоки, т.е. поступления от эмиссии ценных бумаг, субсидий, дотаций, кредитов и т.п.;

- Оттоки – обратный выкуп акций, погашение кредитов, облигаций, выплаты дивидендов и купонов.

Как рассчитывается финансовый денежный поток:

ФП = поступления от эмиссии ЦБ + прочие привлеченные средства – выплаты по кредитам – погашение облигаций – обратный выкуп акций – купоны – дивиденды

Для инвестора представляют интерес два других вида денежного потока:

- Чистый.

- Свободный.

Рассмотрим их в отдельности.

Чистый поток

По всем трем вышеперечисленным видам денежного потока рассчитывается разница между притоками и оттоками. Сумма получившихся значений от каждого вида Cash Flow называется чистым денежным потоком.

Она показывает, насколько эффективно предприятие управляет своим капиталом и есть ли у него деньги для дивидендных выплат.

Как рассчитывается чистый денежный поток:

ЧП = ОП + ИП + ФП

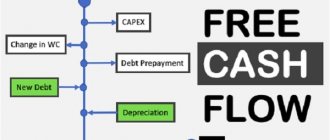

Свободный

Такой вид потока показывает, сколько денежных средств осталось у компании после всех расходов и капитальных вложений.

Как рассчитывается свободный денежный поток:

СП = ЧП – капитальные затраты

Факторы, оказывающие влияние на показатель

Различают внутренние и внешние факторы, которые оказывают влияние на формирование показателя кэш-фло. К первым относят моменты, которые происходят в компании, а ко вторым – обстоятельства, возникающие в стране и мире, например, обострение политической ситуации:

| № п.п. | Факторы, оказывающие влияние на показатель кэш-фло | |

| Внутренние | Внешние | |

| 1 | Операционный цикл | Ситуация, происходящая на рынке |

| 2 | Длительность операционного оборота | Изменения в налоговом законодательстве |

| 3 | Разработка и реализация инвестиционных проектов | Особенности привлечения денежных средств извне, например, кредитование или безвозмездное инвестирование |

| 4 | Методика определения амортизации | |

| 5 | Объем вложений в ценные бумаги | |

| 6 | Методика управления предприятием | |

| 7 | Вид применяемой системы налогообложения | |

В целом, на формирование показателя денежного потока могут оказывать влияние и другие факторы, например, при динамике курса валют меняется и финансовый оборот.

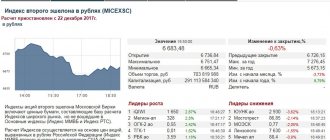

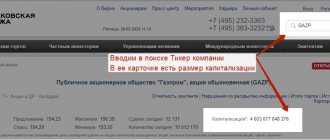

Практическое применение в инвестировании

При выборе эмитента для вложений в его ценные бумаги инвестор обращает внимание на показатель свободного денежного потока. Если он положительный, значит у компании есть свободные средства для дивидендных выплат, погашения задолженностей и обратного выкупа акций.

Все перечисленное может оказывать влияние на котировки.

Если значение свободного денежного потока отрицательное, это означает, что у предприятия больше расходов, чем поступлений. И это не всегда плохо, как может показаться на первый взгляд.

К примеру, если у компании масштабная инвестиционная программа, требующая серьезных денежных вливаний, свободный поток будет отрицательным.

У некоторых эмитентов можно заметить, что чистая прибыль есть, а свободный поток равен нулю, либо имеет отрицательное значение. Такое может произойти из-за формулы расчета прибыли, которая учитывает амортизацию, курсовые разницы и т.п.

Отчетность фиксирует бумажный доход, а денежный поток представляет собой движение реальных денег.

У некоторых компаний свободный денежный поток является базой для расчета дивидендных выплат. Поэтому после выхода их отчетов можно сразу же подсчитать примерную величину дивидендов.

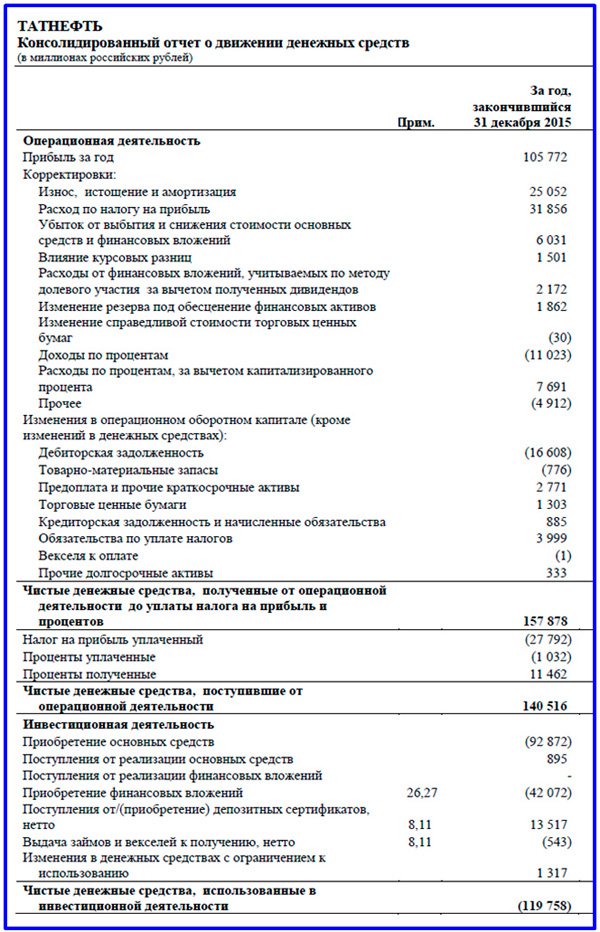

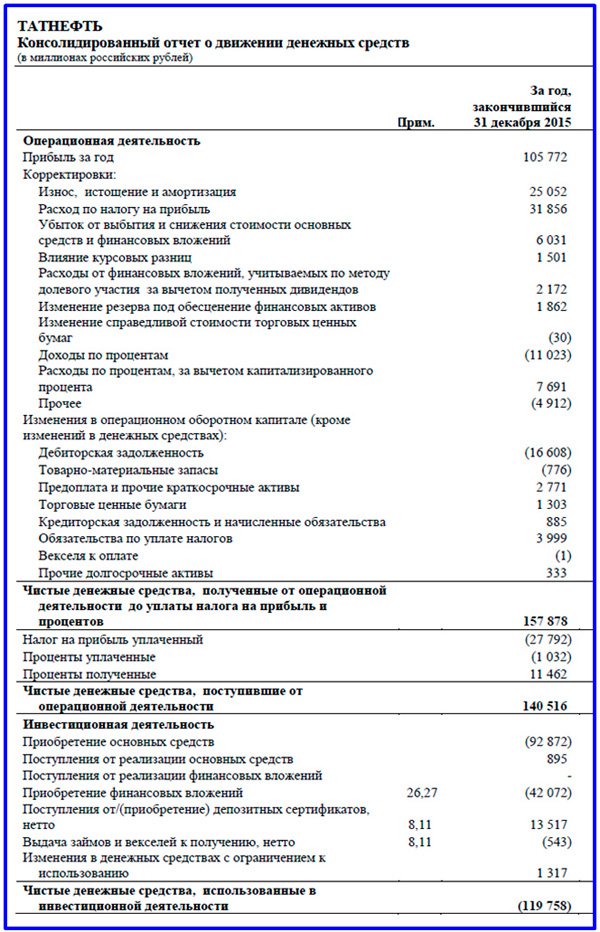

Данные для расчетов можно найти в «Консолидированном отчете о движении денежных средств» по МСФО.

Методы расчета кэш-фло

Различают 3 варианта расчета показателя кэш-фло: первичный, причинный и прогнозный. Первый метод показывает общее значение коэффициента. Второй помогает выяснить причины динамики свободного денежного потока, а прогнозный способ рассчитывается с целью планирования будущего финансового оборота.

Первичный анализ

Первичный метод расчета показателя кэш-фло заключается в очистке финансового потока от капитальных затрат и расходов на расширение производства. Этот вариант применяют для общей оценки конечных или промежуточных результатов деятельности предприятия.

Показатель FCF по первичному методу рассчитывается при помощи формулы:

ЧФБод – КР,

где ЧФБод – чистый финансовый оборот от основной деятельности компании;

КР – капитальные расходы.

Причинный

Причинный метод расчета кэш-фло более сложный в вычислении. С помощью него можно определить факторы, которые повлияли на динамику показателя. Расчет заключается в очистке финансового потока от изменений, которые произошли в капитале. Он рассчитывается по следующей формуле:

Д – Н – КР – ДОК,

где Д – доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов;

Н – сумма налоговых обязательств;

ДОК – динамика оборотного капитала.

Прогнозный

Последний метод вычисления показателя применяется для планирования будущих финансовых потоков. Методика его определения схожа с порядком расчета причинного кэш-фло и отличается от него только порядком определения суммы налога. В связи с тем, что их объем неизвестен, применяется средняя ставка по налоговым обязательствам.

Прогнозный показатель рассчитывают по формуле:

Д * (1 – ССН) + А – КР – ДОК,

где Д — доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов;

ССН – средняя ставка по налогам;

А – сумма амортизации;

КР – капитальные расходы;

ДОК – динамика оборотного капитала.

Как рассчитать чистый денежный поток

Порядок расчета денежного потока

Как рассчитать денежный поток:

- Определить период, за который будет производиться расчет.

- Определить цель, для которой необходим расчет кэш флоу.

- Выделить статьи дохода и подсчитать их общее значение.

- Выделить статьи расхода и подсчитать их общее значение.

- Воспользоваться одной из формул расчета денежного потока.

Прежде всего, стоит сказать, что денежный поток рассчитывается в привязке к определенным временным отрезкам.

☝️

Как правило, в самом начале работы компании расчет прогнозируемого кэш флоу производится ежемесячно, начиная со второго года — ежеквартально, дальше — ежегодно.

Для расчета берутся актуальные данные на начало или на конец нулевого отрезка.

При расчете кэш флоу могут использоваться разные типы цен:

- Текущие, т.е. актуальные на день расчета без учета инфляционных показателей;

- Прогнозные — для расчета используется прогнозируемый показатель инфляции, умноженный на текущие цены;

- Дефлированные — используются прогнозные цены, разделенные на базовый индекс инфляции.

Как правило, денежный поток рассчитывается в той валюте, в которой компания ведет свою основную деятельность.

Основные методы расчета кэш флоу компании — прямой и косвенный. Чаще используется первый, так как при расчете используются основные отчетные документы бухгалтерского учета. По итогу можно увидеть, в каком «статусе» находится денежный поток компании: приток (когда доходы превосходят расходы) или отток (когда расходы преобладают над доходами).

Формула денежного потока

Расчет денежного потока по формуле

В зависимости от того, для каких целей необходим расчет и насколько точным он должен быть, есть три формулы денежного потока и, соответственно, три способа расчета.

Способ первый.

Он учитывает всего два показателя: чистый денежный поток, полученный от основной деятельности, и основные расходы.

Формула:

FCF = ЧДП — ЗП,

где

- FCF — денежный поток;

- ЧДП — чистый денежный поток;

- ЗП — основные затраты производства.

Способ второй.

По его итогам можно определить причины, которые привели к изменению денежного потока. Формула:

FCF = EBITDA — НП — ЗП

— ИОК,

где

- EBITDA — прибыль до вычета выплат процентов, налогов, износа и затрат на амортизацию;

- НП — налог на прибыль;

- ИОК — изменения в оборотном капитале (NWC, Net working capital change).

Способ третий.

Используется для составления прогнозов.

FCF = EBIT*(1-tax) + ЗА —

ЗП — ИОК,

где

- ЗА — затраты на амортизацию.

Пример расчета кэш-фло

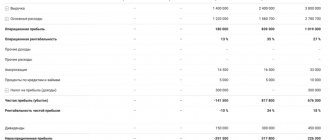

Кэш-фло определяется при помощи установленных формул. Его расчет производится для проведения презентаций о результатах деятельности компании. Для лучшего понимания порядка определения коэффициента кэш-фло, проведем расчеты на основании следующих результатов деятельности компании:

- чистый финансовый оборот от основной деятельности компании – 4,6 млн. рублей;

- капитальные расходы – 0,2 млн. рублей;

- доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов – 6,3 млн. рублей;

- сумма налоговых обязательств – 1,06;

- динамика оборотного капитала – 3,6 млн. руб.;

- средняя ставка по налогам – 0,156%;

- уплаченные проценты – 0,2 млн. руб.;

- задолженность погашенная и выпущенная 0,6 млн. руб. и 0,8 млн. руб. соответсвенно;

- сумма амортизации – 0,4 млн. руб.

Найдем кэш-фло тремя методами: первичным, причинным и прогнозным.

Пример расчета кэш-фло: метод 1

Кэш-фло по первичному методу рассчитывается по формуле ЧФБод – КР, где

ЧФБод – чистый финансовый оборот от основной деятельности компании;

КР – капитальные расходы.

4,6 млн. рублей – 0,2 млн. рублей = 4,4 млн. рублей.

Показатель кэш-фло составил 4,4 млн. рублей. Именно эта сумма отражается в отчетных документах компании.

Пример расчета кэш-фло: метод 2

Причинный показатель кэш-фло определяется при помощи формулы Д – Н – КР – ДОК, где

Д – доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов;

Н – сумма налоговых обязательств;

ДОК – динамика оборотного капитала.

6,3 млн. руб. – 1,06 млн. руб. — 0,2 млн. руб. – 3,6 млн. руб. = 1,44 млн. руб.

Свободный денежный поток, рассчитанный вторым методом, составил 1,44 млн. рублей.

Пример расчета кэш-фло: метод 3

Третий метод определения коэффициента кэш-фло определяется при помощи формулы Д *(1 – ССН) + А – КР – ДОК, где

Д — доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов;

ССН – средняя ставка по налогам;

А – сумма амортизации;

КР – капитальные расходы;

ДОК – динамика оборотного капитала.

6,3 млн. руб. * (1 – 0,156) + 0,4 млн. руб. – 0,2 млн. руб. – 3,6 млн. руб. = 1,92 млн. руб. – плановый показатель денежного потока будущего периода.

Пример расчета FCFE

Также рассчитаем кэш-фло, определяемый для акционеров. Он находится по формуле:

ДПп – УП – Зп – Зв, где

ДПп – первичный свободный денежный поток;

Уп – уплаченные проценты;

Зп – задолженность погашенная;

Зв – задолженность выпущенная.

4,4 млн. руб. – 0,2 млн. руб. – 0,6 млн. руб. – 0,8 млн. руб. = 2,8 млн. рублей.

Таким образом, свободный денежный поток, рассчитанный для акционеров фирмы, составил 2,8 млн. рублей. Именно с этой суммы будут начислены дивиденды.

Достоинства и недостатки показателя

Достоинством показателя кэш-фло является то, что он четко отражает финансовые потоки, а также может указать на причины динамики оборота. Проведя небольшие расчеты, вполне возможно спрогнозировать будущий экономический цикл. Зачастую инвесторы обращают внимание именно на кэш-фло, так как именно он показывает, насколько эффективно компания управляет финансами.

Несмотря на все достоинства, коэффициент имеет свои недостатки. Он не всегда может четко отразить реальное положение дел в компании. Например, если фирма инвестировала денежные средства в развитие какого-либо проекта, кэш-фло может оказаться отрицательным. И это не говорит о плохом финансовом состоянии фирмы. Именно поэтому вместе с показателем свободного денежного потока рассчитываются и другие коэффициенты.

Оцените качество статьи. Нам важно ваше мнение:

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Прогноз и факт денежных потоков

В настоящей статье я преднамеренно делаю акцент на двух аспектах методологии Cash Flow. Во-первых, нас интересует проектное планирование и инвестиционный анализ. Денежные потоки инвестиционного проекта обязательно планируются, и после этого план движения ДС проекта или ФИБ утверждается, становясь императивным предписанием для финансистов для его соблюдения. Совместно с планом балансового листа проекта ПДДС составляет основу для предварительной оценки эффективности инвестиций. В период исполнения проектной задачи и по факту ее закрытия мониторинг и оценка осуществляются на основе ОДДС и отчетного баланса проекта.

Во-вторых, обязательно нужно понимать элементарную сущность эккаунтинга или учетной практики для менеджеров, которая основана на прочтении бюджетных планов и финансовой отчетности компании. Система финансового планирования – это система бюджетов. Система финансовой отчетности – это обеспечительный блок бухгалтерского учета и официальной отчетности предприятия, предусмотренной законодательством. В состав последнего входят:

- бухгалтерский баланс (форма № 1);

- отчет о прибылях и убытках (форма № 2);

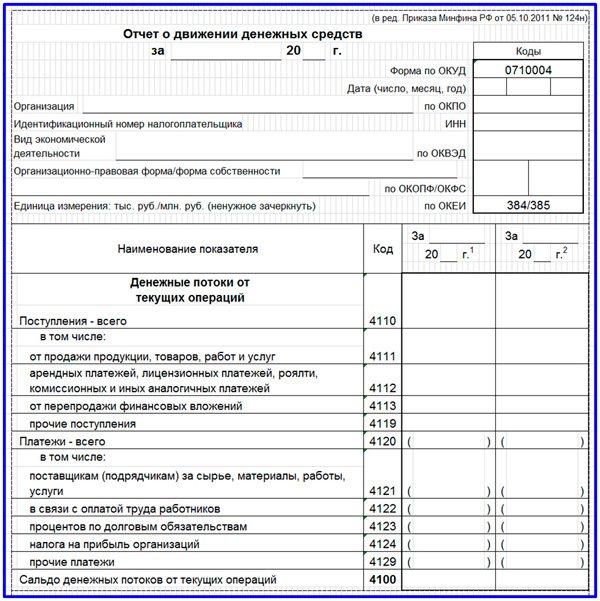

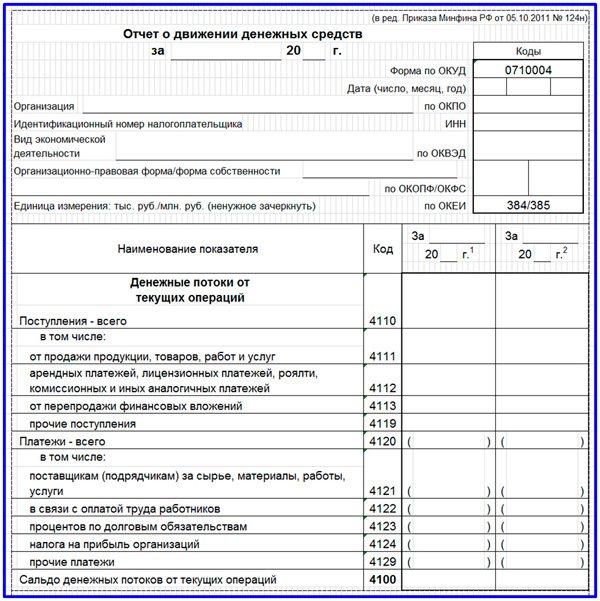

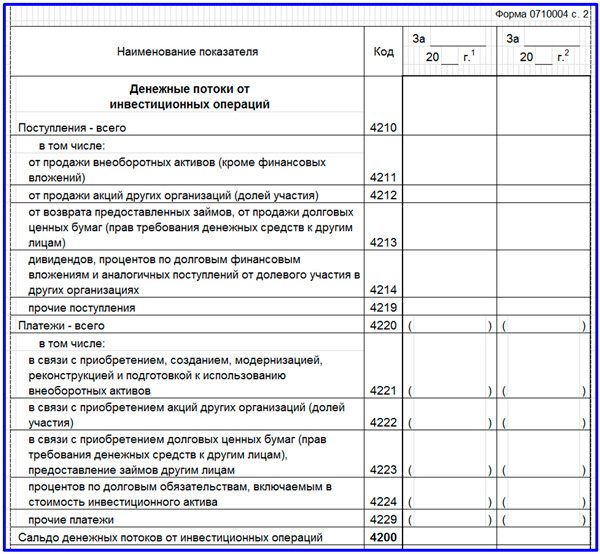

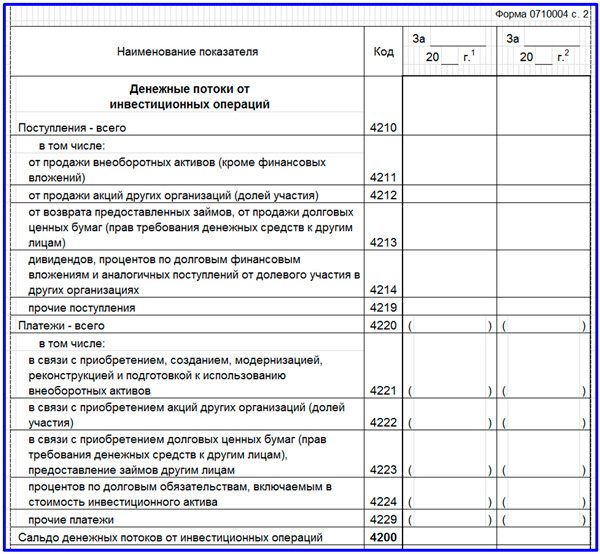

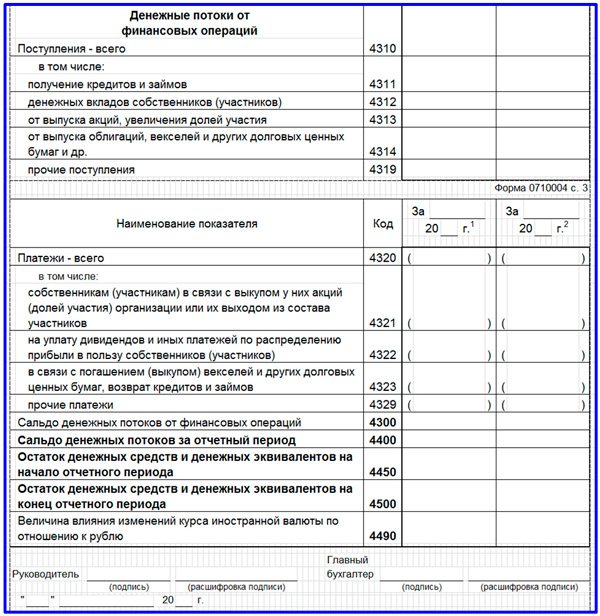

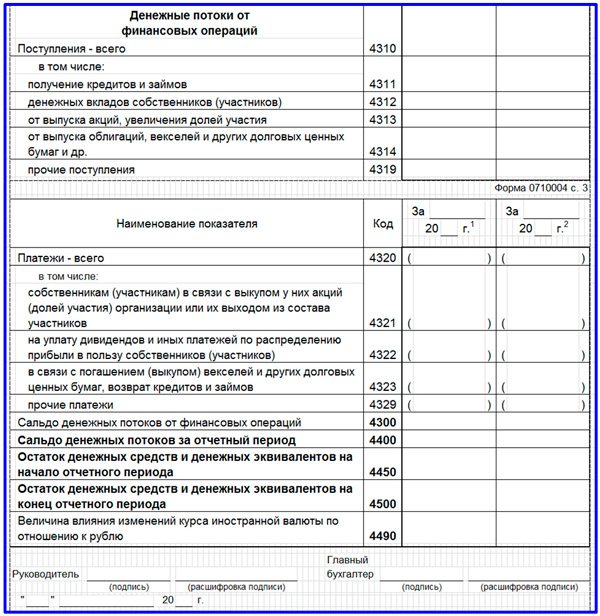

- отчет о движении денежных средств (форма № 4, представлена ниже).

Фрагмент формы по ОКУД 0710004 – ОДДС коммерческой организации. Часть 1

Фрагмент формы по ОКУД 0710004 – ОДДС коммерческой организации. Часть 2

Фрагмент формы по ОКУД 0710004 – ОДДС коммерческой организации. Часть 3

ОДДС как отчетная форма, выполненная методом кэш-фло, является очень важным управленческим инструментом, ее пример по нефтяной приведен в конце раздела. Особенно значимость данного отчета актуальна в современных условиях, когда достаточность денежных средств компаний подвергнута серьезным испытаниям. Текущая (операционная) деятельность с позиции финансовых потоков выступает донором для двух других видов деятельности. И если говорить об условном нормативном лимите чистых потоков ДС от текущей деятельности (NCFO), то можно сказать, что он стремится к значению +∞. Напротив, чистый поток ДС от инвестиционной деятельности (NCFI) стремится к -∞.

Промежуточное положение занимает NCFF (чистый денежный поток ДС от финансовой деятельности). В исторической перспективе, равной стратегическому циклу компании, лимит данного показателя стремится к нулевому значению. Возможно, даже чуть ниже нуля за счет выплаты дивидендов. Почему так происходит? Инвестиции, по существу, – это прошлая или будущая чистая прибыль компании, вложенная в ее развитие. Условным прообразом прибылей прошлого выступает NCFO, а под будущее мы берем кредиты (NCFF), которые как взяли, так и нужно возвращать полным рублем. Это и объясняет 0-ой уровень NCFF в среднем.

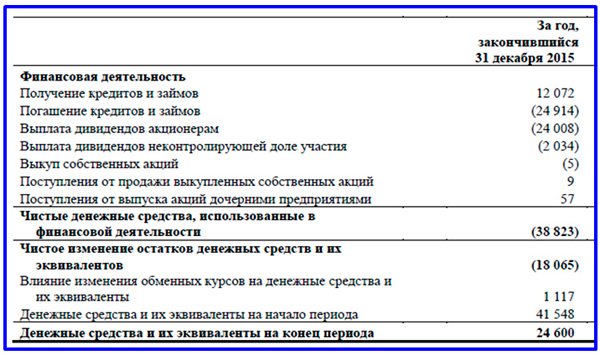

Фрагмент консолидированной отчетности в части ОДДС за 2015 г.

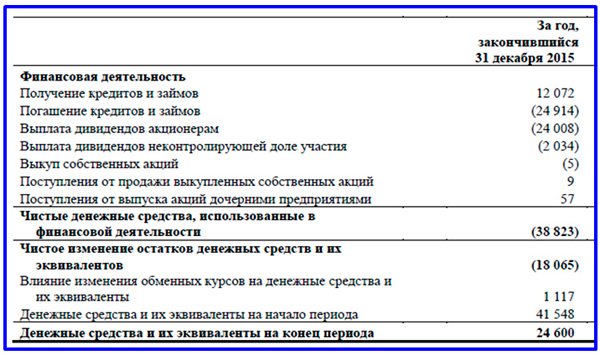

Фрагмент консолидированной отчетности в части ОДДС за 2015 г. Продолжение